Переход с ОСНО на УСН. Порядок перехода ООО на УСН с ОСНО. Как перейти ооо на усн

Переход с ОСНО на УСН. Порядок перехода ООО на УСН с ОСНО :: BusinessMan.ru

Многие предприниматели стремятся работать по упрощенной системе налогообложения, или УСН, — это часто существенно выгоднее, чем уплата налогов в рамках ОСНО. Однако столь же регулярно фирме может потребоваться переход, в свою очередь, от УСН к ОСНО. Каким образом осуществляются обе процедуры? Каковы их основные нюансы?

Переход с ОСНО на «упрощенку»: общие правила

Переход с ОСНО на УСН регулируется положениями статьи 346 НК РФ. В соответствии с данными законодательными нормами, организации и ИП, которые желают перейти на УСН, изначально осуществляя расчеты с государством в рамках общей системы налогообложения, вправе сделать это с начала следующего календарного года.

Для перехода на УСН фирмам нужно направить в территориальное представительство ФНС РФ соответствующее уведомление — до 31 декабря года, предшествующего изменению системы налогообложения, используемой предприятием. Переход с ОСНО на УСН может осуществить также ИП или юрлицо, которое только зарегистрировались в ФНС. В этом случае соответствующий субъект предпринимательской деятельности должен успеть направить в ФНС уведомление об изменении системы налогообложения в течение 30 дней с момента внесения сведений о фирме в государственные реестры. При условии, что данный документ будет передан налоговикам в указанный срок, фирма может начать фактически деятельность как плательщик УСН сразу же после регистрации в ФНС.

Переход с ОСНО на «упрощенку»: особенности определения налоговой базы

Переход с ОСНО на УСН характеризуется рядом примечательных нюансов. В частности, данная процедура имеет особенности, касающиеся исчисления размера налоговой базы. Эксперты выделяют следующие правила, которых фирмам следует придерживаться в процессе перехода с ОСНО на УСН.

Во-первых, денежные средства, которые были получены ИП или юрлицом до момента перехода на УСН в качестве оплаты по контрактам, должны быть включены в базу расчета налога по УСН, даже если выполнение обязательств по соответствующим договорам плательщик должен осуществить после того, как перейдет на УСН.

Во-вторых, в состав налоговой базы не должны включаться средства, которые получены фирмой после того, как она перешла на УСН, но только если в соответствии с нормами налогового учета, который применяется по методу начисления, данные суммы были внесены в состав доходов при определении базы по налогу на прибыль.

В-третьих, издержки фирмы, которые организация определяет по факту перехода на «упрощенку», могут быть признаны как официальные и принимаемые к вычету из базы — на дату осуществления таковых, если были оплачены до того, как компания сменила режим налогообложения, либо на дату перечисления денежных средств, если оно было произведено после начала работы предприятия по УСН.

В-четвертых, средства, которые уплачены по факту перехода на УСН в счет погашения расходов фирмы, не могут быть вычтены из базы, если соответствующие издержки до смены налогового режима учитывались при исчислении налога на прибыль.

Исчисление авансов при переходе на УСН

Важный аспект, характеризующий процедуру смены фирмой налогового режима на УСН — исчисление авансов. Рассмотрим его подробнее.

В рамках такой процедуры, как переход с ОСНО на УСН, авансы должны быть включены в структуру доходов по состоянию на 1 января года, в котором фирма работает по УСН. Кроме того, авансы, полученные до смены налогового режима и относящиеся к категории незакрытых, следует учитывать при исчислении максимальной величины выручки, которая дает фирме право работать по «упрощенке».

Восстановление НДС при переходе на УСН

Следующий нюанс, на который полезно обратить внимание компании — необходимость восстановления НДС при переходе на УСН. В связи с чем фирма может быть обязана осуществлять данную процедуру? Действительно, по завершении такой процедуры, как переход с ОСНО на УСН, НДС компанией уплачиваться не должен.

Однако есть сценарии, при которых налог на добавленную стоимость, который принят организацией к вычету, требуется восстановить и впоследствии уплатить государству. Данное обязательство налогоплательщик должен выполнить в следующих основных случаях.

Во-первых, по завершении такой процедуры, как переход с ОСНО на УСН, восстановление НДС требуется, если фирма использует те или иные товары, работы или сервисы при производстве изделий, которые, в свою очередь, не облагаются НДС. В частности те, которые включены в перечень, утвержденный статьей 149 НК РФ.

Во-вторых, если завершен переход с ОСНО на УСН, восстановление НДС требуется в случаях, когда фирма использует товары, работы или сервис в целях реализации за границей.

В-третьих, процедура, о которой идет речь, может осуществляться, если товары, работы либо сервисы куплены организацией, которая освобождена от внесения в бюджет НДС, работает по ЕНВД или также по УСН.

В-четвертых, по завершении такой процедуры, как переход с ОСНО на УСН, НДС восстанавливается, если товары, работы или сервисы задействуются в рамках операций, которые не признаются в качестве объектов налогообложения. В частности, перечень таковых зафиксирован в положениях статьи 146 НК РФ.

В иных случаях восстанавливать НДС, как правило, нет необходимости. Однако это нужно делать, в частности, когда НДС по имуществу, включенному в уставный капитал, был принят к вычету. Восстановление соответствующего налога осуществляется в том квартале, когда торговые операции совершены, либо приобретенные ТМЦ задействуются в рамках хозяйственных операций.

Можно отметить, что суммы НДС, которые восстановлены фирмой, учитываются в структуре прочих издержек фирмы.

Списание ОС в расходы при «упрощенке» и ОСН: на что обратить внимание

Есть еще один нюанс рассматриваемой процедуры смены систем налогообложения. Он заключается в том, что амортизация при переходе с ОСНО на УСН применяется по особым принципам.

Дело в том, что она используется как стандартный механизм переноса основных средств в издержки при ОСН. Однако при УСН задействуется иной подход. Собственно, такой метод, как амортизация, при «упрощенке» может не применяться в принципе. При УСН основные средства списываются напрямую.

Однако может получиться так, что ОС фирма может начать использовать еще при ОСН, и посредством амортизации в расходы будет списана только их часть. Как в этом случае фирма, перейдя на УСН, будет учитывать в расходах оставшуюся стоимость основных средств?

После того как осуществлен переход с ОСНО на УСН, основные средства прежде всего следует подсчитать и определить их остаточную стоимость. При этом в расчет следует брать сведения именно налогового учета, а не бухгалтерского. После этого остаточная стоимость ОС может быть отнесена на издержки, которые уменьшают сумму налога, уплачиваемого в бюджет при УСН — равными долями. Их общее количество, а также иные нюансы списания стоимости будут определяться сроком эксплуатации основных средств.

Например, для объектов, которые подлежат эксплуатации в течение 3 лет, остаточная стоимость может быть списана в течение первого года работы фирмы при УСН. В свою очередь, если объекты используются 3-15 лет, то в течение первого года работы при УСН остаточная стоимость может быть списана в издержки на 50%, во второй — на 30%, в третий — на 20%. Если основное средство имеет срок эксплуатации 15 лет и более, то его остаточная стоимость списывается в издержки в течение 10 лет использования фирмой режима УСН — равными частями.

Особенности налогового учета при переходе с ОСНО на УСН в бухгалтерских программах

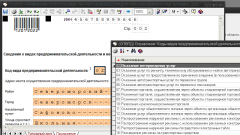

Каким образом учитываются в популярных бухгалтерских программах те или иные операции в рамках такой процедуры, как переход с ОСНО на УСН? «1С» 8.2, к примеру, в числе таких решений.

Спектр операций, которые могут фиксироваться посредством рассматриваемой программы — исключительно широкий. Поэтому изучим для примера те, что относятся к наиболее распространенным. Таковыми можно назвать, в частности, процедуру определения остатков издержек на приобретение основных средств, а также нематериальных активов.

Так, данный показатель с помощью программы «1С» определяется посредством сопоставления сведений по оборотно-сальдовым ведомостям, коррелирующим со счетами учета основных средств (либо НМА) в контексте объектов ОС, а также данных из Раздела 2 Книги учета доходов и расходов.

Следующая операция, которую необходимо учесть в рассматриваемой программе, — это принятие к вычету сумм НДС, коррелирующих с авансами от контрагентов. При этом в расчет берутся непогашенные авансы. Соответствующий вычет принимается на дату, которая предшествует началу работы фирмы в рамках УСН. Он должен быть подтвержден посредством документов, удостоверяющих возврат НДС контрагентам.

Еще одна значимая учетная операция, которую следует осуществить в программе «1С», - корректное закрытие транзакций за месяц. Особенно это касается тех, что непосредственно влияют на величину остаточной стоимости средств. Как правило, данная работа предполагает исчисление амортизации по тем активам, что классифицируются как внеоборотные, списание расходов, относящихся к будущим периодам, а также пересчет стоимости остатков по материалам, что исчисляются исходя из их средней стоимости, подсчитать остатки по транспортным издержкам.

Восстановление НДС по тем правилам, что мы рассмотрели выше, — еще одна процедура, которую желательно учеть в регистрах программы «1С». То есть восстановление данного налога осуществляется в корреляции с теми активами, которые еще не списаны в расходы по сбору, уплачиваемому при ОСН — на дату, которая предшествует началу работу компании по УСН.

Следующая важная процедура в рамках работы с «1С» - фиксация остатков по движущимся расходам. Что она представляет собой? Данная процедура предполагает отражение в учете остатков по издержкам, которые допустимо признать по факту начала работы по УСН, а также по тем расходам, что еще не оплачены, однако признаны в целях исчисления налогооблагаемой базы.

Данные операции предстоит осуществлять пользователю в разных версиях «1С» - например, не только 8.2, но также, в частности, «1С» 8.3. Переход с ОСНО на УСН в данном контексте предполагает осуществление, в целом, стандартизованных операций с помощью соответствующего ПО. Различия в версиях программы «1С» в данном случае могут иметь значение с точки зрения интерфейса, но никак не интерпретации норм права, установленных НК РФ — для фирмы главное прежде всего обеспечить соответствие бухгалтерского и налогового учета положениям законодательства, и только во вторую очередь акцентировать внимание на адаптации к данному учету интерфейсов той или иной программы.

Переход с «упрощенки» на УСН для хозяйственных обществ: основные нюансы

Рассмотрев то, каким образом осуществляется переход с ОСНО на УСН, изучим обратную процедуру — когда фирма на «упрощенке» начинает работать в рамках общей системы налогообложения. При этом полезно будет изучить специфику данного явления применительно как раз таки к деятельности хозяйственных обществ. Дело в том, что необходимость в переходе на ОСН, как правило, испытывают именно ООО. Предприниматели не так часто предпочитают менять систему налогообложения в пользу ОСН, либо становятся обязанными это делать.

Необходимость переходе с УСН на УСН возникает чаще всего, если:

- в силу специфики бизнеса работа по ОСН оправдана и выгодна;

- компания не удовлетворяет критериям работы по УСН — например, в части размера выручки или величины штата.

Как и в случае с такой процедурой, как переход ООО с ОСНО на УСН, хозяйственное общество должно уведомить ФНС РФ о смене режима налогообложения. Однако данный механизм может быть представлен в 2 разновидностях.

Если фирма переходит на ОСН добровольно — в силу того, что посчитает работу по соответствующей схеме более выгодной, то должна уведомить об этом ФНС до 15 января года, в котором планирует начать уплачивать налоги по ОСН.

Если компания вынуждена перейти на ОСН в силу специфики бизнеса, то должна направить соответствующее уведомление в налоговую службу в течение 15 дней по истечении отчетного периода, в котором она перестала соответствовать критериям УСН.

Переход с «упрощенки» на ОСН: исчисление налоговой базы

Рассматривая порядок перехода на УСН с ОСНО выше, мы отметили, что существует ряд нюансов исчисления налоговой базы при соответствующем сценарии. Аналогично есть особенности определения данного показателя и в случае с обратной процедуры — изменения налогового режима на ОСНО.

То, каким образом исчисляются доходы и расходы в рамках базы по ОСНО, зависит от того, какой метод расчета налога задействует фирма. Таковых 2 — кассовый и метод начисления.

В первом случае особых сложностей у фирмы с исчислением налоговой базы не возникнет, поскольку законодательно не установлено таких норм, которые бы предопределяли отдельный порядок фиксации выручки и издержек компании при переходе на ОСН.

В свою очередь, при методе начисления схема иная. Так, в структуру доходов в период, когда фирма меняет режим налогообложения с УСН на ОСН, должна быть включена, в частности, дебиторская задолженность, сформировавшаяся при УСН. Дело в том, что в период действия «упрощенки» метод начисления в общем случае не применяется — только кассовый, предполагающий формирование выручки вне зависимости от факта продажи товаров, работ или сервисов.

Поэтому если, к примеру, продукция была отгружена, но не оплачена, это не предполагало формирования доходов. В свою очередь, метод начисления предполагает формирование выручки после того, как товар отгружается. Таким образом, после перехода на ОСН с УСН стоимость тех товаров, что были реализованы, но не оплачены, следует включить в структуру доходов.

Переход с «упрощенки» на ОСН: нюансы исчисления НДС

Как известно, одним из критериев разграничения ОСН и других налоговых режимов является необходимость уплаты НДС. Рассмотрим то, каким образом регулирует исчисление (в рамках такой процедуры, как переход с ОСНО на УСН) НДС Налоговый Кодекс.

В соответствии с нормами НК РФ, плательщики УСН освобождены от уплаты НДС. В свою очередь, данное обязательство в полной мере актуально для фирм, работающих по общей системе налогообложения. НДС в российской системе налогового права представлен 2 разновидностями — в виде исходящего, а также входящего налога. Как правило, особых сложностей с исчислением того и другого у фирм-плательщиков НДС не возникает. Но есть один нюанс, на который им полезно обратить внимание, особенно если это те организации, которые переходят с УСН на ОСН.

Дело в том, что в тех случаях, когда по факту смены фирмой налогового режима на ее счет поступает оплата за товары, работы либо сервисы, которые поставлены в период УСН, то НДС на соответствующие транзакции начислять не требуется. В свою очередь, все те сделки, что совершены после того как компания стала полноценным плательщиком НДС, облагаются данным сбором по ставкам, установленным в законодательстве. Данное правило определяется экспертами исходя из интерпретации положений пункта 2 статьи 346.25 НК РФ.

Резюме

Итак, мы рассмотрели то, как регулирует переход с ОСНО на УСН Налоговый Кодекс РФ, ключевые нюансы данной процедуры, а также противоположной — когда фирма на «упрощенке» начинает работу по общему режиму налогообложения. В целом смена фирмой одной схемы уплаты сборов на другую осуществляется в рамках стандартных, в достаточной мере детально регламентируемых процедур. Документы для перехода с ОСНО на УСН предоставляются в ФНС в минимальном количестве. По сути дела, все сводится к своевременному направлению в налоговую службу уведомления, которое составляется по установленной форме.

Вместе с тем стоит иметь в виду, что при переходе с ОСНО на УСН проверка ФНС РФ сведений, предоставляемых организацией, осуществляется, как правило, весьма детально. Поэтому соответствующее уведомление должно составляться корректно, чтобы впоследствии у налоговиков не возникло вопросов по поводу применения фирмой новой системы налогообложения.

businessman.ru

Как перейти на упрощенку в 2018 году

23 сентября 2018

Автор КакПросто!

Перейти на упрощенную систему налогообложения (УСН), часто именуемую упрощенкой, имеет право не только юридическое лицо, но и индивидуальный предприниматель (ИП). Для этого не требуются специальных знаний и опыта. По сравнению с общей системой налогообложения упрощенка имеет несколько преимуществ, которые являются привлекательными для предпринимателей. Они оплачивают только один налог, соответственно экономя средства, сдают одну декларацию вместо нескольких, ведут учет по упрощенной системе.

Статьи по теме:

Вам понадобится

- - статьи НК РФ «Об упрощенной системе налогообложения»;

- - бланк заявления о переходе на УСН;

- - ИНН, КПП для юридического лица;

- - ИНН для индивидуального предпринимателя;

- - паспорт для индивидуального предпринимателя;

- - печать.

Инструкция

Для перехода предприятия или ИП с общей системы налогообложения на упрощенную ознакомьтесь с требованиями, установленными ст.346.12 НК РФ и проверьте их наличие на полное соответствие всем условиям. Требования не распространяются только на вновь созданные организации или ИП, хотя дальнейшая их деятельность должна соответствовать статьям НК РФ «Об упрощенной системе налогообложения».

После получения документов о регистрации юридического лица или ИП в течение пяти дней подайте заявление о переходе на упрощенную систему налогообложения, направив его в налоговый орган по месту регистрации.

При длительном осуществлении деятельности, находясь на общей системе налогообложения и желании перейти на упрощенку, подайте заявление с 01 октября по 30 ноября текущего периода. В этом случае переход на УСН будет осуществлен следующим годом.Обратитесь в налоговую инспекцию. Возьмите бланк заявления о переходе на упрощенку в двух экземплярах. Внимательно ознакомьтесь с его содержанием. В случае возникших вопросов обратитесь к сотруднику налоговой службы для получения разъяснений по его заполнению. Узнайте, каковы правила составления запроса для получения уведомления о переходе на УСН, который подается вместе с заявлением.

Воспользуйтесь правовой системой «КонсультантПлюс», в которой найдите бланк заявления, изучите приложенные к нему пояснения и заполните его в двух экземплярах. Дополнительно к нему составьте запрос, который в дальнейшем позволит получить уведомление о применении упрощенки, указав в нем дату подачи заявления.

Уточните время работы налоговой службы и часы их приема. Обратитесь к налоговому инспектору, передав ему заявление о переходе на упрощенку и запрос о выдаче уведомления. Один экземпляр заявления оставьте в налоговой инспекции, а второй возьмите себе, предварительно попросив поставить на нем штамп налогового органа, подпись и расшифровку подписи сотрудника, принявшего документ, а также указать дату его приема.

Узнайте у сотрудника налогового органа о сроках рассмотрения заявления и дате получения уведомления о переходе на упрощенку. Возьмите номер телефона отдела, занимающегося выдачей уведомлений.

Созвонившись с работником налоговой службы, уточните информацию о готовности уведомления, времени его получения и наличии необходимых для этого документов.

Видео по теме

Обратите внимание

Переходя на упрощенную систему налогообложения, взвесьте все ее плюсы и минусы. При применении упрощенки нельзя заниматься некоторыми видами деятельности, открывать филиалы, а перечень расходов имеет жесткие ограничения.

Полезный совет

Срок выдачи уведомлений о переходе на УСН должен составлять пять рабочих дней с момента подачи заявления. Уведомление необходимо иметь с целью его дальнейшего предъявления по требованию, как Пенсионного, так и других фондов. Связано это с тем, что налогоплательщики, применяющие упрощенную систему налогообложения, имеют значительно более низкие ставки по взносам по сравнению с организациями, использующими общую систему.

Источники:

- НК РФ Глава 26.2. Упрощенная система налогообложения. Статья 346.11. Общие положения

- НК РФ Глава 26.2. Упрощенная система налогообложения. Статья 346.12. Налогоплательщики

- Формы налогового учета и отчетности. Заявление о переходе на УСН

- Переход с ЕНВД на упрощенку

Совет полезен?

Распечатать

Как перейти на упрощенку в 2018 году

Похожие советы

- Как заполнить заявление ЕНВД-2

- Ключевые изменения в налоговом законодательстве для компаний на УСН в 2015 году

www.kakprosto.ru

Как перейти с упрощенки на систему с уплатой НДС

Автор КакПросто!

Выбор применяемой системы налогообложения индивидуальный предприниматель может сделать непосредственно в момент регистрации предприятия. Однако в ходе ведения хозяйственной деятельности может возникнуть необходимость перехода с одной системы на другую. Например, с «упрощенки» на общую систему или на ЕНВД. Как совершить переход правильно, чтобы не нарушить закон и не нанести ущерба своему предприятию?

Статьи по теме:

Инструкция

Определите, насколько целесообразен для вашего предприятия переход с упрощенной системы налогообложения на систему с уплатой налога на добавленную стоимость. При подобном переходе предприятие лишается некоторых преимуществ, которые позволяют упростить ведение учета и совершение налоговых отчислений. Переход на общую систему может также потребовать приведения в соответствие с ней отношений с поставщиками (контрагентами).

Приняв решение о переходе с «упрощенки» на иной вид уплаты налогов, определите, целесообразно это делать по собственной инициативе или можно воспользоваться положениями законодательства, автоматически переводящими предприятие на общую систему. В первом случае предприниматель имеет большую свободу для изменения системы налогообложения.

Если вы планируете перейти на общую систему по своему желанию, правильно выберите время для перехода. Сделать это до окончания текущего налогового периода предприниматель не имеет права. Необходимо отработать целый налоговый период по «упрощенке», а затем в срок до 30 ноября текущего года подать в налоговый орган по месту регистрации уведомление о решении перейти на иной режим налогообложения. В этом случае перевод на общую систему будет произведен с 1 января следующего года.Переход с «упрощенки» на общую систему налогообложения может быть применен также и без желания предпринимателя. Будьте готовы к этому, например, если по итогам отчетного периода доход предприятия превысит 20 млн. р. Или когда остаточная стоимость основных средств у организации-налогоплательщика окажется выше 100 млн. р. Автоматический переход произойдет с начала того квартала, в котором один из названных параметров был превышен.

Если доход вашего предприятия превысил указанные выше показатели, в течение 15 дней с момента окончания отчетного периода сообщите о переходе на общую систему налогообложения в соответствующий налоговый орган самостоятельно. Для этого используйте специальный бланк уведомления об утрате права на применение «упрощенки».

Переходя с упрощенной системы на иной режим налогообложения, учитывайте, что при необходимости обратный переход на «упрощенку» может быть совершен не ранее чем через год после утраты права на применение УСН.Совет полезен?

Распечатать

Как перейти с упрощенки на систему с уплатой НДС

Похожие советы

- Как платит налоги индивидуальный предприниматель

www.kakprosto.ru

Как оформить заявление о переходе на УСН при регистрации ООО

Основная система налогообложения (ОСНО) не обязательна, особенно если вы не собираетесь нанимать много работников и не предусматриваете внушительные обороты в начале деятельности. Поэтому многие предприниматели стараются сразу же перейти на упрощенную систему налогообложения. Как проходит процесс перехода в 2017 году и как заполнить заявление на УСН при регистрации ООО, рассмотрим в нашем материале.

Для малого и среднего бизнеса предусмотрен особый режим налогообложения – упрощенная система налогообложения, так называемая упрощенка (УСН).

Перейти на нее можно добровольно двумя путями:

1. Вместе с процессом регистрации компании.

Можно подать заявление на УСН при регистрации ООО или ИП. «При регистрации» подразумевает также возможность подать заявление на упрощенную систему налогообложения в течение 1 месяца после постановки на учет в налоговой (ст. 346.13 НК РФ).

Перейти на УСН вы сможете в течение 1 месяца после регистрации ООО.

2. Переход с другой системы налогообложения.

Если вы используете, например, ЕНВД, то сможете перейти на применение УСН только в следующем году. Вы должны подать заявление до конца текущего года. Но, если с вас снимают обязанность пользоваться ЕНВД, можете совершить переход уже в месяце прекращения уплаты ЕНВД.

Заполнение заявления на УСН для ООО

Используйте печатные буквы и подготовьте заявление в 2 экземплярах (один из них вам вернут). Впишите ИНН, если его нет – ставьте прочерки в каждой клетке. Прочерки ставятся также в графе КПП. Код вашей налоговой службы вы сможете узнать на официальном портале ИФНС. Вам также предстоит выбрать объект налогообложения – доходы или прибыль. Различие в ставках: в первом случае это 6%, во втором – 15%. Объект налогообложения меняется по той же системе, что и режим налогообложения.

Налогоплательщику не обязательно использовать образец уведомления именно по форме № 26.2-1. Вы можете написать ваше заявление в произвольной форме. При этом помните, что перейти с УСН на другую систему налогообложения возможно только через год.

zhazhda.biz