Виды налогов и сборов в России. Какие налоги существуют

Какие виды налогов существуют в РФ 🚩 виды налогов для физических лиц рф 🚩 Налоги

C точки зрения формирования налоговой базы различают прямые и косвенные налоги. Прямые налоги напрямую зависят от доходов и имущества налогоплательщика. Это, например, НДФЛ и налог на прибыль организаций.

Косвенные налоги не связаны с доходами компании. Они устанавливаются как надбавка к цене товаров и незаметны для плательщика. Этот налог закладывается предприятием в отпускную цену и уплачивается в пользу государства. В числе косвенных налогов, например, НДС или акцизы.

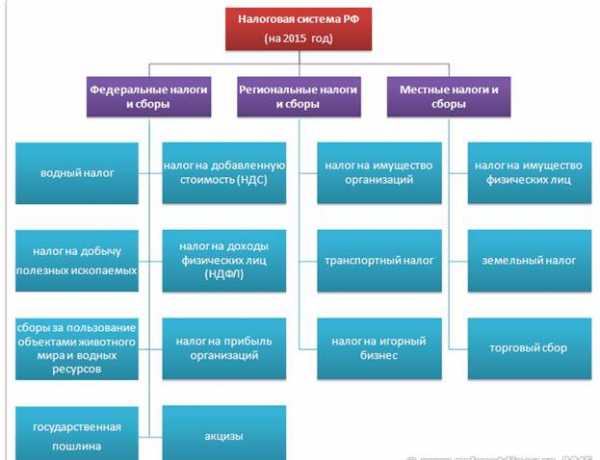

Федеративное устройство РФ обуславливает выделение видов налогов по территориальному признаку. Разделяются федеральные налоги, которые подлежат к уплате на всей территории РФ; налоги субъектов РФ, зачисляемые в региональный бюджет; муниципальные налоги, которые остаются в бюджете муниципальных образований.

В зависимости от категории налогоплательщика разделяют налоги для физлиц и юридических лиц (компаний и ИП). Некоторые взимаются исключительно с физических лиц (налог на наследство), другие - с юридических (налог на прибыль). Некоторые налоги действуют в отношении двух групп - например, земельный налог.

В России физлица платят налоги на доходы (НДФЛ), налоги при покупке или продаже имущества, налог на имущество, охоту, рыболовство, скважину, на подакцизные товары, личный транспорт, земельный доход.

Самым распространенным является налог на доходы или НДФЛ. Налоговой базой в данном случае выступают совокупные доходы, которые получены физлицом в отчетном периоды. Это может быть заработная плата, доходы от сдачи имущества, от репетиторства, доходы от продажи транспортного средства и пр.

Если речь идет о зарплате, то работодатель в большинстве случаев выступает в качестве налогового агента и переводит НДФЛ в бюджет самостоятельно. Зарплатные доходы облагаются по стандартной ставке 13% для резидентов (граждан России) и 30% - для нерезидентов.

Стоит отметить, что ИП, которые применяют ОСНО также платят НДФЛ на полученную прибыль от предпринимательской деятельности.

На некоторые доходы установлена повышенная ставка налога 35%. Это актуально для доходов по вкладам со ставкой, превышающей на 5% ставку рефинансирования ЦБ РФ.

Также налог в размере 9% необходимо заплатить от полученных дивидендов.

Налоги, которые платят организации и ИП зависят от применяемого ими налогового режима. Так, компании на ОСНО обязаны уплачивать все действующие в РФ налоги - НДС, налоги на прибыль и на имущество организаций. Базовая ставка налога на прибыль - 20%, в некоторых регионах установлены сниженные ставки. НДС закладывается в цену товара и уплачиваются по ставкам 18%, 10%, 0%. Налог на имущество относится к числу региональных и платится по ставке не более 2.2%.

В ИП и компаниях на ОСНО указанные налоги заменены на один - единый налог с базовыми ставками 6 с доходов или 15% с прибыли.

Также некоторые юрлица обязаны уплачивать акцизы, налог на добычу полезных ископаемых (НДПИ), налоги на игорный бизнес, транспортный налог, водный налог.

www.kakprosto.ru

2.2.Какие бывают налоги

За длительную историю становления и развития государства придумано великое множество различных налогов. В старые времена, когда правители не очень заботились о своем политическом имидже, не было предела их фантазии в придумывании того, за что можно было бы содрать с подданных лишнюю денежку. Вводились, к примеру, налоги на скаковых лошадей и экипажи, бархат и кружева, меха и драгоценности, на необычные виды построек, балконы, окна, печные трубы.

Однако долго нам придется блуждать в хитросплетении множества налогов, если мы не выберем главные основания их деления. По этим основаниям нынешние налоги делятся на:

прямые и косвенные;

федеральные, региональные и местные;

налоги с физических и юридических лиц.

Итак, прежде всего все налоги различаются по способам взимания как прямые и косвенные.Кпрямым налогам относятся подоходные и поимущественные (налоги на доход и на имущество), а ккосвенным – налоги на обращение и потребление. Плательщиком прямого налога является владелец собственности и получатель дохода; плательщиком косвенного налога оказывается потребитель товара, на которого перекладывается налог через прибавку к цене.

Эффективность обложения прямыми налогами зависит от способности граждан и предприятий вносить те или иные назначенные платежи в соответствии с размерами доходов, наличествующего имущества и т.д. Этот способ налогообложения всегда был связан с насильственными мерами (принуждением, штрафами, судебным разбирательством и пр.). Прямые налоги граждане платят очень неохотно, ведь они представляют собой непосредственные вычеты из того, что они могли бы, не будь налогов, считать своим достоянием. Отсюда и множественные нарушения налогового законодательства - вплоть до уголовных преступлений.

Иное дело, косвенные налоги.В этом случае деньги в казну изымаются у населения тонким способом: налогом облагаются производители товаров и торговцы, этот налог включается в цену производимой и продаваемой продукции, и таким образом налоговое бремя несут те, кто покупает данные товары. При косвенном налогообложении величина платежа государству скрыта от глаз налогоплательщика, поэтому государство подчас безбожно увеличивает именно эти налоги, попутно демонстративно снижая на несколько процентов прямые налоги. И население легко «покупается» на такие трюки ловких финансистов, которые склонны затыкать бюджетные бреши, глубоко залезая в карманы рядовых граждан.

Прямые налоги зависят от личной работоспособности граждан и ориентируются на нее. Косвенные налоги же ориентируются на вещи, а не на лица. Они взимаются с производителей, торговцев, владельцев транспорта, но, в конце концов, эти налоги уплачиваются гражданами, покупающими товар и пользующимися услугами. Эти налоги менее справедливы, чем прямые, потому что бедные и богатые платят одинаковую сумму такого налога: разумеется, в том случае, если у бедных вообще есть возможность покупать обложенные косвенным налогом товары. Незаметность, «мягкость» косвенных налогов приводят к тому, что во многих современных государствах они находятся в привилегированном положении.

По сравнению с прямыми налогами косвенные налоги примитивны и грубы, но их легче получать. В античные времена сборщики косвенных налогов с торговцев и купцов, зачастую не умели даже читать и писать. Однако они прекрасно знали счет. И этого было достаточно, чтобы собрать налог с товара: подсчитал количество мешков или кувшинов, взял за каждый с хозяина по определенному количеству денег – вот и вся работа.

Давно замечено, что тот или иной тип налога в странах преобладает в зависимости от уровня их экономического развития. В развивающихся странах большинство налоговых поступлений приходится на косвенные налоги. Понятно почему: население бедное, имуществом не обремененное, доходы у людей маленькие. Больших поступлений в бюджет прямые налоги не дадут. А уплатить надбавку к цене товаров, компенсирующую косвенные налоги, даже бедняки могут. Ведь и им надо питаться, покупать скромную одежду и т.д. Прямые же налоги имеют большее значение в экономически развитых странах с зажиточным населением, имеющим сравнительно высокий образовательный ценз.

НК РФ подразделяет налоги на федеральные, региональные и местные.

Федеральными признаются налоги и сборы,устанавливаемые настоящим Кодексом и обязательные к уплате на всей территории РФ. В настоящее время к федеральным относятся следующие налоги:

налог на добавленную стоимость;

акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья;

налог на прибыль (доход) организаций;

налог на доходы от капитала;

подоходный налог с физических лиц;

взносы в социальные внебюджетные фонды;

государственная пошлина;

таможенная пошлина и таможенные сборы;

налог на пользование недрами;

налог на воспроизводство минерально-сырьевой базы;

налог на дополнительный доход от добычи углеводородов;

сбор за право пользования объектами животного мира и водными биологическими ресурсами;

лесной налог;

водный налог;

экологический налог;

федеральные лицензионные сборы.

Региональные налоги – налоги и сборы, устанавливаемые НК РФ и законами субъектов РФ и обязательные к уплате на территориях соответствующих субъектов РФ.К этим налогам относятся:

налог на имущество организаций;

налог на недвижимость;

дорожный налог;

транспортный налог;

налог с продаж;

налог на игорный бизнес;

региональные лицензионные сборы.

Местными признаютсяналоги и сборы, установленные НК РФ и обязательные к уплате на территориях соответствующих муниципальных образований. К ним относятся следующие налоги:

земельный налог;

налог на имущество физических лиц;

налог на рекламу;

налог на наследование или дарение;

местные лицензионные сборы.1

studfiles.net

Какие есть налоги?

Не существует ни одного государства без налогов — налоговые сборы существовали уже на заре цивилизации в древнем Египте, Месотпотамии, Китае, Греции и Риме. Совершенствуясь и видоизменяясь со временем, сегодня налоговая система представляет собой сложную структуру, но сохранила главный принцип - обеспечение всей социальной сферы и госаппарата. В этой статье мы подробно рассмотрим, какие есть налоги и как они классифицируются.

Налоги по способу взимания

Глобально все налоги можно разделить по способу взимания, то есть, они бывают прямыми и косвенными. Прямые налоги собирают непосредственно с дохода или имущества плательщика. Их, в свою очередь, можно разделить на:

- Реальные прямые — те, что уплачиваются с учетом предположительного дохода налогоплательщика (к примеру, налог на имущество физических и юридических лиц)

- Личные прямые — собираются с реального дохода, полученного плательщиком (например, налог на прибыль)

- Косвенные налоги включаются в цену услуг и товаров. Они так же подразделяются на:

- Косвенные индивидуальные — облагаются только определенные группы продукции (акцизы).

- Косвенные универсальные — облагаются почти все услуги и товары (налог на добавленную стоимость).

- Фиксальные монополии — распространяются на все группы товаров, производимых и реализуемых в госструктурах.

- Пошлины таможенные — облагаются товары при ввозе из-за границы.

Это главные типы налогов. Далее рассмотрим подробнее.

По виду устанавливающего органа

Согласно этой классификации, налоги группируются по типу органа, который их устанавливает, изменяет и конкретизирует. В первую очередь, это федеральные (государственные) налоги. Определяются законами страны, и являются едиными для всех субъектов. Вводятся в действие высшими органам власти. К таким налогам относятся:

- Налог на добавленную стоимость (НДС)

- Налог на доходы физических лиц (НДФЛ)

- Акцизы

- Взнос

elhow.ru

Какие налоги есть в России 🚩 какие налоги платят предприятия 🚩 Налоги

Инструкция

На сегодняшний день в Российской Федерации существует несколько видов налогов: федеральные, региональные и местные. К федеральным налогом относится налог на добавленную стоимость - косвенный налог, являющийся формой изъятия в государственный бюджет части стоимости товара, услуги или работы, создаваемой на всех стадиях производства; акцизы, установленные на преимущественно на предметы, предназначенные для массового потребления; налог на доходы физических лиц; единый социальный налог; налог на прибыль; налог на добычу полезных ископаемых; государственная пошлина; водный налог и сборы за пользование объектами водных ресурсов и объектами животного мира.

Второй вид налогов, установленных в Российской Федерации - региональные налоги. К ним относятся налоги на имущество организаций - налог на движимое и недвижимое имущество, в том числе и переданное во временное распоряжение, владение или пользование; налог на игорный бизнес, взимаемый с организаций, имеющих предприятия, занимающиеся подобной деятельностью; транспортный налог, взимаемый с владельцев зарегистрированных транспортных средств, причем его плательщиками могут быть не только физические лица, включая в свое число индивидуальных предпринимателей, но и юридические лица.

Местные налоги, а именно земельный налог, уплачиваемый организациями и физическими лицами, которые обладают земельными участками на праве бессрочного (постоянного) пользования, пожизненного наследуемого владения, а также на праве собственности; налог на имущество физических лиц, зачисляющийся в местный бюджет по месту нахождения объекта налогообложения, накладываемый на жилые дома, квартиры, комнаты, дачи, гаражи, иные строения, сооружения или помещения, а также доли в праве общей собственности на подобное имущество.

Кроме того, в Российской Федерации существует четыре специальных налоговых режима: упрощенная система, система налогообложения для производителей сельскохозяйственной продукции, специальная система при выполнении соглашений о разделе продукции, а также единый налог на вмененный доход для отдельных видов деятельности.

Изучая налоги, существующие в Российской Федерации, нельзя забывать о взносах на обязательное пенсионное страхование, а также о взносах на страхование от всевозможных несчастных случаев на производстве.

www.kakprosto.ru

Какие бывают виды налога? | какиебывают.рф

Что такое налог

В нашей стране, как и во всём мире, является обязательством уплата налогов.

Налог – это обязательный платёж, который люди безвозмездно платят в государственные органы. Своевременная оплата налогов обеспечивает деятельность государства и других учреждений.

Что такое налог? Существует множество определений этого понятия различных авторов. Все они считают, что налоги – это такие денежные платежи, которые обязаны платить люди своего государства в определённое время.

Виды налога

Налоги можно разделить на:

- Прямые.

- Косвенные.

- Подоходные.

- Аккордные.

Прямой налог

Это такой платёж, который налогоплательщик платит с какого-либо дохода или имущества. К прямым налогам можно отнести, например, налог на прибыль. Он платится с прибыли различных организаций, банков, компаний. В России действует с 1995 года и составляет 20% от общей суммы прибыли.

Также жители Российской Федерации, имеющие в собственности зарегистрированное транспортное средство, обязаны платить транспортный налог. К транспортным средствам относятся: автомобили, автобусы, самолёты, мотоциклы, моторные лодки и другие виды.

Величина налога определяется субъектом Российской Федерации, поэтому в разных областях она может быть различной. Его оплачивают один раз в год. За неуплату налога вовремя к его сумме начинают прибавлять пени. Тем самым сумма становится больше.

Косвенные налоги

Сумма определяется надбавкой к цене товара. Напрямую зависит от дохода. Косвенные налоги можно разделить на несколько видов. Это акцизы, таможенные пошлины и другие.

Подоходные налоги

Является основным видом прямого налога. Подоходный налог можно разделить на: прогрессивные, регрессивные и пропорциональные налоги. В России такой налог составляет 13%. Однако, эта ставка может быть и другой. Например, она может составлять 35%, 9%, 15%, 30%. Подоходный налог платится с любых денежных доходов, в том числе с любых выигрышей в лотереи.

Аккордные налоги

Такой вид не зависит от размера доходов и покупок. В качестве примера можно привести подушный налог.

Учёт налогов – это такая система, которая определяет налоговую ставку. В этой системе регистрируются все налогоплательщики. Все сведения, которые включает в себя учётная система налогов, является налоговой тайной.

Налоговый учёт делится на два вида:

- Для организаций.

- Для физических лиц.

Учёт налогов производится специальными органами. Целью его является - контроль налогов. За нарушение порядка проведения учёта следует ответственность по законодательству.

Ещё одним региональным налогом является налог на имущество. Ставка его может быть различна в регионах России. Однако, она не должна превышать 2,2%.

Уплата налогов является обязательным действием каждого гражданина любой страны. Неуплата налогов влечёт за собой присоединение штрафов, а в дальнейшем, злостный неплательщик может нести ответственность как административную, так и уголовную.

Жители Российской Федерации и других стран, имеющие в собственности квартиры, дома, дачные постройки, нежилые помещения, земельные участки и другие объекты обязаны платить налог на недвижимость.

Он включает в себя три других налога:

- Налог на землю.

- Налог на имущество предприятий.

- Налог на недвижимость физических лиц.

С недвижимостью можно производить различные действия. Такие как продажа, обмен, покупка и дарение. Поэтому существуют соответствующие налоги, например, налог на дарение недвижимости.

Освобождаются от уплаты этого налога близкие родственники, между которыми состоялось дарение. Близкими родственниками будут считаться супруги, дети, усыновлённые дети, бабушки, дедушки, братья, сёстры. Если человек имеет российское гражданство и проживает на территории Российской Федерации, то ставка равна 13%. Налог при покупке недвижимости уплачивается новым собственником.

В нашей стране, как и в других странах мира, существует большое количество различных налогов. Ставки их могут быть различными и с течением времени меняются. Все оплаченные налоговые платежи улучшают деятельность субъектов страны и всего государства в целом.

Уважающий себя гражданин должен знать свои права и обязанности. Строго соблюдать все необходимые правила оплаты налогов. Делая это своевременно, вы сможете облегчить себе жизнь, сохранив нервы и денежные средства.

Источник

xn--80aacenrmb1f7d9a.xn--p1ai

Какие бывают налоги в 2018 году 🚩 Налоги

Определение этого понятия изложено в основном документе, на котором базируется налоговое право – Налоговом кодексе Российской Федерации. НК РФ определяет налог как обязательный индивидуальный безвозмездный платеж, взимаемый в форме денежных средств, отчуждаемых с предприятий и физических лиц. Налог является денежной суммой, выплачиваемой в пользу государства, чтобы обеспечить его функционирование.Поскольку в Российской Федерации государственная исполнительная власть подразделяется на три уровня: федеральный, субъекта федерации и местный, для обеспечения и функционирования всех этих уровней каждый из них имеет свой собственный бюджет. Поэтому те налоги, которые собираются с организаций и граждан, направляются в три бюджета: федеральный, региональный и местный.

Есть налоги, которые являются только федеральными, региональными и местными, такие налоги в полном объеме перечисляются в соответствующие бюджеты. Но существуют и так называемые регулируемые налоги, которые в определенном процентном соотношении делятся между двумя или между всеми тремя уровнями бюджетов. Процент, отчисляемый в каждый уровень, может изменяться, он устанавливается каждый раз заново, когда принимается новый государственный бюджет.Получателем налогов всех уровней является Федеральное казначейство, в функции которого входит распределение всех поступающих налогов в соответствии с бюджетной классификацией по трем уровням бюджета. После того как распределение выполнено, Казначейство формирует платежные поручения в соответствующие бюджеты и в тот же день происходит их пополнение за счет налоговых поступлений. Благодаря этому исполнительная власть может выполнять свои социальные и финансовые обязательства, выплачивая, например, заработную плату работникам бюджетной сферы.

Налоги также бывают прямыми и косвенными. Прямые налоги уплачиваются в бюджеты напрямую, а косвенные поступают в виде дополнительной стоимости приобретаемых товаров. К таким налогам относится НДС – налог на добавленную стоимость или акцизные сборы. Считается, что их выплачивают предприниматели, но предприниматели, чтобы компенсировать эти выплаты, повышают цену, добавляя их к стоимости своих товаров или услуг, поэтому получается, что на самом деле оплачивает косвенные налоги потребитель, приобретающий эти товары и услуги.

www.kakprosto.ru

Виды налогов и сборов в России

Какие налоги мы платим и какие существуют налоги? В январе 1992 года в России была введена единая система уплаты налогов и с тех пор она постоянно совершенствовалась и адаптировалась к федеративному устройству государства. На сегодняшний день Налоговый Кодекс РФ сгруппировал все налоги по их принадлежности к соответствующему уровню управления, что позволяет любому налогоплательщику легко ориентироваться в налоговом законодательстве.

Знать все виды системы налогообложения и дополнительных сборов необходимо не только тем, кто планирует уплату налоговых платежей со своей предпринимательской деятельности, так же эта информация будет полезна тем, кто только начинает разрабатывать бизнес-план.

Виды налоговых сборов

В соответствии с НК РФ имеются следующие виды сборов и налогов:

- налоги, собираемые в федеральный бюджет;

- налоги, идущие в региональный бюджет;

- налоги, идущие в местный бюджет.

Какое-либо другое налогообложение, которое не регулируется действующим НК, устанавливаться не может. Это указано в статье 12 Налогового Кодекса. Федеральное налогообложение регулируется НК РФ, и никто не должен платить налоги и сборы, которые не установлены законодательством.

Налоговый Кодекс четко определяет список региональных, федеральных и местных налоговых сборов.

Федеральное налогообложение:

- налог на добавочную стоимость;

- налог на водные ресурсы;

- налоги на использование объектов животного и водного мира РФ;

- сборы с наследуемого имущества и имущества полученного в дар;

- налог на выработку полезных ископаемых;

- налог на полученную прибыль предприятий;

- акцизные сборы;

- социальный налог;

- сборы на прибыль физических субъектов;

- государственная пошлина.

Местное налогообложение:

- налоговый сбор, собираемый с физических лиц на имущество;

- налог на владение землей.

Региональное налогообложение:

- налог на собственность компаний;

- налог на транспорт;

- налог на бизнес в сфере игровой индустрии.

В 2017 году в Налоговый кодекс был добавлен новый вид налогов – страховые взносы.

Специальные режимы уплаты налогов

На сегодняшний день на территории России действуют специальные режимы уплаты налогов. Они разработаны для регулирования порядка налогообложения некоторых отдельных субъектов предпринимательской деятельности и предоставления возможности освобождения от уплаты налоговых сборов (ст. 13, 14, 15 НК РФ).

К специальным режимам уплаты налогов относится следующее:

- упрощенная система уплаты налогов;

- единый налог на ведение деятельности в сфере сельского хозяйства;

- единый налоговый сбор на вмененную прибыль;

- система уплаты сборов при выполнении соглашений о делении продукции;

- патентная система уплаты налоговых сборов.

В соответствии с Налоговым Кодексом таможенная пошлина исключена из списка специальных режимов уплаты налогов в 2004 году, хотя до внесения поправок она там фигурировала.

Порядок уплаты налогов

Для каждого вида налогообложения законодательство предусмотрело свои сроки уплаты налогов. Но, не смотря на это, некоторые региональные органы самоуправления самостоятельно устанавливают ставки и период уплаты сборов. За основу назначения размера и срока выплаты налоговой суммы берутся общие правила НК РФ.

Предприятия и юридические лица самостоятельно занимаются расчетом налоговых сборов. Сроки сдачи отчетной документации в налоговую инспекцию устанавливаются персонально для каждого субъекта предпринимательской деятельности. Однако, в том случае, если расчетом налоговых сборов занимаются представители налоговой инспекции, то время, отведенное на уплату налогов, не может превышать одного календарного месяца.

В некоторых случаях налоговые сборы могут быть выплачены в виде авансовых взносов. Это подразумевает под собой постепенную предварительную выплату налоговой суммы, которая осуществляется в течение всего отчетного периода. Если же юридическое лицо использует в качестве уплаты налогов авансы, то привлечь его к ответственности за уклонение от неуплаты авансовых взносов нельзя.

Оплату налогов можно осуществить как наличным, так и безналичным платежом. Оплата проводится через расчетный счет субъекта предпринимательской деятельности в банке. Если же требуется выполнить оплату налоговых сборов физическому лицу, то он может сделать это через почтовые отделения и кассы администраций.

Каждому предпринимателю очень важно помнить, что при ведении своего бизнеса на него ложиться ответственность социального характера, которую он несет перед государственными органами, контролирующими уплату налогов в бюджет. Этими органами является налоговая инспекция и в том случае, если предприятие нарушило порядок уплаты налогов и сборов, к нему могут быть применены штрафы. Поэтому, для того чтобы избежать каких-либо неприятностей, вне зависимости от вида налогообложения очень важно соблюдать порядок оплаты налоговых сборов.

ooocivilist.ru