Отчетность для ип на патенте без работников 2018 в москве. Какие отчеты сдает ип на патенте в 2018 году без работников

Отчетность ИП на патенте в 2018 году с работниками и без них

Сегодня предлагаем выяснить, как ИП перейти на патентную систему налогообложения, и разобраться, какая предусмотрена отчетность ИП на патенте в 2018 году.

Патент — документ, выдаваемый налоговыми органами, по заявлению индивидуального предпринимателя, дающий право применять патентную систему налогообложения.

Патент приобретается сроком от одного до двенадцати месяцев в одном календарном году.

ИП на ПСН может работать самостоятельно или с привлечением наемных работников. НК РФ установлено ограничение по количеству наемных работников: их может быть не больше пятнадцати человек, включая самого ИП.

Патентная система налогообложения, сокращенно ПСН — одна из самых предпочтительных налоговых систем для индивидуальных предпринимателей. Ее отличает низкая налоговая и административная нагрузка.

Основным преимуществом ПСН является отсутствие необходимости в предоставлении декларации в ИФНС. Но совсем без документации при ПСН не обойтись.

Как получить патент?

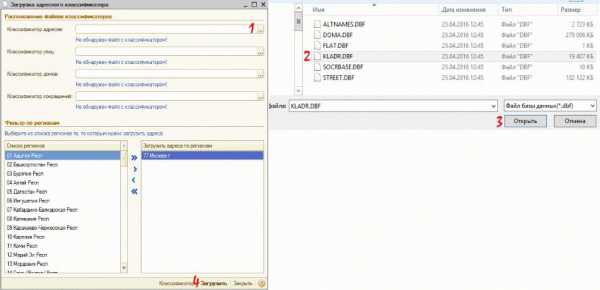

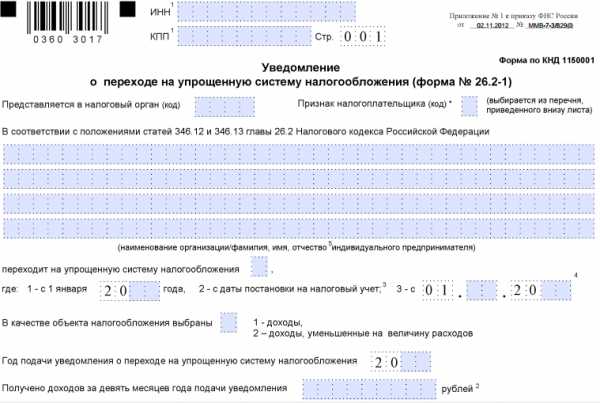

Прежде чем ИП приступит к деятельности на патенте, он должен подать заявление по форме, утвержденной приказом ФНС России от 11.07.2017 № ММВ-7-3/544@, в налоговый орган по месту осуществления предпринимательской деятельности в условиях патента.

Форму заявления на получение патента можно скачать на этой странице.

Затем за 10 дней до начала осуществления предпринимательской деятельности на патенте заявление необходимо подать:

если ИП будет действовать по месту регистрации ИП, то заявление подается в налоговый орган по месту регистрации ИП;если ИП планирует осуществлять деятельность на территории той административно-территориальной единицы, где он не стоит на налоговом учете, то заявление необходимо подать в любой территориальный налоговый орган по месту планируемого осуществления индивидуальным предпринимателем предпринимательской деятельности.

Заявление на получение патента можно подать следующими способами:

- лично или через своего представителя с нотариально заверенной доверенностью;

- почтовым отправлением с описью вложения;

- передать в электронном формате по интернет. Заявление должно быть подписано электронной подписью.

Затем по истечении 5-ти рабочих дней ИП должен вновь обратиться в налоговый орган для получения патента.

Форма патента утверждена Приказом ФНС РФ № ММВ-7-3/599@ 26.11.2014.

Получив патент, ИП может заниматься предпринимательской деятельностью на законных основаниях.

Отчетность ИП на ПСН с работниками и без них

Итак, давайте выясним, какая существует налоговая отчетность ИП на патенте в 2018 году.

Отчетность ИП на патенте без наемных работников:

1. В ФНС — декларация не сдается.2. В ПФР — отчеты не сдаются3. В ФСС — отчеты не сдаются.

Отчетность ИП на патенте с работниками:

1. В ФНС — декларация не сдается. Но необходимо предоставлять отчеты:

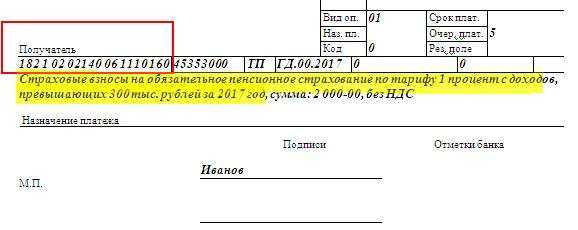

2-НДФЛ — за работников, с которых удержан налог, предоставляется один раз по итогам года до 1 апреля года, следующего за отчетным. За 2017 год — до 1 апреля 2018 года.

2-НДФЛ за работников, с доходов которых не получилось удержать НДФЛ, необходимо подать до 1 марта 2018 года.

6-НДФЛ — ежеквартальный отчет. Он сдается до последнего числа первого месяца следующего квартала.

2. В ПФР сдаются следующие отчеты:

СЗВ-М — ежемесячно в срок до 15 числа месяца, следующего за отчетным;

РСВ-1 — ежеквартально в срок до 15 числа второго месяца, следующего за отчетным, на бумажном носителе, и до 20 числа в электронном формате.

СЗВ-СТАЖ — ежегодно в срок до 31 марта, года следующего за отчетным.

3. В ФСС — предоставляется ежеквартальный отчет 4-ФСС, в срок до 20 числа месяца, следующего за отчетным на бумажном носителе, и до 25 числа в электронном формате.

Законодательством установлено, что если численность наемных работников превышает 25 человек, то все отчеты необходимо предоставлять только в электронном виде.

Предпринимателей применяющих ПСН, это не касается по умолчанию, так как работников у ИП, применяющих патент, не может быть более 15 человек. Но для удобства ИП может подключиться к электронной отчетности, это сэкономит его время и позволит проверить правильность заполнения отчета перед отправкой.

Статья отредактирована в соответствии с действующим законодательством 04.06.2018

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК - 74999385226. СПБ - 78124673429. Регионы - 78003502369 доб. 257

Комментарии

Добавить комментарий

Нажимая на кнопку "Отправить" вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

Вопросы и ответы в комментариях даются пользователями сайта и не носят характера юридической консультации. Если вам необходима юридическая консультация, рекомендуем получить ее, задав вопрос по телефонам, указанным выше, или через эту форму

.tbis.ru

когда и какую сдавать, годовые отчеты, в фонды и прочее

Каждый индивидуальный предприниматель обязан представлять отчётность о своей деятельности. У тех, кто работает без наёмных работников, этот процесс несколько отличается от лиц, имеющих сотрудников. Поэтому каждому бизнесмену полезно узнать о том, какие документы, когда и куда необходимо представить.

Налоговая отчётность

В инспекцию подаются декларации по тем налогам, которые определены применяемой системой налогообложения.

Декларации для ИП на ОСНО

Тем, кто работает на основной системе налогообложения, требуется в течение налогового периода предъявлять три декларации.

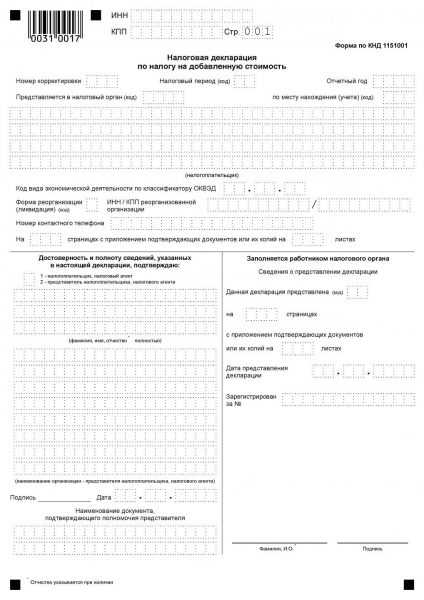

Декларация по НДС представляется ежеквартально. Подавать её необходимо в течение 25 дней по окончании квартала. Уже более двух лет рассматриваемая отчётность представляется исключительно в электронном виде через операторов электронного документооборота (перечень последних содержится на сайте ФНС).

В определённых случаях, законодательством предусмотрено освобождение от уплаты данного налога. Эта ситуация предполагает свою отчётность. С ней можно ознакомиться в соответствующих статьях НК РФ.

Обращаем внимание, что согласно ст. 80 НК РФ, если в отчётном периоде отсутствовала налоговая база и движение денежных средств по одному или нескольким налогам, предприниматель имеет право подать упрощённую декларацию. Она представляется на бумажном бланке до 20 числа месяца, следующего за отчётным кварталом. Однако это не относится к налогу на доходы.

И также стоит отметить, что согласно п. 5.2 ст. 174 НК РФ, даже если предприниматель не являлся налогоплательщиком НДС, но совершил операции, связанные с получением или выставлением счетов-фактур, он должен представить журнал их учёта в электронном виде.

Для заполнения титульного листа декларации по НДС нужно знать персональные данные предпринимателя и код налогового органа, куда она сдаётся

Для отчёта по налогу на доходы физических лиц подаётся два типа деклараций. Во-первых, в начале предпринимательской деятельности и далее каждый год предъявляется декларация о предполагаемом доходе. Её форма носит название 4-НДФЛ. Отчёт сдаётся в пятидневный срок по истечении месяца после получения первого дохода. На основании содержащихся в нём данных начисляются авансовые платежи в течение года. Декларацию необходимо будет составить и сдать повторно, если в текущем налоговом периоде фактические доходы превышают 50% от предполагаемых первоначально.

Во-вторых, по истечении отчётного года до 30 апреля требуется предъявить декларацию по налогу на доходы. Её форма называется 3-НДФЛ.

Заметим, что инспекция может потребовать:

- к бумажному бланку приложить декларацию в электронном виде на информационном носителе, например, карте памяти;

- распечатать декларацию со специальным штрих-кодом, содержащим представляемые данные.

Декларирование имущества предпринимателя не предусмотрено. Необходимо только оплачивать налог как физическому лицу в соответствии с платёжным уведомлением.

Не стесняйтесь задавать вопросы налоговому инспектору — это поможет избежать многих проблем, связанных с несвоевременным предоставлением декларации и задолженностью по перечислению налогов в бюджет

Отчётность ИП на УСН

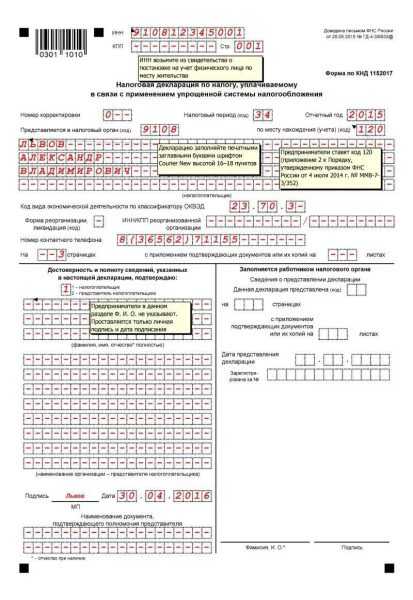

В случае работы на упрощённой системе налогообложения декларация подаётся один раз в год, поскольку он соответствует отчётному периоду. По его истечении документ необходимо сдать до 30 апреля. Если деятельность не велась и нет налоговой базы, представляется «нулевая» декларация в те же сроки.

Заметим, что рассматриваемый режим предусматривает две схемы определения налоговой базы и исчисления налога. Для обоих вариантов предусмотрена одна декларация, содержащая свои разделы для каждой из схем.

Видео: отчётность ИП на УСН 6%

Отчёты ИП на ЕНВД и патенте

Тем, кто платит единый налог на вменённый доход, требуется подавать декларацию ежеквартально. Срок её отправки истекает через 20 дней после окончания отчётного квартала. «Нулевая» отчётность по этому налогу не предусмотрена. Если деятельность не ведётся, необходимо сниматься с учёта. В случае отсутствия физических показателей по уважительной причине налог также начисляется.

У предпринимателей, работающих по патенту, обязанности по сдаче отчётности нет.

Заполнение деклараций

Заполнить требуемые бланки можно вручную или на компьютере, а затем распечатать на принтере. Сделать это может непосредственно предприниматель. А также есть возможность прибегнуть к услугам специалистов бухгалтерских компаний. Например, при первом заполнении бланков. Иногда неопытные предприниматели допускают ошибки, которые приводят к несоответствию сумм фактически уплаченных налогов с рассчитанными налоговой инспекцией. Это влечёт за собой неприятности по итогам камеральной проверки и дальнейшие судебные разбирательства.

Титульный лист декларации по УСН с комментариями по заполнению

Нужно ли сдавать отчётность в фонды

Для ИП, не имеющего сотрудников, обязанность представления отчётности не предусмотрена. Исключение составляют главы КФХ.

В 2018 году администратором страховых взносов является ФНС. Таким образом, у предпринимателя нет необходимости регистрироваться в ПФР. Постановка на учёт в качестве плательщика страховых взносов происходит в автоматическом режиме при получении свидетельства предпринимателя.

Взаимодействие с Пенсионным фондом сохраняется по некоторым вопросам, связанным с периодами, истекшими до января этого года. К таковым относится, например, решение о возврате излишне уплаченных сумм. Выплата долгов осуществляется уже в налоговой инспекции.

Оформление в ФСС при отсутствии работников не требовалось и ранее. Отметим, что предприниматель имеет право добровольно участвовать в своём социальном обеспечении: уплачивать страховые взносы и получать выплаты в случае нетрудоспособности и других страховых ситуациях.

Видео: взносы ИП «за себя» в 2018 году

Отчётность для предпринимателей, не имеющих наёмных работников, ограничивается только налоговыми декларациями. Состав, сроки и способ подачи этих документов зависят от применяемой системы налогообложения. Стандартные требования могут меняться в зависимости от деятельности, которая осуществлялась в течение отчётного периода.

Опыт работы копирайтером 1 год. Оцените статью:(1 голос, среднее: 4 из 5)

Поделитесь с друзьями!ipboss.guru

ИП на патенте: отчетность | Современный предприниматель

Любой предприниматель вправе выбрать патентную систему для легализации установленных в ст. 346.43 видов деятельности бизнеса. Какая для ИП на патенте отчетность обязательна? Когда и куда представляются формы? Разберемся в нюансах документооборота.

Отчетность ИП на патенте

Патентная система регламентируется главой 26.5 НК и представляет собой специальный налоговый режим, доступный исключительно для предпринимателей. Сумма налога рассчитывается из показателей базовой доходности (устанавливается региональным законодательством по видам деятельности) и процентной ставки (утверждается на федеральном уровне).

Главное отличие такого налогового режима в низкой фискальной и административной нагрузке на предпринимателя. Упрощенный учет не требует составления деклараций в связи с работой на ПСН (ст. 346.52 НК). Тем не менее существует отчет ИП на патенте, который предприниматель обязан предоставить в контрольные органы согласно установленным срокам. Перечень различается в зависимости от того, используется ли труд наемных сотрудников или нет.

В обязательном порядке все ИП (с работниками или без) должны представлять в ИФНС книгу по учету своих доходов/расходов. Форма бланка на 2017 год утверждена приказом № 135н от 22.10.12 г. Документ не требует заверения в налоговой, но является обязательным к заполнению, а при осуществлении нескольких видов деятельности составляется по каждому отдельно. Кроме того, в некоторых случаях необходимо представлять статистическую отчетность в Росстат.

Виды отчетов ИП на патенте с работниками

Если ИП использует труд наемного персонала, к отчетам, перечисленным выше, добавляется необходимость представления сведений в ФСС, ФНС, ПФР. Формат сдачи любой – в бумажном или электронном виде. В связи с тем, что ИП на патенте не разрешается иметь больше 15 сотрудников, он в любом случае волен выбирать, сдавать ли ему отчеты электронно или в бумажном виде, т.к. ограничение для «электронщиков» - 25 сотрудников.

Список обязательных отчетов и контрольных органов:

Обратите внимание! Если ИП работает в одиночку, «нулевые» отчеты по работникам представлять не требуется. По фиксированным страховым взносам, которые предприниматель платит за себя, отчетность также не сдается.

spmag.ru

Отчетность для ип на патенте без работников 2018 в москве

Онлайн журнал для бухгалтера

Страховые взносы с 2018 года переходят под контроль ФНС. Это изменение отразиться на всех страхователях. Что именно изменится в 2018 году?

Какая будет предельная база для начисления страховых взносов?

Определены ли ставки тарифов страховых взносов на предстоящий год?

По какой форме потребуется отчитываться перед ФНС, ПФР и ФСС в 2018 году? Наиболее значимые для бухгалтера изменения по страховым взносам с 2018 года мы обобщили в данной статье.

С 1 января 2018 года Налоговый кодекс РФ дополнен новой главой 34 «Страховые взносы».

Календарь бухгалтера: сроки сдачи отчетности 2018

- срочно подать документы на освобождение от уплаты сбора в налоговую.

- декларации сдать;

- форму статистики заполнить;

- И череда эта никогда не заканчивается.

- когда нужно уплатить взносы в зависимости от системы налогообложения: ЕНВД, НДС, УСН;

Конечно, есть более напряженные периоды, а есть менее. Самым серьезным испытанием для компании в плане учета и отчетности становится первый квартал, включая март, и апрель.

Налоги ИП в 2018 году: какие нас ждут изменения и какие законопроекты готовятся?

Как всегда, нас ждет много изменений, а я начинаю делать сводную таблицу по изменениям для ИП на 2018 год. Статья будет постоянно обновляться, по мере поступления новой информации. Наверное, самое знаковое нововведение, которое ждет предпринимателей в 2018 году.

Дело в том, что в сентябре В.В. Путин предложил освободить от налогов и обязательных взносов самозанятых граждан.

Но сейчас еще не ясно, попадут ли под эту льготу обычные ИП.

Отчетность ИП при патентной системе

В настоящее время действует добровольный переход на патент, то есть на основании волеизъявления налогоплательщика.

Соответственно, вести ИП на патенте возможно только добровольно в случае, когда соблюдаются установленные законом параметры. Использование рассматриваемого специального налогового режима возможно в областях, перечисленных в ст. 346.43 Налогового кодекса. Налоговый период в рамках этой системы равен календарному году, но предприниматель может по своему желанию распространить данный режим и на меньший период.

Патентная система может совмещаться с любым другим налоговым режимом.

Какую отчетность сдает ИП на УСН без работников в 2018 году

УСН является спецрежимом, ориентированным на малый бизнес, в том числе на индивидуальных предпринимателей. Это значит, что отчетность на УСН сведена к минимуму.

ИП на УСН без работников в 2018 году сдает один обязательный отчет — декларацию по УСН.

Декларации по земельному налогу, налогу на имущество, транспортному налогу ИП не заполняют и не сдают. А уплачиваются налог по платежкам, которые присылает инспекция. Срок уплаты — 1 декабря. Например, налоги за 2018 уплачиваются в срок не позднее 1 декабря 2018 года.

Заплатить их можно через интернет или приложение банка на телефоне. Такая возможность есть у крупнейших банков страны.

Если ИП в течение годане имел наемных работников, но до этого когда-либо регистрировал в страховых фондах хотя бы один трудовой договор, то ему придется сдавать нулевые отчеты по страховым взносам.

Для того, чтобы перестать сдавать нулевые отчеты по взносам, предпринимателю необходимо закрыть 31 категорию страхователя в ПФР.

Налоги ИП: УСН, ЕНВД, ОСНО

С 3 октября 2018 года появится четкое правило о том что зарплату нужно выдавать не позже 15-го числа следующего месяца, при этом между зарплатой и авансом должно пройти не больше 15 дней(т.е. если аванс 25-го, тогда срок для зарплаты – не позднее 10-го)(статья 136 ТК РФ ).

Чтобы изменить условия нужно подписать доп.соглашение к трудовому договору(doc Word).

На премии это положение не действует.

Правила работы на — патенте лучше не — нарушать

Всем компаниям и ИП нужно представлять ту или иную статистическую отчетность.

И форм этой отчетности такое множество, что не мудрено в них запутаться.

Чтобы помочь респондентам, Росстат разработал специальный сервис.

воспользовавшись которым можно определить, какую статотчетность нужно сдавать конкретному респонденту.

Однако, к сожалению, данный сервис работает не всегда корректно.

Изменения для ИП в 2018 году

Каждый год компания СКБ Контур проводит конкурс для предпринимателей «Я Бизнесмен », в нем участвуют сотни бизнесменов из разных городов России — от Калининграда до Владивостока. В следующем году ИП ожидает ряд изменений, которые коснутся спецрежимов, порядка работы с ККТ, трудовых отношений с работниками и других вопросов.

О самых важных изменениях для ИП в 2018 году читайте в статье.

rovdcollector.ru