Содержание

Замещающие облигации. Как выбрать подходящий выпуск

Уже больше месяца на российском фондовом рынке обращаются замещающие облигации. Этот новый инструмент позволяет сделать ставку на валютный актив без инфраструктурных рисков. Мы подробно рассказывали о нем в отдельном обучающем материале. А сегодня рассмотрим, как инвестору в текущих условиях выбрать подходящий выпуск.

Какие выпуски торгуются на рынке

По состоянию на 22 ноября на Московской бирже обращаются выпуски следующих пяти эмитентов:

• Газпром (эмитент ООО «Газпром Капитал») — 7 выпусков

• ЛУКОЙЛ — 5 выпусков

• Металлоинвест — 1 выпуск

• Совкомфлот — 1 выпуск

• ПИК (эмитент ООО «ПИК-Корпорация») — 1 выпуск

Всего в обращении 15 облигаций. Они в том числе доступны неквалифицированным инвесторам. Структура выпусков по валюте следующая:

• В долларах — 10 выпусков

• В евро — 4 выпуска (Газпром)

• В фунтах — 1 выпуск (Газпром)

Какие доходности

Как и у обычных облигаций, доходность замещающих сильно зависит от срока до погашения и дюрации. Чем он выше, тем при прочих равных больше доходность к погашению. Среди представленных на Мосбирже бумаг более 7% годовых в валюте предполагают следующие:

Чем он выше, тем при прочих равных больше доходность к погашению. Среди представленных на Мосбирже бумаг более 7% годовых в валюте предполагают следующие:

• ПИК-Корпорация, 001Р-05 (USD) — 8,3%

• Газпром Капитал, ЗО34-1-Д (USD) — 8%

• Газпром Капитал, ЗО28-1-Е (EUR) — 7,1%

• Совкомфлот, ЗО-2028 (USD) — 7%

Важно отметить, что выбор бумаг не должен определяться исключительно текущей доходностью. У каждого инвестора свои индивидуальные горизонты вложения средств. Длинные бумаги, у которых обычно самая высокая доходность, сильнее реагируют на изменение рыночных процентных ставок или геополитику. Это может принести убыток, если инвестор закроет позицию до срока погашения.

Но возможна и обратная ситуация. При снижении валютных ставок в мире (ожидается к концу 2023 г.) длинные выпуски могут быстро переоцениваться и расти в цене. Например, выпуск Газпрома ЗО34-1-Д за последние несколько сессий позволил держателям заработать на изменении курса 4%. При этом доходность к погашению снизилась всего с 8,8% до 8,2% годовых.

При этом доходность к погашению снизилась всего с 8,8% до 8,2% годовых.

Наглядно соотношение доходности и дюрации по всем обращающимся выпускам представлено на диаграмме ниже:

Подробнее о том, что такое дюрация, читайте в специальном материале.

Самые ликвидные выпуски

В данный момент ликвидность — это одна из проблем замещающих облигаций. Спреды между ценой покупки и продажи в ряде выпусков могут превышать 2–3%, что аномально много для долговых бумаг. Так что не каждый выпуск позволяет инвестировать крупную сумму.

Тем не менее ряд бумаг уже обладают достаточно высокой ликвидностью. Мы сравнили их по средневзвешенному и медианному обороту торгов. Получился следующий рейтинг (чем выше выпуск в списке, тем проще инвестору купить и продать):

Ход торгов

С момента появления на бирже замещающие выпуски показывают разнонаправленную динамику. Какого-то явного тренда на коллективный рост или снижение не наблюдается.

Периодически в некоторых облигациях возникают большие заявки на продажу, что связано с выходом крупных держателей, которые перешли из иностранных депозитариев в новые замещающие выпуски. Предсказать их появление невозможно. Наличие крупных продавцов — это позитив для новых покупателей облигаций. Из-за временного неестественного навеса предложения цена может падать, а значит, увеличивается потенциальная доходность к погашению.

С течением времени избыточное предложение, вероятно, будет снижаться. При этом альтернативных вариантов вложения в валютные инструменты у инвесторов не так уж и много: банковские депозиты в долларах и евро сейчас не дают и 1% годовых. Поэтому есть шансы на постепенное снижение доходностей к погашению по замещающим облигациям, даже независимо от динамики долларовых ставок в мире. То есть сейчас могут быть более выгодные цены.

Выпуски для налоговой льготы

Через 3 года непрерывного удержания замещающих облигаций инвестор может быть освобожден от уплаты налога при продаже, в том числе с валютной переоценки. Ранее еврообонды выпускали иностранные дочки российских компаний. Если курс USD/RUB вырастал к моменту продажи, то с этой переоценки инвестору нужно было заплатить налог. Сейчас он тоже должен его заплатить, но существует возможность получить льготу на долгосрочное владение, потому что эмитентами замещающих облигаций теперь выступают российские компании.

Ранее еврообонды выпускали иностранные дочки российских компаний. Если курс USD/RUB вырастал к моменту продажи, то с этой переоценки инвестору нужно было заплатить налог. Сейчас он тоже должен его заплатить, но существует возможность получить льготу на долгосрочное владение, потому что эмитентами замещающих облигаций теперь выступают российские компании.

Поэтому инвесторам, которые ищут защитные инструменты в валюте, могут быть интересны не короткие выпуски, а те, у которых срок погашения более 3 лет. Среди таких длинных выпусков сейчас в обращении:

• Газпром Капитал, ЗО34-1-Д

• Газпром Капитал, ЗО28-1-Е

• Газпром Капитал, ЗО27-1-Д

• Металлоинвест, 028

• ПИК-Корпорация, 001Р-05

• Совкомфлот, ЗО-2028

Есть еще выпуски ЛУКОЙЛа с обращением более трех лет, но по ним есть важный нюанс. По этим облигациям предусмотрены оферты Call каждые полгода. То есть у эмитента существует возможность досрочного погашения выпусков по своему усмотрению по 100% от номинала. Если это произойдет до истечения 3 лет удержания бумаги, то воспользоваться льготой не получится.

Если это произойдет до истечения 3 лет удержания бумаги, то воспользоваться льготой не получится.

Важно: Есть ограничения по размеру максимальной налоговой льготы. Чем дольше держишь бумаги, тем больше предельная льгота. Подробности смотрите в наглядной презентации Мосбиржи.

В приложении выпуски замещающих облигаций отмечены специальным логотипом с долларом. Добавляйте их в избранное, чтобы оперативно отслеживать динамику и доходность.

БКС Мир инвестиций

Плюсы и минусы инвестирования в облигации

Содержание

•

Основные преимущества облигаций

•

Ключевая проблема облигаций

•

Влияние госрегулятора на рынок облигаций

•

Стоит ли добавлять облигации в инвестиционный портфель

•

Виды облигаций по типу купона

•

Сколько можно заработать

•

Как выбирать облигации для портфеля

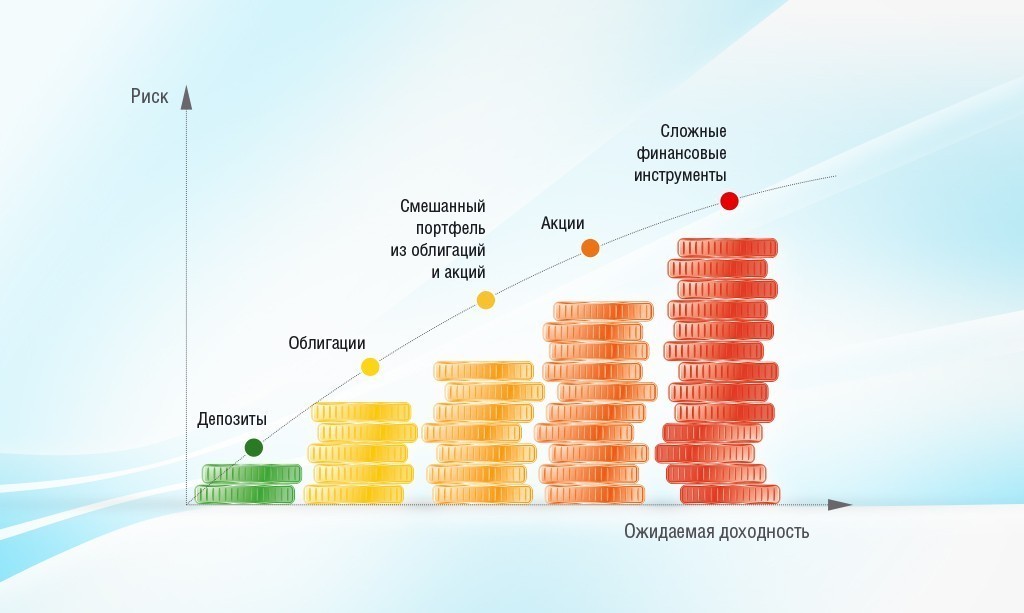

Облигации (или бонды), хорошо подходят для консервативных инвесторов. Это надёжные ценные бумаги, но и их нужно выбирать внимательно, поскольку у них тоже разный уровень риска.

Это надёжные ценные бумаги, но и их нужно выбирать внимательно, поскольку у них тоже разный уровень риска.

Основные преимущества облигаций

Инструмент хорошо подходит для долгосрочных инвестиционных планов. Большинство облигаций не позволят заработать много и быстро, но обеспечат заметную прибыль через 5–15 лет.

При желании их можно покупать и на срок менее 5 лет. В этом случае инвестор получит надёжный инструмент, но его прибыль будет меньше, чем если бы он инвестировал на долгий срок.

К преимуществам можно отнести:

Доходность выше, чем по депозитам. Покупая облигации, инвестор изначально знает, сколько он получит в итоге. Компании или государство делают прозрачной схему расчёта процентов.

Слабая зависимость бумаг от рынка акций. Если популярные акции падают, это совсем не значит, что снизятся и выплаты по облигациям. Грамотно подобранные активы делают портфель более стабильным, снижая его волатильность — изменение общей стоимости активов.

Низкий уровень риска. Колебания стоимости облигаций меньше, чем у акций. По этой причине они хорошо подходят инвесторам, которые не любят пережидать просадки. При желании можно купить высокодоходные бумаги небольших компаний, но при этом вырастет и уровень риска.

Альтернатива наличным. При падении фондового рынка стоимость коротких облигаций компаний с высоким уровнем надёжности снизится незначительно. Такие активы можно будет продать почти по той же цене, по которой они покупались. В итоге они могут оказаться более надёжным инструментом для хранения средств, чем национальная валюта. Также за проданные облигации можно купить сильно подешевевшие акции и после заработать на росте котировок.

Налоговые льготы. Доступны при инвестициях через ИИС. Налоговые расходы снижаются, если инвестор вкладывает в активы фондов, занимающихся облигациями (ПИФы или ETF). За счёт сложного процента и реинвестирования прибыли уровень доходности по акциям фондов будет выше, чем у обычных облигаций.

Возможность продать облигации в любой момент. Это условие делает долговые бумаги более удобным инструментом в сравнении с банковским депозитом.

Большой выбор. На фондовом рынке есть много облигаций с разным уровнем доходности, сроком погашения и типом выплат. Подходящие варианты для себя найдёт как новичок, так и опытный инвестор.

Подходит для консервативной стратегии. Инвестору не нужно тратить много времени на выбор надёжных активов: ему доступен целый сегмент рынка с низким уровнем риска.

Чтобы свести волатильность портфеля к минимуму, опытные инвесторы рекомендуют новичкам выделить на покупку облигаций 75% средств, а остальные 25% вложить в низкорисковые акции.

Есть реальный пример такого портфеля. Соотношение акций и облигаций казначейства (25%/75%) в нём не менялось с 1977 по 2017 год. В итоге портфель оказался менее рискованным и более доходным, чем наборы активов, в которых были только облигации.

Ключевые проблемы облигаций

Главный недостаток — это их сравнительно низкая доходность. Это нужно учитывать инвесторам, покупающим бонды. Годовая прибыль от надёжных и низкорисковых инструментов всего на 1–2% превышает уровень инфляции. Это делает облигации хорошим инструментом для сохранения капитала, но не лучшим для его приумножения.

Под долговые бумаги можно создать отдельный портфель, который будет выполнять функцию стабильной финансовой подушки. Для значительного заработка в долгосрочной перспективе и в короткие сроки можно сформировать отдельный набор акций с разным уровнем риска и доходности. В такой портфель тоже можно добавить облигации, но под них стоит выделять не более 25% средств.

От того, сколько в портфеле будет акций и облигаций, сильно зависит уровень прибыли в долгосрочной перспективе.

При снижении ключевых ставок длинные облигации с фиксированным купоном растут в цене. Такую тенденцию можно было наблюдать в период с 2018 по 2021 год. Сейчас ставки в западных странах находятся на низком уровне, что стало причиной снижения доходности государственных облигаций.

Такую тенденцию можно было наблюдать в период с 2018 по 2021 год. Сейчас ставки в западных странах находятся на низком уровне, что стало причиной снижения доходности государственных облигаций.

Компенсировать такой минус можно за счёт бондов с высоким уровнем прибыли. Но они не являются надёжными, поэтому отбирать их нужно тщательно, не забывая о диверсификации портфеля.

Не стоит забывать и о необходимости уплаты налога по ставке 13%, для нерезидентов 30%. Налоги уплачиваются с прибыли, полученной при работе с любыми облигациями: муниципальными, федеральными или корпоративными. Учитывая уровень доходности таких инструментов, подобные отчисления сильно снижают годовой размер заработка.

Ещё один минус, заслуживающий внимания, — отсутствие страховки.

Если деньги на счетах и депозитах в банках РФ застрахованы, то на брокерских счетах и ИИС — нет. Если компания обанкротится, то не сможет выплачивать деньги по бондам.

Поэтому для формирования долгосрочного портфеля можно выбирать муниципальные или государственные облигации и дополнять их акциями надёжных фондов.

Влияние Центробанка на рынок облигаций

Традиционно ключевая ставка в первую очередь влияет на рынок облигаций. Чтобы облигации представляли интерес для инвесторов, предлагаемая по ним доходность должна быть выше, чем ключевая ставка. Соответственно, повышение ключевой ставки приводит к росту доходности. Когда ставка растёт, растёт и активность рынка, и цена облигации уходит вниз. При этом соотношение купона к одной бумаге увеличивается. За счёт этого увеличения инвестор зарабатывает.

Инвесторам важно обращать внимание на решения Центробанка относительно снижения или повышения ключевой ставки:

•

Когда ставка в марте 2021 года повысилась, активность инвесторов на рынке российских акций ощутимо возросла.

•

Перед очередным заседанием ЦБ в сентябре наблюдалось снижение рыночной активности: все ждали решения по ставке.

Инвесторы начинают действовать после получения информации об очередном обновлении ключевой ставки. На вторичном рынке долговых бумаг сначала изменяется доходность и стоимость самых ликвидных облигаций первых эшелонов. Последними влияние решения ЦБ ощущают владельцы ВДО — высокодоходных облигаций.

Минус такой взаимосвязи в том, что после очередного заседания Центробанк может объявить о снижении ключевой ставки. В этом случае доходность снизится. Если инвестор купит бонды перед объявлением решения о понижении ключевой ставки, он окажется в невыгодной ситуации. Поэтому покупать российские облигации предпочтительнее в период объявления повышения ставки.

Стоит ли добавлять облигации в инвестиционный портфель

Перед тем как начать формировать инвестиционный портфель, нужно открыть брокерский счёт у одного из надёжных брокеров. Например, это можно сделать за 3 минуты на сайте или в приложении Альфа-Инвестиции. Пополняйте счёт без комиссии с карты Альфа-Банка или переводом из другого банка и начинайте торговать ценными бумагами.

Например, это можно сделать за 3 минуты на сайте или в приложении Альфа-Инвестиции. Пополняйте счёт без комиссии с карты Альфа-Банка или переводом из другого банка и начинайте торговать ценными бумагами.

Далее нужно определить ключевую цель инвестиций: получение высокой прибыли или формирование умеренного источника дохода с низкой вероятностью потерь. Например, если инвестор намерен составить портфель для пенсионного периода и не трогать его 20 лет, то можно добавить облигации. Они не дадут полной защиты, но частично снизят риски потери средств.

Но вкладывать все средства только в долговые бумаги тоже не стоит, поскольку большую часть годовой доходности будет съедать инфляция. Опытные инвесторы выделяют 40–50% капитала на покупку надёжных акций с разным уровнем доходности. Точное процентное соотношение определяется исходя из допустимого уровня риска. Больше облигаций — меньше риск, и наоборот.

От долговых бумаг можно отказаться, если портфель рассчитан максимум на 10 лет и нужна высокая годовая доходность.

Виды облигаций по типу купона и доходности

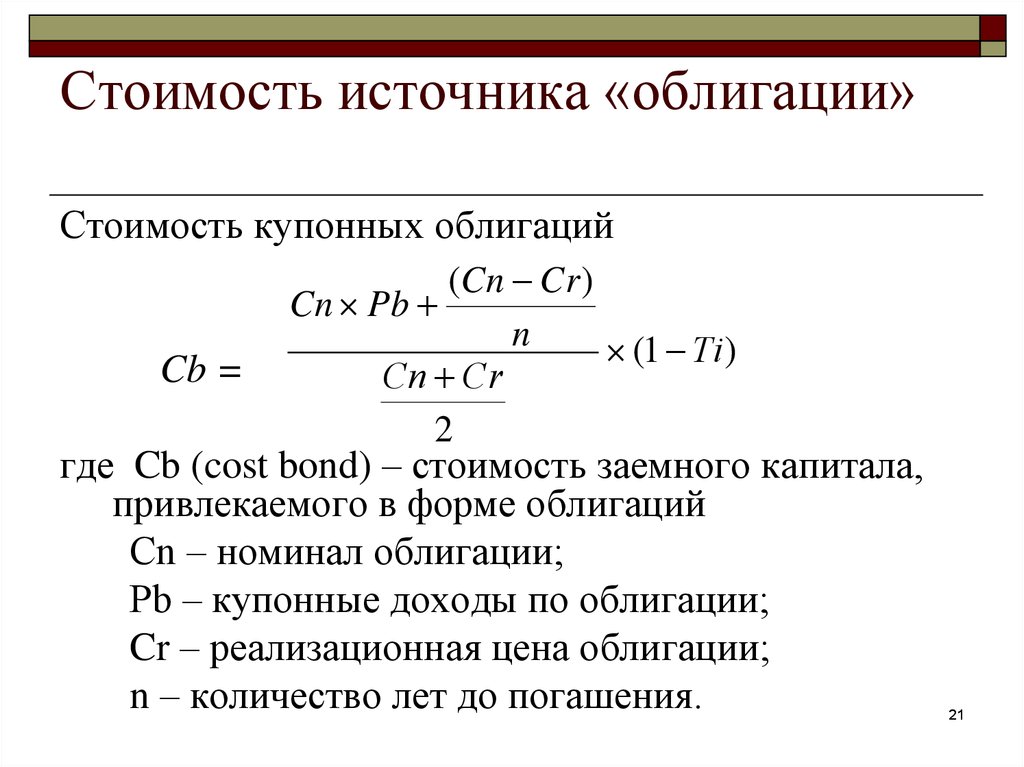

Инвесторы могут получать прибыль от сделок купли-продажи или купонного (процентного) дохода.

Выплаты по купонам отличаются и их можно поделить на следующие виды:

•

плавающий (переменный) купон. Размер прибыли может изменяться в определенных и заранее известных условиях.

•

постоянный доход по купону. Выплачиваются такие купоны в фиксированном размере с указанной периодичностью;

•

индексируемый купон. Он привязаны к изменению какого-то показателя: ключевой ставки, курса валют и т. д.

Инвестируя в корпоративные облигации, нужно учитывать рейтинговую оценку компании, которая их выпустила. Если эмитент прекратит свою работу, вернуть вложенные средства не получится.

Сколько можно заработать

Наиболее ярким примером надёжных и доходных ценных бумаг являются облигации федерального займа (ОФЗ). Краткосрочные активы такого типа дают 6,7% годовых, а долгосрочные — от 6,9% до 10%.

Краткосрочные активы такого типа дают 6,7% годовых, а долгосрочные — от 6,9% до 10%.

Средний уровень годовой прибыли корпоративных облигаций составляет 7–8%. В некоторых случаях можно получить доходность и 12% годовых, но она сопряжена с более высоким уровнем риска. Если нужны такие годовые проценты, можно покупать акции крупных государственных компаний, например Газпрома.

Как выбирать облигации для портфеля

Инвесторам, ориентированным на получение пассивного дохода, необходимо отбирать активы компаний с высоким уровнем надёжности. Если брать рейтинги по национальной шкале, то это значения от ВВВ+ до А. Оптимальная срочность составляет 1–2 года.

После покупки облигаций важно следить за их состоянием. Может произойти такая ситуация, когда доходность снижается, а стоимость, наоборот, повышается. В итоге подорожавшие ценные бумаги с длинным сроком погашения можно продать в течение 6 месяцев и получить больше денег, чем в момент погашения купона через год. Поэтому нужно уметь работать гибко, применяя несколько стратегий заработка.

Поэтому нужно уметь работать гибко, применяя несколько стратегий заработка.

Выбирая бонды, стоит обращать внимание на три основные характеристики:

Срочность. Облигации имеют разные сроки погашения. Инвестируя деньги на год, стоит покупать ценные бумаги с погашением через 12 месяцев. Длинные займы имеют более высокую чувствительность к уровню доходности рынка. По этой причине их не нужно покупать в периоды роста ставок. В такое время можно отдать предпочтение коротким займам. Облигации с долгим сроком погашения рекомендуется брать во время просадки доходности рынка. Так инвестор сможет заработать и на выплате по купону, и на росте котировок.

Кредитное качество. Для определения уровня надёжности компании необходимо изучить аналитику рейтинговых агентств по эмитенту и самому провести анализ состояния организации. В этом помогут данные инвестиционных банков и брокерских компаний.

Оферта.

Важно внимательно изучать условия сделки. Есть компании, разрешающие продавать облигации раньше срока погашения с сохранением выплаты по купону, а есть те, которые не дают такой возможности.

Важно внимательно изучать условия сделки. Есть компании, разрешающие продавать облигации раньше срока погашения с сохранением выплаты по купону, а есть те, которые не дают такой возможности.

Новичкам опытные инвесторы рекомендуют покупать облигации с погашением в течение 2 лет или раньше. Один из оптимальных вариантов — это ОФЗ. Средняя доходность за 2 года по ним составляет около 6,25%. При долгосрочном инвестировании можно получить среднюю прибыль на уровне 9,18% годовых.

Найдите нужную облигацию в нужное время

В каждом инвестиционном портфеле следует предусмотреть выделение определенного процента средств на облигации в какой-то момент в течение жизни инвестора. Это связано с тем, что облигации обеспечивают стабильные и относительно безопасные денежные потоки (доход), что жизненно важно для инвестора, который находится на стадии просадки активов или сохранения капитала в своем инвестиционном планировании, а также для инвесторов, приближающихся к этой стадии. Проще говоря, если вы зависите от дохода от своих инвестиций для оплаты счетов и повседневных расходов на проживание (или будете в ближайшем будущем), вам следует инвестировать в облигации.

Проще говоря, если вы зависите от дохода от своих инвестиций для оплаты счетов и повседневных расходов на проживание (или будете в ближайшем будущем), вам следует инвестировать в облигации.

В этой статье мы обсудим несколько различных типов облигаций и определим, как каждый из них может быть использован для достижения целей инвестора.

Ключевые выводы

- Хорошо диверсифицированный портфель должен включать инвестиции в облигации, но рынок облигаций может быть сложным и подавляющим, если рассматривать его в целом.

- В зависимости от ваших инвестиционных целей, налогового бремени, допустимого риска и временного горизонта вам будут наиболее подходящими различные типы облигаций.

- Знание рисков и особенностей каждого типа облигаций может помочь вам понять, когда и сколько этого класса активов добавить в ваш портфель.

Создайте свой портфель для получения дохода

В отличие от инвестиций в акции, портфель облигаций может быть структурирован для удовлетворения конкретных потребностей инвестора в доходах, потому что с акциями инвестор может зависеть от неопределенного и непредсказуемого прироста капитала для оплаты счетов. Кроме того, если инвестор ликвидирует акции для получения текущего дохода, ему, возможно, придется сделать это в самый неподходящий момент — когда неустойчивый фондовый рынок падает.

Кроме того, если инвестор ликвидирует акции для получения текущего дохода, ему, возможно, придется сделать это в самый неподходящий момент — когда неустойчивый фондовый рынок падает.

Хорошо структурированный портфель облигаций не имеет этой проблемы. Доход может быть получен от купонных выплат или комбинации купонных выплат и возврата основной суммы долга по истечении срока погашения облигации. Любой доход, который не нужен по истечении срока погашения облигации, стратегически реинвестируется в другую облигацию для будущих нужд — таким образом удовлетворяются требования к доходу при сохранении максимальной суммы капитала. Суть в том, что облигации исторически являются менее волатильным, менее рискованным и более предсказуемым источником дохода, чем акции.

Существуют казначейские облигации США, корпоративные облигации, ипотечные облигации, высокодоходные облигации, муниципальные облигации, иностранные облигации и облигации развивающихся рынков — и это лишь некоторые из них. Каждый тип имеет разный срок погашения (от краткосрочного до долгосрочного). Давайте подробнее рассмотрим ряд этих различных типов облигаций.

Каждый тип имеет разный срок погашения (от краткосрочного до долгосрочного). Давайте подробнее рассмотрим ряд этих различных типов облигаций.

Казначейские облигации США

Казначейские облигации США считаются одной из самых надежных, если не самой надежной, инвестицией в мире. Во всех смыслах и целях они считаются безопасными. (Примечание: они свободны от кредитного риска, но не от процентного риска.)

Казначейские облигации США часто используются в качестве ориентира для цен или доходности других облигаций. Цену любой облигации лучше всего понять, взглянув на ее доходность. В качестве меры относительной стоимости доходность большинства облигаций указывается как спред доходности к сопоставимой облигации казначейства США.

Пример: спреды доходности

Спред по определенным корпоративным облигациям может быть на 200 базисных пунктов выше текущих 10-летних казначейских облигаций. Это означает, что корпоративная облигация приносит на два процента больше, чем текущая 10-летняя казначейская облигация. Следовательно, если мы предположим, что эта корпоративная облигация не подлежит отзыву (что означает, что основная сумма не может быть выкуплена досрочно) и имеет тот же срок погашения, что и казначейская облигация, мы можем интерпретировать дополнительные два процента доходности как меру кредитного риска. . Эта мера кредитного риска, или спред, будет меняться в зависимости от конкретной компании и рыночных условий.

Следовательно, если мы предположим, что эта корпоративная облигация не подлежит отзыву (что означает, что основная сумма не может быть выкуплена досрочно) и имеет тот же срок погашения, что и казначейская облигация, мы можем интерпретировать дополнительные два процента доходности как меру кредитного риска. . Эта мера кредитного риска, или спред, будет меняться в зависимости от конкретной компании и рыночных условий.

Если вы готовы отказаться от некоторой доходности в обмен на безрисковый портфель, вы можете использовать казначейские облигации для структурирования портфеля с купонными выплатами и сроками погашения, которые соответствуют вашим потребностям в доходе. Суть в том, чтобы свести к минимуму риск реинвестирования, максимально сопоставив эти купонные выплаты и сроки погашения с вашими потребностями в доходе. Вы даже можете купить казначейские облигации США непосредственно в Министерстве финансов США по тем же ценам (доходность), что и крупные финансовые фирмы в Treasury Direct.

Корпоративные облигации

Хотя не все публично торгуемые компании привлекают деньги посредством выпуска облигаций, доступны корпоративные облигации от тысяч различных эмитентов. Корпоративные облигации сопряжены с кредитным риском, и поэтому их необходимо анализировать на основе деловых перспектив компании и денежных потоков. Перспективы бизнеса и денежный поток различны — у компании может быть светлое будущее, но может не быть текущего денежного потока для выполнения своих долговых обязательств. Агентства кредитного рейтинга, такие как Moody’s и Standard & Poor’s, присваивают рейтинги корпоративным облигациям, чтобы помочь инвестору оценить способность эмитента своевременно выплачивать проценты и основную сумму долга.

Доходность является полезной мерой относительной стоимости корпоративных облигаций и казначейских облигаций США. При сравнении двух или более корпоративных облигаций на основе доходности важно осознавать важность срока погашения.

Пример: доходность облигаций и кредитный риск

Пятилетняя корпоративная облигация с доходностью в семь процентов может не иметь такого же кредитного риска, как 10-летняя корпоративная облигация с такой же доходностью в семь процентов. Если доходность пятилетних казначейских облигаций США составляет четыре процента, а 10-летних — шесть процентов, мы можем заключить, что 10-летние корпоративные облигации имеют меньший кредитный риск, поскольку они торгуются с «более узким» спредом к своим облигациям. Эталон казначейства. Как правило, чем дольше срок погашения облигации, тем выше доход, требуемый инвесторами.

Если доходность пятилетних казначейских облигаций США составляет четыре процента, а 10-летних — шесть процентов, мы можем заключить, что 10-летние корпоративные облигации имеют меньший кредитный риск, поскольку они торгуются с «более узким» спредом к своим облигациям. Эталон казначейства. Как правило, чем дольше срок погашения облигации, тем выше доход, требуемый инвесторами.

Суть в том, что не пытайтесь сравнивать относительную стоимость на основе доходности облигаций с разным сроком погашения, не признавая этих различий. Кроме того, следите и распознавайте любые функции колл (или другие функции опционов), которые могут быть у корпоративных облигаций, поскольку они также будут влиять на доходность.

Диверсификация является ключом к минимизации риска при максимальном доходе в портфеле акций, и это не менее важно в портфеле корпоративных облигаций. Корпоративные облигации можно приобрести через розничного брокера с минимальной номинальной стоимостью, обычно равной 1000 долларов США (но часто она может быть выше).

Ипотечные облигации

Ипотечные облигации аналогичны корпоративным облигациям тем, что они несут некоторый кредитный риск и, следовательно, торгуются со спредом доходности по сравнению с казначейскими облигациями США. Ипотечные облигации также имеют риск досрочного погашения и пролонгации. Эти типы процентных рисков связаны с вероятностью того, что основные заемщики будут рефинансировать свои ипотечные кредиты по мере изменения преобладающих процентных ставок. Другими словами, ипотечные облигации имеют встроенный колл-опцион, который заемщик может исполнить в любое время. Оценка этого опциона колл сильно влияет на доходность ипотечных ценных бумаг. Это должен хорошо понимать любой инвестор, проводящий сравнение относительной стоимости ипотечных облигаций и/или других типов облигаций.

Существует три основных типа ипотечных облигаций: Ginnie Mae, агентские облигации и частные облигации.

- Облигации Ginnie Mae обеспечены полным доверием и кредитом правительства США — кредиты, обеспечивающие облигации Ginnie Mae, гарантируются Федеральным жилищным управлением (FHA), по делам ветеранов или другими федеральными жилищными агентствами.

- Ипотечные облигации Агентства — это облигации, выпущенные спонсируемыми государством предприятиями (GSE), финансирующими жилье: Fannie Mae, Freddie Mac и Федеральные банки жилищного кредита. Хотя эти облигации не пользуются полным доверием и доверием правительства США, они гарантированы GSE, и рынок обычно полагает, что эти фирмы имеют неявную гарантию поддержки со стороны федерального правительства.

- Облигации под частными торговыми марками выпускаются финансовыми учреждениями, такими как крупные ипотечные кредиторы или фирмы с Уолл-Стрит.

Облигации Ginnie Mae не несут кредитного риска (аналогично казначейским облигациям США), ипотечные облигации агентств несут некоторый кредитный риск, а ипотечные облигации под частными торговыми марками могут нести большой кредитный риск.

Ипотечные облигации могут быть важной частью диверсифицированного портфеля облигаций, но инвестор должен понимать их уникальные риски. Рейтинговые агентства могут дать рекомендации по оценке кредитных рисков, но будьте осторожны — рейтинговые агентства иногда ошибаются. Ипотечные облигации можно покупать и продавать через розничного брокера.

Рейтинговые агентства могут дать рекомендации по оценке кредитных рисков, но будьте осторожны — рейтинговые агентства иногда ошибаются. Ипотечные облигации можно покупать и продавать через розничного брокера.

Высокодоходные облигации, муниципальные облигации и прочие облигации

В дополнение к казначейским, корпоративным и ипотечным облигациям, описанным выше, существует множество других облигаций, которые можно стратегически использовать в хорошо диверсифицированном доходном портфеле. Анализ доходности этих облигаций по отношению к казначейским облигациям США и по отношению к сопоставимым облигациям того же типа и срока погашения является ключом к пониманию их рисков.

Как и в случае с движением цен на акции, доходность облигаций неодинакова от одного сектора к другому. Например, доходность высокодоходных облигаций по сравнению с облигациями стран с формирующимся рынком может меняться по мере изменения политических рисков в развивающихся странах. Вы можете эффективно использовать сравнения доходности между облигациями и секторами для проведения анализа относительной стоимости только тогда, когда понимаете, откуда берутся эти различия в доходности. Убедитесь, что вы понимаете, как срок погашения облигации влияет на ее доходность, включая встроенные опционы колл или опционы досрочного погашения, которые могут изменить срок погашения.

Убедитесь, что вы понимаете, как срок погашения облигации влияет на ее доходность, включая встроенные опционы колл или опционы досрочного погашения, которые могут изменить срок погашения.

Итог

Облигации имеют место в каждой долгосрочной инвестиционной стратегии. Не позволяйте сбережениям вашей жизни исчезнуть из-за волатильности фондового рынка. Если вы зависите от своих инвестиций для получения дохода или будете в ближайшем будущем, вы должны инвестировать в облигации. При инвестировании в облигации сравнивайте относительную стоимость на основе доходности, но убедитесь, что вы понимаете, как срок погашения и характеристики облигации влияют на ее доходность. Самое главное, изучите и поймите соответствующие базовые ставки, такие как 10-летние казначейские облигации, чтобы правильно оценить каждую потенциальную инвестицию.

6 типов облигаций, о которых нужно знать

Вы наш главный приоритет.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Ваш путеводитель по преимуществам и рискам наиболее популярных типов облигаций.

By

Алиеза Дюрана

Алиеза Дюрана

Ведущий писатель | Стратегия инвестирования, налоги

Алиеза Дюрана присоединилась к Nerdwallet в качестве обозревателя по вопросам инвестиций и налогов в 2022 году. Она имеет десятилетний опыт работы журналистом, освещая вопросы жилья, гендера и государственной политики для Eviction Lab, The Fuller Project for International Reporting, New America и Slate. . Ее работы публиковались в USA Today, The Washington Post, The Atlantic и Harvard Business Review. Алиеза имеет дипломы Вашингтонского университета в Сент-Луисе и Школы управления Херти в Берлине.

. Ее работы публиковались в USA Today, The Washington Post, The Atlantic и Harvard Business Review. Алиеза имеет дипломы Вашингтонского университета в Сент-Луисе и Школы управления Херти в Берлине.

Подробнее

Под редакцией Chris Davis

Chris Davis

Писатель-инвестор | Работы Криса публиковались в The Street, Nasdaq, Yahoo Finance

Крис Дэвис — помощник редактора в команде инвесторов. Как писатель он освещал фондовый рынок, инвестиционные стратегии и инвестиционные счета, а в качестве представителя он появлялся на NBC Bay Area и цитировался, среди прочего, Forbes, Apartment Therapy, Martha Stewart и Lifewire. Его работы публиковались в Associated Press, The Washington Post, MSN, Yahoo Finance, MarketWatch, Newsday и TheStreet.

Электронная почта: [электронная почта защищена].

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Облигации считаются одним из трех основных классов активов (акции и денежные средства или их эквиваленты, такие как депозитные сертификаты, являются двумя другими). Облигации, также известные как ценные бумаги с фиксированным доходом, позволяют правительствам и корпорациям привлекать средства для проектов и операций. Если вы пытаетесь сбалансировать свой портфель, реагируете на коррекцию фондового рынка или ищете стабильный источник дохода, облигации являются важной частью любого инвестиционного портфеля.

Если вы пытаетесь сбалансировать свой портфель, реагируете на коррекцию фондового рынка или ищете стабильный источник дохода, облигации являются важной частью любого инвестиционного портфеля.

Немного о том, как это работает: Когда вы покупаете облигацию, вы (инвестор) даете деньги взаймы заемщику, например, компании, муниципалитету, правительству или государственному учреждению. Взамен вы получаете проценты от своих инвестиций через регулярные, запланированные промежутки времени. Покупка облигации отличается от покупки акций тем, что вы даете кредит наличными, а не покупаете долю (или капитал) в компании. Проценты, которые вы зарабатываете на облигациях, также могут обеспечить стабильный источник дохода.

Облигации считаются относительно безопасными финансовыми инвестициями и часто используются в качестве инструмента для создания баланса в вашем портфеле, особенно на фоне волатильности других инвестиций, таких как акции. Ваши цели, толерантность к риску и график должны информировать вас о том, какой баланс акций, облигаций и денежных средств (или их эквивалентов) подходит для вашего портфеля.

Реклама

Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 | Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 | Рейтинг NerdWallet

Рейтинги NerdWallet определяются нашей редакцией. 4,7 /5 |

Сборы $0 за сделку для онлайн-акций США и ETF | Сборы 0,005 долл. США за акцию; as low as $0.0005 with volume discounts | Fees $0 per trade |

Account minimum $0 | Account minimum $0 | Account minimum $0 |

Акция Получите 100 долларов США при открытии новой учетной записи Fidelity, отвечающей требованиям, на сумму от 50 долларов США. Используйте код FIDELITY100. Ограниченное по времени предложение. Применяются условия. | Акция Эксклюзивно! Резидент США открывает новый индивидуальный или совместный счет в IBKR Pro и получает скидку 0,25% на маржинальные кредиты. | Акция До 600 долл. США при инвестировании в новый самоуправляемый счет Merrill Edge®. |

Типы облигаций

1. Государственные облигации и ценные бумаги США

Правительства всего мира продают облигации и ценные бумаги для печатания денег, финансирования государственных расходов и услуг и погашения долгов. Облигации и ценные бумаги правительства и агентств США имеют гарантию «полного доверия и доверия» правительства США и считаются одними из самых безопасных инвестиций. Что это означает: независимо от войны, инфляции или состояния экономики правительство США возвращает деньги своим держателям облигаций. Таким образом, они считаются безопасным вариантом для инвестиций.

Казначейство США продает ценные бумаги в форме казначейских векселей, векселей и облигаций. Казначейские векселя не имеют процентов или «нулевого купона», а срок погашения варьируется от нескольких дней до 52 недель. Казначейские облигации представляют собой ценные бумаги с фиксированным доходом со сроком погашения в два, три, пять, семь и 10 лет. Казначейские облигации, также известные как казначейские облигации, представляют собой долгосрочные ценные бумаги с фиксированным доходом на срок от 10 до 30 лет. Процентный доход от казначейских ценных бумаг освобождается от государственных и местных налогов. Эти ценные бумаги можно купить минимум за 100 долларов через Treasury Direct или через брокера.

Казначейские облигации представляют собой ценные бумаги с фиксированным доходом со сроком погашения в два, три, пять, семь и 10 лет. Казначейские облигации, также известные как казначейские облигации, представляют собой долгосрочные ценные бумаги с фиксированным доходом на срок от 10 до 30 лет. Процентный доход от казначейских ценных бумаг освобождается от государственных и местных налогов. Эти ценные бумаги можно купить минимум за 100 долларов через Treasury Direct или через брокера.

Сберегательные облигации США и TIPS

Двумя наиболее распространенными типами сберегательных облигаций США являются I-облигации и сберегательные облигации серии EE. По данным Регуляторного органа финансовой отрасли, I-облигации являются излюбленным безопасным инвестиционным инструментом, известным «практически отсутствием кредитного риска и риска дефолта». По цене 25 долларов они являются доступным инвестиционным выбором для нового инвестора.

Казначейские ценные бумаги с защитой от инфляции, или TIPS, и STRIPS — это государственные облигации США, защищенные от инфляции, и выбор инвестиций с низким уровнем риска для инвесторов, опасающихся инфляции. Минимальная цена для инвестирования составляет 100 долларов.

Минимальная цена для инвестирования составляет 100 долларов.

Агентские ценные бумаги

Агентские ценные бумаги представляют собой облигации, выпущенные либо федеральными правительственными агентствами, либо спонсируемыми государством предприятиями, известными как GSE.

Правительственная национальная ипотечная ассоциация, также называемая GNMA или Ginnie Mae, является федеральным агентством США, чей долг гарантируется правительством США. В результате агентские ценные бумаги практически не несут риска.

GSE Fannie Mae и Freddie Mac — это корпорации, созданные правительством США для решения общественных проблем, таких как доступное жилье. Ценные бумаги агентств Fannie Mae и Freddie Mac обладают отличной кредитоспособностью, низким риском и предлагают более высокую доходность, чем казначейские облигации США и сберегательные облигации.

Некоторые ценные бумаги агентства, такие как облигации, которые финансируют администрацию долины Теннесси, освобождаются от налогов штата и местных налогов. Хотя она варьируется, минимальная цена для инвестирования в ценные бумаги агентства составляет 10 000 долларов США, и их можно купить через брокера.

Хотя она варьируется, минимальная цена для инвестирования в ценные бумаги агентства составляет 10 000 долларов США, и их можно купить через брокера.

2. Муниципальные облигации, или munis

Местные органы власти собирают средства для улучшения общественной инфраструктуры, такой как школы и дороги, путем продажи муниципальных облигаций. Поскольку инвестиции в муниципальные облигации являются инвестициями в общественное благо, муни являются относительно безопасными инвестициями, которые также получают налоговые льготы на доход, полученный от процентов. Как правило, федеральный подоходный налог не взимается, и вы также можете воспользоваться налоговыми льготами штата и местных органов власти. Munis можно приобрести через брокера, как правило, минимум за 5000 долларов. Хотя они предполагают больший риск, чем государственные облигации США, они также обычно имеют более высокую доходность.

3. Международные облигации и облигации развивающихся рынков

Правительство США — не единственная страна, в которую вы можете инвестировать. Как и корпоративные облигации, существует множество разновидностей международных облигаций и облигаций развивающихся рынков с различными процентными ставками, сроками погашения и кредитным качеством. . Однако, поскольку нет международного регулятора облигаций, получить информацию может быть сложнее, а это означает, что вам, возможно, придется совершать сделку с неполной информацией. «Суверенный риск» детализирует профиль риска для конкретной страны и вероятность дефолта страны по своему долгу. Политическая и экономическая нестабильность может повлиять на риск дефолта по облигации и на то, будет ли погашена ваша облигация.

Как и корпоративные облигации, существует множество разновидностей международных облигаций и облигаций развивающихся рынков с различными процентными ставками, сроками погашения и кредитным качеством. . Однако, поскольку нет международного регулятора облигаций, получить информацию может быть сложнее, а это означает, что вам, возможно, придется совершать сделку с неполной информацией. «Суверенный риск» детализирует профиль риска для конкретной страны и вероятность дефолта страны по своему долгу. Политическая и экономическая нестабильность может повлиять на риск дефолта по облигации и на то, будет ли погашена ваша облигация.

4. Корпоративные облигации

Существует множество типов корпоративных облигаций с различными процентными ставками, сроками погашения и кредитным качеством. Допустим, вы хотите купить корпоративную облигацию, которая помогает финансировать операции корпорации X. Вы, инвестор, покупаете и получаете облигацию как корпоративную долговую расписку. Взамен вы получаете регулярные процентные платежи. Риск, который вы принимаете как инвестор, варьируется в зависимости от кредитоспособности корпорации и, в отличие от некоторых государственных облигаций, зависит от инфляции и повышения ставок.

Взамен вы получаете регулярные процентные платежи. Риск, который вы принимаете как инвестор, варьируется в зависимости от кредитоспособности корпорации и, в отличие от некоторых государственных облигаций, зависит от инфляции и повышения ставок.

Хотя корпоративные облигации могут нести относительно больший риск, чем государственные облигации США, они, как правило, менее волатильны, чем акции. Если компания обанкротится и будет ликвидирована, держатели облигаций с большей вероятностью, чем акционеры, получат часть своих первоначальных инвестиций.

Корпоративные облигации относятся к инвестиционному или неинвестиционному уровню. Облигации неинвестиционного уровня, или «мусорные облигации», считаются более рискованными и приносят более высокую прибыль, чем облигации инвестиционного уровня или государственные облигации США. Тем не менее, вы также подвергаетесь более высокому риску дефолта или неполучения своих денег обратно.

Вы можете инвестировать в корпоративные облигации через брокера. Для получения дополнительной информации о сделках с облигациями и данных о транзакциях вы также можете использовать TRACE, механизм отчетности и соответствия требованиям. TRACE — это служба распространения цен правительства США, которая предоставляет доступ к данным о транзакциях по всем приемлемым корпоративным облигациям.

Для получения дополнительной информации о сделках с облигациями и данных о транзакциях вы также можете использовать TRACE, механизм отчетности и соответствия требованиям. TRACE — это служба распространения цен правительства США, которая предоставляет доступ к данным о транзакциях по всем приемлемым корпоративным облигациям.

5. Облигационные ETF

Если вы хотите легко диверсифицировать свои вложения в облигации, биржевые фонды облигаций позволяют удобно инвестировать в корзину облигаций. Облигационные ETF могут предложить дополнительный уровень диверсификации в пределах класса активов облигаций.

6. Зеленые облигации

Социально сознательные инвесторы могут также рассмотреть варианты инвестиций, такие как зеленые облигации и другие фонды ESG. Для инвесторов, которые хотят получить прибыль и изменить ситуацию, инвестиционные инструменты, основанные на экологических, социальных и управленческих принципах, являются растущим выбором.

«Зеленые» облигации, например, следуют принципам устойчивости, которые включают руководство по использованию доходов, процесс оценки и отбора проектов, управление доходами и отчетность.

Какой тип облигации вам подходит?

Выяснение того, какой тип облигации вам подходит, часто зависит от оценки:

Сколько денег вы должны инвестировать.

Как долго вы хотите инвестировать.

Какой риск вы готовы допустить.

Какой процент вы хотите, чтобы ваши инвестиции приносили.

Преимущества конкретной облигации или биржевого фонда облигаций.

Вы можете купить облигации через брокера или напрямую у правительства США. Вы также можете купить облигации на вторичном рынке или продать их там же, если решите выйти раньше.

Об авторе: Алиеза Дюрана пишет о стратегии инвестирования для NerdWallet.