Содержание

Налоги — 2018 — ООО «ТелекомПлюс» Семинары в Перми |

Авторский тематический семинар

19 апреля 2018

_

Лектор:

Антошина Ольга Александровна — кандидат экономических наук, доцент, член Экспертного совета по совершенствованию налогового законодательства, практикующий аудитор, главный методолог аудиторской компании, налоговый консультант, сертифицированный бухгалтер-практик SIP/SIPA, бизнес-тренер по программам МБА, действительный член ИПБ России, аттестованный преподаватель ИПБ России, автор многочисленных публикаций на профессиональную тему.

Регламент:

09:00—10:00 Регистрация участников

10:00—17:00 Время проведения

13:00—14:00 Обеденный перерыв

План семинара:

1. Администрирование НДС – итоги прошедших декларационных кампаний, комментарии и рекомендации.

- Администрирование НДС: автоматизация перекрестных проверок с использованием «АСК НДС-2».

- Новая декларация по НДС.

- Обновленная форма счета-фактуры, изменения в правилах ведения книг покупок, продаж и журналов учета счетов-фактур (коды видов операций).

- Новые подходы к проведению камеральных проверок по НДС (представление пояснений и уточненной декларации по автотребованиям).

- Порядок составления счетов-фактур, ведения журналов учета счетов-фактур. Отражение операций в книгах покупок и книгах продаж (в т.ч. особенности для посредников).

- Корректировочные счета-фактуры, в т.ч. сводные. Исправленные счета-фактуры. Различия между исправлениями и корректировками.

- Раздельный учет «входного» НДС (сложные и спорные вопросы в свете новых решений ВС РФ).

- Корректировка стоимости отгруженных товаров (выполненных работ, оказанных услуг).

- Налоговые вычеты: период применения. Отдельные сложные и спорные ситуации исчисления НДС в разъяснениях экспертов.

- Актуальные инструктивные и разъясняющие письма Минфина и ФНС России по вопросам исчисления и уплаты НДС: правовое значение.

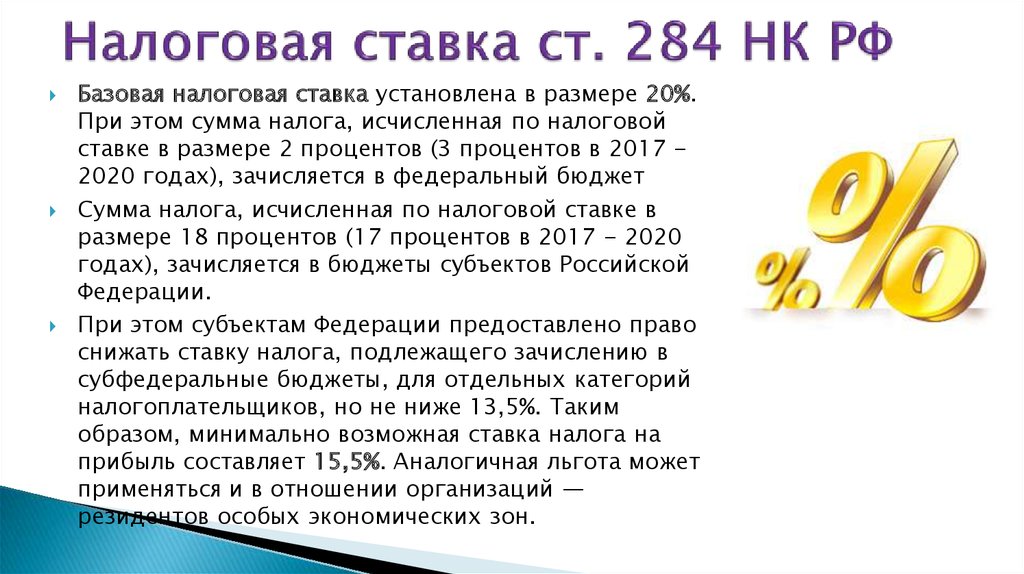

2. Налог на прибыль организаций: новое и хорошо забытое старое.

- Изменения в порядке учета доходов и расходов, в свете осенних поправок.

- Обзор типовых ошибок, допускаемых налогоплательщиками при формировании налоговых баз.

- Рассмотрение спорных вопросов.

- Документальное подтверждение расходов и их экономическое обоснование (оплату такси можно признать расходом, правила расчета сомнительного долга изменены…).

- Убытки, принимаемые и не принимаемые в целях налогообложения.

- Анализ алгоритма проверки налоговых деклараций контролирующими органами.

3. НДФЛ в 2018 годах: что и как проверяют, за что штрафуют?

- Анализ изменений действующего законодательства.

- Обзор типичных ошибок, допускаемых налогоплательщиками при формировании налоговых баз.

- Налоговые вычеты, которые может предоставлять налоговый агент: стандартные, социальные, имущественные.

- Новые правила предоставления имущественного вычета по НДФЛ (основные изменения имущественного вычета).

- Спорные моменты начисления НДФЛ (срок уплаты, порядок предоставления 2-НДФЛ, 6-НДФЛ по новой форме).

- Обязанности налоговых агентов: исчисление, удержание, перечисление НДФЛ (за какие нарушения накажут, а за какие ответственности не будет).

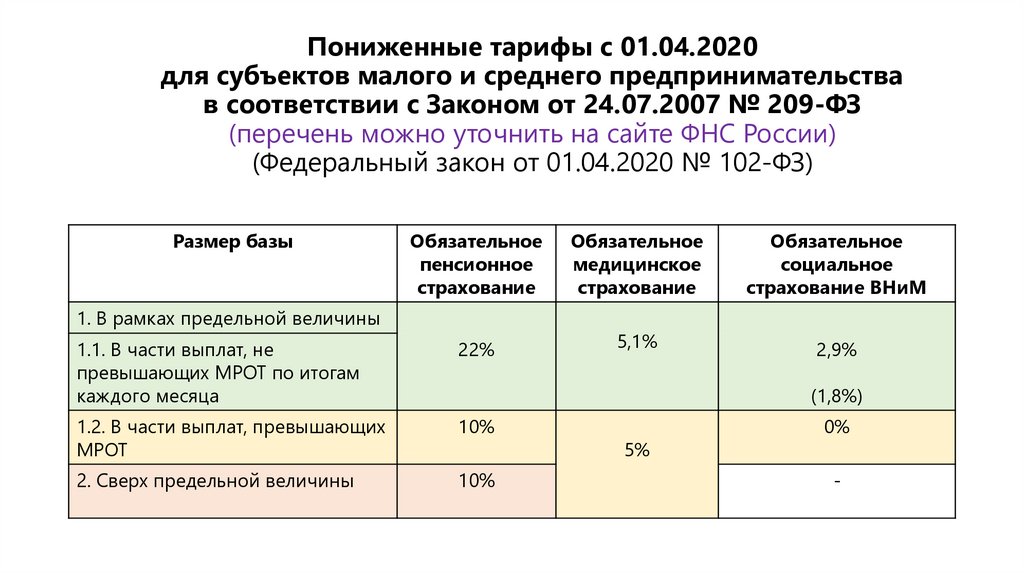

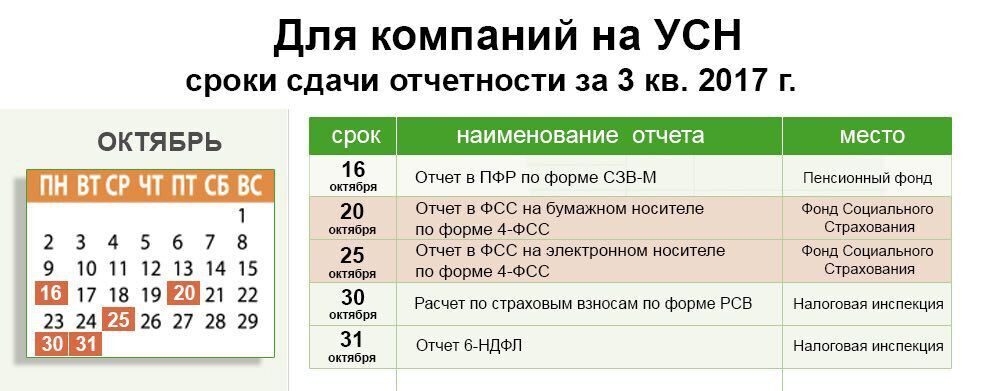

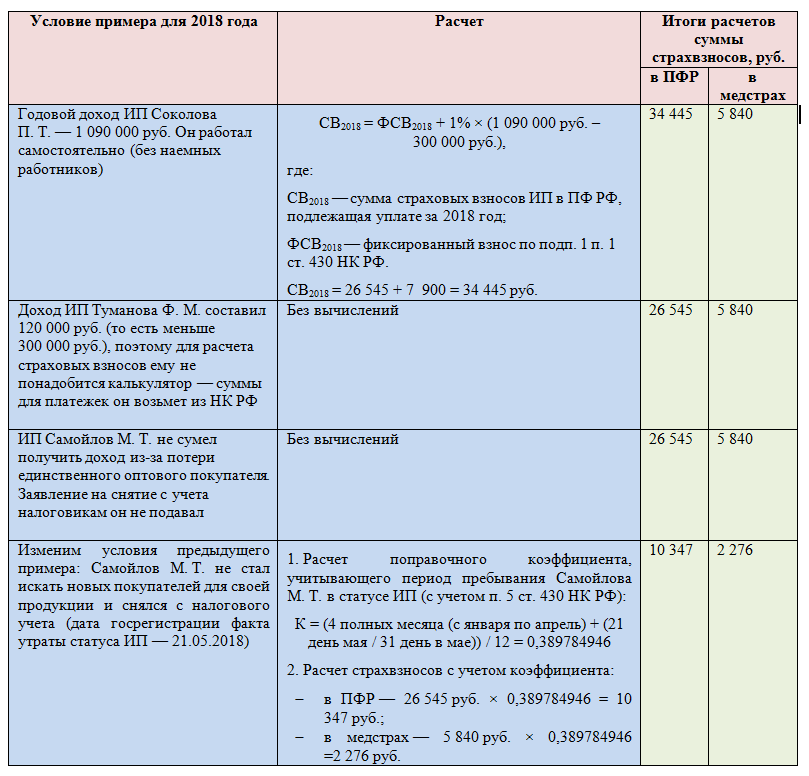

4. Страховые взносы. Практика применения новой главы 34 Налогового Кодекса РФ «Уплата страховых взносов». Разграничение полномочий между ведомствами (ФНС, ПФР и ФСС).

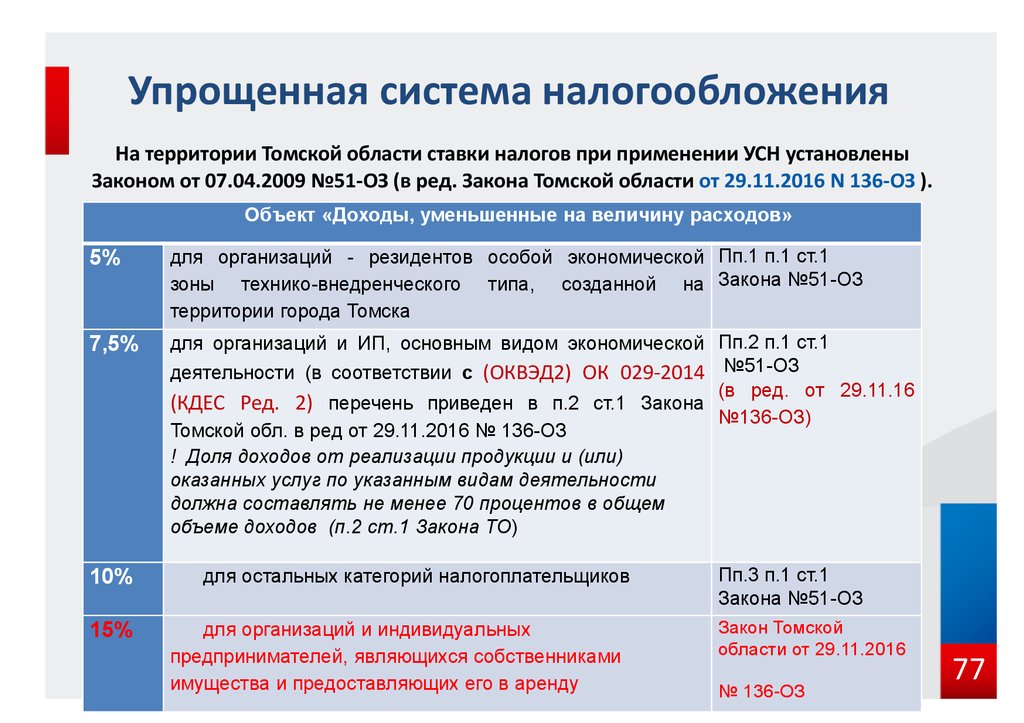

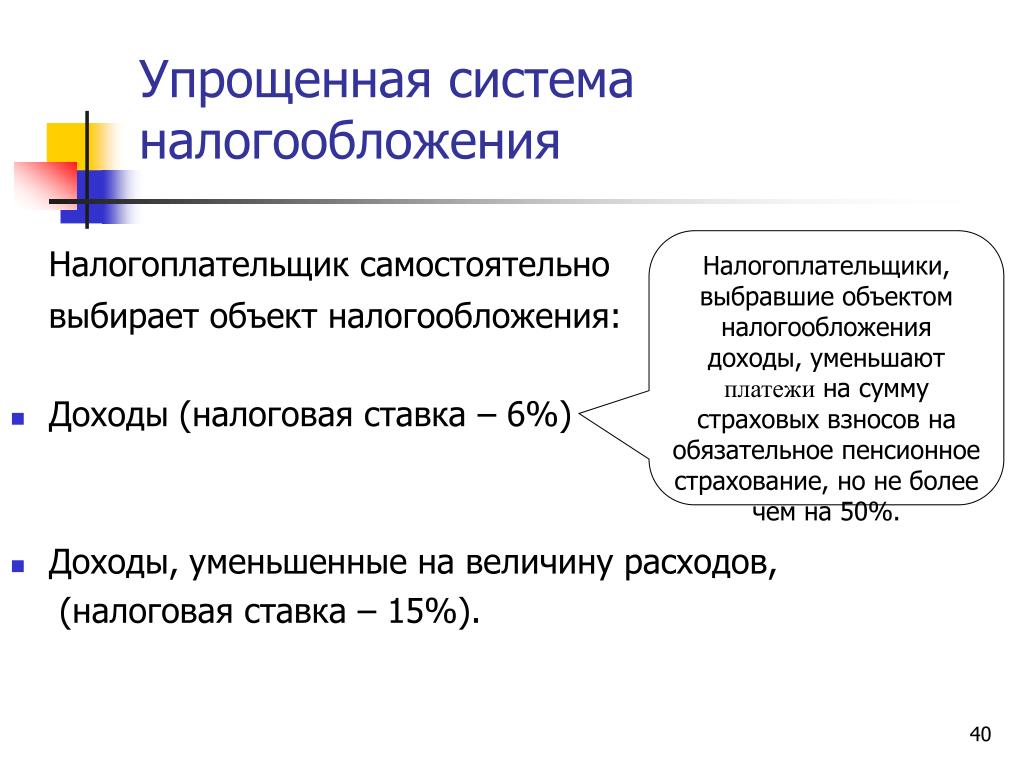

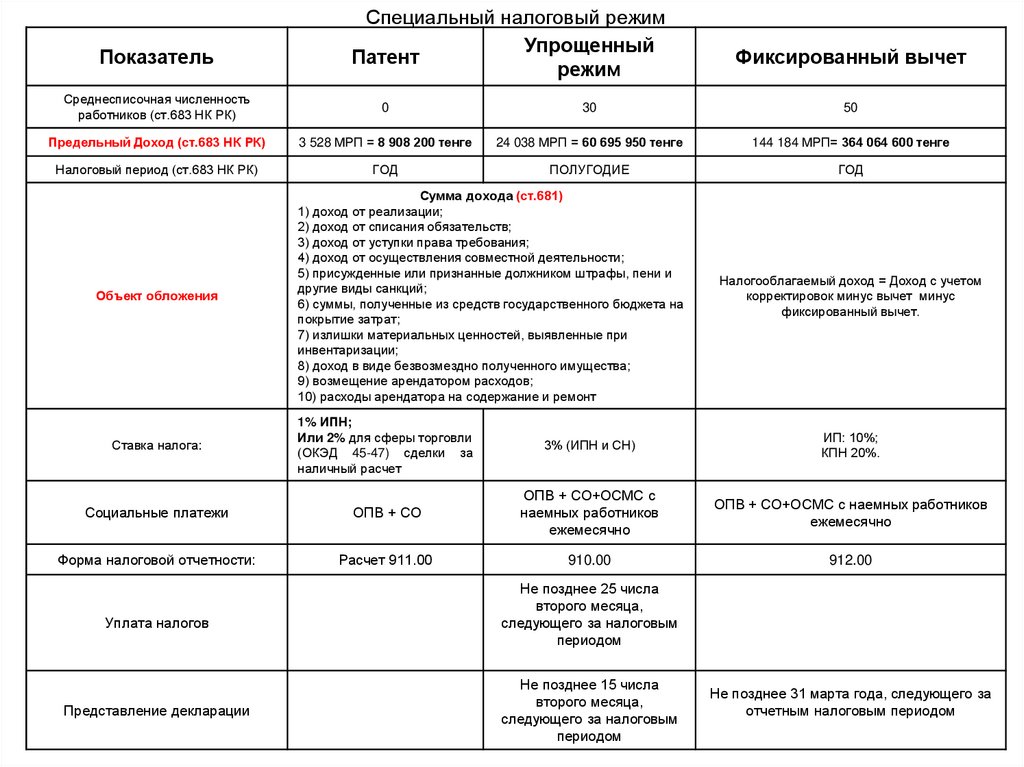

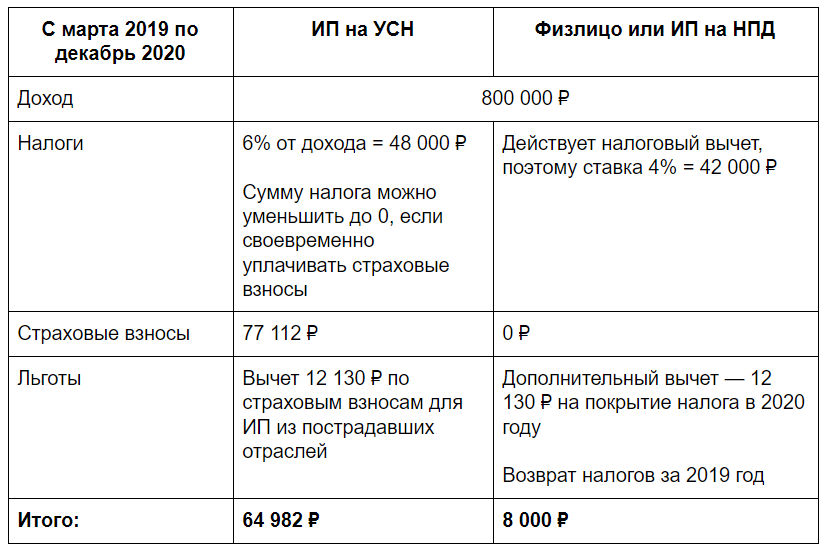

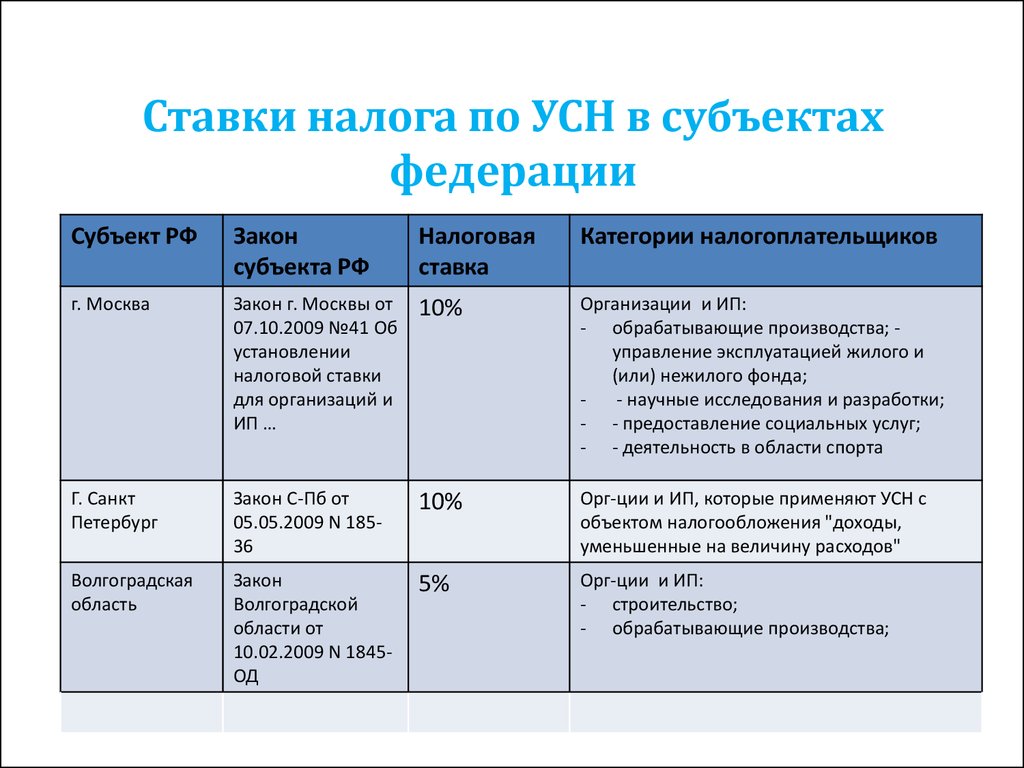

5. Упрощенная система налогообложения: отдельные вопросы в признании расходов и доходов.

6. Сложные вопросы налогообложения: обзор и практика применения в 2018 году разъяснений Минфина России и ФНС России по вопросам исчисления и уплаты налогов в конкретных хозяйственных ситуациях: практика разрешения. Тенденции арбитражной практики.

7. Имущественное налогообложение.

Скачать программу семинара в формате PDF

Место проведения: г. Пермь, ул. Уральская, 93 (культурно-деловой центр «Мотовилиха»)

Предварительная регистрация и вопросы участников: 8 (342) 281-01-10; 8-800-3000-368 (звонок бесплатный)

Задайте ваш вопрос лектору:

Задать вопрос лектору

Задать вопрос лектору

Ваше имя (обязательно)

Ваши почта или телефон (обязательно)

Ваша организация (обязательно)

Ваш вопрос лектору (обязательно)

Нажимая кнопку «Отправить вопрос лектору», я, в соответствии с Федеральным законом от 27. 07.2006 № 152-ФЗ «О персональных данных», настоящим даю ООО «ТелекомПлюс», юридический адрес: 614017, г. Пермь, ул. Тургенева, 25-143 (адрес места нахождения: 614064, г. Пермь, ул. Героев Хасана, 41), свое согласие на автоматизированную, а также без использования средств автоматизации обработку путем сбора, систематизации, накопления, хранения, уточнения и удаления, а так же путем передачи (предоставления) третьим лицам, привлеченным ООО «ТелекомПлюс» для достижения указанных ниже целей, моих персональных данных, указанных мной на сайте Сервиса доставки персонального контента ООО «ТелекомПлюс» и на сайте ООО «ТелекомПлюс»: фамилия, имя, отчество, населенный пункт проживания, место учебы/работы, контактные данные (телефон, факс, адрес электронной почты, почтовый адрес), с целью получения информации, документов и материалов, в том числе рекламного характера, от компании «ТелекомПлюс», на срок подписки на сайте Сервиса доставки персонального контента ООО «ТелекомПлюс» и на сайте ООО «ТелекомПлюс» или указанный мною срок.

07.2006 № 152-ФЗ «О персональных данных», настоящим даю ООО «ТелекомПлюс», юридический адрес: 614017, г. Пермь, ул. Тургенева, 25-143 (адрес места нахождения: 614064, г. Пермь, ул. Героев Хасана, 41), свое согласие на автоматизированную, а также без использования средств автоматизации обработку путем сбора, систематизации, накопления, хранения, уточнения и удаления, а так же путем передачи (предоставления) третьим лицам, привлеченным ООО «ТелекомПлюс» для достижения указанных ниже целей, моих персональных данных, указанных мной на сайте Сервиса доставки персонального контента ООО «ТелекомПлюс» и на сайте ООО «ТелекомПлюс»: фамилия, имя, отчество, населенный пункт проживания, место учебы/работы, контактные данные (телефон, факс, адрес электронной почты, почтовый адрес), с целью получения информации, документов и материалов, в том числе рекламного характера, от компании «ТелекомПлюс», на срок подписки на сайте Сервиса доставки персонального контента ООО «ТелекомПлюс» и на сайте ООО «ТелекомПлюс» или указанный мною срок.

Введите код с картинки (все буквы в коде — латинские):

Налоговые споры — Юридическая консультация

Качество проверок

Статистические данные позволяют сделать вывод о том, что, сокращая количество проверок, ФНС уделяет большее внимание качеству собранного материала. Доказательства вины налогоплательщиков в получении необоснованной налоговой выгоды добываются быстрее по утвержденному вышестоящими налоговыми органами сценарию и под их чутким контролем.

Также следует отдать должное новым системам налогового администрирования АСК НДС 2 и АИС Налог 3, которые помогают отследить неуплату НДС и других налогов и выявить выгодоприобретателя по сделкам с недобросовестными контрагентами.

Доказательства, полученные АСК НДС 2, приобщаются к материалам выездных и камеральных налоговых проверок, что существенным образом затрудняет процесс оспаривания решений по таким проверкам.

Возникает вопрос: как в сложившихся условиях, при наличии у налоговых органов целого арсенала процессуальных и аппаратных возможностей получения доказательств, отстоять свою позицию в суде?

Новая статья Налогового кодекса РФ

Для ответа обратимся к новой статье Налогового кодекса НК РФ — 54. 1, которая определяет пределы осуществления прав по исчислению налоговой базы и (или) сумм налога и действует в отношении налоговых проверок по НДС с IV квартала 2017 года и проверок по налогу на прибыль с 2018 года.

1, которая определяет пределы осуществления прав по исчислению налоговой базы и (или) сумм налога и действует в отношении налоговых проверок по НДС с IV квартала 2017 года и проверок по налогу на прибыль с 2018 года.

В п. 1 указанной статьи законодатель закрепил положения, согласно которым налогоплательщик не может уменьшить налоговую обязанность, если в налоговой или бухгалтерской отчетности искажены сведения о фактах хозяйственной жизни, что в равной степени означает отказ в признании налоговой выгоды фискальным органом в случае отсутствия реальности финансово-хозяйственной операции, сведения о которой отражены в отечности.

Таким образом, во главе угла законодатель, как и прежде, ставит реальность сделки, и если налогоплательщик не сможет ее доказать, суды вынесут решение в пользу ФНС.

Судебная практика

Ярким примером успешного юридического подтверждения реальности стало дело ООО «Центррегионуголь» против Инспекции Федеральной налоговой службы России N 36 по городу Москве (определение Верховного Суда РФ от 29. 11.2016 N 305-КГ16-10399).

11.2016 N 305-КГ16-10399).

Инспекция ссылалась на разрыв в движении денежных средств от налогоплательщика и его спорного контрагента первого звена до производителя товара, который, в свою очередь, не подтвердил реализацию в адрес данного контрагента.

Налоговый орган утверждал, что если денежные средства до производителя не доходили, значит, налогоплательщик не мог приобрести данный товар у своего контрагента и финансово-хозяйственная операция нереальна.

Однако юристы смогли доказать последующую реализацию приобретенной продукции и ее транспортировку. Верховный Суд РФ, в свою очередь, указал, что противоречия в доказательствах, подтверждающих последовательность товародвижения от изготовителя к налогоплательщику, но не опровергающих сам факт поступления товара налогоплательщику, не могут являться основанием для возложения соответствующих негативных последствий на налогоплательщика, выступившего покупателем товаров.

На данный судебный акт ссылаются юристы по всей России при доказывании своей позиции в делах о необоснованной налоговой выгоде.

Так, в постановлении Первого арбитражного апелляционного суда от 15.03.2018 N 01АП-929/2018 налоговый орган представил в суд выгрузку из АСК НДС 2 в виде древа связей, согласно которому налогоплательщик приобрел товар у контрагента, который, в свою очередь, приобрел его у фирм-«однодневок», уплачивающих налоги в минимальных объемах.

Кроме этого, согласно информации из АСК НДС 2 контрагенты общества не приобретали данный товар у импортера этой продукции, что также подтверждалось движением денежных средств.

Налогоплательщик доказал реальность поставки от контрагента первого звена, принятие товара на учет и его последующую реализацию со ссылкой на вышеназванную позицию Верховного Суда РФ.

Однако кроме реальности сделки судебные органы, как и законодатель, обращают внимание на деловую цель хозяйственных операций и при ее отсутствии указывают на неправомерность получения налоговой выгоды. В частности, вышеуказанная норма закреплена в пп. 1 п. 2 ст. 54.1 НК РФ. В определении Верховного Суда РФ от 12. 01.2018 N 308-КГ17-20269, отказывая налогоплательщику, суд указал, что судами был установлен факт создания заявителем формального документооборота и осуществления хозяйственных операций с контрагентами в отсутствие деловой цели.

01.2018 N 308-КГ17-20269, отказывая налогоплательщику, суд указал, что судами был установлен факт создания заявителем формального документооборота и осуществления хозяйственных операций с контрагентами в отсутствие деловой цели.

Более того, законом установлено, что налоговая выгода не может быть признана обоснованной по сделке с контрагентом, который указан в договоре, если обязательство было исполнено не этим контрагентом и оно не передавалось по договору или закону иному лицу (пп. 2 п. 2 ст. 54.1 НК РФ).

То есть, если товар по договору должна была поставить компания Х, но фактически этот товар поставила компания Y, то уменьшить налоговые обязательства по сделке с Х налогоплательщик не сможет.

Таким образом, с 2018 года уходит в небытие правило определения реального размера налоговых обязательств по налогу на прибыль, определенное постановлением Президиума ВАС РФ от 03.07.2012 N 2341/12, согласно которому реальный размер предполагаемой налоговой выгоды и понесенных налогоплательщиком затрат подлежит исчислению исходя из рыночных цен, применяемых по аналогичным сделкам. Согласно мнению ВАС РФ иной правовой подход влечет искажение реального размера налоговых обязательств по налогу на прибыль.

Согласно мнению ВАС РФ иной правовой подход влечет искажение реального размера налоговых обязательств по налогу на прибыль.

Зачастую фискальные органы не оспаривали уменьшение налогоплательщиком налога на прибыль за счет расходов по приобретенным ТРУ, если не могли доказать, что цены по сделкам не соответствуют рыночному уровню, при реальности ТРУ.

Однако, если ориентироваться на новую норму (пп. 2 п. 2 ст. 54.1 НК РФ), даже при наличии реального товара, выполненных работ или оказанных услуг, если в первичных документах указано одно лицо, а ТРУ поставило другое по рыночным ценам, уменьшить базу по прибыли будет нельзя.

Кроме этого, суды продолжают обращать внимание на проявление налогоплательщиками должной степени осмотрительности и осторожности, понятие о котором прямо законодательно не закреплено.

Так, если перед заключением сделки налогоплательщик не убедился в том, что его контрагент сможет выполнить взятые на себя обязательства по договору, не обладает положительной деловой репутацией или является недобросовестным налогоплательщиком, то ФНС может предъявить налоговые претензии по сделке с таким контрагентом.

Однако в случае проявления надлежащей степени осмотрительности суды встают на сторону налогоплательщиков и признают решения по налоговым проверкам не соответствующим НК РФ.

Так, в постановлении Арбитражного суда Уральского округа от 17.01.2018 N Ф09-8684/17, признавая позицию налогоплательщика правомерной, судебный орган указал, что от контрагента получены документы на 64 листах (договор аренды помещения, документы на используемую технику, налоговые декларации, учредительные документы), подтверждающие реальность контрагента и наличие у него возможности выполнить договорные обязательства.

Таким образом, несмотря на печальную для налогоплательщиков судебную статистку, при наличии обоснованной правовой позиции, подтверждающей реальность сделки и самого контрагента, а также наличие деловой цели, суды принимают позицию налогоплательщиков.

55 корпораций заплатили 0 долларов США в виде федеральных налогов на прибыль в 2020 году — ITEP

Авторы

Мэтью Гарднер

Стив Вамхофф

Читать в формате PDF Закон о сокращении налогов и занятости

По меньшей мере 55 крупнейших корпораций в Америке не платили федеральный налог на прибыль корпораций в последний финансовый год, несмотря на то, что получали значительную прибыль до вычета налогов в Соединенных Штатах. Это продолжает многолетнюю тенденцию уклонения от уплаты корпоративных налогов крупнейшими корпорациями США и, по-видимому, является результатом давних налоговых льгот, сохраненных или расширенных Законом о сокращении налогов и рабочих мест 2017 года (TCJA), а также Законом CARES. налоговые льготы, введенные весной 2020 года.

Это продолжает многолетнюю тенденцию уклонения от уплаты корпоративных налогов крупнейшими корпорациями США и, по-видимому, является результатом давних налоговых льгот, сохраненных или расширенных Законом о сокращении налогов и рабочих мест 2017 года (TCJA), а также Законом CARES. налоговые льготы, введенные весной 2020 года.

Согласно их годовым финансовым отчетам, компании, уклоняющиеся от уплаты налогов, представляют различные отрасли и в совокупности получили почти 40,5 миллиардов долларов дохода до налогообложения в США в 2020 году. Установленная законом ставка федерального налога на прибыль корпораций составляет 21 процент. 55 корпораций заплатили бы в общей сложности 8,5 миллиардов долларов за год, если бы они заплатили эту ставку из своего дохода в 2020 году. Вместо этого они получили 3,5 миллиарда долларов налоговых льгот.

Их общая сумма корпоративных налоговых льгот на 2020 год, включая 8,5 миллиардов долларов в виде уклонения от уплаты налогов и 3,5 миллиарда долларов в виде скидок, составляет 12 миллиардов долларов.

Этот отчет основан на проведенном ITEP анализе годовых финансовых отчетов, поданных крупнейшими публичными американскими корпорациями за последний финансовый год. Все данные, представленные здесь, взяты непосредственно из налоговых примечаний к этим отчетам. Некоторые компании с необычными финансовыми годами еще не представили такие отчеты. Некоторые публично торгуемые корпорации ничего не выплатили из прибыли за последний финансовый год, но они не включены в этот отчет, поскольку не входят в S&P 500 или Fortune 5009.0005

На протяжении десятилетий крупнейшие и наиболее прибыльные корпорации США находили способы скрыть свою прибыль от федерального подоходного налога. Отчеты ITEP задокументировали такое уклонение от уплаты налогов с первых лет ошибочного эксперимента администрации Рейгана по снижению налогов. Широко цитируемый анализ ITEP за восьмилетний период (с 2008 по 2015 год) подтвердил, что уклонение от уплаты федеральных налогов оставалось безудержным до принятия TCJA.

Теперь, когда большинство корпораций сообщают о своих результатах за третий год в соответствии с новыми законами о корпоративном налоге, принятыми президентом Дональдом Трампом в 2017 году, становится совершенно ясно, что TCJA не смог устранить лазейки, позволяющие уклоняться от уплаты налогов, и, возможно, усугубил ситуацию. .

Компании, уклоняющиеся от подоходного налога в 2020 году, представляют самые разные секторы экономики США:

Продовольственный конгломерат Archer Daniels Midland в прошлом году получила 438 миллионов долларов дохода до вычета налогов в США и получила федеральный налоговый вычет в размере 164 миллионов долларов.

Гигант доставки FedEx обнулил свой федеральный подоходный налог на 1,2 миллиарда долларов дохода США до налогообложения в 2020 году и получил скидку в размере 230 миллионов долларов.

Производитель обуви Nike не заплатил ни цента федерального подоходного налога с почти $2,9 млрд дохода до вычета налогов в США в прошлом году, вместо этого получив налоговую скидку в размере $109 млн.

Провайдер кабельного телевидения Dish Network не платил федеральный подоходный налог с 2,5 млрд долларов дохода США в 2020 году.

Доход в США, текущий федеральный подоходный налог и эффективные налоговые ставки в 2020 году для всех 55 компаний с нулевым налогообложением показаны в следующей таблице.

Комиссия по ценным бумагам и биржам требует от публично торгуемых компаний раскрывать информацию о доходах до вычета налогов в США, федеральном подоходном налоге и подоходном налоге штата, уплаченном с этого дохода, а также о любых существенных факторах, влияющих на налоговые расходы. По этой причине мы можем в целом описать налоговые льготы, используемые этими 55 компаниями, чтобы свести свои налоговые расходы к нулю.

В прошлом году более дюжины компаний использовали налоговые льготы для опционов на акции руководителей, чтобы резко снизить свои подоходные налоги. К ним относятся Advanced Micro Devices, Archer Daniels Midland, Booz Allen Hamilton, Charter Communications, Nike и Salesforce. com. Эта налоговая льгота позволяет компаниям списывать расходы, связанные с опционами на акции, для целей налогообложения, которые выходят далеко за рамки расходов, о которых они сообщают инвесторам.

com. Эта налоговая льгота позволяет компаниям списывать расходы, связанные с опционами на акции, для целей налогообложения, которые выходят далеко за рамки расходов, о которых они сообщают инвесторам.

По меньшей мере полдюжины компаний использовали федеральный кредит на исследования и эксперименты (НИОКР) для снижения подоходного налога в 2020 году. К ним относятся HP, Nike, Jacobs Engineering, Advanced Micro Devices и Ecolab.

Налоговые льготы для возобновляемых источников энергии являются частью схемы уклонения от уплаты налогов для нескольких компаний, включая Qurate Retail, Xcel Energy, DTE и Duke Energy.

Положение Закона о сокращении налогов и занятости, позволяющее компаниям немедленно списывать капитальные вложения — самый крайний вариант ускоренной амортизации, — помогло нескольким компаниям существенно снизить налог на прибыль. Consolidated Edison, Williams, PPL и Sealed Air использовали льготы по налогу на амортизацию, чтобы существенно сократить текущие расходы по налогу на прибыль, как и по меньшей мере дюжина других компаний.

Примечательно, что мы многое не можем знать о факторах, снижающих федеральные эффективные ставки подоходного налога для этих корпораций. Комиссия по ценным бумагам и биржам требует раскрытия информации только о любых налоговых положениях, которые в отдельности оказывают существенное влияние на налоговые ставки, и компании обычно пользуются этим ограничением, чтобы объединить влияние различных налоговых положений в одну статью. Например, Sealed Air, Seaboard и Sanmina раскрывают существенное влияние «налоговых льгот» на их расходы по налогу на прибыль — раскрытие информации, которое мало что говорит нам о том, какие положения налогового законодательства задействованы. В случае многонациональных корпораций часто неясно, уменьшают ли упомянутые налоговые льготы налоги в США или иностранные налоги.

Помимо стандартного набора налоговых льгот, описанных выше, данные за 2020 год вводят новый фактор, снижающий корпоративные налоги: Закон CARES, якобы призванный помочь людям и предприятиям остаться на плаву во время пандемии. Некоторые компании использовали положение Закона CARES, чтобы «перенести» убытки за 2018 или 2019 год, чтобы компенсировать прибыль, о которой они сообщили в предыдущие годы, что привело к возврату, который снизил их налоги за 2020 год, в некоторых случаях почти до нуля.

Некоторые компании использовали положение Закона CARES, чтобы «перенести» убытки за 2018 или 2019 год, чтобы компенсировать прибыль, о которой они сообщили в предыдущие годы, что привело к возврату, который снизил их налоги за 2020 год, в некоторых случаях почти до нуля.

Налоговое законодательство ранее разрешало компаниям переносить убытки для компенсации прибыли за два предыдущих года. TCJA запрещает компаниям делать это (хотя по-прежнему позволяет компаниям переносить убытки на будущие годы, чтобы компенсировать прибыль). Однако Закон CARES временно восстановил способность компаний нести убытки и, что невероятно, является более щедрым, чем правила, существовавшие до принятия TCJA.

Закон CARES ослабил правила рассмотрения убытков не только в 2020 году, но и задним числом в отношении убытков, заявленных в 2018 и 2019 годах, которые не имеют ничего общего с пандемией. Хуже того, это позволяет корпорациям относить убытки на срок до пяти лет. Это означает, что убытки, понесенные в 2018, 2019 и 2020 годах, могут компенсировать доходы, облагаемые налогом по более высокой ставке налога в размере 35 процентов, действовавшей до 2018 года. Налогообложение прибыли по одной ставке, позволяющее убыткам производить сбережения по более высокой ставке, является приглашением для компаний играть в игры. , перемещая прибыли и убытки из одного года в другой на бумаге, чтобы уменьшить свои налоговые счета.

Налогообложение прибыли по одной ставке, позволяющее убыткам производить сбережения по более высокой ставке, является приглашением для компаний играть в игры. , перемещая прибыли и убытки из одного года в другой на бумаге, чтобы уменьшить свои налоговые счета.

Ограниченное раскрытие информации, сделанное этими 55 компаниями, позволяет предположить, что эта возможность не упущена руководителями прибыльных фирм. В прошлом году эти компании получили как минимум 500 миллионов долларов налоговых льгот благодаря положению Закона CARES о либерализации переноса убытков. Как минимум в четырех случаях (Mohawk Industries, Telephone & Data Systems, Treehouse Foods и Westlake Chemical) временная налоговая льгота по закону CARES в отношении переноса убытков превышает полный 21-процентный налоговый долг, который эти компании уплатили бы со своей прибыли до налогообложения в 2020 году, если бы не им были предоставлены налоговые льготы.

Суммарные налоговые льготы, которые получили эти 55 компаний от положений о переносе, вероятно, даже больше. Несколько компаний признали существенные преимущества Закона CARES, но не выделили влияние изменений переноса. Другие компании, скорее всего, предпочли не раскрывать льготы по Закону CARES, потому что их размер не был «значительным» для целей финансовой отчетности.

Несколько компаний признали существенные преимущества Закона CARES, но не выделили влияние изменений переноса. Другие компании, скорее всего, предпочли не раскрывать льготы по Закону CARES, потому что их размер не был «значительным» для целей финансовой отчетности.

Эффективные налоговые ставки корпораций, как и доходы корпораций, имеют тенденцию быть неустойчивыми. Тем не менее, для многих компаний, сообщивших об отсутствии налогов на прибыль в 2020 году, этот результат является частью долгосрочной модели. Как показано в приведенной ниже таблице, 26 из 55 компаний успешно уклонялись от уплаты налогов за трехлетний период действия TCJA. Эти 26 компаний были прибыльными в каждый из трех лет (2018, 2019и 2020), а их общий федеральный подоходный налог с корпораций за этот период был нулевым или отрицательным.

В итоге Duke Energy не платила федеральный подоходный налог на общую сумму 7,9 млрд долларов за первые три года действия TCJA.

Компания FedEx добилась такого же результата по нулевому налогообложению в отношении почти 6,9 млрд долларов дохода США за последние три года.

И Nike не платила федеральный подоходный налог в эпоху TCJA с 4,1 миллиарда долларов дохода США до вычета налогов.

В общей сложности эти 26 компаний сообщили о доходах до вычета налогов в США в размере 77 миллиардов долларов за первые три года действия TCJA и в совокупности получили налоговую скидку в размере 4,6 миллиардов долларов.

Когда президент Трамп заявил о своем намерении снизить корпоративные налоги в 2017 году, он и Конгресс получили возможность устранить множество лазеек, которые позволяли компаниям избегать налогообложения большей части своего дохода с начала 1980-х годов. Но теперь, когда за три года были опубликованы данные об эффективных налоговых ставках, уплачиваемых публичными компаниями, становится ясно, что TCJA существенно не сократило уклонение от уплаты корпоративных налогов и, возможно, даже поощряет его.

К счастью, средства правовой защиты, от которых Конгресс отказался в 2017 году, остаются доступными и сегодня. Сократив налоговые льготы, указанные в этом отчете, или повторно введя некоторую форму «минимального налога», требующего от прибыльных компаний платить хотя бы часть налога в любой прибыльный год, Конгресс и президент Байден могли бы сделать важный шаг к более справедливому и более устойчивая налоговая система.

В другом отчете ITEP более подробно объясняется, как корпорации избегают налогов, почему это является проблемой и что Конгресс может с этим сделать.

Благодарности

Авторы этого отчета хотели бы поблагодарить налоговых стажеров ITEP Дэвида Кроуфорда и Девина Дугласа за их работу по составлению таблиц данных для этого анализа.

Налогообложение – город Дублин, штат Огайо, США

Электронный файл/электронная оплата

Налогообложение

Срок подачи годовой декларации за 2021 налоговый год

Индивидуальные налогоплательщики

Понедельник, 18 апреля 2022 г. является сроком подачи налоговой декларации по Дублину за 2021 г., уплаты и расчетного платежа за первый квартал за 2022 налоговый год.

Муниципальные налогоплательщики на чистую прибыль

Понедельник, 18 апреля 2022 г., является датой подачи декларации о чистой прибыли муниципалитета Дублина за 2021 г. , платежа и расчетного платежа за первый квартал за 2022 налоговый год.

, платежа и расчетного платежа за первый квартал за 2022 налоговый год.

ВАЖНЫЕ ИЗМЕНЕНИЯ в годовой отчетности за 2021 налоговый год

Теперь у нас есть налоговые формы для резидентов и нерезидентов для физических лиц. Пожалуйста, убедитесь, что вы используете правильную форму в зависимости от вашей ситуации. Убедитесь, что вы внимательно прочитали все подтверждения перед подписанием и что каждый возврат подписан во всех необходимых местах. Если вы не подпишете декларацию во всех необходимых местах, это может привести к задержке обработки вашей декларации.

Согласно штату Огайо H.B.110: начиная с 1 января 2021 года любое физическое лицо-нерезидент, работающее дома или в любом другом месте, кроме основного места работы в Дублине, может иметь право на возмещение дублинского налога за 2021 год, удержанного их работодателем; это относится ТОЛЬКО к 2021 налоговому году.

Нерезиденты, запрашивающие возмещение:

- Для всех запросов на возврат средств, работающих на дому (весь год), необходимо использовать нашу новую форму.

- Сертификация работодателя больше не требуется для запросов на возврат средств для нерезидентов.

- Как указывалось выше, все подтверждения в вашей декларации ДОЛЖНЫ быть подписаны, чтобы мы могли обработать любой возврат.

- Обратите внимание, что в соответствии с ORC 718.13, любой возврат средств, выданный городом Дублин, будет раскрыт вашей налоговой юрисдикции по месту жительства.

- Пожалуйста, предоставьте в наш офис копию вашей налоговой декларации (если применимо), в которой указаны суммы налога, подлежащие возврату.

Налог на отели/мотели

Налоговый фонд отеля/мотеля города Дублин был создан для улучшения качества жизни наших резидентов, корпоративных граждан и посетителей. Дублин, в котором расположено 15 отелей/мотелей, получает средства за счет шестипроцентного налога на ночлег. Эти средства инвестируются обратно в сообщество через определенные проекты и мероприятия, которые повышают привлекательность посетителей и поощряют ночевки.

Посещение налоговой службы

Наш офис теперь находится в здании мэрии Дублина по адресу: 5555 Perimeter Drive, Dublin, Ohio 43017. Пожалуйста, зарегистрируйтесь у администратора на стойке регистрации, который направит вас обратно в налоговую инспекцию. Затем мы поможем вам у окна налоговой службы или в конференц-зале.

Для вашего удобства теперь вы можете воспользоваться нашим безопасным почтовым ящиком для доставки налоговых деклараций, документов и безналичных платежей, который находится перед зданием мэрии Дублина (на фото выше).

Если у вас есть какие-либо вопросы, позвоните нам по телефону 614.410.4460 (с понедельника по пятницу с 8:00 до 17:00) или по электронной почте по адресу [email protected].

О подаче налоговой декларации в Дублине

Все жители Дублина (в возрасте 18 лет и старше) обязаны подавать налоговую декларацию в город, независимо от того, где они работают и работают ли они. Ставка местного подоходного налога составляет 2,0% и распространяется на валовую заработную плату, оклады, компенсации и чистую прибыль предприятий и арендную плату. Город Дублин предоставляет 100% скидку до 2,0% на налоги, удержанные или уплаченные муниципалитету по месту работы для физических лиц.

Город Дублин предоставляет 100% скидку до 2,0% на налоги, удержанные или уплаченные муниципалитету по месту работы для физических лиц.

Все предприятия, расположенные в Дублине или ведущие бизнес в черте города, обязаны подавать годовой отчет о чистой прибыли. Все работодатели, сотрудники которых работают в городе Дублине (в том числе дома), обязаны удерживать налог в размере 2,0% и перечислять на счет C

Доход, полученный из фондов подоходного налога, большинство услуг, предоставляемых городом, и проекты капитального ремонта. . Поступления от подоходного налога распределяются в размере 75 процентов в Общий фонд и 25 процентов в Налоговый фонд капитального ремонта. Доходы от подоходного налога, направляемые в Фонд капитального ремонта, могут быть использованы только для капитального ремонта.

Вариант онлайн-платежа, доступный для оплаты налогов в Дублине

Физические и юридические лица теперь могут оплачивать в электронном виде, используя чековый или сберегательный счет (без комиссии), чтобы уплатить налог, причитающийся с подачи налоговой декларации, произвести предполагаемые платежи или оплатить другие причитающиеся суммы. Кроме того, физические лица по-прежнему могут осуществлять налоговые платежи с помощью дебетовых карт Visa, MasterCard, Discover, VISA и MasterCard (обратите внимание, что компания, выпускающая кредитные карты, взимает комиссию за удобство, которая в настоящее время составляет 2,65% от общей суммы перевода).

Кроме того, физические лица по-прежнему могут осуществлять налоговые платежи с помощью дебетовых карт Visa, MasterCard, Discover, VISA и MasterCard (обратите внимание, что компания, выпускающая кредитные карты, взимает комиссию за удобство, которая в настоящее время составляет 2,65% от общей суммы перевода).

Щелкните здесь, чтобы перейти непосредственно к онлайн-системе оплаты счетов Департамента налогообложения Дублина .

Вы получите номер подтверждения для каждого сделанного платежа вместе с подтверждением по электронной почте для ваших записей. Перевод платежа на ваш банковский счет может занять 2 рабочих дня, однако наш офис сможет сразу просмотреть платеж и отправить его на ваш налоговый счет на следующий рабочий день.

Финансовая прозрачность

Кто должен подавать документы

- Физические лица-резиденты

- Физические лица-нерезиденты (см. ниже)

- Ассоциации (включая партнерства, совместные предприятия и т.

д.)

д.) - Корпорации (включая S-корпорации)

Физические лица

Следующие лица должны подать годовой отчет и Декларацию об исчисленном налоге за текущий год.

ЖИТЕЛЬ Дублина, имеющий доход и/или занимающийся бизнесом или профессиональной деятельностью в месте своего проживания или за его пределами (даже если все налоги были надлежащим образом удержаны). Резиденты, которые освобождены от уплаты налога (например, только пенсионный доход или моложе 18 лет), должны заполнить форму DX-1 (Декларация об освобождении) один раз. Декларация о предполагаемом налоге требуется для всех лиц, чей налог не удерживается полностью, если расчетный налог к уплате превышает 100 долларов США.

Не уверены, являетесь ли вы резидентом? Проверьте свой статус здесь.

НЕРЕЗИДЕНТ Дублина, имеющий доход в Дублине, с которого не был полностью удержан городской подоходный налог Дублина, и/или занимающийся бизнесом или профессиональной деятельностью в Дублине. Любой налогоплательщик, занимающийся бизнесом, должен подавать годовой отчет, даже если заявлен убыток от бизнеса. Индивидуальные налогоплательщики, желающие получить возмещение удержанных налогов, должны заполнить форму Заявления о возмещении работникам-нерезидентам. Декларация расчетного городского подоходного налога требуется для всех лиц, чей налог не удерживается полностью, если расчетный налог к уплате превышает 100 долларов США.

Любой налогоплательщик, занимающийся бизнесом, должен подавать годовой отчет, даже если заявлен убыток от бизнеса. Индивидуальные налогоплательщики, желающие получить возмещение удержанных налогов, должны заполнить форму Заявления о возмещении работникам-нерезидентам. Декларация расчетного городского подоходного налога требуется для всех лиц, чей налог не удерживается полностью, если расчетный налог к уплате превышает 100 долларов США.

ФИЗИЧЕСКИЕ ЛИЦА. Задайте себе следующие вопросы:

1. Был ли я старше 18 лет и проживал ли я в городе Дублин в течение какой-либо части налогового года?

Ваш почтовый адрес (например, почтовое отделение или школьный округ) не всегда отражает налоговую юрисдикцию, в которой вы живете. Если вы сомневаетесь, узнайте, нажав здесь, или позвоните по телефону (614) 410-4460.

2. Были ли у меня какие-либо другие доходы в Дублине, из которых не удерживалось не менее 2,0%?

Доход от самозанятости, чистый доход от сдачи в аренду, чаевые, комиссионные и т. д. облагаются городом налогом как заработанный доход. Если у вас есть сдаваемая в аренду недвижимость в Дублине или другой доход от бизнеса, полученный в Дублине, вы должны подать декларацию, даже если вы показываете убытки.

д. облагаются городом налогом как заработанный доход. Если у вас есть сдаваемая в аренду недвижимость в Дублине или другой доход от бизнеса, полученный в Дублине, вы должны подать декларацию, даже если вы показываете убытки.

Если вы ответили «да» на любой из этих вопросов, вам необходимо подать налоговую декларацию о доходах в Дублине. Формы и инструкции доступны на нашем веб-сайте www.dublin.oh.us или вы можете позвонить в Отдел подоходного налога (614) 410-4434.

Предприятия

Следующие коммерческие предприятия должны подавать годовой отчет и Декларацию о расчетном налоге (если расчетный налог к уплате превышает 100 долларов США).

АССОЦИАЦИИ, получающие доход от выполненной работы или услуг, выполненных или оказанных, и бизнеса, ведущегося в Дублине. Налогооблагаемый доход для Ассоциаций со специальным распределением обычного дохода будет основываться на положительных партнерских распределениях до отрицательных партнерских вычетов.

КОРПОРАЦИИ и ФИДУЦИАРНЫЕ ОБЩЕСТВА (ИМЕНИ И ТРАСТЫ), получающие доход (или убытки) от выполненной работы или оказанных или оказанных услуг и бизнеса, ведущегося в Дублине.

Все налогоплательщики, занимающиеся бизнесом, должны подавать годовой отчет, даже если заявлены убытки от бизнеса. Декларация расчетного городского подоходного налога требуется для всех коммерческих организаций с расчетным налогом, подлежащим уплате в размере 100,00 долларов США или более.

Знаете ли вы, что:

- Департамент подоходного налога города Дублина предоставляет помощь налогоплательщикам по вопросам подоходного налога с 8:00 до 17:00. С понедельника по пятницу.

- Ваш почтовый адрес (например, местное почтовое отделение или школьный округ) не всегда соответствует налоговой юрисдикции, в которой вы проживаете. Не уверены, что вы действительно живете в Дублине? Узнайте, нажав здесь или позвоните по телефону (614) 410-4460.

- Как житель Дублина, вы несете ответственность за уплату дополнительного налога, если ставка налога там, где вы работаете, составляет менее 2,0%.

- Пособия по социальному обеспечению, пенсионный доход, социальные выплаты, государственная безработица, компенсация работникам, проценты и дивиденды не облагаются городским налогом Дублина.

- Крайний срок подачи для налогоплательщиков календарного года — 15 апреля. Все запросы на продление должны быть поданы не позднее этой даты.

- Продление — это продление срока подачи документов, а не продление срока уплаты причитающихся налогов. Уплата любого расчетного налога должна сопровождать запрос на продление

- Копия федерального продления (форма 4768 — физические лица, форма 7004 — корпорации и форма 8736 — партнерство, REMIC или для определенных трастов) является приемлемой, но должна быть представлена в Город к исходной дате возврата.

Процентная ставка

Для большинства налогов процентная ставка, которая будет применяться к просроченным налогам в следующем календарном году, рассчитывается путем добавления пяти процентных пунктов к федеральной краткосрочной ставке (с округлением до ближайшего процентного пункта), которая действовала в течение текущего года. в соответствии с разделом 718.27 пересмотренного кодекса штата Огайо.

д.)

д.)