Содержание

Статья 143 Налогового кодекса РФ в новой редакции с Комментариями и последними поправками на 2022 год

Новая редакция Ст. 143 НК РФ

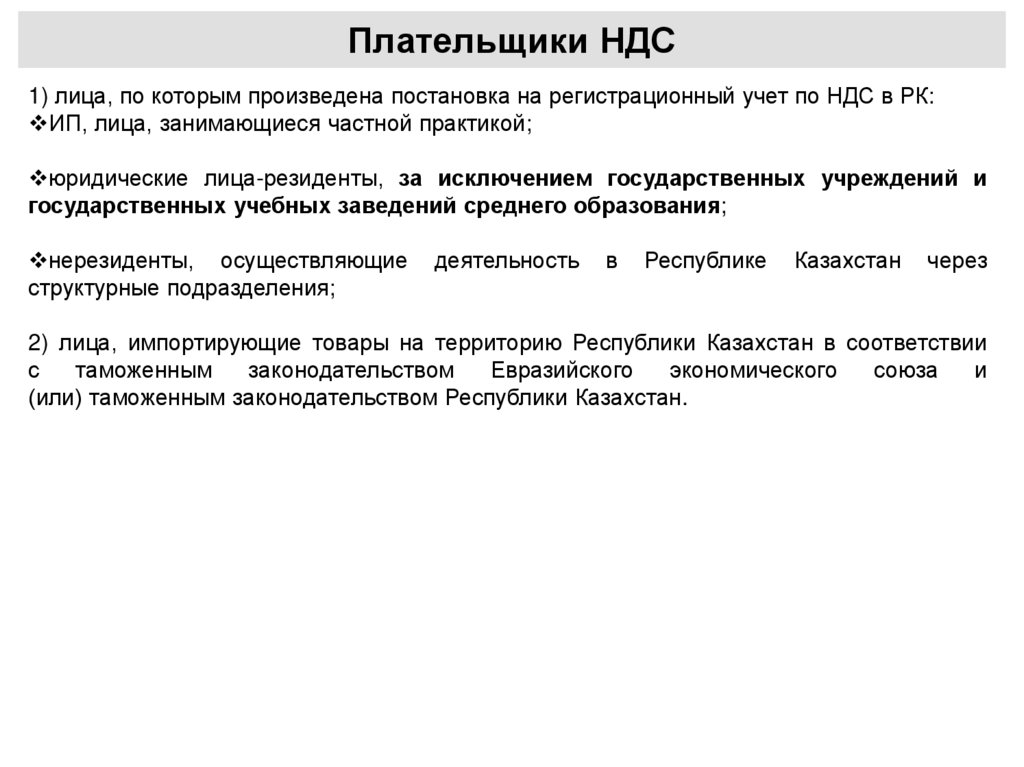

1. Налогоплательщиками налога на добавленную стоимость (далее в настоящей главе — налогоплательщики) признаются:

организации;

индивидуальные предприниматели;

лица, признаваемые налогоплательщиками налога на добавленную стоимость (далее в настоящей главе — налог) в связи с перемещением товаров через таможенную границу Таможенного союза, определяемые в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле.

2. Не применяется с 1 января 2017 г.

3. Не признаются налогоплательщиками UEFA (Union of European Football Associations) и дочерние организации UEFA в период по 31 декабря 2021 года включительно, FIFA (Federation Internationale de Football Association) и дочерние организации FIFA, указанные в Федеральном законе от 7 июня 2013 года N 108-ФЗ «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года, чемпионата Европы по футболу UEFA 2020 года и внесении изменений в отдельные законодательные акты Российской Федерации» (далее — Федеральный закон «О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года, чемпионата Европы по футболу UEFA 2020 года и внесении изменений в отдельные законодательные акты Российской Федерации»).

Не признаются налогоплательщиками конфедерации, национальные футбольные ассоциации, производители медиаинформации FIFA, поставщики товаров (работ, услуг) FIFA, определенные указанным Федеральным законом и являющиеся иностранными организациями, в части осуществления ими операций, связанных с осуществлением мероприятий, определенных указанным Федеральным законом.

Комментарий к Статье 143 НК РФ

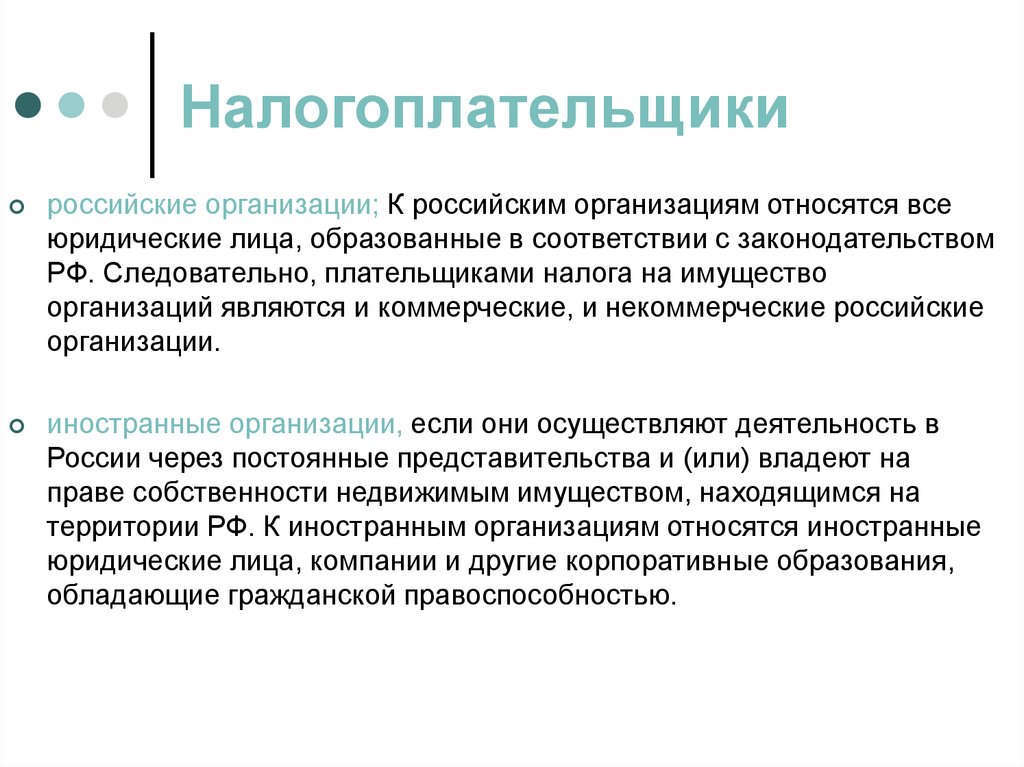

Статья 143 НК РФ определяет круг плательщиков налога на добавленную стоимость. Это организации и индивидуальные предприниматели, а также лица, которые должны заплатить налог при перемещении товаров через таможенную границу России.

Определение организаций и предпринимателей приведено в ст. 11 части первой НК РФ.

Организации — это юридические лица, образованные в соответствии с законодательством Российской Федерации, а также иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств. Кроме того, международные организации, их филиалы и представительства, созданные на территории России.

Кроме того, международные организации, их филиалы и представительства, созданные на территории России.

Индивидуальные предприниматели — это физические лица, зарегистрированные в установленном порядке и занимающиеся бизнесом без образования юридического лица, а также частные нотариусы, адвокаты, учредившие адвокатские кабинеты.

И наконец, платить НДС при перемещении товаров через таможенную границу России должны лица, определяемые в соответствии с Таможенным кодексом РФ. Согласно ст. 320 Таможенного кодекса РФ плательщиком налогов по общему правилу является декларант. Однако есть случаи, когда в качестве плательщика пошлин, налогов, включая «таможенный» НДС, кроме декларанта могут выступать:

— таможенный брокер (представитель) — когда он оформляет таможенную декларацию и уплачивает таможенные пошлины, налоги. Конечно, если таможенный режим, определенный для декларирования товаров, предусматривает их уплату;

— владелец склада временного хранения, владелец таможенного склада, перевозчик, лица, на которые возложена обязанность по соблюдению таможенного режима.

Данные лица являются ответственными за уплату таможенных пошлин, налогов при наличии двух условий: во-первых, допущено несоблюдение требований о пользовании и распоряжении товарами или о выполнении иных положении для применения таможенных процедур и таможенных режимов, содержание которых предусматривает полное или частичное освобождение от уплаты таможенных пошлин, налогов, во-вторых, такая ответственность прямо предусмотрена ТК РФ;

— лица, незаконно перемещающие товары и транспортные средства, либо лица, участвующие в незаконном перемещении, если они знали или должны были знать о незаконности такого перемещения. Кроме того, при «незаконном» ввозе ответственность за уплату таможенных пошлин, налогов несут также лица, которые приобрели в собственность или во владение незаконно ввезенные товары и транспортные средства, если в момент приобретения они знали или должны были знать о незаконности ввоза.

Другой комментарий к Ст. 143 Налогового кодекса Российской Федерации

При применении статьи 143 НК следует учитывать, что обособленные подразделения (филиалы, представительства и др. ) плательщиками НДС не являются. Плательщиками НДС признаются создавшие их организации, которые уплачивают НДС по месту постановки их на учет без распределения налога по обособленным подразделениям. Налоговые декларации по НДС также представляются в налоговый орган по месту налогового учета головной организации. Об этом говорится в письме Управления ФНС по г. Москве от 27.03.2007 N 19-11/028237.

) плательщиками НДС не являются. Плательщиками НДС признаются создавшие их организации, которые уплачивают НДС по месту постановки их на учет без распределения налога по обособленным подразделениям. Налоговые декларации по НДС также представляются в налоговый орган по месту налогового учета головной организации. Об этом говорится в письме Управления ФНС по г. Москве от 27.03.2007 N 19-11/028237.

Информация по НДС — Фонд Имущества Санкт-Петербурга

6 июня 2018 г.

В связи с участившимися случаями обращения налоговых органов к покупателям-физическим лицам, не являющимся индивидуальными предпринимателями, за пояснениями относительно фактов приобретения государственного имущества и уплаты налога на добавленную стоимость (НДС) в бюджет, Акционерное общество «Фонд имущества Санкт-Петербурга» сообщает следующее.

В соответствии со статьей 143 Налогового кодекса Российской Федерации (далее – НК РФ) физические лица, не являющиеся индивидуальными предпринимателями, не признаются налогоплательщиками НДС.

Согласно абзацу 2 части 3 статьи 161 Налогового кодекса Российской Федерации (далее – НК РФ) при реализации (передаче) на территории Российской Федерации государственного имущества, не закрепленного за государственными предприятиями и учреждениями, составляющего государственную казну Российской Федерации, казну республики в составе Российской Федерации, казну края, области, города федерального значения, автономной области, автономного округа, а также муниципального имущества, не закрепленного за муниципальными предприятиями и учреждениями, составляющего муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования, налоговая база определяется как сумма дохода от реализации (передачи) этого имущества с учетом налога. При этом налоговая база определяется отдельно при совершении каждой операции по реализации (передаче) указанного имущества. В этом случае налоговыми агентами признаются покупатели (получатели) указанного имущества, за исключением физических лиц, не являющихся индивидуальными предпринимателями.

Согласно позиции Минфина России, при реализации физическим лицам, не являющимся индивидуальными предпринимателями, имущества, составляющего казну субъекта РФ, НДС уплачивают органы, осуществляющие реализацию этого имущества. Данная позиция, в том числе, подтверждается Определением Конституционного Суда РФ от 19.07.2016 №1719-О, постановления Президиума ВАС РФ от 08.04.2014 №17383/13 по делу №А12-23300/2012 и от 17.04.2012 №16055/11 по делу №А12-19210/2010 и другими судебными актами.

Продавцом государственного имущества, является субъект Российской Федерации – Санкт-Петербург, представляемый Комитетом имущественных отношений Санкт-Петербурга.

Взимание указанного налога с покупателя государственного имущества, не являющегося индивидуальным предпринимателем законом не предусмотрено и не соответствует смыслу налога на добавленную стоимость.

В связи с вышеуказанным, предлагаем уважаемым покупателям государственного имущества, не являющимся индивидуальными предпринимателями, при возникновении к ним вопросов о совершенных покупках, использовать, при необходимости, текст указанного разъяснения.

Контакты Комитета имущественных отношений Санкт-Петербурга: Адрес: Смольный проезд, д. 1, лит. Б, Санкт-Петербург, 191060 тел.: +7 (812) 576-7515 e-mail: [email protected]

В чем разница между налогом с продаж и НДС?

Косвенный налог

Карла Юрьянсон

В чем разница между налогом с продаж и налогом на добавленную стоимость (НДС)? И налог с продаж, и НДС являются видами косвенного налога — налога, взимаемого продавцом, который взимает плату с покупателя во время покупки, а затем уплачивает или перечисляет налог правительству от имени покупателя. Налог с продаж и НДС являются распространенной причиной путаницы в сообществе корпоративных налогов. Для дальнейшего объяснения давайте обрисуем сходства и различия между этими двумя видами косвенного налога.

Обзор налога с продаж и НДС

Налог с продаж взимается розничным продавцом, когда достигается окончательная продажа в цепочке поставок. Другими словами, конечные потребители платят налог с продаж при покупке товаров или услуг. При покупке расходных материалов или материалов, которые будут перепроданы, предприятия могут выдавать продавцам сертификаты о перепродаже и не обязаны платить налог с продаж. До момента продажи конечному потребителю налог с продаж не взимается, и налоговые органы не получают налоговых поступлений.

Другими словами, конечные потребители платят налог с продаж при покупке товаров или услуг. При покупке расходных материалов или материалов, которые будут перепроданы, предприятия могут выдавать продавцам сертификаты о перепродаже и не обязаны платить налог с продаж. До момента продажи конечному потребителю налог с продаж не взимается, и налоговые органы не получают налоговых поступлений.

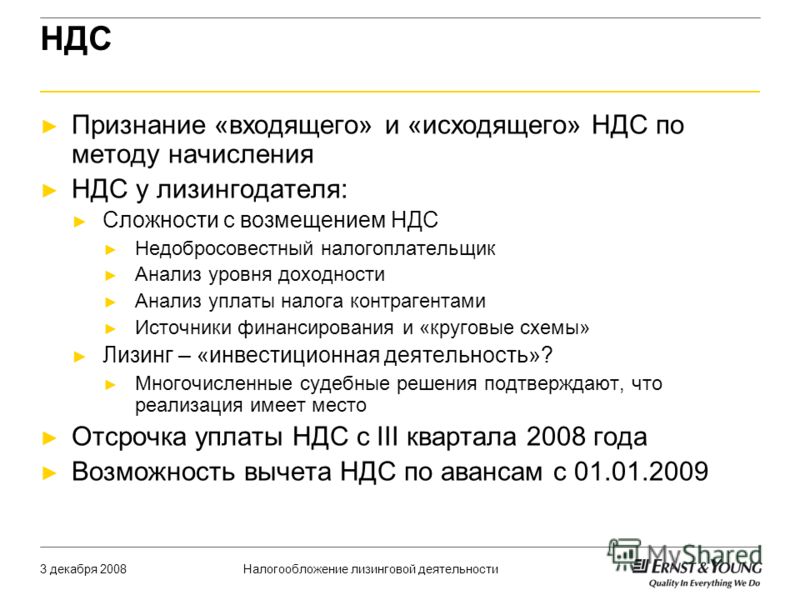

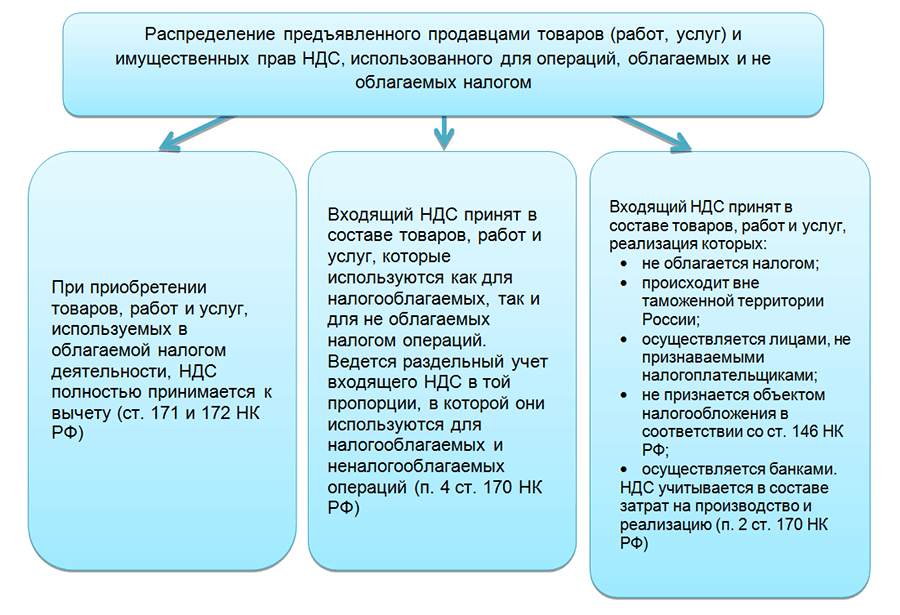

НДС , с другой стороны, взимается всеми продавцами на каждом этапе цепочки поставок. Поставщики, производители, дистрибьюторы и розничные продавцы взимают НДС с налогооблагаемых продаж. Точно так же поставщики, производители, дистрибьюторы, розничные торговцы и конечные потребители платят НДС со своих покупок. Предприятия должны отслеживать и документировать НДС, который они платят за покупки, чтобы получить кредит на НДС, уплаченный в их налоговой декларации. В рамках режима НДС налоговые юрисдикции получают налоговые поступления по всей цепочке поставок, а не только в точке продажи конечному потребителю.

Что вызывает требование налоговой администрации?

Обязательства по налогу с продаж инициируются:

- Nexus — например. налогоплательщики, которые физически присутствуют в налоговой юрисдикции или соответствуют пороговым значениям экономической взаимосвязи

До решения Верховного суда по делу Южная Дакота против Wayfair 2018 года нексус зависел от «физического присутствия» компании в штате. Но в мире после Wayfair , если ваш бизнес продает товары в любом штате — даже если вы не имеете физического присутствия в этом штате и транзакция осуществляется только онлайн — теперь вы можете быть обязаны зарегистрироваться в этом штате и собирать налог с продаж, если вы превысите порог «экономической связи». Программное обеспечение для автоматизации налога с продаж может помочь вам понять и определить, достигли ли вы порога взаимосвязи.

Сбор НДС требуется при следующих обстоятельствах:

- Постоянное представительство – Наличие объекта, бухгалтерского учета или возможность заключать контракты

- Порог регистрации — налогоплательщики, деятельность которых превышает порог в денежной форме в налоговой юрисдикции

- Иногда обязанность по регистрации плательщика НДС возникает в связи с определенным видом деятельности (например, юридические услуги)

Кто собирает и перечисляет налог с продаж и НДС?

Как для налога с продаж , так и для НДС продавец несет ответственность за сбор налога и его перечисление в соответствующий налоговый орган, хотя бывают случаи, когда покупатель должен вместо этого признать налог.

Выставление счетов

- Налог с продаж : Продавец должен указать налог с продаж отдельно.

- НДС : Продавец должен отдельно указать НДС и включить регистрационный номер для счета-фактуры; однако в большинстве юрисдикций с НДС цены указаны с учетом налога.

Кто платит налог с продаж и НДС?

- Налог с продаж : Платит только конечный потребитель.

- НДС : Все покупатели платят НДС; однако экономическое бремя НДС лежит на конечном потребителе, поскольку он не имеет права вычитать входной НДС.

Налогообложение покупок предприятиями

- Налог с продаж : Торговые посредники выдают продавцу свидетельство об освобождении от уплаты налогов и не платят налог при покупке товаров для перепродажи.

- НДС : Торговые посредники уплачивают налог продавцу и требуют возмещения НДС в отношении суммы налога, уплаченной за коммерческие ресурсы.

Аудиторские риски по налогу с продаж и НДС

- Налог с продаж : Поставщики, которые продают торговым посредникам, должны хранить в файле действительные сертификаты об освобождении от налогов, иначе они рискуют подвергнуться аудиторской оценке, превратив освобожденные продажи в облагаемые налогом продажи.

- НДС : Все стороны должны хранить счета-фактуры за покупки, подтверждающие уплату НДС, чтобы получить возмещенный НДС.

Сроки поступления налогов для налоговых органов

- Налог с продаж : Налоговые органы не получают налоговые поступления до продажи конечному потребителю.

- НДС: Налоговые органы получают налоговые поступления намного раньше, получая налоговые поступления по всей цепочке распределения по мере добавления стоимости.

Что делать покупателю, если продавец не обязан взимать налог или взимать налог с определенных товаров, как указано в налоговом законодательстве?

- Налог с продаж : Рассчитайте и перечислите соответствующий налог за использование в соответствующий налоговый орган.

- НДС: Как правило, при необходимости покупатель должен рассчитать и сообщить об обратном платеже.

Как Thomson Reuters OneSource может помочь вам управлять налогом с продаж, НДС и другими косвенными налогами?

Если вы специалист по корпоративным налогам и имеете дело с косвенными налогами, такими как налог с продаж и НДС, узнайте, как глобальное программное обеспечение для определения налогов, такое как OneSource Definition, может помочь вам правильно рассчитать налоги с первого раза и каждый раз.

Вы не уверены в налоговых обязательствах вашей компании? Если это так, мы рекомендуем вам изучить наш блог для получения дополнительной информации о косвенных налогах: «Есть ли у вашей компании обязательство по уплате налога с продаж в нескольких штатах?»

Фейсбук

Твиттер

Линкедин

Эл.

адрес

адрес

НДС Признание налогоплательщиком общего налога в непилотных регионах — Обновления

18 окт. общие налогоплательщики в непилотных регионах объявляются следующим образом.

Условия признания НДС Общие налогоплательщики

1. Налогоплательщики, чей годовой налогооблагаемый объем продаж превышает нормативы для мелких налогоплательщиков, установленные Министерством финансов (МФ) и Государственной налоговой администрацией (ГНС) обращается в компетентные налоговые органы для признания в качестве налогоплательщика, за исключением следующих случаев:

- Физические лица, кроме индивидуальных предпринимателей в сфере промышленности и торговли

- Субъекты некоммерческого характера, которые предпочитают платить налоги в качестве мелких налогоплательщиков

- Предприятия, которые предпочитают платить налоги в качестве мелких налогоплательщиков и не часто предоставляют налогооблагаемые услуги

«Годовая налогооблагаемая сумма продаж» означает накопленную сумму продаж налогоплательщика, которая подлежит обложению НДС, полученную за период работы не более 12 последовательных месяцев, включая часть суммы продаж, которая не облагается налогом.

2. Налогоплательщики, чей годовой налогооблагаемый объем продаж ниже стандартов для мелких налогоплательщиков, установленных МФ и SAT, а также налогоплательщики, недавно начавшие бизнес, могут обратиться в компетентные налоговые органы для общего признания налогоплательщиком.

Компетентный налоговый орган осуществляет процесс признания налогоплательщиками общего профиля вышеуказанных налогоплательщиков, подавших заявление и удовлетворяющих обоим из следующих условий:

Иметь закрепленные производственные и хозяйственные помещения; и

Способны вести бухгалтерские книги в соответствии с положениями единой системы бухгалтерского учета штата, вести бухгалтерский учет на основе законных и действительных квитанций и предоставлять точную налоговую информацию.

Процесс признания

Для налогоплательщиков, чей годовой налогооблагаемый объем продаж превышает стандарты для мелких налогоплательщиков, установленные МФ и SAT

Налогоплательщик должен подать форму заявления о признании налогоплательщиком НДС в компетентный налоговый орган в течение 40 дней после окончания периода подачи декларации.

Орган, утверждающий квалификацию, завершает процесс признания плательщиков налога на добавленную стоимость в течение 20 дней после принятия заявления компетентным налоговым органом, и компетентный налоговый орган формирует Уведомление о налоговых вопросах и вручает его налогоплательщику.

Для налогоплательщиков, чья годовая налогооблагаемая сумма продаж ниже нормативов для мелких налогоплательщиков, установленных МФ и SAT, и налогоплательщиков с вновь начатым бизнесом

Налогоплательщик должен заполнить и подать Форму заявления для признания налогоплательщиком НДС в компетентный налоговый орган и предоставить следующие материалы:

- Копия Свидетельства о постановке на налоговый учет

- Удостоверения личности и их копии сотрудников, отвечающих за финансовые вопросы и сотрудников, занимающихся налоговыми вопросами

- Практическая квалификация бухгалтерского персонала или договор о доверенном ведении бухгалтерского учета, заключенный с посредником, и его копии

- Свидетельство о праве собственности или договор аренды хозяйственного помещения или иные свидетельства и их копии, подтверждающие право пользования таким помещением

- Другие соответствующие материалы, требуемые SAT

Компетентный налоговый орган проверяет материалы заявления налогоплательщика на месте. В случае если материалы заявки непротиворечивы, полны и заполнены в соответствии с соответствующими требованиями, указанный орган принимает заявку на месте, оформляет Акт приема-передачи документов и возвращает оригиналы соответствующих материалов в налогоплательщик.

В случае если материалы заявки непротиворечивы, полны и заполнены в соответствии с соответствующими требованиями, указанный орган принимает заявку на месте, оформляет Акт приема-передачи документов и возвращает оригиналы соответствующих материалов в налогоплательщик.

В случае, если материалы заявления являются неполными или не заполнены в соответствии с требованиями, компетентный налоговый орган информирует налогоплательщика обо всем содержании, которое необходимо дополнить или исправить на месте. После принятия заявления от налогоплательщика компетентный налоговый орган проводит выездную проверку в соответствии с соответствующими потребностями и составляет акт проверки.

Орган, утверждающий квалификацию, должен завершить процесс признания общих налогоплательщиков НДС в течение 20 дней после принятия заявления компетентным налоговым органом, и компетентный налоговый орган должен составить Уведомление о налоговых вопросах для информирования и вручения его налогоплательщик.

адрес

адрес