Содержание

Информация для субъектов малого и среднего предпринимательства

- Главная

- Налоги

ПАТЕНТ для индивидуальных предпринимателей

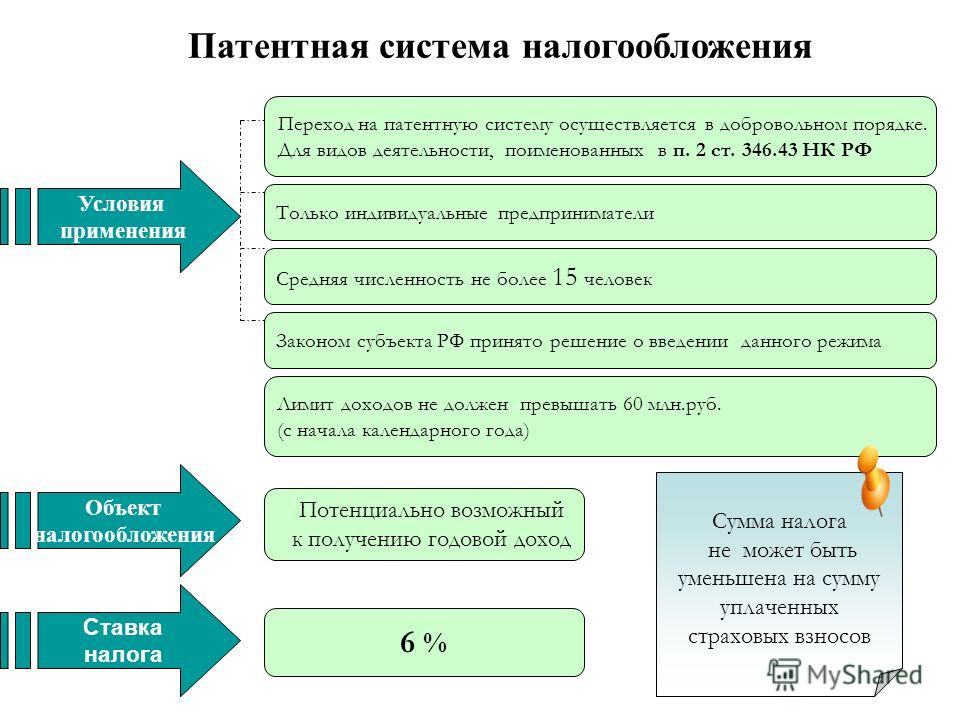

Патентная система налогообложения представляет собой

упрощенный порядок расчета сумм налога, его уплаты и представления

отчетности.

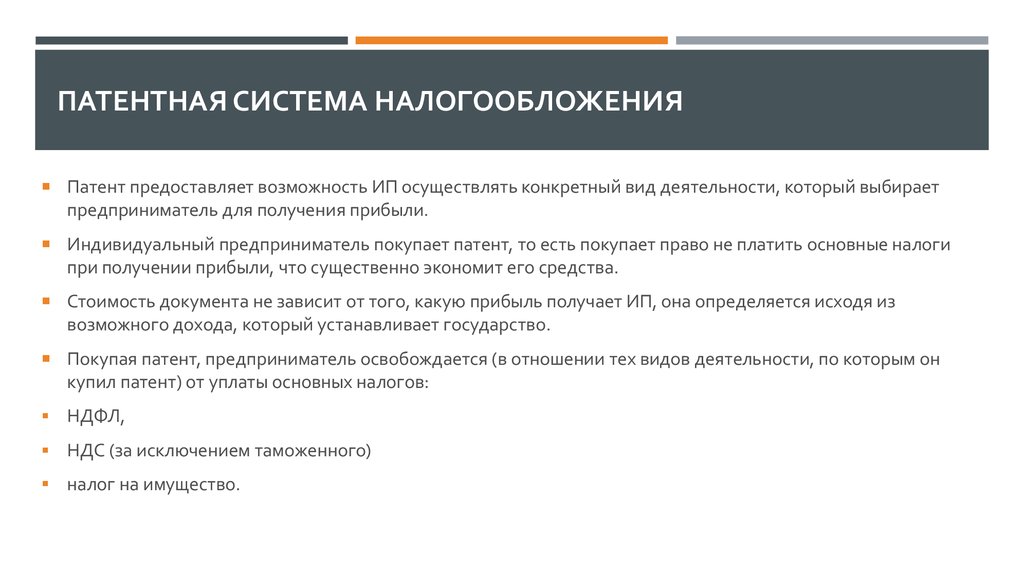

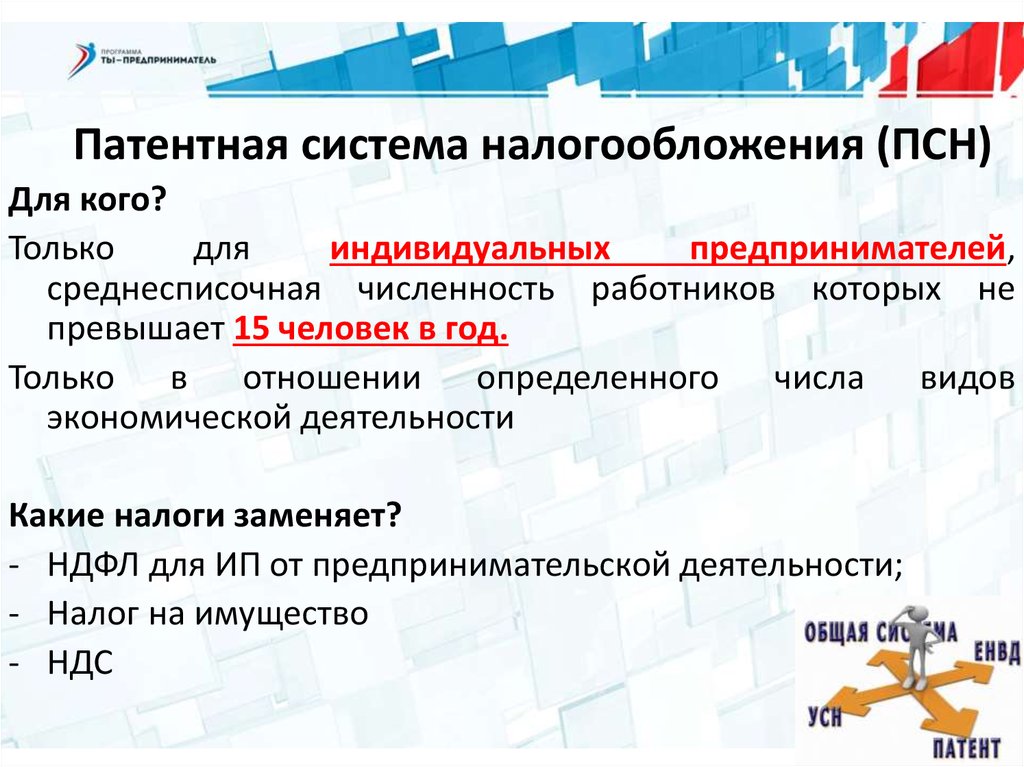

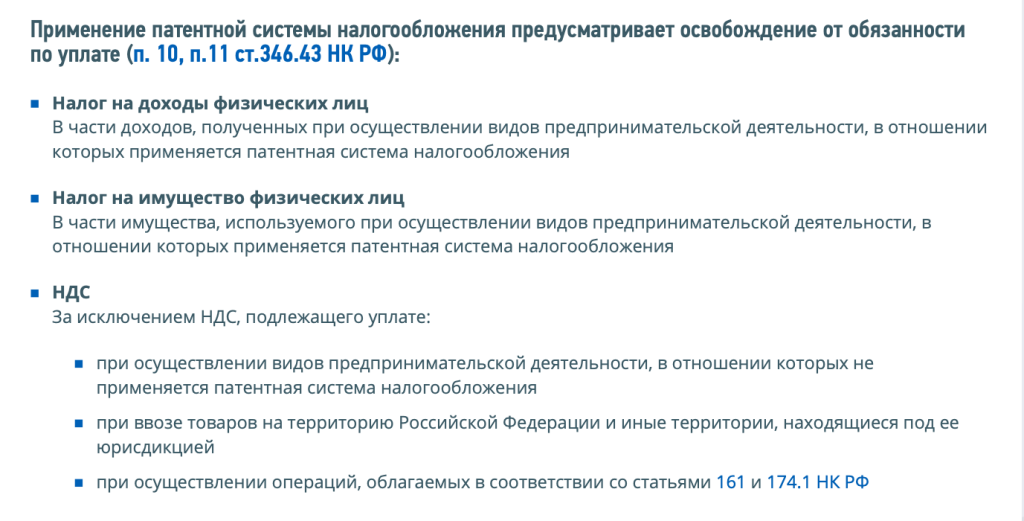

Применение патентной системы налогообложения предусматривает

освобождение от обязанности по уплате

(п. 10, п.11 ст.346.43 НК РФ):

-

Налог на доходы физических лиц

В части доходов, полученных при осуществлении видов предпринимательской

деятельности, в отношении которых применяется патентная система

налогообложения -

Налог на имущество физических лиц

В части имущества, используемого при осуществлении видов предпринимательской

деятельности, в отношении которых применяется патентная система

налогообложения -

НДС

За исключением НДС, подлежащего уплате:-

при осуществлении видов предпринимательской деятельности,

в отношении которых не применяется патентная система налогообложения -

при ввозе товаров на территорию Российской Федерации и

иные территории, находящиеся под ее юрисдикцией -

при осуществлении операций, облагаемых в соответствии

со статьями 161 и 174. 1 НК РФ

1 НК РФ

-

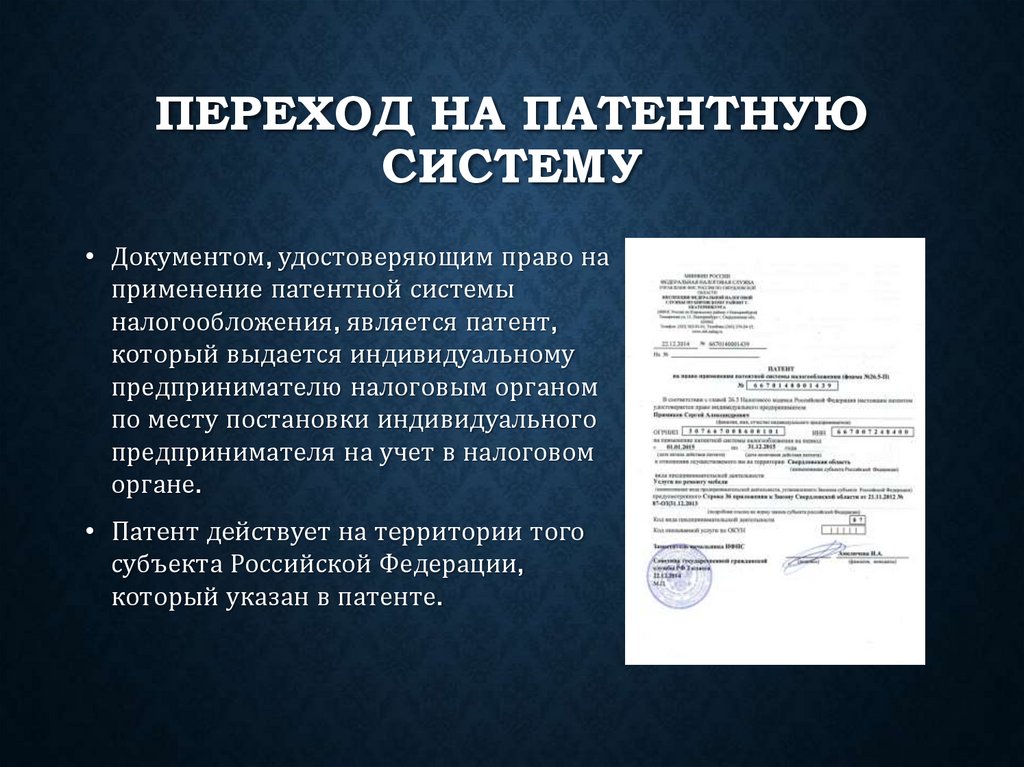

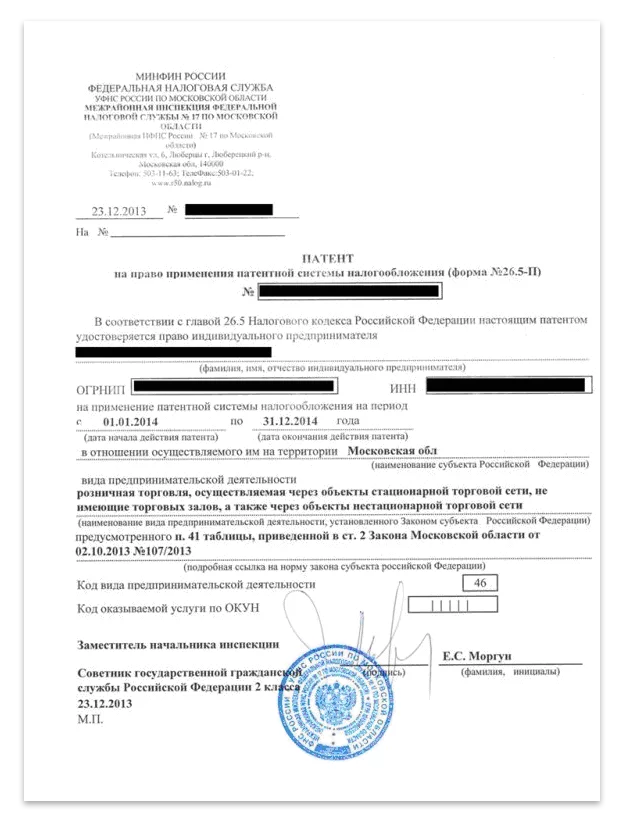

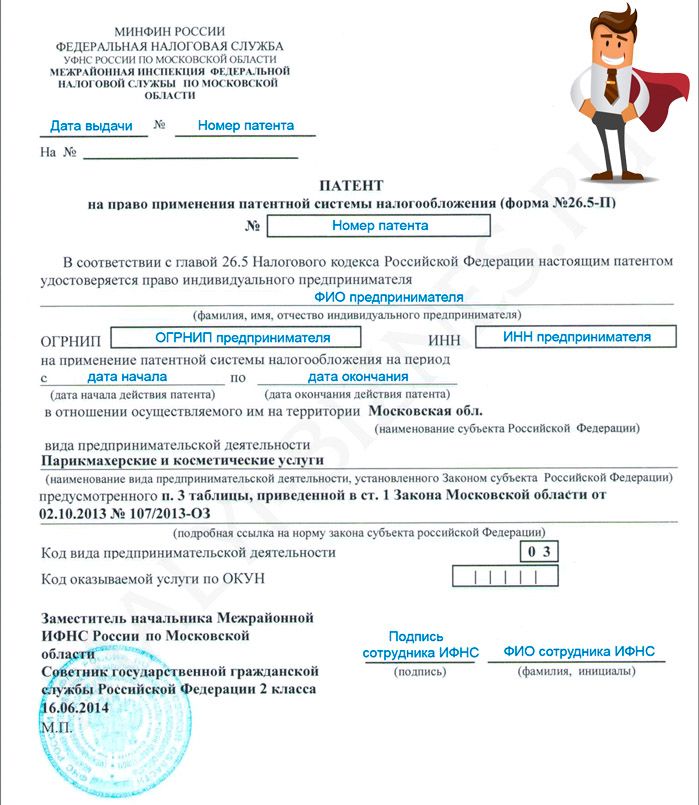

Документ, удостоверяющий право на применение патентной

системы

— Это патент на осуществление 1 из видов предпринимательской

деятельности, который действует на территории того муниципального образования,

городского округа, города федерального значения или субъекта Российской

Федерации, который указан в патенте

(п. 1 ст.346.45 НК РФ).

Форма

патента на право применения патентной системы налогообложения утверждена

Приказом ФНС России 26.11.2014 № ММВ-7-3/599@

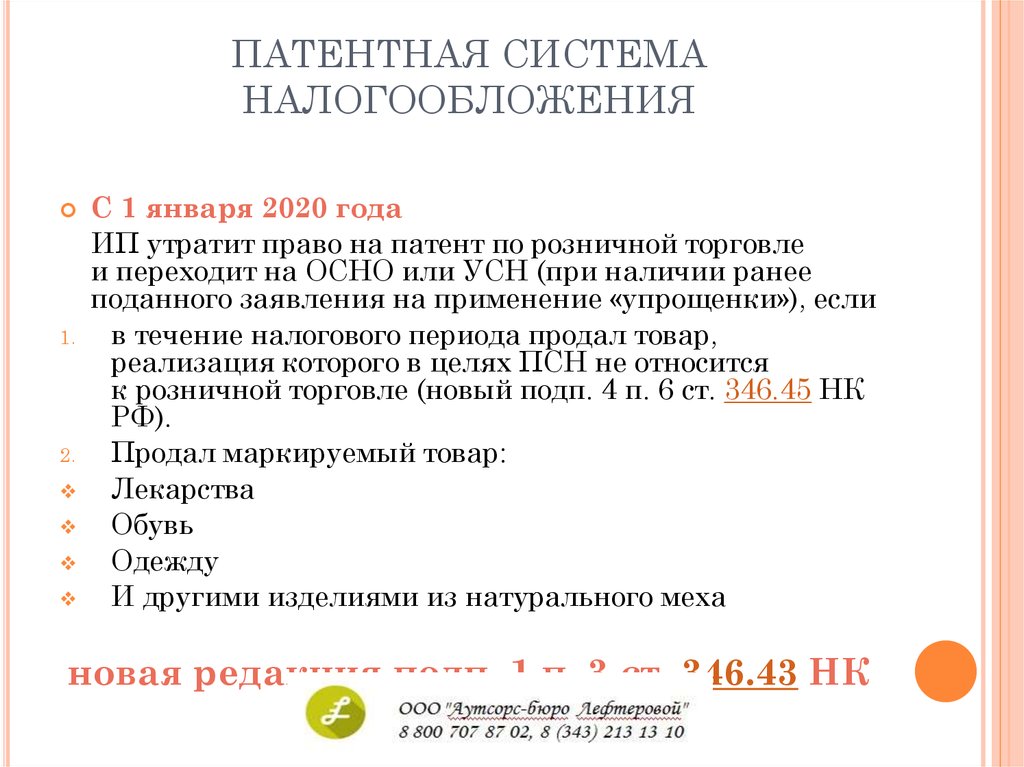

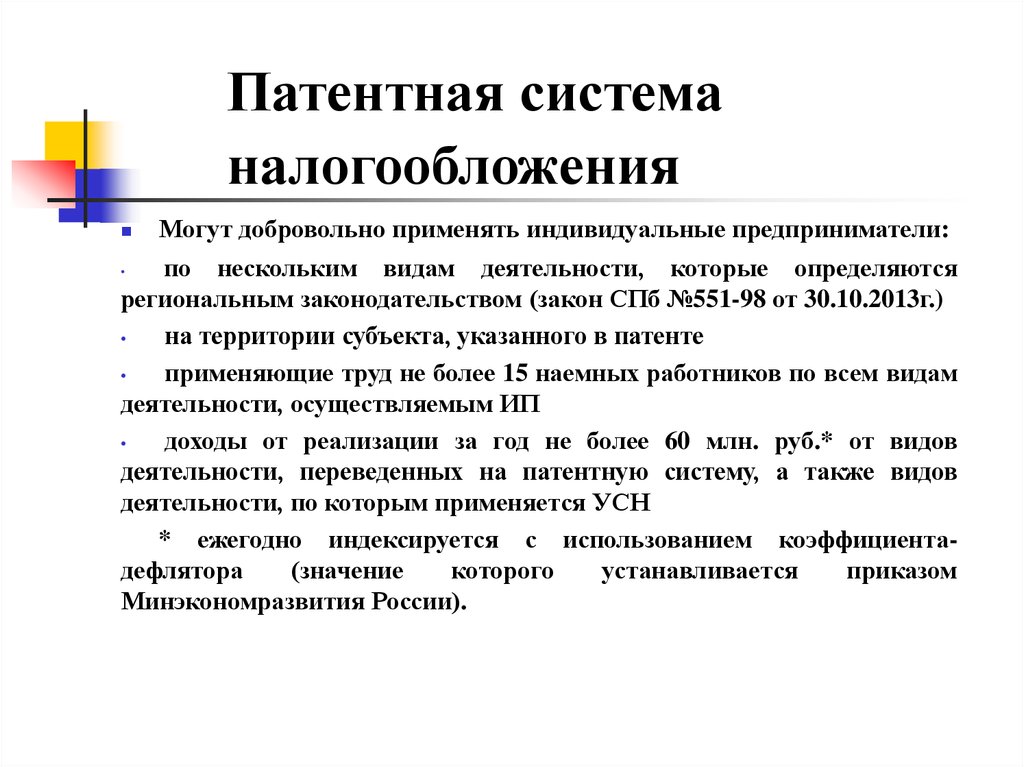

При ведении индивидуальным предпринимателем нескольких видов

предпринимательской деятельности патент необходимо приобретать на каждый из

видов деятельности отдельно.

Законодательством определены 63 вида

деятельности, по которым возможно приобретение патента.

Процедура перехода на патентную систему

налогообложения

Заявление на получение патента необходимо

подать не позднее чем за 10 дней до начала

применения патентной системы налогообложения.

В течение 5 дней со дня получения

заявления на получение патента налоговый орган обязан выдать индивидуальному

предпринимателю патент или уведомить его об отказе в выдаче патента

(п. 3 ст. 346.45 НК РФ).

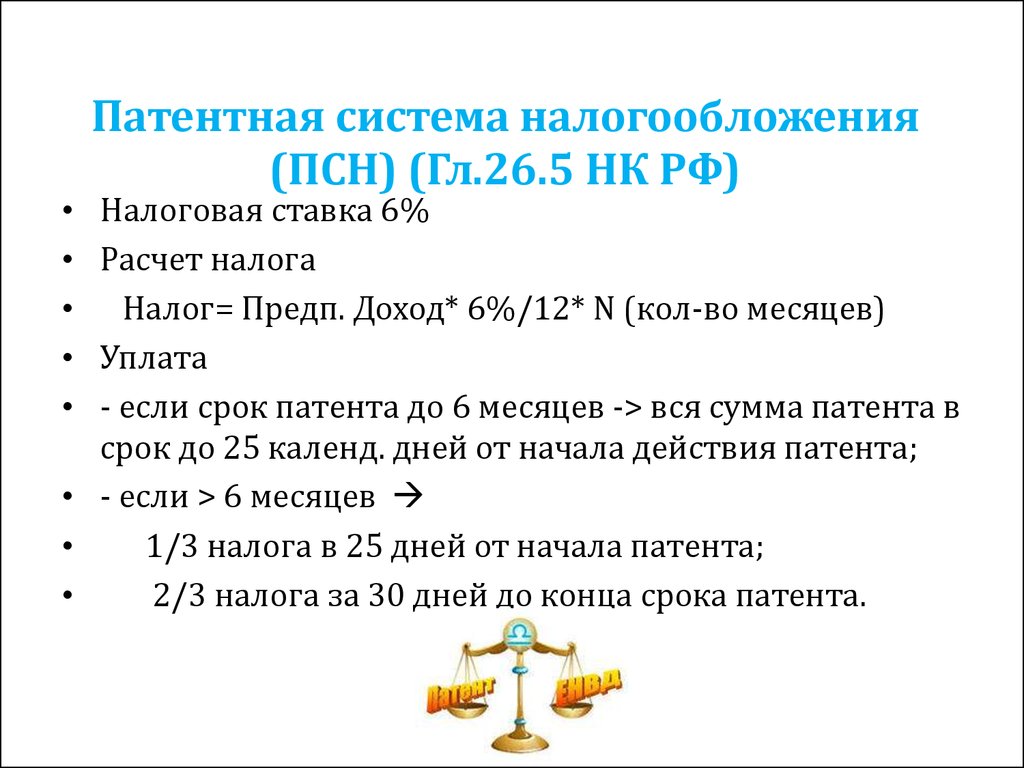

Налог исчисляется как соответствующая налоговой ставке

процентная доля налоговой базы.

В случае получения индивидуальным предпринимателем патента

на срок менее двенадцати месяцев налог рассчитывается путем деления размера

потенциально возможного к получению индивидуальным предпринимателем годового

дохода на двенадцать месяцев и умножения полученного результата на количество

месяцев срока, на который выдан патент.

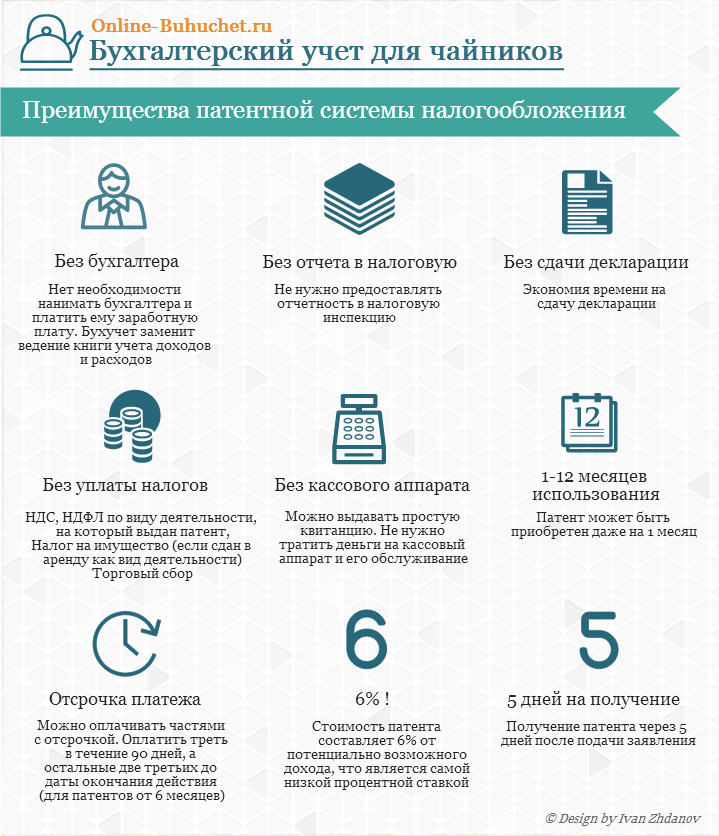

Преимущества получения патента:

-

нет необходимости представлять отчетность в налоговый

орган; -

оплата стоимости патента осуществляется в два срока;

-

период действия патента по выбору от 1 месяца до 1

года;

Дополнительную информацию о применении патентной системы

налогообложения можно получить на официальном сайте ФНС России

http://www. nalog.ru/docs

nalog.ru/docs

Реквизиты, необходимые для перечисления налога

|

Наименование получателя

|

УФК по Красноярскому краю (Межрайонная ИФНС России №25 по Красноярского

|

|

ИНН получателя

|

2457057377

|

|

КПП получателя

|

245701001

|

|

Номер счета получателя

|

40101810600000010001

|

|

Наименование банка

|

ГРКЦ ГУ Банка России по Красноярскому кр. г. Красноярск

|

|

БИК банка получателя

|

040407001

|

|

ОКТМО г.

|

04729000

|

|

КБК налога, взимаемого в виде стоимости патента

|

182 1 05 04010 02 1000 110

|

Патентная система налогообложения | Центр «Мой бизнес» Псковская область

Упрощенная система налогообложения (УСН)

Налогообложение бизнеса субъектов МСП

Налог на профессиональный доход

Перезвоним вам

в ближайшее время

Имя

Телефон

Нажимая на кнопку «Жду звонка», вы даете согласие на обработку ваших персональных данных и соглашаетесь с политикой конфиденциальности

Получить консультацию

Опишите ваш вопрос, и мы отправим ответ наставника вам на почту

Ф. И.О.

И.О.

Телефон

Электронная почта

Ваш вопрос

Нажимая на кнопку «Отправить», вы даете согласие на обработку ваших персональных данных и соглашаетсь с политикой конфиденциальности

Подайте заявку на получение услуги

По присвоенному номеру вы сможете проверять статус заявки

прямо на сайте

Название компании

ИНН

Ф.И.О.

Телефон

Электронная почта

Добавить комментарий

Прикрепите файлы

Нажимая на кнопку «Отправить», вы даете согласие на обработку ваших персональных данных

У вас остались вопросы?

Получите бесплатную консультацию. Оставьте ваш телефон, мы позвоним

Оставьте ваш телефон, мы позвоним

вам в течение рабочего дня

Имя

Телефон

Ваш вопрос

Нажимая на кнопку «Отправить», вы даете согласие на обработку персональных данных

Регистрация на мероприятие

ФИО участника

Наименование (для юрлиц)

ИНН физлица/организации

Основной вид деятельности

Телефон

Электронная почта

Дата рождения

Нажимая на кнопку «Отправить», вы даете согласие на обработку ваших персональных данных

Получить консультацию

Опишите ваш вопрос, и мы отправим ответ наставника вам на

почту

Ф. И.О.

И.О.

Телефон

Электронная почта

Ваш вопрос

Нажимая на кнопку «Отправить», вы даете согласие на обработку ваших персональных данных

Обжаловать кредитную историю

ФИО

Название компании

ИНН

Телефон

Электронная почта

Прикрепите файлы

Нажимая на кнопку «Отправить», вы даете согласие на обработку ваших персональных данных

Заявка подана!

№

По присвоенному номеру вы сможете проверять статус заявки прямо на сайте

Понятно

Успешная регистрация!

Понятно

Запрос отправлен!

Мы свяжемся с вами в течение рабочей недели

Понятно

Подписка оформлена!

Мы будем оповещать вас о самых актуальных событиях в мире бизнеса

Понятно

История отправлена!

Спасибо что уделили время, мы опубликуем её после проверки

Понятно

Предложение отправлено!

Спасибо что уделили время, мы опубликуем её после проверки

Понятно

Предложение отправлено!

Спасибо что уделили время, мы опубликуем её после проверки

Понятно

Вопрос отправлен!

Мы свяжемся с вами в ближайшее время

Понятно

Потребность отправлена!

Спасибо что уделили время, мы опубликуем её после проверки

Понятно

Заявка отправлена!

Мы изучим ваш вопрос и подберем наиболее подходящего наставника. Результат отправим на почту

Результат отправим на почту

Понятно

Заявка отправлена!

Спасибо что уделили время, мы перезвоним вам в течение рабочего дня для уточнения деталей

Понятно

Обзор

Освобождение от подоходного налога с патентов

Загрузки и дополнительные материалы

Инструкции по применению поощрений

Факты об освобождении от подоходного налога с патентов

Контрольный список финансирования малого бизнеса

Определенный доход, полученный от квалифицированных патентов и заработанный налогоплательщиком, освобождается от налогообложения. Освобождение от налогов для доходов, полученных от патентов, определяет квалифицированные патенты как включающие только патенты на полезные свойства и патенты на растения. Общая сумма льгот, заявленных налогоплательщиком в налоговом году, не может превышать 5 миллионов долларов США.

Освобождение от налогов для доходов, полученных от патентов, определяет квалифицированные патенты как включающие только патенты на полезные свойства и патенты на растения. Общая сумма льгот, заявленных налогоплательщиком в налоговом году, не может превышать 5 миллионов долларов США.

Освобождение предусматривает, что налогоплательщик не может требовать освобождения от дохода, полученного от конкретного патента, в течение более 10 налоговых лет. Процент освобождения начинается с 50 процентов дохода, полученного от квалифицированного патента для каждого из первых

пяти налоговых лет и уменьшается в течение следующих пяти налоговых лет до 10 процентов в 10-м налоговом году.

В нем также указывается, что налогоплательщик имеет право требовать освобождения, только если налогоплательщик проживает в Индиане и является физическим или юридическим лицом, насчитывающим не более 500 сотрудников, включая сотрудников в штате физического или юридического лица.

филиалы или является некоммерческой организацией или корпорацией. Освобождение от налога на доход, полученный от патента, установлено IC 6-3-2-21.7.

Освобождение от налога на доход, полученный от патента, установлено IC 6-3-2-21.7.

Доход, полученный от патента, освобожденный от налогообложения согласно законопроекту, включает:

Лицензионные сборы или другой доход, полученный от использования патента

Роялти, полученные от нарушения патента

Квитанции от продажи патента

Определенный доход от собственного налогоплательщика. Освобождение

Налогоплательщик может потребовать освобождения на 10 лет в отношении конкретного патента. Общая сумма освобождений от доходов, полученных от патентов, на которые налогоплательщик может претендовать в налоговом году, составляет 5 миллионов долларов.

Нижеследующее представляет год подачи заявления об исключении для конкретного патента и процент освобожденного от патента дохода:

Год 6 = 40%

Год 7 = 50% 80105

2

Год 8 = 20%

Год 9 и 10 = 10%

Изучение дополнительных инвестиций

Окружной налоговый вычет по развитию сообщества (CRED)

Освобождение от налога с продаж центров обработки данных

Экономическое развитие для растущей экономики (EDGE) — Налоговый кредит на заработную плату

Налоговый кредит на кино и средства массовой информации

Налоговый кредит на переезд штаб-квартиры (HRTC)

Налоговый кредит на инвестиции в бизнес Hoosier (HBI)

Грантовый фонд промышленного развития (IDGF)

Освобождение от подоходного налога с патентов

Налоговый кредит на реконструкцию (RTC)

Стимулирование исследований и разработок

Фонд повышения квалификации (SEF) — Грант на обучение персонала

Налоговый кредит на венчурные инвестиции (VCI)

УПРАВЛЕНИЕ ИНФОРМАЦИЕЙ О ПРОЕКТЕ

Ищу остаться

в соответствии

с вашими

стимулами?ВХОД В PIMS

НОВОСТИ

03 нояб.

2022 г.

2022 г.Doral Renewables запускает следующую фазу солнечной фермы стоимостью 1,5 миллиарда долларов на северо-западе Индианы

Губернатор Эрик Дж. Холкомб и министр торговли Брэд Чемберс присоединились к израильским чиновникам и исполнительным…

02 нояб. 2022 г.

Финансирование READI поддерживает жилищный проект для рабочей силы в округе Гибсон

Не только городские районы, такие как Индианаполис, находятся на карте экономического развития; сельский я.

..

..02 нояб. 2022 г.

Программа IDC по инвентаризации стратегических объектов охватывает объекты технического мегапарка

Быстрый технологический прогресс и новый толчок к отечественному производству полупроводников подпитывают…

25 октября 2022 г.

READI вдохнет новую жизнь в оживленный деловой район МакКордсвилля

Министр торговли штата Индиана Брэд Чемберс вчера присоединился к местным властям, чтобы заложить основу для.

..

..индивидуальных предпринимателей | Valsts ieņēmumu dienests

1. До начала коммерческой деятельности физические лица должны зарегистрироваться в Службе государственных доходов в качестве налогоплательщиков — лиц, осуществляющих коммерческую деятельность, с указанием сферы деятельности предполагаемой деятельности.

Статистическая классификация экономической деятельности ЕС в Европейском сообществе : NACE2.

Только предприятия, зарегистрированные в Регистре предприятий, могут работать в качестве агентов по недвижимости и коммерческих агентов в сфере транспортных услуг, продажи транспортных средств и бизнеса, связанного с акцизными товарами.

Частные лица НЕ МОГУТ регистрироваться для следующих (коды NACE 2): 4511; 4519; 4725; 4726; 4910; 4920; 4931; 4932; 4939; 4941; 4942; 5110; 6419; 6831; 7120; 7810; 8010; 8220; 9411; 9412; 9420; 9900.

Юридические лица – самозанятые лица, на которых распространяются положения о профессиональной деятельности: образование, квалификационные аттестаты, использование звания, должны быть подтверждены по профессии при регистрации.

2. Хозяйственную деятельность можно зарегистрировать в Системе электронного декларирования СГД в разделе Документы -> Из формы -> Формы регистрации и изменения данных налогоплательщика -> Регистрация налогоплательщика (физического лица) или лично в любом Центр обслуживания клиентов, предъявив удостоверение личности и заполнив Лист регистрации налогоплательщика.

Регистрационный взнос не взимается!

Статус предпринимателя можно проверить в Реестре налогоплательщиков, который находится в открытом доступе.

Информация о физических лицах, занимающихся коммерческой деятельностью и зарегистрированных в Регистре налогоплательщиков СГД, доступна на домашней странице СГД в разделе Полезная информация / Общедоступная база данных СГД / Войдите в общедоступную базу данных СГД [1] / Предприниматели виды деятельности.

Режимы уплаты налогов Налог на доход от предпринимательской деятельности Сниженная патентная пошлина для конкретных видов деятельности Налог на микропредприятия Уведомленная незарегистрированная коммерческая деятельность 3 . При регистрации предприятия необходимо заполнить Форму регистрации и изменения данных налогоплательщика/Учетные данные налогоплательщика (физического лица)/Экономического оператора в ЭЦП и дополнительно заполнить анкету, ответив Да или Нет, чтобы убедиться, что планируемая деятельность не напоминающий трудовой договор, и информировать об этом заявителя.

Целью анкеты является информирование вас об особенностях трудового договора и выделение основных различий между трудовым договором и договором компании, что дает вам возможность оценить тип бизнеса, который вы хотите зарегистрировать.

4. Если хозяйственная деятельность осуществляется не по юридическому или декларированному адресу, местонахождение должно быть зарегистрировано в СГД как структурное подразделение и представлена дополнительная информация:

- копии действительных документов, удостоверяющих право пользования помещением, если оно не принадлежит лицу, прошедшему регистрацию

- разрешение собственника (или законного представителя) помещения, если оно не принадлежит регистранту. Если у помещения есть совладельцы, требуется согласие всех совладельцев (или законных представителей). В согласии должны быть указаны кадастровый номер помещения и имя, фамилия и личный код (фирменное наименование и регистрационный номер) собственника/совладельцев или законного представителя.

5. При регистрации в СГД предприятия должны предоставить информацию о банковских счетах в Латвии и за границей.

- НДФЛ на доход от бизнеса

1.

Зарегистрируйтесь до начала предпринимательской деятельности.

Зарегистрируйтесь до начала предпринимательской деятельности.2. НДФЛ с доходов от предпринимательской деятельности рассчитывается как разница между доходами и расходами:

- Физические лица могут включать расходы, не превышающие 80% от общего дохода от предпринимательской деятельности. Расходы, определенные законом, могут быть полностью вычтены (например, заработная плата, налог на недвижимое имущество, амортизация внеоборотных активов)

- налоговая ставка:

— 20 % на доход менее 20 004 евро

— 23 % на доход от 20 004 евро до 78 100 евро

— 31 % на доход свыше 78 100 евро

3. Бухгалтерские проводки по доходам и расходам оформляются в простой системе.

4. Годовые налоговые декларации подаются в период с 1 марта по 1 июня года, следующего за годом таксации. Если общий годовой доход превышает 78 100 евро, лица могут подать заявление с 1 апреля по 1 июля.

5.Рассчитанный налог уплачивается на единый счет в течение 15 дней с момента подачи декларации.

Сроки:

Сроки:- 23 июня, если налог к уплате меньше 640 евро

- 23 июня, 23 июля и 23 августа, если налог к уплате превышает 640 евро (оплачивается тремя частями)

7.

Необлагаемая налогом минимальная сумма, налоговые льготы и обоснованные расходы могут применяться к доходам от предпринимательской деятельности.

Самозанятые платят не менее 50 евро до 23 июня, если не было налогооблагаемого дохода или рассчитанный налог меньше 50 евро. взносы за своих сотрудников или за себя.

Минимальный налог не применяется в год таксации, когда была зарегистрирована коммерческая деятельность, в следующем году и в году прекращения коммерческой деятельности.

Информацию можно найти на нашей домашней странице в разделе Налоги > Налог на доходы физических лиц – «Сроки подачи годовых налоговых деклараций».

- Льготный лицензионный сбор на ведение отдельных видов экономической деятельности

- Налог на микропредприятия

Налог на микропредприятия, уплачиваемый налогоплательщиками на микропредприятия (НДПИ), включает взносы в MSSIC и PIT.

МИН не может быть зарегистрирован в качестве плательщика НДС. Если НДПИ становится или должен стать зарегистрированным плательщиком НДС в соответствии с Законом о налоге на добавленную стоимость, он теряет свой статус НДПИ в следующем таксационном году.

МИН не может быть зарегистрирован в качестве плательщика НДС. Если НДПИ становится или должен стать зарегистрированным плательщиком НДС в соответствии с Законом о налоге на добавленную стоимость, он теряет свой статус НДПИ в следующем таксационном году.- годовой оборот менее 25 000 евро — 25%

- годовой оборот свыше 25 000 евро — 40%

Если в году получения статуса МЕТ в:

- 2 nd квартал, налог на доход менее 18 750 евро составляет 25%; свыше 18 750 евро — 40%

- 3 rd квартал, налог на доход менее 12 500 евро составляет 25%; свыше 12 500 евро — 40%

- 4 th квартал, налог на доход менее 6250 евро составляет 25%; свыше 6250 евро — 40%

Налог на микропредприятия уплачивается с квартальной выручки:

- подать декларацию по НДПИ до 15 числа месяца, следующего за 9 кварталом0010

Исчисленный налог в размере - должен быть уплачен на счет единого налога до 23 числа месяца, следующего за кварталом, т.

е. 23 апреля, 23 июля, 23 октября, 23 января.

е. 23 апреля, 23 июля, 23 октября, 23 января.

НДФЛ не может одновременно платить НДФЛ или льготный патентный сбор за экономическую деятельность. МЕТ ведет учет доходов и расходов.

Если MET нанимает сотрудника после 1 января 2021 года, налог на заработную плату и MSSIC должны быть уплачены немедленно.

После 1 июля 2021 г. все доходы работников облагаются трудовыми налогами, т. е. PIT и MSSIC.

- Незарегистрированная коммерческая деятельность

- Случаи, когда предпринимательская деятельность не требует регистрации

- Обязательные взносы на государственное социальное страхование

Физическое лицо, занимающееся предпринимательской деятельностью, считается самозанятым для целей Закона о государственном социальном обеспечении.

Взносы MSSIC

Самозанятые должны представить отчет до 17 -й день месяца, следующего за кварталом.

Обязательные взносы, в том числе взносы на пенсионное страхование, уплачиваются ежеквартально до 23 числа месяца, следующего за кварталом.

Лица, необходимые для получения MSSIC*

Ставка (%)

Самозанятые, инвалиды I, II или III группы, получатели досрочной или специальной пенсии

31,07

Самозанятые, получающие пенсию по старости

29,36

Самозанятый управляющий недвижимым имуществом

26,59

*Не подлежат обязательному социальному страхованию:

Владельцы фермерских (рыболовных) хозяйств, получающие пенсию по старости или имеющие I или II группу инвалидности.

Частные лица, которые управляют своей недвижимой собственностью или зарегистрированы в качестве предпринимателей и получают пенсию по старости, или имеют статус инвалидности I или II группы, или постоянное место жительства которых не находится в Латвии.

Доход сверх минимальной заработной платы

Доход, полученный в рамках минимальной заработной платы

500 евро или больше

Менее 500 евро

31,07 % + не менее 10 % разницы между фактическим доходом и евро 500 евро

MSSIC ( 10% дохода)

! С 1 июля 2021 года минимальный обязательный взнос за квартал исчисляется из трех минимальных месячных заработных плат.

Самозанятые лица (не являющиеся также наемными работниками) должны уплачивать минимальные обязательные взносы на государственное пенсионное страхование в соответствии с расчетами Государственного агентства социального страхования (АГСС). ГАСС информирует об этой сумме СГД, а СГД информирует налогоплательщика через ЭЦП.

Если самозанятое лицо подсчитало, что его доход упадет ниже минимального, то он должен сообщить в СГД:

одновременно с регистрацией экономической деятельности, до 17 января 2022 года за 2022 год, до 17 января 2022 года за 1 квартал 2022 года, до 17 апреля 2022 года за 2 квартал 2022 года, до 17 июля 2022 года за 3 квартал 2022 года, до 17 октября за 4 квартал 2022 года и в течение 15 дней после утраты статуса работника.

Если самозанятое лицо не подавало отчетов, АГСС рассчитает и сообщит в СГД требуемую сумму до 20 марта 2022 года.

Этот минимальный платеж распространяется и на НДПИ.

- Организация бухгалтерского учета субъектами хозяйственной деятельности

- Налог на добавленную стоимость

- Регистрируя хозяйственную деятельность, физическое лицо также может зарегистрироваться в реестре плательщиков НДС СГД и осуществлять платежи по НДС независимо от того, не достигло ли регистрационного порога 40 000 евро , установленный законом об НДС.

- Однако, если общая стоимость облагаемых НДС поставок товаров и услуг за предыдущие 12 месяцев превысила 40 000 евро, физическое лицо обязано зарегистрироваться в реестре плательщиков НДС СГД и должно начислять НДС по сделкам выполнено

- Если физическое лицо приобретает товары на территории Европейского Союза и если общая стоимость этих товаров без налога достигла или превышает в текущем календарном году сумму 10 000 евро, лицо должно зарегистрироваться в СГД плательщиком НДС зарегистрировать и начислить НДС на приобретения, сделанные в этот период.

- Если физическое лицо оказывает услуги налогоплательщикам другого государства-члена ЕС, место оказания которых определяется в соответствии с частью 1 статьи 19 Закона о НДС, лицо должно зарегистрироваться в регистре плательщиков НДС СГД до оказания этих услуг. Сервисы.

- Если физическое лицо другого государства-члена или любой третьей страны или территории, не ведущее бизнес на внутренней территории, получает услуги, место поставки которых определяется в соответствии с Разделом 1, Статья 19Закона об НДС лицо должно зарегистрироваться в реестре плательщиков НДС СГД, прежде чем получать эти услуги.

- Зарегистрированные налогоплательщики, использующие простую систему бухгалтерского учета, используют журнал учета НДС. Форма журнала утверждена Правилами Кабинета Министров № 17 от 3 января 2013 года «Порядок применения норм законодательства о НДС и отдельных требований, касающихся уплаты и администрирования налога на добавленную стоимость» (приложение 6 к Правилам).

- Если зарегистрированные налогоплательщики, общая стоимость облагаемых НДС операций за предыдущий год таксации не превышает 100 000 евро, в книге учета доходов и расходов плательщиков подоходного налога с населения или налога на микропредприятия делаются записи в электронном виде. Налогоплательщик может вместо ведения журнала учета, указанного в приложении 6 к Правилам Кабинета Министров № 17 от 3 января 2013 года «Порядок применения положений законодательства о НДС и отдельных требований, касающихся уплаты и администрирования НДС», сделать в журнале дополнительные графы. -книга доходов и расходов плательщиков подоходного налога с населения или налога на микропредприятия для учета исчисленных сумм налога, уплаченных в период таксации по счетам, полученным от других зарегистрированных налогоплательщиков

Полезную информацию можно найти в разделе Налоги/Налог на добавленную стоимость на домашней странице СГД или нажмите здесь.

- Регистрируя хозяйственную деятельность, физическое лицо также может зарегистрироваться в реестре плательщиков НДС СГД и осуществлять платежи по НДС независимо от того, не достигло ли регистрационного порога 40 000 евро , установленный законом об НДС.

1 НК РФ

1 НК РФ Норильск

Норильск 2022 г.

2022 г. ..

.. ..

..

Зарегистрируйтесь до начала предпринимательской деятельности.

Зарегистрируйтесь до начала предпринимательской деятельности. Сроки:

Сроки: МИН не может быть зарегистрирован в качестве плательщика НДС. Если НДПИ становится или должен стать зарегистрированным плательщиком НДС в соответствии с Законом о налоге на добавленную стоимость, он теряет свой статус НДПИ в следующем таксационном году.

МИН не может быть зарегистрирован в качестве плательщика НДС. Если НДПИ становится или должен стать зарегистрированным плательщиком НДС в соответствии с Законом о налоге на добавленную стоимость, он теряет свой статус НДПИ в следующем таксационном году. е. 23 апреля, 23 июля, 23 октября, 23 января.

е. 23 апреля, 23 июля, 23 октября, 23 января.