Содержание

как быть с НДФЛ, взносами и отчетностью? — Бухонлайн

Работник заболел или отозван из отпуска: как быть с НДФЛ, взносами и отчетностью?

13 июня 2019

Автор

Алексей Крайнев

При участии

Юлия Бусыгина

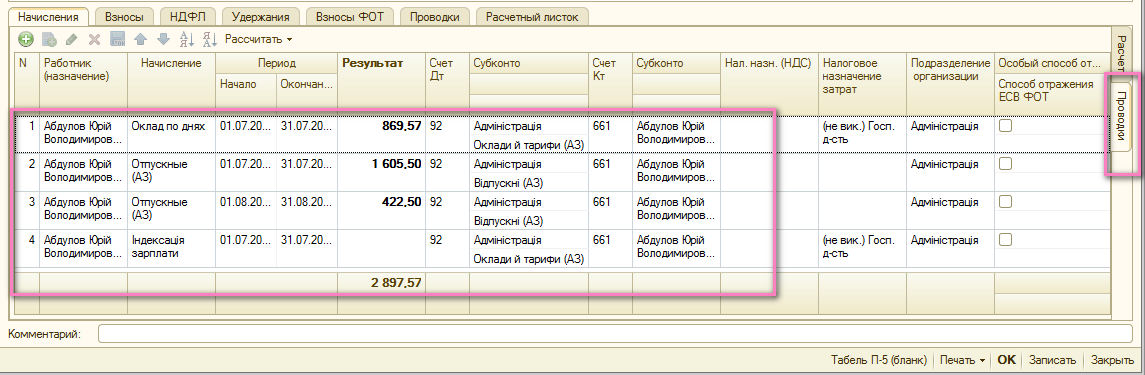

Если работник заболел во время ежегодного оплачиваемого отпуска или был из него отозван, отпускные приходится пересчитывать. Как в таких случаях правильно начислить НДФЛ и страховые взносы, а также заполнить 6-НДФЛ и РСВ?

Болезнь работника во время отпуска

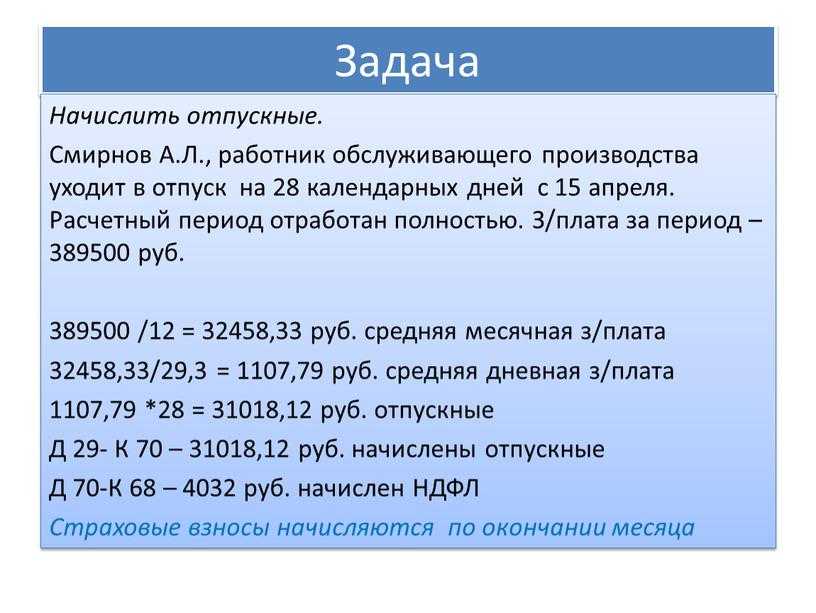

Начнем с наиболее распространенной ситуации, когда бухгалтеру, не допустившему ошибок при расчете отпускных, все же приходится вносить корректировки. Речь идет о болезни отпускника с последующим переносом отпуска.

Рассчитать зарплату и отпускные с учетом всех актуальных на сегодня показателей

Продление отпуска: перерасчет не нужен

Здесь напомним, что по правилам статьи 124 Трудового кодекса РФ в случае временной нетрудоспособности работника ежегодный оплачиваемый отпуск должен быть продлен или перенесен на другой срок, определяемый работодателем с учетом пожеланий работника. Как видим, законодатель предусмотрел две равнозначные возможности: продление отпуска или его перенос. Однако для целей налогообложения эти варианты вовсе не одинаковы.

Так, если отпуск продлевается на время болезни, то никаких перерасчетов бухгалтер проводить не должен: за время болезни просто выплачивается пособие по временной нетрудоспособности (письмо ФСС России от 05.06.07 № 02-13/07-4830). А отпускные остаются ровно в той сумме, в которой они были выплачены: ведь ни расчетный период, ни величина среднего заработка, ни продолжительность отпуска в данном случае не меняются. А значит, неизменными остаются суммы НДФЛ и страховых взносов. Никаких корректировок в отчетность по этому налогу и по взносам вносить не надо.

А значит, неизменными остаются суммы НДФЛ и страховых взносов. Никаких корректировок в отчетность по этому налогу и по взносам вносить не надо.

Заполнить, проверить и сдать 6‑НДФЛ и РСВ через интернет

Сдать бесплатно

Перенос отпуска: если работник не согласен с удержанием отпускных

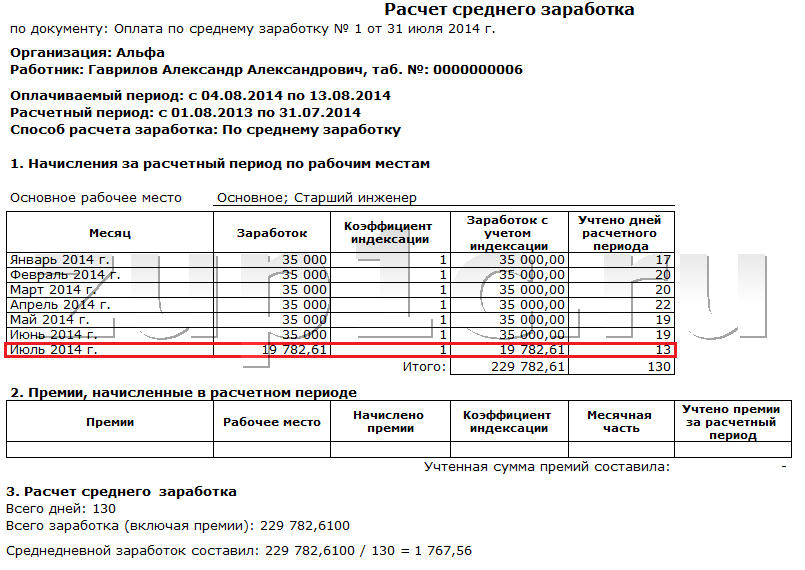

Иначе обстоят дела, если принято решение о переносе отпуска. В этом случае часть отпускных, начисленных за дни отпуска, в которые работник был нетрудоспособен, обретает статус излишне начисленной (выплаченной) суммы. Кроме того, как сказано в статье 139 ТК РФ, расчет средней зарплаты работника производится исходя из фактически начисленного заработка и фактически отработанного времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата. Соответственно, при переносе отпуска на другой срок изменится как минимум расчетный период для исчисления отпускных. А значит, в этой ситуации бухгалтер вынужден делать перерасчет.

А значит, в этой ситуации бухгалтер вынужден делать перерасчет.

Но, как это ни странно, перерасчет отпускных вовсе не означает, что обязательно изменится база для исчисления НДФЛ и страховых взносов. Дело в том, что порядок удержания сумм из заработной платы сотрудника регулируется статьей 137 ТК РФ. В ней содержится исчерпывающий перечень ситуаций, когда работодатель вправе произвести подобное удержание. И в этой статье нет положений, позволяющих работодателю в случае переноса отпуска в порядке, предусмотренном статьей 124 ТК РФ, удержать из заработной платы (иных сумм, причитающихся работнику) сумму ранее выплаченного среднего заработка, сохраняемого на период отпуска.

Таким образом, работодатель не вправе в одностороннем порядке удержать из заработной платы сотрудника (иных сумм, причитающихся работнику, в т.ч. пособия по временной нетрудоспособности) сумму излишне выплаченных отпускных, которая образовалась из-за переноса отпуска на другой срок. Соответственно, если работник не согласен на такое удержание, то никакие корректировки в части суммы дохода не производятся. А значит, база для исчисления НДФЛ и страховых взносов не изменяется.

А значит, база для исчисления НДФЛ и страховых взносов не изменяется.

Более того, так как отпуск не отменяется, а лишь переносится, то у работодателя фактически отсутствуют основания для переквалификации соответствующих сумм: они как были отпускными, так ими и остаются вплоть до следующего отпуска сотрудника (тогда их можно будет учесть при определении размера соответствующей выплаты). А значит, не возникает и обязанность вносить изменения в регистры налогового учета в части кодов выплат.

Бесплатно составить кадровые документы по готовым шаблонам

Перенос отпуска: если работник согласен с удержанием отпускных

Если же с работником достигнута договоренность об удержании излишне выплаченных отпускных (она может быть оформлена заявлением работника или согласием на удержание), то величина дохода в виде отпускных уменьшится. Следовательно, налог на доходы физлиц, который приходится на отпускные, выплаченные за неиспользованные (т. е. перенесенные) дни отпуска, станет излишне удержанным.

е. перенесенные) дни отпуска, станет излишне удержанным.

Согласно пункту 3 статьи 226 НК РФ, налоговая база по НДФЛ определяется нарастающим итогом с начала года с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога. Излишне удержанная налоговым агентом сумма НДФЛ, оставшаяся незачтенной в налоговом периоде, подлежит возврату в порядке, предусмотренном статьей 231 НК РФ. Налоговым периодом по НДФЛ является календарный год (ст. 216 НК РФ).

Соответственно, излишне удержанная при выплате отпускных сумма НДФЛ может быть зачтена при последующих выплатах этому сотруднику тех доходов, дата фактического получения которых, определенная по правилам статьи 223 НК РФ, приходится на этот же календарный год. Если такой зачет невозможен, то данная сумма НДФЛ должна быть возвращена сотруднику в порядке, предусмотренном статьей 231 НК РФ. Другими словами, излишне удержанный при выплате отпускных НДФЛ можно зачесть в счет налога, который нужно удержать с больничного пособия или последующей зарплаты. Главное, чтобы даты фактического получения этих доходов (пособия или зарплаты) приходились на тот же год, что и дата получения отпускных.

Главное, чтобы даты фактического получения этих доходов (пособия или зарплаты) приходились на тот же год, что и дата получения отпускных.

При удержании отпускных и зачете НДФЛ также нужно помнить, что по правилам абзаца 2 пункта 1 статьи 210 НК РФ удержания, которые производятся из дохода налогоплательщика по его распоряжению, не уменьшают налоговую базу по НДФЛ. Это значит, что если с согласия работника на сумму излишне выплаченных отпускных будет уменьшен, например, размер пособия по временной нетрудоспособности, то операции по начислению пособия, а также исчислению НДФЛ с суммы пособия все равно должны быть отражены в регистрах налогового учета и в отчетности. При этом все суммы нужно указывать без учета удержания. Более того, в силу пункта 1 статьи 210 и подпункта 1 пункта 1 статьи 223 НК РФ такая сумма пособия, хотя и не выплачивается реально, так как «покрывается» ранее перечисленными отпускными, считается фактически полученной работником. Ведь, он ей распорядился, попросив зачесть в счет ранее выплаченных отпускных (т. е. фактически зачислить на счет работодателя).

е. фактически зачислить на счет работодателя).

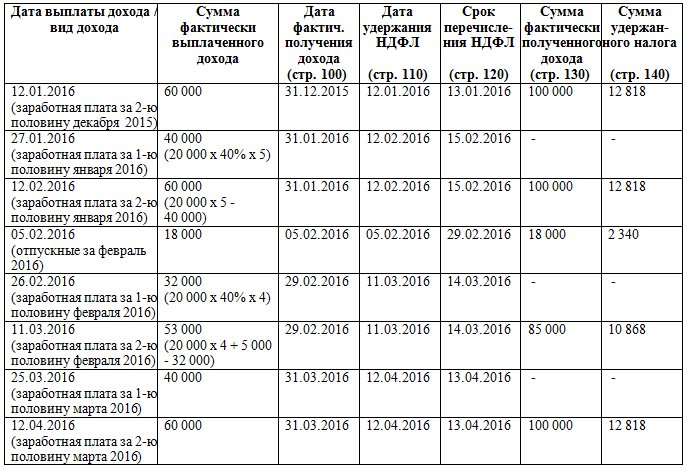

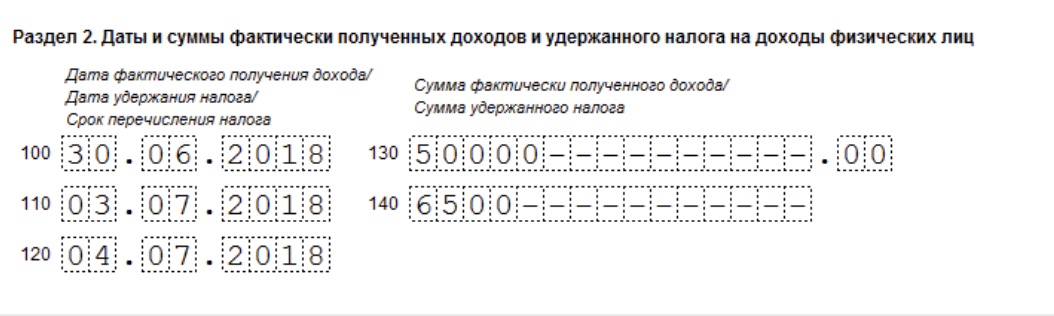

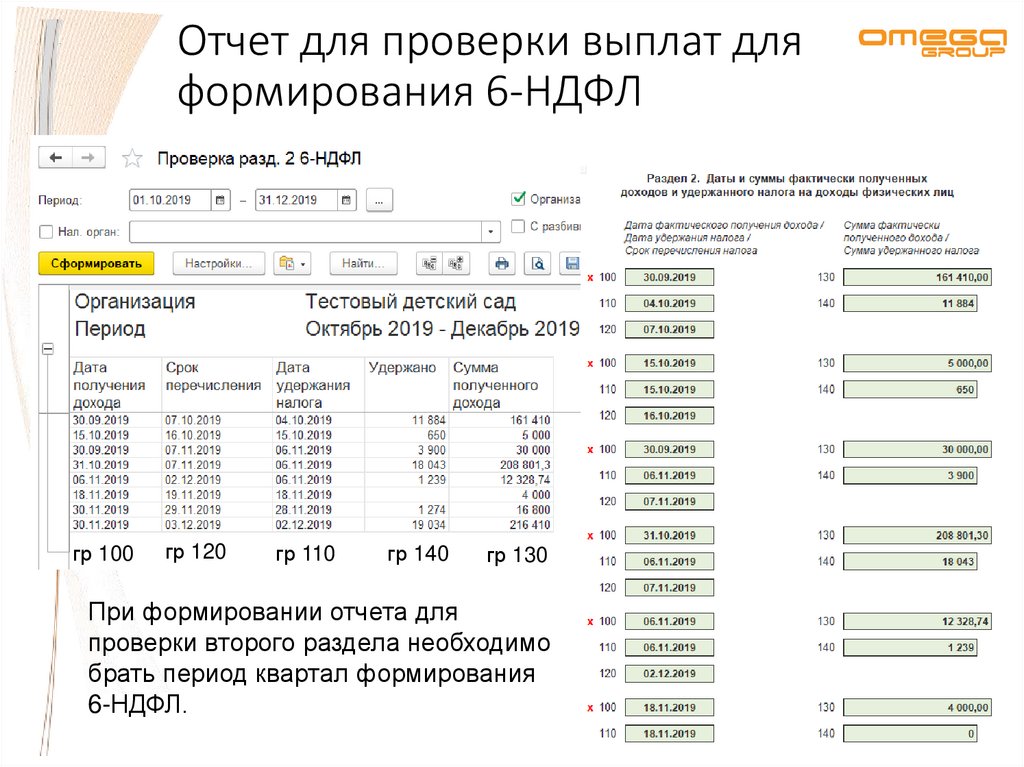

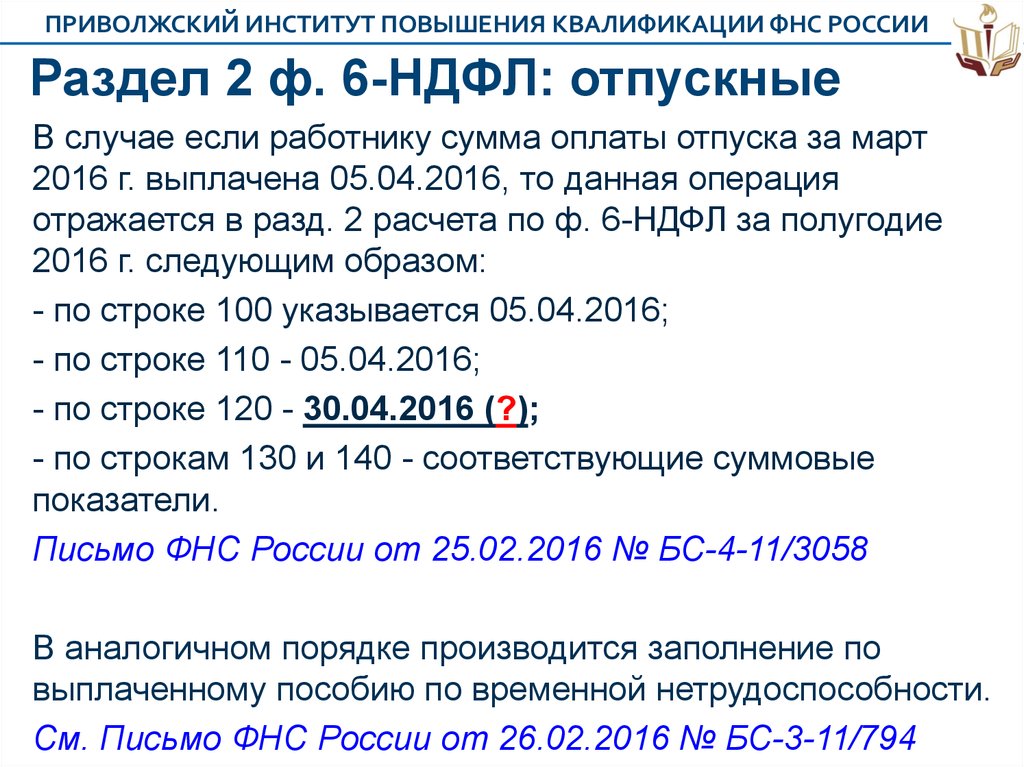

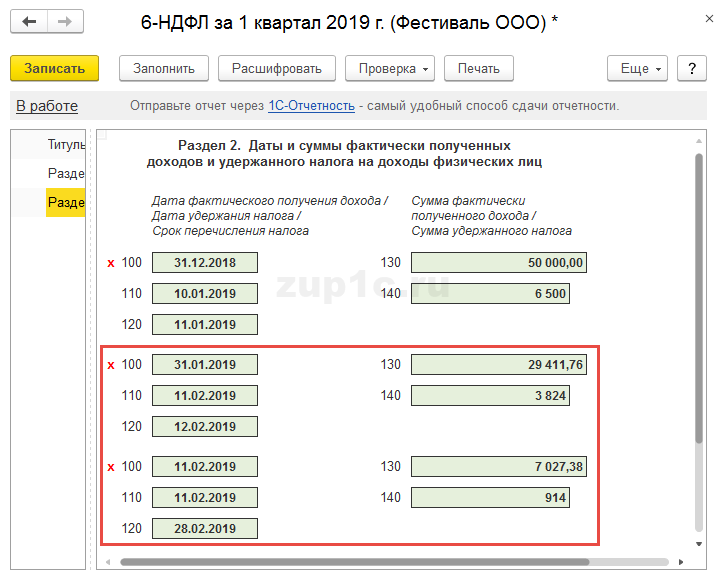

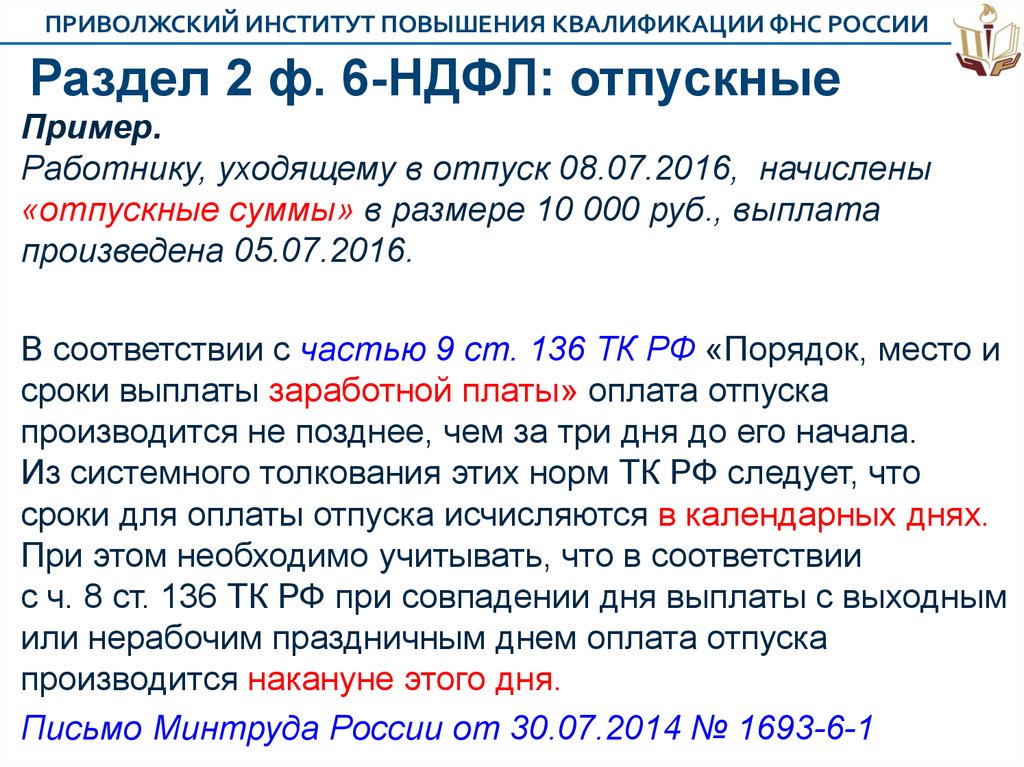

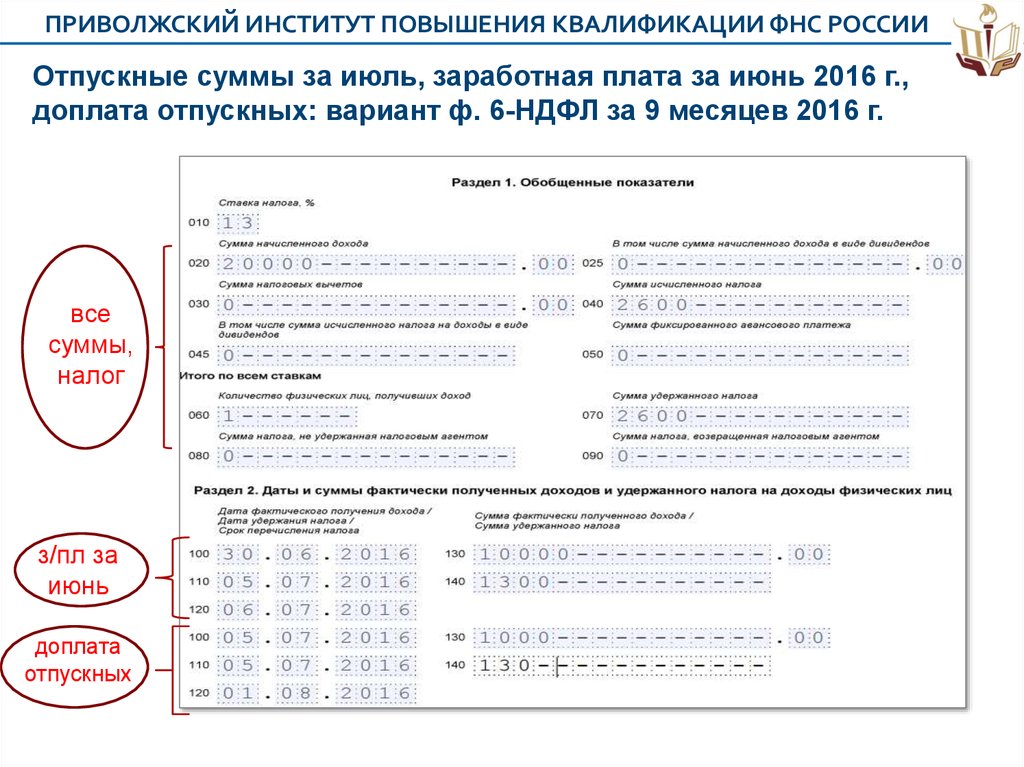

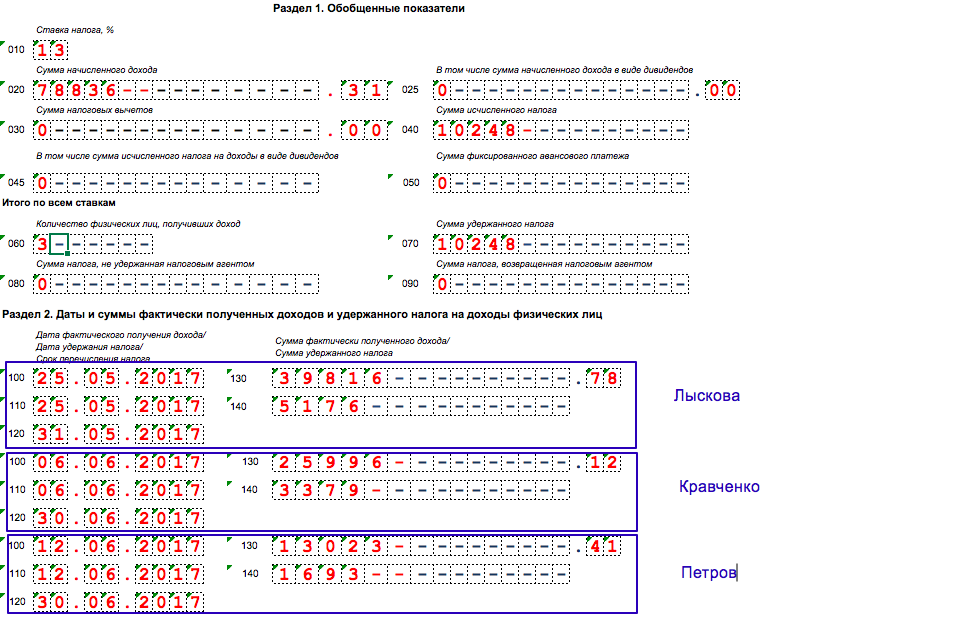

Вышеизложенные правила нужно применить и при заполнении расчета 6-НДФЛ. В нем организация должна отметить как корректировку суммы отпускных, так и выплату пособия по временной нетрудоспособности (даже если сотрудник не получил «на руки» сумму пособия, т.к. она была полностью перекрыта ранее выплаченными отпускными). При этом в части больничного пособия отражаются именно начисленные суммы: полная величина пособия учитывается при формировании показателей по строкам 020 и 130, а исчисленный НДФЛ — по строке 040.

Корректировку отпускных необходимо отразить в расчете 6-НДФЛ следующим образом: по строкам 020 и 130 указывается новая, то есть скорректированная сумма отпускных, а по строке 040 — сумма НДФЛ, исчисленная с новой суммы отпускных. При этом показатели по строкам 070 и 140 не корректируются — по ним отражается реально удержанная при первоначальной выплате среднего заработка сумма налога. То есть показатель по строке 070 становится больше, чем показатель по строке 040, что как раз и дает работодателю возможность зачесть или вернуть излишне удержанную сумму налога. Понятно, что если соглашение с работником об удержании отпускных достигнуто уже после того, как бухгалтер сдал расчет 6-НДФЛ, содержащий сведения по этим суммам, то придется подать корректирующий расчет (п. 6 ст. 81 НК РФ).

Понятно, что если соглашение с работником об удержании отпускных достигнуто уже после того, как бухгалтер сдал расчет 6-НДФЛ, содержащий сведения по этим суммам, то придется подать корректирующий расчет (п. 6 ст. 81 НК РФ).

Что касается страховых взносов, то зачет отпускных в счет зарплаты или иных облагаемых взносами выплат не потребует перерасчета базы по взносам за период начисления отпускных. Не придется и представлять уточненный расчет по взносам. Объясняется это тем, что организация не допустила ошибок при изначальном заполнении РСВ (п. 1 и 7 ст. 81 НК РФ). А значит, скорректировать переплату можно в текущем периоде, начислив взносы на суммы выплат, уменьшенных на отпускные. Но если зачет производится в счет пособия по временной нетрудоспособности, то заявить о переплате можно только путем представления уточненного расчета за период начисления отпускных (как известно, на сумму пособия взносы не начисляются, а значит, при таком зачете просто не будет текущей выплаты, которую можно уменьшить).

Формируйте электронные реестры и сдавайте их в ФСС через интернет

Подключиться

Отзыв работника из отпуска

Следующая ситуация, когда может потребоваться перерасчет НДФЛ и взносов при отсутствии ошибок в расчете отпускных, — отзыв сотрудника из отпуска. Здесь напомним, что работодатель имеет право отозвать сотрудника из отпуска только с его согласия (ст. 125 ТК РФ). Видимо, именно поэтому в Трудовом кодексе вообще никак не урегулированы денежные вопросы, связанные с отзывом из отпуска. Скорее всего, законодатели предполагали, что эти вопросы будут решаться индивидуально в каждом конкретном случае при получении согласия работника на отзыв из отпуска.

Как бы то ни было, сам ТК РФ не содержит никаких положений, регламентирующих порядок возврата или зачета сумм, выплаченных в качестве отпускных, в ситуации, когда сотрудник отзывается из отпуска. При этом работодатель не вправе самостоятельно удержать такие суммы (ст. 137 ТК РФ). Тем не менее, бухгалтер должен провести перерасчет отпускных, так как выплаченные суммы, приходящиеся на время после отзыва из отпуска, утрачивают статус отпускных. В зависимости от договоренностей с сотрудником, перерасчет отпускных при отзыве из отпуска может приводить к различным последствиям. Рассмотрим их подробнее.

При этом работодатель не вправе самостоятельно удержать такие суммы (ст. 137 ТК РФ). Тем не менее, бухгалтер должен провести перерасчет отпускных, так как выплаченные суммы, приходящиеся на время после отзыва из отпуска, утрачивают статус отпускных. В зависимости от договоренностей с сотрудником, перерасчет отпускных при отзыве из отпуска может приводить к различным последствиям. Рассмотрим их подробнее.

Если вся сумма отпускных остается у работника

Предположим, стороны трудовых отношений договорились, что вся сумма отпускных остается в распоряжении работника, отозванного из отпуска (т.е. часть этой суммы становится своеобразной платой за прерванный отдых). В таком случае на дату подписания соответствующего соглашения (либо на дату издания приказа об отзыве, в котором указано, что отпускные остаются у работника) та сумма отпускных, которая приходится на время после выхода на работу, утратит статус среднего заработка, сохраняемого на период отпуска. Но при этом останется доходом сотрудника, выплаченным перед отпуском. Соответственно, в части страховых взносов для организации не возникнет никаких последствий: ни дата, ни сумма начисления не меняются, а тип облагаемого начисления здесь значения не имеет (п. 4 ст. 431 НК РФ).

Соответственно, в части страховых взносов для организации не возникнет никаких последствий: ни дата, ни сумма начисления не меняются, а тип облагаемого начисления здесь значения не имеет (п. 4 ст. 431 НК РФ).

А вот в части НДФЛ бухгалтеру придется произвести корректировку вида дохода в регистрах налогового учета, разбив отпускные на две части: собственно средний заработок, сохраненный на время реального отпуска (т.е. на период до отзыва из отпуска), и иной доход. Первый вид дохода отражается в отчетности по коду 2012, а второй имеет код 4800 (прил. № 1 к приказу ФНС России от 10.09.15 № ММВ-7-11/387@).

При этом в ситуации, когда отзыв из отпуска произошел после того, как НДФЛ по отпускным был перечислен в бюджет, изменение кода дохода никаких дополнительных последствий для организации — налогового агента не повлечет. Иначе обстоят дела, если на дату отзыва сотрудника из отпуска НДФЛ с отпускных еще не был перечислен в бюджет (напомним, что п. 6 ст. 226 НК РФ разрешает сделать это в последний день того месяца, в котором был выплачен средний заработок). В этом случае организации нужно перечислить НДФЛ с той части отпускных, которая превратились в «иной доход», не позднее следующего рабочего дня после достижения с работником соглашения о том, что все отпускные остаются в его распоряжении.

В этом случае организации нужно перечислить НДФЛ с той части отпускных, которая превратились в «иной доход», не позднее следующего рабочего дня после достижения с работником соглашения о том, что все отпускные остаются в его распоряжении.

Если работник возвращает отпускные за период отзыва

Второй возможный вариант развития событий: отзываемый из отпуска сотрудник возвращает «лишние» отпускные на счет или в кассу организации. Такой возврат приводит к тому, что соответствующий доход в виде отпускных уменьшается, а значит, возникает переплата по страховым взносам и излишне удержанный НДФЛ. Давайте рассмотрим, как это скажется на отчетности компании.

Начнем с НДФЛ. Тут все зависит от периода, в котором работник возвращает деньги. Если возврат дохода происходит еще до того, как налоговый агент представил расчет 6-НДФЛ с отражением отпускных, то никаких «уточненок» не потребуется: в оба раздела расчета сразу попадут скорректированные суммы дохода и исчисленного НДФЛ. Другими словами, по строкам 020 и 130 нужно будет показать только ту часть отпускных, которая реально осталась в распоряжении сотрудника. Соответственно, по строке 040 следует указать НДФЛ, исчисленный с реального дохода. Также следует сразу отразить в расчете скорректированные данные по строкам 070 и 140, так как часть НДФЛ с возвращенной суммы отпускных утратит статус удержанной с дохода физлица и превратится в деньги самой компании — налогового агента (п. 9 ст. 226 НК РФ, письмо Минфина России от 29.04.14 № 03-04-05/20252). Эти средства, если они уже были перечислены в бюджет, организация может вернуть или зачесть в счет уплаты других налогов (ст. 78 НК РФ, письма Минфина России от 29.04.14 № 03-04-05/20252, ФНС России от 04.07.11 № ЕД-4-3/10764, от 19.10.11 № ЕД-3-3/3432 и от 06.02.17 № ГД-4-8/2085@).

Соответственно, по строке 040 следует указать НДФЛ, исчисленный с реального дохода. Также следует сразу отразить в расчете скорректированные данные по строкам 070 и 140, так как часть НДФЛ с возвращенной суммы отпускных утратит статус удержанной с дохода физлица и превратится в деньги самой компании — налогового агента (п. 9 ст. 226 НК РФ, письмо Минфина России от 29.04.14 № 03-04-05/20252). Эти средства, если они уже были перечислены в бюджет, организация может вернуть или зачесть в счет уплаты других налогов (ст. 78 НК РФ, письма Минфина России от 29.04.14 № 03-04-05/20252, ФНС России от 04.07.11 № ЕД-4-3/10764, от 19.10.11 № ЕД-3-3/3432 и от 06.02.17 № ГД-4-8/2085@).

Если же работник вернул деньги уже после того, как расчет 6-НДФЛ с суммой отпускных был передан в ИФНС, то придется сформировать уточненный расчет (п. 6 ст. 81 НК РФ). Заполняется он точно так же, как было описано выше (т.е. в ситуации, когда работник вернул деньги до того, как бухгалтер сдал расчет 6-НДФЛ).

Бесплатно заполнить, проверить и сдать 6‑НДФЛ через «Контур. Экстерн»

Экстерн»

Что касается расчета по страховым взносам, то здесь у организации нет иного способа отразить переплату по взносам, кроме как представить уточненный расчет. В нем нужно указать уменьшенную сумму отпускных и, соответственно, уменьшенную сумму страховых взносов.

Если отпускные за период отзыва засчитываются в счет зарплаты

И наконец, возможен третий вариант действий. Он предполагает, что с работником достигнуто соглашение о том, что отпускные, приходящиеся на время после отзыва из отпуска, засчитываются в счет будущей заработной платы. Это значит, что в момент достижения такого соглашения эта сумма также меняет свой статус: отныне она является авансом по заработной плате. Соответственно, на эту сумму должен быть уменьшен доход в виде среднего заработка, сохраняемого на период отпуска.

В этом случае нужно, прежде всего, внести корректировки в регистры налогового учета. А именно: по коду 2012 отразить только ту часть выплаченной перед отпуском суммы, которая пришлась на период до отзыва из отпуска. Вторая часть отпускных (т.е. та часть, которая пришлась на время после отзыва из отпуска) будет определяться как зарплата и иметь код 2000.

Вторая часть отпускных (т.е. та часть, которая пришлась на время после отзыва из отпуска) будет определяться как зарплата и иметь код 2000.

Изменение регистров, в свою очередь, скажется на отчетности. Тут частично применимы выводы, сделанные выше в части возврата работником отпускных, выплаченных за период после отзыва из отпуска. Предположим, что выплата дохода в виде отпускных и достижение соглашения о зачете «лишних» отпускных в счет текущей зарплаты состоялись до срока сдачи 6-НДФЛ за период выплаты отпускных. В этом случае в расчет включается уже скорректированная (то есть рассчитанная только за период до отзыва из отпуска) сумма отпускных. Но при этом сумма удержанного НДФЛ указывается без корректировок, так как переквалифицированные отпускные все равно остаются доходом сотрудника. Зачтенную сумму отпускных нужно показать в расчете 6-НДФЛ как зарплату (ее следует отразить в расчете за тот период, когда был осуществлен зачет).

Если же зачет «лишних» отпускных в счет зарплаты проводится после представления расчета 6-НДФЛ, в котором отражены отпускные, то потребуется представить «уточненку».

Что касается расчета по страховым взносам, то, на наш взгляд, в рассматриваемой ситуации можно обойтись без корректировки отчетности за период начисления первоначальной суммы отпускных. Ошибок в исчислении страховых взносов допущено не было, поскольку база по страховым взносам формируется исходя из начисленных сумм на дату их начисления. Следовательно, формальной обязанности сдать утоненный РСВ в этом случае не возникает (п. 1 ст. 424 НК РФ, п. 1 ст. 421 НК РФ, п. 1 и 7 ст. 81 НК РФ). Нивелировать переплату по страховым взносам можно в периоде, когда будет произведен зачет «лишней» части отпускных в счет зарплаты. Для этого нужно отразить в расчете по взносам скорректированную (т.е. уменьшенную) сумму облагаемой страховыми взносами выплаты (зарплаты) и, соответственно, меньшую сумму страховых взносов.

В то же время, по правилам пункта 1 статьи 81 НК РФ, в целях установления соответствия между отчетностью по НДФЛ и по страховым взносам организация вправе внести корректировки в РСВ в части сумм вознаграждений, начисленных в периоде выплаты отпускных. Это особенно актуально в ситуации, если операции (выплата отпускных и начисление зарплаты, в счет которой удержана часть отпускных) приходятся на разные годы. В этом случае можно представить соответствующий уточненный расчет по взносам.

Это особенно актуально в ситуации, если операции (выплата отпускных и начисление зарплаты, в счет которой удержана часть отпускных) приходятся на разные годы. В этом случае можно представить соответствующий уточненный расчет по взносам.

Рассчитать зарплату и отпускные в веб‑сервисе

В закладки

Поделиться

38 180

Тест для самопроверки

Работник заболел во время отпуска. Об этом он сразу уведомил работодателя и передал ему данные листка нетрудоспособности. Отпуск продлен на время болезни. Нужно ли пересчитывать НДФЛ и страховые взносы?

Работник заболел во время отпуска, но уведомил об этом работодателя только после окончания отпуска. По соглашению с работником отпуск перенесен на другой срок. Может ли работодатель удержать приходящиеся на время болезни отпускные при выплате пособия по временной нетрудоспособности?

Да, может, но только с согласия работника.

Может, если отпуск и болезнь приходятся на один год.

Может, если сумма больничного пособия больше удерживаемой суммы отпускных.

Не может.

В связи с производственной необходимостью работник отозван из отпуска. По соглашению с ним часть отпускных будет зачтена в счет будущей заработной платы.

Нужно ли корректировать расчет по страховым взносам?

Нужно ли корректировать расчет по страховым взносам?

Определение налоговых льгот, различные типы, как их получить

Что такое налоговые льготы?

Термин «налоговые льготы» относится к льготе, которую предлагает правительство, которая уменьшает ваши общие налоговые обязательства. Налоговые льготы предусмотрены налоговым законодательством и обычно предоставляются в форме кредитов и вычетов. Другие налоговые льготы включают освобождение и исключение определенных видов дохода из вашей государственной или федеральной налоговой декларации.

Налоговые льготы также относятся к благоприятному налоговому режиму, который получают определенные группы. Например, церкви и религиозные организации, как правило, освобождаются от федеральных, государственных и местных подоходных налогов и налогов на имущество, а также других налоговых льгот. Аналогичным образом, люди, пострадавшие от стихийных бедствий, получают налоговые льготы в виде продления сроков подачи и оплаты, освобождения от штрафов и процентов, а также вычетов за убытки от несчастных случаев и краж.

Key Takeaways

- Налоговые льготы, такие как кредиты и вычеты, уменьшают ваши общие налоговые обязательства.

- Налоговые льготы являются продуктом налогового законодательства, предназначенного для укрепления экономики или достижения конкретных политических целей.

- Налоговые льготы также специально предназначены для поощрения конкретной экономической деятельности (т.е. существуют налоговые льготы для получения среднего образования).

- Налоговый кредит компенсирует ваши налоговые обязательства в соотношении доллар к доллару, а некоторые подлежащие возврату налоговые кредиты могут снизить ваши обязательства ниже 0 долларов и превратиться в возмещение.

- Налоговый вычет уменьшает сумму валового дохода, облагаемого налогом.

Как работают налоговые льготы

Правительство предоставляет налоговые льготы индивидуальным и корпоративным налогоплательщикам, значительно сокращая их налоговые обязательства. Налоговые кредиты, вычеты, льготы и налоговые льготы могут позволить эту экономию.

В некоторых случаях вам не нужно предпринимать никаких действий, чтобы получить налоговую льготу. Например, доходы от страхования жизни, которые вы получаете, обычно исключаются из вашего налогооблагаемого дохода, и вам не нужно сообщать о них. Однако, чтобы воспользоваться большинством налоговых льгот, вы должны указать их (например, налоговые льготы или вычеты) в своей декларации о подоходном налоге и соответствовать определенным квалификационным требованиям.

Личное освобождение представляло собой федеральную налоговую льготу до 2017 года. В соответствии с Законом о сокращении налогов и занятости вычет личного освобождения приостанавливается (снижается до 0 долларов США) на налоговые годы с 2018 по 2025 год.

Налоговые льготы могут стимулировать экономику за счет увеличения суммы, которую налогоплательщики должны тратить, и увеличения того, что предприятия могут инвестировать в свой рост. Кроме того, налоговые льготы могут стимулировать определенное поведение, приносящее пользу обществу, например, замену пожирающих бензин автомобилей современными экономичными автомобилями.

Как отмечалось выше, налоговые льготы применяются в соответствии с налоговым законодательством штата и федеральным законодательством. Правила определяют, как работают налоговые льготы, кто имеет право на них и (в некоторых случаях) как долго длится налоговая льгота. Конгресс США и президент несут ответственность за утверждение федеральных законов о подоходном налоге. Например, Конгресс одобрил Закон о сокращении налогов и создании рабочих мест (TCJA), который внес существенные изменения в налоговый кодекс США и был подписан в 2017 году тогдашним президентом Дональдом Трампом.

Благотворительные организации и религиозные учреждения, как правило, освобождены от налогов. Это означает, что они не обязаны платить федеральный подоходный налог.

Виды налоговых льгот

Налоговые кредиты

Налоговый кредит уменьшает ваши налоговые обязательства в соотношении доллар к доллару. Это имеет большее влияние, чем вычет, который просто уменьшает сумму дохода, подлежащего налогообложению. Налоговый кредит применяется к сумме налога, которую вы должны заплатить после того, как все вычеты взяты из вашего налогооблагаемого дохода. Например, если вы должны 3 000 долларов США по налогам и имеете право на налоговый кредит в размере 1 100 долларов США, сумма, которую вы должны уплатить, уменьшится до 1 900 долларов США (3 000–1 100 долларов США) после применения налоговой льготы.

Налоговый кредит применяется к сумме налога, которую вы должны заплатить после того, как все вычеты взяты из вашего налогооблагаемого дохода. Например, если вы должны 3 000 долларов США по налогам и имеете право на налоговый кредит в размере 1 100 долларов США, сумма, которую вы должны уплатить, уменьшится до 1 900 долларов США (3 000–1 100 долларов США) после применения налоговой льготы.

Налоговые льготы снижают ваш налоговый счет в соотношении доллар к доллару. С другой стороны, налоговые вычеты уменьшают ваш налогооблагаемый доход или сумму дохода, на основе которой рассчитываются ваши налоги. Налоговые кредиты стоят больше, чем вычеты, потому что они напрямую уменьшают ваш налоговый счет.

Корпорации также могут воспользоваться налоговыми льготами, чтобы снизить свои налоговые счета. Правительство разрешает их в интересах рабочих и национальной экономики. Некоторые кредиты реализуются независимо от отрасли или сектора, например налоговые кредиты для бизнеса, инвестиционные кредиты и кредиты для ухода за детьми для работников. Они также могут быть более отраслевыми, например, в сельском хозяйстве, энергетике и горнодобывающей промышленности.

Они также могут быть более отраслевыми, например, в сельском хозяйстве, энергетике и горнодобывающей промышленности.

Налоговые вычеты

Налоговые вычеты — это расходы, которые можно вычесть из вашего валового дохода, чтобы уменьшить ваш налогооблагаемый доход и, следовательно, ваш налоговый счет. Например, налоговый вычет в размере 1000 долларов уменьшит ваш налогооблагаемый доход на ту же сумму. Размер вычета зависит от вашей налоговой категории. Таким образом, если вы относитесь к 22-процентной налоговой категории, этот налоговый вычет в размере 1000 долларов сэкономит вам 220 долларов (1000 долларов × 22%) в вашем налоговом счете.

У большинства налогоплательщиков есть возможность воспользоваться стандартным вычетом (фиксированная сумма в долларах в зависимости от вашего статуса подачи) или перечислить свои вычеты в Приложении A Формы 1040 или 1040-SR. Вот краткое изложение стандартных сумм вычетов на 2022 и 2023 годы:

| Стандартные отчисления на 2022 и 2023 годы | ||

|---|---|---|

| Статус регистрации | 2022 Стандартный вычет | 2023 Стандартный вычет |

| Одноместный | 12 950 долларов США | 13 850 долларов США |

| Замужние, подающие раздельно | 12 950 долларов США | 13 850 долларов США |

| Главы домохозяйств | 19 400 долларов США | 20 800 долларов США |

| Совместная регистрация в браке | 25 900 долларов США | 27 700 долларов США |

| Выжившие супруги | 25 900 долларов США | 27 700 долларов США |

Вычеты, которые вы можете перечислить, включают:

- Проценты по ипотеке на первые 750 000 долларов США обеспеченного ипотечного долга (или 1 миллион долларов США, если вы купили дом до 16 декабря 2017 года)

- Невозмещаемые медицинские и стоматологические расходы, которые в сумме превышают 7,5% вашего скорректированного валового дохода (AGI)

- До 10 000 долларов США в виде государственных и местных налогов

- Благотворительные взносы

- Потери от несчастных случаев и краж

- Проигрыши в азартных играх

Если сумма вычетов, которые вы можете перечислить, превышает стандартные вычеты, это имеет финансовый смысл.

Налоговые льготы

Освобождение от налогообложения защищает определенную часть дохода или вида дохода от налогообложения. Например, как правило, вы можете исключить из налогооблагаемого дохода выплаты алиментов, доходы от страхования жизни и доход от муниципальных облигаций. Аналогичным образом страховые взносы по медицинскому страхованию, которые платит ваш работодатель, освобождаются от федерального подоходного налога и налога на заработную плату, а часть страховых взносов, которую вы платите, обычно исключается из вашего налогооблагаемого дохода.

Еще одно распространенное освобождение от налогообложения относится к продаже жилья. Если у вас есть прирост капитала от продажи основного дома, вы можете исключить из своего дохода до 250 000 долларов (500 000 долларов США, если вы состоите в браке). Чтобы пройти квалификацию, вы должны:

- Владели домом и жили в нем не менее двух из предыдущих пяти лет

- Не исключали прибыль от продажи другого дома в течение последних двух лет

Кроме того, если вы получаете доход в иностранном государстве, вы можете иметь право на налоговые льготы за счет исключения дохода, полученного за границей. Общая сумма для физического лица составляет 112 000 долларов США за 2022 налоговый год и 120 000 долларов США за 2023 налоговый год.

Общая сумма для физического лица составляет 112 000 долларов США за 2022 налоговый год и 120 000 долларов США за 2023 налоговый год.

В чем разница между налоговыми кредитами и налоговыми вычетами?

Налоговые кредиты и налоговые вычеты экономят ваши деньги во время уплаты налогов, но кредиты более выгодны. Налоговые кредиты уменьшают сумму налога, которую вы должны — доллар за доллар, — в то время как налоговые вычеты уменьшают ваш налогооблагаемый доход. Например, налоговый вычет в размере 1000 долларов сокращает ваш налоговый счет на 1000 долларов, а налоговый вычет в размере 1000 долларов снижает ваш налогооблагаемый доход на 1000 долларов. Таким образом, если вы попадаете в налоговую категорию 22%, вычет в размере 1000 долларов уменьшит ваш налоговый счет на 220 долларов.

Налоговые льготы лучше, чем налоговые вычеты?

Многие налоговые льготы могут дать более благоприятные результаты по сравнению с налоговыми вычетами, особенно если эти налоговые льготы подлежат возврату. Возмещаемые налоговые кредиты могут уменьшить обязательство налогоплательщика ниже 0 долларов США и привести к возмещению. В то время как налоговые вычеты могут только ограничивать налогооблагаемый доход физического лица, некоторые налоговые кредиты фактически возвращают возмещение.

Возмещаемые налоговые кредиты могут уменьшить обязательство налогоплательщика ниже 0 долларов США и привести к возмещению. В то время как налоговые вычеты могут только ограничивать налогооблагаемый доход физического лица, некоторые налоговые кредиты фактически возвращают возмещение.

Что такое ежегодное исключение подарков на 2022 год?

Ежегодная скидка на подарки составляет 16 000 долларов США в 2022 году и 17 000 долларов США в 2023 году. Это означает, что вы можете подарить до 16 000 или 17 000 долларов США без уплаты налогов любому количеству людей, не используя пожизненное освобождение от налога на дарение и наследство.

Кто имеет право на налоговые льготы?

Вообще говоря, многие налоговые льготы благоприятствуют лицам с более низким доходом. Многие налоговые вычеты и кредиты постепенно прекращаются по мере увеличения доходов физических лиц, что означает, что человек может получить только частичную сумму налоговых льгот. В конце концов, налогоплательщики со «слишком высоким» доходом не будут претендовать на определенные налоговые льготы.

Кроме того, многие налоговые льготы предназначены для конкретной экономической деятельности. Например, чтобы стимулировать работников вносить взносы на свои пенсионные счета, некоторые взносы могут иметь льготный налоговый режим. Эти виды налоговых льгот можно получить, просто выполнив квалификационные требования.

Итог

Конечной целью многих является сокращение их налоговых обязательств перед федеральным правительством. Физические лица, корпорации и некоммерческие организации используют налоговые льготы, которые исключают часть дохода из-под налогообложения, допускают вычет части чистой прибыли и позволяют определенным кредитам напрямую уменьшать причитающиеся налоги. Как правило, рекомендуется использовать налоговые льготы, чтобы ограничить свои налоговые риски.

Sales Tax Holiday

Контролер призывает всех налогоплательщиков поддерживать предприятия Техаса, экономя при этом деньги на беспошлинных покупках большей части одежды, обуви, школьных принадлежностей и рюкзаков (продается менее чем за 100 долларов США) во время ежегодных выходных Tax Free. Соответствующие требованиям товары можно приобрести без уплаты налога в магазине в Техасе или у продавца в Интернете или по каталогу, ведущего бизнес в Техасе. В большинстве случаев вам не нужно предоставлять продавцу свидетельство об освобождении от налогов, чтобы покупать соответствующие товары без уплаты налогов.

Соответствующие требованиям товары можно приобрести без уплаты налога в магазине в Техасе или у продавца в Интернете или по каталогу, ведущего бизнес в Техасе. В большинстве случаев вам не нужно предоставлять продавцу свидетельство об освобождении от налогов, чтобы покупать соответствующие товары без уплаты налогов.

В этом году налоговые каникулы начинаются в пятницу, 11 августа, и продлятся до полуночи воскресенья, 13 августа. Товары, которые вы покупаете до или после налоговых каникул, не подлежат освобождению, и возврат налога невозможен.

Соответствующие предметы

- Перечень одежды, обуви и других предметов

- Список школьных принадлежностей

Одежда и обувь

Квалификационные предметы

Во время налоговых каникул вы можете покупать большую часть обуви и одежды (продается менее чем за 100 долларов США) без уплаты налогов. Вам не нужно давать продавцу свидетельство об освобождении.

Освобождение применяется к каждому подходящему предмету, проданному менее чем за 100 долларов США, и количество подходящих предметов, которые вы можете купить, не ограничено.

Например, если вы покупаете две рубашки по 80 долларов каждая, каждая рубашка подпадает под действие исключения, поскольку каждая из них стоит менее 100 долларов, даже если общая стоимость покупки составляет 160 долларов.

Элементы, не соответствующие требованиям

Следующие товары не подлежат освобождению во время налоговых каникул:

- единиц товара, проданных за 100 долларов и более

- Коробки для подписки на одежду

- Специально разработанная одежда или обувь для занятий спортом или защитная одежда

- Например, бутсы для гольфа и футбольные щитки обычно носят только тогда, когда люди играют в гольф или футбол, поэтому они не подпадают под действие исключения.

- Обувь для тенниса, спортивные костюмы и купальники, однако, можно носить не только для занятий спортом, и на них распространяется исключение.

- прокат одежды или обуви, услуги по ремонту (включая вышивку) и уборке

- предметы, используемые для изготовления или ремонта одежды, такие как ткань, нитки, пряжа, пуговицы, кнопки, крючки и молнии

- украшения, дамские сумочки, кошельки, портфели, чемоданы, зонты, кошельки, часы и другие аксессуары

- компьютеров

- программное обеспечение

- учебники

- некоторые предметы багажа (см.

ниже)

ниже) - неуказанные школьные принадлежности (см. ниже)

Маски для лица

Тканевые и одноразовые тканевые маски для лица соответствуют определению предмета одежды и освобождаются от налога с продаж во время предстоящих налоговых каникул.

Закон специально исключает специальную одежду или обувь, которые в первую очередь предназначены для занятий спортом или использования в целях защиты и которые обычно не носят, за исключением случаев, когда они используются для занятий. Промышленные или медицинские маски (например, N95 или другие маски, предназначенные для использования в качестве средств индивидуальной защиты) или другие аналогичные средства индивидуальной защиты не освобождаются от налогов во время налоговых каникул.

Если тканевая или одноразовая тканевая маска для лица продается с фильтром, маска освобождается от налога во время праздников; однако сменные фильтры облагаются налогом.

Дополнительную информацию о предстоящих налоговых каникулах см. в правиле 3.365, Налоговые каникулы — одежда, обувь и школьные принадлежности .

в правиле 3.365, Налоговые каникулы — одежда, обувь и школьные принадлежности .

Рюкзаки

Во время налоговых каникул студенческие рюкзаки, проданные менее чем за 100 долларов, освобождаются от налога.

Исключение распространяется на рюкзаки на колесиках и сумки-мессенджеры. Вы можете купить до 10 рюкзаков Tax Free за один раз, не предоставляя продавцу справку об освобождении от налога.

Предметы багажа, не соответствующие требованиям

Следующие предметы не подпадают под это исключение:

- каркасные рюкзаки

- багаж

- портфели

- спортивные, спортивные или спортивные сумки

- компьютерные сумки

- кошельки

Школьные принадлежности

Только определенные школьные принадлежности, проданные менее чем за 100 долларов США, имеют право на освобождение, и свидетельство об освобождении не требуется.

Особые покупки

Школьные принадлежности, приобретенные с использованием бизнес-счета — требуется свидетельство об освобождении

Если вы покупаете соответствующие школьные принадлежности с использованием бизнес-счета, вы должны предоставить правильно заполненную форму 01-339. , Техасский сертификат об освобождении от налога с продаж и использования (PDF), продавцу.

, Техасский сертификат об освобождении от налога с продаж и использования (PDF), продавцу.

«Под бизнес-аккаунтом» означает, что вы:

- с использованием бизнес-кредитной карты или бизнес-чека, а не личной кредитной карты или личного чека;

- выставляется счет с бизнес-счета, который ведет продавец; или

- , используя бизнес-членство в розничном магазине, основанном на членстве.

Отсрочка платежа

Во время налоговых каникул вы можете покупать соответствующие товары без уплаты налогов, если вы:

- произвести окончательный платеж за товар, который уже находится в отсрочке; или

- выбрать товар и разместить его на складе

Специальные заказы и дождевые чеки

Во время налоговых каникул вы можете покупать соответствующие товары без уплаты налога, даже если эти товары должны быть заказаны.

Например, если вы платите за рубашку стоимостью 80 долларов США, которая должна быть заказана по специальному заказу или находится в резерве, и вы забираете рубашку после налоговых каникул, то она по-прежнему подлежит освобождению.

Если вы покупаете соответствующий товар после налоговых каникул, специальный заказ или чек, выданный во время налоговых каникул, не дает права на освобождение от налога на товары.

Например, если вы размещаете специальный заказ (или получаете дождевой чек) на покупку рубашки за 50 долларов и не платите за нее во время налоговых каникул, то рубашка облагается налогом.

Покупки в Интернете и заказы по телефону

Во время праздника вы можете покупать соответствующие товары в магазине, в Интернете, по телефону, по почте, по индивидуальному заказу или любым другим способом. Продажа товара должна состояться в течение определенного периода. Дату покупки легко определить, когда покупка совершена в магазине, но становится сложнее с дистанционными покупками. Покупатель должен возместить стоимость товара в течение периода, даже если товар не может быть доставлен до истечения периода.

Например, если покупатель вводит данные своей кредитной карты на веб-сайте онлайн-покупок в воскресенье 7 августа 2022 г. в 17:00, чтобы приобрести соответствующие школьные принадлежности, но школьные принадлежности не будут отправлены до пятницы 12 августа, 2022 г. и не прибудет до вторника, 16 августа, покупка по-прежнему будет претендовать на освобождение. Однако, если списание средств с вашей кредитной карты будет отклонено обработчиком платежей в 23:00. в воскресенье, 7 августа 2022 г., и покупатель не повторно отправляет платеж до понедельника, 8 августа, покупка облагается налогом.

в 17:00, чтобы приобрести соответствующие школьные принадлежности, но школьные принадлежности не будут отправлены до пятницы 12 августа, 2022 г. и не прибудет до вторника, 16 августа, покупка по-прежнему будет претендовать на освобождение. Однако, если списание средств с вашей кредитной карты будет отклонено обработчиком платежей в 23:00. в воскресенье, 7 августа 2022 г., и покупатель не повторно отправляет платеж до понедельника, 8 августа, покупка облагается налогом.

Дополнительные сборы, влияющие на цену продажи

Расходы на доставку, отгрузку, обработку и транспортировку

Расходы продавца на доставку, отгрузку, обработку и транспортировку являются частью продажной цены товара.

Так как одежда, рюкзаки и школьные принадлежности должны стоить менее 100 долларов США, чтобы соответствовать требованиям, вам необходимо посмотреть на общую продажную цену предмета, чтобы определить, можете ли вы купить его без налогов.

Например, вы покупаете джинсы за 95 долларов с доставкой в размере 10 долларов на общую сумму 105 долларов. Поскольку общая стоимость джинсов превышает 100 долларов, налог взимается со всей цены в 105 долларов.

Поскольку общая стоимость джинсов превышает 100 долларов, налог взимается со всей цены в 105 долларов.

Если плата за доставку выставляется за единицу товара, а в счете-фактуре указаны как освобожденные, так и облагаемые налогом товары, освобождается только стоимость доставки соответствующего освобожденного товара.

Если плата за доставку является фиксированной ставкой за посылку, и взимаемая сумма одинакова, независимо от того, сколько элементов входит в комплект, общая стоимость может быть отнесена к любому из предметов в пакете.

Запросы на возврат налога с продаж

Если вы платите налог с продаж за соответствующие товары во время налоговых каникул, вы можете попросить продавца вернуть уплаченный налог. Продавец может либо предоставить возмещение, либо предоставить своему покупателю форму 00-9.85, Переуступка права на возмещение (PDF), которая позволяет покупателю подать заявление о возмещении непосредственно в офис контролера.

Продавцы – что вам нужно знать

Реклама товаров, не отвечающих требованиям

Если вы продаете товары, на которые не распространяется освобождение от налога с продаж, вы можете рекламировать, что вы платите налог с продаж за своих клиентов. Применяются следующие условия:

Применяются следующие условия:

- Вы должны указать в рекламе или заявлении, что вы платите налог с продаж за своего клиента;

- Вы не можете указывать или подразумевать, что продажа освобождена или исключена из налогообложения; и

- В любой квитанции или выписке покупателя, которую вы предоставляете своему покупателю, должна быть отдельно указана сумма налога с продаж и указано, что налог будет уплачен продавцом.

Налоговая отчетность

Если вы продали соответствующие товары без уплаты налогов во время налоговых каникул, включите только эти необлагаемые налогом продажи в Общий объем продаж в Техасе (Статья 1) вашей налоговой декларации. Не включайте свои необлагаемые налогом продажи в налогооблагаемые продажи (пункт 2).

Имейте в виду, что если вы продали товары, на которые распространяется освобождение, и собрали налог с продаж, вы должны перевести его в наш офис.

Отчет о продажах, освобожденных от налогообложения – пример

Во время налоговых каникул ваш магазин продал рубашку за 50 долларов и не взимал с нее налог. Рубашка не облагается налогом, поэтому налог не взимается.

Рубашка не облагается налогом, поэтому налог не взимается.

В своей налоговой декларации вы должны включить 50 долларов США в общий объем продаж в Техасе (пункт 1).

Отчетность по налогооблагаемым и освобожденным от налогообложения продажам – Пример

Во время налоговых каникул вы продали десять рубашек по 20 долларов (200 долларов) и десять кошельков по 5 долларов (50 долларов).

В налоговой декларации вы должны ввести 250 долларов США в поле «Общий объем продаж в Техасе» (пункт 1), сумму всех продаж, осуществленных за отчетный период, и указать 50 долларов США для кошельков в столбце «Налогооблагаемые продажи» (пункт 2), поскольку кошельки не освобождаются.

Отчет о продажах с включенным налогом – пример

Ваш магазин рекламирует, что 8,25-процентный налог с продаж включен в цену одежды стоимостью более 100 долларов. В вашем магазине было продано десять рубашек по 50 (500 долларов) и десять костюмов по 150 долларов (1500 долларов с учетом налогов).

Общий объем продаж в Техасе (Элемент 1)

При расчете налога с продаж в декларации «отмените» налог перед расчетом общего объема продаж в Техасе.

Для этого возьмите общую сумму продаж, в которую был включен налог (1500 долларов США), и разделите эту сумму на единицу плюс налоговая ставка (1500 долларов США/1,0825 = 1385,68 долларов США).

Разница между 1 500 и 1 385,68 долларов США представляет собой налог в размере 114,32 долларов США, включенный в плату, взимаемую с клиента.

Вы должны включить 1 385,68 долларов США в общий объем продаж в Техасе (позиция 1) для налогооблагаемых костюмов и добавить эту сумму к 500 долларам США для не облагаемых налогом рубашек, чтобы получить общую сумму 1 885,68 долларов США. Укажите эту сумму в пункте 1.

Налогооблагаемые продажи (пункт 2)

Укажите 1385,68 долларов США в пункте 2. Отправьте 114,32 долларов США вместе с налоговой декларацией.

Отчет о скидках – Примеры

Ваш магазин предлагает скидку 8,25% на всю одежду.

Нужно ли корректировать расчет по страховым взносам?

Нужно ли корректировать расчет по страховым взносам? ниже)

ниже)