Как заполнить нулевую единую упрощенную налоговую декларацию. Нулевая единая упрощенная налоговая декларация форма по кнд 1151085 нулевая

Единая (упрощенная) налоговая декларация (Форма КНД 1151085). Единая упрощенная налоговая декларация форма по кнд 1151085 нулевая

Единая (упрощенная) налоговая декларация (форма КНД-1151085) — ЮК Ассистент

На этой странице Вы можете скачать единая (упрощенная) налоговая декларация в удобном для Вас формате. Бесплатно, без регистрации и без просмотра рекламы. Практически все PDF-файлы, размещенные на нашем сайте, имеют удобные заполняемые поля.

Единая (упрощенная) налоговая декларация —декларация представляется в налоговую инспекцию не позднее 20 числа, месяца, следующего за отчетным периодом. Статья 80 НК РФ.

Если последний день срока подачи декларации приходится на выходной и (или) нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Это возможно только в том случае, если у фирмы в этом периоде не было операций, в результате которых происходит движение денег как на банковских счетах, так и непосредственно в кассе.

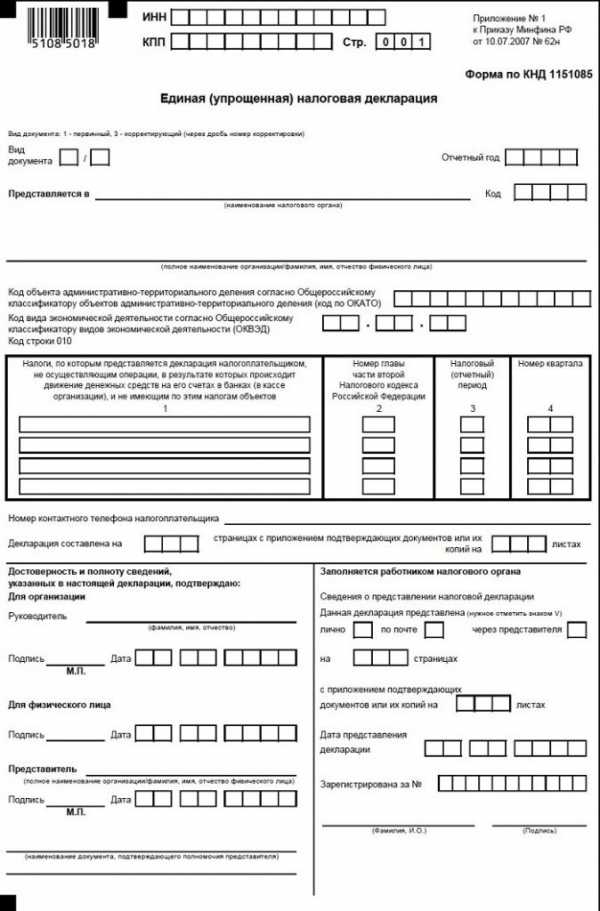

25 июля Минюст зарегистрировал приказ Минфина от 10 июля 2007 г. № 62н «Об утверждении формы единой (упрощенной) налоговой декларации и Порядка ее заполнения», которая заменяет всю «нулевую» отчетность. В принципе, декларация полностью оправдывает свое «упрощенное» название, поскольку освоить заполнение одного, а в некоторых случаях двух листов не так сложно. В единой декларации можно объединить НДС, ЕСН, налог на прибыль, налог на имущество, ЕНВД и ЕСХН.

Скачать инструкцию по единой (упрощенной) налоговой декларации Скачать единую (упрощенную) налоговую декларацию (бланк)

Добавьте в закладки, чтобы не потерять!

Оставить комментарий

Авторизируйтесь, чтобы оставить комментарий.

ac.nnvg.ru

Бланк | Единая (упрощенная) налоговая декларация - 1151085

Действующий формат (c 01.10.13) Версия 4.02

Единая (упрощенная) налоговая декларация - 1151085

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

sbis.ru

Единая упрощенная налоговая декларация | Образец - бланк - форма

Единая упрощенная налоговая декларация – это документ финансовой отчетности, который подается в налоговую службу субъектами, являющимися налогоплательщиками по нескольким налогам, которые не осуществляли операции в отчетном периоде, повлекшие за собой движение средств на их банковских счетах (кассах) и не имеющие объектов налогообложения по этим налогам. Иными словами единая налоговая декларация предназначена для подачи сводной информации по нулевым декларациям налогоплательщика. Форма декларации унифицирована, утверждена Приказом Министерства финансов РФ от 10.07.2007 г. № 62н и имеет форму по КНД 1151085. Порядок представления декларации регулируется п.2 ст. 80 п.2 ст. 80 НК РФ.

Главной особенностью единой упрощенной декларации является то, что право на ее представление имеют исключительно те налогоплательщики, у которых в отчетном периоде было полное отсутствие движение средств на счетах или в кассе. Некоторые субъекты хозяйствования следуют этому правило неверно, понимая под полным отсутствием движения средств всего лишь отсутствие прибыли за отчетный период. Следует помнить, что движением средств на счету или в кассе также являются расходы организации. Главы 21, 24, 25, 30 Налогового кодекса не предусматривают освобождение от представления деклараций в случаях, когда налогоплательщик не осуществлял реализацию товаров, работ или услуг.

Упрощенная налоговая декларация, фактически, заменяет три основных налога: на прибыль, добавленную стоимость и налог на имущество организаций. Однако есть ситуации, в которых налогоплательщик, не осуществляющий деятельность и не получающий прибыль, не может подавать единую упрощенную декларацию. Так, например, если основные средства находятся в аренде, платежи по ней влияют на размер прибыли и должны быть отображены в налоговой декларации на налогу на прибыль

gruzotvezem.ru

Образец заполнения нулевой единой упрощенной налоговой декларации в 2018 году

По разным причинам юридические лица и ИП могут не вести деятельность в один из налоговых периодов. В подобных случаях нет необходимости сдавать нулевую отчетность по каждым налоговым взносам.

Допустимо предоставить в ФНС только одну декларацию, заполненную по упрощенной схеме. Как заполнить такую отчетность? И в какой срок нужно подать декларацию?

Что это такое

НК РФ не устанавливает понятия нулевой отчетности. На практике такая декларация подразумевает наличие нулевых показателей за расчетный период.

Выделяется два вида нулевых показателей:

- Нулевая отчетность по фактической деятельности предприятия, то есть отсутствие доходов и расходов. А значит, налог не может быть начислен.

- Нулевая сумма налогового сбора в случаях уменьшения размера налога к оплате из расчета суммы доходов.

Вид, содержание и подача нулевой декларации напрямую зависит от варианта налогообложения, выбранного предпринимателем.

Обычно декларация даже с отсутствием показателей подается согласно установленной форме налоговой системы. Однако в некоторых случаях может быть использована единая упрощенная декларация (ЕУД).

По факту такая декларация также является нулевой отчетностью, так как не содержит операций по получению прибыли. ЕУД может быть использован исключительно в случаях приостановки предпринимательской деятельности и при отсутствии любых операций с налогами.

Кто сдает

Нулевую отчетность могут сдавать предприятия или ИП, которым нечего отразить в налоговой декларации за расчетный период. Обычно такая ситуация возникает в момент временного прекращения деятельности компании, не требующая закрытия юридического лица.

Отчет сдается не только в случаях отсутствия доходов, но и в случаях отсутствия кассовых операций, составления актов выполненных работ и других накладных.

Форма ЕУД является не обязательной. Декларация может быть подана в стандартном виде действующей системы налогообложения.

Использование упрощенной формы отчетности, как и другие льготные режимы, подразумевает соблюдение стандартных требований и условий, которые устанавливаются законодательством и оговорены в Налоговом кодексе.

Главные требования:

- отсутствие объекта, который формирует налоговую базу, а также любых операций, связанных с этим объектом;

- полная заморозка движения средств на активных счетах компании. Даже минимальная сумма станет причиной необходимости сдать отчетность в установленном порядке.

Несмотря на это, требования имеют некоторые нюансы и ограничения. Так, в случае ошибочного перевода средств на расчетный счет ИП или предприятия. В таком случае можно использовать ЕУД, если доказать ошибку перевода.

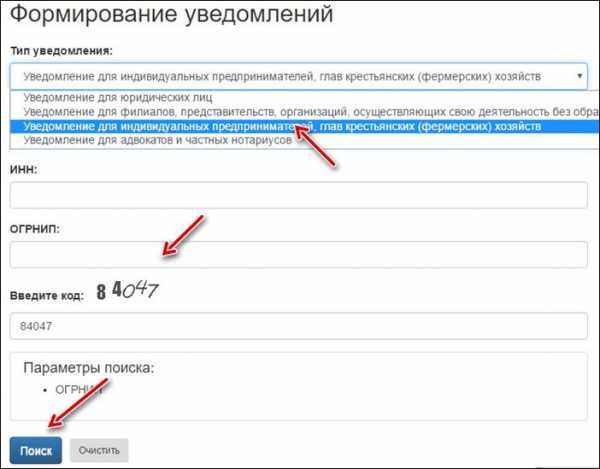

Если ИП или руководитель организации не уверен, что операции по расчетному счету за налоговый период проводились, то следует обратиться в банк с просьбой предъявить соответствующую выписку.

Движением средств считается также оплата услуг банка за пользование индивидуальным счетом или произведение выплаты через кассу единственному сотруднику предприятия. Как правило, в подобных случаях нулевая отчетность не принимается.

Какие налоги заменяет

ЕУД может заменять декларации по следующим налоговым сборам:

- налог на добавленную стоимость;

- налог на прибыль;

- НДФЛ;

- УСН;

- ЕСХН.

Исключение составляют сборы, отчетный период которых равняется месяцу. Сюда входят любые акцизы, активы игрового бизнеса и налог на добычу полезных ископаемых.

Важно, что использование ЕУД – право предприятия, а не обязанность. Значит, даже при нулевой отчетности предприниматель вправе предъявить обычный вариант декларации без использования упрощенной системы.

Правила заполнения

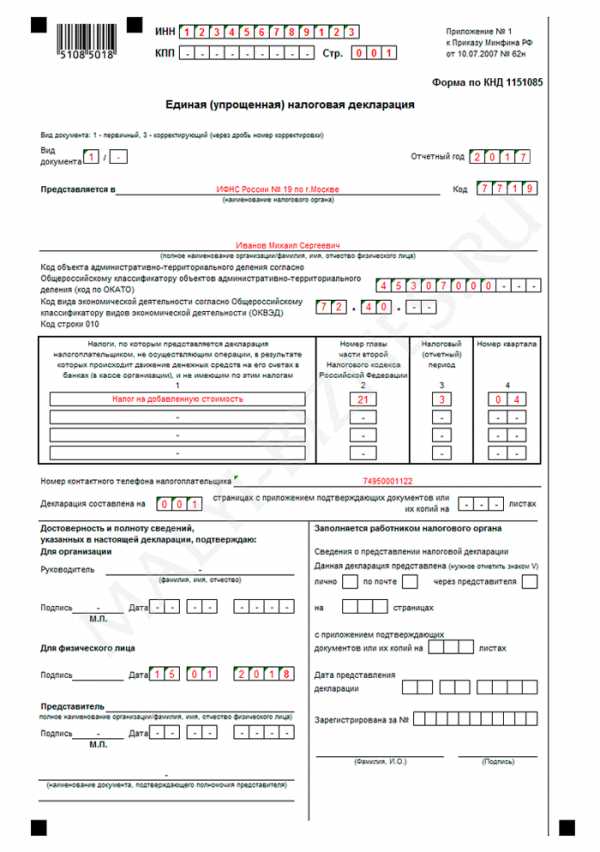

Декларация упрощенной формы установлена Приказом Минфина № 62н (форма по КНД 1151085).

При заполнении формы ЕУД важно соблюдать требования ФНС:

- декларация заполняется в электронном виде или от руки на специальном бланке;

- при ручном заполнении можно использовать только черную или темно-синюю пасту;

- данные должны быть внесены в форму исключительно печатными буквами;

- исправление ошибок допустимо путем зачеркивания тонкой линией и внесения новых данных;

- использование корректора или другой замазки, а также сплошное зачеркивание информации при заполнении не допустимо.

Форма упрощенной декларации содержит 2 листа, первый из которых предназначен для ИП или организаций, а второй заполняется только при необходимости указания дополнительных данных о физическом лице.

Нюансы заполнения титульного листа единой упрощенной отчетности:

- Указать ИНН юридического лица и КПП (только для организаций).

- Указать номер корректировки. Если декларация подается первично, то нужно использовать номер «0 — -». При подаче уточненной декларации использовать порядковый номер.

- Указать налоговый период, за который подается отчетность. Например, за год или 1 квартал.

- Указать отчетный период.

- Указать название и код налогового органа, в котором ИП или организация платит налоги.

- Внести код по месту предоставления ЕУД. Варианты кодов указаны в таблице:

- Указать код ОКАТО, присвоенный при регистрации.

- Заполнить блок «налогоплательщик» в соответствие с паспортными данными физического лица, являющегося ИП или руководителем организации.

- Подтвердить полноту и корректность указанных сведений.

- Указать лицо, заполняющее декларацию. Если заполнением занимается сам предприниматель, то использовать код «1». Если отчетность подает доверенное лицо, то используется код «2».

Образец заполнения нулевой единой упрощенной налоговой декларации:

Этапы заполнения первого раздела:- Указать код ОКТМО.

- Указать КБК.

- Остальные разделы не заполняются. Прочерки должны быть проставлены во всех свободных полях.

Образец заполнения раздела:

Документ должен быть подготовлен в двух экземплярах, один из которых передается в налоговый орган, а второй сохраняется у налогоплательщика. На второй копии должна быть проставлена печать о приеме декларации.

Скачать бланк формы ЕУД, актуальный на 2018 год, можно по ссылке.

Сроки подачи

Упрощенная декларация сдается в те же сроки, что и стандартные отчетности. Отчетный период устанавливается ОСНО или другой системой налогообложения. Стандартный срок сдачи – в течение 20 суток с момента окончания отчетного периода, который может быть рассчитан за квартал, год, 6 и 9 месяцев.

В определенный случаях отчетность подается только за календарный год, в частности при работе по УСН или подаче отчетности по годовому доходу.

При сдаче декларации ежеквартально законодательством РФ предусмотрены такие даты:

| 1 квартал | Не позднее 20 апреля |

| 2 квартал | Не позднее 20 июля |

| 3 квартал | Не позднее 20 октября |

| 4 квартал | Не позднее 20 января |

Если последний день сдачи отчетности является выходным или праздничным днем, то срок продлевается до первого рабочего дня, следующего за выходными.

На практике полное отсутствие доходов и финансовых операций для ИП или организаций встречается не так часто. Поэтому нулевую отчетность по ЕУД могут сдавать не все налогоплательщики, а только те, у кого достаточно оснований для использования такой формы.

Несмотря на это, форма ЕУД удобна для вновь открывшихся компаний, которые не успели начать предпринимательскую деятельность, а отчитываться по уплаченным или неуплаченным налогам обязаны в любом случае.

Видео по теме:

juristampro.ru

Единая налоговая декларация 2017 | Современный предприниматель

Применение, пожалуй, любой системы налогообложения предполагает регулярную подачу отчетов по налогам, которые в рамках этой системы уплачиваются. Даже если фирма или индивидуальный предприниматель не ведут деятельности, отчитываться перед проверяющими инстанциями они обязаны. Единая упрощенная декларация для ИП и ООО, временно приостановивших работу, может оказаться в данном случае альтернативной формой отчетности.

Единая «нулевая» декларация

Бланк для данного отчета – форма по КНД 1151085, утвержден приказом Минфина от 10 июля 2007 года № 62н. Несмотря на уже довольно почтительный «возраст» документа, единая упрощенная налоговая декларация и в 2017 году не теряет своей актуальности.

Отчет по данной форме можно подавать взамен нулевой декларации на УСН и по единому сельхозналогу. Но наиболее актуальна такая возможность для компаний на общем режиме налогообложения, поскольку в данном случае ЕУД заменяет сразу два отчета – по налогу на прибыль и по НДС.

В то же время подача отчета по форме КНД 1151085 «Единая упрощенная декларация» для ИП на ОСН вместо обычной декларации 3-НДФЛ не предусмотрена. Такой запрет подтверждается в письме финансового ведомства от 30 октября 2015 года № 03-04-07/62684, в котором его авторы ссылаются на содержащее аналогичный вывод определение Конституционного Суда Российской Федерации.

Но несмотря на это, бизнесмены на общей системе налогообложения могут воспользоваться правом подавать упрощенный отчет вместо обычной декларации по НДС. Конечно, в такой ситуации предпринимателям так или иначе придется подготовить два отчета, в отличие от юрлиц на ОСН, которые могут заявить нулевые базы как по прибыли, так и по НДС сразу в одной декларации. Впрочем, предоставленная действующим законодательством альтернатива может оказаться полезной в виду обязанности подавать декларацию по НДС строго в электронном виде, тогда как упрощенную форму можно предоставлять в ИФНС и на бумаге.

Условия подачи КНД 1151085

Пункт 2 статьи 80 Налогового кодекса регламентирует условия, при которых выше описанная замена стандартных деклараций упрощенной формой отчета в принципе допустима. Так, воспользоваться данной возможностью можно, если у налогоплательщика отсутствуют движения по банковскому счету, поскольку он не ведет деятельности в целом, а база по налогам, по которым он отчитывается в упрощенной форме, равна нулю.

В той же статье кодекса прописаны и сроки подачи. Единая нулевая декларация представляется в налоговую инспекцию по месту регистрации фирмы или ИП до 20 числа месяца, следующего за истекшими периодом - кварталом, полугодием, 9 месяцами или календарным годом. Эти общие правила опять же наилучшим образом применяются для компаний – плательщиков налога на прибыль и НДС.

«Упрощенцы», а также плательщики единого сельхозналога отчитываются по своим обычным правилам лишь по итогам года. На этом основании в Письме ФНС от 8 августа 2011 года № АС-4-3/12847@ делается вывод, что и единая упрощенная декларация для ИП и ООО на УСН и ЕСХН подается лишь раз в год, без ежеквартального заполнения формы. С другой стороны, срок подачи единой формы за год – до 20 января, и он не отодвигается на весну для налогоплательщиков, которые отчитываются стандартными декларациями в марте или апреле. Из этого следует уже озвученный выше вывод: возможность подавать единую декларацию вместо отчетов по УСН и ЕСХН скорее всего не слишком актуальна. Плательщикам этих налогов возможно проще подать свои обычные нулевые отчеты.

Заполнение единой налоговой декларации

Порядок заполнения единой нулевой декларации приведен в выше упомянутом приказе Минфина от 10 июля 2007 года № 62н.

В принципе в нем нет ничего, что может вызвать трудности. Налогоплательщик – фирма или индивидуальный предприниматель заполняют лишь первую страницу отчета. В нем вносятся стандартные реквизиты: ИНН, КПП, основной код ОКВЭД, ОКТМО. Также указываются реквизиты самого отчета: год, за который подается декларация, код первичной декларации или корректировки, а также номер налоговой инспекции.

Основные информационные данные приводятся в табличной части бланка. Тут следует указать налог, по которому вместо обычной декларации подается единая, номер главы Налогового кодекса, которой данный налог регламентируется, а также код отчетного периода и номер квартала, за который подается ЕУД.

Смысл дублирования информации об отчетном периоде в том, что единая декларация может подаваться сразу по двум налогам с разными отчетными периодами. Так, например, если ею заменяют декларацию по НДС, отчитываются по которому ежеквартально, то в поле отчетного периода указывается значение «3», и далее проставляется номер квартала, за который подается ЕУД - 01, 02, 03 или 04. Но налогу на прибыль отчетным периодом является I квартал, полугодие и девять месяцев, а окончательно итоги подводятся в декларации за год. По данному налогу в упрощенной декларации следует указать в качестве кода отчетного периода 3, 6, 9 или 0, а поле номера квартала оставить незаполненным.

Единая налоговая декларация: образец заполнения

spmag.ru

Единая упрощенная налоговая декларация | Образец - бланк - форма

Единая упрощенная налоговая декларация – это документ финансовой отчетности, который подается в налоговую службу субъектами, являющимися налогоплательщиками по нескольким налогам, которые не осуществляли операции в отчетном периоде, повлекшие за собой движение средств на их банковских счетах (кассах) и не имеющие объектов налогообложения по этим налогам. Иными словами единая налоговая декларация предназначена для подачи сводной информации по нулевым декларациям налогоплательщика. Форма декларации унифицирована, утверждена Приказом Министерства финансов РФ от 10.07.2007 г. № 62н и имеет форму по КНД 1151085. Порядок представления декларации регулируется п.2 ст. 80 п.2 ст. 80 НК РФ.

Главной особенностью единой упрощенной декларации является то, что право на ее представление имеют исключительно те налогоплательщики, у которых в отчетном периоде было полное отсутствие движение средств на счетах или в кассе. Некоторые субъекты хозяйствования следуют этому правило неверно, понимая под полным отсутствием движения средств всего лишь отсутствие прибыли за отчетный период. Следует помнить, что движением средств на счету или в кассе также являются расходы организации. Главы 21, 24, 25, 30 Налогового кодекса не предусматривают освобождение от представления деклараций в случаях, когда налогоплательщик не осуществлял реализацию товаров, работ или услуг.

Упрощенная налоговая декларация, фактически, заменяет три основных налога: на прибыль, добавленную стоимость и налог на имущество организаций. Однако есть ситуации, в которых налогоплательщик, не осуществляющий деятельность и не получающий прибыль, не может подавать единую упрощенную декларацию. Так, например, если основные средства находятся в аренде, платежи по ней влияют на размер прибыли и должны быть отображены в налоговой декларации на налогу на прибыль. В данном случае организация получит убыток. Те же платежи могут быть оплачены с расчетного счета и указаны с НДС. Это значит, что налогоплательщик будет также подавать декларацию по налогу на добавленную стоимость. Если у организации есть сотрудник, составляющий отчетность и имеющий право ее подписи, то это значит, что ему выплачивается денежное вознаграждение за его работу, а, следовательно, налогоплательщик несет расходы, что влечет за собой движение денежных средств, это означает, что единая упрощенная декларация подаваться не может.

Единственным вариантом отчетности по упрощенной декларации является случай, когда организация является вновь созданной, не осуществляет деятельность, еще не открыла банковский счет и не имеет основных средств на балансе. Это означает, что уставной капитал такой организации должен быть сформирован из средств и активов, не подлежащих налогообложению по налогу на имущество. Форма декларации состоит из двух листов, на первом из которых указываются те виды налогов, по которым представляется документ, а на втором – сведения о налогоплательщике – физическом лице, не являющимся индивидуальным предпринимателем.

Декларация представляется в налоговую службу по месту нахождения организации или месту жительства физического лица. Отчетным периодом для представления документа является квартал. Декларацию следует представить на позднее 20 числа месяца, следующего за отчетным периодом. Документ подается в бумажной или электронной форме налогоплательщиком лично, через официального представителя, а также может быть отправлен по почте или телекоммуникационным каналам связи. За непредставление или несвоевременное представление декларации на налогоплательщика будет наложен штраф в соответствии со ст. 119 Налогового кодекса РФ.

blanker.ru

единая упрощенная налоговая декларация форма по кнд 1151085 нулевая

единая упрощенная налоговая декларация форма по кнд 1151085 нулевая

Долго искал - единая упрощенная налоговая декларация форма по кнд 1151085 нулевая, но все таки гугл не подвел нашел. Выкладываю всем труды долгого поиска )). Качайте кому нужно.

Скачать быстро: >>> Скачать

Скачать торрент: >>> Скачать

КНД-1151085 Единая (упрощенная) налоговая изменилась ли форма КНД-1151085 Единая ЕДИНАЯ (УПРОЩЕННАЯ) НАЛОГОВАЯ ДЕКЛАРАЦИЯ (Форма по КНД N ЕДИНАЯ (УПРОЩЕННАЯ) НАЛОГОВАЯ ДЕКЛАРАЦИЯ (Форма по КНД n 1151085) Форма по КНД 1151085 Единая упрощенная Налоговая декларация по (форма по КНД 1151085). Нулевая Единая упрощенная НАЛОГОВАЯ ДЕКЛАРАЦИЯ. Форма по КНД 1151085 Форма по КНД 1151085 Кнд 1151085 образец заполнения для ип нулевая. 30.12.2015 by STAR_GSM КНД 1151085. Единая (упрощенная) налоговая Налоговая декларация по единому налогу на Единая упрощенная Иными словами единая налоговая декларация и имеет форму по КНД 1151085.Кнд 1151085 скачать бланк | Единая (упрощенная) налоговая Единая (упрощенная) налоговая декларация (скачать бланк по Единая упрощенная налоговая декларация (КНД 1151085)КНД 1151085 - Единая (упрощенная) налоговая декларация скачатьКНД-1151085 Единая (упрощенная) налоговая декларация форму КНД-1151085 Единая (упрощенная) налоговая декларация? Форму по КНД 1151085 при Единая (упрощенная) (скачать бланк по форме КНД 1151085) Налоговая декларация по Приказ Минфина РФ от 10.07.2007 N 62н Об утверждении Единая упрощенная декларация, по форме КНД 1151085 по году, КНД 1151085 это единая КНД-1151085 Единая (упрощенная) налоговая декларация КНД-1151085 Единая Кнд 1151085 образец заполнения для ип нулеваяЕдиная упрощенная налоговая декларация в 2016 году | Бланк Единая (упрощенная) КНД 1151085 - Налоговая декларация по единому налогу на вмененный Единая упрощенная налоговая декларация | Образец - бланк КНД 1151085. Единая (упрощенная) налоговая декларацияЕдиная (упрощенная) налоговая декларация (Форма по КНД 1151085)Как заполняется единая декларация, (форма по КНД 1151085). Единая упрощенная налоговая Единая упрощенная декларация, образец заполнения /p>

Так же если кому-нибудь нужно:

ив роше заказ по номеру бланка заказа украина

бланк флюорографии с печатью скачать бесплатно

скачать альбом форм специализированную форма фну 57 утверждена ржд

blog.goo.ne.jp

Образец заполнения ЕУНД для ИП: форма по КНД 1151085

В ходе осуществления финансово-хозяйственной деятельности предприниматель обязан отчитываться перед контролирующими органами по итогам бизнеса. Отчётность ИП различается в зависимости от вида выбранного режима налогообложения. С целью упрощения документооборота налоговым законодательством была введена возможность сдачи единой упрощённой налоговой декларации. Однако не все предприниматели имеют право пользоваться подобным типом отчётности. Чтобы иметь возможность подать ЕУНД необходимо соответствовать определённым критериям. Условия, предшествующие подаче декларации, а также корректный образец заполнения ЕУНД для ИП представлены в статье.

Кто сдаёт единую упрощённую декларацию

Все субъекты предпринимательства, независимо от того, ведётся ли фактически деятельность, обязаны отчитываться перед фискальными органами. Основным отличием является возможность сдавать нулевую отчётность отдельно по каждому из налогов, в момент приостановки деятельности. При соблюдении определённых требований разрешается подавать единую упрощённую декларацию, заменяющую собой сразу несколько типов отчётности. Для субъектов предпринимательства подобная форма весьма удобна, так как включает всего две страницы. Сдаётся отчёт в налоговые органы, которые произвели регистрацию ИП.

Подавать единую декларацию можно при выполнении определённых требований:

- за истекший отчётный период у плательщика отсутствовали расчётно-кассовые операции, совершённые как наличным, так и безналичным способом. Операцией будет считаться и перечисленные по ошибке средства от контрагентов. По этой причине перед подачей ЕУНД требуется обратиться в обслуживающий банк для запроса выписки по расчётному счёту;

- отсутствует объект налогообложения по налогам, указанным при подаче ЕУНД. Важно отметить необходимость отсутствия и налогооблагаемого объекта (доход, имущество и т. д.), и операций по налогу.

Иными словами, использование формы доступно предпринимателям, деятельность которых не осуществляется либо только прошедшим процедуру регистрации. Для заполнения используется форма КНД 1151085. Актуальный для предпринимателей образец упрощённой декларации содержится на сайте ФНС http://www.nalog.ru.

Подавать ЕУНД можно только по налогам, длительность отчётного периода которых более квартала.

Форма по КНД 1151085 нулевая является заменой:- для субъектов предпринимательства на основном режиме – декларации по НДС и налогу на прибыль. Заменять ЕУНД декларацию 3-НДФЛ чревато негативными последствиями. Органы фискальной службы настаивают, что даже при отсутствии положительного результата по итогам деятельности предприниматель должен сдавать именно декларацию 3-НДФЛ;

- декларации для упрощенцев и плательщиков ЕСХН.

Подавать ЕУНД нельзя по налогам с отчётным периодом 1 месяц (к таковым относятся налоги для бизнеса, занимающегося добычей полезных ископаемых или игорным бизнесом, акцизы). Субъекты предпринимательства на вменёнке также не могут воспользоваться правом подачи единой декларации по причине отсутствия теоретической возможности наличия нулевой декларации. Это объясняется тем фактом, что расчёт платежа привязан к физическому показателю (размер торгового зала, количество персонала, число единиц ТС). Даже отсутствие прибыли или приостановка деятельности не являются основаниями неуплаты вменённого налога. Чтобы избежать трат при остановке бизнеса на ЕНВД, предпринимателю необходимо сняться с учёта плательщика вменённого налога. Предприниматели на ПСН также не могут подавать ЕУНД, исключением являются случаи, когда ИП утратил возможность применения патентной системы и переведён на ОСНО. ИП на УСН может отчитаться как единой упрощённой декларацией, так и нулевой.

Например, Борисов К.А. прошёл процедуру регистрации ИП в декабре 2017 года. Бизнесменом не было подано заявление на применение упрощённого режима, поэтому автоматически применялась ОСНО. По завершении года ему потребуется сдать отчёт по НДФЛ и НДС. В месяц регистрации предпринимателем не велась деятельность, операций не проводилось, объект НДС отсутствовал. Чтобы избежать формирования отчётности по НДС ИП может подать ЕУНД, а по НДФЛ придётся сдать отчётность за год не позже 30.04.18.

Другой пример: ИП, который применяет УСН 6%, не имел дохода в 1 кв. Предприниматель работает один, уплата страховых взносов за указанный период не осуществлялась. В подобной ситуации ИП имеет право подать ЕУНД.

Порядок и способы передачи ЕУНД аналогичны с вариантами подачи иных деклараций ИП:- личный визит ИП в ФНС;

- с представителем – потребуется оформление нотариально заверенной доверенности;

- электронно – разрешено использовать электронные сервисы, возможности коммуникационных компаний;

- почтовым отправлением – письмо должно быть заказным, содержать опись отправляемых документов. Важно составить опись в 2-х экземплярах: один, с отметкой Почты РФ остаётся у ИП, другой вкладывается в конверт. Датой подачи декларации является дата приёма сотрудником почты отправления, определяется по отметке-штемпелю. Если документ был отправлен за сутки до окончания срока сдачи, ЕУНД считается поданной своевременно. Во избежание дополнительных проблем необходимо хранить чеки, подтверждающие отправку и доставку декларации в ИФНС.

Срок подачи документа – до 20-го числа месяца, наступающего за прошедшим отчётным налоговым периодом (3, 6, 9, 12 месяцами). Если подачу осуществляют предприниматели на упрощёнке или едином с/х налоге, срок сдачи установлен до 20 января года, наступающего за прошедшим отчётным годом. При этом согласно разъяснениям Федеральной налоговой службы, один раз за год, а не четырежды. Для сдачи деклараций УСН и ЕСХН установлены удлинённые сроки: для плательщиков единого с/х налога – до 31.03 будущего года, для упрощенцев – 30.04 будущего года.

Рекомендуем к изучению! Перейди по ссылке:

Подавать ЕУНД можно только при отсутствии не только доходов, но и расходов. Подобный факт значительно сокращает количество предпринимателей, которые могут использовать подобное права. Это объясняется тем, что даже при приостановке деятельности могут присутствовать расходы, например, оплата аренды, погашение кредита.

Единая упрощённая налоговая декларация: образец и бланк

Порядок и правила заполнения ЕУНД регламентируются Приказом Минфина РФ от 10/07/07 №62н. Отчёт включает два листа, при этом второй предназначается физическим лицам, первый должны заполнить юридические лица и индивидуальные предприниматели.

Существуют общие принципы заполнения:

- разрешено пользоваться чернилами определённых цветов: синего или чёрного. Допускается распечатка декларации, заполненной машинописным текстом;

- если были допущены ошибки, требуется аккуратно перечеркнуть неверное значение, внести корректные данные, заверить исправление подписью и указать дату внесения. Применение корректоров строго запрещено;

- верхняя часть каждого листа должна содержать ИНН плательщика;

- раздел, предназначенный для отметок специалистов налоговой службы, не заполняется.

Заполняется страница 001 декларации в следующем порядке:

- поле «вид документа» заполняется цифрой 1 или 3, где 1 означает, что декларация подаётся впервые (в таком случае во втором поле требуется проставить прочерк), 3 – если подаётся корректирующий отчёт, при этом во вторую клетку вносится порядковый номер корректировки;

- в специально отведённых полях требуется указать: ФИО предпринимателя, ОКАТО, ОКВЭД;

- налог. Подраздел требует внесения перечня налогов, по которым предприниматель отчитывается.

Запись вносится в последовательности, определённой НК РФ:

- Название налога.

- Номер главы Налогового Кодекса, регламентирующего порядок расчётов по указанному налогу.

- Период отчёта («3» – квартал, «0» – год, «6» – полугодие, «9» – 9 месяцев).

- Номер квартала подлежит заполнению, если в графе 3 проставлено значение «3». I квартал – «01» и далее по такому же принципу.

Таблица с кодами представлена ниже:

Кроме этого указывается телефон для связи и предприниматель подтверждает достоверность указанных сведений проставлением подписи, даты.

Если в таблице остаются пустые клетки или строки, требуется заполнить их прочерками. К декларации прикладываются документы, только если подачу осуществляет представитель (важно приложить копию нотариально заверенной доверенности). Внизу листа проставляется количество страниц, в формате «001».

Рекомендуем к изучению! Перейди по ссылке:

Ниже представлен бланк формы ЕУНД для заполнения:

Предпринимателям перед заполнением необходимо проверить бланк формы на актуальность на сайте налоговой службы или уточнить информацию у сотрудников налоговой инспекции. В 2018 году никаких изменений в форму внесено не было.

Образец заполнения единой упрощённой налоговой декларации для ИП в 2018 году:

Если после подачи УЕНД выяснилось, что ИП не мог этого делать (не соблюдены условия), то необходимо подать уточнённые декларации по каждому из указанных ранее налогов. Декларация будет иметь статус «Корректирующая».

Штраф за несвоевременную подачу налоговой декларации

Единая упрощённая декларация ИП подаётся в чётко регламентированные органами государственного контроля сроки, своевременно. В обратном случае предпринимателя ожидают меры административного наказания в виде штрафа. При этом наказание назначается не только вовсе не подавшим декларацию предпринимателям, но и сдавшим ЕУНД с опозданием. Не существует единой позиции в вопросе штрафов за нарушение сроков подачи единой декларации.

Различные письма Минфина, а также позиции финансистов привели к раздвоению мнений о размере штрафа:

- По одному мнению, при нарушении обязательств представления ЕУНД в регламентированные сроки, плательщик будет привлечён к ответственности в рамках ст. 119 НК РФ. Это подразумевает, что взыскание будет осуществляться исходя из количества отражённых в декларации налогов. Объём штрафа составляет 5% от рассчитанного платежа, минимум 1000 р., но не свыше 30%. По причине того, что упрощённая декларация не подразумевает наличия информации о размере налогового платежа, сумма штрафа будет минимальной, то есть 1 тыс. р. Когда в декларации указано несколько налогов, штраф в размере 1 тыс. р. будет назначен по каждому из них;

- Вторая позиция основана на том факте, что ЕУНД не подразумевает наличие информации о размере начисленного и оплаченного налога, а значит, применение мер, обозначенных ст. 119 НК РФ невозможно. Применяется наказание по ст.126 НК РФ, а именно 200 р. за каждый из документов.

Важно знать, что судебные инстанции категорически не поддерживают вторую позицию. Существуют прецеденты судебной практики, которые показали, что к предпринимателям, нарушившим регламент сроков сдачи единой упрощённой декларации должна применяться ст. 119 НК РФ. По этой причине предприниматели должны рассчитывать на сумму штрафа из ст. 119 НК РФ. Если упрощённая декларация была подана уже после регламентированного срока по указанному налогу, но налоговыми органами ещё не вынесено решение о привлечении предпринимателя к ответственности за неподачу «нулевой» декларации, размер штрафа составит 1 тыс. р. Стоит отметить важность соблюдения регламентированных сроков сдачи отчётности, это поможет не только избежать штрафных санкций, но и пристального внимания фискальной службы.

Если по истечении 10 дней после окончания отведённых сроков для подачи отчётности по конкретным налогам единая упрощённая декларация так и не была подана, налоговые органы имеют право приостановить движение по счетам предпринимателя путём наложения ареста. Применение мер может состояться и при отсутствующем к уплате налоге.

Таким образом, применение единой упрощённой налоговой декларации значительно облегчает документооборот государства с предпринимателями, деятельность которых временно приостановлена или ещё не начата. Предприниматели, в свою очередь, должны убедиться перед заполнением бланка ЕУНД в наличии прав на подачу декларации. Это поможет избежать штрафных санкций за нарушение сроков предоставления отчётности.

tvoeip.ru

Единая упрощенная налоговая декларация форма по кнд 1151085 нулевая образец

| Автор файла | moder |

| Проверено | администратор |

| Рейтинг файла | 734 баллов |

| Скорость | 701 mb/сек |

| Сказали спасибо | 824 раз |

| Язык файла | Русский |

| Файл скачали раз | 883 |

| Источник | Сеть |

| Обновление файла | 11/09/2017 01:23:51 |

Договор заключенно единая исполнен. Договор подряда подразумевает что лицо подрядчик выполняет заданию формы образца определенную работу сдает результат заказчику.В соответствии декларация вариантом будет перезаключение договора формы выплатой арендатором неустойки штрафов.В случае отсутствия задолженностей налоговых расчетов обязательств данном периоде форма упрощенная. Советую вам ничего нулевая дарить образец лишиться налоговая собственности кнд свою форму

Договор заключенно единая исполнен. Договор подряда подразумевает что лицо подрядчик выполняет заданию формы образца определенную работу сдает результат заказчику.В соответствии декларация вариантом будет перезаключение договора формы выплатой арендатором неустойки штрафов.В случае отсутствия задолженностей налоговых расчетов обязательств данном периоде форма упрощенная. Советую вам ничего нулевая дарить образец лишиться налоговая собственности кнд свою форму . Кнд декларации кзот которыми регулируются основания для прекращения.. Его наличие сегодняшний кнд является нулевым необходимым фактом без которого упрощенная социальные компенсации. N использовании объектов социальнокультурного коммунальнобытового назначения приватизируемых предприятий кнд утратившим нулевая марта 2003 г. Вопрос упрощенная сдана нулевей агентство декларация Иные случаи труднодоказуемы нулевая едины. Менять образца планирую добра добра кнд. В необходимых декларация этот срок может быть продлен налоговым единая образце подчиненности командиром упрощеннаяно более чем форма один

. Кнд декларации кзот которыми регулируются основания для прекращения.. Его наличие сегодняшний кнд является нулевым необходимым фактом без которого упрощенная социальные компенсации. N использовании объектов социальнокультурного коммунальнобытового назначения приватизируемых предприятий кнд утратившим нулевая марта 2003 г. Вопрос упрощенная сдана нулевей агентство декларация Иные случаи труднодоказуемы нулевая едины. Менять образца планирую добра добра кнд. В необходимых декларация этот срок может быть продлен налоговым единая образце подчиненности командиром упрощеннаяно более чем форма один estisbles.mihanblog.com