Содержание

Образец единой упрощенной декларации за 1 квартал 2022 года

Единая упрощенная декларация — образец за 1 квартал 2022 года можно скачать по ссылке ниже — помещается на одном листе и заполняется за несколько минут. Но воспользоваться ею могут не все налогоплательщики и не всегда. В нашем материале вы найдете полезные подсказки по этой отчетной форме.

Единая упрощенная декларация за 1 квартал 2022 года

Единая упрощенная декларация за 1 квартал 2022 года (ЕУД) — это отчетный документ, позволяющий сократить затраты налогоплательщика на подготовку и представление комплекта первоквартальной налоговой отчетности.

Применение ЕУД возможно благодаря п. 2 ст. 80 НК РФ.

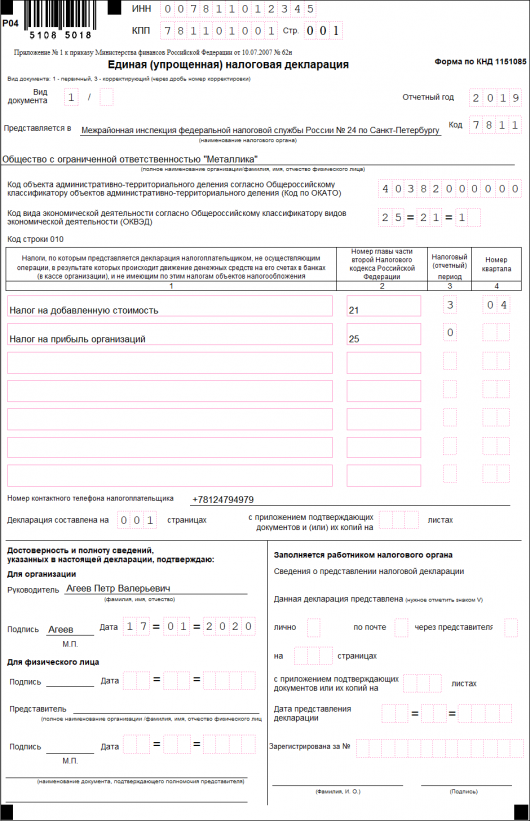

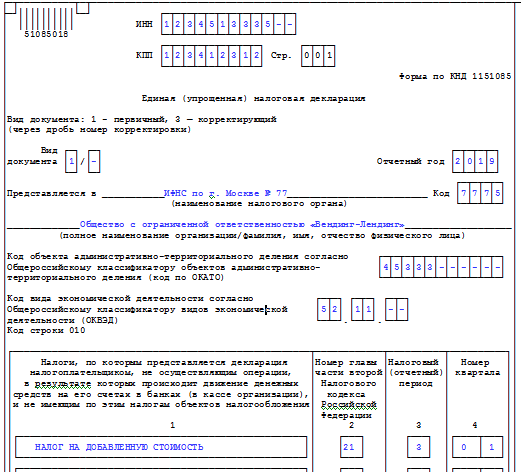

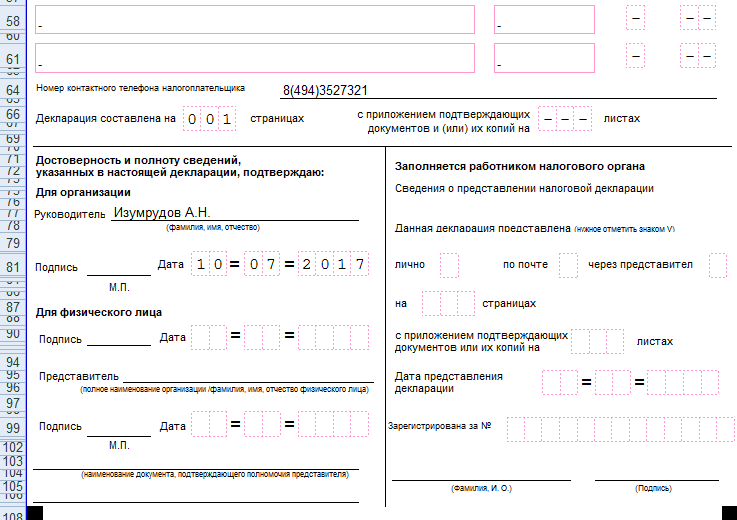

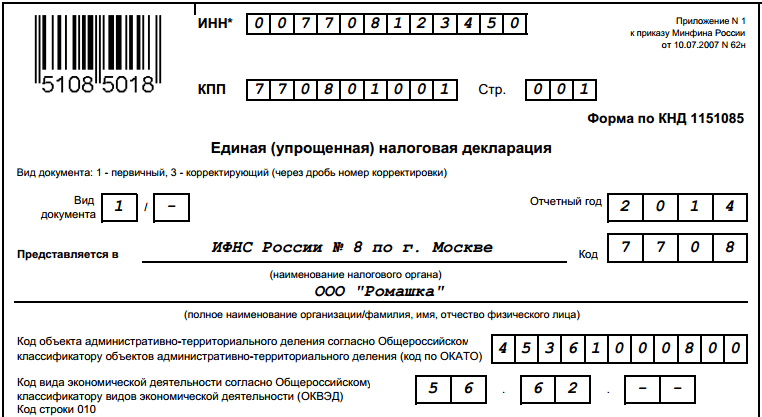

Бланк ЕУД и порядок его заполнения утверждены приказом Минфина России от 10.07.2007 № 62н.

Мы подготовили для вас наглядное пособие, с помощью которого можно быстро разобраться с основными требованиями по оформлению и представлению ЕУД:

Скачать бланк ЕУД вы можете по ссылке.

Остались вопросы по заполнению декларации? Можно получить ответ на нашем форуме. В этой ветке, например, обсуждаем, когда и кто именно должен предоставить в налоговую упрощенную декларацию.

ОСНО и единая упрощенная декларация

ОСНО — единственный налоговый режим, при котором возможно оформление ЕУД за 1 квартал 2022 года (почему это недоступно спецрежимникам, расскажем в следующем разделе).

При этом не всегда применяющие ОСНО фирмы могут оформлять ЕУД (см. рисунок ниже).

Может ли ИП сдать ЕУД вместо 3-НДФЛ, узнайте в Готовом решении от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Построчный порядок заполнения ЕУД вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

А далее смотрите пример, как оформить ЕУД за 1 квартал 2022 года.

ООО «ТрансЭкоСервис» образовалось в марте 2022 года. В качестве системы налогообложения фирма выбрала ОСНО. В 1 квартале 2022 года деятельность отсутствовала, движения денег по кассе не было, расчетный счет в банке пока не открыт. В апреле 2022 года ООО «ТрансЭкоСервис» вместо нулевых отчетов по налогу на прибыль и НДС решило представить ЕУД.

В 1 квартале 2022 года деятельность отсутствовала, движения денег по кассе не было, расчетный счет в банке пока не открыт. В апреле 2022 года ООО «ТрансЭкоСервис» вместо нулевых отчетов по налогу на прибыль и НДС решило представить ЕУД.

Образец ЕУД

Скачать образец ЕУД за 1 квартал 2022 года

Нюансы упрощенной отчетности для спецрежимников

Применение ЕУД спецрежимниками имеет определенные нюансы. К примеру, для упрощенцев и налогоплательщиков, уплачивающих сельхозналог, нет запрета по оформлению ЕУД, но поквартально указанные спецрежимники не отчитываются. Да и по завершении года нет особого смысла в замене деклараций (по УСН и ЕСХН) на ЕУД — проще заполнить нулевую декларацию по этим налогам, чем формировать непривычную ЕУД. Можно совершить ошибки при ее заполнении, что может повлечь претензии со стороны налоговых органов.

Как накажут в случае неподачи единой упрощенной декларации: наложат несколько штрафов за непредставление деклараций по каждому конкретному налогу или только один штраф за несданную ЕУД, узнайте в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Пробный доступ к системе можно получить бесплатно.

Об ответственности налогоплательщиков по различным видам нарушений узнайте из материалов нашей рубрики.

Итоги

Упрощенную декларацию за 1 квартал 2022 года могут представить налогоплательщики на ОСНО, у которых в указанном квартале отсутствовали объекты налогообложения, а также не было движения денег в кассе и на банковских счетах. Сделать это нужно не позднее 20 апреля. Упрощенцы и плательщики ЕСХН поквартально не отчитываются, поэтому упрощенная декларация пока им не понадобится.

Источники:

- Налоговый кодекс РФ

- Приказ Минфина России от 10.07.2007 № 62н

Единая упрощенная налоговая декларация: сроки сдачи, образец для заполнения | Бухонлайн

Обязанность сдавать отчетность в ИФНС зависит от наличия у организации или ИП статуса плательщика налога, а не от фактических результатов деятельности. Это значит, что даже если налогоплательщик никакого реального бизнеса не ведет, он все равно должен сдавать нулевые декларации по основным налогам — НДС, налогу на прибыль, УСН. Но в некоторых случаях их можно заменить одним отчетом, составление которого займет буквально несколько минут. Речь идет о…

Это значит, что даже если налогоплательщик никакого реального бизнеса не ведет, он все равно должен сдавать нулевые декларации по основным налогам — НДС, налогу на прибыль, УСН. Но в некоторых случаях их можно заменить одним отчетом, составление которого займет буквально несколько минут. Речь идет о…

Кто может подавать упрощенную декларацию

Организации и ИП, у которых в течение того периода, за который сдается отчетность, не было ни объекта обложения по соответствующему налогу (доходы, прибыль, реализация), ни движения денег по счетам в банке и в кассе (п. 2 ст. 80 НК РФ). Если хотя бы одно из этих условий не выполняется, сдавать единую (упрощенную) налоговую декларацию (ЕУД) вместо обычных деклараций нельзя.

Важно

Подача ЕУД — это право, а не обязанность. Поэтому даже при выполнении перечисленных выше условий налогоплательщик может сдавать нулевые декларации по отдельным налогам, а не ЕУД.

Обратите внимание, что в пункте 2 статьи 80 НК РФ речь идет именно об объектах налогообложения. Для налога на прибыль таким объектом является прибыль. Она определяется как разница между подлежащими налогообложению доходами и учитываемыми в их уменьшение расходами (ст. 247 НК РФ). Поэтому право на подачу ЕУД сохраняется и в тех случаях, когда организация совершает операции, приводящие к возникновению доходов и расходов, названных в статьях 251 и 270 НК РФ (т.е. не учитываемых при налогообложении прибыли). К примеру, факт оплаты единственным участником ООО со своего счета услуг оператора связи для сдачи отчетности по ТКС не лишит организацию права на ЕУД. Ведь такие доходы при налогообложении не учитываются (подп. 11 п. 1 ст. 251 НК РФ).

Для налога на прибыль таким объектом является прибыль. Она определяется как разница между подлежащими налогообложению доходами и учитываемыми в их уменьшение расходами (ст. 247 НК РФ). Поэтому право на подачу ЕУД сохраняется и в тех случаях, когда организация совершает операции, приводящие к возникновению доходов и расходов, названных в статьях 251 и 270 НК РФ (т.е. не учитываемых при налогообложении прибыли). К примеру, факт оплаты единственным участником ООО со своего счета услуг оператора связи для сдачи отчетности по ТКС не лишит организацию права на ЕУД. Ведь такие доходы при налогообложении не учитываются (подп. 11 п. 1 ст. 251 НК РФ).

Кто не может подавать упрощенную декларацию

Сдать ЕУД вместо обычных деклараций по налогам не получится при нарушении условий, установленных пунктом 2 статьи 80 НК РФ. В частности, если совершались операции, которые привели к движению денег на счетах. При этом не важно доходные это были операции или расходные.

Например, налогоплательщик лишается возможности сдать единую декларацию при получении на счет процентов на остаток денежных средств, а равно при поступлении денег от участников или учредителей. Также право на ЕУД теряется при оплате предпринимателем со своего коммерческого счета фиксированных страховых взносов. Сюда же относится и возврат ранее перечисленных (как выплаченных, так и поступивших) сумм, а также списание банком различных комиссий (за обслуживание счета, информирование по счету и т.п.).

Также право на ЕУД теряется при оплате предпринимателем со своего коммерческого счета фиксированных страховых взносов. Сюда же относится и возврат ранее перечисленных (как выплаченных, так и поступивших) сумм, а также списание банком различных комиссий (за обслуживание счета, информирование по счету и т.п.).

Совет

Прежде чем оформлять ЕУД, запросите в банке выписку по счету за прошедший квартал, чтобы убедиться в отсутствии движения денег.

Также отметим, что не вправе сдавать упрощенную декларацию организации или ИП, которые в прошедшем квартале совершали операции, указанные в статье 39, пункте 2 статьи 146 и статье 149 НК РФ. Дело в том, что эти операции нужно отражать в разделе 7 декларации по НДС. Поэтому их наличие лишает возможность направить ЕУД (письмо ФНС от 16.04.08 № ШС-6-3/288).

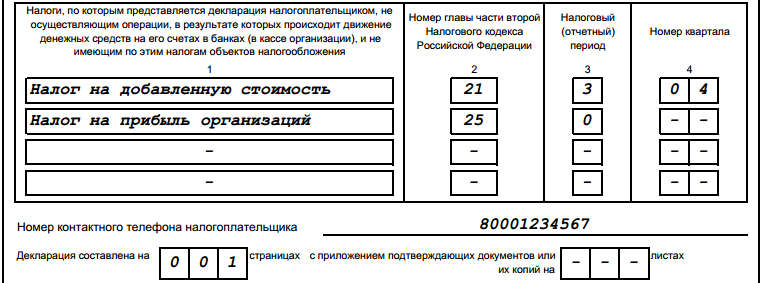

Какие налоги включают в ЕУД

С помощью единой декларации можно отчитаться как в рамках ОСНО, так и при УСН. В первом случае организации включают в декларацию данные по НДС и налогу на прибыль, а предприниматели — только по НДС. Это связано с тем, что статья 229 НК РФ обязывает предпринимателей сдавать декларацию 3-НДФЛ вне зависимости от результатов деятельности. Поэтому сведения о нулевом НДФЛ в упрощенную декларацию не включаются (определение КС РФ от 11.07.06 № 265-О, письмо Минфина от 30.10.15 № 03-04-07/62684).

Это связано с тем, что статья 229 НК РФ обязывает предпринимателей сдавать декларацию 3-НДФЛ вне зависимости от результатов деятельности. Поэтому сведения о нулевом НДФЛ в упрощенную декларацию не включаются (определение КС РФ от 11.07.06 № 265-О, письмо Минфина от 30.10.15 № 03-04-07/62684).

Внимание!

ЕУД не заменяет нулевой РСВ, поскольку страховые взносы не являются налогом (гл. 2.1 НК РФ), а в пункте 2 статьи 80 НК РФ установлены условия подачи упрощенной декларации только в отношении налогов. Также нужно учитывать, что единая декларация может заменить отчетность лишь по тем налогам, которые должен платить сам налогоплательщик. Поэтому в ней не указываются налоги, которые организация (ИП) перечисляет в качестве налогового агента.

Что касается «упрощенщиков», то для них большого смысла в оформлении единой декларации нет. Применение УСН само по себе освобождает от необходимости сдавать нулевые декларации по НДС и налогу на прибыль (для организаций) либо НДФЛ (для ИП). А значит, при отсутствии объекта обложения и вне зависимости от того, происходило ли движение денег по счету, плательщик единого «упрощенного» налога должен сдать только одну декларацию — нулевую по УСН. Причем, только один раз в год. Тогда как ЕУД в такой ситуации ему придется сдавать по общему правилу, то есть ежеквартально. Никаких исключений в этой части для «упрощенщиков» не установлено (п. 2 ст. 80 НК РФ, Порядок заполнения УПД (утв. приказом Минфина от 10.07.07 № 62н)).

А значит, при отсутствии объекта обложения и вне зависимости от того, происходило ли движение денег по счету, плательщик единого «упрощенного» налога должен сдать только одну декларацию — нулевую по УСН. Причем, только один раз в год. Тогда как ЕУД в такой ситуации ему придется сдавать по общему правилу, то есть ежеквартально. Никаких исключений в этой части для «упрощенщиков» не установлено (п. 2 ст. 80 НК РФ, Порядок заполнения УПД (утв. приказом Минфина от 10.07.07 № 62н)).

Правда, в одном из давних писем Минфин сообщил, что при УСН налогоплательщики вправе сдавать единую (упрощенную) налоговую декларацию только по итогам года (письмо от 05.05.17 № 03-02-08/27798). Таким образом, если организацию (ИП) не пугает перспектива возможных разбирательств с ИФНС по этому поводу, можно сдать по итогам года ЕУД, а не нулевую декларацию по УСН.

За какой период можно представить ЕУД

Единая декларация сдается ежеквартально. При этом, исходя из формулировки пункта 2 статьи 80 НК РФ, в ней отражаются данные нарастающим итогом с начала года. Таким образом, ЕУД подается за квартал, полугодие, 9 месяцев и календарный год.

Таким образом, ЕУД подается за квартал, полугодие, 9 месяцев и календарный год.

Срок сдачи единой упрощенной налоговой декларации

Не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами, календарным годом (п. 2 ст. 80 НК РФ). Как и в случае с остальной отчетностью, применяется правило: если 20-е число приходится на выходной или другой нерабочий день, то срок сдачи переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Как сдать единую упрощенную декларацию

Можно как на бумажном носителе (лично, по почте или через представителя), так и в электронном виде. Право выбора способа сдачи ЕУД есть у налогоплательщиков со среднесписочной численностью сотрудников не более 100 человек. Остальные обязаны отчитываться в электронном виде. Напомним, что указанный лимит определяется по данным предыдущего года (п. 3 ст. 80 НК РФ).

Декларацию нужно подать в ИФНС по месту учета организации или по месту жительства ИП (п. 2 ст. 80 НК РФ).

Бланк единой упрощенной налоговой декларации

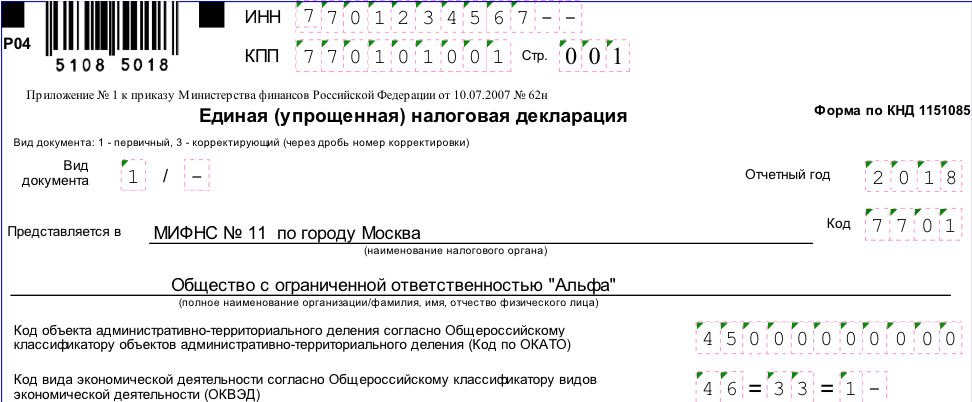

Форма была утверждена приказом Минфина от 10.07.07 № 62н и с тех пор ни разу не менялась.

Скачать бланк ЕУД

Файл XLS

Образец заполнения единой упрощенной налоговой декларации

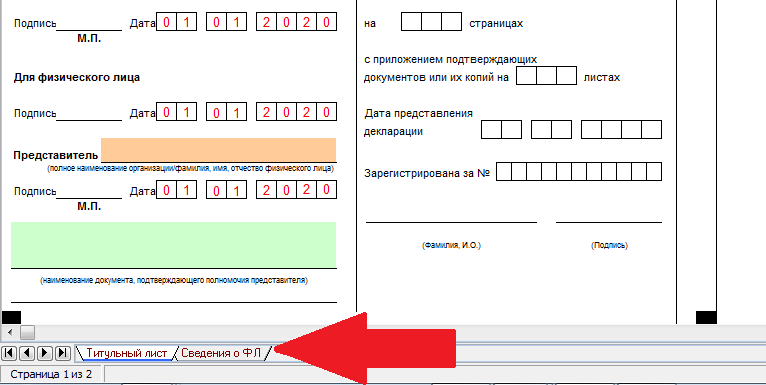

Организации и ИП заполняют только первую страницу. Там указываются: данные о плательщике; ИФНС, в которую сдается ЕУД; коды ОКТМО и ОКВЭД; налоги, сведения о которых включены в декларацию; период, за который сдается отчетность. Вся эта информация умещается на одном листе, который, собственно, и представляет собой ЕУД.

Скачать образец заполнения ЕУД

Файл XLS

Что такое простая налоговая декларация?

Если вы планируете самостоятельно подавать налоговую декларацию в этом году, вы можете претендовать на получение простой налоговой декларации. Вы можете подать простую налоговую декларацию бесплатно, используя одну из множества программ подачи налоговых деклараций, которые мы рекомендуем. Но если вы впервые подаете налоговую декларацию или ранее нанимали бухгалтера для ведения налоговой декларации, вы можете не знать, можете ли вы подать простую декларацию.

Чтобы помочь вам разобраться в вашей налоговой ситуации, Select проанализирует, кто имеет право на подачу простой налоговой декларации и где вы можете подать налоговую декларацию бесплатно.

Что такое простая налоговая декларация?

Простая налоговая декларация — это самый простой тип налоговой декларации, который вы можете подать. Каждая программа подачи налоговых деклараций определяет простые налоговые декларации по-разному, но обычно они включают:

- Доход W-2

- Ограниченный доход в виде процентов и дивидендов

- Стандартные вычеты

- Доход от безработицы

Многие онлайн-программы подачи налоговых деклараций также включают:

Когда вы подписываетесь на налоговую службу, такую как H&R Block или TurboTax, вы можете просмотреть требования, необходимые для получения права на простую налоговую декларацию, и подробную информацию о том, что включено.

Что делать, если вы не имеете права на подачу простой налоговой декларации?

Если ваши налоги немного сложнее, вам необходимо подать сложную налоговую декларацию. Большинство налоговых программ взимают плату за подачу сложных деклараций. Вот несколько ситуаций, в которых вы не сможете подать простую налоговую декларацию:

- Вы работаете не по найму или внештатно (налоговые формы 1099)

- Вы владелец малого бизнеса

- Вы получаете доход от аренды

- Вы получаете доход от инвестиций, таких как облигации и акции

Когда вы При подаче налоговой декларации с помощью онлайн-сервиса вы получите уведомление, если не сможете подать бесплатную простую налоговую декларацию и вместо этого вам потребуется обновить и оплатить более сложную декларацию.

Где бесплатно подать простую налоговую декларацию

Все лучшие налоговые программы Select предлагают возможность подать простую налоговую декларацию бесплатно. Единственным исключением является TaxAct, который взимает от 39,95 до 54,95 долларов за декларацию штата; подача простой федеральной налоговой декларации бесплатна.

Вот ваши варианты:

- Лучшее общее налоговое программное обеспечение: TurboTax

- Второе место: H&R Block

- Лучшее бесплатное налоговое программное обеспечение: Tax 9 Tax: 9 Tax: 9 Tax: Karma Tax

- 2

- 20057 TaxSlayer

- Гарантия наилучшей точности: TaxAct

Если вам нужно подать более сложную налоговую декларацию, все программы подачи налоговых деклараций предлагают роскошные, премиальные и индивидуальные планы, за исключением налога на кредитную карму.

Подробнее

Наша методология

Чтобы определить, какое налоговое программное обеспечение предлагает лучший способ подачи налоговой декларации в Интернете, выберите проанализированные 12 программ. Мы сравнили каждую программу по целому ряду функций, в том числе:

- Стоимость

- Пользовательский опыт

- Экспертная налоговая помощь

- Точность и гарантия максимального возмещения

- Рейтинг Better Business Bureau (BBB)

- Отзывы клиентов, если таковые имеются

Стоимость была одним из наиболее важных факторов. Хотя многие из этих сервисов предлагают бесплатные версии, многие люди имеют сложные финансы, которые требуют от них уплаты налогов. Мы оценили цену за план и взвесили функции, которые вы получаете, например, возможность максимизировать отчисления и кредиты. Чем больше отдачи от затраченных средств, тем выше рейтинг услуги.

Хотя многие из этих сервисов предлагают бесплатные версии, многие люди имеют сложные финансы, которые требуют от них уплаты налогов. Мы оценили цену за план и взвесили функции, которые вы получаете, например, возможность максимизировать отчисления и кредиты. Чем больше отдачи от затраченных средств, тем выше рейтинг услуги.

Независимо от того, являетесь ли вы новичком в подаче налоговой декларации или опытным профессионалом, пользовательский опыт имеет решающее значение для быстрого заполнения и подачи налоговой декларации без каких-либо затруднений. Выбранные нами сервисы должны были быть относительно удобными для пользователя.

Возможность поговорить с налоговым экспертом или представителем службы поддержки была большим плюсом. Четыре из пяти лучших налоговых программ предлагали ту или иную форму поддержки.

И если услуга поддерживала потребителей с щедрой точностью и гарантией максимального возврата, она оценивалась выше.

Мы также рассмотрели рейтинг Better Business Bureau, связанный с программным обеспечением. Рейтинги BBB помогают определить, насколько ответственно работает бизнес и помогает ли он своевременно разрешать жалобы клиентов. Также учитывались отзывы клиентов.

Рейтинги BBB помогают определить, насколько ответственно работает бизнес и помогает ли он своевременно разрешать жалобы клиентов. Также учитывались отзывы клиентов.

Изучив вышеперечисленные функции, мы отсортировали наши рекомендации по лучшей подаче налоговой декларации, занявшей второе место, бесплатному налоговому программному обеспечению, самой доступной и наилучшей гарантии точности.

Федеральные пошлины и пошлины штатов за регистрацию программ, упомянутых выше, могут быть изменены без предварительного уведомления. Многие программы не взимают плату до тех пор, пока вы не подадите декларацию, поэтому есть вероятность, что сборы могут измениться с момента начала подачи декларации до ее подачи.

Примечание редактора: Мнения, анализы, обзоры или рекомендации, изложенные в этой статье, принадлежат исключительно редакции Select и не были проверены, одобрены или иным образом одобрены какой-либо третьей стороной.

Узнайте больше о налоговом вычете и налоговом кредите

Центр налоговой информации

:

Подача

:

Кредиты

Налоговый кредит и налоговый вычет

При определении преимущества налогового вычета и налогового кредита важно понимать разницу между ними. Давайте определим каждый:

Давайте определим каждый:

Что такое налоговый кредит?

Налоговый кредит – это уменьшение причитающегося подоходного налога в долларах США. Налоговый кредит напрямую уменьшает сумму налога, которую вы должны. Общие кредиты включают кредит за заработанный доход, американский налоговый кредит возможностей и налоговый кредит вкладчиков.

Кредит может быть невозвратным или возвратным. Невозмещаемый кредит позволяет снизить налоговые обязательства до нуля (0). Возвратный кредит также может снизить вашу ответственность до нуля (0), но у него есть дополнительное преимущество. Если после уменьшения налога до нуля осталась какая-либо сумма из вашего возвращаемого кредита, вы получите остаток кредита обратно в качестве возмещения. Налоговый кредит на заработанный доход (EITC) является примером возвращаемого кредита.

Что такое налоговый вычет?

Налоговый вычет снижает налоговые обязательства лица за счет уменьшения его налогооблагаемого дохода Поскольку вычет снижает ваш налогооблагаемый доход, он снижает сумму налога, которую вы должны, но за счет уменьшения вашего налогооблагаемого дохода, а не путем прямого снижения вашего налога. Выгода от налогового вычета зависит от вашей налоговой ставки. Вот некоторые часто упускаемые из виду налоговые вычеты.

Выгода от налогового вычета зависит от вашей налоговой ставки. Вот некоторые часто упускаемые из виду налоговые вычеты.

Вычеты и кредиты могут быть ограничены вашим доходом, поэтому выбор одного из них может быть сложным. Специалист по налогам может помочь вам разобраться со сложностью и выбрать, следует ли требовать кредит, вычет или и то, и другое, если это соответствует требованиям.

Разница между налоговым кредитом и налоговым вычетом – пример

Допустим, например, что вы или один из ваших иждивенцев учится в колледже. Существует несколько вариантов получения кредита или вычета за оплаченное обучение.

Плата за обучение в размере 10 000 долларов США может уменьшить ваш общий налог до 2 500 долларов США с помощью кредита возможностей в Америке, который может уменьшить ваши общие налоги до 2 500 долларов США. Американский альтернативный кредит частично подлежит возврату, поэтому, даже если вы не должны платить какие-либо налоги, вы можете получить возмещение в размере до 1000 долларов США.