Значение кода периода формы 6-НДФЛ. Период представления код 31 в 6 ндфл

Налоговый период в 6-НДФЛ

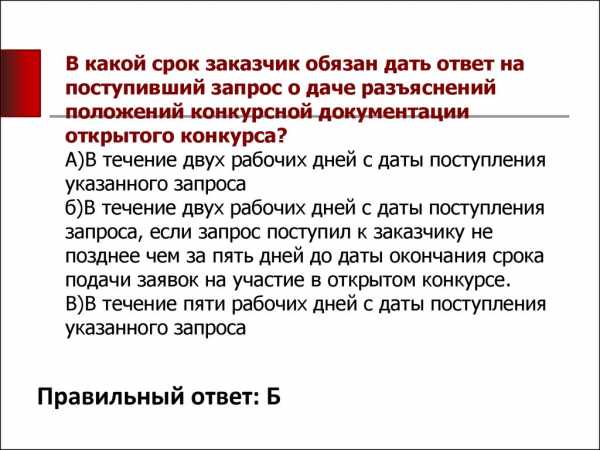

Заполняя отчет 6-НДФЛ, бухгалтер обязан указать на титульной странице код налогового периода. Для каждого учетного периода ФНС утвердила определенный код. Но что означает каждый код налогового периода 6-НДФЛ?

Содержание статьи

Сколько раз в год сдается 6-НДФЛ?

Отчет по форме 6-НДФЛ требуется заполнять и сдавать каждый квартал, то есть 4 раза в год:

- за первых 3 месяца года;

- за 6 месяцев;

- за 9 месяцев;

- за целый отчетный год.

При заполнении отчета не забываем указывать год заполнения. Отчетный год указывается в строке “Налоговый период”.

Какие бывают коды периода?

Перечень кодов периода можно отыскать в первом Приложении Порядка заполнения. Согласно информации, предоставленной в этом Приложении, для каждого периода предусмотренный собственный код:

- для отчетов за 3 месяца – код 21;

- для отчетов за 6 месяцев – код 31;

- для отчетов за 9 месяцев – код 33;

- для отчетов за 12 месяцев – код 34.

Из вышеуказанного перечня следует, что код периода в 6-НДФЛ обозначается цифрами 34.

Код 6-НДФЛ за первый отчетный квартал

Составляя отчет за первые 3 месяца, в строке “Период представления” требуется указать цифры “21”. Отчет 6-НДФЛ за данный период должен соответствовать каждому значению квартальной отчетности, поскольку в обоих разделах документа указываются данные за первый квартал отчетного года.

Коды отчета за второй и третий кварталы

Если бухгалтер заполняет отчет за второй квартал, то в графе кода предоставления вписываются цифры “31”, а за третий квартал – цифры “33”. Такие кодировки применяются для отчетов с нарастающим итогом. Речь идет об авансовых расчетах по имущественному налогу или декларациях по прибыли.

Как видите, отчет по форме 6-НДФЛ выполняет функции не только квартальной отчетности, но также отчета, который формируется с накопительным итогом.

Код периода в годовой отчетности 6-НДФЛ

В годовой отчетности налоговый период в 6-НДФЛ обозначается цифрами “34”. В первом разделе такого отчета указываются данные за весь год. А вот во втором разделе внимание концентрируется на последнем квартале отчетного года.

Для проверки указанных показателей в 6-НДФЛ рекомендуется использовать данные со справок 2-НДФЛ, а также декларации за прибыль за этот же период.

Реорганизация и ликвидация: какие коды указывать

Если компания была ликвидирована или состоялась процедура ее реорганизации, то в формы 6-НДФЛ необходимо указывать совсем другие коды, а не те, о которых шла речь выше. Это связано с тем, что форма отчета сдается за период, который не соответствует кварталу. Для таких организаций необходимо указывать период от начала отчетного года до дня, когда завершился процесс реорганизации или ликвидации. При ликвидации или реорганизации в форме 6-НДФЛ следует указывать такие коды периодов:

- за 1 квартал – код 51;

- за 6 месяцев – код 52;

- за 9 месяцев – код 53;

- за 12 месяцев – код 90.

Например, если ликвидация компании состоялась в августе 2016 года, то бланк 6-НДФЛ заполняется за период с января 2016 года по август тоже года. При этом код периода в документе указывается “53”. Август – это 8 месяц года, который относится к 3 кварталу. Именно поэтому следует указывать цифры “53” в строке кода представления.

Наказание за неправильно указанный код периода

Составлять отчет 6-НДФЛ следует вовремя. В противном случае на налогового агента возлагается штраф. В случае просрочки даже на 10 дней к налоговому агенту могут применяться более суровые санкции. В некоторых случаях возможна даже блокировка банковского счета. Кроме того, оштрафовать налогового агента могут за наличие ошибок в форме 6-НДФЛ. Чтобы избежать проблем, рекомендуется перед сдачей отчета правильность написания кода.

LawCount.ru

lawcount.ru

Заполнение 6-НДФЛ: коды периодов, мест и способов представления расчета - formy-i-blanki.ru

Скачать форму 6-НДФЛ на этой страницеСам порядок заполнения смотреть также на этой странице или скачать полный текст порядка заполнения с данными приложениями (коды) (Источник: ФНС) ссылка (docx).

Коды периодов, мест и способов представления расчета опубликованы в приложении 1-3 к порядку заполнения формы 6-НДФЛ.

Приложение № 1 к Порядку заполнения

и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ, утвержденному приказом ФНС России от 14.10.2015 г. №ММВ-7-11/450@

Коды периодов представления

Код Наименование 21 1 квартал 31 полугодие 33 девять месяцев 34 год 51 1 квартал при реорганизации (ликвидации) организации 52 полугодие при реорганизации (ликвидации) организации 53 9 месяцев при реорганизации (ликвидации) организации 90 год при реорганизации (ликвидации) организацииПриложение № 2 к Порядку заполнения

и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ, утвержденному приказом ФНС России от 14.10.2015 г. № ММВ-7-11/450@

Коды мест представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом

Код Наименование 120 По месту жительства индивидуального предпринимателя 125 По месту жительства адвоката 126 По месту жительства нотариуса 212 По месту учета российской организации 213 По месту учета в качестве крупнейшего налогоплательщика 220 По месту нахождения обособленного подразделения российской организации 320 По месту осуществления деятельности индивидуального предпринимателя 335 По месту нахождения обособленного подразделения иностранной организации в Российской ФедерацииПриложение № 3 к Порядку заполнения

и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ, утвержденному приказом ФНС России от 14.10.2015 г. № ММВ-7-11/450@

Коды, определяющие способ представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом в налоговый орган

Код Наименование 01 на бумажном носителе (по почте) 02 на бумажном носителе (лично) 04 по телекоммуникационным каналам связи с электронной подписью 09 на бумажном носителе с использованием штрих-кода (лично) 10 на бумажном носителе с использованием штрих-кода (по почте). Источник: ФНСwww.formy-i-blanki.ru

Код периода формы 6-НДФЛ (налог на доходы физических лиц, образец)

Любой работодатель должен платить за своих сотрудников налог на доход физических лиц и, соответственно, сдавать в государственные органы отчетность по всем сделанным платежам.

При этом действующее законодательство достаточно четко регулирует то, что именно нужно отражать в отчетной документации для того, чтобы она соответствовала установленным правилам и предоставляла государственным органам именно ту информацию, которая им необходима.

В частности, предпринимателям важно будет разобраться в том, как правильно должен заполняться код периода формы 6-НДФЛ, так как он включает в себя достаточно большое количество важных норм.

Общие правила заполнения формы

Обобщить все правила оформления этого документа можно несколькими статьями:

- Оформление документа осуществляется на основании информации учета заработной и других выплат, которые были рассчитаны и выплачены сотрудникам со стороны работодателя, а также взысканного с этих сумм налога, включенного в регистры налогового учета.

- Если показатели тех или иных разделов не могут указываться на одной странице, то в таком случае они переносятся на другие.

- В процессе заполнения этого документа полностью исключается возможность исправления ошибок с использованием корректирующих средств, а также использование двусторонней печати или скрепление листов.

- Каждый отдельный показатель формы указывается в соответствующем поле, которому выделяется нужное мест. В каждом поле указывается только какой-то конкретный показатель, и единственным исключением из этого являются те показатели, которые имеют значение с десятичной дробью или же должны указываться в виде даты.

- Страницы расчетной формы имеют сквозную нумерацию с титульного листа, и порядковый номер каждой страницы должен указываться в соответствующем поле слева направо. Тот показатель, который имеет три знакоместа, должен записываться в полной мере, то есть «001», «002» и так далее.

- В расчетной форме в обязательном порядке указываются необходимые реквизиты и суммированные показатели. Если какие-либо значения по общим показателям отсутствуют, то в таком случае нужно указывать ноль.

- Числовые и текстовые поля нужно заполнять слева направо, начиная с левой крайней ячейки или же левого края того поля, которое было отведено для указания нужных показателей.

- Если для того, чтобы записать тот или иной показатель, не нужно заполнять полностью определенное поле, то в таком случае незаполненные участки нужно заполнить прочерками.

- Расчетная форма должна отдельно заполняться по каждому нужному коду ОКТМО.

- В процессе подготовки расчетного документа с применением специализированного программного обеспечения с дальнейшей распечаткой документа на принтере предусматривается отсутствие обрамления знакомест или прочерков для пустых полей.

Основные положения

Как говорилось выше, оформление отчетной документации предусматривает соблюдение достаточно большое количество правил, установленных действующим законодательством, и в принципе законодатели достаточно подробно указали порядок и форму составления этого документа.

Что это такое для информации

На сегодняшний день любой предприниматель сталкивается с различным форматом кодировки данных, но в преимущественном большинстве случаев это происходит именно в процессе формирования налоговой отчетности. В частности, это относится и к отчету 6-НДФЛ.

Содержание данного отчета, включая суммы предоставленных сотрудникам выплат, налог с этих выплат, а также даты и сроки проведения различных операций должны указываться в естественном виде, то есть кодировка для них не предусматривается. Таким образом, все денежные показатели должны указываться в рублях, в то время как дата выглядит как стандартная календарная информация.

Вся закодированная информация в этой отчетности указывается на первом листе в сжатом виде, что позволяет вкратце отразить все необходимые данные о той организации, которая сдает отчетность.

В частности, это касается следующих кодов:

| ИНН | Нужная информация о налоговом агенте, включая его адрес регистрации и фактическое местонахождение, отделение налоговой инспекции, в котором проходила процедура регистрации, и другие данные. |

| КПП | Менее содержательный код, который указывает на определенное отделение, которое регистрировало данную компанию, а также точную причину, по которой организация была поставлена на налоговый учет. |

| КППР | Код, указывающий на период подачи отчетности по форме 6-НДФЛ. |

| КНО | Код конкретного налогового органа, который указывается на определенный субъект России, а также принадлежность указанного отделения к той или иной инспекции. |

| КМН | Код инспекции, которая находится по месту регистрации коммерсанта. |

Это далеко не полный список используемых кодов, с помощью которых обеспечивается возможность использования единой формы подачи информации для более простой ее обработки компьютерным оборудованием, а также сокращение общего количества листов расчета, так как закодированная информация на странице занимает гораздо меньше места.

Код периода формы 6-НДФЛ

Код периода формы 6-НДФЛСуществующие виды

Изначально стоит отметить первый квартальный отчет, который предназначается для указания промежуточной информации. В этом документе нужно в соответствующих ячейках указать КППР в виде «1» или «2». На самом деле этот документ полностью соответствует стандартным показателям квартальной отчетности, так как информация как в первом, так и во втором разделе указывается за первые три месяца этого года, причем стоит отметить, что подобное совпадение является характерным исключительно для данной формы за первый квартал, так как все остальные виды такой отчетности не имеют подобного свойства.

Второй тип – внутригодовая отчетность. Кодировка «33» и «31», которая используется в процессе оформления 6-НДФЛ, является характерной для той отчетности, которая оформляется нарастающим итогом, и в частности, это касается декларации, которая составляется по имеющимся доходам или авансовым расчетам.

В таком 6-НДФЛ полностью объединяются функции стандартной квартальной отчетности с теми формами, которые должны заполняться по накопительным итогам. При этом стоит отметить тот факт, что КППР должен использоваться по аналогии с кодами налоговых декларации, информация о которых формируется постепенно.

Последний тип – итоговая отчетность. Проставление на первом листе значения «34» говорит о том, что компания сдает именно годовую отчетность. Первый раздел данного расчетного документа включает в себя информацию за период, идущий с января по декабрь, в то время как второй раздел оформляется в виде квартальной информационной добавкой, которая требуется к суммированным показателям, прописанным в первом разделе, то есть информация в нем будет демонстрироваться исключительно за последний квартал.

Годовая отчетность с данным кодом может всесторонне контролироваться и, в частности, обязательно будет проведена сверка показателей из этого документа с той информацией, которая указана в справке 2-НДФЛ, а также прибыльным декларациям, поданным за соответствующие периоды.

Инструкция по заполнению формы 2-НДФЛ

Скачать образец формы 2-НДФЛ

При оформлении 6-НДФЛ можно поставить КППР «90» только в том случае, если происходит реорганизация налогового агента или же он полностью ликвидируется в одном из месяцев четвертого квартала. В том случае, если реорганизация осуществляется в какие-либо другие месяцы отчетного года, коды используются другие, и в частности, нужно указать «51» в случае проведения реорганизации на протяжении первого квартала, а также «52» и «53», сдавая отчетность за второй и третий квартал соответственно.

Указывая все специальные КППР, налоговый агент должен основываться на нормах пункта 2 статьи 55 Налогового кодекса, в котором достаточно подробно прописано понятие последнего налогового периода, указываемого для реорганизуемой компании.

Статья 55. Представительства и филиалы юридического лица

Главные определения

Код предоставления записывается в специальной графе на титульном листе, и данный идентификатор используется для того, чтобы обеспечить автоматизированную обработку информации, в связи с чем требуется не только максимально точное указание тех или иных данных, но еще и использование правильной формы их отображения:

- Все использующиеся коды включают в себя две цифры, и количество знаковых мест во всех графах соответствует данной норме. При этом не стоит забывать о том, что при оформлении отчетности запрещается оставлять какие-либо свободные ячейки, в связи с чем при отсутствии данных они сменяются знаком прочерка.

- При использовании ручного заполнения можно использовать только синие, фиолетовые или черные чернила, в то время как надпись должна иметь хорошую непрерывную насыщенность, исключая какие-либо искажения.

- Запрещается зачеркивать или стирать данные, а также использовать в документе корректирующие средства. Если какой-либо код был указан некорректно, то в таком случае вся отчетность должна быть оформлена заново с указанием правильной информации.

Именно по этой причине в преимущественном большинстве случаев более удобным является специализированное программное обеспечение и различная компьютерная техника. Многие рабочие операции производятся полностью автоматически, включая оформление документации.

Пример кода периода формы 6-НДФЛ

Действующее налоговое законодательство не предусматривает какого-либо точного указания отчетных периодов для того, чтобы подавать информацию по выплаченным налогам на доходы физических лиц и, вполне вероятно, что именно по этой причине сотрудники налоговых органов ввели такое понятие как «период представления» расчета 6-НДФЛ, присваивая для таких периодов специальные коды. В частности, при расчете 6-НДФЛ за первый квартал нужно указывать код «21».

Для заполнения данной графы предусмотрено два знаковых места, в связи с чем и сам код, соответственно, представляет собой двузначное число. Приказ, в соответствии с которым была введена сама отчетность по форме 6-НДФЛ, установил также периоды подачи таких отчетов как последний день месяца, который идет за окончанием квартала.

Если этот день приходится на праздничный или выходной, то в таком случае подача отчетности осуществляется в ближайший рабочий день.

В процессе проведения ликвидации или реорганизации компании такие расчетные документы должны подаваться за период от начала того года, в котором была проведена данная операция до дня ее окончания. К примеру, если ликвидация заканчивается в феврале, то в таком случае в соответствующей строке нужно будет указать «51».

В общем и целом, коды отчетных периодов являются следующими:

| Код периода | Стандартный формат | При ликвидации или реорганизации компании |

| За первый квартал | 21 | 51 |

| За второй квартал | 31 | 52 |

| За 9 месяцев | 33 | 53 |

| За прошедший год | 34 | 90 |

Код периода, который указывается на титульном листе оформляемой отчетности, нужно указывать в полном соответствии с информацией, указанной в первых двух разделах расчетного документа. Корректность указания всей информации осуществляется, в частности, путем определения взаимной связи основных показателей, прописанных в этом документе.

Если же в коде периода агент допускает те или иные ошибки, его нельзя будет привлечь к ответственности в виде штрафа по той причине, что данное нарушение не относится к перечню причин, позволяющих сотрудникам налоговых органов отказать в принятии поданной отчетности.

Однако сразу стоит отметить тот факт, что в данном случае документ будет расцениваться со стороны сотрудников налоговой службы как отчетность, поданная за другой период времени, в связи с чем бухгалтеру придется все равно заниматься оформлением уточненной документации.

Скачать бланк формы 6-НДФЛ

Таким образом, законодатели постарались обеспечить унифицированный способ предоставления всей необходимой информации с дальнейшей ее обработкой, а также существенно сократить объем документов, которые нужно подавать в инспекцию.

Многие бухгалтера удивляются, зачем ввели форму 6-НДФЛ. Но это вполне обосновано, ведь она является уточненной формой от 2-НДФЛ.Пример заполнения 1 раздела отчета 6-НДФЛ мы подготовили тут.

Как отразить количество физических лиц, получивших доход, в 6-НДФЛ — смотрите далее.

buhuchetpro.ru

Заполнение 6-НДФЛ: Приложение 1

Главная → Бухгалтерские консультации → 6-НДФЛ

Актуально на: 3 августа 2016 г.

При подготовке формы 6-НДФЛ в случае возникновения вопросов необходимо обращаться к утвердившему ее приказу ФНС России от 14.10.2015 № ММВ-7-11/450@. В этом Приказе содержится не только сама форма Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, но и Порядок заполнения и представления и Формат представления отчета 6-НДФЛ. О Приложении 1 к порядку заполнения Расчета 6-НДФЛ мы и поговорим.

Приложение 1 для титульного листа

При заполнении титульного листа формы 6-НДФЛ необходимо в числе прочего заполнить строку «Период представления (код)». По этой строке отражается код периода представления, найти который можно в Приложении № 1 к Порядку заполнения и представления Расчета 6-НДФЛ. Напомним, что представляется Расчет ежеквартально нарастающим итогом – за 1-й квартал, полугодие, 9 месяцев и календарный год.

Коды периодов представления

В Приложении 1к Порядку заполнения периодам представления присвоены следующие коды:

| 21 | 1 квартал |

| 31 | полугодие |

| 33 | 9 месяцев |

| 34 | год |

| 51 | 1 квартал при реорганизации (ликвидации) организации |

| 52 | полугодие при реорганизации (ликвидации) организации |

| 53 | 9 месяцев при реорганизации (ликвидации) организации |

| 90 | год при реорганизации (ликвидации) организации |

Как видно из таблицы, отдельные коды периодов представления Расчета 6-НДФЛ указаны для ликвидированных или реорганизованных организаций. Ведь сдавать форму 6-НДФЛ они будут, как правило, за период, не соответствующий календарным кварталам. Такие организации указывают период времени от начала года до дня завершения ликвидации (реорганизации). Так, если созданная несколько лет назад организация была ликвидирована или реорганизована в августе 2016 года, то последним периодом, за который ей надо составить Расчет, является период с января 2016 года по август 2016 года. Соответственно, и код представления такая организация должна указать 53 (ведь август приходится уже на 3-й квартал).

Подробнее о том, как заполнить форму 6-НДФЛ на примере, можно посмотреть в нашем отдельном материале.

glavkniga.ru

Код места нахождения (учета) в 6-НДФЛ

Главная → Бухгалтерские консультации → 6-НДФЛ

Актуально на: 12 августа 2016 г.

Куда сдается 6-НДФЛ, мы рассказывали в нашей отдельной консультации. Место нахождения (учета) налогового агента в виде кода приводится на Титульном листе формы 6-НДФЛ (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@). О том, что указывать в качестве места нахождения (учета) в Расчете, поясним в нашей консультации.

Место нахождения (учета): код

Место нахождения (учета), куда предоставляется форма 6-НДФЛ, имеет свой код, предусмотренный Приложением № 2 к Порядку заполнения и представления Расчета (Приложение № 2 к Приказу ФНС от 14.10.2015 № ММВ-7-11/450@):

| По месту жительства индивидуального предпринимателя | 120 |

| По месту жительства адвоката | 125 |

| По месту жительства нотариуса | 126 |

| По месту учета российской организации | 212 |

| По месту учета в качестве крупнейшего налогоплательщика | 213 |

| По месту нахождения обособленного подразделения российской организации | 220 |

| По месту осуществления деятельности индивидуального предпринимателя | 320 |

| По месту нахождения обособленного подразделения иностранной организации в Российской Федерации | 335 |

Так, к примеру, индивидуальные предприниматели сдают форму 6-НДФЛ по месту своего учета, следовательно, в качестве кода места нахождения (учета) указывают 120. Но если ИП применяет ЕНВД или ПСН, то Расчет в отношении работников, занятых во вмененной или патентной деятельности, такой предприниматель должен представлять по месту постановки на учет в качестве плательщика ЕНВД или ПСН соответственно (абз. 6 п. 2 ст. 230 НК РФ). Следовательно, код места нахождения (учета) на Титульном листе формы 6-НДФЛ должен быть указан 320.

glavkniga.ru

Форма 6 НДФЛ: коды

Кодированная информация постоянно используется в отчетности по налогам, в частности, в форме 6-НДФЛ.

Содержание статьи

Код формы 6 НДФЛ

Не требуется кодирования для обозначения денежных сумм (в рублях), датах, сроках (в календарных числах). В строке «налоговый агент» указывается полное название предприятия.

Закодированные сведения необходимы при заполнении листа 1 (титульного), на котором информация преобразовывается в цифровые данные. Отчет предприятия принимает сжатый вид.

Оформление представленных сумм обязательных платежей на доход физических лиц установлено нормативными актами налоговой службы.

Данный Расчет представляется каждый квартал с нарастанием итога:

І квартал, 6, 9 и 12 месяцев, налоговый период – год.

Каждый отчетный период имеет собственный код, который предусмотрен Порядком заполнения (Приложение 1).

І кварталу присвоен шифр 21, полугодие закодировано под цифрой – 36, 9 месяцев – 33, год – 34.

Реорганизация или ликвидация

Предусмотрены специальные коды, когда происходит реорганизация или ликвидация организации. Присвоение отдельных кодов названным предприятиям вызвано тем, что код формы 6-НДФЛ будет представлена за время, которое не соответствует календарному кварталу. Они указывают расчет на начало года и до конкретного срока закрытия. Итоговый отчет при закрытии или реорганизации предприятия в конце года (октябрь-декабрь).

Для подобных компаний устанавливаются символы:

В І квартале – 51, в 6 месяцев – 52, в 9 месяцев – 53, за год – 90.

Цифровой код идентификационного номера показывает сведения о компании (место регистрации, расположение налогового органа и прочее).

Шифр КПП содержит меньше информации, он раскрывает в 9 цифровых обозначениях код налогового органа, где предприятие поставлено на учет, основания нахождения на нем.

Код налогового органа содержит 4 цифры: две первые означают индекс субъекта РФ в соответствии с Конституцией, в последних цифрах обозначается принадлежность к конкретной инспекции (межрегиональная, межрайонная и т.д.).

Указывается код инспекции по месту нахождения организации и другие обозначения.

Оформляя отчетность по кварталу I, в клетках, означающих период отчетности, нужно проставить цифры 2 и 1, что является характерной особенностью налоговых отчетов.

Данные первых трех месяцев показывают действительную информацию указанного периода. Этим свойством обладает лишь отчетность за первый квартал, у остальных отчетов подобных совпадений нет.

Итоговая отчетность

Если на титульном листе используется код 34, это значит расчет за год. В первой части расчета указываются сведения за год (январь-декабрь), вторая часть – добавляет информацию к общим данным первой части с показателями за последний квартал.

Отчет за год налоговый орган контролирует, сверяя с информацией формы 2-НДФЛ и деклараций по прибыли за этот же год.

Отчетность с показателями подоходного налога представляется в налоговую службу в бумажном виде, которая заполняется от руки. Применяется электронный вариант. Он обязателен для организаций с количеством работников более 25 человек.

Организацию привлекают к административной ответственности с применением штрафных санкций:

- при отсутствии отчетного документа;

- при опоздании представления формы 6-НДФЛ.

Использование кодированных обозначений дает возможность применить одинаковую форму подачи необходимых данных, облегчается обработка электронными программами.

Значительно сокращает число расчетных страниц, поскольку зашифрованные сведения имеют меньший объем информации.

LawCount.ru

lawcount.ru