Коммерческий банк. Функции и основные операции. Проведен банк это

Банковские операции, виды банковских операций :: BusinessMan.ru

Деятельность банков заключается в проведении определенных процедур в отношении денежных единиц, ценных бумаг и имущества. Общее название этих действий – банковские операции. Часть из них совершается по инициативе самих банков, часть – по требованию их клиентов. Процедуры, совершаемые по инициативе банков, обычно направлены на получение ими прибыли, а в отдельных случаях – на обеспечение собственной деятельности.

Процедуры, совершаемые по инициативе клиентов, преследуют цели, определяемые самими клиентами (банки тоже могут получать прибыль при их проведении). Они могут быть направлены на защиту сбережений от обесценивания, извлечение прибыли или получение денежных средств во временное пользование. Наиболее распространенные процедуры, проводимые в отношении денежных единиц или ценных бумаг, делятся на несколько основных категорий:

- Денежные переводы.

- Валютные операции.

- Обслуживание карт.

- Обслуживание счетов (РКО).

- Кредитные операции.

- Инкассация.

- Депозитные операции.

- Лизинг.

- Биржевые операции.

Денежные переводы

Данные операции проводятся по поручению обычных граждан (физических лиц). Открытием счета они не сопровождаются и не требуют его наличия у отправителя. Действия могут осуществляться в отношении других граждан, а также юридических лиц. В ряде случаев подобные операции попадают под определенные ограничения. В большинстве своем они касаются использования иностранной валюты резидентами (гражданами) Российской Федерации.

Технически такие банковские операции являются одними из самых простых. Клиент подтверждает личность и передает деньги банку, который производит их перечисление получателю. Перевод, сопровождаемый открытием счета, является более сложным действием. Но это дает клиенту существенно большие возможности: например, проведение регулярных или разовых платежей и использование для этих целей интернета.

Валютные операции

Это процедуры, связанные с приобретением или сбытом иностранных денежных единиц. Обычно они направлены непосредственно на покупку или продажу (обмен) валюты. В отдельных случаях эти действия являются промежуточными: например, оплата счетов, выставленных в иностранной валюте. Для того чтобы ее произвести, требуется сначала приобрести нужное количество указанных денежных единиц.

Почти все виды банковских операций, касающиеся работы с иностранными валютами, попадают под определенные ограничения. Они накладываются в соответствии с валютным регулированием, осуществляемым государством. Оно направлено на установление компромисса между текущими потребностями отдельных граждан и необходимостью контролировать курс национальной валюты России. Рассматриваемые ограничения касаются только резидентов РФ.

Обслуживание карт

В эту категорию попадают все виды банковских операций, проведение которых подтверждается только наличием самой карты и знанием специального кода. Банкомат или платежный терминал считывает заложенную в карту информацию, проверяет вводимый ее держателем код и выполняет требуемые действия: чаще всего, оплату товаров или услуг, а также перевод средств с одной карты на другую.

Подобные процедуры очень удобны, они требуют от клиента минимум усилий, проводятся очень быстро. Но такая простота несколько снижает безопасность. В целях компенсации этого, операции с банковской картой имеют определенные лимиты. В том числе, некоторые действия не могут быть подтверждены только картой, для их совершения необходимо обратиться в отделение или офис банка.

Обслуживание счетов (РКО)

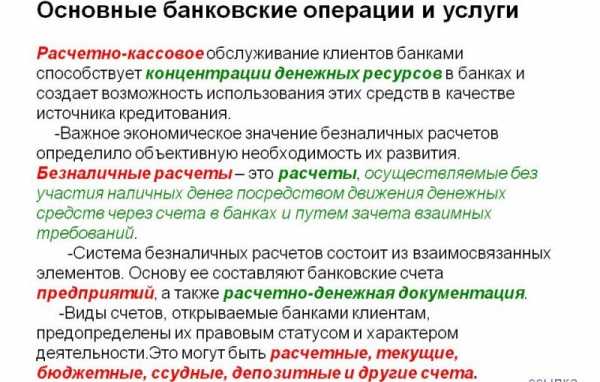

Это любые банковские операции кредитных организаций (или самих банков), проводимые в отношении клиентских счетов всех типов: перевод средств с одного счета на другой, совершение наличных и безналичных платежей и расчетов, зачисление или вывод средств. Также сюда относится исполнение платежных поручений, предоставление выписки и иных документов по требованию клиента. Комплекс этих услуг обычно называют расчетно-кассовым обслуживанием, за их оказание может быть предусмотрена комиссия или фиксированная плата в соответствии с установленными тарифами.

В отношении таких процедур возможно действие определенных лимитов. Например, если их проведение инициируется через интернет. При обращении же клиента в отделение или офис возможно проведение операции любого масштаба. Этот вариант обслуживания более безопасен по сравнению с карточным. Но он требует физического присутствия клиента с подтверждением его личности в целях обеспечения сохранности средств. В отдельных случаях достаточно наличия соответствующего документа - платежного поручения (в отсутствие самого клиента).

Кредитные операции

Кредитные банковские операции – это все действия, совершаемые в процессе кредитования: предоставление кредитного лимита, зачисление кредитных средств на счет или выдача наличных. Также сюда входят платежи, совершаемые клиентом в процессе погашения кредита и применение штрафных санкций при просрочках. Получение клиентом ссуды тоже является кредитной процедурой.

Организация банковских операций этой категории схожа с привлечением и размещением вкладов. Кредитование клиентов, с точки зрения банка – точно такое же размещение собственных средств под проценты. Банк вкладывает свои средства в клиентов, рассчитывая на их возврат в назначенные сроки с процентами. Различаются лишь сами проценты: по вкладам они существенно ниже. Поэтому депозитные процедуры часто относят к кредитным, называя их пассивными кредитными операциями.

Инкассация

Услуги инкассации оказывают банки. И банковские операции такого типа подразумевают получение сотрудниками банка наличных средств клиента с последующим их зачислением на его банковский счет. При получении оформляется соответствующий документ. Процедура зачисления документами не сопровождается, но отображается в отчетах, как соответствующая приходная операция.

Такими услугами пользуются практически все коммерческие организации, получающие от клиентов наличные в качестве оплаты товаров или услуг. Это существенно повышает сохранность денежных средств клиента. Ему не приходится хранить крупные суммы и обеспечивать их безопасность. Транспортировку наличных банк тоже берет на себя, осуществляя ее на подготовленном транспорте, сопровождаемом вооруженной охраной.

Депозитные операции

Депозитные банковские операции – это комплекс мероприятий по привлечению средств клиентов во вклады: размещение вкладов, обслуживание необходимых счетов, расчет и начисление процентов и возврат средств в установленный срок. Иногда к этой категории относят и проводимые рекламные кампании, как процесс привлечения.

Выгода банка при размещении вклада состоит в возможности реинвестирования клиентских средств до момента, в который они должны быть возвращены. Выгода клиента заключается в прекращении обесценивания денежных средств, вызываемого различными факторами. Для достижения этой цели клиенты могут открывать вклады в национальной валюте другого государства (или нескольких). Также существуют вклады в драгоценных металлах (наиболее распространенный вариант – золото).

Лизинг

Осуществление банковских операций может быть связано с приобретением банком определенного имущества на собственные средства, для долгосрочной аренды такового клиентом. Простыми словами – банк покупает то, что хочет клиент, и сдает ему это в аренду за соответствующую тарифу плату. В перспективе клиент имеет право как на выкуп данного имущества, так и на его возврат, сопровождаемый прекращением действия условий аренды. Такая процедура называется лизингом.

Эта услуга может стать отличным решением в ситуациях, требующих от физического или юридического лица покупки дорогостоящего имущества при отсутствии требуемых на то средств. В конечном итоге лизингополучателю такая процедура обойдется дороже, чем просто покупка. Но от него не потребуется оплаты всей стоимости единовременно. Также сохранится возможность вернуть оборудование лизингодателю, если средств на выкуп не хватит.

Биржевые операции

Под это определение попадают банковские операции, направленные на покупку или продажу ценных бумаг. Эти процедуры могут выполняться по поручению физического или юридического лица. В отдельных случаях они осуществляются по инициативе самого банка в ходе реинвестирования. Конечные цели этих действий могут быть различны: получение прибыли от владения ценными бумагами, управление рисками или доход от спекулятивной деятельности.

К биржевым процедурам относится и обслуживание счетов лиц, осуществляющих спекулятивную деятельность на валютном рынке: покупка или продажа иностранной валюты по поручению этих лиц. Предоставление таких услуг банками получило достаточно широкое распространение.

Прочие виды банковской деятельности

Существуют и другие виды процедур, проводимых банками по собственной инициативе или по поручению физических или юридических лиц. Банк может выступать не только кредитором или заемщиком, но и гарантом, поручителем или посредником. Для осуществления всех видов его деятельности требуется соответствующая лицензия. Ее получение может быть необходимо другим финансовым организациям, если их деятельность требует проведения процедур, относящихся к банковским.

businessman.ru

Что такое банк: виды, определение, функции

Не все знают полное значение терминов, которые приходится упоминать каждый день. Постольку, поскольку жизнь современного человека плотно связана с банками, то стоит подробно рассмотреть данное понятие. Ведь далеко не все знают, что такое банк, какие виды этих финансовых организаций в нашей стране, полный список его услуг, источники формирования прибыли и многое другое. Поэтому с этими понятиями обязательно нужно ознакомиться, причем не только экономисту, но и простому обывателю, далекому от финансовой системы.

Что такое банк

Банк – это кредитно-финансовая организация, деятельность которой заключается в оперировании денежными средствами, ценными бумагами и драгоценными металлами. Деятельность каждой такой организации в нашей стране регулируется Центральным банком России на основании выданной им лицензии.

Слово банк произошло от итальянского слова banco, что в переводе на русский язык означает стол или лавка.

Кредитно-финансовые учреждения имеют право заниматься любой деятельностью, которая связана с деньгами: хранить средства юридических и физических лиц, кредитовать не только граждан, но и другие компании, в том числе государственные, переводить деньги. Банки не имеют прав заниматься, торговлей, страхованием и производством.

Банковские услуги

По своей сути банк – это посредник между лицами, которые обладают средствами и готовы их вложить, и гражданами или компаниями, которые в средствах нуждаются. Основные услуги банков:

- привлечение вкладчиков;

- кредитования;

- выполнение расчетно-кассовых операций (обмен валюты, прием платежей, денежные переводы).

На самом деле спектр банковских услуг достаточно широкий, потому что, например, кредитование осуществляется в разных вариантах: кредитные карты, потребительское кредитование, ипотека, автокредит. Также банки предлагают такое услуги, как зарплатные проекты, говоря простыми словами – это дебетовый счет, открытый на имя физического лица, который пополняет какая-либо организация.

Кроме того, банки оказывают финансовые услуги друг другу, в том числе выдают кредиты под процент.

Услуги банков

Виды банков

Какие виды банков существуют:

- Центральный банк – это единственный в стране банк, который регулирует и контролирует деятельность всех кредитно-финансовых организаций.

- Коммерческий банк – это организация, осуществляющая предпринимательскую деятельность.

Что такое коммерческий банк, знают практически все, это те организации, которые непосредственно занимаются финансовой деятельностью, а их основная задача – получение прибыли, впрочем, как и любой другой организации. Все банки в нашей стране, за исключением Центробанка являются коммерческие, ведь суть их существование – приносить доход учредителям.

Если интересует вопрос, есть ли в нашей стране некоммерческий банк, то ответ очевиден, таких организаций нет, кроме, конечно, Центробанка. Зато есть банки, которые полностью или частично принадлежать государство. Ошибочное мнение большинства, что Сбербанк – это государственное учреждение. Нет! Только 51% акций Сбербанка принадлежат правительству. У Россельхозбанка и Росэксимбанк 100% акций государственные.

Подвиды коммерческих банков в нашей стране:

- инвестиционные – это организации, которые привлекают инвестиции и вкладывают их в ценные бумаги;

- универсальные – совмещают в себе все банковские услуги;

- специализированные – занимаются одним видом деятельности, например, выдают кредиты;

- сберегательные – хранят деньги клиентов.

В нашей стране подавляющее большинство коммерческих банков – универсальные.

Функции финансово-кредитной организаций

Функции банков:

- Первая основная функция – это хранение денежных средств, это сложилось исторически, ведь первые банки специализировались именно на вкладах.

- Безналичные переводы средств с одного счета на другой.

- Кредитование физических и юридических лиц.

- Прием платежей, обмен валюты, покупка и продажа драгоценных металлов.

Это список основных функций кредитно-финансовых организаций.

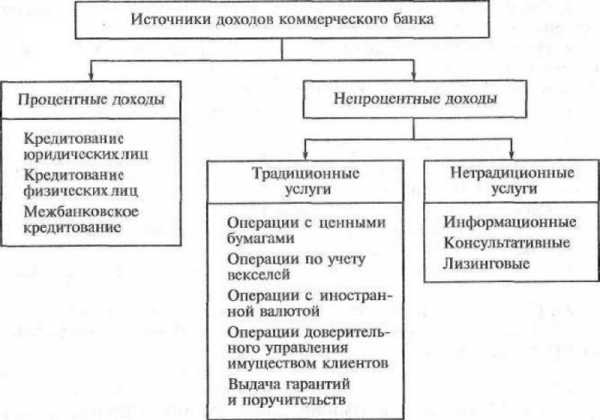

Доход финансовых институтов

Основной доход любого банка – это вклады и кредиты. Задача банка привлечь вкладчиков и заемщиков. Как известно, по депозитам процентная ставка ниже, нежели по кредитам, соответственно разница между ставками – это и есть прибыль кредитора.

Другой источник дохода банка – это дополнительные услуги, к которым относится прием платежей, за них предусмотрена комиссия, обмен валюты, банк продает иностранную валюту дороже, чем покупает. К дополнительным услугам можно отнести аренду банковских ячеек, в нашей стране ее предоставляет только Сбербанк России.

К доходу кредитно-финансового учреждения можно также отнести штрафы и пени по просроченным кредитам.

Еще банки финансируют проекты, за счет чего получают прибыль. Например, кредитор заключил договор со строительной компанией и профинансировал строительство жилого дома, потому выдал ипотеку заемщиком на покупку квартиры в этом доме. Таким образом, финансовое учреждение получает доход от реализации квартир и от оформленных жилищных кредитов.

К тому же банки могут получать доход и от других дополнительных услуг, например, инкассации, поручительства третьих лиц, приобретения права требования на исполнение обязательств, выраженных в денежной форме. Также банки могут взимать плату за консультационные и информационные услуги. В общем, источников формирования прибыли кредитно-финансовых организаций довольно много.

Расходы финансовых учреждений

Любое коммерческое предприятие имеет расходы, и банки не являются исключением. Основные риски банка – это привлечение большого количества вкладчиков и минимальное число выданных кредитов. Второй риск банка – это невозврат выданных кредитов, банк несет огромные убытки от каждого безответственного заемщика. К тому же большинство потребительских займов оформляются без обеспечения.

Принести убытки банкам могут такое обстоятельства, как стремительный рост инфляции, дефолт, резкий рост курса иностранной валюты. Хотя большинство банков имеют мощную государственную поддержку, в период кризиса правительство вынуждено выделять средства налогоплательщиков, эта мера необходима для поддержки и функционирования всей банковской системы в целом.

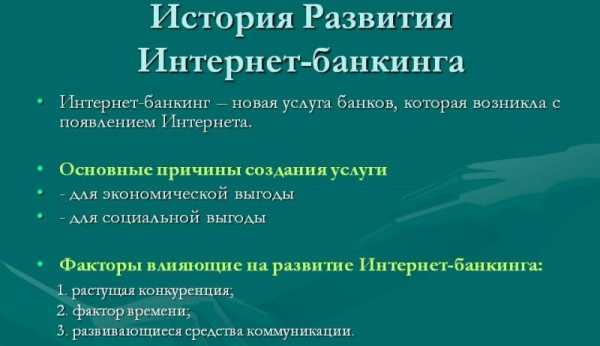

Клиент банк

Практически все клиенты коммерческих банков знают, что такое клиент банк. Это дистанционный сервис, который помогает клиентам посредством личного кабинета на сайте компании совершать расчетные операции. Это позволяет банку обслуживать клиентов на расстоянии, потому что им для совершения некоторых операций посещать отделение банка совершенно необязательно.

Пользователей интернет-банкинга довольно много, клиенты оценили все преимущества дистанционного сервиса, ведь он позволяет переводить деньги с одного счета на другой, оплачивать кредиты, оплачивать услуги. Также посредством интернет-банкинга можно оформить кредит. Кстати, в России есть одно единственное кредитное учреждение, которое не имеет офисов, отделение и даже банкоматов, он обслуживает клиентов на расстоянии – это Тинькофф кредитные системы.

В настоящее время решить все финансовые проблемы помогает банк, определение которого было рассмотрено выше. Действительно, банковская система – это основная составляющая экономики любого государства. Финансовые учреждения помогают не только простым гражданам получить деньги, когда они нужны, или сохранить свои сбережения, но и предприятиям и организациям расти и развиваться, что само собой положительно сказывается на росте экономики в целом.

znatokdeneg.ru

Банковское дело - что это за профессия, и где обучаются банковскому делу?

Всем доброго времени суток.

Сегодня мы поговорим о банковском деле. Почему именно такая тема? В нашем современном мире, мы уже не можем представить свою жизнь без этой структуры. Весь свой капитал если и не храним в каком-нибудь банке, то так или иначе, проводим через него. А по-другому, и ни как.

Сейчас банки являются важной экономической составляющей любого государства, и без его услуг нам не обойтись никак.

-Но для начала разберемся в том, что же такое банк вообще и откуда он взялся?

Банк (от итал. banco — скамья, лавка, стол, на которых менялы раскладывали монеты) — финансово-кредитная организация, производящая разнообразные виды операций с деньгами и ценными бумагами и оказывающая финансовые услуги правительству, юридическим и физическим лицам. (из Википедии)

История банковского дела

Банковское дело можно с уверенностью назвать одной из древнейших профессий. Еще в VIII веке до нашей эры в Вавилоне были люди, которые давали деньги взаймы под проценты. Таких людей называли ростовщиками. У них в ходу даже были банковские билеты, называемые гуду.

В древней Греции пошли дальше. Там стали принимать на хранение вклады, с помощью которых потом делали платежи за счет этих самых вкладчиков. Людей, которые занимались вкладами, называли трапезитами (от греческого трапеза – стол). Кстати, это слово сохранилось в нашей церкви. Наверное слышали такое понятие, как трапезная в церквях и монастырях.

Во II веке до нашей эры в Фивах уже были так называемые «царские банки». Ими управляли вышеназванные трапезиты. Они собирали все государственные доходы и распределяли их дальше.

В средневековье финансовая деятельность развивалась уже более масштабно. Поскольку в ходу было очень много самых различных монет, то наибольшим спросом, так сказать, пользовалась профессия менялы. Менялы сидели на людных и торговых площадях за столом, покрытым зеленым сукном. Кроме обмена денег, они списывали в своих книгах счета с одних лиц, и переводили их на другие. Так же они стали давать ссуду под проценты. Вот этих людей впоследствии и стали называть банкирами — bancherii, от итальянского banco — стол, прилавок.

Однако первый настоящий банк появился в Англии в XVI веке. Многие европейские банки, основанные в 16-17 веках продолжают работать и по сей день.

Что такое банк?

Обиходная точка зрения говорит о том, что это просто хранилище денег. В первую очередь, банк это коммерческое учреждение, созданное для получения прибыли. Для этого банк осуществляет самые различные финансовые операции, привлекая средства, как физических, так и юридических лиц. Работают банки только на основании лицензии, полученной от государства.

Естественно, что работником банка может быть только тот человек, который имеет экономическое и финансово-кредитное образование. Кроме этого, необходимо обладать умением грамотно анализировать финансовую информацию, а так же правильно распределять денежные средства своей компании в целом.

В чем вообще, заключается смысл банковского дела?

Это и маркетинг, и менеджмент, инновационные технологии, получение и обработка различных статистических данных, и, конечно, логистика. Банк предназначен для накопления денежных средств, их надежного хранения, естественно, приумножения, т.е., получение доходов с тех средств, которые вложены в банк. Все это происходит путем управления и активами, и пассивами, оказанием таких услуг, как сберегательные, кредитные, инвестиционные. Кроме того, банк производит операции по обмену валюты, обращению ценных бумаг и пр.

Сегодня банки осуществляют самую разнообразную деятельность. В зависимости от этого они бывают коммерческими, т.е. занимаются предпринимательской деятельностью, инвестиционными – специализируются на различного рода инвестициях, сберегательными – привлекают средства населения, специализированные – занимаются несколькими видами деятельности, универсальными – выполняют практически все виды финансовых операций. Ну и над ними стоит центральный банк (у нас это Центоробанк России), который занимается государственным регулированием всей банковской сферы и деятельности.

Какими ресурсами или средствами обладает банк?

Поскольку банк не является ни производственным, ни торговым предприятием, то откуда у него берутся деньги? Главной деятельностью банка является привлечение свободных финансов как юридических, так и физических лиц. Все ресурсы, откуда банк получает средства для работы, представляют собой:

— собственный капитал

Он является гарантией для вкладчиков или кредиторов в получении возмещения в случае ликвидации банка. Это, так называемый уставный капитал и фонды от прибыли за прошлые периоды деятельности банка

— привлеченные средства

Это то, с чем и работает по идее банк. Сюда входят депозиты клиентов банка, межбанковские кредиты, облигации и векселя

— активы банка

Они отражают размещение и использование его ресурсов. Кассовые активы представлены в виде наличности, которая находится в кассе. Кроме того, это драгоценные металлы и камни, корреспондентские счета в разных банках. Есть еще размещенные активы. Это активы, которые «работают», они могут быть кредитами и вложениями в ценные бумаги. Инвестиционные активы представляют собой различного рода инвестиции.

Как уже говорилось, банк получает прибыль от работы с наличностью юридических и физических лиц. Значит с прибыли от этих вложений и получается доход банка. Этот доход бывает процентным и непроцентным. Процентный доход представлен процентами от кредитов, от операций с ценными бумагами и комиссионными вознаграждениями за обслуживание и услуги банка. Непроцентные – это в основном доходы от операций с валютой или полученные от долевого участия различных юридических лиц.

Какие операции проводит банк?

Какие операции проводит банк?

Еще один вопрос, который напрямую затрагивает деятельность любого банка – это проведение им различного рода финансовых операций. Какие именно операции проводятся в банке?

Во-первых, это конечно же привлечение денежных средств, которые идут во вклады и депозиты. Кстати, на вклады и депозиты привлекаются не только денежные средства, но и драгоценные металлы. Открытие счета на любое лицо физическое или юридическое. Практически все банки занимаются куплей и продажей иностранной валюты. Одним из популярных предложений банков является аренда помещений или сейфов (ячеек) для хранения личных ценных вещей, бумаг и пр. Ну и, конечно же, это оказание консультационных и различных информационных услуг как отдельным гражданам, так и компаниям.

Правда всем тем, кто хочет стать работником банка, не стоит забывать, что существует такое понятие, как банковская тайна.

Банковская тайна — юридический принцип в законодательствах государств мира, в соответствии с которым банки и иные кредитные организации защищают сведения о вкладах и счетах своих клиентов и корреспондентов, банковских операциях по счетам и сделках в интересах клиента, а также сведения клиентов, разглашение которых может нарушить право последних на неприкосновенность частной жизни.

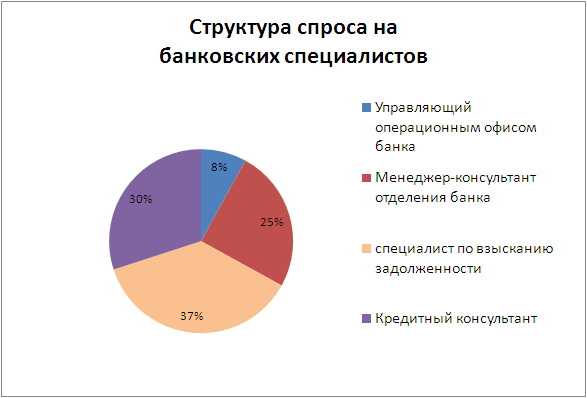

Банковские профессии:

Банковских профессий или специальностей, достаточно много. Это и понятно, поскольку, сама структура банковского дела сейчас настолько развита, что, как в древние времена, одними менялами или трапезитами уже не обойтись.

Все специальности довольно сложно рассмотреть, поговорим о самых значимых или востребованных.

Одна из распространенных профессий – это специалист. С этим сотрудником мы сталкиваемся постоянно, когда заходим в банк. Специалист работает с нашей наличностью, проводит финансовые операции, выдает или обменивает пластиковые карты.

Есть еще такая специальность, как кассир-операционист и валютный кассир. Они занимаются приемом и пересчетом наличных денег, работой с кассовыми документами, а так же активными привлечением клиентов.

Если вам необходимо получить кредит, то вы идете уже к кредитному консультанту. Этот специалист должен хорошо разбираться во всех условиях кредитных продуктов банка, анализировать финансовые возможности заемщика.

Так же в банках работают аналитики, которые подсчитывают активы банка, следят за состоянием акций, делают отчеты в налоговые органы. Для инвестирования этот специалист проверяет состояние компании, в которую банк будет инвестировать свои средства.

Без экономиста банку тоже не обойтись. Он следит за состоянием активов банка, выдачей зарплаты сотрудникам, а так же расходом средств на деятельность самой компании.

Менеджер-консультант отделения банка. Этот специалист занимается привлечением и консультированием клиентов банка по различным финансовым вопросам, связанными со вкладами, кредитами. Менеджер должен выполнять определенный план продаж.

Одна из главных специальностей в банке — управляющий операционным офисом. Этот специалист уже является руководителем. Он осуществляет общее руководство деятельностью своего подразделения.

Кто может стать банковским работником?

На этот вопрос можно ответить однозначно. Это человек обладающий аналитическим складом ума, любящий «копаться» в цифрах. Вообще, это по сути математик, экономист. У банковского работника должна быть хорошая память, он должен уметь все доводить до конца. Вы скажете: «так это необходимо и в любой профессии».

Да, это конечно же так, но в финансовой сфере данные качества нужны как никогда. Ведь здесь человек имеет дело с деньгами, и причем очень большими. Представьте, как нам неприятно, если мы теряем свои небольшие деньги, а если финансист просчитается, то он просчитается в гораздо крупных масштабах

Конечно, оплата труда банковского работника высокая, что является несомненным плюсом данной профессии. Но для этого тоже необходимо упорно работать. Не надо думать, что если ты только пришел в эту сферу, то сразу получишь большие деньги. Сильна здесь поэтому и конкуренция. Поэтому люди, которые стремятся сделать карьеру в банковском деле, никогда не останавливаются на дипломе какой-то одной специальности, а стараются получить еще хотя бы одну.

Вот мы и подошли к тому, где же готовят специалистов банковского дела.

Где обучают банковскому делу?

Итак, что бы заняться банковским делом, вам необходимо получить образование по таким специальностям, как Экономика, Банковское дело, Финансы и кредит. В дальнейшем обучающиеся могут выбрать для себя конкретное направление деятельности или финансово-кредитное, или учетно-операционное.

Вузов, готовящих будущих финансистов достаточно много. Это и специализированные учебные заведения и факультеты при различных институтах и университетах. Однако существует всего несколько крупных государственных вузов, в которые лучше всего и поступать, если вы решили освоить банковские специальности:

— Московский государственный университет им. М.В. Ломоносова (МГУ),— Московский государственный институт международных отношений МИД России (МГИМО),— Финансовая академия при Правительстве РФ,— Высшая школа экономики (ВШЭ) и Российская экономическая академия им. Г.В. Плеханова (РЭА)

Если вы решили посвятить себя банковскому делу, и вас не пугает объем цифр, бумаг, тогда смело поступайте на любое финансовое отделение и ваша мечта стать банкиром исполнится.

Автор публикации

Комментарии: 0Публикации: 136Регистрация: 14-09-2016

Комментарии: 0Публикации: 136Регистрация: 14-09-2016 leadinlife.info

Коммерческий банк. Функции и основные операции

Коммерческие банки (КБ) – организации, которые обслуживают различные предприятия, юридических и физических лиц. Являясь самостоятельными экономическими субъектами, они считаются значимой частью общей банковской системы, по сути, ее основным звеном. Функции и операции коммерческих банков сводятся к получению максимальной прибыли. А отношения с клиентами данные организации строят на коммерческой основе.

Коммерческий банк. Особенности

КБ выступает в роли кредитной организации, которая обладает правом совершать определенные банковские операции. Каждый коммерческий банк, функции которого весьма многообразны, занимается комплексным обслуживанием клиентов. В этом его главное отличие от прочих кредитных организаций, не наделенных такими большими полномочиями.

КБ, привлекая денежные средства клиентов, обладают правом на размещение данного капитала от своего имени. Но при этом на условиях платности, срочности, возвратности. Также в обязанности организаций входит проведение расчетных операций на основании поручений клиентов.

Финансовые ресурсы данных банков определяются тремя составляющими:

Коммерческий банк имеет строго определенную структуру управления, где главная роль отводится собранию акционеров. Его принято созывать раз в год, не считая внеочередных встреч. На собрании могут присутствовать все акционеры, но право голоса есть лишь у владельцев обыкновенных акций. Совет директоров представляет собой оперативный орган управления КБ, а его члены избираются на совете акционеров.

Коммерческий банк имеет строго определенную структуру управления, где главная роль отводится собранию акционеров. Его принято созывать раз в год, не считая внеочередных встреч. На собрании могут присутствовать все акционеры, но право голоса есть лишь у владельцев обыкновенных акций. Совет директоров представляет собой оперативный орган управления КБ, а его члены избираются на совете акционеров.

Коммерческий банк. Функции

В соответствии с банковским законодательством на КБ возложены определенные обязательства по комплексному обслуживанию клиентов. К функциям коммерческого банка относятся:

- Аккумуляция и мобилизация привлеченных средств. Это наиболее важная функция, при осуществлении которой банк выступает в роли заемщика, поскольку на КБ возложена ведущая роль в деле привлечения капитала и его преувеличения.

- Инвестирование и размещение заемных средств с целью прироста прибыли.

- Посредничество в кредите также входит в перечень полномочий, которые осуществляет коммерческий банк. Функции подобного рода играют важную роль в расширении производства и потребительского спроса.

- Расчетно-кассовое обслуживание банковских клиентов.

Основные операции КБ

Коммерческий банк, функции которого были перечислены выше, должен выполнять и определенные операции. К ним относятся:

Коммерческий банк, функции которого были перечислены выше, должен выполнять и определенные операции. К ним относятся:

- Депозитные операции - привлечение денежных средств, принадлежащих физическим и юридическим лицам, с целью вкладов на неопределенный срок или до востребования.

- Предоставление кредитов под определенные проценты за счет привлеченных средств на условиях возврата.

- Открытие и сопровождение клиентских счетов.

- Инкассация платежных средств.

- Эмиссия ценных бумаг.

- Покупка-продажа иностранной валюты.

- Операции с драгоценными металлами.

- Финансовая консультация и банковская гарантия.

В целом все операции коммерческих банков являются проявлением их функций. Российские КБ обязаны проводить все сделки в российских рублях. Операции в иностранной валюте допускаются лишь в случае наличия соответствующей лицензии. Кроме того, банкам категорически запрещено заниматься страховой, торговой и производственной деятельностью (на основании федерального закона).

fb.ru

Специализированный банк - это... Что такое Специализированный банк?

Специализированный банк Специализированный банк Специализированный банк - банк, специализирующийся в определенной области банковской деятельности.Финансовый словарь Финам.

.

- Специализированные дома

- Специализированный информационно-поисковый тезаурус

Смотреть что такое "Специализированный банк" в других словарях:

Специализированный банк — – кредитная организация, специализирующаяся на отдельных видах банковской деятельности. До недавнего времени в ряде стран, например в США и Японии, банки разделялись на кредитно депозитные и инвестиционные. Причем совмещение деятельности по… … Банковская энциклопедия

Специализированный банк — банк, осуществляющий один или несколько видов банковских операций. В XVIII XX веках в разных странах создавались банки, клиентуру которых в основном составляли предприятия и их владельцы. Некоторые из этих банков стали специализироваться на… … Википедия

Специализированный банк — см. Банк специализированный … Терминологический словарь библиотекаря по социально-экономической тематике

банк специализированный — Банк, выполняющий отдельные операции или обслуживающий определенных клиентов: инвестиционные, сберегательные, торговые, сельскохозяйственные, внешнеторговые, ипотечные и др. [http://www.lexikon.ru/dict/buh/index.html] Тематики бухгалтерский учет … Справочник технического переводчика

БАНК ИНВЕСТИЦИОННЫЙ — финансовая фирма, основной сферой деятельности которой, помимо кредитной, являются капиталовложения. Словарь финансовых терминов. Банк инвестиционный Специализированный банк, проводящий инвестиционную политику путем приобретения акций… … Финансовый словарь

БАНК СБЕРЕГАТЕЛЬНЫЙ — служат главным образом для привлечения денежныхсбережений и свободных денежных средств населения. Они осуществляют при ем и выдачу вкладов по поручению вкладчиков, зачисляют безналичным путем на счета по вкладам суммы заработной платы рабочих и… … Финансовый словарь

банк инновационный — Специализированный банк, создаваемый для кредитования в первую очередь рисковых проектов, например разработок с неопределенным или весьма отдаленным по времени эффектом. Основные операции такого банка кредитование венчурного капитала, новейших… … Справочник технического переводчика

БАНК ИННОВАЦИОННЫЙ — специализированный банк, основными операциями которого являются операции по кредитованию венчурного капитала, новейших разработок, технического и технологического прогресса. Основные ресурсы банк черпает за счет собственных средств и вкладов… … Экономический словарь

БАНК, ИННОВАЦИОННЫЙ — специализированный банк, создаваемый для кредитования в первую очередь рисковых проектов, например разработок с неопределенным или весьма отдаленным по времени эффектом. Основные операции такого банка кредитование венчурного капитала, новейших… … Большой бухгалтерский словарь

Банк Инвестиционный — англ. investment bank специализированный банк, направляющий привлеченные средства на приобретение акций промышленных компаний и кредитование малого и среднего бизнеса. Ресурсы Б.и. складываются за счет продажи собственных акций. Словарь бизнес… … Словарь бизнес-терминов

Книги

- Наследник чемпиона, Сергей Зверев. Трое отморозков изнасиловали и убили жену чемпиона мира по боксу Виктора Малькова. Двоим подонкам спортсмен отомстил, а наказать третьего не успел - его арестовалии приговорили к высшей мере… Подробнее Купить за 93 руб

- Наследник чемпиона, Сергей Зверев. Трое отморозков изнасиловали и убили жену чемпиона мира по боксу Виктора Малькова. Двоим подонкам спортсмен отомстил, а наказать третьего не успел – его арестовали и приговорили к высшей мере… Подробнее Купить за 79.8 руб электронная книга

dic.academic.ru

Банковское дело » Определение и понятие банка и банковской системы » Филиалы банка, представительства, дополнительные офисы – порядок открытия и закрытия банковских подразделений

Необходимость открытия и закрытия банковских подразделений тесно связана и может быть частью процесса реорганизации банка. Необходимость в реорганизации банка может быть связана с требованиями обеспечения его финансовой устойчивости и оздоровления, повышения эффективности управления банка, расширения сфер его деятельности. В России банк может открывать 2 класса структурных подразделений, а именно:

Внешние подразделения, обособленные территориально от головной конторы, а именно представительства и филиалы

Внутренние подразделения, обособленные территориально от головной конторы и филиала, а именно дополнительные офисы, операционные кассы, обменные пункты.

Филиал – это структурное подразделение банка, созданное и функционирующее на основании законов и нормативно-правовых актов Банка России, которое вправе проводить от имени создавшего его банка все или часть операций (сделок), которые разрешены данному банку его лицензией. Число филиалов банка не ограничено.

Ст.75 закона “О ЦБ РФ” говорит, что банк, нарушающий законы и другие действующие нормативные акты и предписания может быть лишён права создавать филиалы на срок до 1 года.

Банку, который хочет открыть филиал на территории России на основании ст. 75 нужно выполнить ряд требований:

- Соблюдать требования законов и нормативных актов Банка России

- В течение последних 6 месяцев являться финансово-устойчивым

- Располагать помещением, которое подходит для размещения филиала

- Представить на согласование в Банк России на должности руководителей и главного бухгалтера филиала, которые соответствуют квалификационным требованиям.

Филиал банка должен иметь печать с указанием наименования филиала и его места нахождения в дополнение к наименованию самого банка. За открытие филиала взимается сбор ( от 100-1000МРОТ).

Территориальное учреждение ЦБ РФ в 2-недельный срок рассматривает это уведомление и готовит заключение об открытии филиала. При обнаружении нарушений они отмечаются и формулируются. При регистрации в течение 10 дней в книгу государственной регистрации кредитных организаций вносятся сведения , оповещаются банк и территориальные учреждения Банка России.

Решение о закрытии филиала исполняется в последовательности:

После принятия решения не позднее 30 дней извещают всех известных кредиторов филиала, которым сообщаются номер корреспондентского счёта банка, на который перечисляются остатки средств со счетов закрываемого филиала. В течение 10 дней после направления этого уведомления кредиторам происходит передача активов и пассивов филиала на баланс головной конторы или другого филиала. Об этом банк уведомляет территориальное учреждение Банка России. К уведомлению прикладывают копию решения о закрытии и передаточный акт. Территориальное учреждение Банка России, получив данные документы, в течение 2 недель рассматривает их и направляет своё заключение по данному вопросу в центральный аппарат Банка России, который в течение 10 дней вносит запись о закрытии филиала в книгу государственной регистрации кредитных организаций. Затем направляет телеграммное сообщение всем территориальным отделениям, которые в течение 3 дней доводят информацию до всех кредитных организаций на подведомственной им территории.

Интеграция и глобализация экономики приводят к развитию торгово-экономических связей между субъектами финансово-хозяйственной деятельности России и зарубежных стран. Это порождает необходимость открывать зарубежные филиалы банков на территории других государств.

Зарубежный филиал – это обособленное внешнее подразделение банка, созданное и действующее в порядке установленном законодательством и нормативными актами России, а также законами и нормативными актами органов банковского надзора страны, место нахождения которого расположено на территории иностранного государства. Такой филиал имеет право проводить от имени создавшего его банка все или часть операций, предусмотренных лицензией Банка России.

Зарубежный филиал банка признаётся резидентом России, не является юридическим лицом, но может наделяться имуществом и денежными средствами, на сроки и в целях определённых банком и действует на основании положения, утверждённым создавшим его банком. По всем обязательствам, возникающим из деятельности зарубежного филиала, отвечает всем имуществом создавший его банк.

Зарубежные филиалы могут создавать банки, имеющие генеральную лицензию и получившие специальное разрешение Банка России. Банк России выдаёт разрешение, если ходатайствующий банк:

- работает не менее 3 лет

- собственный капитал не менее 5 млн. евро

- имеет устойчивое положение в течение последних 6 месяцев

- выполнены резервные требования и требования бюджета

- руководители удовлетворяют квалификационным требованиям ст.14

- имеет положительное заключение по результатам комплексной проверки советом директоров Банка России в течение последних 2 лет.

Представительство банка является его внешним обособленным подразделением, которое создано и функционирует в установленном порядке, имеет право представлять и защищать интересы банка на определенной территории. Представительство банка лишено права осуществлять банковские операции. Количество представительств неограниченно, они создаются, исходя из необходимости данного банка в названных услугах на данной территории. Представительства и филиалы не являются юридическими лицами, основанием их деятельности служат положения, которые утверждаются создающим их банком.

Руководители филиалов и представительств действуют на основании выданных им в установленном порядке доверенностей. Они назначаются руководством соответствующего банка.

Филиалы и представительства банка могут создаваться и ликвидироваться имеющим на то правом банком, которое закреплено в уставе банка решением органа управления банка. При этом, если необходимо, вносятся дополнения и изменения в устав банка.

Создание филиалов и представительств банка имеет уведомительный порядок, т.е. они считаются открытыми с момента уведомления об этом ЦБ РФ. В уведомлении об открытии филиалов и представительств должны быть указаны:

- адрес

- полномочия и функции

- сведения о руководителях

- масштабы и характер планируемой деятельности

- образцы подписей руководителей и оттиск печати

Дополнительный офис – это обособленное внутреннее подразделение банка или его филиала, которое создано в установленном нормативными актами Банка России порядке с целью проведения от имени головного банка или филиала всех или части сделок (операций), разрешённых данному банку или его филиалу лицензией. Дополнительный офис не имеет отдельного баланса, не может для ведения операций сам открывать счета. Число дополнительных офисов неограниченно.

Создание дополнительных офисов регулирует помимо Инструкции № 75-И, разъяснение от 11.11.1996г., в котором обращено внимание на следующие моменты: понятие внутреннее структурное подразделение кредитной организации, расположенное вне места её нахождения распространяется на дополнительные офисы.

Дополнительный офис может располагаться только на территории того же населённого пункта, где располагается сам банк или его филиал.

К руководителям дополнительных офисов не предъявляются квалификационные требования , установленные законом “О банках и банковской деятельности” и инструкции № 75-И ЦБ РФ. Назначение руководителей дополнительных офисов считается внутренним кадровым вопросом банка.

К занимаемым дополнительным офисом помещениям предъявляются требования в части технического оборудования, а если он ведёт кассовое обслуживание, то и укреплённости кассового узла.

Дополнительный офис может вести все операции, определённые лицензией Банка России для создавшего банка или филиала. При этом все операции, проводимые дополнительным офисом должны ежедневно отражаться на счетах банка днём их проведения или на утро следующего операционного дня в том случае, если дополнительный офис инкассирует и хранит денежную наличность.

Решение об открытии дополнительного офиса принимает имеющий на это право НПО Уставу орган управления банка.

Сведения о месте нахождения дополнительных офисов не включаются в Устав банка, однако представляются в территориальные учреждения Банка России по месту нахождения банка, либо филиала.

В результате недостаточной экономической эффективности деятельности, необходимости концентрации капитала, диверсификации деятельности, диссипации (переноса на партнёров) рисков деятельности, конкурентной борьбы и других причин могут осуществляться такие формы реорганизации как поглощения, слияния, присоединения, вхождение в банковские группы и холдинги.

Метка: Основы банковской деятельности

www.banki-delo.ru

проводящий банк - это... Что такое проводящий банк?

проводящий банкBanking: navigating bank, pilot-bank

Универсальный русско-английский словарь. Академик.ру. 2011.

- проводящий аттестацию

- проводящий боевые действия

Смотреть что такое "проводящий банк" в других словарях:

БАНК ИНВЕСТИЦИОННЫЙ — финансовая фирма, основной сферой деятельности которой, помимо кредитной, являются капиталовложения. Словарь финансовых терминов. Банк инвестиционный Специализированный банк, проводящий инвестиционную политику путем приобретения акций… … Финансовый словарь

Банк Доверительно-Сберегательный — банк, проводящий сберегательные и доверительные операции. Получил наибольшее распространение в Великобритании. Управляется советом из доверенных лиц, назначаемых обычно местными властями. Работа региональных отделений банка контролируется… … Словарь бизнес-терминов

Банк Долгосрочных Вложений — банк, проводящий в основном или полностью финансирование и кредитование капитальных вложений. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Банк Сберегательный — англ. saving bank банк, занимающийся операциями по обслуживанию вкладов физических лиц, а также проводящий расчетно кассовое обслуживание организаций, кредитные операции. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Банк Специализированный — англ. specialized bank, SB банк, проводящий только определенные виды операций или обслуживающий определенную категорию клиентов. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

БАНК ИНВЕСТИЦИОННЫЙ — специализированный банк, проводящий инвестиционную политику посредством приобретения акций производственных корпораций и предоставления долгосрочных кредитов, размещения капиталовложений в крупные проекты. Ресурсы банка формируются за счет… … Экономический словарь

банк международных расчетов — Межгосударственный банк, проводящий коммерческие операции для центральных банков и участвующий в организации международного валютного сотрудничества. [ОАО РАО "ЕЭС России" СТО 17330282.27.010.001 2008] Тематики экономика EN bank of… … Справочник технического переводчика

Банк международных расчетов — (БМР) межгосударственный банк, проводящий коммерческие операции для центральных банков и участвующий в организации международного валютного сотрудничества … Терминологический словарь библиотекаря по социально-экономической тематике

БАНК СУПЕРРЕГИОНАЛЬНЫЙ — SUPERREGIONAL BANKОчень крупный банк, не проводящий ден. операций, к рый имеет отделения более чем в одном штате … Энциклопедия банковского дела и финансов

банк инвестиционный — специализированный банк, проводящий инвестиционную политику посредством приобретения акций промышленных корпораций. Ресурсы банка формируются за счет продажи собственных акций. Особенность инвестиционных банков состоит в том, что они не… … Словарь экономических терминов

Специализированный банк — – кредитная организация, специализирующаяся на отдельных видах банковской деятельности. До недавнего времени в ряде стран, например в США и Японии, банки разделялись на кредитно депозитные и инвестиционные. Причем совмещение деятельности по… … Банковская энциклопедия

universal_ru_en.academic.ru