Как посчитать налоги ИП. Расчет налогов для ип

Как посчитать налоги ИП 🚩 как рассчитать сумму енвд 🚩 Налоги

Для ИП, применяющих УСН, все налоги заменяются одним - единым налогом. В качестве объекта для определения суммы налога могут выступать доходы, либо доходы за вычетом расходов. Объект налогообложения ИП может выбрать самостоятельно, исходя из критериев экономической целесообразности.

Единый налог УСН рассчитывается следующим образом: налоговая ставка*налоговая база.

Налоговая ставка варьируется в зависимости от объекта налогообложения. При объекте налогообложения «доходы» она составляет 6%. В качестве налоговой базы выступают полученные доходы (выручка ИП). Любые виды расходов в учет не берутся. ИП на УСН-6% могут уменьшить налог на уплаченные страховые взносы за себя и работников в ПФР, ФОМС и ФСС. Если ИП имеет работников, то максимальная сумма вычета составляет 50%, если нет - то он может полностью уменьшить налог (на 100%).

Пример расчета налога УСН для ИП без работников. Выручка ИП за год составила 300 000 р., отчисления в ПФР - 20727,53 р. Сумма налога к уплате равна 300000*0,06 = 18 000 - 20753,53 = 0. Получается платить налог не нужно, т.к. взносы больше суммы исчисленного налога.

Пример расчета налога УСН для ИП с работниками. Выручка ИП за год составила 1 000 000 р., отчисления в ПФР за работников - 120 000 р. Сумма налога равна 100000*0,06 = 60 000. Ее можно уменьшить на взносы только на 50%, т.е. уплатить необходимо 30 000.

Если объектом являются «доходы-расходы», базовая ставка составляет 15% (в некоторых регионах - от 5 до 15% для ИП, ведущих определенные виды деятельности). Для ИП на УСН-15% учитываются подтвержденные расходы, т.е. в качестве налоговой базы выступает не выручка, а прибыль ИП. Все доходы и расходы определяются нарастающим итогом с начала года. Существует важное правило: если минимальный налог (1% от оборота) получается больше исчисленного, уплатить надо именно его.

Пример расчета налога для ИП на УСН-15%. Доходы ИП составили 2 000 000 р., документально подтвержденные расходы - 1 200 000. Налоговая база равна (2 000 000 - 1 200 000) = 800 000. Сумма налога = 800 000 *0,15 = 120 000 р. При этом, минимальный налог = 2 000 000 *0,01 = 20 000 р., что меньше исчисленного налога. Соответственно, уплатить в бюджет необходимо 120 000 р.

ИП на ОСНО платят НДФЛ и НДС. НДФЛ 13% платится с разницы между доходами и документально подтвержденными расходами (профессиональными вычетами). В случае невозможности документального подтверждения доходы могут быть уменьшены на норматив затрат (20% от суммы доходов).

Например, доходы ИП оставили 50 000 р., расходы - 30 000 р. НДФЛ к уплате - (50 000 - 30 000)*0,13 = 2 600.

НДС рассчитывается следующим образом: сумма дохода, поделенная на 118 и умноженная на 18 - это НДС «к начислению». НДС «к зачету» рассчитывается на основании счетов-фактур, полученных от поставщиков. Сумма НДС к уплате = «сумма к начислению» минус «сумма к зачету».

При расчете размера ЕНВД реальный доход значения не имеет, налогоплательщики руководствуются размером вмененного дохода, который прописан в НК РФ. ЕНВД может применяться только в отношении отдельных видов деятельности. Среди них розничная торговля, бытовые услуги, стоянки и пр.

Расчет ЕНВД производится по следующей формуле: (налоговая база* ставка налога*К1*К2)-страховые Взносы. Налоговая ставка в данном случае составляет 15%. Базовая доходность корректируется в соответствии с коэффициентами-дефляторами (К1 - общий для всех и К2 - устанавливается на региональном уровне). ИП без работников уменьшают ЕНВД на 100% уплаченных взносов, с работниками - на 50%.

Налоговая база рассчитывается для каждого вида деятельности индивидуально, это величина вмененного дохода. В общем виде формула выглядит следующим образом: вмененный доход= базовая доходность*физический показатель. Физическим показателем может, например, являться размер торговой площади или количество работников. ЕНВД уплачивается каждый квартал.

Пример расчета налога. ИП занимается оказанием бытовых услуг, базовая доходность установлена на уровне 7500 р. в месяц. В качестве физического показателя выступает количество работников - их у ИП 5 чел. (с ним - 6). Коэффициент к1 равен 1,569, к2 - 0,52. Объем уплаченных страховых взносов за квартал - 49 500 р. Налог ЕНВД за квартал = налоговая база (7500*3*1,569*0,52*6)*0,15 = 110 144 * 0,15 = 16 522 р. Далее необходимо уменьшить налог на 50%, 8261 р. - сумма налога к уплате.

www.kakprosto.ru

Онлайн калькулятор: Налоговый калькулятор индивидуального предпринимателя УСН

Индивидуальный предприниматель без работников на упрощенной системе налогообложения «доходы» вправе вычитать из суммы рассчитанного налога УСН все расходы на выплаты в Пенсионный фонд и Фонд обязательного медицинского страхования. При небольших доходах, предприниматель может вовсе не платить УСН, так как он полностью перекрывается выплатой взносов. Взносы в фонды могут выплачиваться любыми частями в течение года, что при малых доходах дает возможность каждый квартал платить в фонды ровно столько, чтобы покрыть необходимость уплаты УСН. Калькулятор использует эту возможность, чтобы оптимизировать налоговые отчисления (платить необходимый минимум, так поздно, как это возможно по закону).Просто добавьте в табличку все свои доходы и уже произведенные выплаты в фонды и налоговую за текущий год и калькулятор выдаст сумму и дату уплаты налогов.

addimport_exportmode_editdeleteДоходы и расходы за год

Размер страницы: 5102050100chevron_leftchevron_rightТипДоход в рубляхДоход в долларах СШАРасходы в рубляхРасходы в долларах СШАВыплаты в Пенсионный фонд РФВыплаты в ФОМСВыплаты налога УСНВыплаты ПФР 1% за прошлый год

Тип доходов или расходов

ДатаОбновление...Обновление...Обновление...

Для разделения полей можно использовать один из этих символов: Tab, ";" или "," Пример: 50.5;PFR;2017-11-07 00:00:00

Дата регистрации предпринимателяОбновление...Обновление...Обновление...

Дата расчетаОбновление...Обновление...Обновление...

Точность вычисленияЗнаков после запятой: 2

Всего доходов

Уплачено налогов и взносов

Налогов и взносов к уплате

Календарь платежей в фонды и налоговую

Полученные доходы, фактически уплаченные налоги и произведенные отчисления поквартально (для декларации)

Сохранить share extension

При расчете калькулятор учитывает доходы в рублях и долларах США (пересчитываются по курсу ЦБ на дату получения дохода), предыдущие выплаты УСН и платежи в фонды. Учитываются при уменьшении УСН в том числе и выплаты с превышения дохода в 300 тыс. руб в пенсионный фонд за прошлый год.Если предприниматель начал деятельность не с начала года, то необходимо указать это в специально отведенном поле — фиксированные платежи в фонды будут пропорционально уменьшены.Калькулятор использует Расчет взносов в фонды для ИП (за себя) для вычисления сумм платежей в фонды.

Для заполнения декларации можно пользоваться калькулятором: Заполнение декларации УСН, доходы

planetcalc.ru

Расчет налогов для ИП

Программа позволяет рассчитать налоги и обязательные платежи для ИП работающих по упрощенной декларации с наёмными или без наёмных работников граждан Республики Казахстан. Полученные расчёты можно экспортировать в xml файл для дальнейшего импорта в Кабинет налогоплательщика.

Данная версия программы является устаревшей и не актуальной, т.к. с 1 января 2014 года расчеты проводятся раз в полугодие. В связи с чем, рекомендовано использование программы только для ознакомления с предыдущим функционалом! Lite-версию нового расчета можно использовать на сайте 910.tyt.kz. Дополнительная информация на веб-странице.

Данные о МРП, мин.соц.налоге и остальных изменяемых значениях будут обновятся в соответствующей теме.

Скачать программу

Описание функций программы:

- Расчёт налогов и обязательных пенсионных взносов

- Расчёт обязательных платежей за наёмных работников граждан Республики Казахстан

- Экспорт расчётов в Кабинет налогоплательщика для автоматического заполнения формы

- Язык интерфейса русский\казахский

Инструкция по применению:

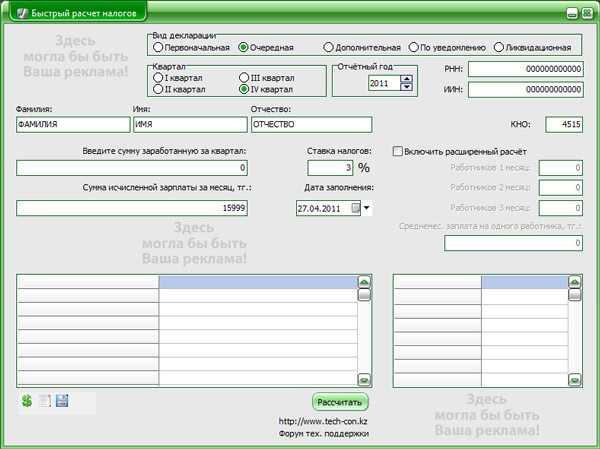

Главной окно программы выглядит следующим образом:

После открытия окна, программа откроет значение полей по умолчанию. После изменения данных о РНН, ИИН, Фамилии, Имени и Отчества и закрытии программы, то при дальнейшем открытии Ваши данные сохранятся, что позволит сэкономить время на повторное сохранение. Обратите внимание, что поле "Квартал" тоже заполняется автоматически, в зависимости от того, за какой квартал вы считали налоги в последний раз плюс 1 квартал. Что так же позволит автоматически заполнить это поле.

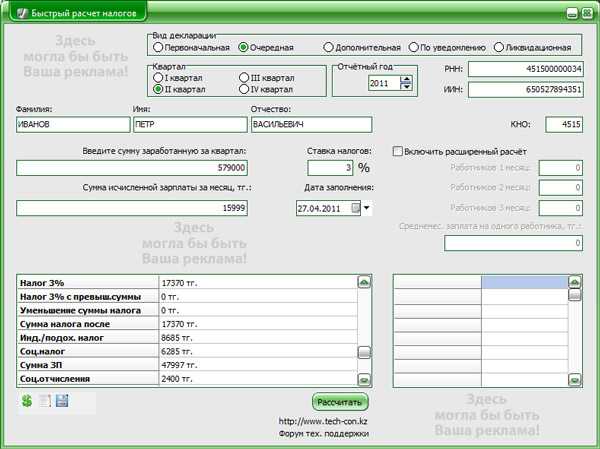

Для быстрого расчёта, следует просто ввести сумму заработанную за квартал в соответствующее поле, указать свою заработную плату для исчисления налога и обязательных пенсионных взносов. По умолчанию ставится минимальный размер заработной платы за текущий год. Нажав кнопку "Рассчитать" программа выведет рассчитанные данные в соответствующие ячейки. Обратите внимание, программа автоматически рассчитывает все данные, включая превышение максимально заработанной суммы и уменьшение суммы налога в зависимости от среднесписочной численности работников.

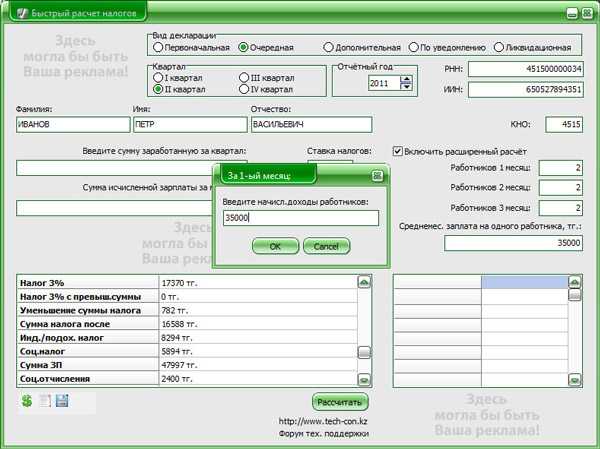

Для расширенного расчёта налогов по наёмным работникам следует отметить галочкой "Включить расширенный расчёт", соответствующие ячейки откроются для ввода в них данных. ВНИМАНИЕ! при снятии галочки с этого пункта, все значения полей сбросятся по умолчанию. Что при первом запуске приведет к обнулению введенных данных по РНН, ИНН и ФИО.

Отметив пункт "Включить расширенный расчёт" и нажав кнопку "Рассчитать" программа попросит Вас ввести общую сумму доходов за всех работников сначала за 1 месяц, потом за 2-ой месяц и далее за третий месяц. Будьте внимательны! Внимательно читайте заголовок и подпись в окне которое просит Вас ввести данные, т.к. последующие окошки попросят Вас ввести начисленный доход за первого работника, за второго и т.д. по количеству работников в первый месяц, далее по количеству работников во второй месяц и соответсвенно в третий месяц. Внимательно читайте заголовок окна и подпись над полем ввода информации!

Если программа выдала Вам вот подобную ошибку:

Это означает что Вы сбились при вводе информации, или неправильно суммировали доходы за указанный месяц. При этом Вам придется заново вбивать эти данные. Это обезопасит Вас от неверно введенных данных, а соответственно от неверно исчисленных налогов за наёмных работников.

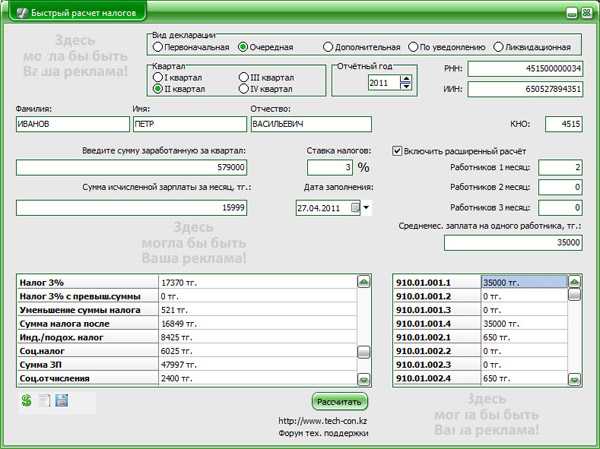

Если всё было верно, программа покажет результат расчёта:

В расчётах за наёмных рабочих вместо подписей указанны соответствующие ячейки для заполнения в декларации,форма 910.01.

Далее можно экспортировать данные в xml документ для дальнейшего импорта этих расчётов в Кабинет налогоплательщика. Для этого стоит нажать кнопку Сохранить.

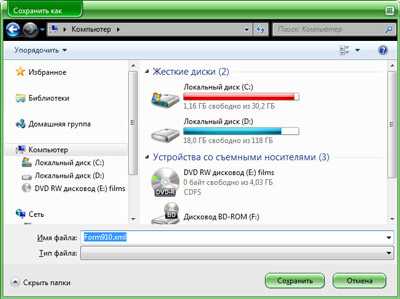

Откроется окно сохранения файла и попросит Вас указать место, куда стоит сохранить данные.

После успешного сохранения можно переходить к Кабинету налогоплательщика.

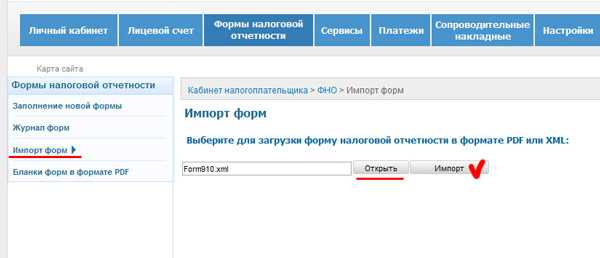

Открыв Кабинет, следует зайти в меню "Формы налоговой отчетности" > импорт форм, указать файл на диске который Вы сохранили из программы и нажать кнопку Импорт

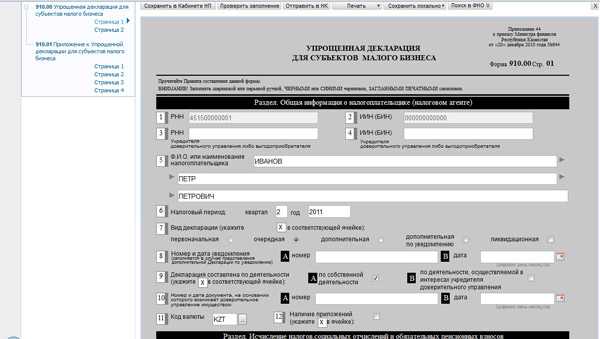

Далее откроется окно с импортированной формой. Внимательно проверьте правильность заполнения формы, обязательно обратите внимание на поля формы 910.01 где суммируются исчисленные налоги за весь прошедший период. Т.к. программе не известны ранее исчисленные Вами доходы, вы должны сами заполнить это поле добавив новые расчёты.

Далее, если всё поля заполнены верно, можете сохранить эти данные в черновиках или непосредственно отправить данные на сервер Налогового комитета (подписав электронной подписью) для их принятия.

Приятной работы с нашим программным продуктом!

Понравилось? Расскажи друзьям!

www.tech-con.kz