Возможно ли совмещение трех спецрежимов: УСН, ЕНВД и патент для индивидуальных предпринимателей? Совмещение патента и усн для ип

УСН на основе патента в 2017 году

Актуально на: 1 марта 2017 г.

Упрощенная система налогообложения (УСН) применяется организациями и ИП наряду с другими режимами налогообложения. Об этом говорится в п. 1 ст. 346.11 НК РФ. Патентная система налогообложения (ПСН), которой посвящена гл. 26.5 НК РФ, является одним из специальных налоговых режимов помимо УСН, ЕНВД и других. А можно ли совмещать УСН и ПСН? Расскажем об этом в нашей консультации.

УСН на основе патента в прошлом

До 01.01.2013 года в главе 26.2 «Упрощенная система налогообложения» содержалась ст. 346.25.1. В ней раскрывались особенности применения упрощенки индивидуальными предпринимателями на основе патента. С 01.01.2013 вступила в силу гл. 26.5 «Патентная система налогообложения», а ст. 346.25.1 утратила силу. Поэтому понятия «УСН на основе патента» в 2017 году не существует.

Что такое ПСН?

Патентная система вводится в действие на территории конкретного субъекта РФ на основании соответствующего закона этого субъекта. ПСН имеет определенные сходства с ЕНВД (гл. 26.3 НК РФ). Обе системы предполагают расчет налога исходя не из фактического, а предполагаемого (или вмененного) дохода и только в отношении определенных видов деятельности. Всего этих видов 63 и перечислены они в п. 2 ст. 346.43 НК РФ. К ним, в частности, относятся:

- ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий;

- парикмахерские и косметические услуги;

- услуги фотоателье, фото- и кинолабораторий;

- оказание автотранспортных услуг по перевозке грузов автомобильным транспортом;

- оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом;

- ремонт жилья и других построек;

- ветеринарные услуги;

- сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих ИП на праве собственности;

- экскурсионные услуги;

- ритуальные услуги и др.

Патент для применения ПСН оформляется на каждый из осуществляемых видов деятельности, в отношении которого разрешено использование патентной системы. Форма патента на применение ПСН (код по КНД 1121021) утверждена Приказом ФНС от 26.11.2014 № ММВ-7-3/599@.

К одному из принципиальных отличий ПСН от ЕНВД относится то, что патентная система может применяться только индивидуальными предпринимателями (абз. 2 п. 1 ст. 346.43 НК РФ).

В отдельной консультации мы рассматривали вопрос, что выгоднее – ПСН или ЕНВД.

О том, что такое УСН, мы также писали в нашем отдельном материале.

ПСН и УСН: раздельный учет

Если ИП совмещает УСН и ПСН, он обязан вести раздельный учет имущества, обязательств и хозяйственных операций (п. 6 ст. 346.53 НК РФ).

Напомним, что ИП не обязаны вести бухгалтерский учет (пп. 1 п. 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

Но налоговый учет предприниматели на УСН и ПСН вести обязаны:

- по УСН – в Книге учета доходов и расходов организаций и ИП, применяющих УСН;

- по ПСН – в Книге учета доходов ИП, применяющих ПСН.

Формы обеих книг утверждены Приказом Минфина от 22.10.2012 № 135н.

Разделение доходов, которые предприниматель получает от видов деятельности, облагаемых УСН или ПСН, трудностей не вызывает. Ведь он всегда знает, к какому виду деятельности относится тот или иной доход, а, значит, и налоговый режим в отношении конкретного дохода ему известен. По расходам – аналогично, если эти расходы напрямую связаны с конкретным видом деятельности.

Сложности возникают тогда, когда ИП не может однозначно определить по расходу, к какому виду деятельности его отнести. Например, расходы на оплату труда главного бухгалтера или аренду офиса администрации. В таком случае распределять такие расходы можно пропорционально доходу, полученному от деятельности, облагаемой УСН или ПСН по аналогии с раздельным учетом «УСН-ЕНВД», закрепив этот порядок в своей учетной политике.

glavkniga.ru

Как совместить УСН и патент разъяснил Минфин

Письмом Минфина России от 13 февраля 2013 г. N 03-11-09/3758 до налогоплательщиков доведены разъяснения о том, как совместить УСН и патент. Финансисты сообщили, что УСН и патентную систему налогообложения совмещать можно. Но при этом налогоплательщики должны раздельно учитывать доходы по видам деятельности на упрощенной системе налогообложения и доходы по видам деятельности на патентной системе.

Письмом Минфина России от 13 февраля 2013 г. N 03-11-09/3758 до налогоплательщиков доведены разъяснения о том, как совместить УСН и патент. Финансисты сообщили, что УСН и патентную систему налогообложения совмещать можно. Но при этом налогоплательщики должны раздельно учитывать доходы по видам деятельности на упрощенной системе налогообложения и доходы по видам деятельности на патентной системе.

Соответственно при подаче налоговой декларации по упрощенке налогоплательщик должен отразить доходы от предпринимательской деятельности, за исключением доходов по видам деятельности, по которым получен патент.

Минимальный налог при совмещении УСН и патента.

Еще один нюанс разъяснил Минфин для налогоплательщиков, применяющих режим УСН (доходы минус расходы). Эти налогоплательщики обязаны платить минимальный налог, если сумма налога, исчисленного с разницы доходов и расходов, меньше суммы минимального налога. При этом исчислении в составе доходов также не учитываются доходы по деятельности на патентной системе налогообложения.

Федеральная налоговая служба направила указанные разъяснения Минфина России подведомственным налоговым органам для применения ( письмо ФНС России от 6 марта 2013 г. N ЕД-4-3/3776@).

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

Письмо от 13 февраля 2013 г. N 03-11-09/3758

Департамент налоговой и таможенно-тарифной политики по вопросам совмещения применения индивидуальными предпринимателями упрощенной системы налогообложения и патентной системы налогообложения в отношении отдельных видов предпринимательской деятельности сообщает следующее.

Налоговый кодекс Российской Федерации (далее - Кодекс) не содержит запрета на совмещение налогоплательщиками упрощенной системы налогообложения и патентной системы налогообложения. В этой связи индивидуальный предприниматель - налогоплательщик упрощенной системы налогообложения вправе в течение календарного года перейти на патентную систему налогообложения по отдельным видам предпринимательской деятельности, в отношении которых она введена законом субъекта Российской Федерации.

Согласно п. 1 ст. 346.23 Кодекса налогоплательщики - индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения, представляют по итогам налогового периода (календарного года) налоговую декларацию в налоговый орган по месту жительства. Налоговая декларация по налогу, уплачиваемому в связи с применением патентной системы налогообложения, не представляется (статья 346.52 Кодекса).

Таким образом, если индивидуальный предприниматель - налогоплательщик упрощенной системы налогообложения в течение календарного года переходит на патентную систему налогообложения по отдельному виду предпринимательской деятельности, то есть совмещает два указанных специальных налоговых режима, то он обязан представить налоговую декларацию по упрощенной системе налогообложения, в которой доходы определяются без учета доходов от предпринимательской деятельности, в отношении которой применяется патентная система налогообложения.

В соответствии с пункт 6 статьи 346.18 Кодекса налогоплательщик упрощенной системы налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов, уплачивает минимальный налог, сумма которого исчисляется за налоговый период в размере 1 процента от налоговой базы, которой являются доходы, определяемые в соответствии со статьей 346.15 Кодекса. Минимальный налог уплачивается в случае, если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога.

В том случае, если индивидуальный предприниматель применяет упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов, и патентную систему налогообложения, то сумма минимального налога исчисляется только от доходов, полученных от предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения без учета доходов от предпринимательской деятельности, в отношении которой применялась патентная система налогообложения.

Директор Департамента налоговой

и таможенно-тарифной политики

И.В.ТРУНИН

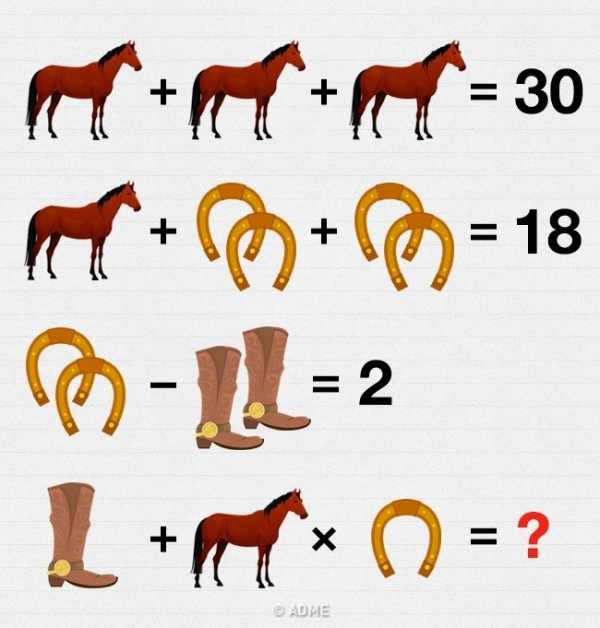

Кофе-пауза: тест на внимательность

Свои ответы можете оставлять ниже в комментариях.

russia-in-law.ru

по одному виду деятельности, по разным, для ИП, взносы в ПФР. Преимущества использования патента в деятельности в инфографике

Каким документом удостоверяется право на применение патентной системы налогообложения?

Статьей 346.45 Налогового кодекса российской Федерации установлено, что документом, удостоверяющим право на применение патентной системы налогообложения, является патент на осуществление одного из видов предпринимательской деятельности, в отношении которого законом субъекта Российской Федерации введена патентная система налогообложения.

Переход на патент

Студент отвечает на ваши вопросы. Вы не получили свой сертификат. Этот экзамен - это не кунжут для лицея, и вам предлагается второй шанс победить его в качестве свободного кандидата. Как сказал Франсуа Сулард, учитель математики в Академии Лиона, подвел итог: «С помощью этого экзамена у студентов есть все, чтобы выиграть и нечего терять».

Вы не обязаны получать свой патент для поступления в среднюю школу. «Патент и второй проход - это две совершенно независимые вещи», объясняет Франсуа Сулард. Если классовый совет произнес ваш проход во втором общем и технологическом или профессиональном, директор не может отменить свое решение под предлогом того, что вы этого не получили.

Где получают патент?

Патент выдается налоговым органом по месту постановки на учет (месту жительства) индивидуального предпринимателя. В документе будет указан один из видов деятельности и регион, на территории которого действует патент.

Является ли переход на патент обязательным для работающих на ЕНВД?

Переход на патентную систему налогообложения является добровольным. Если вид деятельности, который индивидуальный предприниматель намерен осуществлять, может облагаться или по ЕНВД, или по патентной системе налогообложения, то он имеет право выбрать ту систему налогообложения, которую считает для себя более удобной и выгодной.

Как можно получить патент?

Для получения патента необходимо подать заявление в налоговый орган по месту жительства. Заявление на получение патента индивидуальный предприниматель подает лично или через представителя, направляет в виде почтового отправления с описью вложения или передает в электронной форме по телекоммуникационным каналам связи не позднее чем за 10 рабочих дней до начала применения патентной системы налогообложения. Рекомендуемая форма заявления на полу

www.trosnab.ru

Возможно ли совмещение трех спецрежимов: УСН, ЕНВД и патент для индивидуальных предпринимателей? | ФНС

92 город СевастопольДата публикации: 28.10.2015 09:29

Отвечает начальник отдела налогообложения имущества и доходов физических лиц Виктория Александровна Зорина

Налоговый кодекс Российской Федерации (далее - НК РФ) предусматривает применение индивидуальным предпринимателем одного или нескольких режимов налогообложения.

Согласно п. 1 ст. 346.11, п. 1 ст. 346.26 и п. 1 346.43 НК РФ упрощенная система налогообложения (далее - УСН), единый налог на вмененный доход для отдельных видов деятельности (далее - ЕНВД) и патентная система налогообложения (далее - ПСН) применяются наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах;

В то же время пунктом 4 статьи 346.12 НК РФ предусмотрено, что индивидуальные предприниматели, перешедшие в соответствии с главой 26.3 НК РФ на ЕНВД по одному или нескольким видам предпринимательской деятельности, вправе применять УСН в отношении иных осуществляемых ими видов предпринимательской деятельности.

Таким образом, налоговое законодательство не содержит запрета на совмещение применения одновременно трёх режимов налогообложения: УСН с ЕНВД и ПСН в отношении отдельных видов предпринимательской деятельности.

В этой связи индивидуальный предприниматель - налогоплательщик УСН, осуществляющий одновременно несколько видов деятельности, вправе в течение календарного года перейти на ПСН, а также на ЕНВД по отдельным видам предпринимательской деятельности, предусмотренных в пункте 2 статьи 346.26 и в пункте 2 статьи 346.43 НК РФ и введенных законами субъекта Российской Федерации, но при условии соблюдения ограничений, предусмотренных положениями глав 26.5 НК РФ.

Согласно пункту 8 статьи 346.18 НК РФ налогоплательщики, перешедшие по отдельным видам деятельности на ЕНВД для отдельных видов деятельности в соответствии с главой 26.3 настоящего Кодекса, ведут раздельный учет доходов и расходов по разным специальным налоговым режимам.

Также пунктом 6 статьи 346.53 предусмотрено, что если индивидуальный предприниматель применяет патентную систему налогообложения и осуществляет иные виды предпринимательской деятельности, в отношении которых им применяется иной режим налогообложения, он обязан вести учет имущества, обязательств и хозяйственных операций в соответствии с порядком, установленным в рамках соответствующего режима налогообложения.

Порядок учета доходов и расходов при применении УСН осуществляется в соответствии с положением статьи 346.24 НК РФ, ПСН - статьи 346.53 НК РФ.

Формы Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, Книги учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения, и Порядки их заполнения утверждены приказом Минфина России от 22.10.2012 № 135н.

При этом при применении ПСН следует учесть, что согласно требованиям статьи 346.53 НК РФ Книга учета доходов и расходов ведется отдельно по каждому полученному патенту.

При применении ЕНВД ведение Книги учета доходов налоговым законодательством не предусмотрено. Исходя из пункта 7 статьи 346.26 НК РФ налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей обложению ЕНВД, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении деятельности, подлежащей обложению ЕНВД, и деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения. При этом учет имущества, обязательств и хозяйственных операций в отношении видов предпринимательской деятельности, подлежащих обложению ЕНВД, осуществляется налогоплательщиками в общеустановленном порядке.

Для применения специальных налоговых режимов существуют ограничения средней численности работников.

При применении ПСН индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников не должна превышать за налоговый период 15 человек по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, что предусмотрено пунктом 5 статьи 346.43 НК РФ.

При упрощенной системе налогообложения согласно подпункту 15 пункта 3 статьи 346.12 НК РФ численность работников не должна превышать 100 человек за налоговый (отчетный) период. В соответствии с подпунктом 1 пункта 2.2 статьи 346.26 НК РФ аналогичное ограничение действует и при применении ЕНВД.

Превышение указанных ограничений влечет за собой невозможность применения специальных налоговых режимов и переход на общий режим налогообложения.

www.nalog.ru

Совмещение патента и УСН для одного и тоже вида деятельности

Вправе ли ИП, который выполняет строительные работы, а именно, сварочные работы, монтажные, электромонтажные; совмещать патент и УСН? Как известно, патентная система налогообложения устанавливается Налоговым кодексом, вводится в действие в соответствии законами субъектов Российской Федерации и применяется на территориях указанных субъектов. Патентная система налогообложения применяется предпринимателями наряду с иными режимами налогообложения. А можно ли в отношении одного и того же вида деятельности применять разные специальные налоговые режимы, но на разных территориях?

Как объясняет нам Минфин России, индивидуальный предприниматель вправе получить несколько патентов.

В соответствии с подп. 1.1 и 3 п. 8 ст. 346.43 НК РФ субъекты Российской Федерации вправе в целях установления размеров потенциально возможного к получению индивидуальным предпринимателем годового дохода по вышеуказанной предпринимательской деятельности дифференцировать территорию субъекта Российской Федерации по территориям действия патентов по муниципальным образованиям (группам муниципальных образований) и устанавливать размер потенциально возможного к получению индивидуальным предпринимателем годового дохода в зависимости от средней численности наемных работников.

В форме патента на право применения патентной системы налогообложения № 26.5-П, утвержденной приказом ФНС России от 26.11.2014 г. № ММВ-7-3/599@, предусмотрено заполнение налоговым органом территории действия патента (наименование муниципального района, городского округа, города федерального значения или субъекта Российской Федерации).

При этом в Приложении № 1 к патенту на право применения патентной системы налогообложения, являющемся неотъемлемой частью патента, указывается адрес по каждому месту осуществления деятельности: почтовый индекс, субъект Российской Федерации, населенный пункт (село, поселок и тому подобное), улица (проспект, переулок и тому подобное), номер дома (владения), номер корпуса (строения), номер квартиры (офиса).

Таким образом, патент на осуществление предпринимательской деятельности в сфере оказания услуг по производству монтажных, электромонтажных, санитарно-технических и сварочных работ действует только в отношении мест осуществления предпринимательской деятельности, указанных в патенте.

В случае если индивидуальным предпринимателем, совмещающим упрощенную систему налогообложения и патентную систему налогообложения в отношении предпринимательской деятельности, предусмотренной подп. 13 п. 2 ст. 346.43 НК РФ, оказаны услуги на территории муниципального образования, не входящего в полученный патент, то он вправе в отношении доходов от оказания таких услуг применять УСН.

Основание: письмо Минфина России от 11.05.2017 г. № 03-11-12/28550

taxpravo.ru

ПСН и УСН Совмещение Режимов

ПСН ИП Новое УСН Расчет Налога Налоговые Новости

.

.

Совмещение ПСН и УСН

Налоговый Кодекс не содержит запрета на совмещение налогоплательщиками упрощенной системы налогообложения и патентной системы налогообложения.

ИП - налогоплательщик УСН вправе в течение календарного года перейти на ПСН по отдельным видам предпринимательской деятельности, в отношении которых она введена законом субъекта РФ.

Налогоплательщики - ИП, перешедшие на УСН, представляют по итогам налогового периода (календарного года) налоговую декларацию в налоговый орган по месту жительства. Налоговая декларация по налогу, уплачиваемому в связи с применением ПСН, не представляется (ст. 346.52 Кодекса).

Предприниматели, которые совмещают УСН и ПСН, отражают в рамках УСН

доходы и расходы в книге учета доходов и расходов оранизаций и ИП, применяющих УСН

Доходы от деятельности в рамках Патентной системы ведутся в книге учета ИП на ПСН.

Книга учета доходов при ПСН ведется отдельно по каждому полученному патенту.

Таким образом, ИП, применяющими УСН и ПСН, ведется раздельный учет доходов и расходов:

- в книге учета доходов и расходов организаций и ИП, применяющих УСН,

- и доходов от деятельности в рамках патентной системы налогообложения - в книге учета доходов

индивидуальных предпринимателей, применяющих патентную систему налогообложения.

Письмо Минфина N 03-11-11/36264

.

.

При применении ПСН не предусмотрена возможность уменьшения суммы налога на сумму страховых взносов.

ИП, применяющие УСН "Доходы" и не производящие выплаты работникам, уменьшают сумму налога за налоговый период, на уплаченные страховые взносы в Пенсионный фонд и ФФОМС в фиксированном размере.

ИП, не имеющий наемных работников и совмещающий УСН и ПСН, вправе уменьшить сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения, на всю сумму уплаченных за себя страховых взносов

Письмо Минфина N 03-11-09/5130

Если ИП совмещает УСН и патентную систему налогообложения, то при определении величины доходов от реализации для целей соблюдения ограничения денежного лимита за год, учитываются доходы по обоим указанным спецрежимам.

Если ИП - налогоплательщик УСН в течение календарного года переходит на ПСН, то есть совмещает два указанных специальных налоговых режима, он обязан представить налоговую декларацию по упрощенной системе налогообложения, в которой доходы определяются без учета доходов от предпринимательской деятельности, в отношении которой применяется патентная система налогообложения.

Письмо Минфина N 03-11-12/35

Совмещение ПСН с другими спецрежимами - в Письме Минфина N 03-11-10/11254

. . . .

ПСН ИП УСН Справочная Информация

.

nicolbuh.ru

Какие налоги нужно платить ИП, совмещавшему ПСН и УСН, после «слета» с патента

Индивидуальные предприниматели, использующие патентную систему налогообложения, а затем упрощенку, могут платить налоги по УСН за период использования патента. Именно к таковому заключению пришел Верховный суд.

Подобные случаи приобрели массовый характер. В результате упрощенцы, в прошлом являющиеся патентщиками, не могли определить, какой вид налогообложения им применять для отчетности в ФНС.

Разобрать ситуацию помог Верховный суд. На конкретном примере ситуация одновременного применения УСН и ПСН была рассмотрена судьями. В частности тогда речь шла о сдающих в аренду нежилые площадки ИП, которые работали по УСН, и применяющих ПСН для конкретных объектов недвижимого имущества. Из-за просрочки платежей по ПСН ряд предпринимателей были лишены возможности применять специальный налоговый режим. Для разрешения спорной ситуации ИП были вынуждены предоставить в ФНС 3-НДФЛ с суммой налога, равной 0 к уплате, и налоговую декларацию по УСН, с учетом доходов от деятельности по ПСН.

В результате проведения ряда камеральных проверок, налоговая инспекция доначислила ИП НДФЛ, руководствуясь мнением относительно того, что за период времени с начала действия утраченного ПСН ИП был обязан выплачивать налоги по общей системе налогообложения.

После судебных разбирательств было принято решение о неправомерных действиях ФНС. В частности ВС России признал достаточность выплаты налогов по УСН после отказа от патента даже за тот период, пока предприниматель применял ПСН.

В ряде российских судов, а позднее и в Верховном суде Российской Федерации был отмечен тот факт, что УСН является ничем иным как альтернативным методом отчета перед ФСН в связи с отказом от ОСН. Применять оба режима налогообложения одновременно для всех видов деятельности ИП нецелесообразно и недопустимо. Если ИП не теряет прав применять упрощенную систему налогообложения после отказа от патента, ему нет необходимости платить взносы в инспекцию согласно требований общей системы налогообложения. Все что требуется, это оплатить взносы по УСН за весь период применения ПСН.

Стоит напомнить, ранее Верховный суд принял несколько иное решение по весьма схожей ситуации. В частности ИП, утративший право на патент, был обязан заплатить налоги по правилам ОСН за весь период работы по ПСН. Аргументом было названо несоответствие предприятия нормам, предъявляемым к пользователям УСН для конкретного вида деятельности. В результате его обязали выплатить налоговые сборы по ОСН, одновременно УСН, используемой для других, реализуемых ИП.

Т. е. по факту ВС России не менял своих позиций. В каждой ситуации решение было принято вполне правомерно.

При этом Министерство финансов РФ тоже неоднократно меняло свое мнение по вопросу использования УСН и ОСН при утрате прав на ПСН. В частности изначально ведомство не соглашалось с правом использования одновременно УСН и ОСН (Письмо Минфина от 18.03.2013 № 03-11-12/33). Некоторое время спустя финансовое ведомство передумало, объяснив свою позицию, что налоги платить за период действия ПСН, даже после его утраты, нужно согласно правилам ОСН однозначно (Письмо Минфина от 26.12.2014 № 03-11-11/67912).

bizwriter в вт., 05/07/2016 - 17:12.

www.bizguru.ru