Дата фактического получения дохода в 6-НДФЛ. Сроки 6 ндфл

6-НДФЛ: сроки предоставления, образец заполнения

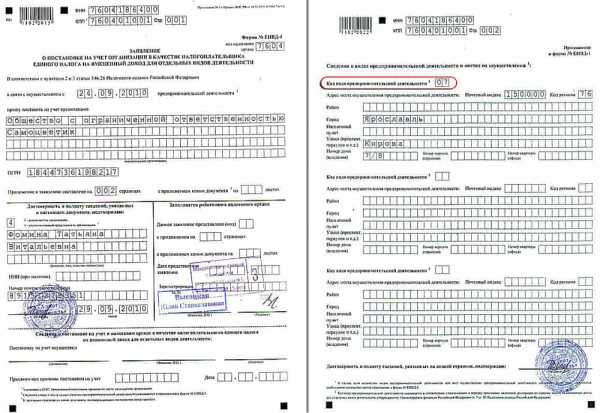

Отчетность 6-НДФЛ – новый документ для работодателей. Его необходимо предъявлять контрольным органам с 1-го квартала 2016 г. Этот документ составляется не по каждому сотруднику в отдельности, а по всему предприятию в целом. Рассмотрим далее, как заполнить 6-НДФЛ.

Общие сведения

В первую очередь необходимо знать, куда предъявляется 6-НДФЛ. Бланк документа, оформленный по всем правилам, направляется в тот же контрольный орган, в который осуществляется перечисление налога. Предъявлять документ можно двумя способами: в бумажном либо электронном виде. Первый вариант подходит тем нанимателям, среднесписочная численность сотрудников у которых - меньше 25 чел. Форма 6-НДФЛ может предъявляться лично или направляться по почте. В электронном виде документ отправляется через официальный сайт ФНС.

6-НДФЛ: сроки предоставления

Документ предъявляется ежеквартально. Его необходимо направлять не позже последнего числа 1-го месяца следующего квартала. В законодательстве предусматривается ответственность для тех, кто несвоевременно предъявляет 6-НДФЛ. Сроки предоставления могут сдвигаться. В частности, это происходит, если крайняя дата выпадает на праздник либо выходной. В этом случае для субъектов, оформивших 6-НДФЛ, сроки предоставления переносятся на ближайший рабочий день. Нормами установлены следующие календарные даты:

- 1-й кв. 2016 г. - 3.05.2016 г.

- Полугодие - 1.08.2016 г.

- 9 мес - 31.10.2016 г.

- За 2016 год - 1.04.2017 г.

6-НДФЛ: образец

При оформлении документа необходимо соблюдать ряд общих требований. Если взять любой правильно составленный пример 6-НДФЛ, можно отметить, что:

- Документ оформляется в соответствии с данными, присутствующими в учетных регистрах. В частности, речь о начисленных и выплаченных доходах, вычетах, исчисленном и удержанном налоге.

- Заполнение 6-НДФЛ осуществляется нарастающим итогом. Сначала 1-й квартал, затем полугодие, далее 9 мес и календарный год.

- В случае если все показатели не умещаются на странице, оформляется необходимое количество листов. Итоговые сведения следует отражать на последнем из них.

- Все страницы нумеруются (001, 002 и так далее) начиная с титульного листа.

- Заполнение 6-НДФЛ должно осуществляться без ошибок и помарок. Не допускается исправление написанного, в том числе с использованием корректирующих средств. Также не разрешается скрепление листов, двусторонняя печать.

- Так как заполнить 6-НДФЛ можно от руки или на компьютере, необходимо знать некоторые правила. В частности, в первом случае используются чернила синего, фиолетового либо черного цвета. При оформлении на компьютере знаки печатаются высотой 16-18 пунктов, шрифтом Courier New.

Правила оформления полей

В некоторых случаях могут возникнуть сложности при внесении сведений в ф. 6-НДФЛ. Образец документа содержит поля, состоящие из определенного числа знакомест. В каждом из них следует указывать только 1 показатель. Исключение составляют сведения о дате или величины, выраженные в десятичных дробях. Написание календарных чисел осуществляется с использованием трех полей. Первые два содержат по 2 знакоместа – для дня и месяца, последнее – 4 – для года. Десятичная дробь вписывается в 2 поля, разделенные точкой. Суммовые показатели и реквизиты должны в обязательном порядке присутствовать в ф. 6-НДФЛ. Бланк оформляется отдельно по каждому ОКТМО. Суммы налога рассчитываются и указываются в рублях. При этом используются правила округления. На каждой странице проставляется дата составления и подпись ответственного лица.

Поля

- "ИНН" – цифры указываются в соответствии со свидетельством о постановке на учет в ФНС.

- "КПП" – заполняется только юрлицами.

- "Номер корректировки". В этом поле ставится "000", если сдача 6-НДФЛ осуществляется впервые, "001" – при первом исправлении, "002" – при втором и так далее.

- "Период". В этом поле указывается код, которому соответствует время сдачи.

- "Налоговый год" (например, 2016-й).

- "Предоставляется в орган" – в этом поле указывается код ФНС, в который направляется документ.

- "По месту учета/нахождения". В этом поле приводится код места предоставления 6-НДФЛ.

- "Налоговый агент". В этом поле индивидуальный предприниматель построчно вписывает фамилию, имя, отчество. Юрлицо указывает полное наименование согласно учредительной документации.

- "Код по ОКТМО". Организациям необходимо указать его по месту своего нахождения или расположения обособленного подразделения. Предприниматели пишут код по адресу проживания. ИП, использующим ПСН либо ЕНВД, необходимо указать цифры, соответствующие тому МО, в котором они поставлены на учет в статусе плательщиков.

- "Контактный телефон" – здесь, соответственно, указывается номер, по которому ФНС может связаться с агентом.

- "С приложением документов/их копий". В этом поле необходимо проставить число страниц бумаг, которые подтверждают указанные сведения. Если их нет, то ставятся прочерки.

В каких случаях не нужно предъявлять документ?

Форма 6-НДФЛ не оформляется в случае, если в течение периода не осуществлялись выплаты сотрудникам и, соответственно, налог с их доходов не удерживался. Проще говоря, нет смысла ставить в строках нули. Декларация 6-НДФЛ не подается и тогда, когда на предприятии нет персонала. Нет необходимости оформлять документ только открывшимся (зарегистрированным) организациям, еще не начавшим деятельность. Предприниматель или юрлицо могут (но не обязаны) в произвольной форме уведомить налоговую службу о причинах, по которым не была направлена ф. 6-НДФЛ.

Ответственность

Для субъектов, которым необходимо оформлять 6-НДФЛ, сроки предоставления имеют большое значение. При их несоблюдении предусматривается штраф. При этом санкции вменяются как всему предприятию, так и руководителю. Если просрочка не очень большая, то размер штрафа минимальный. При этом в качестве меры воздействия может быть применена блокировка счета. Нормами предусмотрены 2 вида штрафов. Первый назначается в случае, если отчет 6-НДФЛ не был направлен в установленное время или предъявлен позже. Второй штраф грозит субъекту при обнаружении ошибок в документе. Рассмотрим подробнее оба случая.

Несвоевременное предъявление документа

Выше уже были указаны сроки, в которые необходимо предоставить ф. 6-НДФЛ. Назначение штрафа за несвоевременное предъявление документа осуществляется в течение 10 дней с даты, когда он был получен ФНС. При этом инспекция может не дожидаться завершения камеральной проверки. Если предприятие опоздало больше чем на месяц, штраф составит 1000 р. Этот размер считается минимальным. За каждый следующий просроченный месяц, независимо от того, полный он будет или нет, к назначенному взысканию будет прибавляться еще по 1 тыс. р. Данное положение установлено в 126-й статье НК (п. 1.2). Время просрочки будет исчисляться с даты, когда организация предъявила отчет. Руководитель компании может быть оштрафован на 300-500 р. Эта санкция предусматривается в КоАП, в статье 15.6. Налоговые инспекторы вправе наложить этот штраф без обращения в судебную инстанцию.

Блокировка счета

В случае непредставления документа в десятидневный срок с установленной нормами даты ФНС имеет право заморозить банковские операции с финансовыми средствами должника. Такая мера предусматривается в статье 76 НК (п. 3.2). Разъяснения по вопросам применения блокировки счета даются в письме ФНС от 09.08.2016 г.

Спорный момент

Иногда на практике возникают ситуации, когда организация зарегистрировалась в конце квартала и еще не успела ничего выплатить своим сотрудникам. Соответственно, отчет 6-НДФЛ не предъявлялся в инспекцию. Между тем ФНС, не получив вовремя документ, применяет к субъекту блокировку счета. У многих возникает логичный вопрос: законна ли эта мера в данном случае?

Как выше было сказано, статья 76 НК в пункте 3.2 допускает замораживание операций при непредставлении ф. 6-НДФЛ. В норме отсутствует оговорка о том, что блокировка используется только при наличии расчетов с персоналом. Между тем выше также было сказано, что предприятие не обязано предоставлять ф. 6-НДФЛ, если не имеет сотрудников или ничего им не выплачивало в соответствующем периоде. Однако неоднократно сами налоговики заявляли, что ждут от субъектов нулевые документы. Дело в том, что база данных не определяет причину, по которой не был предъявлен отчет. Соответственно, блокирование счета производится автоматически. Для размораживания придется предъявить нулевой отчет. В течение следующего дня (рабочего) налоговики выносят постановление о снятии блокировки. Такой срок предусмотрен в п. 3.2 76-й статьи. Еще один день потребуется для передачи постановления в банк. Обычно обмен документацией осуществляется через Интернет, соответственно, решение придет в финансовую организацию достаточно быстро. В течение суток после получения постановления банк снимает блокировку. Чтобы таких проблем не возникало в будущем, специалисты рекомендуют направлять уведомление об отсутствии расчетов с персоналом и принятии решения на этом основании о несдаче 6-НДФЛ.

Недостоверность сведений

Штраф может вменяться субъекту за любую ошибку или неточность в отчете. Величина взыскания – 500 р. за каждую страницу с недостоверными сведениями. Эта санкция предусматривается статьей 126.1 НК. В указанной норме отсутствует четкий перечень ошибок, которые относятся к категории "недостоверные сведения". В этой связи соответствующие решения принимаются непосредственно проверяющими лицами.

Между тем, инспекция не может штрафовать всех субъектов бездумно. Как разъяснил Минфин, проверяющие должны рассматривать каждый случай индивидуально. Это означает, что, прежде чем выписывать штраф, должностные лица обязаны оценить серьезность недочета/ошибки. Кроме этого, во внимание должны приниматься смягчающие обстоятельства. В частности, штраф может не вменяться, если вследствие ошибки налоговый агент:

- Не занизил сумму обязательного отчисления.

- Не нарушил интересы физлица.

- Не причинил ущерба бюджету.

Эти моменты разъясняются в письме ФНС от 9.08.2016 г. Как и в случае несвоевременной сдачи документа, к ответственности допускается привлекать не только предприятие, но и его ответственных сотрудников (руководителя, в частности). Должностным лицам может вменяться штраф 300-500 р.

Как избежать санкций?

Чтобы не получить штраф, необходимо заметить неточности раньше налоговиков и исправить их. Для этого составляется уточненная декларация. При этом специалисты рекомендуют включить в нее правильные сведения по всем поступлениям за весь период. Уточненная декларация 6-НДФЛ предъявляется также, если в первом документе какие-то сведения отражены или приведены не полностью. Целесообразно ее составить и в том случае, если неточность привела к завышению суммы отчисления. В противном случае возможно наложение штрафа (500 р.). НК требует включить в уточненный документ только те сведения, которые были поданы с ошибками. Данное положение предусматривается в 81-й статье (п. 6). Однако в налоговой инспекции считают, что 6-НДФЛ нельзя так заполнять. В документе необходимо показать обобщенные сведения без разбивки их по плательщикам. Если же привести сведения на одного сотрудника, то это может исказить всю информацию.

Нюансы

На титульном листе при сдаче уточненного документа следует проставить "Номер корректировки 001" (если это первое исправление). Правила оформления не предусматривают предъявление аннулирующего или отменяющего расчета. Этим 6-НДФЛ отличается от известной всем справки 2-НДФЛ (ее тоже нужно предъявлять). Если ошибка была выявлена в том же квартале, в котором она была допущена, уточненный документ предъявлять нет необходимости. Вместо этого осуществляется сторнирование неточной информации до завершения отчетного периода, а расчет оформляется в обычном порядке.

Нужно ли уточнять расчет, если камеральная проверка завершена?

Рассмотрим случай. Предприятие ошиблось при оформлении 6-НДФЛ за 6 мес. В строках 110 и 120 второго раздела были указаны одинаковые календарные числа удержания и отчисления налога. Правильно было бы поставить срок по уплате следующим рабочим днем после удержания. При этом отчисление было осуществлено вовремя. Возник вопрос: нужно ли уточнять сведения, если с налогом предприятие не опаздывало, а камеральная проверка завершилась?

Специалисты рекомендуют направить исправленный расчет. При проверке уполномоченные лица могут решить, что предприятие отчисляет налог с опозданием. Кроме этого, за неправильно указанные даты грозит штраф 500 р. как за недостоверные сведения. Ими могут посчитать любые ошибки и неточности в документе. Данное положение разъяснено в письме ФНС от 9.08.2016 г. Исправлять неточности следует, таким образом, даже в том случае, если камеральная ревизия завершилась, а о выявленных недочетах инспекторы не сообщили. Ошибки могут быть обнаружены при выездной проверке. В этом случае организация будет привлечена к ответственности. Безопаснее при обнаружении ошибки сразу сдать уточненную ф. 6-НДФЛ. Это позволит избежать штрафных санкций.

fb.ru

Сроки сдачи 6-НДФЛ в 2018 году

Какой срок сдачи 6-НДФЛ в 2018 году юридическими лицами? Когда в 2018 году сдавать расчеты индивидуальным предпринимателям (ИП)? В данном материалы приведена таблица со сроками сдачи расчетов в 2018 году, а также подробная расшифровка переноса сроков (когда они есть).

Кто сдает 6-НДФЛ в 2018 году

Все организации и ИП, являющиеся налоговыми агентами по НДФЛ, должны ежеквартально представлять в свою ИФНС расчет по форме 6-НДФЛ. В 2018 году расчеты необходимо представлять в срок, не позднее последнего дня месяца, следующего за соответствующим отчетным периодом (п.2 ст. 230 НК РФ).

Сдавать расчет 6-НДФЛ в 2018 году нужно в ИФНС по месту своего учета (п. 2 ст. 230 НК РФ). Для организаций – это, как правило, место нахождения, для ИП – место жительства (п. 1 ст. 83 НК РФ).Если у организации есть обособленные подразделения, то в налоговый орган по месту их учета нужно подавать расчет 6-НДФЛ в отношении доходов (п. 2 ст. 230 НК РФ):

- работников таких подразделений,

- физических лиц по гражданско-правовым договорам, заключенным с этими обособленными подразделениями.

Применяйте новую форму в 2018 году

В 2018 году, начиная с отчетности за 2017 год, будет действовать новая форма расчета 6-НДФЛ. Проекта с поправками, которые подготовила ФНС, опубликован на regulation.gov.ru.

Согласно изменениям в приказ ФНС России от 14.10.2015 № ММВ-7-11/450, которым утверждены форма и порядок заполнения расчета 6-НДФЛ, изменится титульный лист формы 6-НДФЛ, штрих-код “15201027” будет заменен штрих-кодом “15202024”, порядок заполнения и представления расчета, а также формат сдачи.

Отчетные периоды в 2018 году

Пунктом 2 статьи 230 НК РФ предусмотрено, что в целях представления расчета 6-НДФЛ в 2018 году отчетными периодами являются:

- 1 квартал;

- полугодие;

- 9 месяцев;

- год.

Соответственно, по итогам этих отчетных периодов в ИФНС нужно сдавать расчеты по форме 6-НДФЛ. При этом если последний день подачи 6-НДФЛ выпадет на выходной или нерабочий праздничный день, то расчет сдается в ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ, письмо ФНС России от 21.12.2015 № БС-4-11/22387). Соответственно, некоторые сроки сдачи 6-НДФЛ в 2018 году могут переноситься.

Сроки сдачи 6-НДФЛ в 2018 году: таблица

В 2018 году налогоплательщикам (организациям и индивидуальным предпринимателям) нужно представлять в ИФНС расчеты по форме 6-НДФЛ в сроки, обозначенные в таблице ниже:

| Отчетный период | Срок сдачи в 2018 году |

| 2017 год | 2 апреля 2018 года |

| 1 квартал 2018 года | 3 мая 2018 года |

| 2 квартал 2018 года | 31 июля 2018 года |

| 3 квартал 2017 | 31 октября 2018 года |

| 2018 год | 1 апреля 2019 года |

Далее поясним сроки сдачи 6-НДФЛ за каждый отчетный период более подробно.

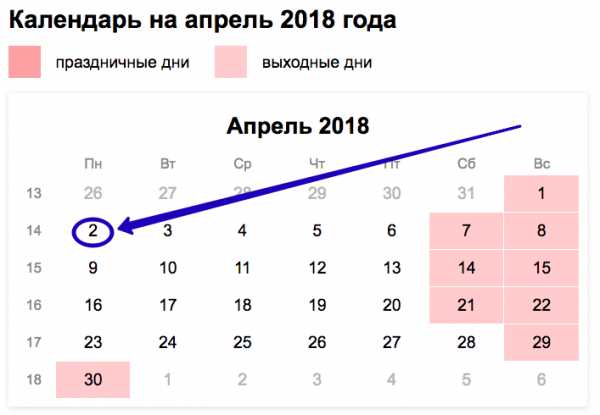

6-НДФЛ за 2017 год

В 2018 году нужно сдать годовой расчет 6-НДФЛ за 2017 год. По требованиям пункта 2 статьи 230 НК РФ сдавать годовой 6-НДФЛ нужно не позднее 1 апреля. Однако 1 апреля 2018 года – это воскресенье и налоговые инспекции в эти дни не работают. Поэтому годовой расчет 6-НДФЛ за 2017 года можно представить не позднее 2 апреля 2018 года.

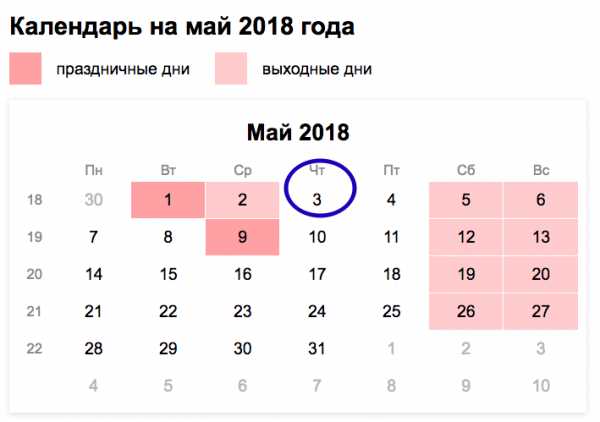

6-НДФЛ за 1 квартал 2018 года

Срок сдачи 6-НДФЛ за 1 квартал 2018 года – не позднее последнего дня месяца, следующего за отчетным периодом. То есть не позднее 30 апреля. Но из-за выходных и праздников в 2018 году (30 апреля-2 мая – праздничные дни) срок сдачи отчетности переносится. Перенос сдачи отчетности предусмотрен пунктом 7 ст. 6.1 НК РФ. Крайний срок сдачи 6-НДФЛ за 1 квартал 2018 года – 03.05.2017. Сдать расчет за 1 квартал 2018 года надо в первый после праздников рабочий день, то есть 3 мая.

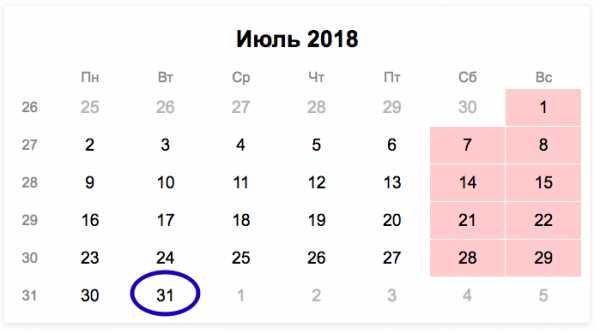

6-НДФЛ за 2 квартал 2018 года

За апрель-июнь 2018 года в ИФНС нужно передать 6-НДФЛ не позднее 30-го числа месяца, следующего за 2 кварталом. Крайний срок сдачи 6-НДФЛ за 2 квартал (полугодие) 2018 года – 31.07.2018. В июле праздничных дней нет, переносов с выходных тоже, поэтому срок не переносится и не продлевается.

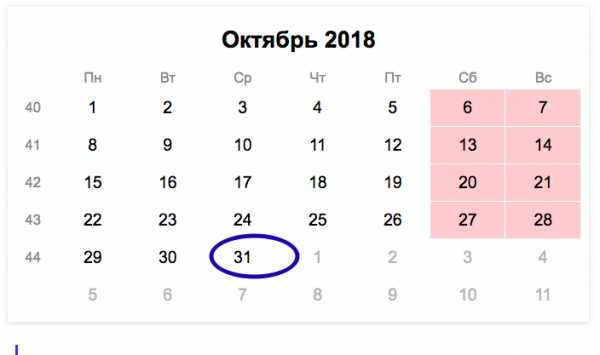

6-НДФЛ за 9 месяцев 2018 года

Отчет за 9 месяцев – последний расчет 6-НДФЛ в 2018 году. Крайний срок сдачи 6 НДФЛ за 3 квартал (9 месяцев) 2018 года – 31.10.2018. Переноса из-за выходных и праздников не будет. Поэтому подготовить и сдать расчет лучше заранее. Отчетная кампания за 9 месяцев начнется уже 1 октября 2018 года. За задержку расчета более чем на 10 рабочих дней – до 9 ноября, инспекция вправе заблокировать расчетные счета (п. 3.2 ст. 76 НК РФ).

В 2018 году не нужно представлять «нулевой» расчет 6-НДФЛ, если вы не начисляли и не выплачивали доходы, с которых нужно платить налог (Письмо ФНС России от 01.08.2016 N БС-4-11/13984) Рекомендуем уведомить ИФНС о том, что вы не планируете подавать расчет 6-НДФЛ, и объяснить причину. Иначе налоговый орган может приостановить ваши операции по счетам (переводы электронных денежных средств), а также оштрафовать за несданный расчет (п. 3.2 ст. 76, п. 1.2 ст. 126 НК РФ). Если вы все-таки решите представить «нулевой» расчет 6-НДФЛ, то налоговый орган примет его (Письмо ФНС России от 04.05.2016 N БС-4-11/7928).

Если нарушить сроки сдачи 6-НДФЛ в 2018 году, то к организации или ИП могут применить штрафные санкции или заблокировать счет. Подробнее об этом «Штрафы за несвоевременную сдачу 6-НДФЛ».

Источник: «Бухгуру»

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

blogkadrovika.ru

Новая форма 6-НДФЛ 2018-2019 года

6-НДФЛ — новая форма расчета по НДФЛ для работодателей, которая действует с 2016 года, будет актуальна и в 2018-2019 году. Форма 6-НДФЛ утверждена приказом ФНС России № ММВ-7-11/450 от 14.10.2015. Расчет содержит сведения: по всем физическим лицам, которые получали доходы от налогового агента, о начисленных (выплаченных) суммах доходов и данные о предоставленных налоговых вычетах, включая информацию об исчисленном и удержанном НДФЛ в 2018 и 2019 году (за отчетный период).

Если же у Вас нет времени или желания заниматься бухгалтерией самостоятельно, рекомендуем воспользоваться этим популярным сервисом. Высокое качество услуг и выгодные цены гарантированы.

В нашей сегодняшней публикации мы рассмотрим, что собой представляет новая форма 6-НДФЛ 2018-2019 года, порядок ее заполнения, сроки сдачи. В нижней части страницы читатель может скачать бланк 6-НДФЛ 2018-2019 года.

Кто сдает отчет 6-НДФЛ в 2018-2019 году?

Расчет 6-НДФЛ подается организациями и индивидуальными предпринимателями, которые являются налоговыми агентами, то есть выплачивает доходы сотрудникам или другим физическим лицам. Форма 6-НДФЛ сдается организациями и ИП наряду с 2-НДФЛ.

Если у организации есть обособленные подразделения, в которых заняты наемные работники, то заполнить расчет 6-НДФЛ нужно по каждому из них.

НУЖНО ЛИ СДАВАТЬ НУЛЕВОЙ РАСЧЕТ 6-НДФЛ в 2018-2019 ГОДУ?

Несмотря на разъяснения ФНС РФ:

- письмо ФНС от 04.05.16 № БС-4-11/7928;

- письмо ФНС от 23.03.16 № БС-4-11/4901.

В которых сказано, что если организация или ИП не выплачивают доход физлицам, то представлять расчет не нужно, очень часто ИФНС не принимают эти письма во внимание и штрафуют, а также блокируют расчетные счета, ИП и организаций не сдавших нулевой отчет. Поэтому мы советуем во избежание лишних проблем предоставлять нулевые расчеты 6-НДФЛ в установленные сроки, если у вас хотя бы в одном из отчетных периодов были начисления и выплаты доходов наемным работникам.

Напомним, что 2-НДФЛ заполняется по каждому работнику ИП или компании отдельно, а 6-НДФЛ — сразу по всем работникам один раз в квартал.

Сроки сдачи 6-НДФЛ в 2018 году

Расчет 6-НДФЛ сдается каждый квартал не позднее последнего числа месяца, следующего за прошедшим кварталом.

Таким образом, сроки сдачи 6-НДФЛ в 2018-2019 году будут следующими:

|

За 2017 год |

Не позднее 2 апреля 2018 года |

|

За I квартал 2018 года |

Не позднее 3 мая 2018 года |

|

За 6 месяцев 2018 года |

Не позднее 31 июля 2018 года |

|

За 9 месяцев 2018 года |

Не позднее 31 октября 2018 года |

|

За 2018 год |

Не позднее 1 апреля 2019 года (вместе с 2-НДФЛ) |

СРОКИ СДАЧИ 6-НДФЛ В 2019 ГОДУ

Сроки предоставления расчета 6-ндфл в 2019 году, аналогичны срокам 2018 года:

- За I квартал 2019 года - не позднее 3 мая 2019 года.

- За 6 месяцев 2019 года Не позднее 31 июля 2019 года.

- За 9 месяцев 2019 года Не позднее 31 октября 2019 года.

- За 12 месяцев 2019 года Не позднее 1 апреля 2020 года (вместе с 2-НДФЛ).

Дата сдачи 6-НДФЛ в 2018-2019 году

Датой сдачи отчета 6-НДФЛ, отправленного в электронном виде, считается дата получения квитанции, которая является подтверждением даты отправки. Если квитанция получена до 24.00 последнего отчета дня, срок подачи отчета считается не нарушенным.

Датой отправки отчета 6-НДФЛ почтовым отправлением считается дата проставленная работником почты на описи вложения.

Датой отправки отчета 6-НДФЛ лично или через представителя непосредственно в налоговый орган считается дата, проставленная на вашем экземпляре отчета работником налоговой инспекции.

Правила заполнения формы

Основные правила и требования заполнения расчета 6-НДФЛ сводятся к следующему:

1. Документ заполняется на основании сведений, которые содержатся в регистрах налогового учета:

- о доходах, начисленных (выплаченных) налоговым агентом физическим лицам;

- об исчисленном и удержанном НДФЛ;

- о налоговых вычетах, предоставленных физлицам.

2. В случае если показатели разделов невозможно поместить на одной странице, то следует заполнить нужное количество страниц.

3. При заполнении формы нельзя:

- исправлять ошибки корректирующим средством;

- делать двухстороннюю печать документа;

- скреплять листы расчета (это может привести к порче бумажного носителя).

4. Бланк формы 6-НДФЛ 2018-2019 года содержит два поля, разделенные точкой, которые предназначены для десятичной дроби. Первое поле, которое состоит из 15 клеток — для целой части десятичной дроби, а второе поле, которое состоит из 2 клеток — для дробной части. В пустых клетках ставятся прочерки.

5. На страницах бланка проставляется сквозная нумерация, начиная с титульного листа (в поле «Стр." указывают: 001, 002, 003).

6. При заполнении формы можно использовать чернила черного (синего, фиолетового) цвета. Для печати знаков следует использовать шрифт Courier New (высота 16–18 пунктов).

7. Заполнять числовые и текстовые поля следует слева направо (начиная с левого края поля или с крайней левой ячейки).

8. Бланк заполняется отдельно по каждому коду ОКТМО:

- индивидуальные предприниматели, а также нотариусы, адвокаты и другие лица, которые занимаются частной практикой, признаваемые налоговыми агентами, указывают ОКТМО по месту своего жительства;

- ИП, которые являются налоговыми агентами, состоящие на учете по месту осуществления деятельности на ЕНВД (для отдельных видов деятельности) или на патенте, указывают ОКТМО по месту своего учета;

- организации, которые являются налоговыми агентами, указывают ОКТМО муниципального образования, на территории которого находится организация (или ее обособленное подразделение).

9. В пустых клетках полей ставятся прочерки (например, для ИНН отведено 12 клеток, а сам код состоит из 10 цифр, значит, запись будет выглядеть так: «1357924680- «).

10. В форме 6-НДФЛ на каждой странице в поле „Достоверность и полноту сведений, указанных на данной странице, подтверждаю“ нужно поставить дату и личную подпись.

Порядок заполнения 6-НДФЛ 2018-2019 года

Порядок заполнения 6-НДФЛ 2018-2019 года следующий:

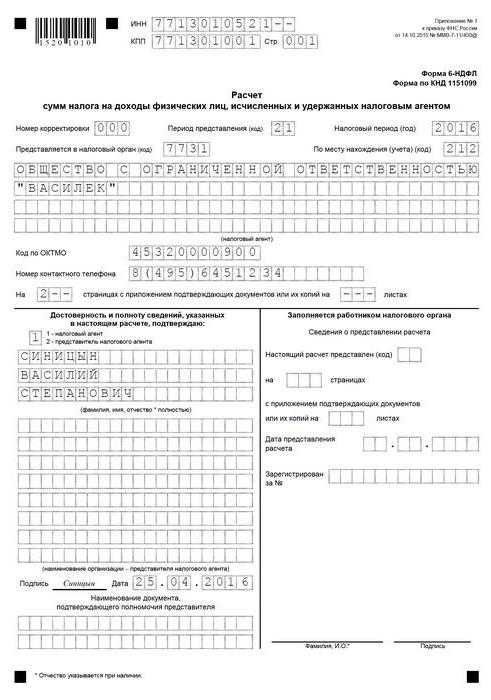

Титульный лист

1. Укажите ИНН и КПП (только для организаций) в соответствующих полях. ИП в поле „КПП“ ставят прочерк.2. Поле „Номер корректировки“ для предоставления:

- первичной формы расчета — указывается „000“;

- уточненной формы расчета — указывается „001“ или „002“.

3. В поле „Период представления“ нужно выбрать код из следующей таблицы:

|

Код |

Наименование |

|

21 |

1 квартал |

|

31 |

Полугодие |

|

33 |

9 месяцев |

|

34 |

Год |

|

51 |

1 квартал при реорганизации (ликвидации) организации |

|

52 |

Полугодие при реорганизации (ликвидации) организации |

|

53 |

9 месяцев при реорганизации (ликвидации) организации |

|

90 |

Год при реорганизации (ликвидации) организации |

4. В поле „Налоговый период (год)“ указывается год, в котором заполняется форма.

5. В поле „Представляется в налоговый орган“ указывается код налоговой инспекции, в которую предоставляется 6-НДФЛ (его можно узнать с помощью онлайн сервиса „Узнать код налоговой“ на сайте ФНС).

6. В поле „По месту нахождения (учета) (код)“ необходимо выбрать код из следующей таблицы:

|

Код |

Наименование |

|

120 |

По месту жительства индивидуального предпринимателя |

|

125 |

По месту жительства адвоката |

|

126 |

По месту жительства нотариуса |

|

212 |

По месту учёта российской организации |

|

213 |

По месту учёта в качестве крупнейшего налогоплательщика |

|

220 |

По месту нахождения обособленного подразделения российской организации |

|

320 |

По месту осуществления деятельности индивидуального предпринимателя |

|

335 |

По месту нахождения обособленного подразделения иностранной организации в РФ |

7. В поле „Налоговый агент“ указывают:

- сокращенное наименование организации (по учредительным документам). Если сокращенного наименования у организации нет, то указывают полное название;

- ФИО полностью, без сокращений физического лица, которое признается налоговым агентом (в соответствии документом, удостоверяющим личность).

8. В строке „Код по ОКТМО“ указывается код муниципального образования (его можно узнать на сайте ФНС „Узнай код ОКТМО“ или в налоговой инспекции).

9. В соответствующем поле нужно указать номер контактного телефона, например:

- стационарный — 8 (495) 987654;

- мобильный +7 (978) 7020233.

10. Укажите количество страниц формы 6-НДФЛ (обычно, их две — „002“) и количество листов документов или копий, которые подтверждают права представителя.

11. В разделе „Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю“ указывается одна из следующих цифр:

- подтверждает сам лично налоговый агент — 1;

- подтверждает представитель налогового агента — 2 (с указанием ФИО лица или организации — представителя налогового агента).

12. В соответствующем поле формы необходимо поставить дату и подпись.

13. В поле "Наименование документа, подтверждающего полномочия представителя" следует указать вид документа, который подтверждает полномочия представителя организации или индивидуального предпринимателя.

Раздел 1. Обобщенные показатели

В данном разделе следует указывать обобщенные показатели по всем физическим лицам суммы: начисленного дохода, а также исчисленного и удержанного НДФЛ нарастающим итогом с начала налогового периода по налоговой ставке.

Если налоговый агент производил выплаты физическим лицам в течение налогового периода доходы, которые облагаются по разным ставкам, ему необходимо заполнить Раздел 1 для каждой из ставок налога (кроме строк 060 — 090).

На первой странице необходимо заполнить итоговые показатели по всем ставкам по строкам 060 — 090.

В строке 010 указывают соответствующую ставку налога (по которой исчислена сумма налога).

В строке 020 прописывается общая сумма начисленного дохода нарастающим итогом с начала налогового периода по всем физическим лицам.

В строке 025 указывается общая сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода по всем физическим лицам.

В строке 030 указывается общая сумма налоговых вычетов, уменьшающих доход, который подлежит налогообложению нарастающим итогом с начала налогового периода по всем физическим лицам.

В строке 040 указывают общую сумму исчисленного налога нарастающим итогом с начала налогового периода по всем физическим лицам.

В строке 045 прописывают общую сумму исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала налогового периода по всем физическим лицам.

В строке 050 указывается общая сумма фиксированных авансовых платежей, которая принимается в уменьшение суммы исчисленного налога с начала налогового периода по всем физическим лицам.

В строке 060 указывают общее количество физических лиц, которые получили облагаемый налогом доход в налоговом периоде.

В строке 070 прописывают общую сумму удержанного налога нарастающим итогом с начала налогового периода.

В строке 080 указывается общая сумма налога, которая не была удержана налоговым агентом, нарастающим итогом с начала налогового периода.

В строке 090 указывают общую сумму налога, который был возвращен налоговым агентом налогоплательщикам (на основании статьи 231 НК РФ), нарастающим итогом с начала налогового периода.

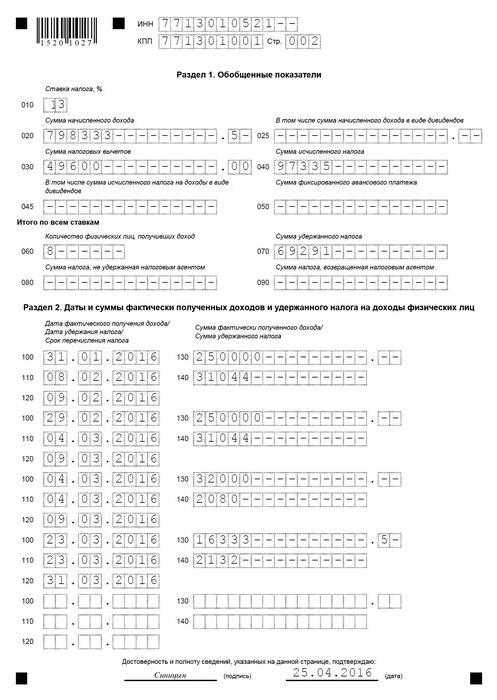

Раздел 2. Даты и суммы фактически полученных доходов и удержанного НДФЛ

В Разделе 2 указывают даты фактического получения физлицами дохода и удержания НДФЛ, а также — сроки перечисления налога, обобщенные суммы фактически полученного дохода и удержанного налога по всем физическим лицам.

В строке 100 указывают дату фактического получения доходов (которые отражены в строке 130).

В строке 110 указывается дата удержания НДФЛ с суммы фактически полученных доходов (которые отражены в строке 130).

В строке 120 прописывается дата, не позже которой должен быть перечислен налог.

В строке 130 указывают обобщенную сумму фактически полученных доходов (без вычета суммы удержанного налога) в дату, указанную в строке 100.

В строке 140 указывается обобщенная сумма удержанного налога (в дату, которая указана в строке 110).

Обратите внимание

В случае если вы, как налоговый агент, производите операцию в одном отчетном периоде, а завершаете ее в другом отчетном периоде, то эту операцию необходимо отражать в том отчетном периоде, в котором она завершена.

Например:

1. При условии, что зарплата за сентябрь 2018 года выдана 5 октября 2018 года, в разделе 1 Расчета за 9 месяцев 2018 г. суммы аванса и зарплаты будут отражены, но в Разделе 2 формы 6-НДФЛ их отражать не надо, потому что, хоть дата исчисления налога и придется на 3-ий квартал 2018 года, фактически налог будет удержан только в октябре 2018 года, т.е. в 4 квартале. В этом случае между показателями строк 040 «Сумма исчисленного налога» и 070 «Сумма удержанного налога» Раздела 1 получится разница в размере исчисленного, но не удержанного на 30.09.2018 НДФЛ.

2. Вам необходимо сделать расчет 6-НДФЛ за двенадцать месяцев 2018 года. Зарплату за декабрь 2018 года, вы, согласно своим локальным актам, выплатите работникам 10 января 2019 года. Соответственно, НДФЛ перечислите 10 или 11 января 2019 года. Несмотря на то, что это зарплата за 2018 год, в расчет 6-НДФЛ за 12 месяцев 2018 года данные по доходу и НДФЛ не включаются, так как выплата и перечисление НДФЛ будут произведены в другом отчетном периоде. Эти данные необходимо включать в расчет 6-НДФЛ за 1 квартал 2019 года.

Еще один важный момент: дата удержанного налога может отличаться от даты перечисления НДФЛ. Это связано с тем, что сроки уплаты НДФЛ по разным доходам отличаются:

- согласно пункта 6 статьи 226 НК РФ, налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода;

- при выплате пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также выплате отпускных налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором вышеуказанные выплаты были произведены.

Например:

Сотрудник получил отпускные 11 декабря 2018 года, в этом случае работодатель обязан заплатить НДФЛ в бюджет не позднее 31 декабря 2018 года и отразить эту дату в форме 6-НДФЛ за 2018 год.

Скачать бланк 6 НДФЛ 2018-2019 года и образец заполнения

По кнопкам ниже можно скачать образец заполнения формы 6-НДФЛ 2018-2019 года и бланк:

Материал отредактирован в соответствии с изменениями действующего законодательства 30.09.2018

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК - 74999385226. СПБ - 78124673429. Регионы - 78003502369 доб. 257

Комментарии

Добавить комментарий

Нажимая на кнопку "Отправить" вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

Вопросы и ответы в комментариях даются пользователями сайта и не носят характера юридической консультации. Если вам необходима юридическая консультация, рекомендуем получить ее, задав вопрос по телефонам, указанным выше, или через эту форму

.tbis.ru

Сроки сдачи 6-НДФЛ в 2016 году

Сроки сдачи 6-НДФЛ в 2016 году - ежеквартально. Нужно подготовить и сдать расчет не позднее последнего числа месяца, который следует за истекшим кварталом.

Отчет за 2015 год представлять не надо. А вот впервые 6-НДФЛ в 2016 году нужно будет представить в налоговую за 1 квартал. Крайняя дата - 4 мая, поскольку 30 апреля выпадает на субботу, а 1-3 мая - выходные. Все сроки для отчетности смотрите в таблице ниже.

Сроки сдачи 6-НДФЛ в 2016 году

| 1 квартал | 4 мая 2016 г. |

| полугодие | 1 августа 2016 г. |

| 9 месяцев | 31 октября 2016 г. |

| 2016 г. | 3 апреля 2017 г. |

6-НДФЛ. Актуальные статьи по теме:

Сдать 6-НДФЛ можно на бумаге, если численность работников не более 25 человек (п. 2 ст. 230 НК РФ) (см. 6-НДФЛ: порядок заполнения, образец).

О сроках сдачи 6-НДФЛ в 2016 году ФНС впервые сообщила в письме от 20.01.2016 № БС-4-11/546@.

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО от 20.01.16 № БС-4-11/546@

Вопрос: О представлении расчета по форме 6-НДФЛ и заполнении строки 120 раздела 2 "Срок перечисления налога" расчета.

Ответ: Федеральная налоговая служба рассмотрела интернет-обращение ПАО по вопросу заполнения формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), и сообщает следующее.

В соответствии с абзацем 3 пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее - Кодекса) налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее - расчет по форме 6-НДФЛ), за первый квартал, полугодие, девять месяцев - не позднее последнего дня месяца, следующего за соответствующим периодом, за год - не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ "Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме".

В этой связи налоговые агенты, начиная с отчетного периода первого квартала 2016 года, обязаны ежеквартально представлять в налоговые органы по месту своего учета расчет по форме 6-НДФЛ.

По строке 120 раздела 2 "Срок перечисления налога" указывается дата в соответствии с положениями пункта 6 статьи 226 и пункта 9 статьи 226.1 Кодекса, не позднее которой должна быть перечислена сумма налога на доходы физических лиц.

Действительный государственный советник Российской Федерации 2 класса С.Л.БОНДАРЧУК

www.gazeta-unp.ru

6-НДФЛ: период представления (код)

Главная → Бухгалтерские консультации → 6-НДФЛ

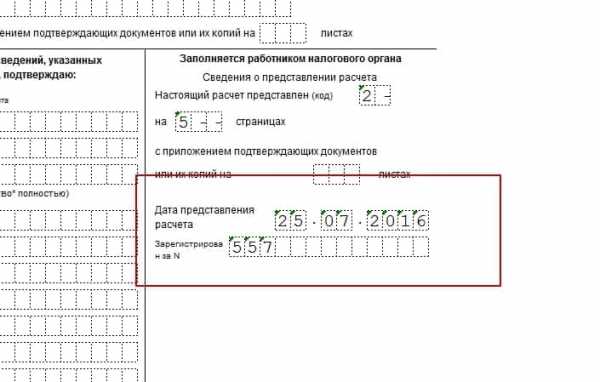

Актуально на: 9 августа 2016 г.

Порядок заполнения и представления Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом утвержден Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ (Приложение № 2 к Приказу). Один из разделов Порядка посвящен вопросам заполнения титульного листа. О заполнении показателя «Период представления (код)» Титульного листа формы 6-НДФЛ расскажем в нашей консультации.

За какой период представляется Расчет

Расчет по форме 6-НДФЛ составляется ежеквартально нарастающим итогом. Таким образом, периодами представления формы 6-НДФЛ являются:

- 1-ый квартал;

- полугодие;

- 9 месяцев;

- год.

Налоговый период в 6-НДФЛ - это год.

Какой код представления указать

Каждый из отчетных периодов представления формы 6-НДФЛ имеет свой код, предусмотренный Приложением 1 к Порядку заполнения.

Так, коды периода в 6-НДФЛ следующие:

| 21 | 1 квартал |

| 31 | полугодие |

| 33 | 9 месяцев |

| 34 | год |

То есть код налогового периода в 6-НДФЛ - 34.

Отдельные коды при реорганизации и ликвидации

Для ликвидированных или реорганизованных организаций предусмотрены отдельные коды периодов представления формы 6-НДФЛ. Сделано это потому, что сдавать форму 6-НДФЛ им придется скорее всего за период, не соответствующий календарным кварталам. Поэтому такие организации указывают период составления Расчета как время от начала года до дня завершения ликвидации (реорганизации).

Код периода в 6-НДФЛ при реорганизации и ликвидации:

| 51 | 1 квартал |

| 52 | полугодие |

| 53 | 9 месяцев |

| 90 | год |

К примеру, если созданная в прошлом году организация ликвидирована или реорганизована в ноябре 2016 года, то последним периодом, за который ей надо составить Расчет, является период с января 2016 года по ноябрь 2016 года. Поскольку ноябрь приходится уже на 4-ый квартал, то и код представления в форме 6-НДФЛ такая организация указывает 90.

glavkniga.ru

Срок сдачи 6-НДФЛ и перечисление подоходного налога в 2018

Любой бухгалтерский документ регламентирован законодательством РФ. Если это касается таких документов, как декларации, квартальные отчетности, то они имеют свои сроки, прописанные в Налоговом Кодексе.

6-НДФЛ хоть и был введен только в 2016 году, но уже плотно вошел в жизнь организаций, и налоговики зорко следят за своевременной сдачей. Так когда же срок сдачи 6-НДФЛ?

Рассмотрим поэтапно сроки предоставления 6-НДФЛ в государственные органы.

Когда сдавать 6-НДФЛ

Всегда, когда вводится новый вид документа, первый вопрос, который возникает, — это как заполнять, когда сдавать и куда.

Для заполнения есть определённый бланк, который можно скачать на каждом бухгалтерском сайте. Итак, приведем таблицу, когда сдавать отчетность 6-НДФЛ:

| Период отчетный | Срок сдачи 6-НДФЛ |

| 1 квартал | До 2-го мая 2017 года. |

| 2 квартал | До 31-го июля 2017 года. |

| 3 квартал | До 31-го октября 2017 года. |

| 4 квартал (год) | До 2-го апреля 2018 года. |

Более-менее ясно, когда отчитываться по 6-НДФЛ. Теперь разберемся, когда приходит срок перечисления подоходного налога.

Дата перечисления подоходного налога

Сам раздел 2 формы 6-НДФЛ так и называется — «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц». Он содержит три даты. В самом разделе заполняются данные за отчетный период, то есть данные за квартал. Поэтому этот раздел и содержит по три даты.

- Число, когда был получен доход (стр.100).

- Проставляется число, когда было произведено удержание (стр. 110).

- Дата, когда налог был перечислен (стр. 120).

Чтобы разобраться, когда наступает срок перечисления НДФЛ в 6-НДФЛ, можно привести таблицу:

| Какой вид дохода | Дата, когда был получен фактический доход |

| Заработная плата | Указывается крайний день, когда была начислена заработная плата. |

| Иной доход, кроме зарплаты | Дата, когда были выплачены денежные средства. Через банк или кассу организации. |

| Прибыль в форме натурального дохода | Дата отправки налога |

| Прибыль от материальной выгоды при займе денежных средств | Последний день месяца, когда давались в найм средства. |

НДФЛ — это ежемесячный налог, который уплачивают все граждане, получающие доход. Он, как и другой налог, обязан быть уплачен в срок, определённый законом. Поэтому срок перечисления налога в 6-НДФЛ контролируется налоговыми органами очень внимательно. После начисления заработной платы следом должно быть произведено отчисление подоходного налога в бюджет.

Как уже говорилось, все имеет свои сроки и даты. Организация, производящая своевременные выплаты и сдачу отчетности, не вызовет у налоговых органов дополнительных вопросов. Поэтому, зная сроки сдачи отчетности 6-НДФЛ, вы не подвергнете компанию лишним штрафам.

Любой бухгалтерский документ имеет свои нюансы при заполнении. Организация живет хозяйственной жизнью, кто-то уходит в отпуск, кто-то на больничный, и все это нужно отражать документально в ведомостях. Затем переносить в отчетную документацию. За год в организации, естественно, уходили в отпуск. И у бухгалтера сразу возник вопрос заполнения НДФЛ с отпускных в 6-НДФЛ.

Отпускные и любые хозяйственные движения предприятия имеют дату отражения в 6-НДФЛ. Днём сдачи 6-НДФЛ является последний день в отчетном месяце. То есть если сотрудник ушел в отпуск, бухгалтер отражает в форме 6-НДФЛ выплаты и удержания с учётом отпускных.

Досрочная зарплата

Иногда возникает ситуация, когда сотруднику была выплачена заработная плата раньше срока. Бухгалтер должен в обязательном порядке отразить это в документах.

И сразу вопрос, как отразить в 6-НДФЛ зарплату, выплаченную раньше срока. На основании (НК п.2 ст. 223) считается, что, когда бы ни была выплачена зарплата, отражается она в документе не позднее последнего дня месяца.

Поэтому в строке 100 отражается дата последнего дня месяца, и неважно, выпал этот день на выходной или праздничный. В Налоговом Кодексе нет такого понятия, как досрочная зарплата. Значит, строка 100 заполняется в обычном порядке. Даже если была произведена досрочная зарплата, в строчке 100 указывается дата последнего дня.

Что такое 6-НДФЛ

Сама по себе новая форма представляет отчётность по всем сотрудникам. В ней отображаются данные организации в целом. Сколько было выплачено сотрудникам, сколько с них было удержано подоходного налога, даты проведения этих операций.

Имея перед глазами картину всей хозяйственной деятельности предприятия, налоговики отслеживают своевременность начислений зарплат и отчислений в бюджет подоходного налога. Любое отклонение от правил приводит к штрафным санкциям.

Новая 6-НДФЛ существенно отличается от привычной 2-НДФЛ. Справка 2-НДФЛ предоставляется в налоговую раз в год, 6-НДФЛ же сдаётся ежеквартально.

Для любой отчетности организаций сроки сдачи устанавливаются законодательно. Это все прописано в налогом кодексе: когда и как сдаётся та или иная отчётность.

Самое подробное видео про 6-НДФЛ:

saldovka.com

6-НДФЛ: дата фактического получения дохода

В 6-НДФЛ дата получения дохода отображается в Разделе 2 в разрезе последних трех месяцев отчетного периода. Согласно ст. 223 НК РФ, этот параметр обычно привязан к периодам, за которые произведены начисления, или ко дню выплаты дохода. Правила заполнения отчета прописаны в Приказе ФНС № ММВ-7-11/450@ от 14.10.2015 г.

Какие даты ставить в 6-НДФЛ

В Разделе 2, который посвящен суммам полученных доходов и удержанного налога, отражаемым только за последний квартал (в отличие от раздела 1, где данные указываются по нарастанию с начала года), присутствуют 3 строки для проставления дат:

- Строка 100 – дата фактически полученного дохода, в 6-НДФЛ она определяется по нормам ст. 223 НК РФ. В общем случае – это день выплаты дохода физлицу, а применительно к зарплате указывается последний день месяца, за который она начислена персоналу (независимо от того, когда деньги были перечислены или выданы работнику).

- Дата удержания налога в 6-НДФЛ – строка 110. Какую дату ставить в этой ячейке – число, которым произведено удержание подоходного налога (день выплаты дохода физлицу – п. 4 ст. 226 НК РФ).

- Строка 120 – дата перечисления налога, но не фактическая, а крайний срок перевода денег в бюджет. В стандартных случаях этот день наступает на следующий день после выплаты дохода, а перечисление НДФЛ из отпускных и больничных может производится последним днем месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Например, работники получают зарплату 3 числа следующего за расчетным месяца. Заработная плата за март в апреле в 6-НДФЛ найдет отражение в разделе 2 отчета за полугодие, и будет разбита по датам так:

- в строку 100 надо вписать последний день марта, независимо от того, рабочий это день или выходной) – 31.03.2018;

- в строке 110 удержание налога будет показано датой выплаты зарплаты - 03.04.2018;

- в строку 120 вносят срок, установленный для уплаты налога - 04.04.2018.

Дата фактического получения дохода в 6-НДФЛ: возможные варианты

Доходы могут быть получены физлицом в денежной или натуральной форме. Не всегда источником доходных поступлений выступает зарплата, это могут быть дивиденды, отпускные, больничные, премии и т.д.

В случае с заработной платой персонала, продолжающего трудиться у работодателя, в строке 100 всегда будет отражаться последний день месяца, за который осуществлены начисления. Если последний день месяца выпадает на выходной или праздник, в отчете все равно указывается эта дата (Письмо ФНС от 16.05.2016 г. № БС-3-11/2169@).

Если же работник увольняется и получает расчет до окончания месяца, в строке 100 показывают дату последнего рабочего дня увольняющегося.

В случае когда зарплата выдана в день начисления, т.е. последним числом расчетного месяца, дата удержания НДФЛ в 6-НДФЛ будет совпадать с днем фактического получения дохода (строки 100 и 110). Если таким образом выплачена зарплата за последний месяц квартала, вся операция попадет в раздел 1 Расчета 6-НДФЛ за текущий период (строки 020, 040, 070). А в раздел 2 Расчета она попадет уже в следующем отчетном периоде, поскольку крайний срок перечисления налога наступает на следующий день после даты, отраженной в строке 110 (Письмо ФНС от 15.12.2016 N БС-4-11/24063). Например, если выплата зарплаты за июнь и удержание налога произведено 30 июня, а срок перечисления налога – 1 июля, сумма дохода и налога отразится в разделе 1 Расчета за полугодие, а в раздел 2 эти суммы войдут уже в 6-НДФЛ за 9 месяцев.

Читайте также: 6-НДФЛ нулевой. Сдавать или нет?

По отпускным при заполнении 6-НДФЛ дата фактического получения дохода (отпускные) совпадает с днем перечисления средств работнику. Аналогичный подход используется при отражении в Расчете больничных. Значения строк 100 и 110 будут идентичными, в графу 120 надо внести дату последнего дня месяца выплаты.

Например, отпускные были получены работником 12 июля, а больничные перечислены 16 августа. При заполнении расчета за 9 месяцев во втором разделе эти выплаты будут выглядеть так:

- Отпускные:

- строка 100 – 12.07.2018;

- строка 110 – 12.07.2018;

- строка 120 – 31.07.2018.

- Выплата по листу нетрудоспособности:

- строка 100 – 16.08.2018;

- строка 110 – 16.08.2018;

- строка 120 – 31.08.2018.

Дата фактически полученного дохода в 6-НДФЛ будет совпадать с датой фактического перечисления физическому лицу или выдачи ему средств наличностью и для таких доходов:

- премия, выписанная работодателем единоразово;

- материальная помощь;

- дивидендные выплаты;

- доходы, которые были выданы в неденежной форме.

Если в отчете отражаются суммы сверхлимитных командировочных, подлежащих налогообложению НДФЛ, необходимо делать отсылку на последнее число месяца, в котором было осуществлено утверждение авансового отчета.

Например, работник вернулся из служебной поездки 16.07.2018, на следующий день он подал авансовый отчет с учетом сумм выплаты сверхнормативных командировочных выплат. В течение рабочего дня отчет с приложениями был проверен бухгалтером и согласован руководителем предприятия. В 6-НДФЛ в строке 100 по сверхнормативным командировочным будет указана дата 31.07.2018.

spmag.ru