Учетная политика ООО на УСН доходы минус расходы на 2016 год образец. Учетная политика доходы минус расходы

Учетная политика «Доходы минус расходы» при УСН

Что нужно учесть при разработке учетной политики для организаций, применяющих УСН с объектом «Доходы минус расходы»?

Составляя учетную политику, необходимо выбрать возможные варианты учета, которые предусмотрены гл.26.2 НК РФ

НЕОБХОДИМО ФОРМИРОВАНИЕ УЧЕТНОЙ ПОЛИТИКИ? ОБРАЩАЙТЕСЬ В ROSCO!

Что нужно учесть при составлении учетной политики «Доходы минус расходы» при УСН?

Безусловно, учетная политика УСН «Доходы минус расходы» будет различна у производственных и торговых компаний.

Так, в учетной политике торговой компании УСН «Доходы минус расходы» необходимо прописать порядок учета расходов, связанных с приобретением товаров, в том числе расходы по обслуживанию и транспортировке товаров.

Важно!

Учетная политика при УСН «Доходы минус расходы» зависит от выбранного объекта налогообложения и от специфики деятельности организации.Представляем фрагмент учетной политики при УСН «Доходы минус расходы» торговой организации в части признания в расходах товарно-материальных ценностей:

«...1. В составе материальных расходов признается договорная стоимость материалов, расходы на комиссионные вознаграждения посредникам, ввозные таможенные пошлины и сборы, расходы на транспортировку, а также расходы на информационные и консультационные услуги, связанные с приобретением материалов. Суммы «входного» НДС, уплаченные поставщикам, отражаются в книге учета доходов и расходов отдельной строкой в момент признания материалов в составе затрат.

2. Стоимость товаров, приобретенных для дальнейшей реализации, определяется исходя из цены их приобретения по договору за вычетом суммы НДС, предъявленной поставщиком товаров. Транспортно-заготовительные расходы учитываются в составе затрат в качестве расходов, связанных с приобретением товаров, на самостоятельном основании отдельно от стоимости товаров.

АУДИТ УЧЕТНОЙ ПОЛИТИКИ! С ROSCO БЫСТРО И ЛЕГКО!

3. Стоимость товаров, приобретенных для перепродажи, учитывается в составе затрат по мере реализации товаров. Оценка реализованных товаров осуществляется по методу средней стоимости.

Расходы, связанные с приобретением товаров, в том числе расходы по обслуживанию и транспортировке товаров, учитываются в составе затрат по мере фактической оплаты.

Расходы, связанные с приобретением товаров, в том числе расходы по обслуживанию и транспортировке товаров, учитываются в составе затрат по мере фактической оплаты. 4. В книге учета доходов и расходов запись о признании материалов в составе затрат отражается на основании платежного поручения или иного документа, подтверждающего оплату материалов или расходов, связанных с их приобретением (например, взаимозачет).

5. К расходам на реализацию товаров, приобретенных для перепродажи, относятся расходы по хранению и транспортировке товаров до покупателя, а также расходы на обслуживание товаров, в том числе расходы на аренду и содержание торговых зданий и помещений, расходы на рекламу и вознаграждения посредников, реализующих товары».

УЧЕТНАЯ ПОЛИТИКА ОРГАНИЗАЦИИ

rosco.su

Учетная политика усн доходы минус расходы

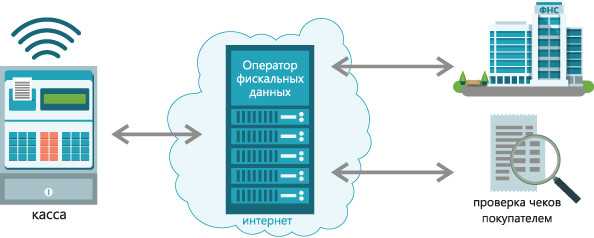

Соответственно, если выбрана учетная политика УСН «доходы минус расходы», то доходы уменьшаются на перечисленные в ст. 346.16 НК РФ экономически обоснованные расходы, связанные с коммерческой деятельностью или соцвыплатами. Для признания в расходах все издержки должны быть оплачены (п. 2 ст. 346.17 НК РФ). Выданные авансы, сам налог при УСН, представительские и другие расходы, которых нет в п. 1 ст. 346.16 НК РФ, в расходах при УСН не учитываются. С особенностями признания отдельных расходов для расчета налоговой базы можно ознакомиться в статье «Порядок списания расходов при УСН “доходы минус расходы”». К приказу по учетной политике потребуется разработать ряд приложений. Подробнее о них — в этой статье. Инновации 2017-2018 годов В 2017-2018 годах значительных изменений в законодательстве по УСН, влияющих на формирование учетной политики, не было.

Нужна ли учетная политика на усн доходы минус расходы в 2018 году

ВниманиеГлавная → Бухгалтерские консультации → УСН Актуально на: 27 июня 2016 г. Организация на УСН обязана вести бухгалтерский учет.

ВажноИП-упрощенец сам решает – вести учет или нет, ведь обязанности такой у него нет (п. 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ). Налоговый учет все упрощенцы ведут в обязательном порядке в КУДиР (ст.

346.24 НК РФ). Бухгалтерский и налоговый учет организации и ИП на УСН ведут в соответствии с принятой ими учетной политикой. Как формируется учетная политика при УСН, расскажем в нашей консультации. Бухгалтерская учетная политика Упрощенцы формируют свою бухгалтерскую учетную политику в том же порядке, что и общережимники.Готовые образцы учетной политики по усн на 2018 год

ИнфоВ случае если в эксплуатацию введено частично оплаченное основное средство, то доля его стоимости, признаваемая в текущем и оставшихся до конца года кварталах, определяется делением суммы частичной оплаты за квартал на количество кварталов, оставшихся до конца года, включая квартал, в котором осуществлена частичная оплата введенного в эксплуатацию объекта. Основание: подпункт 3 пункта 3 статьи 346.16, подпункт 4 пункта 2 статьи 346.17Налогового кодекса РФ.

Учет сырья и материалов 9. Стоимость материально-производственных запасов определяется исходя из цен их приобретения с учетом расходов на комиссионные вознаграждения посредникам, ввозные таможенные пошлины и сборы, расходов на транспортировку, а также расходов на информационные и консультационные услуги, связанные с приобретением материально-производственных запасов.Учетная политика при усн «доходы минус расходы» (2017-2018)

Ведь организация на УСН «доходы», применяющая также ЕНВД, может в 2 раза уменьшить свой налог при УСН или ЕНВД на сумму уплаченных взносов во внебюджетные фонды, выплаченных больничных или расходов на добровольное личное страхование работников, занятых в деятельности, облагаемой соответственно налогом при УСН или ЕНВД (п. 3.1 ст. 346.21, п. 2, п. 2.1 ст. 346.32 НК РФ). Следовательно, ведение регистров по учету таких расходов является необходимым для всех организаций, совмещающих упрощенку и вмененку. Подробнее о том, как вести налоговый учет при совмещении УСН и ЕНВД, можно прочитать в нашем отдельном материале. Образец учетной политики на УСН Для составления учетной политики можно воспользоваться нашим конструктором учетной политики. Учетная политика УСН «доходы минус расходы»: образец. Подписывайтесь на наш канал в Яндекс.

Учетная политика при применении усн

НК РФ, а, значит, не предоставляет свободу выбора того или иного способа исчисления налоговой базы. Поэтому налоговый учет доходов в учетной политике на УСН отсутствует.

Как может выглядеть учетная политика на УСН с объектом «доходы», можно прочитать в нашем отдельном материале. В части расходов упрощенец должен предусмотреть метод оценки списания покупных товаров.

Кроме того, если упрощенец наряду с УСН применяет, например, ЕНВД, то ему необходимо раскрыть порядок ведения раздельного учета имущества, обязательств и хозяйственных операций по разным специальным режимам (п. 8 ст. 346.18, п. 7 ст. 346.26 НК РФ). Наряду с субсчетами бухгалтерского учета имущества и обязательств необходимо завести и специальные налоговые регистры. Нужно это, чтобы правильно рассчитать суммы налогов, уплачиваемых при применении УСН и ЕНВД.

Электронный журнал «практик»

Это конкретные методы и формы ведения бухгалтерского учета – первичное наблюдение, измерение стоимости, группировка, итоговое обобщение фактов уставного вида деятельности и т. д. Учетная политика может быть 2-х видов: налоговая и бухгалтерская. Назначение документа Необходима учетная политика для закрепления правил ведения отчетностей, для регулирования организационными вопросами. Цель учетной политики – обеспечить унификацию форм и методов отчетностей на фирме, организовать документооборот между отделами компании (подразделений и руководства, а также подразделений между собой). Учет позволяет облегчить работу, повысить эффективность документооборота, сэкономить затраты труда, материальных ресурсов организации. Нормативная база Ведение бухгалтерской учетной политики не обязательно для предприятий на УСН.

Учетная политика усн в 2018

Доходы и расходы от переоценки имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, не учитываются. Основание: пункт 5 статьи 346.17 Налогового кодекса РФ.

Учет убытков 15. Организация уменьшает налогооблагаемую базу за текущий год на всю сумму убытка за предшествующие 10 налоговых периодов. При этом убыток не переносится на ту часть прибыли текущего года, при которой сумма единого налога не превышает сумму минимального налога.

Основание: пункт 7 статьи 346.18 Налогового кодекса РФ, письмо ФНС России от 14 июля 2010 г. № ШС-37-3/6701. 16. Организация включает в расходы разницу между суммой уплаченного минимального налога и суммой налога, рассчитанного в общем порядке.

В том числе увеличивает сумму убытков, переносимых на будущее. Основание: абзац 4 пункта 6 статьи 346.18 Налогового кодекса РФ. Главный бухгалтер А.С.

Усн: учетная политика организации на упрощенке

Когда понадобится: при формировании учетной политики в организации, которая занимается производством, услугами и применяет УСН. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством.

Заполненный образец Общество с ограниченной ответственностью «Альфа» ПРИКАЗ № 97об утверждении учетной политики для целей налогообложения г. Москва 28.12.2015 В целях организации должного учета для целей налогообложения ПРИКАЗЫВАЮ: 1.

Утвердить разработанную учетную политику для целей налогообложения согласно приложению 1 к настоящему приказу. 2. Применять учетную политику для целей налогообложения в работе начиная с 1 января 2016 года.

3.

Контроль за применением и исполнением настоящего приказа возложить на главного бухгалтера А.С. Глебову. Генеральный директор А.В. Львов С приказом ознакомлен: А.С.

Учетная политика усн доходы минус расходы 2017

Если в законе не оговариваются условия отражения поправок, отражать их стоит, ориентируясь на требования предоставления чисел за 2 года (налоговый период и предыдущий год). При внесении изменений следует утвердить все необходимые документы.

В учетной политике отражают такие нюансы:

- метод определения величины, что формирует базу налога;

- правила, используемые при ведении учета;

- форму аналитического регистра налогового учета.

- приемы и способы учетности.

Пример учетной политики При разработке и утверждении учетной политики предприятия на УСН можно ориентироваться на образец. Внесено изменения в первичную документацию. В соответствии с новыми правилами предприятиям не нужно использовать унифицированные формы документов.

Руководители самостоятельно теперь должны разрабатывать и утверждать такие виды документов.

Учетная политика усн доходы минус расходы

Именно они и будут утверждены в учетной политике. При выборе способа учета затрат и прибыли стоит ориентироваться на перечень гл. 26.2 НК. В независимости от выбранного объекта, компания на упрощенке должна определиться и со способом ведения Книги доходов и затрат – в бумажном или электронном формате.

Далее прописывают налоговые особенности учета. Упрощенцы, которые выбрали объект «Доходы, уменьшенные на расходы», должны вести учет затрат. Предприятия на УСН, которые пользуются привлеченными средствами, имеют возможность учитывать в затратах проценты, которые уплачиваются за предоставленные в использованные кредиты, займы.

При расчетах опираются на действующую ставку рефинансирования (ст. 269 п. 1 НК). Прописывают критерии сопоставимости по долговым обязательствам, устанавливают локальными актами организации размеры суточных, а их учитывают в затратах без ограничения (подп. 13 п. 1 ст.

advokat-burilov.ru

Учетная политика ООО на УСН доходы минус расходы на 2016 год образец

Если вы не успели утвердить такой документ, как учетная политика для ООО на УСН доходы на 2016 год образец, то сделайте это сейчас. В учетной политике поставьте старую дату, и тогда вас не смогут оштрафовать инспекторы.

Готовые образцы учетной политики компаний на УСН на любые налоговые периоды.

Учетная политика ООО на УСН

Вы можете скачать Учетная политика ООО на УСН доходы минус расходы на 2016 год образец у нас в формате ворд, подставить свои реквизиты, распечатать и утвердить. Но можно сделать учетную политику под себя еще проще — воспользуйтесь нашим сервисом.

6 образцов учетной политики по УСН для скачивания в ворде:

- 1.Учетная политика для целей налогообложения. Аптека. УСН («доходы минус расходы»)

-

Когда понадобится: при формировании учетной политики аптеками. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством. Это учетная политика ООО на УСН доходы минус расходы на 2016 год образец.

- 2.Учетная политика для целей налогообложения. Строительство (застройщик). УСН («доходы минус расходы»)

-

Когда понадобится: при формировании учетная политика ООО на УСН доходы минус расходы на 2016 год образец в организации- застройщике, которая применяет УСН.Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством....

- 3.Учетная политика организации для целей налогообложения. Торговля. УСН («доходы минус расходы»)

Когда понадобится: при формировании учетной политики в торговой организации, которая применяет УСН.Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством....

- 4.Учетная политика организации для целей налогообложения. Производство, услуги. УСН («доходы минус расходы»)

Когда понадобится: при формировании учетной политики в организации, которая занимается производством, услугами и применяет УСН. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством....

- 5.Учетная политика индивидуального предпринимателя для целей налогообложения. УСН («доходы минус расходы»)

Когда понадобится: при формировании учетной политики предпринимателем, который применяет упрощенку.Используя образец, вы сможете выбрать наиболее оптимальный вариант учета из тех, что допускаются налоговым законодательством....

- 6.Учетная политика организации для целей налогообложения. ТСЖ (ТСН). УСН («доходы минус расходы»)

Когда понадобится: при формировании учетной политики товариществами собственников жилья. Образецподойдет и товариществам в форме ТСН и поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством....

Видео по ситуации: что будет, если не утвердить учетную политику

Комментирует Надежда Самкова, ведущий эксперт-консультант по налогообложению, преподаватель курсов обучения налоговых консультантов и профессиональных бухгалтеров.

Учетная политика ООО на УСН образец

Общество с ограниченной ответственностью «Альфа»

ПРИКАЗ № 97об утверждении учетной политики для целей налогообложения

| г. Москва | 28.12.2015 |

В целях организации должного учета для целей налогообложения

ПРИКАЗЫВАЮ:

1. Утвердить разработанную учетную политику для целей налогообложения согласноприложению 1 к настоящему приказу.

2. Применять учетную политику для целей налогообложения в работе начиная с 1 января 2016 года.

3. Контроль за применением и исполнением настоящего приказа возложить на главногобухгалтера А.С. Глебову.

| Генеральный директор | А.В. Львов |

| С приказом ознакомлен: | А.С. Глебова | |

| 28.12.2015 |

| Приложение 1к приказу от 28.12.2015 № 97 |

Учетная политика для целей налогообложения

1. Ведение налогового учета возлагается на бухгалтерию, возглавляемую главнымбухгалтером.

2. Применять объект налогообложения в виде разницы между доходами и расходамиорганизации.

Основание: статья 346.14 Налогового кодекса РФ.

3. Книгу учета доходов и расходов вести автоматизированно с использованием типовойверсии «1С: Упрощенная система налогообложения».

Основание: статья 346.24 Налогового кодекса РФ, пункт 1.4 Порядка, утвержденногоприказом Минфина России от 22 октября 2012 г. № 135н.

4. Записи в книге учета доходов и расходов осуществлять на основании первичныхдокументов по каждой хозяйственной операции.

Основание: пункт 1.1 Порядка, утвержденного приказом Минфина России от 22 октября2012 г. № 135н, часть 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Учет амортизируемого имущества

5. В целях исчисления единого налога основным средством признается имущество,используемое в качестве средств труда для производства продукции (выполнения работ,оказания услуг) или для управления организацией, первоначальная стоимость которого на дату ввода в эксплуатацию превышает величину, установленную пунктом 1 статьи 256 Налогового кодекса РФ, и сроком полезного использования более 12 месяцев.

Основание: пункт 4 статьи 346.16, пункт 1 статьи 257, пункт 1 статьи 256 Налогового кодекса РФ.

6. Для определения стоимости основного средства используются данные бухгалтерского учета по счету 01 «Основные средства» о первоначальной стоимости объекта.

Основание: подпункт 3 пункта 3 статьи 346.16 Налогового кодекса РФ, часть 1 статьи 2 ичасть 1 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ.

7. При условии оплаты первоначальная стоимость основного средства, а также расходы на егодооборудование (реконструкцию, модернизацию и техническое перевооружение) отражаютсяв книге учета доходов и расходов равными долями начиная с квартала, в котором оплаченноеосновное средство было введено в эксплуатацию, и до конца года. При расчете доли стоимость частично оплаченных основных средств учитывается в размере частичной оплаты.

Основание: подпункт 3 пункта 3 статьи 346.16, подпункт 4 пункта 2 статьи 346.17 Налоговогокодекса РФ.

8. Доля стоимости основного средства (нематериального актива), приобретенного в периодприменения УСН, подлежащая признанию в отчетном периоде, определяется делениемпервоначальной стоимости на количество кварталов, оставшихся до конца года, включаяквартал, в котором выполнены все условия по списанию стоимости объекта в расходы.

В случае если в эксплуатацию введено частично оплаченное основное средство, то доля егостоимости, признаваемая в текущем и оставшихся до конца года кварталах, определяетсяделением суммы частичной оплаты за квартал на количество кварталов, оставшихся до концагода, включая квартал, в котором осуществлена частичная оплата введенного в эксплуатациюобъекта.

Основание: подпункт 3 пункта 3 статьи 346.16, подпункт 4 пункта 2 статьи 346.17 Налоговогокодекса РФ.

Учет товарно-материальных ценностей

9. В состав материальных расходов включается цена приобретения материалов, расходы накомиссионные вознаграждения посредникам, ввозные таможенные пошлины и сборы, расходы на транспортировку, а также расходы на информационные и консультационные услуги, связанные с приобретением материалов. Суммы налога на добавленную стоимость,уплаченные поставщикам при приобретении материальных запасов, отражаются в книге учетадоходов и расходов отдельной строкой в момент признания материалов в составе затрат.

Основание: подпункт 5 пункта 1, абзац 2 пункта 2 статьи 346.16, пункт 2 статьи 254, подпункт8 пункта 1 статьи 346.16 Налогового кодекса РФ.

10. Расходы на ГСМ в пределах нормативов учитываются в составе материальных расходов.Датой признания расходов считается дата оплаты ГСМ.

Основание: подпункт 5 пункта 1 статьи 346.16, пункт 2 статьи 346.17 Налогового кодекса РФ.

11. Нормативы для признания расходов на ГСМ в составе затрат рассчитываются по мереосуществления поездок на основании путевых листов. Запись вносится в книгу учета доходови расходов в размере сумм, не превышающих норматив.

Основание: пункт 2 статьи 346.17 Налогового кодекса РФ, письмо УФНС России по г. Москвеот 30 января 2009 г. № 19-12/007413.

12. Стоимость товаров, приобретенных для дальнейшей реализации, определяется исходя из цены их приобретения по договору (уменьшенной на сумму НДС, предъявленногопоставщиком товаров). Транспортно-заготовительные расходы учитываются в составе затрат в качестве расходов, связанных с приобретением товаров, на самостоятельном основанииотдельно от стоимости товаров.

Основание: подпункты 8, 23 пункта 1 статьи 346.16 Налогового кодекса РФ.

13. Стоимость товаров, приобретенных для перепродажи, учитывается в составе затрат помере реализации товаров. Оценка всех реализованных товаров осуществляется по методусредней стоимости.

Основание: подпункт 23 пункта 1 статьи 346.16, подпункт 2 пункта 2 статьи 346.17Налогового кодекса РФ.

14. Суммы налога на добавленную стоимость, предъявленные по товарам, приобретенным дляперепродажи, включаются в состав затрат по мере реализации товаров. При этом суммы НДСотражаются в книге учета доходов и расходов отдельной строкой.

Основание: подпункты 8 и 23 пункта 1 статьи 346.16, подпункт 2 пункта 2 статьи 346.17Налогового кодекса РФ, письмо Минфина России от 2 декабря 2009 г. № 03-11-06/2/256.

15. Расходы, связанные с приобретением товаров, в том числе расходы по обслуживанию итранспортировке товаров, учитываются в составе затрат по мере фактической оплаты.

Основание: подпункт 23 пункта 1 статьи 346.16, абзац 6 подпункта 2 пункта 2 статьи 346.17Налогового кодекса РФ, письмо Минфина России от 8 сентября 2011 г. № 03-11-06/2/124.

16. Запись в книге учета доходов и расходов о признании материалов в составе затратосуществляется на основании платежного поручения (или иного документа, подтверждающего оплату материалов или расходов, связанных с их приобретением).

Запись в книге учета доходов и расходов о признании товаров в составе затрат осуществляется на основании накладной на отпуск товаров покупателю.

Основание: подпункт 1 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо МинфинаРоссии от 18 января 2010 г. № 03-11-11/03, пункт 1.1 Порядка, утвержденного приказомМинфина России от 22 октября 2012 г. № 135н.

Учет затрат

17. К расходам на реализацию товаров, приобретенных для перепродажи, относятся расходыпо хранению и транспортировке товаров до покупателя, а также расходы на обслуживаниетоваров, в том числе расходы на аренду и содержание торговых зданий и помещений, расходы на рекламу и вознаграждения посредников, реализующих товары.

Расходы на реализацию товаров учитываются в составе затрат после их фактической оплаты.

Основание: подпункт 23 пункта 1 статьи 346.16, абзац 6 подпункта 2 пункта 2 статьи 346.17Налогового кодекса РФ, письмо Минфина России от 15 апреля 2010 г. № 03-11-06/2/59.

18. Сумма расходов (за исключением расходов на ГСМ), учитываемых при расчете единогоналога в пределах нормативов, рассчитывается ежеквартально нарастающим итогом исходя из оплаченных расходов отчетного (налогового) периода. Запись о корректировке нормируемых затрат вносится в книгу учета доходов и расходов после соответствующего расчета в конце отчетного периода.

Основание: пункт 2 статьи 346.16, пункт 5 статьи 346.18, статья 346.19 Налогового кодексаРФ.

19. Доходы и расходы от переоценки имущества в виде валютных ценностей и требований(обязательств), стоимость которых выражена в иностранной валюте, не учитываются.

Основание: пункт 5 статьи 346.17 Налогового кодекса РФ.

Учет убытков

20. Организация уменьшает налогооблагаемую базу за текущий год на всю сумму убытка запредшествующие 10 налоговых периодов. При этом убыток не переносится на ту частьприбыли текущего года, при которой сумма единого налога не превышает суммуминимального налога.

Основание: пункт 7 статьи 346.18 Налогового кодекса РФ, письмо ФНС России от 14 июля2010 г. № ШС-37-3/6701.

21. Организация включает в расходы разницу между суммой уплаченного минимальногоналога и суммой налога, рассчитанного в общем порядке. В том числе увеличивает суммуубытков, переносимых на будущее.

Основание: абзац 4 пункта 6 статьи 346.18 Налогового кодекса РФ.

| Главный бухгалтер | А.С. Глебова |

www.26-2.ru

Учетная политика ООО на УСН на 2018 год: доходы, доходы минус расходы (образец) |

С 6 августа вступили в силу важные поправки в ПБУ «Учетная политика организаций». Поэтому надо пересмотреть учетную политику ООО на УСН доходы, доходы минус расходы на 2018 год (скачать образец бесплатно можно в этой статье) и проверить, соответствует ли документ новым правилам.

Организации на УСН, как правило, корректируют учетную политику каждый год. Ведь это основной документ, закрепляющий методы определения доходов и расходов, их оценку и прочие правила налогового и бухгалтерского учета в компании.

С 6 августа 2017 года действуют поправки в ПБУ 1/2008, поэтому не получится просто издать новый приказ об утверждении на 2018 год учетной политики для УСН, которая сейчас действует в компании.

Скачать бесплатно образец учетной политики ООО на УСН можно по ссылкам ниже. Однако внутреннее положение необходимо проверить на соответствие новым правилам.

Учетная политика ООО на УСН доходы минус расходы на 2018 год: образец

Учетная политика УСН доходы минус расходы 2018 г образец

Общество с ограниченной ответственностью «Источник»

об утверждении учетной политики для целей налогообложения

В целях организации должного учета для целей налогообложения

1. Утвердить разработанную учетную политику для целей налогообложения согласно приложению 1 к настоящему приказу.

2. Применять учетную политику для целей налогообложения в работе начиная с 1 января 2018 года.

3. Контроль за применением и исполнением настоящего приказа возложить на главного бухгалтера Н.И. Васенину.

С приказом ознакомлена:

Cмотрите ниже образец учетной политики на 2018 год для УСН доходы минус расходы для целей налогового учета.

Учетная политика на 2018 год для УСН 15: скачать образец бесплатно

к приказу от 26.12.2017 № 97

Учетная политика для целей налогообложения

1. Ведение налогового учета возлагается на бухгалтерию, возглавляемую главным бухгалтером.

2. Применять объект налогообложения в виде разницы между доходами и расходами организации.

Основание: статья 346.14 Налогового кодекса РФ.

3. Книгу учета доходов и расходов вести автоматизированно с использованием типовой версии «1С: Упрощенная система налогообложения».

Основание: статья 346.24 Налогового кодекса РФ, пункт 1.4 Порядка, утвержденного приказом Минфина России от 22.10.октября 2012 № 135н.

4. Записи в книге учета доходов и расходов осуществлять на основании первичных документов по каждой хозяйственной операции.

Основание: пункт 1.1 Порядка, утвержденного приказом Минфина России от 22.10.2012 № 135н, часть 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Учет амортизируемого имущества

5. В целях исчисления единого налога основным средством признается имущество, используемое в качестве средств труда в строительстве (при выполнении работ, оказании услуг) или для управления организацией, первоначальной стоимостью, которая превышает величину, предусмотренную пунктом 1 статьи 256 Налогового кодекса РФ на дату ввода в эксплуатацию основного средства, и сроком полезного использования более 12 месяцев.

Основание: пункт 4 статьи 346.16, пункт 1 статьи 257, пункт 1 статьи 256 Налогового кодекса РФ.

6. Для определения стоимости основного средства используются данные бухгалтерского учета по счету 01 «Основные средства» о первоначальной стоимости объекта.

Основание: часть 1 статьи 2 и часть 1 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ, подпункт 3 пункта 3 статьи 346.16 Налогового кодекса РФ.

7. При условии оплаты первоначальная стоимость основного средства, а также расходы на его дооборудование (реконструкцию, модернизацию и техническое перевооружение) отражаются в книге учета доходов и расходов равными долями начиная с квартала, в котором оплаченное основное средство было введено в эксплуатацию, и до конца года. При расчете доли стоимость частично оплаченных основных средств учитывается в размере частичной оплаты.

Основание: подпункт 3 пункта 3 статьи 346.16, подпункт 4 пункта 2 статьи 346.17 Налогового кодекса РФ.

8. Доля стоимости основного средства (нематериального актива), приобретенного в период применения УСН, подлежащая признанию в отчетном периоде, определяется делением первоначальной стоимости на количество кварталов, оставшихся до конца года, включая квартал, в котором выполнены все условия по списанию стоимости объекта в расходы.

В случае если в эксплуатацию введено частично оплаченное основное средство, то доля его стоимости, признаваемая в текущем и оставшихся до конца года кварталах, определяется делением суммы частичной оплаты за квартал на количество кварталов, оставшихся до конца года, включая квартал, в котором осуществлена частичная оплата введенного в эксплуатацию объекта.

Основание: подпункт 3 пункта 3 статьи 346.16, подпункт 4 пункта 2 статьи 346.17 Налогового кодекса РФ.

Учет сырья и материалов

9. Стоимость материально-производственных запасов определяется исходя из цен их приобретения с учетом расходов на комиссионные вознаграждения посредникам, ввозные таможенные пошлины и сборы, расходов на транспортировку, а также расходов на информационные и консультационные услуги, связанные с приобретением материально-производственных запасов. Суммы налога на добавленную стоимость, уплаченные поставщикам при приобретении материально-производственных запасов, отражаются в книге учета доходов и расходов отдельной строкой в момент признания сырья и материалов в составе затрат.

Основание: пункт 2 статьи 346.16, пункт 2 статьи 254, подпункт 8 пункта 1 статьи 346.16 Налогового кодекса РФ.

10. Расходы на ГСМ в пределах нормативов учитываются в составе материальных расходов. Датой признания расходов считается дата оплаты ГСМ.

Основание: подпункт 5 пункта 1 статьи 346.16, пункт 2 статьи 346.17 Налогового кодекса РФ.

11. Нормативы для признания расходов на ГСМ в составе затрат рассчитываются по мере осуществления поездок на основании путевых листов. Запись вносится в книгу учета доходов и расходов в размере сумм, не превышающих норматив.

Основание: пункт 2 статьи 346.17 Налогового кодекса РФ, письмо УФНС России по г. Москве от 30.01.2009 № 19-12/007413.

12. Запись в книге учета доходов и расходов о признании сырья и материалов в составе затрат осуществляется на основании платежного поручения (или иного документа, подтверждающего оплату материалов или расходов, связанных с их приобретением).

Основание: подпункт 1 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от 18.01.2010 № 03-11-11/03.

13. При строительстве объектов собственными силами в качестве застройщика (выпуске готовой продукции на продажу), а также при реализации СМР по договору подряда (субподряда) в состав прямых расходов включаются:

– все материальные расходы на приобретение сырья и материалов, непосредственно используемых при проведении строительных работ на объекте, кроме общехозяйственных и общепроизводственных материальных затрат;

– расходы на оплату труда строительных рабочих, непосредственно осуществляющих СМР;

– суммы страховых взносов во внебюджетные фонды, начисленные на зарплату персонала, участвующего в строительно-монтажных работах;

– суммы начисленной амортизации по основным средствам, непосредственно используемым в строительстве;

– расходы на СМР, выполненные субподрядчиками по конкретному объекту

– плата за аренду строительной техники, привлеченной для выполнения работ на конкретном объекте.

Основание: статья 346.11, пункт 1 статьи 318 Налогового кодекса РФ.

14. В случае если прямые расходы, поименованные в пункте 13 настоящей учетной политики, относятся к строительству двух и более объектов одновременно, то они подлежат распределению пропорционально сметной стоимости объектов.

Основание: статья 346.11, абзац 5 пункта 1 статьи 319 Налогового кодекса РФ, письмо Минфина России от 07.12.2012 № 03-03-06/1/637.

15. Учет прямых расходов на строительство объектов в качестве застройщика и выполнение строительно-монтажных работ по подрядным договорам осуществляется в регистрах налогового учета в разрезе договоров и объектов строительства.

Основание: статьи 346.11, 313 Налогового кодекса РФ.

16. К косвенным расходам относятся: затраты общестроительного характера, не отнесенные к прямым настоящей учетной политикой, а также затраты на содержание офисного помещения, зарплату управленческого персонала, командировочные и представительские расходы.

Основание: статьи 346.11, 318 Налогового кодекса РФ.

17. При строительстве одного объекта за счет двух и более источников финансирования (в т. ч. за счет собственных средств) прямые расходы на возведение объекта подлежат распределению пропорционально доле площади, на которую имеется право у инвестора (дольщика) в общей площади здания. В этом же порядке осуществляется распределение

затрат на выпуск готовой продукции (квартир), построенной за счет собственных средств.

Основание: статья 346.11, подпункт 14 пункта 1 статьи 251 Налогового кодекса РФ.

18. Сумма расходов (за исключением расходов на ГСМ), учитываемых при расчете единого налога в пределах нормативов, рассчитывается ежеквартально нарастающим итогом исходя из оплаченных расходов отчетного (налогового) периода. Запись о корректировке нормируемых затрат вносится в книгу учета доходов и расходов после соответствующего расчета в конце отчетного периода.

Основание: пункт 2 статьи 346.16, пункт 5 статьи 346.18, статья 346.19 Налогового кодекса РФ.

19. Доходы и расходы от переоценки имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, не учитываются.

Основание: пункт 5 статьи 346.17 Налогового кодекса РФ.

20. Организация уменьшает налогооблагаемую базу за текущий год на всю сумму убытка за предшествующие 10 налоговых периодов. При этом убыток не переносится на ту часть прибыли текущего года, при которой сумма единого налога не превышает сумму минимального налога.

Основание: пункт 7 статьи 346.18 Налогового кодекса РФ, письмо ФНС России от 14.07.2010 № ШС-37-3/6701.

21. Организация включает в расходы разницу между суммой уплаченного минимального налога и суммой налога, рассчитанного в общем порядке. В том числе увеличивает сумму убытков, переносимых на будущее.

Основание: абзац 4 пункта 6 статьи 346.18 Налогового кодекса РФ.

Учетная политика на 2018 год для УСН: скачать образец бесплатно (для целей налогообложения, объект — доходы минус расходы):

Учетная политика УСН доходы 2018: образец

Ниже вы можете посмотреть и скачать образцы учетной политики для компаний на упрощенной системе налогообложения, которые применяют объект доходы.

Общество с ограниченной ответственностью «Ромашка»

об утверждении учетной политики для целей налогообложения

В целях организации налогового учета

1. Утвердить разработанную учетную политику для целей налогообложения согласно приложению 1 к настоящему приказу.

2. Применять учетную политику для целей налогообложения в работе начиная с 1 января 2018 года.

3. Контроль за исполнением настоящего приказа возложить на главного бухгалтера Н.И. Васенину.

С приказом ознакомлен(а):

к приказу от 26.12.2017 № 125

Учетная политика для целей налогообложения

1. Ведение налогового учета возлагается на бухгалтерию, возглавляемую главным бухгалтером.

2. Для расчета единого налога использовать объект налогообложения в виде доходов.

Основание: статья 346.14 Налогового кодекса РФ.

3. Налоговая база по единому налогу определяется по данным книги учета доходов и расходов.

При этом доходы в виде имущества, полученного в рамках целевого финансирования, в книге учета доходов и расходов не отражаются. Учет средств целевого финансирования и расходов, оплаченных за счет этих средств, осуществляется в регистрах бухучета с помощью соответствующих аналитических признаков на счетах бухучета.

Основание: статья 346.24, подпункт 1 пункта 1.1 статьи 346.15, пункт 2 статьи 251 Налогового кодекса РФ, письмо Минфина России от 16.05.2011 № 03-11-06/2/77.

4. Книгу учета доходов и расходов вести автоматизированно с использованием типовой версии «1С: Упрощенная система налогообложения».

Основание: статья 346.24 Налогового кодекса РФ, пункт 1.4 Порядка, утвержденного приказом Минфина России от 22.10.2012 № 135н.

5. Записи в книге учета доходов и расходов осуществлять на основании первичных документов по каждой хозяйственной операции.

Основание: пункт 1.1 Порядка, утвержденного приказом Минфина России от 22.10.2012 № 135н, часть 2 статьи 9 Закона от 06.12.2011 № 402-ФЗ.

6. Доходы и расходы от переоценки имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, не учитываются.

Основание: пункт 5 статьи 346.17 Налогового кодекса РФ.

7. Сумма налога (авансового платежа) уменьшается на суммы взносов на обязательное пенсионное (социальное, медицинское) страхование и обязательное социальное страхование от несчастных случаев на производстве, а также суммы взносов по соответствующим договорам на добровольное личное страхование в пользу работников, исчисленные

(отраженные в декларациях) и уплаченные в течение отчетного (налогового) периода.

Основание: пункт 3.1 статьи 346.21 Налогового кодекса РФ.

Учетная политика УСН доходы 2018: скачать образец (для целей налогообложения)

dom2z.ru