Содержание

НК РФ Статья 346.11. Общие положения \ КонсультантПлюс

- Главная

- Документы

- Статья 346.11. Общие положения

Подготовлена редакция документа с изменениями, не вступившими в силу

«Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ

(ред. от 14.07.2022, с изм. от 11.10.2022)

(с изм. и доп., вступ. в силу с 01.10.2022)

НК РФ Статья 346.11. Общие положения

Перспективы и риски арбитражных споров и споров в суде общей юрисдикции. Ситуации, связанные со ст. 346.11 НК РФ

Арбитражные споры:

— Налоговый орган не пересчитал обязательства по УСН за периоды, в которых лицо вело деятельность без статуса ИП

— Налоговый орган доначислил ИП налог при УСН на сумму процентов по депозиту

Споры в суде общей юрисдикции:

— Налоговый орган доначислил НДС бывшему ИП, применявшему УСН

1. Упрощенная система налогообложения организациями и индивидуальными предпринимателями применяется наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

(в ред. Федерального закона от 21.07.2005 N 101-ФЗ)

(см. текст в предыдущей редакции)

Переход к упрощенной системе налогообложения или возврат к иным режимам налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно в порядке, предусмотренном настоящей главой.

(в ред. Федерального закона от 21.07.2005 N 101-ФЗ)

(см. текст в предыдущей редакции)

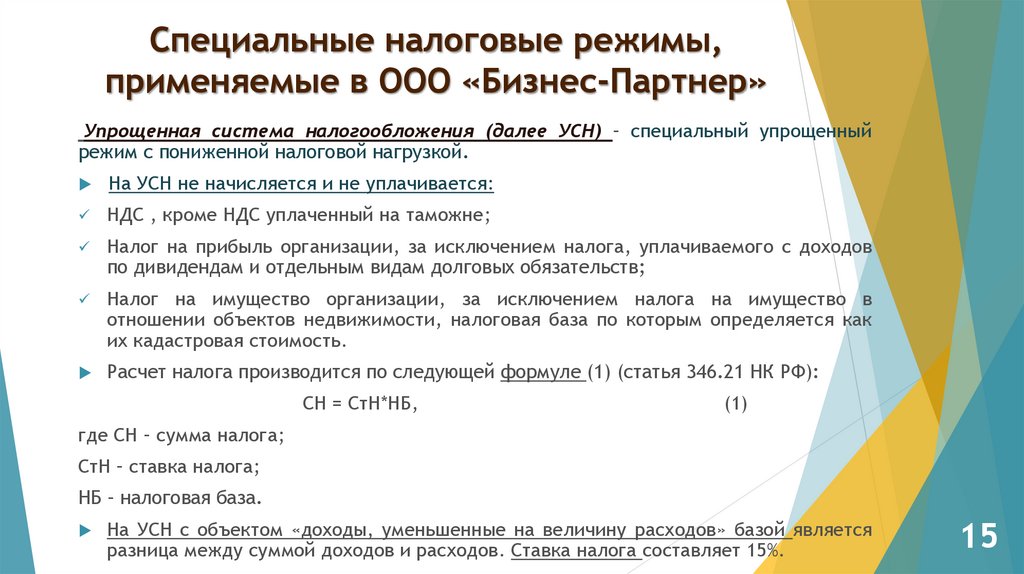

2. Применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 1.6, 3 и 4 статьи 284 настоящего Кодекса), налога на имущество организаций (за исключением налога, уплачиваемого в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с настоящим Кодексом). Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174. 1 настоящего Кодекса.

1 настоящего Кодекса.

(в ред. Федеральных законов от 31.12.2002 N 191-ФЗ, от 07.07.2003 N 117-ФЗ, от 21.07.2005 N 101-ФЗ, от 17.05.2007 N 85-ФЗ, от 22.07.2008 N 155-ФЗ, от 24.07.2009 N 213-ФЗ, от 27.11.2010 N 306-ФЗ, от 02.04.2014 N 52-ФЗ, от 24.11.2014 N 376-ФЗ, от 30.03.2016 N 72-ФЗ, от 27.11.2017 N 335-ФЗ)

(см. текст в предыдущей редакции)

Абзац утратил силу с 1 января 2010 года. — Федеральный закон от 24.07.2009 N 213-ФЗ.

(см. текст в предыдущей редакции)

Иные налоги, сборы и страховые взносы уплачиваются организациями, применяющими упрощенную систему налогообложения, в соответствии с законодательством о налогах и сборах.

(в ред. Федеральных законов от 21.07.2005 N 101-ФЗ, от 30.11.2016 N 401-ФЗ)

(см. текст в предыдущей редакции)

3. Применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов в виде дивидендов, а также с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 2 и 5 статьи 224 настоящего Кодекса), налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378. 2 настоящего Кодекса с учетом особенностей, предусмотренных абзацем вторым пункта 10 статьи 378.2 настоящего Кодекса). Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.1 настоящего Кодекса.

2 настоящего Кодекса с учетом особенностей, предусмотренных абзацем вторым пункта 10 статьи 378.2 настоящего Кодекса). Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области), а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.1 настоящего Кодекса.

(в ред. Федеральных законов от 31.12.2002 N 191-ФЗ, от 07.07.2003 N 117-ФЗ, от 21.07.2005 N 101-ФЗ, от 17.05.2007 N 85-ФЗ, от 22.07.2008 N 155-ФЗ, от 24.07.2009 N 213-ФЗ, от 27.11.2010 N 306-ФЗ, от 24.11.2014 N 366-ФЗ, от 29.11.2014 N 382-ФЗ, от 30. 03.2016 N 72-ФЗ, от 27.11.2017 N 335-ФЗ)

03.2016 N 72-ФЗ, от 27.11.2017 N 335-ФЗ)

(см. текст в предыдущей редакции)

Абзац утратил силу с 1 января 2010 года. — Федеральный закон от 24.07.2009 N 213-ФЗ.

(см. текст в предыдущей редакции)

Иные налоги, сборы и страховые взносы уплачиваются индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, в соответствии с законодательством о налогах и сборах.

(в ред. Федеральных законов от 21.07.2005 N 101-ФЗ, от 30.11.2016 N 401-ФЗ)

(см. текст в предыдущей редакции)

4. Для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняются действующие порядок ведения кассовых операций и порядок представления статистической отчетности.

5. Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не освобождаются от исполнения обязанностей налоговых агентов, а также обязанностей контролирующих лиц контролируемых иностранных компаний, предусмотренных настоящим Кодексом.

(в ред. Федерального закона от 24.11.2014 N 376-ФЗ)

(см. текст в предыдущей редакции)

Комментарии к статье

Каковы особенности применения УСН организациямиКакие особенности применения УСН установлены для ИПКак учесть НДС при УСННужно ли выставлять счет-фактуру без НДС при УСНКак возместить НДС при УСНКак платить налог на имущество организаций при УСНКак организации на УСН уплачивают страховые взносыКак облагается продажа недвижимости у ИП на УСНВ каких случаях ИП на УСН уплачивает НДФЛ со своих доходовКак ИП на УСН платит налоги и страховые взносыКакую статистическую отчетность и в какие сроки нужно сдавать при УСН

НК РФ ч.2, Глава 26.2. Упрощенная система налогообложения

НК РФ ч.2, Статья 346.12. Налогоплательщики

Ст. 346.11 НК РФ ч.2. Общие положения

Налоговый кодекс

Вправе ли организация на УСН («доходы минус расходы») учесть в целях налогообложения расходы на приобретение зимней резины для служебного автомобиля?

Вопрос: Вправе ли организация на УСН («доходы минус расходы») учесть в целях налогообложения расходы на приобретение зимней резины для служебного автомобиля?

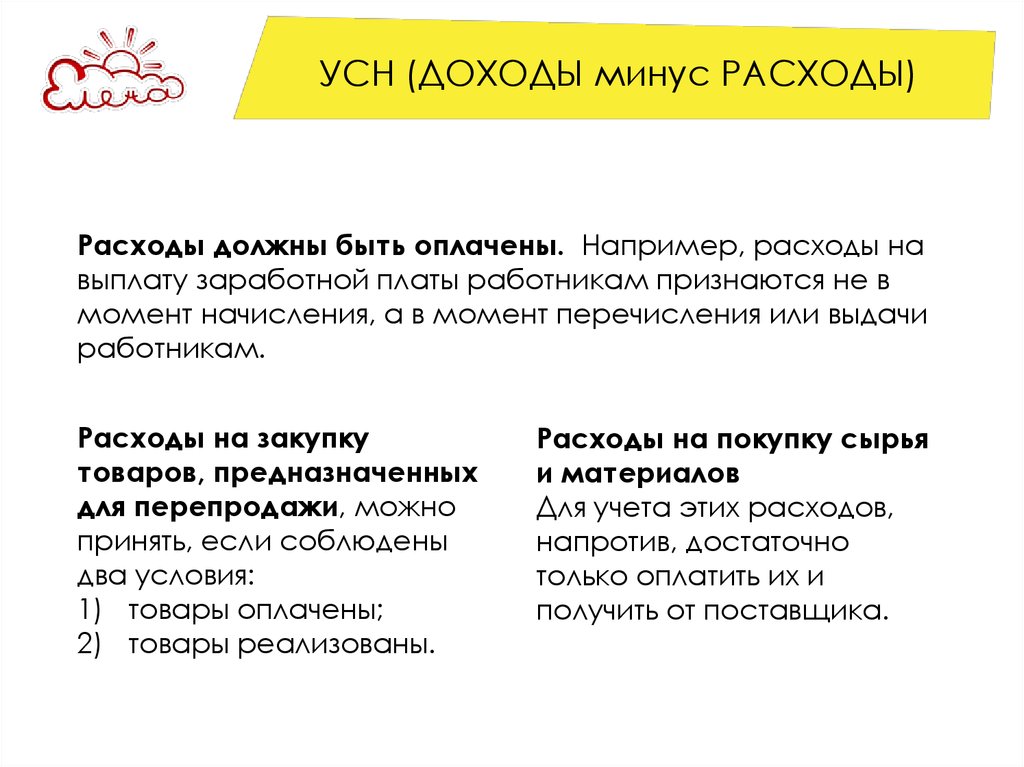

Ответ: Поскольку при применении УСН учет расходов осуществляется кассовым методом, стоимость приобретенной зимней резины будет учтена налогоплательщиком в расходах в полной сумме.

Обоснование: Налогоплательщики, применяющие УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов, при определении налоговой базы учитывают материальные расходы (пп. 5 п. 1 ст. 346.16 Налогового кодекса РФ).

Указанные расходы принимаются в порядке, предусмотренном ст. 254 НК РФ (п. 2 ст. 346.16 НК РФ).

В соответствии с пп. 3 п. 1 ст. 254 НК РФ к материальным расходам относятся расходы на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством РФ, и другого имущества, не являющихся амортизируемым имуществом.

В этой связи организация, применяющая УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов, вправе учесть расходы на приобретение зимней резины для служебного автомобиля.

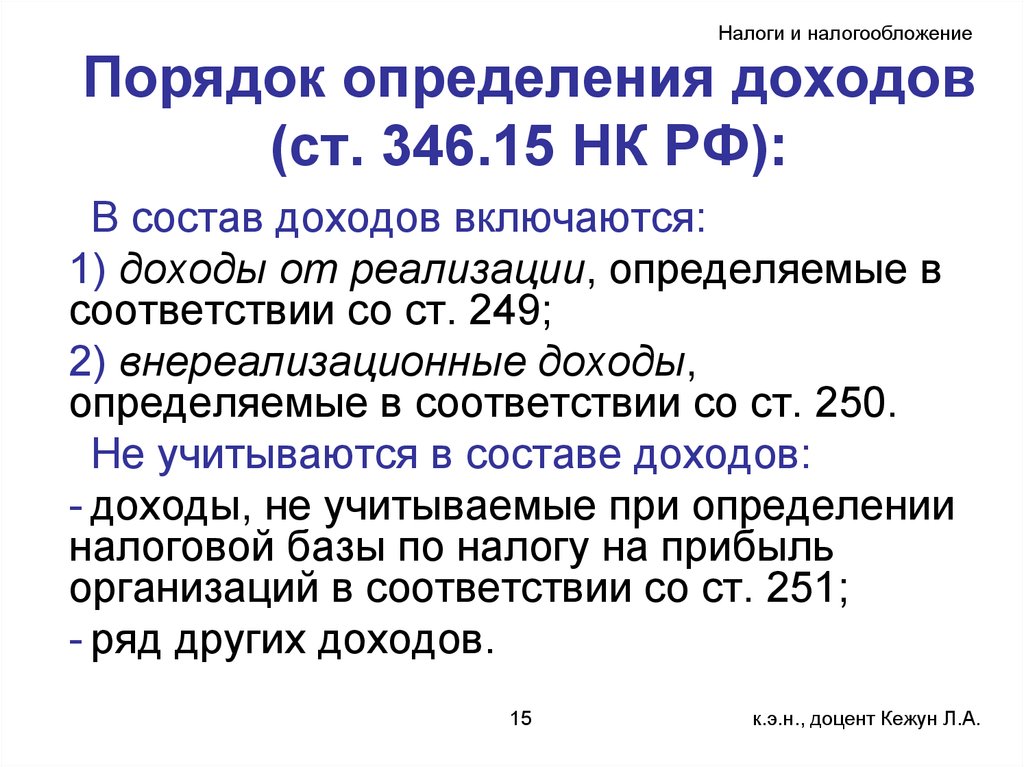

Указанными налогоплательщиками при определении объекта налогообложения учитываются доходы, определяемые в порядке, установленном п. п. 1 и 2 ст. 248 НК РФ (п. 1 ст. 346.15 НК РФ).

п. 1 и 2 ст. 248 НК РФ (п. 1 ст. 346.15 НК РФ).

В соответствии с пп. 1 п. 1 п. 248 НК РФ к доходам относятся в том числе доходы от реализации товаров (работ, услуг) и имущественных прав.

Товаром для целей НК РФ признается любое имущество, реализуемое либо предназначенное для реализации (п. 3 ст. 38 НК РФ).

В целях УСН датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод) (п. 1 ст. 346.17 НК РФ).

Расходами налогоплательщика признаются затраты после их фактической оплаты. При этом материальные расходы учитываются в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности — в момент такого погашения (п. 2 ст. 346.17 НК РФ).

2 ст. 346.17 НК РФ).

Поскольку при применении УСН учет расходов осуществляется кассовым методом, стоимость приобретенной зимней резины будет учтена налогоплательщиком в расходах в полной сумме.

Вопрос: Вправе ли организация на УСН («доходы минус расходы») учесть в целях налогообложения расходы на приобретение зимней резины для служебного автомобиля? (Консультация эксперта, Минфин России, 2021)

Стандартный вычет штата Северная Каролина или постатейные вычеты штата Северная Каролина

Стандартный вычет штата Северная Каролина или постатейный вычет штата Северная Каролина

Вы можете вычесть из федерального скорректированного валового дохода либо стандартный вычет штата Северная Каролина, либо постатейный вычет штата Северная Каролина. В большинстве случаев ваш подоходный налог штата будет меньше, если вы возьмете большее из ваших постатейных вычетов NC или вашего стандартного вычета NC. В строке 11 формы D-400 укажите либо стандартный вычет NC, либо постатейные вычеты NC, в зависимости от того, что применимо. Убедитесь, что вы заполнили правильный круг, чтобы указать, какой вычет вы требуете. Заполните только один круг.

Убедитесь, что вы заполнили правильный круг, чтобы указать, какой вычет вы требуете. Заполните только один круг.

Важно: НЕ вводите сумму вашего федерального стандартного вычета или ваших федеральных постатейных вычетов в строке 11. Стандартный вычет Северной Каролины и постатейные вычеты Северной Каролины не идентичны федеральным суммам и подпадают под определенные ограничения штата Северная Каролина. Кроме того, для налогоплательщиков в возрасте 65 лет и старше или слепых не предусмотрена дополнительная стандартная сумма вычета в штате Северная Каролина.

Стандартный вычет NC

Используйте приведенную ниже таблицу, чтобы определить размер вашего стандартного вычета NC в зависимости от вашего статуса подачи:

| Если ваш статус подачи: | Ваш стандартный вычет: |

|---|---|

| Одноместный | 10 750 долларов США |

| Замужем, подающим заявление совместно/соответствующим требованиям вдове/выжившему супругу | 21 500 долларов США |

| Замужние, подаваемые отдельно | |

| 10 750 долларов США |

| $0 |

| Глава семьи | 16 125 долларов США |

Если вы не имеете права на получение федерального стандартного вычета, ваш стандартный вычет в штате Северная Каролина равен НУЛЮ. Для получения информации о том, кто имеет право на федеральный стандартный вычет, см. федеральную публикацию 501 «Иждивенцы, стандартный вычет и информация о подаче».

Для получения информации о том, кто имеет право на федеральный стандартный вычет, см. федеральную публикацию 501 «Иждивенцы, стандартный вычет и информация о подаче».

Если вы подаете заявку на стандартный вычет штата Северная Каролина и у вас нет каких-либо надбавок к федеральному скорректированному валовому доходу или вычетов из него, НЕ ЗАПОЛНЯЙТЕ форму D-400, Приложение A.

Чтобы запросить стандартный вычет Северной Каролины, введите сумму стандартного вычета в форме D-400, строка 11.

Детализированные вычеты Северной Каролины

Детализированные вычеты Северной Каролины не идентичны федеральным детальным вычетам. Чтобы определить сумму постатейных вычетов NC, заполните строки с 1 по 9 формы D-400, Приложение A, NC постатейные вычеты. Если вы вычитаете постатейные вычеты NC, вы должны включить Форму D-400, Приложение A к Форме D-400.

Квалифицированные проценты по ипотеке и налоги на недвижимость. Сумма квалифицированных процентов по ипотеке и налогов на недвижимость, заявленная в соответствии с разделами 163 (h) и 164 Кодекса, допускается в качестве постатейного вычета. Однако сумма квалифицированных процентов по ипотеке и налогов на недвижимость не может превышать 20 000 долларов США. Для супругов, подающих заявление как состоящее в браке, подающее заявление по отдельности или состоящее в браке, подающее заявление совместно, общая сумма процентов по ипотеке и налогов на недвижимость, заявленных обоими супругами, не может превышать 20 000 долларов США. Для супругов, подающих заявление в качестве состоящих в браке, подающих раздельную декларацию с совместными обязательствами по уплате процентов по ипотеке и налогам на недвижимость, вычет по этим статьям разрешен для супруга, который фактически их заплатил. Если сумма процентов по ипотеке и налогов на недвижимость, уплачиваемых обоими супругами, превышает 20 000 долларов США, эти вычеты должны быть пропорциональны проценту, уплачиваемому каждым из супругов. Для совместных обязательств, оплачиваемых с совместных счетов, пропорциональное соотношение основано на доходах, заявленных каждым из супругов за этот налоговый год.

Однако сумма квалифицированных процентов по ипотеке и налогов на недвижимость не может превышать 20 000 долларов США. Для супругов, подающих заявление как состоящее в браке, подающее заявление по отдельности или состоящее в браке, подающее заявление совместно, общая сумма процентов по ипотеке и налогов на недвижимость, заявленных обоими супругами, не может превышать 20 000 долларов США. Для супругов, подающих заявление в качестве состоящих в браке, подающих раздельную декларацию с совместными обязательствами по уплате процентов по ипотеке и налогам на недвижимость, вычет по этим статьям разрешен для супруга, который фактически их заплатил. Если сумма процентов по ипотеке и налогов на недвижимость, уплачиваемых обоими супругами, превышает 20 000 долларов США, эти вычеты должны быть пропорциональны проценту, уплачиваемому каждым из супругов. Для совместных обязательств, оплачиваемых с совместных счетов, пропорциональное соотношение основано на доходах, заявленных каждым из супругов за этот налоговый год.

Для налоговых периодов с 2018 по 2025 год раздел 164 Кодекса ограничивает сумму вычета платежей штата и местных налогов (SALT) до 10 000 долларов США (5 000 долларов США в случае, если лицо, состоящее в браке, подает отдельную декларацию). Государственные и местные налоги включают государственные и местные налоги на недвижимость, государственные и местные налоги на личное имущество, а также государственные и местные подоходные налоги (или государственные и местные общие налоги с продаж, взимаемые вместо государственных и местных подоходных налогов). Таким образом, физическое лицо, которое подает совместную декларацию в Северной Каролине с супругом, единую декларацию или декларацию в качестве главы семьи, не может вычесть более 10 000 долларов США налогов на недвижимость, уплаченных или начисленных за налоговый год, в качестве постатейного вычета в Северной Каролине. Лицо, подающее налоговую декларацию в Северной Каролине как состоящая в браке, не может вычесть более 5000 долларов налога на недвижимость. Важно отметить, что если налогоплательщик вычитает максимальную сумму в размере 10 000 долларов США за налоги на недвижимость, уплаченные или начисленные в течение налогового года, в налоговой декларации штата, налогоплательщик также может вычесть до 10 000 долларов США за уплаченные или начисленные расходы по ипотеке, если расходы по ипотеке соответствуют установленным законом требованиям.

Важно отметить, что если налогоплательщик вычитает максимальную сумму в размере 10 000 долларов США за налоги на недвижимость, уплаченные или начисленные в течение налогового года, в налоговой декларации штата, налогоплательщик также может вычесть до 10 000 долларов США за уплаченные или начисленные расходы по ипотеке, если расходы по ипотеке соответствуют установленным законом требованиям.

Если совокупная сумма платежей по ОСВ превышает 10 000 долларов США, так что налогоплательщик не может вычесть полную сумму платежей по ОСВ в федеральной налоговой декларации, а сумма налога на имущество, уплаченная в течение года, превышает 10 000 долларов США, налогоплательщик может вычесть 10 000 долларов США в реальном выражении. налог на имущество, уплачиваемый для целей государственного налогообложения.

Благотворительные взносы. Благотворительные взносы, разрешенные в качестве вычета в соответствии с разделом 170 Кодекса, разрешены в качестве постатейного вычета. Важно: Северная Каролина не выполнила временное изменение ограничения на благотворительные взносы для физических лиц. Для целей федерального подоходного налога ограничение взносов наличными в 2021 налоговом году составляет 100% от скорректированного валового дохода (AGI) физического лица. Для целей подоходного налога в Северной Каролине ограничение благотворительных взносов составляет 60%.

Важно: Северная Каролина не выполнила временное изменение ограничения на благотворительные взносы для физических лиц. Для целей федерального подоходного налога ограничение взносов наличными в 2021 налоговом году составляет 100% от скорректированного валового дохода (AGI) физического лица. Для целей подоходного налога в Северной Каролине ограничение благотворительных взносов составляет 60%.

Медицинские и стоматологические расходы. Физическому лицу разрешается постатейный вычет в Северной Каролине медицинских и стоматологических расходов на сумму, разрешенную в качестве вычета в соответствии с разделом 213 Кодекса за этот налоговый год.

Заявление о правильном вычете. В соответствии с федеральной доктриной «Притязания на право» налогоплательщик, который получает доход в соответствии с заявлением о праве и без ограничений на использование или распоряжение доходом, облагается налогом на этот доход в год получения, даже если право на сохранение дохода еще не исправлена, либо налогоплательщик может быть впоследствии обязан ее вернуть. В соответствии с федеральным законодательством, если налогоплательщик обязан выплатить сумму, ранее включенную в федеральную декларацию за предыдущий год, налогоплательщик может иметь право вычесть возвращенную сумму или получить налоговый кредит. Сумма погашения определяет варианты, доступные налогоплательщику. Дополнительные указания см. в федеральной Публикации 525. Для целей налогообложения в штате Северная Каролина налогоплательщику разрешается вычитать сумму погашения в той мере, в какой сумма погашения не вычитается при расчете скорректированного валового дохода налогоплательщика в текущем налоговом году. Если сумма погашения превышает 3000 долларов США, вычетом является сумма погашения. Если погашение составляет 3000 долларов США или меньше, вычет представляет собой сумму погашения за вычетом 2% от скорректированного валового дохода. Для получения информации о том, как рассчитать право на вычет, см. разделы «Погашение требования о праве на доход» и «Погашение требования о праве» в Инструкции по подоходному налогу с физических лиц в штате Северная Каролина.

В соответствии с федеральным законодательством, если налогоплательщик обязан выплатить сумму, ранее включенную в федеральную декларацию за предыдущий год, налогоплательщик может иметь право вычесть возвращенную сумму или получить налоговый кредит. Сумма погашения определяет варианты, доступные налогоплательщику. Дополнительные указания см. в федеральной Публикации 525. Для целей налогообложения в штате Северная Каролина налогоплательщику разрешается вычитать сумму погашения в той мере, в какой сумма погашения не вычитается при расчете скорректированного валового дохода налогоплательщика в текущем налоговом году. Если сумма погашения превышает 3000 долларов США, вычетом является сумма погашения. Если погашение составляет 3000 долларов США или меньше, вычет представляет собой сумму погашения за вычетом 2% от скорректированного валового дохода. Для получения информации о том, как рассчитать право на вычет, см. разделы «Погашение требования о праве на доход» и «Погашение требования о праве» в Инструкции по подоходному налогу с физических лиц в штате Северная Каролина.

Ежемесячный статистический снимок, сентябрь 2022 г.

| Тип получателя | Итого | Только социальное обеспечение | Только SSI | И социальное обеспечение, и SSI |

|---|---|---|---|---|

| Все получатели | 70 426 | 62 859 | 5 035 | 2 532 |

| 65 лет и старше | 52 625 | 50 299 | 1001 | 1 324 |

| Инвалид в возрасте до 65 лет a | 12 156 | 6 913 | 4 034 | 1 208 |

| Другое б | 5 646 | 5 646 | . . . . . | . . . |

| ИСТОЧНИКИ: Администрация социального обеспечения, запись основного бенефициара и дополнительная запись безопасности, 100 процентные данные. | ||||

| ПРИМЕЧАНИЯ: Бенефициары социального обеспечения, имеющие право на основное и дополнительное пособие (двойное право), учитываются в этой таблице только один раз. 9Подсчет 0109 SSI включает получателей федерального SSI , федеральных государственных добавок или того и другого. | ||||

| . . . = не применимо. | ||||

| а. Включает детей, получающих SSI на основании их собственной инвалидности. | ||||

| б. Получатели социального обеспечения, не достигшие возраста и не являющиеся инвалидами (например, досрочно вышедшие на пенсию, молодые выжившие). | ||||

КОНТАКТЫ: (410) 965-0090 или по адресу:stats@ssa. gov. gov. | ||||

Подробные годовые данные и данные программы временных рядов см. в нашем Ежегодном статистическом приложении.

| Тип получателя | Бенефициары | Общая сумма ежемесячных пособий (в миллионах долларов) | Среднемесячное пособие (долларов США) | |

|---|---|---|---|---|

| Количество (тыс.) | Процент | |||

| Всего | 65 793 | 100,0 | 101 839 | 1 547,87 |

| Страхование по старости и в связи с потерей кормильца | 56 844 | 86,4 | 90 812 | 1 597,58 |

| Пенсионные пособия | 50 997 | 77,5 | 83 032 | 1628,17 |

| Пенсионеры | 48 266 | 73,4 | 80 791 | 1 673,88 |

| Супруги пенсионеров | 2 057 | 3. 1 1 | 1 711 | 831,81 |

| Дети пенсионеров | 674 | 1,0 | 530 | 785,75 |

| Пособия в связи с потерей кормильца | 5 846 | 8,9 | 7 780 | 1 330,77 |

| Дети умерших рабочих | 1 989 | 3,0 | 1 950 | 980,37 |

| Овдовевшие матери и отцы | 112 | 0,2 | 127 | 1 137,16 |

| Вдова (вдова) без инвалидности | 3 530 | 5,4 | 5 525 | 1 565,41 |

| Вдовы-инвалиды | 215 | 0,3 | 176 | 820,46 |

| Родители умерших работников | 1 | (л) | 1 | 1406,98 |

| Страхование по нетрудоспособности | 8 949 | 13,6 | 11 026 | 1 232,11 |

| Инвалиды | 7 703 | 11,7 | 10 495 | 1 362,58 |

| Супруги инвалидов | 93 | 0,1 | 35 | 376,85 |

| Дети инвалидов | 1 154 | 1,8 | 496 | 429,96 |

ИСТОЧНИК: Администрация социального обеспечения, запись главного бенефициара, 100 процентные данные. | ||||

| ПРИМЕЧАНИЕ. (L) = менее 0,05 процента. | ||||

| КОНТАКТНАЯ ИНФОРМАЦИЯ: (410) 965-0090 или по адресу:[email protected]. | ||||

Подробнее ежемесячно OASDI , посетите веб-сайт актуария для получения данных о бенефициаре.

| Возраст | Получатели | Всего платежей a (млн долларов) | Среднемесячный платеж b (доллары) | |

|---|---|---|---|---|

| Количество (тыс.) | Процент | |||

| Все получатели | 7 567 | 100,0 | 4 886 | 622,76 |

| До 18 лет | 1004 | 13,3 | 762 | 730.

|