Уточненная налоговая декларация 3-НДФЛ (как заполнить в 2018). Уточняющая декларация

Подача уточнённых деклараций | ФНС

В каких случаях подается уточненная декларация

↑К началу страницы

Уточнённая налоговая декларация подается в следующих случаях: При обнаружении ошибок или недостоверных сведений в представленной в налоговый орган налоговой декларации, которые привели к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести соответствующие изменения путём представления уточнённой декларации (абз. 1 п. 1 ст. 81 НК РФ). При обнаружении ошибок или недостоверных сведений в представленной в налоговый орган налоговой декларации, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести соответствующие изменения путём представления уточнённой декларации (абз. 2 п. 1 ст. 81 НК РФ).Порядок подачи уточненных деклараций

↑К началу страницы

Уточнённая декларация представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения.

Существует три случая представления уточненной декларации:

- Уточненная налоговая декларация представлена в налоговый орган до истечения срока подачи налоговой декларации.

Такая декларация считается поданной в день подачи уточненной налоговой декларации.

- Уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога.

Налогоплательщик освобождается от ответственности, если уточнённая налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

- Уточнённая налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога.

Налогоплательщик освобождается от ответственности в случаях:

- представления уточнённой налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения, или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточнённой налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

- представления уточнённой налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

www.nalog.ru

Что такое уточнённая декларация — Эльба

Что такое уточнённая декларация

Что такое уточнённая налоговая декларация, и как её заполнять?

Бывают ситуации, когда налогоплательщик подал декларацию за период, и налоговый орган её принял, но позднее в ней обнаруживаются ошибки. В этих случаях для исправления ошибок налогоплательщиком подаётся так называемая уточнённая декларация. Первая же декларация называется первичной. Если сведения в первичной декларации приводят к занижению суммы налога, то налогоплательщик обязан подать уточненную декларацию. В обратном случае лучше тоже это сделать. Уточнённая декларация подается за тот же период, за который подавалась первичная декларация. В ней должна быть представлена та же информация, что и в первичной декларации, но уже в исправленном виде. Не нужно заносить туда разницы между ошибочными и верными значениями показателей. Таким образом, уточнённая декларация должна выглядеть так, как если бы первичной декларации вообще не было, за исключением реквизита «Номер корректировки» на титульном листе. Для первичной декларации этот реквизит равен нулю, для первой уточнённой декларации этот номер равен единице, а если понадобятся дальнейшие корректировки, то будут подаваться новые уточненные декларации с возрастающим значением номера корректировки.

Уточнённой декларации посвящена статья 81 НК РФ. В ней, в частности, установлено, что если налогоплательщик подал первичную декларацию вовремя, а уточнённую — после окончания срока, то декларация не считается поданной с нарушением срока. Возможна также ситуация, когда в первичной декларации содержались данные, занижающие величину налога, и налогоплательщик соответственно недоплатил налог, а после обнаружил ошибку и подал уточненную декларацию уже после окончания срока уплаты налога. В этих случаях он освобождается от ответственности, если:

- налогоплательщик уплатил недостающий налог и пени к моменту подачи уточнённой декларации;

- к моменту подачи уточнённой декларации налоговый орган не обнаружил неверности сведений в поданной ранее декларации или не назначил выездной налоговой проверки по данному налогу за данный период (или не успел уведомить налогоплательщика об этом).

Налогоплательщик освобождается от ответственности также, если уточнённая декларация подается после проведения выездной проверки по данному налогу за данный период, и эта проверка не нашла факта занижения налогов.

Статья актуальна на: 01.01.2014

e-kontur.ru

Работа над ошибками – подаем уточненную декларацию

Правила подачи уточненной налоговой декларации предусмотрены статьей 81 НК РФ. Как это часто бывает в налоговом законодательстве, статья вызывает больше вопросов, чем дает ответов, поэтому предлагаем разобраться в этой теме вместе.

Получить бесплатную консультацию от специалиста ►

Когда необходимо подать уточненную декларацию?

Если в сданной первичной декларации обнаружены недостоверные сведения или ошибки, то надо оформить уточненную декларацию.

К ошибкам можно отнести:

- Неверные коды (ИНН, КПП, ОКТМО, КБК).

- Арифметические ошибки.

- Неверно указанный налоговый период или дату.

- Нарушение порядка заполнения деклараций.

Под недостоверными сведениями понимают:

- Неверно указанные суммы доходов.

- Неверно указанные суммы расходов.

- Неверно указанные суммы результатов финансово-хозяйственной деятельности.

- Суммы, которые не соответствуют данным лицевого счета и др.

Ошибки и недостоверные сведения в декларации могут никак не отразиться на сумме налога к уплате, а могут его увеличить или уменьшить. Согласно п. 1 ст. 81 НК РФ, обязанность налогоплательщика подать уточненку возникает только в случае, если неверные данные привели к занижению суммы налога к уплате. В случае, когда данные первичной декларации не уменьшили сумму налога, налогоплательщик имеет право, но не обязан подавать уточненную декларацию.

Советуем посмотреть полезное видео на эту тему:

Таким образом, если налог рассчитан, указан в декларации и уплачен в той сумме, которая не затрагивает интересы бюджета (в том числе и при переплате налога), подача уточнений должна происходить на добровольной основе.

▼Попробуйте наш калькулятор банковских тарифов:▼Передвигайте «ползунки», раскройте и выберите «Дополнительные условия», чтобы Калькулятор подобрал для Вас оптимальное предложение по открытию расчетного счета. Оставьте заявку и Вам перезвонит менеджер банка: проконсультирует по тарифу и зарезервирует расчетный счет.

В то же время такая ошибка, как неправильно указанный налоговый период, которая напрямую не повлияла на сумму налога, может привести к ситуации, когда ФНС посчитает, что декларация за данный период не представлена, и попытается оштрафовать налогоплательщика по ст. 119 НК за несданную отчетность.

Такое решение налоговой инспекции можно оспорить в суде, и по этим делам есть положительная арбитражная практика, но лучше не рисковать и подавать уточненную декларацию и в случаях, если неверные данные могут поставить под сомнение сам факт сдачи отчета конкретным налогоплательщиком.

Индивидуальным предпринимателям стоит также знать о том, что закрытие ИП не освобождает их от обязанности подать уточненную декларацию и заплатить недоимку, если сумма налога в первичной декларации была занижена (письмо Минфина от 10.01.2013 № 03-04-05/10-2).

Ответственность при подаче уточненной декларации

За саму подачу уточненной декларации никакой ответственности не предусмотрено, но в некоторых случаях эти уточнения влекут за собой штраф. Срок подачи такой декларации в НК не установлен, но в зависимости от того, когда она подана, ситуации могут быть следующими:

| Подача декларации | Ответственность ИП |

| ❶ Уточненная декларация подана в сроки сдачи первичной отчетности (например, не позднее 20 апреля по итогам 1-го квартала для ЕНВД). | В этом случае негативных последствий не возникает, просто будет считаться, что первичная декларация принята в день подачи уточненной налоговой декларации. |

| ❷ Сроки представления первичной декларации прошли, но срок уплаты налога еще не закончился (в случае с ЕНВД это может быть период с 21 по 25 апреля по итогам 1-го квартала). | Ответственности налогоплательщика не будет, но только если уточненная декларация подана им по самостоятельно найденным неверным сведениям, т.е. налоговая инспекция не обнаружила еще эти факты или ему не было сообщено о назначении выездной проверки. |

| ❸ Прошли сроки и сдачи отчетов, и уплаты налога (т.е. в примере с ЕНВД после 25 апреля по итогам 1-го квартала). | Ответственность налогоплательщика не возникает, если уточненная декларация подается по самостоятельно найденным неверным сведениям, а также в случае, если налогоплательщик подает уточнение после проведения выездной налоговой проверки, которая не выявила нарушений за соответствующий налоговый период. Важное условие – чтобы избежать штрафа в этом случае, прежде чем подавать уточненную декларацию, надо заплатить сумму недоимки по налогу и пени! (п.4 ст. 81 НК РФ). |

Если же о том, что в первичной декларации найдены ошибки и недостоверные сведения, занижающие сумму налога, налогоплательщик узнает от налоговой инспекции, то уточненную декларацию все равно придется подать, но от штрафа по ст. 122 НК (20% от неуплаченной суммы) это уже не освободит.

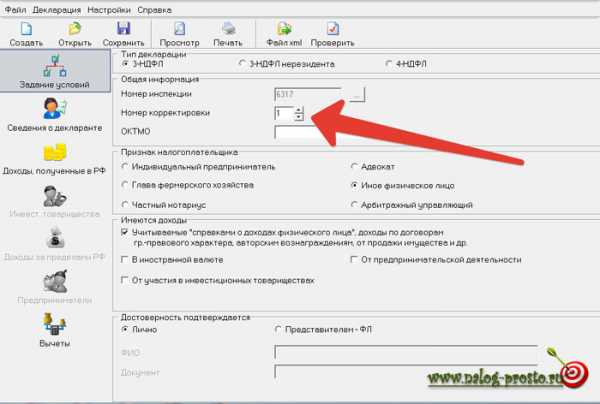

Номер корректировки при подаче декларации

Этот как раз тот случай, когда всего одна цифра в отчетности может спровоцировать начисление штрафа. Номер корректировки – это не номер самой декларации, а номер ее уточнения, если возникает такая необходимость. При подаче декларации в первый раз за отчетный период номер корректировки надо вписать как «0». Некоторые налогоплательщики понимают эту цифру как номер декларации, и пишут «1». Но это еще полбеды, т.к. такая ошибка считается технической и не влияет на расчет налога, поэтому обязанности сдавать уточненку в этом случае нет.Тем не менее, иногда предприниматель все-таки желает исправить ситуацию и подает еще одну декларацию с теми же данными, кроме номера корректировки, который в этот раз указывает правильно «0». Если такая декларация подана в срок, то ничего страшного, а если срок отчетности уже прошел, то высока вероятность того, что налоговики наложат штраф по ст. 119 НК РФ, исходя из буквального толкования того, что первичная декларация с номером корректировки «0» была подана с нарушением срока отчетности. И хотя ситуация абсурдна, но доводит до арбитражного суда, который, конечно, встает на сторону налогоплательщика.

В остальных случаях номер корректировки соответствует номеру исправления декларации. Если уточненная декларация подается первый раз, то это будет «1», если второй, то «2» и т.д. Ограничений на количество уточнений декларации не предусмотрено.

Как заполнять уточненную декларацию

Никакой специальной формы для подачи уточненной декларации не предусмотрено. Декларация с корректировкой данных подается за тот же период, что и первичная, и по той же форме, которая действовала для первичной декларации. В уточненку не вносят разницу между неверными и верными значениями. Заполняется она так же, как и первичная, но конечно, указывают уже правильные показатели, а также номер корректировки.Прилагать к уточненной декларации какие-либо пояснения предприниматель не обязан, но, как правило, налоговая инспекция все равно их запросит при камеральной проверке, поэтому стоит написать сопроводительное письмо.

В письме надо указать следующие сведения:

- Период и налог, по которому сдается уточненная декларация.

- В чем заключается ошибка или недостоверность данных.

- Значения показателей (первичные и исправленные) и в каких разделах, графах или столбцах они указаны.

- Изменение и расчет налоговой базы и суммы налога, если он был занижен или переплачен.

- Реквизиты платежки и ее копию в случае, если до подачи уточненной декларации была уплачена недоимка и пеня.

Также мы подготовили содержательную статью Новая отчетность для всех работодателей с 2016 года 6-НДФЛ: образец заполнения, бланк и инструкция по заполнению прилагаются.

Если у вас остались вопросы по теме, пожалуйста, задайте их в комментариях к статье: мы оперативно на них ответим.

vse-dlya-ip.ru

Уточненная декларация

Актуально на: 10 февраля 2017 г.

Каждый может ошибиться, в том числе и при составлении налоговой декларации. Если налогоплательщик после сдачи декларации обнаружил, что не указал в ней какие-то сведения или указал неверные сведения, в результате чего была занижена сумма налога к уплате, то он должен будет представить уточненную декларацию. Если же ошибки к занижению налога не привели, то уточненную налоговую декларацию представить можно, но обязанности такой у налогоплательщика нет (п. 1 ст. 81 НК РФ).

По общему правилу уточненная декларация подается (п. 5 ст. 81 НК РФ):

- по форме, действовавшей в том периоде, за который вносятся исправления;

- в ИФНС по месту своего учета.

Срок подачи уточненной декларации как таковой в НК не установлен, что объяснимо. Ведь выявить ошибку в сданной налоговой отчетности организация или ИП может в любой момент. Вместе с тем, от того, когда будет представлена уточненка в инспекцию, зависит многое.

Дата подачи уточненки с большей суммой налога

Подача уточненной декларации с большей суммой налога после того, как срок его уплаты истек, свидетельствует о том, что налог был уплачен не полностью. А это чревато штрафом в размере 20% от суммы недоплаты (п. 1 ст. 122 НК РФ, п. 19,20 Постановления Пленума ВАС РФ от 30.07.2013 N 57, Приказ ФНС России от 22.08.2014 N СА-4-7/16692).

Чтобы избежать штрафа, нужно до представления уточненной декларации уплатить недоимку и пени. Тогда если до сдачи уточненки налоговики не обнаружат в изначально поданной вами декларации ошибку и не сообщат вам о ней, а также не назначат в отношении вашей организации выездную проверку, то к ответственности вас не привлекут (п. 4 ст. 81 НК РФ).

Если налоговики ошибки нашли и запросили пояснения

Обнаружив в представленной декларации неточности, налоговики могут запросить у налогоплательщика пояснения (Приложение N 1 к Приказу ФНС России от 08.05.2015 N ММВ-7-2/189@). В ответ на такое требование организация может направить контролерам либо пояснения, либо уточненную декларацию. На это компании дается 5 рабочих дней (п. 3 ст. 88 НК РФ). Правда, если ошибка привела к занижению суммы налога, то подать нужно именно уточненку.

Если вы представите налоговикам уточненку, то штраф взыскать не должны. Поскольку занижение налога фиксируется в акте проверки, который составляется по ее окончании. Но на камеральную проверку отводится 3 месяца (п. 2 ст. 88 НК РФ). А при соблюдении 5-дневного срока на ответ уточненная декларация однозначно попадет в ИФНС до оформления акта.

Кстати, при необходимости вы можете приложить сопроводительное письмо к уточненной декларации, если считаете, что сведения в уточненке могут вызвать вопросы у проверяющих.

glavkniga.ru

Корректирующая (уточненная) налоговая декларация – правила подачи декларации ИП

Корректирующая (уточненная) налоговая декларация является особой декларацией, и подается только в случае, если налогоплательщик допустит какие-либо ошибки в первично подаваемой декларации. Правила подачи корректирующей декларации существенным образом отличаются от стандартных правил подачи деклараций, и знать их необходимо всем налогоплательщикам. Далее мы поговорим о правилах подачи уточненной декларации ИП, поскольку предприниматели обычно сами заполняют налоговые декларации, что может привести к внесению в них ошибочных данных. И первое, о чем хотелось бы сразу сказать, это то, что при подаче уточненной декларации в поле «номер корректировки», на титульном листе декларации, следует проставить цифру «1».Налоговая декларация – это письменное заявление налогоплательщика об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога (ст.80 НК РФ). Уточненная (корректирующая) декларация – это тоже письменно заявление налогоплательщика, изменяющее сведения, отраженные в ранее поданной налоговой декларации, в тот же налоговый орган, по тому же налогу и за тот же налоговый период. В том случае, если в предоставленные данные закралась ошибка, налоговое законодательство содержит два варианта поведения налогоплательщика (ст.81 НК РФ):

-если в поданной декларации налогоплательщиком обнаруживаются: факты неотражения или неполноты отражения сведений, а также ошибки, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию. -при обнаружении налогоплательщиком в налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока. Таким образом, в данном случае, подача корректирующей декларации является правом, а не обязанностью налогоплательщика.

Ошибка в изначально поданной декларации, приводящая к занижению суммы налога (неотражению/неполному отражению сведений) требует более детального рассмотрения, поскольку, во-первых, подача уточнений является обязанностью лица, а во-вторых, данная ситуация может повлечь для лица наступление неблагоприятных последствий. В данной ситуации очень важно различать момент подачи уточненной декларации – если данная декларация подана:

-до истечения установленных сроков подачи налоговых деклараций – она считается поданной в положенной срок-после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога, то плательщик освобождается от ответственности, если уточненная декларация была представлена до момента, когда он узнал об обнаружении налоговым органом ошибок в декларации, либо о назначении выездной налоговой проверки.-после истечения срока подачи налоговой декларации и срока уплаты налога, то лицо освобождается от ответственности, если (корректирующая декларация, в случаях, указанных ниже, подается только после полной уплаты всех необходимых налогов и пени):---уточненная декларация представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом ошибок в декларации, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени.---уточненная декларация представлена после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены соответствующие ошибки в налоговой декларации.

Необходимо заметить, что подача уточненной декларации, способна прекратить камеральную проверку ранее поданной декларации, и начать новую проверку - п.9.1 ст.88. НК РФ.

Если же уточненная налоговая декларация, поданная в связи с ошибками в первичной декларации, приводящими к уменьшению суммы налога, представляется с нарушением указанных выше правил, то в отношении налогоплательщика применяются штрафные санкции.

Столь жестких требований в отношении второго случая ошибок в декларациях (не приводящих к уменьшению суммы налога) законом не предусматривается – подача уточненной декларации является правом лица. К данной категории можно отнести и случай, когда лицом совершена переплата налога. В этой ситуации, при представлении уточненной декларации, налоговый орган вправе назначить повторную выездную проверку и проверить период, за который представлена корректирующая декларация, но только в пределах трех лет, предшествующих году, в котором обнаружена ошибка (п.10 ст.89 НК РФ). Сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей по этому, или иным налогам (ст. 78 НК РФ).

В завершении хотелось бы сказать, что если налогоплательщик посчитает, что корректирующая декларация подана им ошибочно, он может её отозвать, например, с помощью пояснительной записки в налоговый орган.

provincialynews.ru

Уточненная налоговая декларация 3-НДФЛ (порядок заполнения в 2018)

Предположим, что спустя какое-то время после сдачи Налоговой декларации по налогу на физических лиц по форме 3-НФДЛ будет обнаружено (самим налогоплательщиком или ИФНС), что при составлении декларации были допущены ошибки. Или не все данные были отражены в декларации полностью, что повлекло уплату налога на доходы физических лиц (НДФЛ) в меньшем, чем положено, размере.

У налогоплательщика в таком случае возникает обязанность подать уточненную налоговую декларацию по форме 3-НДФЛ. Данный подход закреплен в статье 81 НК РФ.

Могут быть в декларации обнаружены и ошибки, которые не повлекли за собой недоплату НДФЛ. В таком случае уточненную декларацию можно и не подавать, так как в данном случае представление уточненной декларации в ифнс является правом, а не обязанностью налогоплательщика (Читайте также статью ⇒ Кто должен сдавать декларацию 3-НДФЛ в 2018 году).

Порядок действий при обнаружении ошибок, неточностей в декларации 3-НДФЛ

Определимся с порядком действий в таком случае:

- Необходимо определить, повлекли ли ошибки или неточности в ранее поданной декларации 3-НДФЛ недоплату налога в бюджет. Если повлекли, то данные в декларации необходимо скорректировать, и представить уточненную декларацию в ИФНС. Если не повлекли – налогоплательщик также имеет право представить уточненную декларацию в ИФНС. Но это именно его право, а не обязанность.

- Необходимо заполнить утоненную декларацию по форме 3-НДФЛ. При этом следует помнить, что в форму декларации законодателем зачастую вносятся изменения. Поэтому сначала нужно убедиться, что для заполнения выбрана форма декларации, действовавшей именно в том периоде, когда были допущены ошибки или неточности при ее заполнении.

- Далее необходимо представить уточненную декларацию в ИФНС. При необходимости надо приложить к декларации подтверждающие документы.

- Если ошибки или неточности в первоначальной декларации повлекли недоплату НДФЛ в бюджет, необходимо заплатить недоплаченную сумму налога.

Порядок заполнения уточненной декларации 3-НДФЛ

Порядок заполнения уточненной декларации 3-НДФЛ следующий:

- заполнить ИНН налогоплательщика, его фамилию, имя и отчество и период, за который представляется декларация;

- проставить номер корректировки. Если уточненная декларация представляется впервые, нужно проставить «1- -». При необходимости в более поздний период еще раз уточнить декларацию номер корректировки будет уже указываться как «2- -».

- далее заполнить декларацию, указывая верные данные. При этом необходимо действовать так, как будто декларация заполняется впервые, т.е. не дополнять/исправлять ранее представленные данные, а заполнить декларацию полностью верными данными;

- поставить подпись и текущую дату (дату заполнения декларации).

Так же, как и любая другая декларация, уточненная декларация может быть заполнена как от руки, так и с помощью электронных средств (Читайте также статью ⇒ Понятие НДФЛ. Какие доходы облагаются НДФЛ в 2018 году).

Представление уточненной декларации 3-НДФЛ в ИФНС

Уточненную декларацию представляют в ИФНС с приложением документов, подтверждающих вновь внесенные (исправленные) данные.

По поводу повторного представления документов, которые подавались в ИФНС с первоначальной декларацией, необходимо учесть следующее. Повторно запросить указанные документы в ИФНС могут только в двух случаях:

- в случае утраты ИФНС ранее представленных документов

- в случае если ранее представленные оригиналы были возвращены налогоплательщику, а в ИФНС остались только их копии.

Уточненная налоговая декларация подается по месту жительства налогоплательщика.

Представить уточненную декларацию можно как лично (непосредственно в ИФНС, либо отправив по почте), так и через представителя. У представителя в таком случае должна быть нотариальная доверенность.

В таком случае заполняется два экземпляра декларации, чтобы у налогоплательщика остался один экземпляр с отметкой ИФНС о приеме декларации.

В качестве рекомендации можно посоветовать приложить к декларации пояснительное письмо, в которой объяснить причины, побудившие представить уточненную декларацию и перечислить все прилагаемые документы. Письмо также надо составить в двух экземплярах.

Можно отправить уточненную декларацию и в электронном виде через портал госуслуг либо личный кабинет налогоплательщика.

Срок представления уточненной декларации законодательно не установлен, поэтому подать ее можно в любой момент после обнаружения ошибки/неточностей (Читайте также статью ⇒ Отчетность по НДФЛ в 2018 году).

Оплата налога по уточненной декларации 3-НДФЛ

При подаче уточненной декларации с большей суммой НДФЛ к уплате, нежели было в первоначальной декларации, разницу необходимо заплатить в бюджет. Лучше это сделать не позднее дня представления декларации, чтобы избежать начисления пеней по налогу. Если после представления уточненной декларации платеж не будет совершен, ИФНС выставит требование об уплате налога, пеней и штрафов.

Если платеж по требованию не будет совершен, ИФНС может обратиться в суд с заявлением о взыскании налога и причитающихся налоговых санкций за счет имущества должника.

Ответы на распространенные вопросы

Вопрос № 1:

Каковы сроки камеральной проверки уточненной декларации по форме 3-НДФЛ?

Ответ:

Если уточненная декларация подана до истечения срока первоначальной камеральной проверки, то первоначальный срок прерывается и начинает течь новый срок камеральной проверки. Если уточненная декларация подана, например, через полгода, срок камеральной проверки устанавливается такой же, как и для первоначальной декларации. Срок камеральной проверки – 3 месяца с даты получения декларации ИФНС.

Вопрос № 2:

Можно ли подать уточненную декларацию 3-НДФЛ в случае признания договора недействительным и возврата дохода, полученного по такому договору?

Ответ:

Да, в таком случае налогоплательщик может представить уточненную налоговую декларацию 3-НДФЛ. Одновременно с декларацией необходимо представить документы, подтверждающие признание сделки недействительной и платежные документы, подтверждающие факт возврата полученных по такому договору сумм (доходов).

Вопрос № 3:

Налогоплательщик подал первоначально декларацию по форме 3-НДФЛ, в которой был заявлен имущественный вычет по приобретенной в браке квартире. Причем сумма доходов у налогоплательщика была меньше, чем положенный по законодательству имущественный вычет. Может ли аналогичную декларацию подать супруг на оставшуюся сумму вычета, если у налогоплательщика в последующих периодах не было доходов, облагаемых НДФЛ?

Ответ:

Да, действующее законодательство позволяет подать декларацию по 3-НДФЛ с имущественным вычетом по одной квартире обоими супругами. В этом случае сумму имущественного вычета, указанную в первоначальной декларации необходимо скорректировать, подав уточненную декларацию. Второму супругу можно будет подать первоначальную декларацию формы 3-НДФЛ, в которой указать имущественный налоговый вычет, равный разнице между законодательно установленной суммой имущественного вычета и суммой имущественного вычета, отраженной в уточненной декларации первого супруга.

Вопрос № 4:

Нужно ли подавать уточненную декларацию 3-НДФЛ в случае указания в ней неверного КБК?

Ответ:

При указании неверного КБК занижения налоговой базы по НДФЛ нет. В данном случае подача уточненной декларации является правом налогоплательщика.

Вопрос № 5:

Была обнаружена ошибка в декларации в части суммы социального вычета на лечение. После сдачи декларации был найден еще один документ, подтверждающий расходы на лечение и ранее не отраженный в декларации 3-НДФЛ. Можно ли подать уточненную декларацию в таком случае?

Ответ:

Да, можно подать уточненную декларацию, отразив сумму по найденному позже документу. При этом необходимо учесть следующее. Сумм налогового социального вычета не должна превышать установленного законодательством лимита и уточненная декларация должна быть подана не позднее трех лет с уплаты налога, по которому был указан первоначальный социальный вычет на лечение.

Оцените качество статьи. Мы хотим стать лучше для вас:

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓Консультация бесплатная Москва, Московская область звоните: +7 (499) 288-17-58Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

online-buhuchet.ru

как заполнить и сделать корректировку

Необходимость предоставления отчетности в налоговый орган возложена не только на юридических, но и на физических лиц. Уточненная декларация 3-НДФЛ заполняется в том случае, если в документы закралась ошибка.

Именно корректирующая декларация позволит избежать санкций со стороны ФНС в случае, если они обнаружат недостоверную информацию. Как же правильно это сделать в 2018 году?

Оглавление статьи

Когда нужно подавать скорректированную декларацию

Ситуаций, когда человек сталкивается с необходимостью уточнения информации, отраженной в 3-НДФЛ, немало, например:

- наличие механических ошибок;

- при обнаружении дополнительных чеков позднее;

- вы забыли о наличии объекта налогообложения или проведенной операции;

- поняли, что допустили математические неточности в расчетах;

- узнали о наличии прав на получение имущественного или социального вычета.

Уточненная декларация подается и в случае, если данные по сделкам заполнены неверно, к примеру, вместо ФИО продавца или покупателя было указано просто слово «продажа».

Ошибки могут быть обнаружены и самим гражданином, и специалистом ФНС при проведении проверки.

Что делать, если в 3-НДФЛ обнаружены неточности?

К сожалению, налогоплательщики не застрахованы от ошибок. К счастью, закон предусматривает возможность их исправления. И, если вы допустили промах при подготовке отчетности, действовать нужно по следующей схеме:

- Подсчитайте, какие последствия имела ошибка. Если вы недоплатили средства в бюджет, корректировка декларации 3-НДФЛ за прошлый год обязательна, если нет – выполняется по желанию;

- Отредактируйте новый документ, используя ту форму, которую вы заполняли изначально;

- Направьте бумагу в инспекцию – сделать это можно лично, почтой или через личный кабинет, при необходимости следует приложить справки, подтверждающие ваши расчеты, которые не были использованы ранее;

- Доплатите налог в бюджет, если изначально вы внесли меньшую сумму.

Исправить декларацию можно и после отправки, причем ст.81 НК РФ предусматривает возможность уточнения данных несколько раз – для забывчивых или невнимательных налогоплательщиков.

Как правильно заполнить уточненную 3-НДФЛ?

Если вы самостоятельно подготавливали первичный отчетный документ, трудностей при заполнении уточненной декларации не возникнет. Как ее корректировать?

- заполните персональные данные о себе, включая ИНН, ФИО, отчетный период;

- укажите корректирующий номер – при подаче уточнений впервые – «1», при повторном обращении код корректировки – «2»;

- заполните все пункты, по которым вы получали доходы и производили расходы, так, будто вы делаете это впервые, проставляя верные данные;

- укажите дату, подпишите документ.

К 3-НДФЛ следует приложить чеки или другие документы, которые первоначально не были поданы в ФНС.

Как сдать декларацию?

Предоставление уточненной документации осуществляется так, как и подача декларации впервые. Налогоплательщик может воспользоваться любым способом:

- лично обратиться в территориальный орган;

- делегировать обязанность представителю по доверенности;

- направить документы почтой;

- сделать корректировку в личном кабинете, здесь же прикрепив документы.

В день подачи скорректированной декларации нужно уплатить налог во избежание начисления пени!

При подаче 3-НДФЛ через ЛК необходимо отслеживать статус отправления – в течение 3 суток декларация регистрируется в инспекции.

Чтобы работать с личным кабинетом и здесь заполнить корректирующую декларацию 3-НДФЛ, нужно иметь цифровую подпись – если она отсутствует, в приеме документов откажут.

Как подать уточенную декларацию 3-НДФЛ через личный кабинет

Внести исправления можно онлайн, воспользовавшись личным кабинетом (ЛК) налогоплательщика на сайте Налоговой службы – для этого нужно пройти регистрацию (работает также с логином и паролем с Госуслуг) и войти в ЛК. Как корректировать налоговую декларацию в личном кабинете? Процедура аналогична первичному заполнению этого документа:

- В разделе «Налог на доходы физических лиц и страховые взносы» перейдите во вкладку «Декларация по форме 3-НДФЛ»;

- Здесь можно заполнить декларацию, скачать программу для формирования бланка, получить уведомления и подать заявления;

- Выберите «Заполнить новую декларацию», укажите год, за который вы хотите ее подать;

- При заполнении нужно указать номер корректировки – 01, остальные сведения – данные гражданина (лица без гражданства) и сведения о доходах;

- В корректировочной декларации 3-НДФЛ указывается информация и по налоговому вычету: социальному, имущественному, инвестиционному, стандартному, их все можно заявлять одновременно;

- Отслеживайте статус после подачи – в течение 3 суток документ регистрируется в инспекции.

Скорректировать 3-НДФЛ в личном кабинете можно, автоматически перенеся сведения из предыдущего отчетного документа – это позволит сэкономить время.

Также можно отправить и заполненную 3-НДФЛ в программе «Декларация». В этом случае исправляете все необходимые сведения и обязательно указываете номер корректировки.

Код корректировки важен для отправки 3-НДФЛ. Повторно отправить декларацию с тем же номером не получится!

После всех исправлений сохраняете полученный файл в формате xml и переходите в ЛК на сайте ИФНС. Здесь для отправки используете стандартную схему. При этом желательно приложить полный перечень всех документов, которые подтверждают данные, заполненные в 3НДФЛ.

Разъяснение отдельных вопросов

Существуют самые распространенные вопросы налогоплательщиков, связанные с заполнением и редактированием декларации, ответы на которые помогут грамотно и правильно выполнить эту процедуру:

- Сколько рассматривается корректировка декларации? Сроки проверки составляют 3 месяца с момента подачи;

- Нужно ли редактировать декларацию 3-НДФЛ, если неверно указан КБК? Нет, такого обязательства нет, но это можно сделать по личной инициативе;

- Какие санкции ждут налогоплательщика, допустившего ошибки? Начисление штрафов не предусмотрено, если вы вовремя уплатили налог;

- В какой срок ФНС вернет излишне уплаченный НДФЛ? Решение примут в течение 90 суток, соответственно, возврат произойдет после завершения камеральной проверки;

- Каковы сроки подачи уточнений? При обнаружении ошибок сотрудниками инспекции уточненная декларация 3-НДФЛ должна быть подана в течение 5 рабочих дней, сроки рассмотрения аналогичны – 3 месяца. Если хотите увеличить социальный вычет, сделать корректировку нужно не позднее трех лет с момента, когда налог был излишне удержан.

Подача отредактированной декларации – это обязанность налогоплательщика, если ошибки привели к снижению уплаченного налога. Своевременное уточнение описок и ошибок позволяет избежать штрафов от налоговиков.

Как составить уточненную декларацию 3-НДФЛ? Процедура аналогична заполнению первичного документа, единственное исключение – требуется указать корректирующий номер – 01 или 02.

nalog-prosto.ru