Виды деятельности, попадающие под ЕНВД, для ИП. Виды деятельности енвд ип

Виды деятельности, попадающие под ЕНВД

Перечень видов деятельности, попадающих под ЕНВД (далее – виды деятельности ЕНВД), содержится в ст. 346.26 Налогового кодекса РФ. Решение о том, какие из этих видов деятельности могут быть переведены на ЕНВД, принимают представительные органы муниципальных образований. В этой статье мы рассмотрим, какие виды деятельности могут осуществляться в режиме ЕНВД, с учетом позиций финансовых органов и судебных инстанций.

Виды деятельности ЕНВД

До 01.01.2013 года режим ЕНВД был обязательным (подробно о режиме ЕНВД вы можете посмотреть эту статью). Поэтому, если деятельность предпринимателя попадала под установленный местными властями перечень видов деятельности ЕНВД, предприниматель должен был работать в этом режиме, если соблюдались иные ограничительные условия (средняя численность работников, доля участия и т.д.), и не мог применять в отношении этой деятельности иной режим налогообложения.

С 01.01.2013 г. в режиме ЕНВД произошли значительные изменения. Одно из которых состояло в том, что переход на ЕНВД с 2013 года стал правом предпринимателя, а не обязанностью.

О последних изменениях ЕНВД с 2017 года читайте в специальных статьях на нашем сайте.

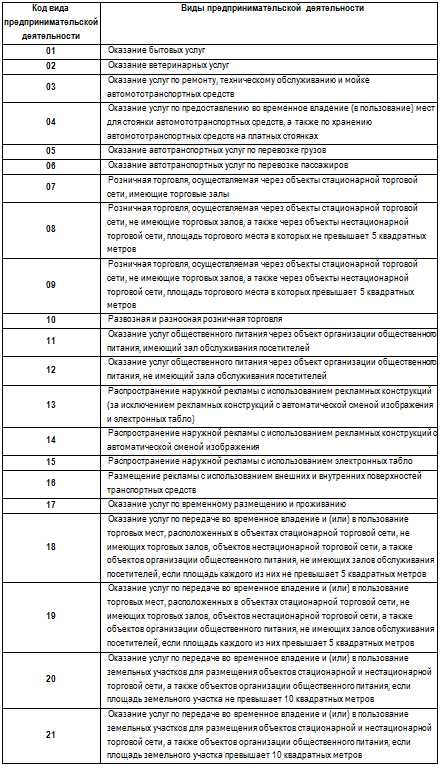

Виды деятельности, по которым допускается применения этого режима, приводится в нижеследующей таблице. Повторим, что переход на ЕНВД по этим видам деятельности возможен только в случае принятия соответствующих решений муниципальными органами власти, а также соблюдении всех ограничительных условий. В следующем видео наглядно показано, как узнать по каким видам деятельности введен ЕНВД в соответствующем муниципальном образовании.

| Бытовые услуги. Коды ОКВЭД и ОКПД определяются Правительством* | 1. Оказание услуг бани населению на основании договора, который был заключен с администрацией муниципального образования, без взимания платы с населения подпадает под ЕНВД (п. 6 Информационного письма Президиума ВАС РФ от 05.03.2013 № 157). У налоговых органов по этому поводу может быть другая позиция, в связи с чем право на работу в режиме ЕНВД возможно придется отстаивать в арбитражном суде.2. Услуги по гарантийному ремонту бытовой техники, которые оказываются физическим лицам бесплатно за счет продавцов или производителей, не подпадают под режим ЕНВД (письмо Минфина России от 11.06.2013 г. № 03-11-11/21722) |

| Ветеринарные услуги | |

| Услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств | |

| Услуги по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств | При расчете налога из общей площади стоянки можно вычесть площадь земельного участка, который используется для иной деятельности (п. 11 Информационного письма) |

| Услуги по хранению автомототранспортных средств на платных стоянках (за исключением штрафных автостоянок) | |

| Автотранспортные услуги по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг | 1. Транспортные средства, которые налогоплательщик сдает в аренду, не учитываются (письмо Минфина России от 23.05.2013 г. № 03-11-06/3/18433, письмо ФНС России от 20.11.2012 г. № ЕД-4-3/19535@, п.3 Информационного письма).2. Т/средства, которые находятся в ремонте, не учитываются (п. 9 Информационного письма). Однако позиция налоговых органов и Минфин в этом случае может быть иной. Согласно разъяснениям Минфина в письме от 03.06.2013 г. № 03-11-11/20192 должны учитываться все т/средства независимо от их эксплуатационного состояния (в том числе находящиеся в ремноте). Такие же разъяснения были даны ФНС России в письме от 20.11.2012 г. № ЕД-4-3/19535@. |

| Розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли | 1. Розничная торговля включает, в том числе сделки по продаже товаров юридическим лицам и индивидуальным предпринимателям (п. 4 Информационного письма). Однако у налоговых органов может быть иное мнение по этому поводу, в связи с чем предпринимателю возможно придется доказывать свою позицию в арбитражном суде.2. Площади, которые не используются в торговле по причине ремонта, могут не учитываться (п.9 Информационного письма).3. Не учитываются также проходы (лестницы, тамбуры, коридоры и т.д.), ведущие к торговому залу (п. 13 Информационного письма). |

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющих торговых залов, а также объекты нестационарной торговой сети | Розничная торговля включает, в том числе сделки по продаже товаров юридическим лицам и индивидуальным предпринимателям (п. 4 Информационного письма). Однако у налоговых органов может быть иное мнение по этому поводу, в связи с чем предпринимателю возможно придется доказывать свою позицию в арбитражном суде. |

| Услуги общественного питания, осуществляемые через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания | 1. Оказание услуг общественного питания на теплоходе также подходит под режим ЕНВД, в том случае, когда теплоход пришвартован и не используется в качестве транспортного средства (п. 5 Информационного письма).2. Могут не учитываться площади подсобных помещений, например, кухни, посудомоечные и т.д. ( п. 14 Информационного письма) |

| Услуги общественного питания, осуществляемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей | |

| Распространение наружной рекламы с использованием рекламных конструкций | Налогоплательщик вправе не учитывать площадь, занятую рекламой своих собственных услуг, деятельности, продукции (п.8 Информационного письма) |

| Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств | |

| Услуги по временному размещению и проживанию, оказываемые организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь помещений для временного размещения и проживания не более 500 квадратных метров | |

| Услуги по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стацинарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих зала обслуживания посетителей | |

| Оказания услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания |

*Распоряжением Правительства № 2496-р, которое принято 24.11.2016, утвержден перечень кодов ОКВЭД и ОКПД, относящихся к бытовым услугам.

О том как учитывается физический показатель ЕНВД согласно последним разъяснениям ВАС РФ в этой статье.

Кофе-пауза: загадка Льва Толстого

Устраивайте поудобнее, налейте себе кофе или чай и попробуйте решить следующую загадку. Свои ответы пишите в комментариях ниже.

russia-in-law.ru

Какие виды деятельности подпадают под ЕНВД

Единый налог на вмененный доход (ЕНВД) могут платить только организации, занимающиеся определенными видами деятельности. Какие именно виды деятельности попадают в ЕНВД, прописано в Налоговом кодексе. Однако последнее слово за местными властями. Они вправе утвердить свой региональный список.

Виды деятельности попадающие под ЕНВД

В статье 346.26 Налогового кодекса РФ написан следующий перечень видов деятельности индивидуальных предпринимателей и ООО, имеющих разные коды классификатора услуг населению ОКУН:

- Бытовые услуги: по ремонту и пошиву обуви, одежды, ремонту и техобслуживанию бытовой радиотехники, химчистке и прачечной, фотоателье и другие, согласно ОКУН;

- Услуги по предоставлению мест для кратковременной стоянки автомобилей, а также услуги по их долгосрочному хранению, кроме штрафстоянок;

- Гостиницы и услуги временного пребывания;

- Ветеринарные услуги;

- Розничная торговля;

- Общественное питание;

- Ремонт, техобслуживание и мойка транспорта;

- Грузовые и пассажирские автоперевозки;

- Распространение или размещение наружной рекламы на щитах и транспортных средствах;

- Услуги по аренде участков земли, торговых мест, объектов общественного питания.

Однако не все предприниматели, которые занимаются этими видами деятельности, могут рассчитывать на перевод на ЕНВД. Например:

- Для гостиничного бизнеса действует ограничение по площади помещений для проживания людей — не более 500 м2

- Для розничной торговли существует ограничение по размеру торгового помещения — не более 150 м2

- Для общепита — по размеру торгового зала, тоже не более 150 м2.

- Для всех организаций есть ограничение в численности работников. Для расчета налогообложения по вмененному доходу надо, чтобы их количество не превышало 100 человек.

Получите 267 видеоуроков по 1С бесплатно:

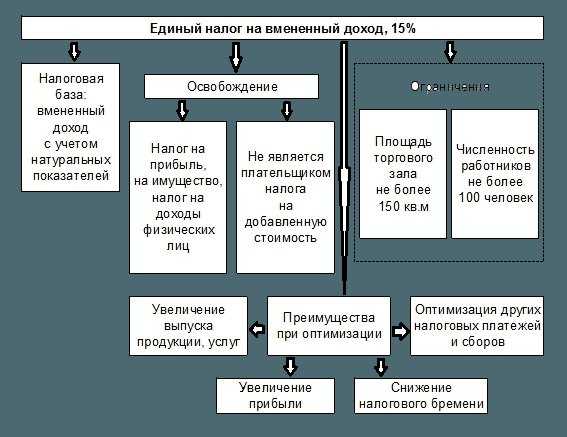

Предприниматели, оказывающие эти услуги, не обязаны переходить на «вмененку». Они могут лишь воспользоваться выгодной возможностью. Преимущества ЕНВД описаны на схеме:

На ЕНВД не могут перейти те, кто занимается общественным питанием в медицинских учреждениях, объектах образовательной и социальной сферы. Существует запрет для фирм, которые приобрели патент на деятельность и используют патентную систему налогов.

Код вида предпринимательской деятельности ЕНВД в 2017г.

Этот код указывается в заявлении, которое индивидуальный предприниматель заполняет при постановке на учет как плательщик налога с вмененного дохода. Важно не путать код предпринимательской деятельности ЕНВД и код ОКВЭД. При регистрации предприниматель может указать не один, а несколько кодов вида деятельности. При необходимости расширения кодов, достаточно обратиться в налоговую инспекцию с заявлением. Каждый предприниматель обязан знать свой код вида деятельности, который приведен в таблице ниже:

Региональное законодательство и частные случаи

К сожалению, не во всех регионах предприниматели, занимающиеся перечисленными в Налоговом кодексе услугами, вправе применить ЕНВД. Региональные власти могут устанавливать свои порядки: разрешить «вмененку» всем, кто перечислен в статье 346.26 НК РФ, либо выбрать один-два вида деятельности.

Известно, что раньше в Москве под ЕНВД попадало только размещение наружной рекламы. Остальным услугам «вмененка» запрещалась. Однако с 2012 года и наружная реклама лишилась этой привилегии: ЕНВД отменен на территории почти всей столицы. В 2014 запретили «вмененку» предпринимателям, работающим в присоединенном районе столицы — Новой Москве.

Рассмотрим также пять спорных случаев, связанных с возможностью платить ЕНВД.

- Может ли владелец базы отдыха — код 062203 ОКУН, в которой общая площадь домиков для проживания постояльцев превышает 500 м2, но каждый дом по отдельности меньше этой величины, применить ЕНВД? Да, если отдельные правоустанавливающие документы имеются на каждый домик или группу домиков, чья площадь в сумме меньше 500 м2. Иначе база отдыха считается одним объектом, предоставляющим гостиничные услуги.

- Как применить ЕНВД индивидуальному предпринимателю, открывающему точку по ремонту компьютерной техники? Если договор заключается на ремонт, то на услуги ремонта можно применить ЕНВД — код 013325 ОКУН. Однако если замена испорченных деталей компьютера происходить через договор розничной продажи, ЕНВД применяется и к услугам ремонта, и к торговле запчастями, согласно письму Минфина РФ от 24.08.2012г. № 03-11-11/255.

- Можно применить ЕНВД к услуге «Настройка и обслуживание компьютеров»? Нельзя, так как они не описаны как бытовые классификатором услуг населению, письмо Минфина РФ от 24.08.2012г. № 03-11-11/255.

- Может ли владелец фирмы по установке дверей и пластиковых окон применить ЕНВД? Да, это бытовые услуги — код 016108 ОКУН, что подтверждается письмом Минфина РФ от 25.07.2012г. № 03-11-11/217.

- Можно ли применить ЕНВД к изготовлению блюд на дому по заказам по телефону или через интернет-сайт — код 122203 ОКУН? Нельзя, так как это нестационарная торговля, письмо Минфина РФ от 02.05.2012г. № 03-11-06/3/29.

Таким образом, существуют ситуации, в которых дать однозначный ответ, относится ли вид деятельности к разрешенным для ЕНВД, можно только после рассмотрения всех тонкостей бизнеса, сверки с кодексом и ОКУН, изучения разъяснений Минфина или налоговиков.

buhspravka46.ru

Виды деятельности, попадающие под ЕНВД в 2018 году

В Налоговом кодексе РФ четко определены виды предпринимательской деятельности, которые могут переводиться на ЕНВД. В основном это оказание услуг и розничная торговля.

В статье 346.29 НК РФ приведен подробный перечень видов деятельности, которые можно перевести на ЕНВД, с указанием ограничений.

Соответствие этому списку – не единственное условие. На территории, где ИП или ООО ведет бизнес, местным нормативным актом должен быть введен режим ЕНВД. Также в этом акте должен быть перечень видов деятельности, которые можно перевести на ЕНВД именно в этом регионе. Если деятельность присутствует в списке из пункта 3 статьи 346.29 НК РФ, но при этом не упомянута в местном нормативном акте, значит ее переводить на ЕНВД в данном регионе нельзя.

Решения местных властей с указанием ставок и коэффициентов можно найти на сайте ФНС или на региональных сайтах налоговой службы.

Ограничения для видов деятельности ЕНВД в 2018 году

Для того, чтобы не потерять право на применение спецрежима, нужно помнить об ограничениях:

1. При розничной торговле площадь зала для торговли не должна быть больше 150 квадратных метров.2. При оказании услуг общественного питания размер зала обслуживания клиентов не должен превышать 150 квадратных метров.3. При оказании транспортных услуг должно быть не больше 20 единиц транспортных средств.4. При оказании гостиничных услуг площадь помещений на одном объекте не должна быть больше 500 квадратных метров.

При превышении любого из этих ограничений индивидуальным предпринимателем или фирмой, со спецрежима они «слетают» на ОСНО или на УСН (если до этого числились на упрощенке и не отказывались от нее).

Соответствуют ли виды деятельности ЕНВД кодам ОКВЭД

Разрешенный перечень из Налогового кодекса РФ и перечень кодов из Общероссийского классификатора видов экономической деятельности (ОКВЭД-2) не совпадают. В НК РФ виды деятельности представлены в обобщенном виде, и каждому из них может соответствовать множество кодов ОКВЭД.

К примеру, пункту «оказание услуг общественного питания, осуществляемых через объекты организации … » соответствуют коды ОКВЭД-2:

55.30 – деятельность ресторанов;55.40 – деятельность баров;55.51 – деятельность столовых.

Переход на ЕНВД

В отличие от ОСНО или УСН, на уплату единого налога на вмененный доход переводится не в целом ИП или ООО, а определенный вид деятельности, которые они ведут. Перевести можно один или несколько видов.

Подать заявление на спецрежим можно в течение 5 дней после начала его применения, ждать начала года не нужно. Для этого нужно встать на учет как плательщика единого налога на вмененный доход в инспекции того региона, где ведется бизнес. Это правило не распространяется на транспортные перевозки грузов и пассажиров, развозную и разносную торговлю, рекламу на транспорте. В этих случаях на учет нужно встать в той инспекции ФНС, где изначально зарегистрировано предприятие или ИП, независимо от того, на какой территории ведется бизнес.

Бланки уведомлений ЕНВД-1 (для ООО) и ЕНВД-2 (для ИП), которые нужно подать в ИФНС при переходе, вы найдете в базе шаблонов документов сервиса «Моё дело».

Если в ООО и ИП до этого применялась упрощенная система налогообложения, и уведомление об отказе от УСН не писали, то будет иметь место совмещение режимов. Нужно будет продолжать сдавать отчеты по УСН, а если кроме ЕНВД никакой деятельности не было, по УСН сдаются нулевые отчеты в налоговую по месту регистрации. Полностью отказаться от УСН можно только с начала календарного года.

Подключитесь к интернет-бухгалтерии «Моё дело», чтобы независимо от применяемого режима налогообложения делать все правильно и вовремя.

В сервисе для предпринимателей предусмотрено много полезных функций. Это автоматический расчет налогов и взносов, заполнение деклараций и других отчетов, формирование первичной документации, ведение кассы и др.

Отчеты в сервисе заполняются в считанные секунды, а отправить их вы сможете в электронном виде прямо из личного кабинета. Для этого мы бесплатно выпускаем электронную подпись для своих пользователей.

Сервис интегрирован с ведущими банками и с сервисами ROBOKASSA, Эвотор, Lifepay, b2bfamily, Яндекс.Касса. Помимо этого, мы предоставляем открытое API, чтобы вы могли автоматизировать бизнес так, как это удобно вам.

Узнать подробнее про:

www.moedelo.org

Виды деятельности ИП попадающие под ЕНВД: список

ЕНВД – единый налог на вмененный доход, или «вмененка», как еще принято обозначать этот режим в предпринимательской среде, – пользуется популярностью у опытных индивидуальных предпринимателей. Обычно к нему приходят собственники бизнеса со стабильными доходами и оборотами. Однако далеко не все предприниматели могут использовать этот вид налогообложения. Налоговый кодекс строго регламентирует виды деятельности ИП на ЕНВД. И если ваше направление работы не входит в этот список, то шансов практиковать «вмененку» у вас, к сожалению, нет.

Кому удобен ЕНВД?

Изначально такая система налогообложения была обязательной для бизнеса, основные доходы которого приходились на несколько видов деятельности (например розничная торговля).

В 2013 году вмененная система налогообложения стала добровольной, но при этом перечень деятельности сохранился. Он действует и в 2017 году.

Направления работы, которые попадают под «вмененку», перечислены в статье 346.26 главы 26.3 Налогового кодекса РФ.

В 2013 году вмененная система налогообложения стала добровольной, но при этом перечень деятельности сохранился.

Кто имеет право на налог:

- Мастера бытовых услуг. Полный перечень направлений работы этих специалистов содержится в Общероссийском классификаторе услуг населению.

- Ветеринары.

- Мойщики и ремонтники транспорта.

- Владельцы магазинов, киосков и передвижных точек торговли.

- Рестораторы, распоряжающиеся заведением с залом до 150 м², и владельцы закусочных без зала.

- Рекламисты (размещение и распространение рекламы).

- Отельеры, владеющие гостиницами площадью не более 5000 м².

- Владельцы торговых мест, помещений и участков для организации рынков и ярмарок, сдающие их в аренду.

Если вы только начинаете использовать «вмененку», то важно знать об одном подводном камне в отчетности. В декларации по ЕНВД нужно указать коды деятельности.

Важно! Код ЕНВД – это не код вида экономической деятельности (ОКВЭД).

Код ЕНВД – это не код вида экономической деятельности (ОКВЭД).

Направлениям работы на «вмененке» присвоен свой классификатор, который и нужно указать при сдаче декларации. Всего кодов ЕНВД более двух десятков, числа начинаются с 01 и заканчиваются 21. Перечень кодов деятельности ЕНВД содержится в приложении к приказу ФНС от 4 июля 2014 г. N ММВ-7-3/353.

Единый налог на вмененный доход, безусловно, удобен для предпринимателей, имеющих стабильно высокий доход, но еще не достигших параметров среднего бизнеса. Но такой спецрежим требует от вас строгой специализации. Если с ЕНВД у вас не сложилось, то можно использовать не менее удобную упрощенную систему налогообложения (УСН).

zhazhda.biz

ЕНВД виды деятельности

Для любой организации или ИП начинающих ведение бизнеса в 2014 году остается актуальным вопрос выбора режима налогообложения для того, чтобы оптимизировать затраты на налоги. Как известно, на в настоящее время существует 5 налоговых режимов. Одна стандартная — Общая система и четыре специальных режима — Единый налог на вмененный доход (ЕНВД), УСН, ЕСХН, а также существует патентная система. Определиться с системой уплаты налогов необходимо в момент постановки на учет ООО или ИП. В том случае, если владелец бизнеса на определился выбором, автоматически активируется ОСН.

Для некоторых видов предпринимательской деятельности действует режим ЕНВД, который имеет свои преимущества и особенности. Выбор этого режима в 2014 году осуществляется налогоплательщиками на добровольной основе. Для этого необходимо в службу ИФНС по месту проведения предпринимательской деятельности подать заявление о принятом решении о переходе. Размер ЕНВД 2014 определяется в зависимости от базовой прибыльности, которая регулируется местными органами власти региона России по отдельному виду предпринимательской деятельности.

Кроме того величина ЕНВД рассчитывается на основе физических показателей — площадь торгового зала, численность персонала. Величина ЕНВД корректируется поправочными коэффициентами, которые учитывают уровень влияния условий на прибыльность экономической деятельности.

Виды деятельности, попадающие под специальную систему налогообложения в 2014 году, регламентируются НК РФ пунктом 2 ст. 346.26. Однако этот режим и поправочные коэффициенты корректируются органами самоуправления субъектов РФ. Кроме того коррективы вводятся и на коды ОКВЭД, которые подлежат переходу на единый налог на вмененный доход. К списку типов деятельности юридических лиц и индивидуальных предпринимателей, которые могут перейти на режим ЕНВД, относятся:

- все коды бытовых услуг и их разновидности. Подробно коды предпринимательской деятельности относящихся к этой сфере можно уточнить в Общероссийском классификаторе услуг;

- деятельность ветклиник;

- коды услуг по ремонту автомобилей, оказываемых на станций техобслуживания, автомойках, а также услуги аренду мест на платных стоянках;

- коды пассажирских и грузоперевозок;

- услуги гостиниц;

- коды розничной торговли в магазинах, павильонах, в нестационарных торговых точках и стационарных точках;

- коды организаций общепита, в том числе на объектах, которые не имеющих залов для потребителей;

- услуги по изготовлению и установке наружной рекламы, рекламные конструкции на поверхности любых типов автомобилей;

- коды услуг по аренде жилых помещений;

- услуги аренды торговых площадей на рынках, а также земельных участков в целях открытия открытых кафе, ларьков на улице.

Этот список может быть изменен или дополнен органами региональной власти на основании закона субъекта РФ о ЕНВД.

Виды предпринимательской деятельности с ограничениями для перехода на ЕНВД в 2014 году

Действующим НК РФ также поясняется, какие именно коды бытовых услуг подходят для применения специальной режим налогообложения в 2014 году. К бытовым услугам относят виды деятельности: причисляются услуги химчисток и прачечных, ремонт и пошив обуви, ателье, техобслуживание и ремонт радиотехники, парикмахерские, фотостудии.

Однако выбирая «вмененку», важно также учитывать, что существуют ограничения ее для введения. В том числе, лимиты касаются объектов розничной сети в части площади торговой точки. Для приобретения права применять этот режим налогообложения павильоны и магазины должны обладать торговыми залами, которые обладают по площади не превышают 150 кв. метров.

Также ограничения коснулись и грузоперевозчиков и логистические компании. Для них установлен лимит на количество автомашин, применяемых для грузовых или пассажирских перевозок в пределах 20 автомобилей. А также ограничения касаются объектов общепита, которые должны иметь площадь в пределах 150 кв. метров. 500 квадратными метрами. Кроме того не имеют права выбирать спецрежим по вмененному доходу в 2014 году доходу те юридические лица и индивидуальные предприниматели,в которых количество персонала за предыдущий отчетный год более ста человек.

Также ограничения касаются тех юридических лиц, в которых более 25 процентов от пакета акций владеют другие компании, за исключением организаций, учрежденных инвалидами и потребительских кооперативов.

В том случае, если организация проводит различные виды предпринимательской деятельности, в том числе наравне с теми, которые подходят под уплату налогов на вмененке 2014, юридическое лицо или индивидуальный предприниматель должны вести отдельный учет материальных ценностей, материальных ценностей, хозяйственных операций по каждому режиму налогообложения.

Таким образом специальный налоговый режим позволяет значительно сократить затраты предпринимателей и упростить систему ведения и сдачи отчетности по сравнению с обычной налоговой системой и пользуется большой востребованностью среди организаций малого, среднего бизнеса и частных предпринимателей, так как значительно снижает нагрузку на бухгалтерские структуры и владельцев бизнеса.

Загрузка...vseoip.ru

Виды деятельности, попадающие под ЕНВД в 2015 году, для ИП

Виды деятельности, попадающие под ЕНВД, для ИП устанавливают местные власти. Вы можете узнать их, обратившись в налоговый орган. Но есть и другой более простой способ, о котором мы расскажем вам в этой статье. Узнать виды деятельности ЕНВД для ИП, вы сможете за 5 минут, не выходя из дома. Итак, как это сделать?

Для этого вам нужно зайти на сайт Налог.ру.

Найти раздел «Налогообложение» и выбрать подраздел «Действующие в РФ налоги и сборы»

Далее найти раздел «Специальные налоговые режимы» и выбираем подраздел «ЕНВД»

Далее нужно выбрать регион, в котором будет осуществляться деятельность на ЕНВД. Сделать это можно через окно в верхнем левом углу страницы. В нашем примере был выбран 50 регион — Московская область.

После этого вам нужно спуститься в самый низ страницы, где вы найдете «Особенности регионального законодательства». Там будут доступны местные правовые акты, которыми установлены особенности налогообложения и виды деятельности, попадающие под ЕНВД в 2015 году, для ИП в муниципальных образованиях этого региона.

В следующем видео показывается, как найти нужную вам информацию по ЕНВД.

Читайте также на нашем сайте об изменениях ЕНВД в 2015 году.

Кроме того, вы можете скачать бланк и ознакомиться с образцом новой декларации ЕНВД, которая применяется с налоговых периодов 2015 года.

Ознакомиться с другими возможностями и сервисами Налог.Ру вы можете в специальной статье на нашем сайте.

russia-in-law.ru