Важные моменты по дивидендам в 6-НДФЛ. Дивиденды 6 ндфл

Дивиденды в 6-НДФЛ (налог на доходы физических лиц)

Дивиденды – это доход физических лиц, которые они получают после участия в организационных программах. В случае таких выплат налоговым агентом становится компания, которая отправляет деньги на счет сотрудника или целой организации. Дивиденды должны отображаться в форме 6-НДФЛ, так как здесь есть средства, которые были выплачены определенному физическому лицу.

Существует множество нюансов, без знания которых можно крупно ошибиться, поэтому образец является необходимостью. Дивиденды – эта та выплата, которая может производиться совершенно любому лицу, принимавшему участие в операции, при этом и виды, формы выплаты могут разниться в зависимости от многих обстоятельств.

Чего стоит одно упоминание о распределении дивидендов по срокам в форме 6-НДФЛ, где добавляются новые строки из-за упоминания этого вида выплат. К тому же, законодательство Российской Федерации сделало так, что АО и ООО имеют различные пути по выплатам, в ряде случаев некоторые из сторон не попадают.

Общие детали

Значение формы

Любые средства, поступающие на счет наемного работника, в том числе и дивиденды, являются налогооблагаемыми поступлениями, которые необходимо отразить в форме 6-НДФЛ, отправляемой в налоговую службу каждый квартал.

При этом необходимо учитывать некоторые особенности, которые касаются форм субъекта:

- Кроме привычного отчета 6-НДФЛ, сдающийся каждой ООО с организационно-правовой формой, по всем сотрудникам необходимо предоставлять справку 2-НДФЛ.

- Если выплаты производятся от лица открытого из закрытого акционерного общества, то справка 2-НДФЛ от таких организаций не требуется. Суммы все равно должны отражаться в декларации налога на прибыль. Несмотря на отсутствие обязательства заполнение справки 2-НДФЛ, выплаченные дивиденды будут включены в форму 6-НДФЛ, а также налоговым службам требуется предоставить все необходимые данные. 2-НДФЛ и 6-НДФЛ не являются зависящими друг от друга документами.

Скачать бланк формы 6-НДФЛ

Исходя из вышесказанного, можно сделать вывод, что выплата дивидендов физическим лицам ведет к тому, что любое акционерное общество автоматически становится и налоговым агентом. При этом, обязательство по выплатам перекладываются на компанию-работодателя, который должен удерживать и выплачивать налог в государственную казну.

Скачать образец формы 2-НДФЛ

Показатели и выплаты

Форма 6-НДФЛ имеет определенную форму, по которой необходимо заполнять все операции по выплате средств физическому лицу, в том числе и при перечислении дивидендов. Процедуру можно проводить в 1С 8.3.

Показатели строк в первом разделе:

| 020 | Обобщенная форма, в которой указываются все суммы начислений дохода физическим лицам, от начала календарного года и до конца отчетного периода. |

| 040 | Отображается вся сумма налогов на выплаты физическим лицам, которые необходимо выплатить, источник информации — строка 020. |

| 070 | Целая сумма удержанного НДФЛ за срок от начала года, до конца отчетного периода. |

Показатели строк во втором разделе:

| 100 | Дата фактического получения доходов работниками. |

| 110 | Дата удержания налогов с суммы доходов. |

| 120 | Крайняя дата выплаты удержанной суммы. |

| 130 | Сумма полученного дохода, который получили сотрудники, без вычета налогов, необходимых к выплате. |

| 140 | Общая сумма налогов, которые необходимо выплатить в указанные сроки, указанный в строке 110. |

Выплата дивидендов немного отличается от процедуры с обычной заработной платой. Дата выплаты будет считаться днем получения средств физическим лицом. При этом действии сразу же будут удерживаться необходимые суммы налогов. Срок перечисления налогов с дивидендов установлен в один месяц с момента выплаты платы физическому лицу.

Форма 6-НДФЛ оформляется по следующим отрезкам: за первый квартал, за полугодие, за девять месяцев и за целый год. Также есть письмо, которое поясняется формы выплаты за второй квартал. Здесь необходимо предоставлять налоговой службе сразу три расчета по форме 6-НДФЛ.

Сюда включены расчеты за полугодие, девять месяцев и за полный год. На основе этого можно решать, есть ли необходимость в заполнении второго раздела за рассматриваемый период. Если нет выплат во втором полугодии, то заполняется только первый раздел налоговой формы.

Отображение дивидендов в 6-НДФЛОтражение дивидендов в 6-НДФЛ

Стоит иметь в виду, что записи о выплатах налогов с дивидендов должны заполнять в первом разделе как за квартал, так и за месяц и год. А вот в разделе два расчеты за девять месяцев и год остаются без внимания, заполнять их не нужно.

С недавнего времени, налоговая служба считает, что срока 020 должна содержать информация по доходам в том периоде, в котором плата была перечислена. Случаются и ситуации, когда операция проводится в двух периодах, тогда выплата буде считаться за тот период, в котором она была завершена. Именно так и подчиняются дивиденды в 6-НДФЛ, которые необходимо прописывать в данной форме.

Главным нюансом является пример заполнения и формирования второго раздела, который напрямую связывается со сроком перечисления в бюджет выплаты.

Любому акционерному обществу предоставляется дополнительный срок в один месяц, в течение которого они должны уплатить налог на доходы физических лиц. По всем документам считается, что если операция растянулась на два месяца, то отчетным для этого дивиденда будет тот, в котором все действия завершились.

Прочие уточнения

Существенная разница

В отличие от выплат обыкновенной зарплаты, у дивидендов свои нюансы, их необходимо учитывать в связи с формой организации. Если выплаты производятся обществом с ограниченной ответственностью, то кроме ранее необходимой формы 2-НДФЛ, к ней прибавляется также и сведения по форме 6-НДФЛ. Оба документа подаются вместе в налоговую службу.

Публичные и непубличные акционерные общества не должны сдавать форму 2-НДФЛ, так как их отчетность ведется по приложению 2 к декларации на прибыль. Сюда только добавляется форма 6-НДФЛ, которая сдается в общей папке документов, при этом, не заменяя никакой из иных отчетов. То есть можно прийти к выводу, что любой акционерное общество обязано сдавать отчетность так же, как и остальные организации, только в иной форме.

Следуя из этого можно сказать, что любая компания обязана сдавать форма 6-НДФЛ, в которой будут учитываться не только выплаты по зарплате, но также и дивиденды. Налоговая служба обязывает подавать налоговые документы, несмотря на то, какая система налогообложения используется для конкретно этой формы организации управления.

Налоговый кодекс разделяет способы выплаты и исчисления налогов, при этом обязывая всех проводить данные процедуры. При этом есть интересный факт, который говорит о том, что при выплате большей суммы налогов, чем требуется, избыток возвращен не будет. Это вынуждает серьезнее подходить к определению правильного размера выплат, чтобы не попасть в неприятную ситуацию, ведь при отклонении суммы в любую сторону пострадает учредитель.

НДФЛ – это то, что обязаны выплачивать все работники, которые ведут свою деятельность на территории России, при этом неважно, иностранец он или гражданин страны. Любой доход должен фиксироваться, а с него уплачиваться налоги по ставке. Если даже был дан отказ от прибыли, налог должен быть уплачен в день отказа от получения.

Отчетность необходимо предоставлять службе вовремя, которая полностью ложится на налогового агента. Именно он обязан не только оплачивать, но и высчитывать подоходный налог на каждого человека (физическое лицо).

Вычет налогов из прибыли высчитывается либо в день получения денег, при платеже наличными, либо же в день зачисления на банковский счет или карту, если используется безналичный расчет.

Если же налоговый агент по какой-то причине не удержал и не вывел необходимую сумму в виде налогов, то организация понесет штраф, равный 20% от не перечисленного налога. В форме 6-НДФЛ должна содержаться только актуальная и правдивая информация, которая подтвердится всеми проверками.

Источники и ставки

Любое физическое лицо может официально получать дивиденд за проделанную работу от следующих видов организаций:

- Открытое АО;

- Закрытое АО;

- Общество с ограниченной ответственностью.

Согласно законодательству, налоговым агентом становится та сторона, которая выплачивает дивиденды. Именно на АО или ООО ложится вся ответственность за налоги, их выплату и исчисление. К этому дополняются и сопутствующие документы, как 6-НДФЛ, 2-НДФЛ и дополнительные бумаги, в зависимости от формы управления организации.

Кроме этого есть интересный аспект, при котором акционерное общество может выдать не напрямую физическому лицу, а его представителю, тогда вся занятость с налогами переходит на это лицо. Его называют депозитарием, который в таком случае становится налоговым агентом, исчисляющим и выплачивающим необходимую сумму.

Также, первый раздел будет формироваться в зависимости от того, кому производились выплаты. Например, если физическое лицо является резидентом Российской Федерации, тогда ставка будет составлять стандартные 13 процентов, а для граждан других стран – 15 процентов.

В свою очередь, это повлияло на создание дополнительных блоков строк с 010 по 050, в которых при наличии выплат с различными налоговыми ставками необходимо расписывать в разные поля.

Стоит учесть, что резидентом является человек, который прожил более 183 дней, например, в 2018 году. Случается так, что человек перестал быть резидентом страны или же наоборот, стал им, тогда ставка будет определяться по статусу на момент выплаты дивидендов.

Получатели и агент

Если источник доходов находится заграницей, то ответственность за расчеты налогов с дивидендов уже ложится на самого получателя денег. Он должен самостоятельно определить, какова будет сумма налога, заплатить их и сделать поступления по процентам от прибыли.

При этом большинство случаев будут следовать собственным правилам расчета. Одним из примеров можно принести изменение НДФЛ по месту получения прибыли, которая находится за границей, может уменьшиться.

Сколько и кто платит

Дивиденды в 6-НДФЛ – это заработки физических лиц, которые были получены благодаря участию в различных организациях. Но такой заработок также подлежит к уплате налогов, как и основной. Этому свидетельствует статья 214 Налогового кодекса.

Дивиденды могут иметь различные ставки. Это зависит от того, является ли человек налоговым представителем резидентов в Российской Федерации или же нет. В том случае, если является, то ставка будет составлять – 13%, если же нет, то ставка будет – 15%.

Статья 214. Особенности уплаты налога на доходы физических лиц в отношении доходов от долевого участия в организации

Большой разницы не видно, но если на кону большая сумма, то и налог заметно возрастет. Узнать об этих ограничениях можно в статьях 224 и 207 Налогового кодекса.

Статья 224. Налоговые ставки

Согласно закону налоговым агентом должна выступать организация, которая будет уплачивать физическим лицам начисленные дивиденды. Только организация способна удержать НДФЛ, а затем передать его в казну. Это прописано в статье 226 Налогового кодекса Российской Федерации.

Статья 226. Особенности исчисления налога налоговыми агентами

Существует несколько исключений, при которых перечисление денег в казну будет осуществлять человек в том случае, если главный налоговый агент забыл или не смог подсчитать НДФЛ или же, если источник дивидендов находится за пределами РФ.

Окончательный срок уплаты налога при проведении дивидендов зависит от того, кто будет переводить деньги в казну. Если всеми финансовыми вопросами занимается акционерное общество, то налог с дивидендов следует перевести в бюджет не позднее одного месяца с момента получения суммы.

В том случае, если выплатой дивидендов занимается ООО, то уплату налога нужно произвести в срочном порядке, значит нужно уплатить налог в день, когда были выплачены деньги, либо же на следующие сутки. Когда перечисление ложится на само физическое лицо, то он имеет срок до следующего года. Но он должен рассчитаться не позднее 15 июля.

buhuchetpro.ru

пример отражения начисленных и выплаченных сумм в отчете

Дивиденды — это доходы, поступающие физическим лицам вследствие их участия в каких-либо предприятиях. Та организация, которая выплачивает проценты прибыли этим физическим лицам, называется налоговым агентом. В 6-НДФЛ обязательно должны отражаться эти дивиденды, так как компания уже выплатила их, следовательно, они стали доходом физического лица.

К примеру, если учредителями организации являются физлица, то они и являются получателями, а следовательно, и плательщиками налога на дивиденды. ООО в этом случае является налоговым агентом, который, во-первых, производит выплату процентов получателю, а во-вторых, передает налог с дивидендов на следующий день после выплаты. Если же это физическое лицо, то выплата производится до 15 июля того года, который следует за годом выплаты по доходам.

Содержание статьи

Получатели и налоговые агенты

Процент выплаты суммы налога на дивиденды равен 13-15% и зависит от места нахождения источника дохода. Плательщиками подоходного (с физических лиц) налога на прибыль являются граждане России и те, кто получают доход на территории РФ.

При этом источник доходов, полученных в пределах РФ, может находиться за границей. В этом и подобных случаях получатели дивидендов должны самостоятельно рассчитать, какой размер налога придется заплатить, а также по каждому поступлению процентов прибыли.

В каждом отдельном случае налог рассчитывается индивидуально. Например, получившие дивиденды за границей могут изменить НДФЛ по месту получения прибыли в сторону уменьшения. Такие расчеты можно производить только по отношению к доходам, источником которых были страны, заключившие с Россией дополнительное соглашение.

В случае оплаты большей суммы налога, чем предусмотрено законодательством РФ, от получения дохода из иностранного источника, вернуть разницу невозможно.

НДФЛ обязаны платить все лица, получающие доход на территории России, как граждане РФ, так и иностранного происхождения. Все доходы в этом случае фиксируются, и налоги платятся по определенной ставке. В случае отказа получателя от приобретения прибыли по каким-либо причинам, НДФЛ все равно вычитается в тот же день, когда дан отказ получателя.

Отчетность по результатам выплаты налога должна быть предоставлена в налоговую службу вовремя. Ответственность за своевременную отчетность, а также удержание налога возлагается на налогового агента. Ему же поручается начислять и платить подоходный налог по каждому физическому лицу, члену ООО.

Вычет из прибыли производится именно в тот день, когда получен доход, в случае безналичного расчета — при зачислении денег на банковский счет получателя.

Если налоговый агент не удержал или не вычел вовремя нужную сумму, организации может быть начислен штраф в 20% от неперечисленного налога с дохода. Налоговые агенты предоставляют в налоговую инспекцию по месту регистрации ООО расчеты по дивидендам и справки о начислении определенных сумм доходов и удержании подоходного налога.

Форма 6-НДФЛ составляется ежеквартально и отображает как начисленный, так и удержанный налог. НДФЛ сдается до конца того месяца, который идет за отчетным кварталом.

Особенности отражения

Подоходный налог взимается с резидентов и нерезидентов по разным ставкам. Резидент — это специфический термин, который имеет разный смысл в зависимости от области применения. В налоговых органах и банковском деле резидент — человек, который проживал на территории страны не менее 183 дней в прошлом (отчетном) году.

Нерезиденты — это организации или физлица, которые ведут свою коммерческую деятельность на территории одной страны, а зарегистрированы или живут на территории другой.

Сейчас налоговая ставка для резидентов исчисляется 13%, а до 2015 года была 9%. Но, несмотря на это, в случае выплаты дивидендов за предшествующие 2015 годам, подоходный налог придется все равно платить по ставке текущего года.

На протяжении года положение физлица может постоянно меняться: нерезидент может становиться резидентом, а резидент — нерезидентом. В этом случае статус получателя нужно устанавливать на момент выплаты дивидендов.

При составлении отчетности за год нужно точно определить статус физлица и производить расчет налога соответственно этой ставке. Еще одна тонкость при расчете подоходного налога: его нужно определять отдельно от других доходов.

Даже при том, что к ним может быть применена таже ставка и даже в том случае, если акционер ООО, он же получатель, является работником этой компании и получает зарплату, которая облагается тоже по ставке 13%. У той доли прибыли акционерного общества, которая распределяется между получателями, нельзя уменьшать налогооблагаемую базу, дивиденды облагаются полностью подоходным налогом.

Первый лист

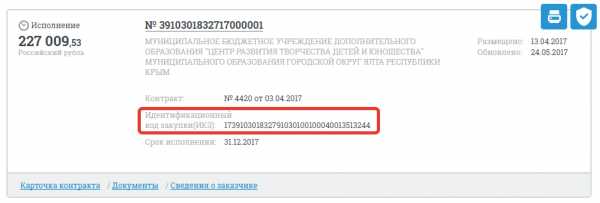

Титульный лист оформляется так: вверху документа ставится номер ИНН и КПП организации. Если организация является отделением другой, то ставится КПП филиала.

Номер для корректировки. Под корректировкой понимаются различные способы заполнения, которые в дальнейшем, при наличии ошибок, можно исправить. Вначале ставится номер для того, чтобы уточнить корректировку — 001. Если со временем что-то меняется, то вписываются цифры 002-004 и так далее.

Период (ежеквартальная отчетность). В поле «период представления» ставятся следующие цифры — за первый квартал ставится код 21, за полгода ставится код 31. Если речь идет о периоде в 9 месяцев, то ставится код 33, за год — код 34.

Налоговый период. Календарный год, за который предоставляется отчет — это и есть налоговый период.

Место регистрации компании в налоговой. В этом поле указывается уникальный код налоговой, в которую поступает отчет. Код обозначает следующее: половина всех цифр — это номер региона, последние — собственно код инспекции. Предприниматели сдают свою отчетность по месту прописки, а по месту регистрации сдает ООО.

Расположение фирмы. Эта цифра позволяет узнать, какая организация сдает отчетность. Если российская, то ставят цифру 212, если ставится по месту учета — 220, крупные предприятия пишут код 213. Индивидуальные предприниматели, находящиеся на «упрощенке» — 120. Другие вписывают код 320.

Наименование организации. Название организации, являющейся налоговым агентом, вписывается в это поле.

ОКТМО. Ставится код территории, где предприятие находится или поставлено на учет. Если предприятие имеет филиал, который выплачивает физлицу какие-то суммы наряду с головным предприятием, то в налоговую службу сдаются два расчета, на которых ставятся разные коды.

Первый блок

Величина налога. Величина налога, или налоговая ставка, указывается в разделе 010. Если ставок несколько, то допускается добавление листов, которые нужно пронумеровать.

Сумма доходов. С начала года все доходы работников организации суммируются и обозначаются в разделе 020. В раздел 025 вписываются дивиденды.

Налоговые вычеты. В графе 030 фиксируется вся налоговая сумма с начала года, которая была у физлиц.

Исчисленный НДФЛ. В графе 040 вписывается полный налог без копеек. Расчет можно произвести следующим образом: раздел 020 минус раздел 030, перемножить на графу 010. Налог с дивидендов вписывается в графу 045. Расчет производится так: налоговая ставка (010) перемножается на графу 025, то есть доход.

Авансовый платеж. В большинстве случаев в разделе 050 указывается ноль. Сумма вписывается только в том случае, когда организация выплачивает определенную сумму авансом иностранцам.

Второй блок

Количество работников. В поле 060 указывается число физлиц, которым предприятие начисляло какие-то выплаты за отчетный период.

Сумма удержанного налога. В поле 070 цифра может совпасть с числом, проставленным в поле 040. Если она не совпадает, то это означает, что какие-то суммы оказались удержаны позднее, чем начислены.

Неудержанная сумма. Неудержанная налоговым агентом по какой-то причине сумма проставляется в поле 080.

Возвращенная сумма. Сумма, которую возвратили работнику из-за ошибочного удержания, вписывается в графу 090. Ноль ставится, если факта не было.

Раздел второй

Дата. В поле 100 вписывается день, в который сотрудники организации получали доход. Зарплату допустимо указать раньше, в день получения — только отпускные и больничные.

День удержания налога фирмой. В графу 110 ставится число, когда был удержан налог. Удержать налог нужно в день выплаты зарплаты. С отпускных и больничных налог удерживается тоже в день выплаты.

Дата перечисления подоходного. Поле №120 содержит число, когда деньги в бюджет были перечислены.

Доход в рублях без вычета налога. Графа 130 указывает сумму, по факту полученную работниками без вычета налога.

Сумма удержанного налога. В поле 140 записывается сумма удержанного налога на дату, отмеченную в графе 110.

Документы для скачивания (бесплатно)

Материальная помощь и подарки

Есть виды материальной помощи, которую нужно вписывать, есть те, что нигде не учитываются. Для уточнения нужно свериться с законодательством РФ, где перечислены подобные различия. Если материальная помощь или подарки соответствуют тем, что содержатся во втором Приложении к Приказу ФНС 2015 года, то нужно отразить их во втором разделе.

В случае, если какого-то типа необлагаемой материальной помощи во втором Приложении нет, то и отражать ее в отчетности организации не нужно.

Про дивиденды в 6-НДФЛ можно узнать из данного выпуска новостей.

znaybiz.ru

Как в 6 ндфл отразить дивиденды и зп

Онлайн журнал для бухгалтера

Они также облагаются налогом, как и основной заработок. Это закреплено законом и прописано в статье 214 Налогового кодекса.

При этом могут облагаться разными ставками. Все зависит от того, является ли человек налоговым резидентом в Российской Федерации или нет: Разница небольшая, но когда речь идет о действительно весомых суммах дохода, то и налог получается заметно больше. Все эти разграничения по налоговым ставкам прописаны в статьях 224 (п.

1и 3) и 207 (п. 2 и 3) Налогового кодекса. По закону налоговым агентом в этом случае выступает организация, которая выплачивает физическим лицам начисленные дивиденды (в 6-НДФЛ не забудьте про них!).

Как отразить дивиденды в 6-НДФЛ

Согласно п.

1 и п. 3 ст. 224 НК РФ налог с дивидендов взимается по ставке 13%, если участник или акционер – резидент, и по ставке 15%, если в капитале российской организации участвует нерезидент. Напомним, что резиденты – это физлица, пребывающие в России не менее 183 дней в году. До 2015 года дивидендный доход резидентов облагался по пониженной ставке 9%, но затем ставка выросла до 13%.

Если сейчас вы выплачиваете дивиденды за 2014 и более ранние годы, облагать их НДФЛ все равно нужно по действующей на сегодня ставке 13%. Очевидно, что налоговую базу для расчета дивидендного налога нужно считать отдельно от остальных доходов, даже если к ним применяется такая же ставка НДФЛ.

Как в форме 6-НДФЛ отразить дивиденды выданные учредителю и сотруднику

В строке 025 укажите только дивиденды. В строке 040 — общую сумму исчисленного НДФЛ (с зарплаты и дивидендов) В строке 045 — только налог с В строке 060 отражают количество физлиц, которые получили доходы.

Поставьте показатель 2. В строке 070 формы 6-НДФЛ за 9 месяцев укажите общую сумму НДФЛ, которую удержали с января по сентябрь, в том числе и налог с дивидендов. Учредитель является нерезидентом.

В этом случае дивиденды облагаются по ставке 15% (п.

2 ст. 207 и п. 3 ст. 224 НК РФ). В этом случае у вас будет два раздела 1.

Сумма начисленных дивидендов отражается по строке 020 «Сумма начисленного дохода» в составе иных облагаемых НДФЛ доходов и выделяется отдельно по строке 025 «В том числе сумма начисленного дохода в виде дивидендов».

Исчисленный налог с дивидендов также отражается дважды: НДФЛ с удерживается по ставке 13% (для резидентов) или 15% (нерезидентов) (ст. 224 НК РФ). Следовательно по строкам 020, 025, 040, 045 дивиденды и налог с них будут отражаться на тех листах Раздела 1, где по строке 010 «Ставка налога, %» указана соответствующая ставка НДФЛ. Датой фактического получения дивидендов (строка 100 Расчета) является день их выплаты (перечисления на счет в банке или выдачи из кассы) (пп.

Согласно п. 1 и п. 3 ст. 224 НК РФ налог с дивидендов взимается по ставке 13%, если участник или акционер – резидент, и по ставке 15%, если в капитале российской организации участвует нерезидент.

Напомним, что резиденты – это физлица, пребывающие в России не менее 183 дней в году. До 2015 года дивидендный доход резидентов облагался по пониженной ставке 9%, но затем ставка выросла до 13%. Если сейчас вы выплачиваете дивиденды за 2014 и более ранние годы, облагать их НДФЛ все равно нужно по действующей на сегодня ставке 13%.

Очевидно, что налоговую базу для расчета дивидендного налога нужно считать отдельно от остальных доходов, даже если к ним применяется такая же ставка НДФЛ.

Налоговые ставки НДФЛ зависят от налогового статуса физического лица. Согласно пунктам 2 и 3 статьи 207 НК РФ, и пунктам 1 и 3 статьи 224 НК РФ:

- Для нерезидентов установлено 15%.

- Для резидентов РФ установлено 13%;

Если предприятие выплачивает дивиденды, которые облагаются разными, то следует по каждой ставке заполнить отдельно строчки с 010 по 050.

Получите 267 видеоуроков по 1С бесплатно: При выплате дивидендов только во втором квартале нужно формировать и заполнять раздел 1 формы 6-НДФЛ за девять месяцев и за год, а раздел 2 в расчетах за девять месяцев и за год не нужно заполнять.

Сумма начисленных дивидендов отражается по строке 020 «Сумма начисленного дохода» в составе иных облагаемых НДФЛ доходов и выделяется отдельно по строке 025 «В том числе сумма начисленного дохода в виде дивидендов». Исчисленный налог с также отражается дважды: НДФЛ с дивидендов удерживается по 13% (для резидентов) или 15% (нерезидентов) (ст.

224 НК РФ). Следовательно по строкам 020, 025, 040, 045 дивиденды и налог с них будут отражаться на тех листах Раздела 1, где по строке 010 «Ставка налога, %» указана соответствующая ставка НДФЛ. Датой фактического получения (строка 100 Расчета) является день их выплаты (перечисления на счет в банке или выдачи из кассы) (пп.

admpravokumskoe.ru