Оказание услуг: отражение в бухгалтерском учете. Бухгалтерский учет услуг

Оказание услуг: проводки

Актуально на: 28 февраля 2017 г.

Услуги – такой же объект гражданских прав, как и вещи, и они могут свободно отчуждаться одним лицом другому лицу (ст. 128, 129 ГК РФ). О том, какие при оказании услуг проводки нужно делать в бухгалтерском учете, расскажем в нашей консультации.

Оказание услуг: бухгалтерские проводки

Бухучет услуг до момента их оказания ведется, как правило, на счетах учета затрат (Приказ Минфина от 31.10.2000 № 94н):

- 20 «Основные производства»;

- 23 «Вспомогательные производства»;

- 29 «Обслуживающие производства и хозяйства» и др.

Кроме того, для учета расходов, связанных с оказанием услуг, может использоваться счет 44 «Расходы на продажу».

Соответственно, в момент оказания услуг затраты по ним списываются в дебет счета 90 «Продажи». При этом по кредиту счета 90 отражается выручка от оказания услуг.

Приведем основные бухгалтерские проводки по услугам:

| Отражены расходы, связанные с оказанием услуг | 20, 29, 44 и др. | 10 «Материалы», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др. |

| Отражена выручка от оказания услуг | 62 «Расчеты с покупателями и заказчиками» | 90, субсчет «Выручка» |

| Списана себестоимость оказанных услуг | 90, субсчет «Себестоимость продаж» | 20, 29 и др. |

| Начислен НДС со стоимости оказанных услуг | 90, субсчет «НДС» | 68 «Расчеты по налогам и сборам», субсчет «НДС» |

| Списаны расходы, связанные с оказанием услуг | 90, субсчет «Расходы на продажу» | 44 |

Иногда возникает вопрос, какие при перепродаже услуг бухгалтерские проводки нужно делать. Сразу оговоримся, что термин «перепродажа» к услугам не совсем применим. Ведь приобретение и потребление услуг производится одномоментно, следовательно, нельзя купить услуги (т. е. потребить их), а затем их же перепродать. Речь может идти скорее об оказании услуг с привлечением сторонних лиц.

К примеру, для оказания услуг по доставке товара покупателю – организации А организация-поставщик (организация B) может привлечь специализированную организацию, непосредственно оказывающую услуги (перевозчик — организация C). В этом случае порядок учета у организации B существенно не будет отличаться от приведенного выше порядка. Оказанные организацией C услуги будут учтены у организации B также по дебету счетов учета затрат и кредиту счета 60 «Расчеты с поставщиками и подрядчиками».

А заключив с организацией А, к примеру, агентский договор, организация B и вовсе не будет отражать у себя в составе расходов затраты, предъявленные организацией C.

Поступление услуг: проводки

Поступление услуг в организации отражается в зависимости от особенностей Учетной политики, а также вида расходов. Услуги организации могут отражаться как в составе текущих расходов (счета 20, 26 «Общехозяйственные расходы», 44 и др.), так и в составе имущества при определенных условиях.

К примеру, расходы на информационные или консультационные услуги, связанные с приобретением товаров, будут отражены так (п. 6 ПБУ 5/01, Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 41 «Товары» — Кредит счета 60

А если торговой компанией понесены расходы на заверение копий учредительных документов при заключения договора с покупателем, то на услуги нотариуса проводка в бухучете будет такая:

Дебет счета 44 – Кредит счета 71 «Расчеты с подотчетными лицами», 60

glavkniga.ru

Бухгалтерский учет в сфере услуг

Содержание статьи:

Бухгалтерский учет в сфере услуг основывается на требованиях Гражданского и Налогового Кодексов РФ, а также на условиях договора.

Понятие услуги

Существуют разные варианты описания того, что такое услуга:

Существуют разные варианты описания того, что такое услуга:

- Называется деятельность, не созидающая самостоятельного продукта, овеществленного объекта или материальных ценностей.

- Ряд действий, которые являются инструментами для производства ценности, они могут создать ценность, но сами не являются самостоятельной ценностью.

Мы воспользуемся понятием, которое дается в Налоговом Кодексе РФ: деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности (часть 1, глава 7, ст. 38, п. 5).

Правовые основы возмездного оказания услуг

Правовые основы оказания услуг базируются на заключенном договоре. В новой редакции ГК РФ договору возмездного оказания услуг посвящена отдельная глава 39. Она регулирует взаимоотношения по тем услугам, чей результат не имеет материального выражения (связь, информационные, медицинские, аудиторские, ветеринарные, консультационные, по обучению), за исключением попадающих под действие глав 37-38, 40-41, 44-47, 51,53.

В общем случае, по договору заказчик обязуется оплатить, а исполнитель по заданию заказчика должен выполнить свои обязательства. Некоторые же виды деятельности в сфере обслуживания основываются на специальных нормативных актах. Например, в образовательной отрасли или в охранной деятельности.

Акт оказанных услуг

Акт оказанных услуг служит приложением к договору. Является подтверждением факта реализации, то есть выполнения обязанностей исполнителя в соответствии с договором. Обеспечивает отсутствие претензий к результату выполненной работы со стороны заказчика в будущем. Однако, при наличии разногласий, акт можно использовать как основание для подачи в суд, для исчисления сроков давности.

Акт относится к бухгалтерским первичным документам. На его основании формируют проводки по списанию на затраты сумм расходов по оказанной услуге. Так как акт — это приложение к договору, то отсутствие договора на момент проверки налоговыми органами, позволит им снять часть расходов из состава затрат, за исключением ситуации, когда работа выполнялась в момент совершения сделки.

Бланк документа не имеет унифицированной формы. Он составляется в соответствии с потребностям сторон соглашения. Как первичный документ бухгалтерского учета он должен содержать следующие обязательные реквизиты:

- наименование документа;

- номер, дата и место составления акта;

- наименование услуги, номер договора, на основании которого она предоставляется;

- стоимость, период или срок оказания работ;

- реквизиты и подписи исполнителя и заказчика, скрепленных печатями.

Отражение реализации услуг в бухгалтерском учете

Бухгалтерский учет у предприятий, задействованных в сфере обслуживания во многом похож на производство, хотя зачастую ошибочно считается простым.Их деятельность, характеризует ряд особенностей:

- относятся к малому и среднему бизнесу;

- часто используют различные системы налогообложения;

- имеют значительный уровень издержек;

- короткий производственный цикл для сферы услуг позволяет работать без незавершенного производства.

Рассмотрим бухгалтерские проводки по реализации услуг. Здесь всё достаточно просто, ведь основную сложность представляет формирование фактической себестоимости, а не отражение реализации. Учет реализации происходит в разрезе номенклатуры оказываемых услуг.

Естественно, что прежде чем отражать проводки в учете, необходимо получить документы, для подтверждения произведенных операций.

типовые бухгалтерские проводки по услугам

| Содержание | Бухгалтерские проводки | |

| Дебет | Кредит | |

| Проводки у заказчика | ||

| Отражены расчеты с исполнителем | 60 | 51 |

| Учтены в расходах полученные услуги | 44, 20, 23, 25, 26 | 60 |

| Выделен входящий НДС | 19 | 60 |

| Проводки у исполнителя | ||

| Отражена реализация | 62 | 90-1 |

| Списана фактическая себестоимость | 90-2 | 20, 23, 25, 26, 44 |

| Начислен НДС с реализации | 90-3 | 68 |

| Поступление оплаты от покупателя (заказчика) | 51 | 62 |

Конечно, учет на каждом конкретном предприятии будет иметь значительно больше своих особенностей, ведь отрасль сферы обслуживания достаточно широкая и охватить всё многообразие в одной статье сложно.Поэтому дальнейшую специфику учета целесообразно рассматривать исходя из принадлежности к конкретной отрасли каждого предприятия.

Понравилась статья? Поделитесь ей в соцсетях

cleverbuh.ru

Как отражать проводки услуг 🚩 бухучет реализации услуг 🚩 Бизнес 🚩 Другое

Автор КакПросто!

Некоторые работодатели в процессе хозяйственной деятельности компании используют услуги сторонних организаций. Как правило, такие работы должны быть связаны с производством и реализацией выпускаемой продукции, то есть они должны быть экономически обоснованы. Эти услуги необходимо отражать в учете.

Статьи по теме:

Вам понадобится

- - документы (счет-фактура, акт, выписка из расчетного счета и другие).

Инструкция

Чтобы отразить ту или иную услугу, сначала получите на руки документы, подтверждающие факт выполнения работы. Вся документация должна быть правильно оформлена. Обязательно заключите договор с той компанией, которая оказывает вам услуги.

При осуществлении работ, получите акт оказания услуг. Также для вычета НДС к нему должна быть оформлена счет-фактура. Акт разработайте самостоятельно, так как российским законодательством не утверждена унифицированная форма.

В бухгалтерском учете на основании акта оказания услуг сделайте следующую проводку: Д26 К60 (76) – отражена сумма расходов (без НДС), связанная с полученной услугой.На основании налогового документа (счет-фактуры) отразите сумму входящего налога на добавленную стоимость, сделайте это с помощью записи: Д19 К60 (76).

После внесения оплаты контрагенту за оказанные услуги на основании выписки из расчетного счета и платежного поручения, в бухгалтерском учете сделайте следующую проводку: Д60 (76) К51. Если оплата происходила наличными денежными средствами (то есть через кассу организации), то на основании расходного ордера сделайте запись: Д60 (76) К50.Предъявите к вычету сумму налога на добавленную стоимость. Для этого сделайте следующие записи: Д68 субсчет «НДС» К19. Включите сумму НДС в книгу покупок, перепроверьте правильность заполнения даты документа и номера.

Спишите расходы на себестоимость продаж, в бухгалтерском учете отразите это следующим образом: Д90 субсчет «Себестоимость продаж» К26.

Видео по теме

Полезный совет

Расходы, которые были осуществлены при получении услуг, уменьшают налогооблагаемую базу при расчете налога на прибыль. Но это можно делать в том случае, если расходы экономически обоснованы и подтверждены, то есть сопровождаются всеми необходимыми документами.

Источники:

- учет услуг проводки

Совет полезен?

Распечатать

Как отражать проводки услуг

Похожие советы

www.kakprosto.ru

бухгалтерский учет оказанных услуг: счета, документы, проводки

Приветствую! Сегодня в поле нашего внимания попадет не столько участок бухгалтерского учета, сколько определенного вида хозяйственная операция. Именно она затронет многие участки бухучета. И сейчас мы подробнее познакомимся с ней.

Бухгалтерский учет оказанных услуг - минимум теории

Событие такое - "Наше предприятие покупает услугу у других фирм и оплачивает ее".Основная задача – решить на какие счета отправить сумму услуги и как ее назвать. Это второе действие. А первым действие мы должны ответить на вопрос.

Можно ли фирме эту услугу вообще покупать?

Можно. Любую услугу можно покупать фирме. Однако, каждый раз, когда предприятие что-то покупает, необходимо думать до конечного результата. Вот, например, так:

«Чтобы ни покупала фирма, все в конечном итоге попадет в формулу финансового результата. Фирма обязана платить налог на прибыль. Разумеется, налоговый кодекс следит, что предприятие может, а что не может подставить в формулу финансового результата. Особо яро Налоговый кодекс следит за видами расходов и четко определяет: «Любой расход должен быть обоснован и иметь производственную необходимость. Т.е. непосредственно влиять на возможность ведения деятельности»

Что нам это дает? Это мысле-фильтр, через которую мы пропускаем каждую покупку, особенно покупку услуг. Другими словами, у нас могут быть услуги, которые можно поставить в формулу финансового результата и уменьшить налог на прибыль. А могут быть услуги, которые нельзя поставить в формулу и уменьшить налогооблагаемую прибыль; такие услуги предприятие сможет оплачивать только за счет своей чистой прибыли.

Наглядный пример услуги, которую нельзя включить в формулу, а придется оплачивать за счет чистой прибыли, может быть - покупка питьевой воды в офисы фирмы, оплата обедов сотрудников в заведениях общепита. А все почему? Потому что это не производственные расходы. Они напрямую не влияют на осуществление деятельности.

Итак, мы решили, что покупаем только те услуги, которые можно подставить в формулу финансового результата. Основной список бухгалтерских счетов, где собираются купленные услуги, следующий: 20, 23, 25, 26, 44, 91.2

Сейчас мы немного повторим то, что уже знаем, просто пройдемся по счетам затрат и повторим основные идеи.

Бухгалтерский учет оказанных услуг: основные счета учета

26 счет – это учет всех расходов фирмы в целом. Больше подходит для управления, администрации. По-другому – это те расходы, которые ложатся на все предприятие, на все его участки бухучета. Эти расходы нельзя точно отнести ни к продажам, ни к производству.

44 счет – это участок бухучета, собирающий расходы, относящиеся к торговле. И, неважно, будь это товары или собственная готовая продукция. Здесь и зарплата продавцов, и реклама, и аренда торговых площадей, либо коммунальные услуги, электроэнергия, налоги с заработной платы персонала, связанного с торговлей.

91.2 счет – это счет расходов, который участвует в формуле финансового результата. Самые распространенные расходы для 91 счета – это услуги банка по обслуживанию расчетного счета, проценты по кредитам и др.

25 счет – этот счет собирает на себе расходы, которые нельзя точно и сразу отнести на конкретный вид продукции. Починили печь, где выпекают 5 видов продукции. Можно ли сказать на какую продукцию можно точно отнести сумму ремонта? А потребляемую электроэнергию этой печью? А уборка помещения, в котором стоит эта печь?

20 счет – этот счет собирает прямые расходы на конкретный вид продукции. Смысл 20 счета до момента «закрытия месяца» - это собрать только те виды расходов, которые точно можно отнести на конкретную продукцию. Самым ярким примером таких расходов будет сырье, которое мы точно знаем какое и в каком количестве идет на конкретный вид продукции. Зарплату людей можно тоже на 20, но при условии, что она начисляется в зависимости от количества сделанной конкретной продукции.

Вот и весь смысл покупки услуги:

- решаем, можно ли купить, чтобы уменьшить налогооблагаемую прибыль. Для этого спрашиваем себя: "Услуга производственного ли значения?" и "А что говорит Налоговый Кодекс о видах расходов для системы налогообложения в нашей фирме?"

- решаем, что за конкретный вид услуги. Либо сразу на 91.2, либо смотрим на оставшиеся счета расходов.

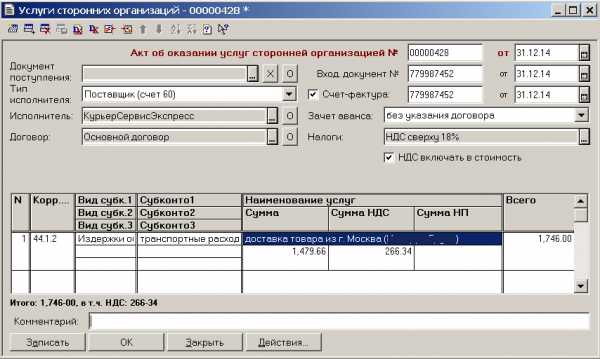

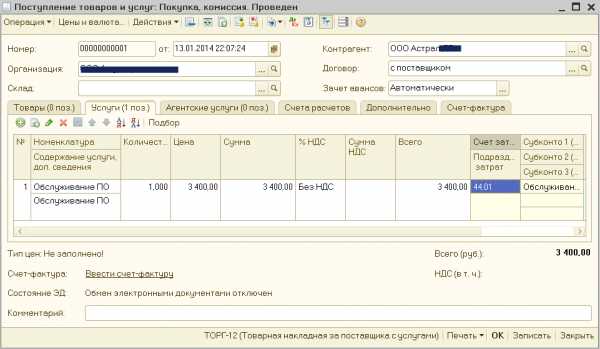

Первичные документы для учета оказанных нам услуг

Поставщик услуги выставляет нам акт об оказании услуги. Мы, если со всем согласны, подписываем его. Далее у себя в учете мы оформляем первичный документ:

Посмотрите на примеры первичных документов.

Посмотрите на табличные части документов – везде в них указывается название услуги, подразделение (если надо) , счет расходов (корр.счет), сумма. А в шапке документа мы указываем поставщика услуги и договор. Если надо, еще и сведения о счет-фактуре поставщика.

buhucheba.ru

Учет бухгалтерии в сфере услуг

Организация, ведущая свою деятельность в сфере услуг, обязана вести бухгалтерский учет, не зависимо от того, распространяются ли эти услуги на население или только на юридических лиц. Трудности возникают практически на всех этапах, особенно у тех компаний, которые только начинают осваивать рынок и не обладают достаточным опытом.

В данном случае целесообразно будет воспользоваться помощью специализированной организации, которая занимается исключительно бухгалтерским сопровождением. Заключив договор с нашей организацией, для Вас, дорогой клиент, открывается множество инструментов ведения бизнеса, которые будут работать практически без Вашего участия, но всегда под контролем. Ведь наша бухгалтерская компания в качестве дополнительного сервиса может предоставлять своим заказчикам юридическую или кадровую помощь.

Главные отличия бухгалтерского учета в сфере услуг от других направлений деятельности:

- В большинстве своем это не крупные холдинги, а представители малого и среднего бизнеса;

- Предприниматели могут свободно выбирать из нескольких систем налогообложения;

- Большое количество издержек практически на всех этапах деятельности;

- Отсутствуют незавершенные производственные циклы благодаря тому, что они кратковременны.

Краеугольным камнем сферы услуг являются договорные отношения. Сам договор возмездных услуг регулируется гл. 39 Гражданского кодекса РФ. Согласно этим отношениям клиент должен выплатить установленное вознаграждение, а компания-исполнитель должна в полной мере выполнить свои обязательства.

Проводки у клиента

В бухгалтерском учете заказчика услуги относятся к категории расходов организации и учитываются на счетах затрат (20, 25 и пр.)

Но существуют такие услуги, которые увеличивают цену приобретаемой продукции или ОС. К ним можно отнести услуги в сфере транспорта или информации. В данной ситуации их необходимо отражать по Д 08 (10,41) К 60.

Проводки у исполнителя

Бухгалтерский учет у организации-исполнителя напрямую зависит от системы налогообложения и выбранной им деятельности. Часто можно встретить компании, которые остановили свой выбор на ЕНДВ или упрощенке, но встречаются и владельцы бизнеса на основной системе.

- Доходы

Прибыль от деятельности относится к категории доходов от обычной деятельности. Учитываться они могут по таким счетам, как Д 62 — К 90.1, Д 90.3 — К 68, Д 50 (51) — К 62 и пр.

- Расходы

В случае отсутствия каких-либо материальных вложений в деятельность организации, то убытки попадают под Д сч. 20. Если вложения имеют место, то проводки осуществляются по сч. 20, 25, 26 и 43 в зависимости от конкретной хозяйственной операции.

Таким образом, бухгалтерский учет в сфере обслуживания физических и юридических лиц полностью основан на общепринятых стандартах ведения бухучета. Если самостоятельная бухгалтерская деятельность отнимает много времени, а штатный бухгалтер не оправдывает расходов на его содержание, то всегда можно обратиться за помощью к сторонней компании.

buhonlayn.ru

Отражение расходов на бухгалтерские услуги сторонних организаций в бухгалтерском и налоговом учете заказчиков при различных системах налогообложения

Все чаще юридические лица (ООО, ЗАО и т.п.) и индивидуальные предприниматели (ИП) передают ведение своего бухгалтерского и налогового учета сторонним организациям, то есть используют бухгалтерский аутсорсинг. Одни предпочитают пользоваться услугами по комплексному бухгалтерскoму сопровождeнию, другие предают бухгалтерским фирмам (ИП) только ведение учета по каким-то отдельным участкам, например, расчет заработной платы или составление бухгалтерской или налоговoй отчетнoсти

07.12.2010Автор: Светлана Межакова, АССА, Соучредитель группы компаний НОРД АУТСОРСИНГ

Несмотря на то, что о бухгалтерском аутсорсинге написано достаточно много статей, бухгалтеры не перестают задаваться вопросом: как правильно учесть в целях налогообложения затраты на стороннее бухгалтерское обслуживание при различных системах налогообложения?

Что касается отражения этих затрат в бухгалтерском учете, здесь все достаточно просто и ясно. Федеральный закон «О бухгалтерском учете» от 21.11.1996 N 129-ФЗ предоставляет руководителю предприятия свободу выбора в решении вопроса об организации бухгалтерского учета, в том числе позволяет передать ведение бухгалтерского учета специализированной организации на договорных началах (п. 2 ст.6).

В п. 3 ст. 4 Закона о бухгалтерском учете предусмотрено освобождение от обязанности ведения бухгалтерского учета для организаций, перешедших на УСНО. Тем не менее, такие организации обязаны вести учет основных средств и нематериальных активов в порядке, предусмотренном законодательством РФ о бухгалтерском учете. Более того, если организация, применяющая УСНО, хочет выплачивать дивиденды своим учредителям, чистую прибыль она должна также определять по данным бухгалтерского учета. Поэтому лучше все-таки вести бухгалтерский учет с самого начала деятельности и в полном объеме.

Напомним, что организации на ЕНВД не освобождаются от обязанности ведениябухгалтерского учета.

Закон о бухгалтерском учете не распространяется на ИП, поэтому вместо бухгалтерского учета они должны лишь вести в установленном порядке учет своих доходов и расходов, который различается в зависимости от применяемой системы налогообложения.

Расходы на стороннее бухгалтерское сопровождение отражаются в бухгалтерском учете организаций-заказчиков в составе расходов по обычным видам деятельности (ПБУ 10/ 9 «Расходы организации»), а так как они связаны с управлением организацией, их можно отнести к управленческим расходам. Согласно положениям Плана счетов бухгалтерского учета от 31.10.2000 г. аудиторские, консультационные и другие аналогичные управленческие расходы, к которым относятся и бухгалтерские услуги, отражаются на счете 26 «Общехозяйственные расходы». В последующем, расходы, учтенные на счете 26, списываются в дебет производственных счетов (20, 23, 29) либо, как условно-постоянные, могут сразу относиться в дебет счета 90 «Продажи». Выбранный способ необходимо закрепить в учетной политике организации.

Используемые далее сокращения:

ОСНО – общая система налогообложения;

УСНО – упрощенная система налогообложения;

ЕНВД – единый налог на вмененный доход.

Отражение расходов на бухгалтерское обслуживание в бухгалтерском учете организаций-заказчиков (при ОСНО, УСНО, ЕНВД)

Исполнитель и Заказчик – плательщики НДС

|

№ |

Хозяйственная операция |

Дебет |

Кредит |

Сумма |

Подтверждающий первичный документ |

|

1 |

Отражение расходов на бухгалтерское обслуживание (без НДС) |

26 |

60 |

10 000 |

Акт сдачи-приемки оказанных услуг |

|

2 |

Учтен предъявленный поставщиком НДС |

19 |

60 |

1 800 |

Счет-фактура |

|

3 |

Входящий НДС предъявлен к вычету из бюджета |

68 |

19 |

1 800 |

Счет-фактура |

|

4 |

Произведена оплата оказанных бухгалтерских услуг |

60 |

51 |

11 800 |

Выписка банка |

Исполнитель – плательщик НДС, а Заказчик – нет

|

№ |

Хозяйственная операция |

Дебет |

Кредит |

Сумма |

Подтверждающий первичный документ |

|

1 |

Отражение расходов на бухгалтерское обслуживание (с НДС) |

26 |

60 |

11 800 |

Акт сдачи-приемки оказанных услуг, счет-фактура |

|

2 |

Произведена оплата оказанных бухгалтерских услуг |

60 |

51 |

11 800 |

Выписка банка |

Исполнитель – неплательщик НДС

|

№ |

Хозяйственная операция |

Дебет |

Кредит |

Сумма |

Подтверждающий первичный документ |

|

1 |

Отражение расходов на бухгалтерское обслуживание (без НДС) |

26 |

60 |

10 000 |

Акт сдачи-приемки оказанных услуг |

|

2 |

Произведена оплата оказанных бухгалтерских услуг |

60 |

51 |

10 000 |

Выписка банка |

НДС

Если заказчик бухгалтерских услуг является плательщиком НДС, то сумма НДС, предъявленная ему Исполнителем – плательщиком НДС, подлежит вычету на основании пп. 1 п. 2 ст. 171 НК РФ при наличии счета-фактуры и соответствующих первичных документов после принятия к учету оказанных услуг (п. 1 ст. 172 НК РФ).

Напомним, что если Заказчик занимается различными видами деятельности, облагаемыми и необлагаемыми НДС, тогда он обязан вести раздельный учет в части НДС, предъявляемого ему Исполнителем.

Отражение расходов на бухгалтерское обслуживание в налоговом учете организаций, применяющих ОСНО

Налог на прибыль

Согласно пп. 36 п.1 ст. 264 НК РФ в целях налогообложения прибыли расходы на услуги по ведению бухгалтерского учета, оказываемые сторонними организациями или ИП, включаются в состав прочих расходов, связанных с производством и реализацией.

Отметим, что момент отнесения затрат на бухгалтерское обслуживание определяется в зависимости от применяемого налогоплательщиком-заказчиком метода начисления (ст. 272 НК РФ) или кассового метода (ст. 273 НК РФ).

Согласно ст. 252 НК РФ затраты на бухгалтерские услуги должны быть обоснованы и документально подтверждены, при этом под обоснованными понимаются экономически оправданные затраты, оценка которых выражена в денежной форме; под документально подтвержденными – затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ. В противном случае затраты на бухгалтерское обслуживание не могут быть учтены в расходах для целей налогообложения прибыли.

Таким образом, для подтверждения затрат на ведение бухгалтерского и налогового учета необходимы следующие документы: договор возмездного оказания бухгалтерских услуг, а также акты сдачи-приемки оказанных услуг. Законодательством РФ не предусмотрена унифицированная форма такого акта, но он должен содержать обязательные реквизиты, установленные Законом о бухгалтерском учете, а именно: наименование документа, дату составления, наименование организации, от имени которой он составлен, содержание хозяйственной операции, измерители хозяйственной операции в натуральном и денежном выражении, должности и ФИО ответственных лиц, а также их подписи.

Следует также отметить, что согласно ст. 346.26 НК РФ, если налогоплательщик осуществляет виды деятельности, которые переведены на ЕНВД, а также виды деятельности, подлежащие налогообложению по ОСНО, то он обязан вести раздельный учет расходов в общеустановленном порядке.

Отражение расходов на бухгалтерское обслуживание в налоговом учете ИП на ОСНО

Если ИП является плательщиком НДС, то входной НДС от исполнителя, бухгалтерской фирмы или предпринимателя, он принимает в порядке, описанном выше.

Налог на доходы физических лиц (НДФЛ)

Как уже отмечалось выше, согласно ст. 4 Закона о бухгалтерском учете индивидуальные предприниматели освобождены от ведения бухгалтерского учета, но ведут учет доходов и расходов в порядке, установленном налоговым законодательством РФ.

Индивидуальные предприниматели, не имеющие освобождений, предоставляемых использованием специальных налоговых режимов, являются плательщиками НДФЛ. Поэтому согласно п. 1 ст. 221 НК РФ состав расходов индивидуального предпринимателя определяется в порядке, установленном гл. 25 «Налог на прибыль организаций» НК РФ, то есть для них ст. 264 также предусмотрена возможность учета расходов на бухгалтерские услуги.

При этом НК РФ не разъясняет, может ли предприниматель учесть в расходах затраты на услуги сторонней бухгалтерии по ведению учета его доходов и расходов. Тем не менее, официальная позиция УФНС России по г. Москве и судебные решения говорят в пользу того, что предприниматель может учесть в расходах затраты на ведение учета доходов и расходов сторонними организациями или индивидуальными предпринимателями.

В частности, в своем письме N 20-12/2/030421@ от 01.04.2009 УФНС России по г. Москве указывает на то, что предприниматель может при определении налоговой базы по НДФЛ включить в состав расходов затраты на ведение учета доходов и расходов сторонними организациями (индивидуальными предпринимателями), к которым относятся и бухгалтерские фирмы.

Есть также положительное решение ФАС Западно-Сибирского округа от 25.01.2010 по делу N А45-13717/2009, в котором суд отклонил доводы налогового органа, указав, что затраты на услуги по ведению бухгалтерского учета относятся к прочим расходам, связанным с производством и реализацией. Также отклонив ссылку налоговой инспекции на пп. 11 п. 47 Порядка учета доходов и расходов индивидуального предпринимателя, суд отметил, что данный Порядок определяет процедуру ведения учета доходов и расходов предпринимателей, тогда как ст. 264 НК РФ позволяет учесть спорные суммы в расходах.

В Постановлении ФАС Московского округа от 29.03.2007, 05.04.2007 N КА-А40/2249-07 по делу N А40-40509/06-14-200 суд также указал, что предприниматель правомерно учел в расходах при расчете НДФЛ затраты на бухгалтерское обслуживание, поскольку они являются необходимыми и связаны с предпринимательской деятельностью.

Аналогичные решения в пользу предпринимателей содержат и постановления других судов, например: Постановление ФАС Восточно-Сибирского округа от 05.10.2006 N А33-9299/06-Ф02-5261/06-С1 по делу N А33-9299/06, Постановление ФАС Дальневосточного округа от 20.07.2005 N Ф03-А51/05-2/1993, Постановление ФАС Уральского округа от 20.07.2005 N Ф09-3026/05-С2 по делу N А50-50495/04.

Следует обратить внимание, что согласно п. 7 ст. 346.26 НК РФ, если индивидуальные предприниматели, переведенные по каким-либо видам деятельности на ЕНВД, осуществляют также деятельность, подлежащую налогообложению по ОСНО, то они обязаны вести раздельный учет расходов в отношении деятельности, переведенной на ЕНВД, и деятельности на ОСНО. При этом учет расходов в отношении видов деятельности, подлежащих налогообложению ЕНВД, осуществляется в общеустановленном порядке.

Организации и индивидуальные предприниматели на УСНО

Объект «Доходы»

Если организация или индивидуальный предприниматель применяют УСНО с объектом налогообложения «доходы», то никакие расходы они не вправе учесть при определении налогооблагаемой базы, включая затраты на ведение бухгалтерского и налогового учета.

Объект «Доходы, уменьшенные на величину расходов»

Если объектом являются доходы организации или индивидуального предпринимателя, уменьшенные на величину расходов, тогда согласно п. 15 ст. 346.16 НК РФ затраты на бухгалтерские услуги включаются в состав расходов, уменьшающих налогооблагаемую базу, в следующем порядке:

- согласно п. 2 ст. 346.17 НК РФ расходами налогоплательщика на УСНО (доходы-расходы) признаются затраты после их фактической оплаты;

- расходы на ведение бухгалтерского и налогового учета должны быть обязательно подтверждены документально в том же порядке, что и для организаций на ОСНО.

Если организации или индивидуальные предприниматели, применяющие УСНО, по отдельным видам деятельности переведены на уплату ЕНВД в соответствии с главой 26.3 НК РФ, то они обязаны вести раздельный учет расходов по разным специальным налоговым режимам (УСНО и ЕНВД). В случае невозможности разделения расходов при исчислении налоговой базы по налогам, исчисляемым по разным специальным налоговым режимам, эти расходы распределяются пропорционально долям доходов в общем объеме доходов, полученных при применении указанных специальных налоговых режимов.

В заключение хотелось бы отметить, что для минимизации рисков предъявления претензий со стороны налоговых органов, при передаче функций по ведению бухгалтерского и налогового учета на бухгалтерский аутсорсинг, необходимо:

- обязательно указать это в учетной политике для целей бухгалтерского и налогового учета;

- оформить надлежащим образом договор на оказание услуг по бухгалтерскому обслуживанию;

- подтверждать произведенные расходы на бухгалтерские услуги полноценно оформленными первичными документами (акты, счет-фактуры, по возможности – расшифровка оказанных услуг).

При заказе бухгалтерских услуг у специализированной фирмы (индивидуального предпринимателя) необходимо также учесть, что если у заказчика есть главный бухгалтер или бухгалтер по какому-либо участку учета, то предмет договора на оказание бухгалтерских услуг с бухгалтерской фирмой (индивидуальным предпринимателем) не должен совпадать с должностными обязанностями вышеуказанных сотрудников заказчика. Иначе расходы по такому договору могут быть признаны налоговой инспекцией экономически необоснованными, и, соответственно, не будут учитываться в составе расходов для целей налогообложения (налог на прибыль, налог по упрощенной системе налогообложения, налог на доходы физических лиц).

taxpravo.ru

Бухгалтерский учет услуг проводки

30.05.2014г.

Многие компании, осуществляя свою деятельность, прибегают к услугам сторонних организаций. Чаще всего это бывает связано с деятельностью по производству продукции или ее продажи. Любые услуги, оказываемые вашей организации, должны быть обоснованы и отражены в проводках в бухгалтерском учете.

Законодательное регулирование оформления учета оказанных услуг

Правовое регулирование учета оказания услуг основывается на договоре, который вы составили с контрагентом. Также регулирование происходит на основании налогового законодательства и Гражданского кодекса. Кроме того, в образовательной, охранной и некоторых других сферах действуют дополнительные нормативные акты.

Поскольку оказывать услуги могут как юридические, так и физические лица, расчеты с контрагентами могут выполняться и в безналичной, и в наличной формах. Расходы на услуги оформляются так же, как и все остальные. Счета бухгалтерского учета, по которым проводят операции, зависят от подразделения, типа производства и других факторов.

Документы для оформления проводок на услуги в бухгалтерском учете

- Счет-фактура.

- Акт выполнения работ.

- Выписка из расчетного счета.

- Выписка из платежного поручения.

Советы по оформлению проводок услуг в бухгалтерском учете

- Перед тем как отражать проводки услуг в бухгалтерском учете, необходимо получить документы, которые подтверждают, что работы были выполнены. Заключите с фирмой, с которой вы работаете, договор. Документ необходимо верно оформить и отразить в нем все оказанные услуги.

- При выполнении работ необходимо заполнить соответствующий акт. Точной формы данного документа не существует, поэтому его составляет бухгалтер предприятия. НДС будет вычтено только при наличии счета-фактуры, который необходимо приложить к акту.

- В бухгалтерском учете оформляется проводка, отражающая сумму расходов на услугу без НДС. Налог на добавочную стоимость отражается на основании счета-фактуры.

- Следующая проводка в бухгалтерском учета делается на основании выписок из расчетного счета и платежного поручения после оплаты работы компании, оказавшей услуги. Если вы платили контрагенту наличными через кассу, оформление расходов происходит через расходный ордер.

- Далее можно производить вычет налога на добавочную стоимость. Сумма НДС обязательно под точным числом и номером вносится в книгу покупок. Затем списываются расходы на себестоимость, что также необходимо отразить в бухгалтерском учете соответствующей проводкой.

biznesanalitika.ru