ЕНВД для юридических лиц и ИП (последние изменения). Енвд для ип как заполнить

Налоговая декларация по ЕНВД для ИП образец заполнения

Единый налог на вмененный доход – добровольная система налогообложения, которую могут использовать как физические лица, занимающиеся индивидуальным предпринимательством, так и юридические лица. Ее можно применять только в отдельных случаях, когда бизнесмен занимается определенным видом деятельности, входящим в перечень ФНС.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону+7 (499) 500-96-41Это быстро и бесплатно!

Что такое ЕНВД

ЕНВД представляет собой один из распространенных в настоящее время налоговых режимов. Он подразумевает уплату налога не с фактически полученного дохода, а фиксированную сумму, установленную государством. В некоторых случаях это может быть выгодно предпринимателям, если их прибыль достаточно велика и превышает средние показатели, лежащие в основе расчета единого налога на вмененный доход.

ЕНВД — фиксированный налог, установленный государством

Достоинства единого налога на вмененный доход

Налоговый режим ЕНВД имеет ряд преимуществ, которые делают его таким популярным среди предпринимателей. В первую очередь следует упомянуть несомненную экономическую выгоду этого налога для бизнесменов.

Обратите внимание: если индивидуальный предприниматель ведет успешную деятельность, в результате чего его бизнес приносить хороший доход, то ему будет выгоднее платить установленный государством налог, так как он будет значительно ниже той суммы, которую он должен был уплатить на другом налоговом режиме.

Но в данной ситуации может быть и обратная сторона медали, когда при ухудшении дел предприниматель должен будет выплачивать в пользу государства больше денег, чем он получил прибыли.

Вторым плюсом единого налога на вмененный доход является то, что его можно совмещать с другими налоговыми режимами. В данном случае индивидуальные предприниматели могут часть доходов, полученных от определенных видов деятельности, оплачивать по ЕНВД, а остальные – по общей или упрощенной системе.

Третьим достоинством единого налога на вмененный доход является то, что предприниматели не должны тратить много времени на ведение документации. Каждый из них легко освоит, как сдавать декларацию по ЕНВД. Помимо нее предприниматели должны вести отчетность, но в настоящее время не существует четких правил, как вести такой дневник, поэтому граждане имеют право заполнять ее в произвольном виде.

Четвертым преимуществом ЕНВД стало то обстоятельство, что индивидуальные предприниматели могут переходить на него или переставать работать по этому режиму по своему усмотрению. Раньше этот налог был обязательным для всех бизнесменов, занимающихся определенными видами деятельности, а теперь они могут самостоятельно выбирать систему налогообложения.

ЕНВД экономически выгодная система налогообложения для успешных предпринимателей

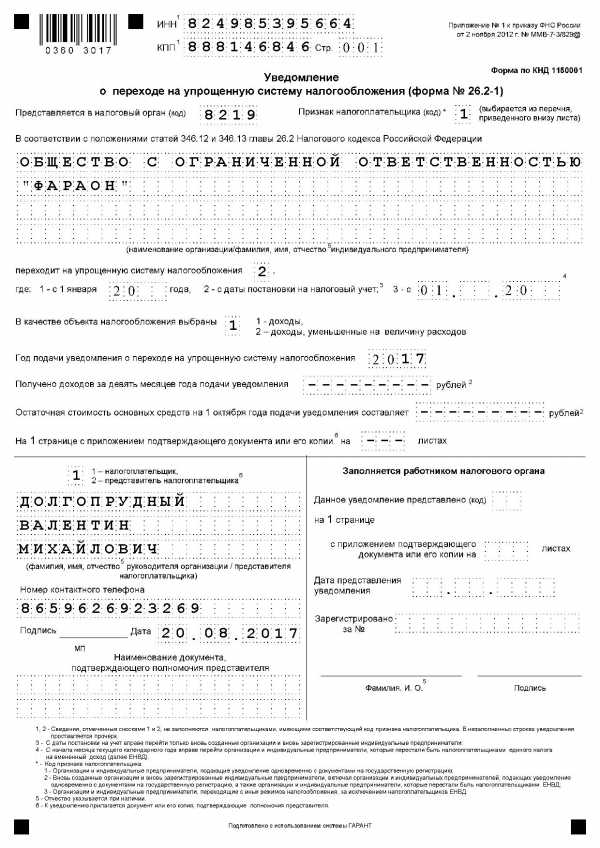

Подача налоговой декларации

Налоговая декларация по единому налогу на вмененный доход в 2016 году заполняется на стандартном бланке, предложенном Федеральной налоговой службой. В настоящее время этот документ состоит из четырех страниц. Каждая из них вверху содержит ИНН предпринимателя, который он должен заполнить самостоятельно. Поле «КПП» заполнять не нужно. Далее в документе должны содержаться сведения о бизнесмене, такие как ФИО, адрес, контактный телефон. Также в документе должны быть указаны коды статистики на те виды деятельности, которые относятся к бизнесу гражданина и облагаются ЕНВД.

Так как подача налоговых деклараций имеет четкие сроки, то в данном случае следует разобраться с тем, что считается днем передачи документов в налоговую. В первую очередь к ним относится непосредственная передача документа сотрудникам ФНС при личном обращении предпринимателя или через посредников, которые совершают данное действие на основе доверенности. Помимо этого днем передачи декларации считается та дата, которая указана почтовым служащим при приеме письма у гражданина, так как в данном случае отсчет будет вестись не от момента получения налоговой инспекцией документов, а от их отправки.

Правила заполнения декларации

Теперь разберем более подробно порядок заполнения налоговой декларации по ЕНВД для ИП. Пошаговая инструкция данного документа достаточно проста.

В настоящее время этот документ состоит из нескольких частей:

- титульного листа;

- первого раздела, касающегося суммы денег, которую индивидуальный предприниматель должен внести в государственный бюджет;

- второго раздела, в который вносятся сведения о расчете единого налога на вмененный доход, касающийся отдельных направлений работы;

- третий раздел посвящен размеру ЕНВД за определенный налоговый период.

Обратите внимание: документ может быть заполнен как вручную, так и на компьютере, но предприниматель должен соблюсти ряд требований, без которых декларация не будет принята в налоговой инспекции.

В первую очередь забудьте об исправлениях и ни в коем случае не используйте корректор. Если при внесении данных в документ была допущена ошибка или помарка, то лучше снова распечатайте бланки и внесите в них правильные данные. Еще одно правило касается самого бланка – никогда не распечатывайте декларацию с двух сторон и не скрепляйте ее с помощью таких средств, которые повреждают листы.

Также следует помнить о том, что заполнение документа должно осуществляться заглавными печатными буквами, при этом каждый символ должен находиться в своем поле, не выступая за него. Для внесения сведений можно использовать синюю, фиолетовую или черную ручку.

Особые случаи заполнения налоговой декларации по ЕНВД

Если индивидуальный предприниматель перестал выполнять тот вид работ, по которому он работает по ЕНВД, то ему пригодится образец заполнения нулевой декларации по ЕНВД для ИП. В тех случаях, когда предприниматель работает один и у него отсутствуют сотрудники, выполняющие работы по Трудовому договору, тогда перед написанием следует внимательно изучить пример заполнения декларации по ЕНВД для ИП без работников.

Также в предпринимательской деятельности нередко бывают ситуации, когда бизнесмен решил закрыть свое дело из-за его нерентабельности. Образец декларации ЕНВД при закрытии ИП вы сможете найти на сайте ФНС или скачать здесь.

Обратите внимание: при ликвидации фирмы предприниматель также должен отчитаться за последний отчетный период, на который приходиться дата, указанная в свидетельстве о прекращении деятельности ИП.

Существуют частные случаи заполнения декларации по ЕНВД, для каждого из которых есть свой образец

Сроки подачи декларации

Вы уже знаете, как заполнить бланк налоговой декларации ЕНВД для ИП, поэтому осталось только разобраться с тем, в какие сроки предприниматели должны сдавать этот документ в местное отделение Федеральной налоговой службы. В настоящее время индивидуальные предприниматели обязаны представлять отчеты ежеквартально, до двадцатого числа месяца, следующего за окончанием налогового периода.

Таким образом, декларация за первый квартал должна быть оформлена до двадцатого апреля, за второй – до двадцатого июля, за третий – до двадцатого октября, за четвертый – до двадцатого января. Оплата налога должна быть выполнена до двадцать пятого числа того месяца, в котором подавалась декларация.

Образец заполнения бланка налоговой декларации по ЕНВД единому налогу на вмененный доход для ИП поможет гражданам быстро оформить этот документ, не допустив при этом ошибок. В данном случае предприниматель не столкнется с различными проблемами, из-за не принятой декларации и несвоевременно заплаченных налогов.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 500-96-41Это быстро и бесплатно!

vashbiznesplan.ru

Как заполнить ЕНВД| Контур Эльба

О том, как заполнить ЕНВД беспокоятся, в первую очередь, начинающие предприниматели. В первый раз страшно допустить ошибку. Не стоит тревожиться – этот отчет очень прост в заполнении. Декларацию по ЕНВД нужно сдавать до 20 числа месяца, следующим за окончанием квартала. Независимо от того велась деятельность или нет. Последняя форма утверждена приказом ФНС № ММВ-7-3/353@ от 04.07.2014г.

Как заполнить ЕНВД: базовая доходность и физический показатель

Система налогообложения с применение вмененного дохода не зависит от доходов и расходов фирмы. Как заполнить ЕНВД, не обращая внимания на эти, казалось бы, самые главные составляющие всей предпринимательской деятельности? Есть две величины, которые влияют на размер налога. Это базовая доходность и физический показатель. В п.2 ст. 346.24 НК РФ перечислены все виды деятельности, которыми можно заниматься на вмененке, а в ст.346.29 каждому из них соответствует количественное и стоимостное выражение физического показателя и базовой дохдности. В роли физического показателя выступают площадь и количество работников, базовая доходность – стоимость в месяц с единицы физического показателя. Еще при расчете налога нужно ориентироваться на коэффициенты К1 и К2. К1 – индексируется каждый год. На 2015 его значение – 1,798. К2 устанавливается законодательством субъекта, в котором ведется предпринимательская деятельность. Узнать его можно в своей налоговой инспекции.

Заполняем титульный лист

Перед тем как заполнить ЕНВД расчет, то есть непосредственно узнать сумму налога к уплате, нужно начать с титульного листа. В самом верху указываем ИНН и КПП (у ИП КПП нет). При первичной сдаче декларации в ячейке с номером корректировки указывают значение 0. Далее ставим налоговый период (все коды приведены в приложениях к Порядку о заполнении), год, код налогового органа и места учета. Наименование организации пишется в соответствии с учредительными документами. ИП пишут свою фамилию, имя и отчество. Затем указывают основной вид экономической деятельности (собственник бизнеса вправе при регистрации указать несколько видов). Внизу титульного листа обозначается, кто подтверждает сведения, представленные в декларации.

Второй раздел

Здесь и пойдет речь о том, как заполнить ЕНВД, потому что в этой части отчета осуществляется расчет налога. Указываем код вида предпринимательской деятельности, адрес ее места осуществления. В строках 040-060 ставят постоянные величины: вашу базовую доходность и коэффициенты К1 К2. Если видов деятельности несколько – нужно будет заполнить второй раздел для каждого из них. Далее в строках 070-090 указываем величину физического показателя за месяц. Если ваша фирма в текущем отчетном периоде встала или снялась с учета в качестве плательщика ЕНВД, тогда нужно заполнить количество полностью отработанных дней и пропорционально рассчитать сумму налога. Для этого произведение базовой доходности, коэффициентов и величины физического показателя умножают на количество календарных дней месяца, а затем делят на фактически отработанные дни. В строке 100 указывают всю налоговую базу на квартал, суммировав строки 070-090. Это значение умножают на налоговую ставку 15%, а результат отражают по строке 110.

Третий и первый раздел

В строке 005 нужно указать код, который покажет признак плательщика: является ли он работодателем. Это нужно для ИП, так ка предприниматели без работников могут уменьшить налог на всю сумму страховых взносов, перечисленных за себя в течение квартала в ПФР. Если сотрудники есть – ЕНВД можно уменьшить до 50%. Это касается и юридических лиц. В строке 110 ставим сумму данных строки 110 всех заполненных разделов 2. Уплаченные взносы ИП за работников и организации отражают в строке 020. В строке 030 предприниматели проставляют суммы фактически перечисленных в течение квартала вносов за себя. В строке 040 получается итоговая сумма к уплате (налог минус взносы).

В первом разделе проставляют суммы налога к уплате по каждому объекту деятельности, если у них разный ОКТМО. Если код один – то значение в строке 010 раздела 1 будет равно строке 040 раздела 3.

Всё достаточно не сложно, не так ли? Но вникать в нюансы, относить в налоговую или отправлять по почте — это всё время! Бухгалтер за каждый «чих» может запросить столько, что первый вариант кажется не таким уж и плохим. Знакомая ситуация? Её можно забыть. Забыть как страшный сон. Как призрак прошлого. Потому что в России уже более 5 лет есть онлайн-сервис Контур Эльба, около миллиона пользователей — это очень яркий показатель. Ведь Эльба избавила всех от подобных проблем, ВСЁ, абсолютно всё решается через интернет. Как и должно. Как и делается в «цивилизованном мире». Форма декларации обновляется в самом сервисе, данные чтобы автоматически заполнить ЕНВД — декларацию «подтягиваются» сами из сервиса, декларация отправляется мгновенно — нужно лишь нажать кнопку, подтверждение из налоговой приходит в личный кабинет пользователя (можно сдавать корректировки, если надо). И это помимо управления торговлей, синхронизации с любыми интернет-банками расчета с сотрудниками, выписками из госсреестра и мн.др. Согласитесь, что стоит, однозначно стоит хотя бы познакомиться Эльбой, как обещают разработчики, целый месяц будет дан на ознакомление — можно будет всё попробовать, потрогать и померить:

www.elba-buhgalter.ru

Как заполнять декларацию енвд ип в 2018 году

Согласно установленным правилам, нужно ежеквартально сдавать декларацию ЕНВД в налоговую инспекцию, а также уплачивать авансовые платежи в бюджет в соответствии с расчетами, представленными в этом документе. Составить и подать декларацию ЕНВД можно на официальном сайте ИФНС, для этого потребуется заверить документ личной электронной подписью.

Помимо этого, существуют многочисленные агентства, предлагающие свои услуги в сдаче налоговой отчетности. В этом случае необходимо оформить официально заверенную у нотариуса доверенность. Сдача деклараций предусмотрена только в электронном варианте, заполнять ее вручную и лично приносить в налоговую инспекцию нельзя. Впрочем, заполнение декларации не составит особых сложностей, если предприниматель решит сделать это самостоятельно. В помощь могут прийти различные онлайн сервисы, наглядно демонстрирующие, как нужно заполнять разделы документа.

В форме документа предусмотрено заполнение титульного листа и трех разделов:

В титульном листе в соответствующих полях нужно указать стандартные сведения о предпринимателе: ФИО; ИНН; ОРГН; контактный телефон; номер налогового органа; код ОКАТО; отчетный период.

- 1 часть – размер суммы ЕНВД, подлежащей уплате в бюджет;- 2 часть – предназначена для расчета этой суммы;- 3 часть – расчет суммы ЕНВД за налоговый период.

Следует помнить о том, что согласно Приказу ФНС РФ № ММ-7-3/13 от 23.02.2012г. не допускается подача нулевых налоговых деклараций ЕНВД. Чтобы рассчитать самостоятельно сумму ЕНВД, нужно знать базовую доходность своей деятельности. Помочь в этом сможет ст.346.29 НК РФ, где в соответствующей таблице нужно отыскать соответствие этого показателя своему виду деятельности.

Следующий этап расчета – потребуется умножить величину базовой доходности на физический показатель (к-во м2,; л.с. и пр.), коэффициент-дефлятор К1. Его величина ежегодно утверждается в Министерстве экономического развития РФ, уточнить этот показатель можно на официальном сайте ведомства.

Помимо К1, местными органами самоуправления вводится корректирующий коэффициент К2. Механизм его разработки описан в соответствующей статье НК РФ, он призван отражать реальные факторы, влияющие на величину дохода предпринимателя, уплачивающего ЕНВД.

Таким образом, расчет суммы ЕНВД производится по формуле: БД*физ. показатель*К1*К2.

Уменьшить размер ЕНВД, подлежащего уплате в бюджет, могут своевременно произведенные страховые взносы в ПФ: если предприниматель ежеквартально добросовестно оплачивает их, эти суммы идут в зачет, позволяя существенно сэкономить на уплате ЕНВД.

Когда сотрудник ИФНС примет документ в обработку, программа сформирует протокол приема данных, который можно распечатать и приложить к своей бумажной отчетности. Для недостоверно заполненной декларации ЕНВД предусмотрена корректировка данных, но эта возможность появится лишь после того, как сотрудник налоговой инспекции проверит ее, обнаружит несоответствие и отправит ИП соответствующее уведомление.

www.kakprosto.ru

ЕНВД - nalog-nalog.ru

Режим ЕНВД: возможность применения

Как перейти на ЕНВД и заполнить формы ЕНВД-1 и ЕНВД-2

Расчет налога: базовая доходность и коэффициенты-дефляторы

Бланк декларации 2018 года: как заполнить и сдать

Каков срок сдачи декларации по ЕНВД за 3 квартал 2018 года и последующие периоды

КБК по ЕНВД в 2018 году для ИП и ООО и уплата налога

Обязанности плательщиков при ЕНВД: уплата других налогов и раздельный учет

Прекращение деятельности на ЕНВД

Режим ЕНВД: возможность применения

Компании и ИП вправе осуществить переход на ЕНВД при выполнении определенных условий. С их перечнем вы можете ознакомиться в статье «Кто может применять ЕНВД (порядок, условия, нюансы)?».

О расчете численности работников при ЕНВД читайте в публикациях:

О плюсах и минусах ЕНВД мы рассказываем в этих материалах:

Сравнить режимы налогообложения и выбрать приемлемый вам помогут статьи:

О возможности применения ЕНВД при определенных видах деятельности можно узнать из материалов:

Как перейти на ЕНВД и заполнить формы ЕНВД-1 и ЕНВД-2

Применять ЕНВД могут не только вновь зарегистрированные организации и ИП, но и уже действующие. Однако последним нужно учитывать некоторые нюансы.

Подробнее о них вы можете прочитать в статьях:

Порядок перехода на ЕНВД также рассмотрен в статье «Порядок перехода на ЕНВД».

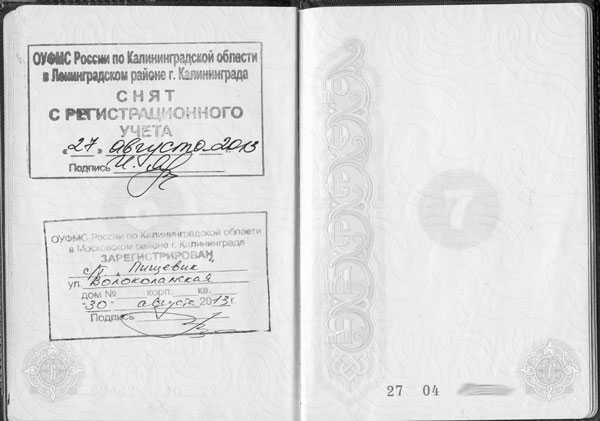

Первым шагом, ведущим к началу работы на ЕНВД, является постановка на учет в налоговом органе, в адрес которого в течение 5 дней с момента начала работы на ЕНВД налогоплательщику следует направить соответствующее заявление. Налоговым законодательством предусмотрены 2 его формы:

-

ЕНВД-1 (для организаций): в документе отражается статус фирмы — российская или иностранная, ее наименование и адрес, код оказываемых услуг и место их осуществления. Что еще нужно указать в ЕНВД-1? Об этом вам расскажет статья «Как заполнить заявление по форме ЕНВД 1 (бланк)?».

-

ЕНВД-2 (для ИП): в заявлении указывается Ф. И. О. будущего плательщика ЕНВД, вид его деятельности, адрес, по которому она осуществляется, и дата начала применения ЕНВД. О том, как правильно заполнить такой документ по ЕНВД, говорится в этом материале.

Способы подачи заявлений в ИФНС рассмотрены в материале «ФНС рассказала, как встать на учет по ЕНВД».

Получив указанные формы, ИФНС регистрирует ИП или компанию в качестве плательщиков ЕНВД, о чем извещает их посредством выдачи уведомлений № 1-3-Учет (для организаций) и № 2-3-Учет (для ИП). Подробнее о данной процедуре — в материалах:

Расчет налога: базовая доходность и коэффициенты-дефляторы

Сумма налога при ЕНВД определяется как произведение налоговой базы и ставки налога. Налоговая база по ЕНВД определяется по каждому виду деятельности и зависит от базовой доходности, физического показателя и корректирующих коэффициентов К1 и К2. Подробнее о расчете налоговой базы можно прочитать в этой статье.

О том, что такое базовая доходность и как ее рассчитать, рассказывает статья «Базовая доходность ЕНВД в 2018 году».

О порядке расчета физических показателей читайте здесь.

Об особенностях расчета физического показателя «количество работников» можно узнать из материала «Как учесть АУП при совмещении ОСН и ЕНВД с физическим показателем ”количество работников”».

О корректирующих коэффициентах читайте в публикациях рубрики «Коэффициенты ЕНВД (К1, К2)».

Об особенностях расчета ЕНВД за неполный налоговый период можно узнать из материалов:

Об особенностях расчета ЕНВД при осуществлении отдельных видов деятельности читайте в статьях:

О расчете ЕНВД при грузоперевозках можно прочитать здесь.

Об уменьшении налоговой базы по ЕНВД на страховые взносы читайте в публикациях:

О том, как отражается начисление и уплата ЕНВД в бухгалтерском учете, смотрите в статье «Проводки по начислению и уплате ЕНВД».

Бланк декларации 2018 года: как заполнить и сдать

Став плательщиком ЕНВД, компания или предприниматель начинают работать по правилам гл. 26.3 НК РФ, в соответствии с которыми они получают освобождение от исчисления и уплаты:

-

НДС (за некоторым исключением).

-

Налога на прибыль (для компаний) или НДФЛ (для ИП).

-

Налога на имущество, кроме облагаемого по кадастровой стоимости.

Однако у вмененщиков появляется новая обязанность — рассчитать и перечислить в бюджет ЕНВД.

Порядок расчета налога должен быть отражен в декларации по ЕНВД. Форма указанного документа пока утверждена приказом ФНС России от 04.07.2014 № ММВ-7-3/353@. Бланк отчета по ЕНВД доступен на нашем сайте. Скачать его можно здесь.

Посмотреть образец заполнения декларации можно в материале «Сроки сдачи декларации по ЕНВД за 3-й квартал».Однако имейте в виду, что сейчас декларация по вмененке в процессе изменения и с отчетности за 3 квартал 2018 года ФНС просит сдать ее по этой рекомендованной форме.

Также о заполнении и сдаче декларации по ЕНВД можно прочитать в статье «Декларация ЕНВД за 3 квартал 2018 года»;

ОБРАТИТЕ ВНИМАНИЕ! Заполнение декларации с нулевыми показателями для ЕНВД недопустимо. Эта позиция ФНС РФ приведена в публикации «У ”вмененщика” не может быть нулевых деклараций».

О том, как чиновники предлагают заполнить декларацию по ЕНВД в случае отсутствия физического показателя, читайте в статье «Можно ли сдавать нулевую декларацию по ЕНВД?».

Мнение ФНС о том, как подать декларацию в случае приостановки деятельности узнайте из публикации «ФНС разъяснила, как быть с ЕНВД при приостановке деятельности».

Плательщик ЕНВД может направить декларацию в ФНС как в электронном виде, так и на бумажном носителе. О нюансах отправки отчета ЕНВД в электронном виде рассказывается в статье «Порядок сдачи налоговой отчетности через Интернет».

О возможности сдачи декларации по ЕНВД через сайт ФНС без посредника-оператора связи читайте в материале «ФНС РФ: почти всю отчетность можно сдать через сайт».

О том, какую еще отчетность сдают ИП и ООО на ЕНВД, читайте в статьях:

Каков срок сдачи декларации по ЕНВД за 3 квартал 2018 года и последующие периоды

Сроки представления декларации по ЕНВД регламентированы п. 3 ст. 346.32 НК РФ. В соответствии с указанной нормой отчет по ЕНВД направляется в ИФНС по окончании налогового периода до 20 числа месяца, следующего за отчетным кварталом.

Таким образом, отчет за 3 квартал 2018 года нужно сдать до 22.10.2018 (20.10.2018 – суббота, в соответствии с п.7 ст. 6.1 НК РФ декларация сдается в первый рабочий день).

Какой налоговый период по ЕНВД, можно узнать из статьи «Налоговый период по ЕНВД».

О последствиях несвоевременной сдачи декларации читайте в статье «Будет ли штраф за неподачу декларации по ЕНВД в срок?».

А вот в какие сроки необходимо осуществить налоговые платежи по ЕНВД, вы сможете узнать из статьи «Порядок и сроки уплаты ЕНВД в 2018 году».

КБК по ЕНВД в 2018 году для ИП и ООО и уплата налога

Плательщики налога при заполнении формы ЕНВД для юридических лиц КБК в 2018 году должны использовать следующий — 182 1 05 02010 02 1000 110. А о том, какие для плательщиков ЕНВД КБК коды действуют в 2018 году при оплате пени вы сможете узнать здесь.

Все коды КБК по ЕНВД для ИП соответствуют кодам, применяемым организациями.

Подробнее см. в статье «КБК для уплаты ЕНВД в 2017-2018 годах для ИП».

Нужно ли продолжать уплачивать ЕНВД при приостановлении деятельности, читайте в публикации «Приостановление деятельности не освобождает от уплаты ЕНВД».

Обязанности плательщиков при ЕНВД: уплата других налогов и раздельный учет

У плательщиков ЕНВД, помимо подачи декларации и уплаты этого налога, есть и другие обязанности. К таким обязанностям относится уплата налогов, от которых применение ЕНВД не освобождает, и ведение раздельного учета.

Подробнее об обязанностях плательщиков ЕНВД читайте в этом материале.

О том, как «вмененщик» начисляет и уплачивает налог на имущество, читайте здесь.

Несмотря на то, что применение ЕНВД освобождает от уплаты НДС, в некоторых случаях «вмененщик» тем не менее обязан подать декларацию по НДС и уплатить налог. Подробнее читайте в статье «При каких операциях на ЕНВД нужно платить НДС?».

НК РФ требует от «вмененщика» вести раздельный учет при осуществлении нескольких видов деятельности, облагаемых ЕНВД, и при совмещении ЕНВД с другими режимами налогообложения. Прочитать об этом можно в публикациях:

Прекращение деятельности на ЕНВД

Для того чтобы прекратить применение ЕНВД, необходимо подать заявление о снятии с учета в качестве плательщика этого налога. Найти информацию о том, как это сделать, и ознакомиться с образцом заявления можно в статье «Форма ЕНВД 3: заявление о снятии с учета организации».

При прекращении вмененной деятельности юридические лица подают заявление по форме ЕНВД 3, а индивидуальные предприниматели — по форме ЕНВД 4. Скачать бланки заявлений можно здесь.

О порядке прекращения деятельности на ЕНВД читайте в материалах:

О последствиях нарушения срока представления заявления о прекращении деятельности можно узнать из публикаций:

Об особенностях расчета налога при прекращении деятельности читайте в материале «Как рассчитать ЕНВД, если торговая точка закрылась?».

Порядок исчисления ЕНВД, безусловно, намного проще, чем исчисление налогов на общем режиме налогообложения — только один этот факт может склонить плательщика к выбору ЕНВД. Однако и на ЕНВД бывают нестандартные ситуации, но с ними вам всегда помогут разобраться публикации нашей рубрики «ЕНВД».

nalog-nalog.ru