Проверка регистрации ООО на сайте налоговой. Проверка регистрации на сайте налоговой

Я хочу проверить, корректно ли проходит проверка | ФНС

Порядок и сроки проведения выездных налоговых проверок

^К началу страницы

Выездная налоговая проверка проводится на территории (в помещении) налогоплательщика, но в том случае, если налогоплательщик не может предоставить помещение для проведения выездной проверки, она проводится по месту нахождения налогового органа.Выездная налоговая проверка в отношении консолидированной группы налогоплательщиков проводится в отношении налога на прибыль организаций.Выездная проверка налогоплательщика проводится в течение 2 месяцев(в том числе организации с обособленными подразделениями).

Самостоятельная выездная проверка филиала или представительства - в течение 1 месяца.

Срок проведения выездной проверки может быть продлен до 4 или 6 месяцев в следующих случаях:

- если вы имеете статус крупнейшего налогоплательщика;

- налоговый орган получил информацию, которая свидетельствует о возможном нарушении налогового законодательства и требует дополнительной проверки;

- на территории, где проводится проверка, случился потоп, наводнение, пожар или другие чрезвычайные происшествия;

- у вас несколько обособленных подразделений;

- вы не представили в установленный срок документы по требованию налоговых органов;

- имеются иные обстоятельства.

- в связи с необходимостью получения информации от иностранных госорганов в рамках международных договоров;

- в связи с необходимостью проведения экспертизы;

- перевода на русский язык документов, которые представлены налогоплательщиком на иностранном языке и истребования у контрагента проверяемого налогоплательщика или у иных лиц документов (информации), которые относятся к деятельности этого налогоплательщика.

В последний день проведения выездной проверки составляется справка о проведенной выездной налоговой проверке. Дата составления справки (дата справки) фиксирует окончание выездной проверки.

Выездные налоговые проверки проводятся в отношении налогоплательщиков, плательщиков сборов, налоговых агентов, а с 01.01.2017 и в отношении плательщиков страховых взносов (п. 17 статьи 89 НК РФ).Пример: Налоговый инспектор А.А.Иванов проводил выездную проверку организации ООО «ХХХ» и 20 октября 2011 года инспектор составил справку о проведенной выездной налоговой проверке. Таким образом, датой окончания проведения проверки является 20 октября 2011 года.

Форма акта выездной налоговой проверки

^К началу страницы

По результатам выездной налоговой проверки в течение двух месяцев со дня составления справки о проведенной выездной налоговой проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки.В случае если лицо, в отношении которого проводилась проверка, или его представитель уклоняются от получения акта налоговой проверки, этот факт отражается в акте налоговой проверки, и акт налоговой проверки (с необходимыми приложениями) направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения) или месту жительства физического лица и датой вручения этого акта в этом случае будет шестой день, считая с даты отправки заказного письма.

Процедуры, возможные при проверке

^К началу страницы

Инвентаризация (п. 13 ст. 89 НК РФ)

Инвентаризация проводится с целью проверки достоверности данных, содержащихся в документах налогоплательщика, а также для выяснения иных обстоятельств, имеющих значение для выполнения задач налоговой проверки.Осмотр (ст. 91, 92 НК РФ)

Налоговые органы вправе осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории.Выемка (ст. 94 НК РФ)

Выемка документов и предметов производится для того, чтобы выявить и подтвердить достаточными доказательствами нарушения налогового законодательства.Экспертиза (ст. 95 НК РФ)

В необходимых случаях при проведении выездных налоговых проверок, на договорной основе может быть привлечен эксперт.Допрос (ст. 90 НК РФ)

В необходимых случаях при проведении выездных налоговых проверок проводится допрос свидетеля, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля.Вызов в качестве свидетеля (ст. 90 НК РФ)

Налоговые органы вправе вызывать для дачи показаний любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля.Получение экспертного заключения (ст. 95 НК РФ)

Если эксперт при производстве экспертизы установит имеющие значение для дела обстоятельства, по поводу которых ему не были поставлены вопросы, он вправе включить выводы об этих обстоятельствах в свое заключение.Привлечение переводчика (ст. 97 НК РФ)

В необходимых случаях для участия в действиях по осуществлению налогового контроля на договорной основе может быть привлечен переводчик.www.nalog.ru

Как узнать о регистрации ООО на сайте налоговой

Часто предпринимателям и клиентам разнообразных организаций требуется узнать о регистрации ООО на сайте налоговой службы. Как легко провести такую проверку, какую информацию о юридических лицах и индивидуальных предпринимателях легко получить в открытом доступе каждому заинтересованном пользователю — читайте в данной статье.

С какой целью нужно проверять добросовестность юридических лиц

У предпринимателей и бизнесменов, руководителей и делопроизводителей большинства организаций регулярно возникают ситуации, когда необходимо уточнить какие-то данные о партнёре по работе. Например, узнать отличаются ли юридический адрес и фактическое местонахождение, уточнить правильное название должности руководителя или его полное имя.

Сделать это довольно просто. Проверка регистрации юридического лица на сайте налоговой службы доступна любому пользователю интернета, проста в исполнении и занимает буквально несколько минут. Эта несложная операция поможет обезопасить себя от недобросовестных контрагентов и узнать всю официальную информацию о потенциальном партнёре.

Эта несложная операция поможет обезопасить себя от недобросовестных контрагентов

Эта несложная операция поможет обезопасить себя от недобросовестных контрагентовКак эффективно провести проверку контрагента

Итак, как узнать зарегистрировали ли ООО в налоговой? Проверить добросовестность юридического лица довольно просто. Для этого необходимо:

- Зайти на официальный сайт Федеральной налоговой службы и найти раздел «Риски бизнеса: проверь себя и контрагента». После перехода по ссылке вы попадёте на страницу, где осуществляется проверка. Кстати, найти нужную страницу можно напрямую через поисковую систему. Вводите запрос «сведения об ООО на сайте налоговой» и переходите по самой верхней ссылке.

- Далее нужно разобраться с критериями поиска. В первую очередь выясните, проверяете вы юридическое лицо или индивидуального предпринимателя, и установите соответствующую вкладку. Для проверки юридического лица есть два варианта: по ОГРН/ИНН и по названию организации.

Идентификация по индивидуальному налоговому номеру будет значительно проще и точнее. Если эти данные вам известны, введите номер в соответствующее поле, и уже через несколько секунд вы получите всю нужную информацию.

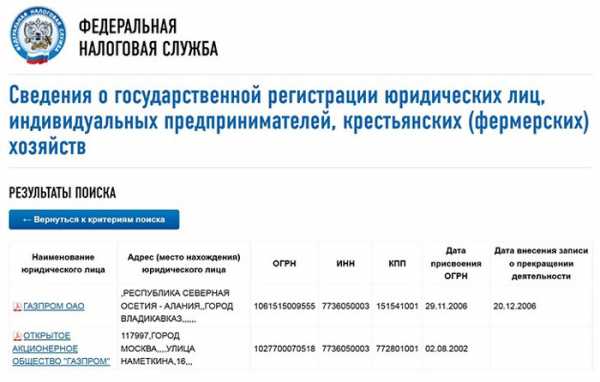

Если ИНН вам неизвестен, вы можете попробовать найти контрагента по названию фирмы. Введите название компании и укажите регион, в котором она должна быть зарегистрирована. Трудность этого способа в том, что с высокой вероятностью вы получите несколько вариантов компаний со схожими названиями и определять, какая именно нужна вам, придётся вручную (по адресу или другим косвенным признакам). В случае, когда наименование фирмы известно точно, можно установить критерий поиска «искать по точному соответствию наименованию».

Если требуется проверить индивидуального предпринимателя или крестьянское фермерское хозяйство, можно также указать его ИНН или полное имя и регион регистрации. После ввода всех данных нужно расшифровать защитный код (цифры на картинке) и ввести их в соответствующее поле. Так система защищается от спама.

- Оценка результатов поиска. После того, как вы ввели всю необходимую информацию, сайт покажет вам результаты поиска. Если вы искали по ИНН, результат будет только один, но если вы пытались найти фирму по наименованию, с высокой долей вероятности результатов будет несколько.

- Скачивание файла. Разобравшись, информация о каком ООО или ИП вам нужна, кликайте на его название в списке. На ваш компьютер загрузится pdf-файл со всеми необходимыми данными.

Идентификация по индивидуальному налоговому номеру будет значительно проще и точнее

Идентификация по индивидуальному налоговому номеру будет значительно проще и точнееЧто можно свободно узнать из выписки с сайта налоговой службы

В скаченном файле будет крайне подробная информация об интересующей вас организации. Можно узнать:

- ИНН и ОГРН;

- юридический адрес и фактическое местонахождение;

- дату регистрации;

- информацию о руководителе и учредителях;

- контактные данные;

- информацию о правопредшественниках;

- размер уставного капитала.

Чем длительнее история предприятия, тем больше будет размер документа. У молодых предприятий выписка обычно занимает 1-2 листа. В заголовке документа указывается дата, по состоянию на которое предоставляется информация — она совпадает с датой совершения запроса.

Заключение

Узнать основную информацию о юридических лицах в настоящее время очень просто — достаточно воспользоваться специальным сервисом на официальном сайте федеральной налоговой службы. Зная ИНН компании или хотя бы её наименование, на данном портале можно получить много ценной информации и проверить добросовестность контрагента.

Интересное по теме:

biztolk.ru

Проверить регистрацию ООО в налоговой

На основании законодательства, что регулирует деятельность и выполнение своих обязанностей чиновников, налоговики не имеют право затягивать период, затраченный по времени на проведение процедур регистрации Общества с ограниченной ответственностью (далее – ООО).

Эти сроки измеряются в 3 дня. Чаще всего налоговая служба строго соблюдает этот период времени. Однако бывают и сбои, поэтому для всех заявителей регистратор дает свободный доступ к самостоятельной проверке статуса регистрации своего предприятия на официальном сайте ФНС.

Есть ли такая возможность

Стандартные сроки для проведения процедуры регистрации ООО, в которые обычно укладываются служащие налоговой инстанции измеряется в 3-х или 5-ти днях (рабочих).

На основании изменений в законодательстве был положен стандарт сроков проведения регистрации юридических лиц – 3 дня (федеральный закон №209-ФЗ от 29.06.15 г.).

Иногда при большой загруженности эти сроки могут затягиваться до 7 рабочих дней. Это по большому счету касается больших городов, где есть риск большого скопления заявлений от юридических лиц.

Если же налоговики затянули сроки еще дольше, более 7 дней (не считая выходных и праздничных) и не уведомили учредителей о результатах регистрации, тогда имеет смысл проверить самостоятельно, готова ли ваша регистрация.

Основываясь на законодательном положении «О регистрации на государственном уровне юридического лица или индивидуального предпринимателя» №129-ФЗ от 08.08.01 г., которое было изменено 31.01.16 г., вся процедура регистрации ООО должна обязательно проводиться по месту расположения его юридического адреса.

Это существенно упрощает ситуацию, когда требуется обращаться в налоговую инспекцию за тем, чтобы узнать, готово ли свидетельство о регистрации, или еще нет.

Никаким законом не воспрещается самолично заявителям проверять статус своих заявлений и поданных документов. Более того на официальной сайте ФНС существуют даже специальные возможности для проведения подобного рода проверок (сервис проверки юрлица по ЕГРЮЛ).

Для чего это нужно

Необходимость проверки может возникнуть в том случае, когда налоговые службы затягивают незаконно сроки.

Если уже прошло более 3 рабочих дней, а никакого уведомления владелец фирмы (или учредитель) не получал о том, что фирма его уже зарегистрирована как юридическое лицо, то это считается нарушением сроков исполнения.

Но самыми основными причинами, почему владельцы своих предприятий так торопятся с тем, чтобы узнать поскорее, готова ли регистрация, являются следующие:

- нужно в 10-дневный срок успеть сдать заявление с соответствующими документам в Фонд социального страхования (ФСС). А без регистрационных данных этого сделать нельзя будет;

- можно уже подавать документы на получение лицензий для легального осуществления своей деятельности;

- есть необходимость в быстром открытии банковских счетов;

- нужно успеть также подать необходимое заявление в отдел статистики, чтобы поскорее присвоили нужны коды из Классификаторов.

В Пенсионный Фонд все данные сами поступают от налоговиков. Но вот с социальным фондом обязательного страхования шутить не стоит.

Уже даже если хотя бы один человек принят по трудовому законодательству в качестве работника на предприятии, следует сразу же после регистрации ООО подавать все сведения. Причем информация подается как по открытию юрлица, та и по работнику.

Единственным и первым таким сотрудником, как правило, после регистрации фирмы является непосредственно тот человек, которого приняли генеральным директором по Приказу № 1.

Именно спешка подачи нужной документации для постановки на учет ООО в ФСС и заставляет учредителей или уполномоченных лиц самим обращаться в налоговую инспекцию, чтобы проверить, готовы ли уже нужные документы после регистрации.

Стоит также отметить, что не только учредители, но и партнеры по бизнесу могут зайти и проверить статус вашего предприятия.

Особенно, если их интересует, не на грани ли банкротства вы, не успев толком открыться. Особенно это может касаться тех компаний. Проходят перерегистрацию из-за реорганизации. В любом случае при разных ситуациях проверка никогда не помешает.

Как проверить регистрацию ООО в налоговой

Современные технологии позволяют сегодня производить проверку готовности регистрации ООО в информационном поле Интернета. Однако имеются и другие варианты, каким образом можно обращаться в налоговую инстанцию.

Самостоятельную проверку можно осуществить при помощи нескольких способов:

- нанести личный визит регистраторам, находящимся в налоговой инспекции;

- позвонить в кабинет регистраторов, чтобы получить справку о статусе своей фирмы;

- зайти на официальный сайт и произвести проверку онлайн способом, пользуясь предложенным сервисом на сайте;

- воспользоваться помощью специалистов, доверенного лица, который может контролировать процесс завершения процедуры регистрации предприятия.

Затягивать с самостоятельной проверкой не стоит, если уже прошло 3 рабочих дня. Ведь понадобиться еще продолжить постановку на учет своей организации в Фонды, также необходимо будет вовремя обратиться в Росстат, чтобы получить коды и Письмо, которое затем пригодиться в открытии банковского счета и других государственных организациях.

Статус

Если необходимо проверить регистрацию вашего предприятия, тогда вам следует поинтересоваться, прежде всего, в каком статусе она находится.

В случае проверки статуса своего предприятия через сайт ФНС, нужно просто внимательно посмотреть, что предлагает сервис на своих страницах. Зайдя на главной странице во вкладку «Юридические Лица», вы просто выбираете необходимый вам пункт.

Если вам нужно получить сведения о статусе, то тогда можно нажать на «Проверь себя и контрагента» или же «Предоставление сведений об ИП или юрлицах».

Обычно заполняются поля в предоставленной интерактивной анкете со следующим содержанием:

- входящий номер заявления, что подавалось на регистрацию;

- название ООО;

- фамилия заявителя, который подавал заявку;

- дата, когда заявление было принято в обработку вместе со всеми остальными документами.

В готовой информации обычно высвечиваются сведения о дате подачи пакет бумаг на рассмотрение, наименование регистрирующегося предприятия, а также о регистрационном статусе или отсутствии такового. Обычно ищут информацию, связанную с получением обратно соответствующих документов.

Статус будет отражать один из вариантов следующей информации:

- документы в обработке;

- документы выданы;

- документы готовы к выдаче.

Под документами подразумевается один из экземпляров Устава предприятия, где налоговики выставляют свои отметки, а также свидетельство о том, что предприятии зарегистрировано налогоплательщиком. Также возвращаются и остальные документы, которые налоговая обязана вернуть учредителям.

Чаще всего проверка статуса производится только по входящему номеру, присвоенному ранее регистрационному заявлению формы №Р11001.

Если был получен отказ, то этому могут предшествовать следующие причины:

- не полностью собранный предоставленный на рассмотрение пакет документации;

- после проверки налоговым службистом выяснилось, что адрес для регистрации оказался неблагонадежным, чтобы его фиксировать в качестве юридического;

- обнаружены фактические описки, опечатки, ошибки или несоответствия в документации, поданной на рассмотрении;

- не была сдана платежка (квитанция), подтверждающая оплату госпошлины;

- наименование будущего предприятие признано некорректным;

- заявление на регистрацию по форме №11001 было заполнено с ошибками или подложной информацией.

Причинами также могут быть и неактуальные бланки, чеки, квитанции, доверенности и иные формы документов, которые не могут признаваться действительными.

Поэтому раз такие бумаги не подходят для полноценного проведения процедуры регистрации ООО, то их признают как отсутствующими.

На случай обнаружения подлога или предоставлений фиктивной информации заявителей могут даже оштрафовать.

Следует заметить, что в случае статуса, где вам отказали в регистрации, все поданные ранее документы и уплаченная госпошлина заявителям не возвращаются. Такое правило отражено в Письме Министерства финансов РФ №03-01-10/41039 от 16.07.15 г.

Что делать, если документы уже давно на проверке

В том случае, когда сроки слишком сильно затянуты, а регистрация так и не проведена службистами налоговой инстанции, есть смысл подавать жалобу на руководство налоговой службы.

В жалобе, которая составляется в произвольной форме, следует описать ситуацию и указать на недобросовестное отношение чиновников.

Также нужно указать в документе, что на случай отказа в удовлетворении настоящей жалобы вы будете вынуждены обращаться в суд на основании п.2 ст.24 КоАП.

По закону должностные лица могут подвергнуться обложению штрафными санкциями в размере 10-20 минимумов оплаты труда, установленных в регионе. Все это освещается в решении суда, которое должно быть исполнено.

Если статус не определен

Существует несколько вариантов причин, которые могут объяснить присвоение того или иного статуса юридическому лицу.

В случае, когда статус никак не определят, причины могут быть этому следующие:

- Технические заминки, в том числе и большие очереди. Больше характерны для больших городов.

- Нашлись ошибки или несоответствия в документации. Хотя обычно в таких случаях налоговые инспектора спешат сообщить о невозможности зарегистрировать предприятие по причинам несоответствия данных действительности или внутри пакета бумаг.

- Организационные недоразумения. В особенности это проявляется по причинам отсутствия какой-то бумаги или неполного пакета документов.

- Из-за неоплаченной или частично оплаченной пошлины в госбюджет.

- Из-за того, что не все были собраны подписи учредителей или же они не заверялись через нотариус.

- Запаздывание почтового пакета документов, если они отправлялись обыкновенной почтой.

По техническим причинам статус не присваивается также из медленной работы самого портала, где результат никак не может адекватно отразиться для пользователя.

При поиске информации по своему предприятию пользователь ошибочно ввел номер регистрационного заявления, которое подавалось ранее.

Также по невнимательности могут быть номера заявлений вноситься не в те строки, что приводит к ошибкам работы сервера официального сайта налоговой инспекции.

Проводить проверку статуса своего предприятия, которое вы регистрируете по форме собственности – юрлицо в качестве Общества с ограниченной ответственностью, на самом деле несложно.

Первым делом можно обратиться к онлайн сервису – официальному порталу ФНС, где читая надписи различных вкладок, пунктов и страничек, легко выйти на поиск своей фирмы, точнее ее статуса.

Также можно обращаться в налоговую лично, чтобы вам предоставили соответствующую информацию. Главное, помнить, что налоговая служба должна провести регистрации в срок, не позднее 3-х дней.

Видео: Выбираем налогообложение до регистрации ООО

finbox.ru

Проверка контрагента на сайте налоговой

Как выполнить проверку и выбрать контрагентов

Заключая сделку, стоит тщательно подойти к проверке. Наилучшая рекомендация каждому налогоплательщику — проверить контрагента по ИНН на сайте налоговой. Внимание к деталям поможет вам в случае, если появится спор с налоговыми органами. Что нужно сделать заранее, чтобы затем подтвердить свою правоту в суде?

Характеристика выездной проверки

Выездная проверка налоговых органов характеризуются тем, что:

1. Позволяет выявить нарушения и недоимки по уплате налогов.

2. Масштабность мероприятия требует от налоговых органов большого количества времени и присутствия сразу нескольких инспекторов.

Проведение таких контролирующих мероприятий требует элемента неожиданности и тщательной подготовки. Кроме того, необходимы чёткие критерии, которые позволят определить субъектов, уклоняющихся от уплаты налогов.

Существуют другие условия, содержащиеся в НК РФ. Согласно этому документу, налоговая служба предоставляет все необходимые сведения налогоплательщикам для выполнения их обязательств. Все данные, полученные налоговыми органами о налогоплательщиках (кроме тех, что указаны в ст.102 НК), являются налоговой тайной, которая не подлежит разглашению.

Как оценивать риски:

Налоговая инспекция планирует проведение выездных проверок, опираясь на приказ ФНС. Под Концепцией обозначают декларативный документ, в котором обозначен подход инспекторов налоговых органов при осуществлении контроля, а также роль выездных налоговых проверок.

Налогоплательщик также имеет право сделать запрос в налоговые органы о наличие задолженности контрагента перед государственным бюджетом. Оценивая налоговые риски, зависящие от формы взаимоотношений с некоторыми контрагентами, налогоплательщик должен рассмотреть:

• Имеются ли личные контакты между представителями компаний поставщика и покупателя при обсуждении соглашений.

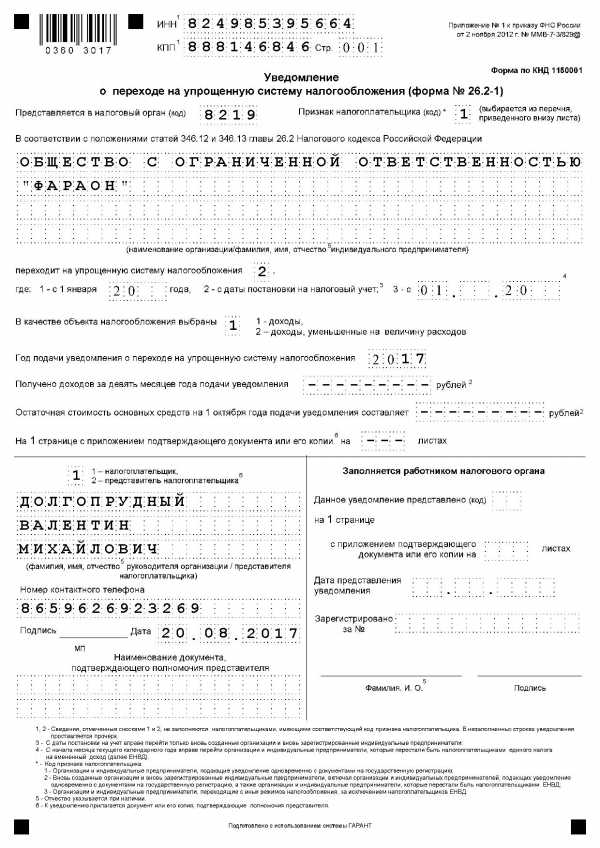

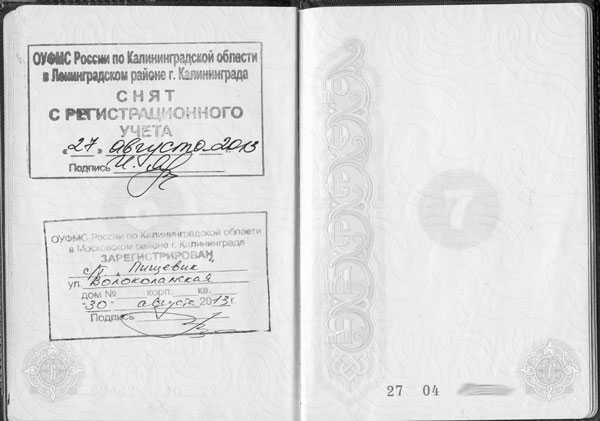

• Документальное подтверждение прав руководителя, являющегося партнёром по бизнесу и копия паспорта.

• Информация о фактическом месторасположении контрагента и его помещений.

• Присутствуют ли сведения о контрагенте в других источникам (реклама в СМИ, сайты, рекомендации).

• Зарегистрирован ли контрагент в ЕГРЮЛ.

Если какие-то признаки отсутствуют, то налоговые органы относят контрагента к высокой степени риска и причисляют к проблемным (фиктивным). Законность сделок с таким контрагентом ставится под сомнение. Так, налогоплательщика могут заподозрить в извлечении налоговой выгоды от взаимодействия с контрагентом, обозначенным как проблемный. В такой ситуации, перед ним стоит выбор между двумя моделями поведения:

• Он соглашается на уплату суммы, которая указывается налоговым органом в качестве недополученной в бюджет.

• Либо он решает отстаивать свою правоту в судебном порядке.

Как можно снизить риски?

Если налогоплательщики самостоятельно оценили свои риски как высокие и хотят минимизировать их, тогда необходимо:

• исключить небезопасные действия при расчёте налогов за определённый период;

• подать заявление в налоговую по месту регистрации или нахождения организации.

Поставьте налоговые органы в известность о ваших мерах по снижению риска, и получите от них соответствующие рекомендации. Уточните у них состояние налоговых деклараций за периоды с повышенным риском.

Кроме того, налогоплательщик может задекларировать новую форму налоговых обязательств, появившуюся в результате обсуждения мер по минимизации налоговых рисков, если таковые не представлены на сайте.

Рассмотрев обновлённую налоговые декларации и приложенную к ним пояснительную записку, орган проведёт проверку по месту нахождения организации (согласно НК РФ). Дополнительных документов от налогоплательщика больше не потребуется.

ru-nalog.ru

Проверка регистрации ООО на сайте налоговой

пр-кт Мира, д. 36, офис 3А

Пн-Пт с 10:00 до 19:00

Сложно представить ведение своего бизнеса с непроверенными предприятиями и новоиспеченным фирмами. Поэтому деловые люди всегда пытаются найти официальных контрагентов, которые зарегистрированы в налоговой службе. Однако, как проверить своего партнера по бизнесу следуя определенным нормам и правилам, не нарушает закон? Учредители, которые только лишь зарегистрировали предприятия, обязаны предоставить документы бизнес-партнеру для убеждения его в открытости и честности ведения совместного дела. Регистрация ООО в Москве может быть проверена следующим образом, если вам представят надлежащие документы, такие как копия паспорта владельца, копии ИНН и ОГРН, а также копию устава. Также одним из основных документов учредителей должна быть бухгалтерская отчетность за предыдущий период.

Существует несколько шагов проверки юридического лица на официальной странице инспекции в интернете:

1. С помощью интернета в поисковиках обнаруживаем страницу налоговой инспекции, после чего проходим только по официальной ссылке. В поисковой строке на сайте налоговой вбиваем одно из известных данных о юридическом лице. После введения данных о фирме, страница потребует ввод проверочного кода для того, чтобы убедиться, не являетесь ли роботом или программой. При введении правильного кода одного из 2 свидетельств, результат не заставит себя долго ждать, и поиск обнаружит существующие предприятия.

2. Следующим вариантом поиска может оказаться правильное введение название учреждения, а также его настоящее местоположение. Если ввести в поисковик лишь наименование, то на странице вы обнаружите несколько сотен организации с похожим названием. Поэтому очень важно знать адрес фирмы.

3. После точного определения, что вы нашли необходимую вам компанию, нужно нажать на выбранного контрагента и распечатать выписку или просто скачать ее на электронный носитель.

Существуют нюансы при проверке не юридического лица, а частного предпринимателя, поэтому необходимо заранее знать, кого вы ищете, чтобы правильно ввести в поиск нужные графы. К тому же там выбирается юридическое или физическое лицо.

Бывают случаи, когда человек торопится регистрировать ООО, и не может дождаться, пока налоговая не объявит свои результаты на сайте. Часто основатель заходит на сайт службы, в надежде найти открытие своего предприятия, но во многих случаях желания заказчика не совпадают с ситуацией в органах. Сроки основателя могут приближаться истечению, ведь после записи учреждения и проверки, необходимо обходить ещё огромное количество структур и управлений, чтобы выпросить разрешение

на предоставление товаров и услуг в зависимости от того, чем хочет заниматься предприниматель. Поэтому так важно вовремя проверять почту и изложение на сайте службы, где будет известно результаты о компании предпринимателя.

Каждый человек имеет право на сроки и время их выполнения, поэтому торопить службу, если она вовремя не дала свой результат, необходимо в первую очередь, ведь от этого зависит ваши дальнейшие планы, и развитие своего предприятия.

Обычным способом выяснения формации об открытии своего дела можно считать телефонный звонок в соответствующие органы, где человек имеет право задать вопрос и получить на него официальный ответ. Компетентные специалисты смогут сразу ответить о наличии регистрации или ее отсутствии.

ooo-registracya.ru