Образец заполнения договора беспроцентного займа от учредителя в 2018 году. Договор беспроцентного займа учредителю от ооо образец

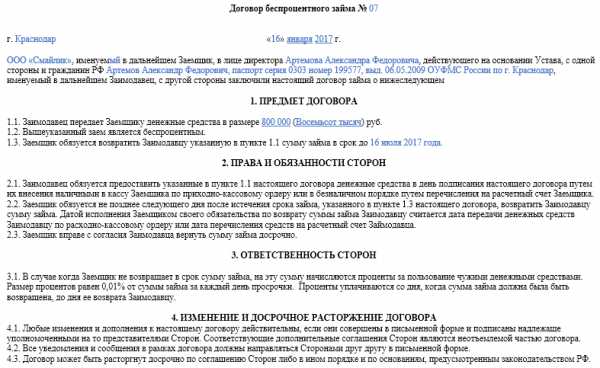

Образец договора беспроцентного займа учредителя

В отношении действующего законодательства на протяжении 4-х месяцев учредитель общества с ОО (ограниченной ответственностью) обязан внести уставной капитал на расчетный счет.

Капитал должен быть в том размере, в котором он ранее был прописан в учредительной документации общества.

Необходимость договора беспроцентного займа учредителя

Финансовые средства, внесенные на расчетный счет, учредитель имеет право использовать при осуществлении платежных и расчетных операций по банковскому счету.

Как показывает практика, этих денег иногда не хватает, особенно в период становления общества, поскольку первоначальные платежи значительно превышают сумму уставного капитала.

К примеру, выплата заработной платы, оплата аренды офиса, платы налогов по сотрудникам, закупка товара для следующей перепродажи и другое.

Выходом из этой ситуации будет являться только внесение беспроцентного займа учредителя ООО в кассу предприятия или на расчетный счет.

Для этого учредитель должен явиться в банк с соответствующим договором займа. Он также обязан внести через кассу сумму займа. В дальнейшем, когда финансовая ситуация ООО стабилизируется, учредитель может забрать сумму займа.

Налогообложение займа

Когда формируется налог на прибыль, то беспроцентный займ в таком случае не учитывается в расходах и доходах.

В таком случае согласно ст. 41 НК РФ беспроцентный займ можно признать экономической выгодой, которая не является доходом по ст.25 НК РФ.

Обозначим, что займ, который учредитель «прощает» своему предприятию, можно признать внереализационным доходом. С соответствующей суммы придется оплатить налог на прибыль.

Хотя, когда доля учредителя, простившего определенную сумму займа своей фирме, превышает 50% от общего размера капитала, то соответственно доход в таком случае при прощении займа в организации не возникает.

Договор беспроцентного займа должен оформляться лишь в письменной форме по правилам, определенных в ст. 809 ГК нашей страны в случаях, когда договор займа оформляется между гражданами.

А также когда его сумма значительно превышает минимальный размер оплаты труда (примерно в 10 раз) или когда займодавцем является юридическим лицом.

Заключительные положения

Дополнительные соглашения, какие-либо изменения, а также дополнения к договору оформляются лишь в письменной форме.

После чего они подписываются уполномоченными представителями сторон. Договор беспроцентного займа обязательно составляется в двух экземплярах. Оба варианта идентичны с одинаковой юридической силой.

Ниже расположен типовой бланк и образец договора беспроцентного займа учредителя, вариант которого можно скачать бесплатно.

uristhome.ru

Договор обычного и безвозмездного займа от учредителя

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяДоговор займа от учредителя имеет ряд преимуществ в сравнении с банковским кредитом. Как правильно составить документ и как правильно исчислить налоги — узнайте в материале.

Процентный и беспроцентный заем от директора-учредителя

Как составить договор займа между учредителем и ООО (образец)

Нюансы налогообложения займов

Итоги

Процентный и беспроцентный заем от директора-учредителя

Зачастую руководитель фирмы, особенно вновь созданной, не имеет возможности получить банковский кредит на бизнес-проекты. Очень часто директор и учредитель такой фирмы совпадают в одном лице, и этот человек вносит в фирму собственные средства. Алгоритм оформления займов и кредитов регламентирован главой 42 ГК РФ, согласно которой заем — это предоставление займодавцем денежных средств либо вещей заемщику на определенный срок, спустя который заемщик обязуется вернуть полученную сумму денег или вещей (сопоставимых по характеристикам с переданными в заем). Если срок возврата займа в договоре не указан, заемщик должен вернуть долг в течение 30 дней с момента получения соответствующего запроса от займодавца.

Договоры займа от учредителя заключаются в письменной форме и начинают действовать со дня передачи средств или имущества от займодавца к заемщику. Факт передачи денег (определенного количества вещей) подтверждает расписка, акт приема-передачи или иной аналогичный документ.

Согласно ст. 809 ГК РФ займодавец вправе получать от заемщика проценты за пользование займом в размере, указанном в договоре. Если в документе нет условия о размере процентов, то процентная ставка устанавливается в размере ставки рефинансирования на дату уплаты долга. Учредитель вправе выдать средства без взимания процентов. Такое условие в обязательном порядке необходимо зафиксировать в договоре, в противном случае заем будет считаться процентным по умолчанию.

Займодавец может предоставить средства на конкретные цели. Данное условие также необходимо зафиксировать в договоре займа от учредителя. В данном случае заемщик обязан предоставить займодавцу возможность осуществления контроля за расходованием средств. Если же условие не исполнено, учредитель вправе потребовать досрочно вернуть долг.

О порядке бухучета займа читайте в статье «Учет кредитов и займов в бухгалтерском учете».

Как составить договор займа между учредителем и ООО (образец)

Договор заключается между учредителем-физлицом и компанией в лице директора.

ВНИМАНИЕ! Если директор и учредитель — один человек, то и подписывать договор он должен дважды: за займодавца и за заемщика.

В документе обязательно указываются следующие сведения:

- дата и место заключения договора займа от учредителя;

- общие положения с указанием лиц — участников соглашения;

- предмет договора — фиксирует сумму займа или количество имущества и условия о выплате процентов.

ВАЖНО! Если заем предоставляется учредителем в иностранной валюте, то сделка подлежит валютному контролю.

- Условия и сроки возврата средств;

- Ответственность сторон;

- Реквизиты и подписи участников сделки.

К договору займа от учредителя, как правило, прикладывается график уплаты процентов и основного долга.

Образец договора безвозмездного займа от учредителя можно скачать здесь.

Скачать образец

Нюансы налогообложения займов

Доход, полученный по договору займа от учредителя, не облагается налогом на прибыль. В ст. 251 НК РФ приведен исчерпывающий перечень необлагаемых доходов компании, в составе которых указаны и займы или кредиты. Однако если учредитель простит долг в соответствии со ст.415 ГК РФ, то у общества возникает внереализационный доход, который облагается налогом на прибыль. Исключением являются безвозмездные поступления от учредителя, доля которого превышает 50% в уставном капитале общества (подп. 11 п. 1 ст. 251 НК РФ)

Внереализационным доходом, подпадающим под налогообложение прибылью, также является списанная просроченная кредиторская задолженность по договору займа от учредителя с истекшим сроком исковой давности (п. 18 ст. 250 НК РФ). Напомним, срок исковой давности равен 3 годам.

Какие доходы относятся к внереализационным — узнайте здесь.

Перед выплатой процентов учредителю по договору процентного займа компания обязана удержать и перечислить в ФНС подоходный налог (п. 1 ст. 208 НК РФ). Если же проценты не взимаются, то возвращаемый долг не подлежит налогообложению.

Итоги

Получение займа от учредителя является самым быстрым и удобным способом срочной финансовой помощи для компании. Данная сделка в обязательном порядке оформляется договором займа от учредителя, образец которого можно скачать на нашем сайте.

nalog-nalog.ru

Как составить договор займа между учредителем и ООО?

Договор займа между учредителем и ООО допускается заключать, однако он обладает определенной спецификой. Для чего нужна такая сделка и какие нюансы существуют в связи со специфическим субъектным составом соглашения? Рассмотрим эти и другие вопросы, в том числе по налогообложению, в нашей публикации.

Когда нужен договор займа между ООО и учредителем? Чем регулируется порядок его заключения?

Особенности займовой сделки организации и учредителя

Процентный договор займа между ООО и учредителем (скачать образец договора между организацией и учредителем от нашего сайта)

Договор займа учредителя с ООО беспроцентный - образец

Читайте нас в Яндекс.Дзен

Яндекс.ДзенКогда нужен договор займа между ООО и учредителем? Чем регулируется порядок его заключения?

Исследуемый нами вид займа бывает необходим в следующих случаях:

- Когда учредителю надо получить наличные от общества, то подобный договор используют как один из вариантов обналичивания средств ООО. Учредитель может получить денежные средства безвозмездно, т. е. без процентов. Единственной проблемой является необходимость возврата денежных средств ООО, то есть фактически средства берутся лишь на время.

- При недостаточности финансов в организации заем от учредителя — наиболее легкий и дешевый способ поправить материальное положение фирмы. Занятые деньги ООО может использовать по разному, например с целью погашения налоговых обязательств либо приобретения активов.

Таким образом, говоря о договоре займа между учредителем и ООО, мы подразумеваем 2 вида:

- одалживание денег обществом участнику;

- договор займа от учредителяобществу.

Оба варианта регулируются § 1 гл. 42 Гражданского кодекса РФ (далее — ГК РФ) и соответствующими статьями закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ (далее — закон 14-ФЗ). Кроме того, данные отношения имеют свои тонкости по налогообложению, что регламентируется отдельными нормами Налогового кодекса РФ (далее — НК РФ).

Особенности займовой сделки организации и учредителя

Договоры займа между учредителем и ООО имеют определенные особенности:

- Так как одна из сторон является юридическим лицом, то, в силу подп. 1 п. 1 ст. 161 и п. 1 ст. 808 ГК РФ, соглашение заключается в простой письменной форме. Несоблюдение этого правила может повлечь признание договора незаключенным по иску одной из сторон договора займа.

- Если в организации несколько участников, то в соответствии со ст. 45 закона 14-ФЗ договор займа с одним из них считается сделкой с заинтересованным лицом. В связи с этим о заключении займового соглашения общество обязано известить остальных участников за 15 дней до подписания документа. При этом специально получать разрешение или согласие кого-либо нет необходимости. В извещении даются сведения о заинтересованном лице, размере займа и условиях его возврата.

- Особенности налогообложения.

Процентный договор займа между ООО и учредителем (скачать образец договора между организацией и учредителем от нашего сайта)

По общему правилу (п. 1 ст. 809 ГК РФ) займовая сделка признается процентной, даже если об этом условии ничего не говорится в соглашении. Отсюда образуется 2 метода определения процентов:

- размер указан в тексте процентного договора займа между ООО и учредителем и оплачивается в соответствующем размере;

- в ситуации, когда проценты не определены, займодавец имеет право требовать их по банковской ставке рефинансирования.

Как правило, займы между участниками и ООО безвозмездные. Однако бывают случаи, когда целесообразно заключить процентный договор займа с учредителем (образец скачать можно на нашем сайте). Например, если в обществе несколько участников, а в долг дает только один из них и лишь под проценты.

Основная сумма долга никак не будет влиять на налогообложение сторон соглашения. Сумма займа не облагается налогом, поскольку не является доходом. Зато проценты за пользование ссудой выплачиваются следующим образом:

- Когда кредитором выступает учредитель, то в соответствии с подп. 1 п. 1 ст. 208 НК РФ перед выплатой ему процентов ООО удерживает НДФЛ в размере 13% (п. 1 ст. 224 НК РФ).

- В обратной ситуации сумма процентов, получаемая обществом-займодавцем, будет облагаться соответствующим налогом как доход предприятия.

Договор займа учредителя с ООО беспроцентный - образец

Если предполагается безвозмездность соглашения, то это следует отразить в тексте. В противном случае заем автоматически будет признан процентным. Размер процентов определяется ставкой рефинансирования.

При беспроцентном займе (как и при процентном) для любой из сторон сделки деньги, полученные от займодавца, не являются доходом, как и расходом при их возврате. Поэтому, казалось бы, никаких изменений по налогам для участников договор не внесет. Но это не совсем так. Дело в том, что безвозмездность займа для гражданина-заемщика признается экономией на процентах (подп. 1 п. 1 ст. 212 НК РФ). Следовательно, в силу подп. 1 п. 2 ст. 212 и п. 2 ст. 224 НК РФ сумма материальной выгоды будет облагаться налогом по ставке 35%.

Если речь идет о прощении долга, то для заемщика сумма займа станет доходом. В зависимости от статуса должника и его налогового режима будут уплачиваться налоги на прощеный заем. Исключение составляет прощение долга гражданином-займодавцем, который имеет долю в уставном капитале общества-заемщика более 50% (подп. 11 п. 1 ст. 251 НК РФ).

Скачать образец договора беспроцентного займа с учредителем можно на нашем сайте.

***

Итак, заемные отношения между ООО и учредителем являются своего рода взаимовыгодным вложением/получением денежных средств. При этом ни одна из сторон в любых вариациях сделки, как правило, не терпит убытков. Однако при использовании этого финансового инструмента участникам договора необходимо помнить о налоговом бремени и сразу правильно просчитывать возможные издержки. Кроме того, следует учитывать, что учредителем общества не всегда выступает физическое лицо, им может быть и организация. Тогда бюджетные платежи будут начисляться по правилам налогообложения юридических лиц.

nsovetnik.ru

Образец договора беспроцентного займа от учредителя

Любое предприятие в своей истории переживает разнообразные кризисные ситуации. Бывает, что не хватает средств приобрести основное средство или пополнить оборотный капитал.

Такие ситуации обычно временное явление, но нехватка средств ощущается обычно достаточно остро. При этом получение займа или кредита достаточно проблематично, к тому же влечет за собой дополнительные затраты в виде процентов.

Если кто-либо из учредителей фирмы имеет свободные деньги, в то время как сама фирма остро в них нуждается, выходом будет предоставление займа. По сути получается, что учредитель сам себе выдает займ. Несомненным плюсом является его беспроцентность.

Процедура выдачи займа

Основополагающим документом здесь будет являться договор беспроцентного займа от учредителя. Такой договор представляет собой обыкновенный договор займа независимо, является займодавец учредителем или каким-либо третьим лицом.

Как и положено подобному договору, он должен содержать сведения обо всех участвующих в нем сторонах.

Предметом договора при этом является:

-

выдача займа;

-

сумма займа;

-

срок, на который заключен договор;

-

форма, в которой выдается займ.

Важные пункты договора беспроцентного займа от учредителя

Обязательно нужно непосредственно в договоре указать отсутствие процентов. Конечно, если учредитель у фирмы не один, за пользование деньгами можно бы и проценты выплатить.

Но тогда придется еще и налог на доходы перечислить. Напротив, если в договоре все же присутствуют проценты в качестве вознаграждения, то их размер также следует прописать.

Если соглашение заключается в неденежной форме, то его беспроцентность подразумевается по умолчанию. У фирмы возникает лишь обязательство вернуть то, что она получила в целости и сохранности.

Когда речь идет о денежном займе, лучше его заключить в национальной валюте. Ведь колебания курса на момент возврата могут привести к тому, что учредитель получит прибыль, к которой нужно уплатить налог.

Часто бывает, что учредитель фирмы является ее непосредственным руководителем. Картина получается следующая: учредитель заключает договор с самим собой, с одной стороны, как представитель юридического лица, а с другой стороны, как физическое лицо, предоставляющее займ.

Такая ситуация напрямую запрещена законодательно. Выход следующий: от лица фирмы должен выступить другой человек, наделенный правом подписывать документы. Тогда предоставление займа самому себе исключается.

Ниже расположен типовой бланк и образец договора беспроцентного займа от учредителя, вариант которого можно скачать бесплатно.

uristhome.ru

Договор беспроцентного займа от учредителя участника общества, 2018 - Договор займа денег - Образцы и бланки договоров

Договор беспроцентного займа от учредителя/участника общества

|

(место заключения договора) |

(дата заключения договора) |

(Ф. И. О. Заимодавца), являющийся участником/учредителем Общества-Заемщика, именуемый(ая) в дальнейшем "Заимодавец", с одной стороны, и

(Полное наименование Заемщика), в лице (должность, Ф. И. О.), действующего на основании (Устава, Положения, Доверенности), именуемое в дальнейшем "Заемщик", с другой стороны, а вместе именуемые "Стороны", заключили настоящий договор о нижеследующем:

1. Предмет договора

1.1. По настоящему Договору Заимодавец передает в собственность Заемщику денежные средства в размере (сумма и валюта денежных средств), а Заемщик обязуется возвратить Заимодавцу сумму займа по истечении срока, указанного в п. 1.2. Договора.

1.2. Заем предоставляется сроком на ______________.

1.3. Заем, предоставленный по настоящему Договору, обеспечивается (способ обеспечения обязательства).

1.4. Проценты на сумму займа не уплачиваются.

2. Права и обязанности Сторон

2.1. Заемщик обязан:

- возвратить Заимодавцу полученную сумму займа по истечении срока, указанного в п. 1.2. настоящего Договора;

- обеспечить исполнение своего обязательства перед Заимодавцем;

2.2. Заемщик вправе досрочно возвратить Заимодавцу сумму займа.

2.3. Заимодавец обязан предоставить Заемщику заемные денежные средства в течение (срок) с момента подписания настоящего Договора.

3. Заключительные положения

3.1. Настоящий Договор считается заключенным с момента передачи денег Заемщику.

3.2. Сумма займа считается возвращенной в момент передачи денежных средств Заимодавцу.

3.3. Любые изменения и дополнения в настоящий Договор являются действительными при соблюдении их письменной формы.

3.4. Настоящий Договор составлен в двух экземплярах, имеющих одинаковую юридическую силу, - по одному для каждой из Сторон.

3.5. Во всем, что не предусмотрено настоящим Договором, Стороны руководствуются действующим законодательством.

4. Реквизиты и подписи Сторон

|

Заимодавец |

Заемщик |

|

______________

Заимодавец ______________ |

______________

Заемщик ______________ М. П. |

dogovor-urist.ru

Образец договора беспроцентного займа от учредителя в 2018 году

Беспроцентное соглашение с учредителем — один из юридически правильных вариантов улучшить дела компании и привлечь активы с целью поправления текущего финансового положения.

Коммерческие финансовые учреждения оставляют за собой право отказать в займе по причине наличия неудовлетворительного баланса структуры компании, из-за чего один из немногочисленных вариантов спасены предприятия — кредит от собственника.

На что обратить внимание при заключении

Изначально следует обращать внимание на то, что предприятие либо же компания за средства, которые были выданы учредителем, не уплачивает подоходный налог, поскольку данный факт не рассматривается как доход и подлежит возврату в указанный период.

Для возможности исключения вероятности привлечения к ответственности налоговым органом возникает необходимость в соглашении указывать несколько ключевых аспектов, в частности:

| Национальная валюта | Сделка между непосредственным учредителем и компанией заключается в отечественной валюте, в частности в рублях. При этом какая бы не была стабильная экономическая ситуация в стране, в отечественном эквиваленте в любом момент может сформироваться “зазор”, вызванный колебанием курса валют. По этой причине такой не прогнозируемый доход может быть рассмотрен как не реализованная прибыль организации. Из практики известно, что налоговый орган всеми силами стараются избегать формирования претензий к небольшим бонусам по итогам сделки |

| Отсутствие процентов | Налоговый орган полагает, что все разновидности займов в обязательном порядке должны быть с процентами, из-за чего данный факт должен быть указан в соответствующем соглашении. В соответствующем разделе соглашения должна быть указана вся сумма с процентными начислениями |

Предоставляя финансовую помощь компаниям, учредители должны быть оповещены относительно предоставления средств на безвозмездной основе.

Дополнительно необходимо обращать внимание на несколько немаловажных факторов, а именно:

| Если же кредитор одновременно является директором компании | То он оставляет за собой право заключать сделку с самим собой |

| Для юридически верного подписания соглашения и соблюдения всех законных формальностей | В обязательном порядке нужно наличие третьей стороны с правом подписи |

| С целью подписания рассматриваемого типа соглашения допускается возможность привлечения к сделке главного бухгалтера | Либо же заместителя компании |

В соответствии с нормами законодательства РФ договор беспроцентного заема может быть подписан между:

- физическими лицами;

- между физическим и юридическим лицом;

- между юридическими лицами.

Каждый из них несет за собой определенные особенности.

Порядок составления

В соответствии с нормами Гражданского Кодекса России рассматриваемый тип соглашения обязательно должен включать в себя:

- полное наименование компании либо предприятия;

- реквизиты каждой стороны сделки;

- разделы, в которых подробно излагаются обязанности и ответственность каждой из сторон;

- наименование предмета сделки, к примеру, денежные средства;

- обязательное указание прописью конечной суммы займа;

- конкретные условия, на основании которых будут переданы денежные средства и возвращены обратно;

- указания на то, что задействуется исключительно беспроцентный кредит.

Дополнительно следует помнить о некоторых дополнительных немаловажных нюансах, среди которых выделяют:

| К соглашению нужно приложить один из таких документов, как | Договор, сформированный акт приема-передачи, документальное подтверждение возврата займа, для исключения вероятности возникновения проблем с налоговым органом |

| Соглашение должно быть сформировано в нескольких экземплярах | Каждый из которых обладает идентичной юридической значимостью; |

| Если же в период погашения долговых обязательств не будут соблюдены имеющиеся разделы соглашения | То уполномоченные представители компании несут полную юридическую ответственность в соответствии с нормами законодательства России |

К основным преимуществам, на которые могут рассчитывать компании-заемщики, включают в себя несколько составляющих, а именно:

| Допускается возможность исправить свое финансовое положение | Одновременно с этим получить в пользование свободные оборотные средства |

| Отсутствие процентных начислений на тело кредита | Из-за чего нужно будет отдать только то, что было получено по факту |

| Возврат средств может быть произведен спустя определенный временной период (если соглашение является бессрочным) | После стабилизации финансового положения |

| Нередко наблюдаются ситуации, напрямую связанные с прощением имеющихся долговых обязательств | — |

Следует заметить, что договор обретает юридической значимости исключительно после передачи финансовых средств компании-заемщику.

Фактом передачи средств принято считать составление расписки с указанием в ней даты, размер денег и персональных сведений сторон.

Как правильно заполнить бланк (пример)

Следует заметить, что рассматриваемый тип договора, включает в себя стандартные для подобных соглашениях о кредитовании компоненты, в частности:

- преамбулу;

- разделы относительно предмета соглашения, прав и обязанностей сторон, включая ответственность и порядок разрешения возможных в будущем конфликтных ситуациях между участниками сделки и их реквизиты.

Крайне важно включить в текст соглашения непосредственную ссылку на то, что он считается беспроцентным.

В противном случае возникает необходимость в начислении процентов по установленной ставке рефинансирования Центрального Банка РФ на период погашения задолженности.

Как следствие, в соответствии со статьей 809 Гражданского Кодекса России формируется налогооблагаемый доход кредитора. Бланк договора беспроцентного займа от учредителя можно скачать здесь.

Если с ООО

Изначально следует обращать внимание на то, что к основным нормативно-правовым документам, которые регулируют вопрос относительно формирования рассматриваемого типа соглашения принято считать:

- 42 главу Гражданского Кодекса РФ;

- и Федеральный закон “Относительно Общества с ограниченной ответственностью” № 14 от февраля 1998 года.

Ссылаясь на указанны нормы российского законодательства, договор о кредитовании между учредителем и компаниями, можно говорить о таких выводах, как:

- законодательство допускает возможность формирования таких разновидностей соглашений;

- нормами законодательства не ограничены временные рамки кредитования, а также суммы передаваемых денежных средств;

- допускается возможность на законных основаниях подписывать договор безвозмездного характера.

Из этого следует, что в отношении рассматриваемых типов соглашений о кредитовании, действует правило — “что не запрещено законом, то разрешено”.

Именно по этой причине участники сделки оставляют за собой право самостоятельно регулировать все ключевые условия.

Существующее налогообложение сделки

В период получения компанией финансовой помощи от собственника, сам налоговый учет характеризируется такими немаловажными нюансами, как:

| Предоставление и получение финансовой помощи в общих ситуациях не формирует прибыль компании, причем процесс возврата средств | Не формирует затраты в соответствии со статьей 346.15 Налогового Кодекса РФ |

| В случае наличия единственного учредителя либо же при наличии у него свыше 25% всей суммы уставного капитала | То он и непосредственная компания автоматически считаются взаимосвязанными лицами в соответствии со статьей 105.1 Налогового Кодекса РФ. В данной ситуации (в иных, при которых непосредственный учредитель и компания признаются таковыми, как взаимозависимыми лицами) у учредителя формируется доход в форме недополученных процентов по кредиту в соответствии с Письмом Министерства финансов РФ от мая 2016 года. При этом размер процентов исчисляется по способам, которые изложены в статье 105.7 Налогового Кодекса РФ |

| Начисление материальной выгоды | Под этим подразумевается непосредственный доход компании при использовании нулевой процентной ставки по кредиту, которого по факту нет — в соответствии с Письмом Министерства финансов от февраля 2015 года |

Одновременно с этим нужно понимать, что если беспроцентный кредит предоставлен учредителю, то, в свою очередь, формируется материальная выгода, напрямую связанная от экономии на процентах, и с нее уже возникает необходимость удержать начисленный НДФЛ по установленной ставке в 35% в соответствии со статьей 212 Налогового Кодекса России.

Видео: важные аспекты

В завершении хотелось бы отметить — формирование рассматриваемого типа договора не влечет за собой каких-либо сложностей.

Но при этом крайне важно знать и ссылаться на рассмотренные в статье особенности, благодаря чему можно исключить вероятность возникновения различного рода недопонимания с налоговым органом со всеми вытекающими последствиями.

В частности, можно исключить необходимость в начислении и уплате НДФЛ с полученной материальной выгоды по факту.

В случае возникновения каких-либо сложностей, рекомендуется обращаться за помощью к квалифицированным юристам, готовым оказать всяческое содействие.

zanalogami.ru

Договор займа между учредителем и ООО: образец и нюансы составления

Необходимость оформления долгового займа между учредителем и ООО нередко возникает при ведении внутренней организации финансового управления. Согласно действующему законодательству, акционеры обществ не несут ответственности по долговым обязательствам компании и наоборот, но при этом могут заключать кредитные соглашения между собой.

В каких случаях и как составляется договор

При необходимости акционеры могут самостоятельно выступать заемщиками для компании. Такой кредит может быть беспроцентным, который не облагается налогами, что оговаривается Налоговым Кодексом. Если индивидуальный предприниматель может без ограничения финансировать свое предприятие, при этом не составлять отчетных документов, то управляющие обществом с ограниченной ответственностью должны обязательно оформлять беспроцентный договор займа между учредителем и ООО. Также контракт вносится в бухгалтерскую книгу регистрации по формам, которые предусматриваются нормами делопроизводства.

Процесс оформления договора беспроцентного займа ООО и акционера, должен составляться согласно законодательным нормам и включать:

Процесс оформления договора беспроцентного займа ООО и акционера, должен составляться согласно законодательным нормам и включать:

- предмет соглашения;

- реквизиты заемщика;

- реквизиты исполняющего обязанности руководителя;

- юридическое наименование предприятия;

- сумму предоставляемого кредита;

- условия предоставления кредита;

- сроки и способ погашения долгового обязательства;

- процентную ставку;

- способ передачи денежных средств: в кассу предприятия или на расчетный банковский счет;

- обязанности и ответственность сторон;

- условия преждевременного погашения долга;

- непредвиденные ситуации;

- заверение подписями обеих сторон, печать организации.

Важно: Если условия погашения кредита, подписанные ООО и учредителем, будут изменены, то составляется письменное дополнение к уже существующему соглашению.

Налогообложение договора

Налог – это обязательный сбор в государственную казну, при получении любого вида дохода. Средства, которые поступают на счет юридического лица, всегда отражаются во внутреннем делопроизводстве, поэтому любая проверка может выявить нарушение в факте получения кредита и его возврата.

Согласно НК РФ, средства, предоставленные по договору займа от учредителя организации, не могут рассматриваться как доход, если кредит предоставляется по беспроцентному соглашению, поэтому они не подлежат налогообложению. Особенности документа, которые помогут избежать претензий со стороны налоговой службы:

- Обязательно необходимо прописать, что кредит беспроцентный. Если документ не включает условия нулевого процента, то возникает обязательство оплаты НДФЛ.

- Если юридическое лицо с акционером оформляют кредит с процентным обложением, в документ необходимо внести процентную ставку, порядок ее начисления.

- Сумму кредита лучше указывать в рублях, поскольку нестабильность валюты на мировом рынке, может привести к спорным вопросам по поводу извлечения выгоды от изменения курса, а любой доход подлежит налогообложению с ООО.

Важно: Если в соглашении между ООО и учредителем не оговаривается, что кредит был взят под нулевой процент, он автоматически становится процентным и НДФЛ будет взыскиваться у учредителя по условиям рефинансирования ЦБ.

Заверение и образец соглашения сторон

Составление документа в процессе оформления кредита, является обязательной процедурой. Данные должны быть внесены в бухгалтерский регистрационный журнал или электронную систему бухгалтерского учета компании, соответствовать нормам действующего законодательства.

Отдельного нотариального заверения документ не требует, достаточно составить договор беспроцентного займа между ООО и заемщиком по внутриорганизационным нормам. Фактичность заключения сделки учредителя с предприятием подтверждается подписями сторон и внутренней печатью. Юридическую силу контракт приобретает с момента передачи денег.

Также необходимо провести документы через бухгалтерию, законодательством предусматриваться две основные формы отчетных бланков: заключение соглашения сроком до одного года и свыше одного года. Необходимо зафиксировать поступление средств, а также погашение долга по формам.

Также необходимо провести документы через бухгалтерию, законодательством предусматриваться две основные формы отчетных бланков: заключение соглашения сроком до одного года и свыше одного года. Необходимо зафиксировать поступление средств, а также погашение долга по формам.

Важно: Составляется два экземпляра документов, один остается на хранении бухгалтерии. Учредителю образец передается на руки.

Скачать образец договора займа между учредителем и ООО.

Составление договора в обратном порядке

Акционер также вправе оформить договор займа от ООО. Любое предприятие может утвердить долговое соглашение с учредителем, только после рассмотрения условий, которые утверждаются на общем собрании акционеров общества.

Кредит может предоставляться как под процент, так и без него. Если будет составлен контракт под нулевой процент, налоговый сбор не взыскивается. Помимо общего документа предоставления кредита к контракту прилагается:

- График начисления процентов.

- План погашения долга.

- Протокол проведения собрания акционеров общества.

Важно: Не стоит пренебрегать нормами документооборота, предоставлять средства без составления контракта, поскольку это может быть расценено уполномоченными органами, как способ укрывательства от налогообложения.

Документы заверяются по внутреннему порядку компании без нотариального освидетельствования.

Скачать образец договора займа от ООО.

Читайте также

Как оформить документ в программе 1С бухгалтерия: видео

Оформление документов в 1С бухгалтерии, способ ведения бухгалтерского учета. Внесение данных по банковскому расчетному счету. Внесение графика процентного расчета. Расчет НДФЛ по ставке 13%.

Существуют нормы составления соглашения между сторонами, которые регулируются действующим законодательством. Любая проверка может запросить документы по долговому соглашению, если в контракте не прописано условие предоставления средств с нулевой выгодой, то юридическое лицо или акционеры могут привлекаться к административной ответственности.

moyaidea.ru