Налоговый агент НДС. Консультант ндс

Налоговый агент НДС \ Консультант Плюс

Подборка наиболее важных документов по запросу Налоговый агент НДС (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты: Налоговый агент НДС

Статьи, комментарии, ответы на вопросы: Налоговый агент НДС

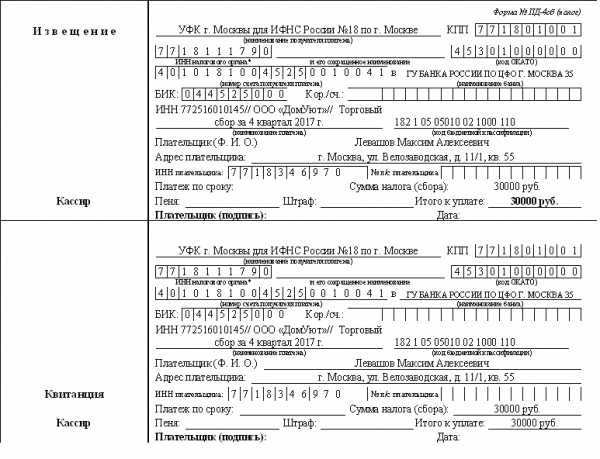

Путеводитель по сделкам. Аренда недвижимости. Арендатор (субарендатор) Арендатор признается налоговым агентом по НДС, если арендодателем является государственный орган или орган местного самоуправления. В связи с чем он обязан исчислить, удержать из арендной платы, уплачиваемой такому арендодателю, и уплатить в бюджет соответствующую сумму НДС (п. 3 ст. 161 НК РФ). Удержанная сумма НДС уплачивается в бюджет равными долями не позднее 25-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом (кварталом) (п. 1 ст. 174, ст. 163 НК РФ). Уплаченную в бюджет сумму НДС арендатор имеет право принять к вычету в том же налоговом периоде, в котором она уплачена, при наличии составленного им и правильно оформленного счета-фактуры, а также документов, подтверждающих уплату НДС, при условии, что арендуемая недвижимость используется в облагаемых НДС операциях (п. 3 ст. 171, п. 1 ст. 172 НК РФ, Письма Минфина России от 26.01.2015 N 03-07-11/2136, ФНС России от 13.09.2011 N ЕД-4-3/14814@). Путеводитель по сделкам. Возмездное оказание услуг. Заказчик Если территория РФ не признается местом реализации услуг, то такие услуги не подлежат обложению НДС в РФ. Их реализация облагается НДС согласно законодательству иностранных государств, в том числе государств - членов ЕАЭС. Соответственно, российский заказчик не является налоговым агентом по НДС, поскольку на основании п. п. 1, 2 ст. 161 НК РФ обязанности агента возникают, когда место реализации услуг - территория РФ.Документ доступен: в коммерческой версии КонсультантПлюс

Формы документов: Налоговый агент НДС

www.consultant.ru

Основные изменения декларирования НДС \ Консультант Плюс

Начиная с налогового периода за 1 квартал 2015 года на основании пункта 5.1 статьи 174 Кодекса (в редакции Федерального закона от 28.06.2013 N 134-ФЗ) в налоговую декларацию по НДС включаются сведения, указанные в книге покупок и книге продаж. При осуществлении посреднической деятельности в налоговую декларацию по НДС включаются сведения, указанные в журнале учета полученных и выставленных счетов-фактур, в отношении указанной деятельности.

Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ утверждена форма налоговой декларации по НДС, порядок ее заполнения и формат представления в электронной форме.

В новой форме налоговой декларации по НДС предусмотрены разделы, содержащие сведения из книг покупок, книг продаж, журналов учета полученных и выставленных счетов-фактур (далее также - расширенная налоговая декларация по НДС).

В соответствии с пунктом 3 статьи 80 и пунктом 5 статьи 174 Кодекса налоговая декларация по НДС должна представляться в электронной форме по телекоммуникационным каналам связи (далее - ТКС) через оператора электронного документооборота (далее - оператор ЭДО).

Кроме этого, на основании пункта 5 статьи 174 Кодекса (в редакции Федерального закона от 04.11.2014 N 347-ФЗ) налоговая декларация, представленная на бумажном носителе, не считается представленной.

Лица, не являющиеся налогоплательщиками НДС или налоговыми агентами по НДС, но осуществляющие посредническую деятельность, должны на основании пункта 5.2 статьи 174 Кодекса представлять в налоговый орган в отношении указанной деятельности журнал учета полученных и выставленных счетов-фактур по ТКС через оператора ЭДО.

В связи с указанными изменениями каждой организации и индивидуальному предпринимателю - плательщикам НДС необходимо провести организационные мероприятия, связанные с подготовкой к декларационной кампании по НДС за 1 квартал 2015 года.

Организации и индивидуальные предприниматели, имеющие небольшую численность работников и невысокий уровень доходов от операций по реализации товаров (работ, услуг) либо занимающиеся определенными видами деятельности, могут на законных основаниях избежать электронного декларирования по НДС. Такая возможность предусмотрена для налогоплательщиков НДС, освобожденных от исполнения обязанностей, связанных с исчислением и уплатой данного налога на основании статьи 145 Кодекса, а также для налогоплательщиков, применяющих специальные налоговые режимы (упрощенную систему налогообложения, единый вмененный налог и др.). Подробнее этот вопрос освещен в Письме ФНС России от 03.12.2013 N ЕД-4-15/21594.

При осуществлении большого количества операций, облагаемых НДС, налогоплательщику необходимо уделить внимание подготовке к сдаче по ТКС через оператора ЭДО расширенной налоговой декларации по НДС. Для этого необходимо проработать следующие вопросы:

- о возможности представления расширенной налоговой декларации с оператором ЭДО, с которым заключен соответствующий договор;

- о возможности подписания расширенной налоговой декларации по НДС электронной подписью;

- о возможности формирования расширенной налоговой декларации по НДС с разработчиком учетной (бухгалтерской) системы (программы) или с организацией, обслуживающей данную систему.

Также с использованием онлайн-сервиса, размещенного на официальном сайте ФНС России (www.nalog.ru, http://npchk.nalog.ru), рекомендуется провести проверку информации о контрагентах, которая содержится в вашей учетной (бухгалтерской) системе, на предмет правильности занесения в систему ИНН и КПП контрагентов.

Кроме того, ФНС России в целях сокращения рисков рекомендует представить налоговую декларацию по НДС за 1 квартал 2015 г. заблаговременно, за 5 - 10 дней до установленного Кодексом срока по представлению налоговой декларации по НДС.

В свою очередь, для реализации указанных изменений ФНС России осуществляет подготовку к новому порядку декларирования налога на добавленную стоимость при активном взаимодействии с крупнейшими разработчиками учетных (бухгалтерских) систем и основными операторами электронного документооборота.

Также дорабатывается бесплатный программный продукт "Налогоплательщик ЮЛ", позволяющий сформировать расширенную налоговую декларацию по НДС. Данный программный продукт можно бесплатно загрузить с официального сайта ФНС России (http://www.nalog.ru/rn77/program/all/nal_ul/).

При наличии у вас вопросов, связанных с изменением налогового законодательства по администрированию НДС или связанных с заполнением и представлением налоговой декларации по НДС за 1 квартал 2015 года, вы можете обратиться на форум Федеральной налоговой службы (http://forum.nalog.ru/index.php?s=387e876b2b18a8dc14f1963b4681a314&showtopic=695684) или в любой территориальный налоговый орган.

Одновременно Федеральная налоговая служба информирует вас о том, что в соответствии со статьей 23 Кодекса (в редакции Федерального закона от 28.06.2013 N 134-ФЗ) лица, на которых возложена обязанность представлять налоговую декларацию в электронной форме, должны с 01.01.2015 обеспечить электронное взаимодействие с налоговым органом по телекоммуникационным каналам связи через оператора электронного документооборота. Налогоплательщики обязаны передать налоговому органу квитанцию о приеме документов (требования о представлении документов или пояснений, а также уведомления о вызове в налоговый орган) в электронной форме в течение шести дней со дня их отправки налоговым органам.

www.consultant.ru

НДС при ЕНВД \ Консультант Плюс

Подборка наиболее важных документов по запросу НДС при ЕНВД (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты: НДС при ЕНВД

"Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ(ред. от 03.08.2018)(с изм. и доп., вступ. в силу с 03.09.2018) Организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого налога, не признаются налогоплательщиками налога на добавленную стоимость (в отношении операций, признаваемых объектами налогообложения в соответствии с главой 21 настоящего Кодекса, осуществляемых в рамках предпринимательской деятельности, облагаемой единым налогом), за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьями 161 и 174.1 настоящего Кодекса.Статьи, комментарии, ответы на вопросы: НДС при ЕНВД

Путеводитель по сделкам. Заем товарный. Заимодавец В то же время полученное имущество предназначено для использования непосредственно в деятельности, подпадающей под действие системы налогообложения в виде ЕНВД. Поэтому сумму НДС, предъявленную заемщиком, организация-заимодавец к вычету не принимает, а включает в стоимость полученного имущества (пп. 3 п. 2 ст. 170 НК РФ).Документ доступен: в коммерческой версии КонсультантПлюс

Путеводитель по судебной практике. Банковский вклад "...Как следует из материалов дела, инспекцией была проведена выездная налоговая проверка предпринимателя, по результатам которой составлен акт от 06.09.2007 N 16-18/2396дсп и вынесено решение от 28.09.2007 N 16-18/50114 о привлечении его к налоговой ответственности за совершение налогового правонарушения. В решении налогоплательщику предложено уплатить недоимку по единому налогу на вмененный доход, налогу на добавленную стоимость и налогу на доходы физических лиц, а также начисленные пени и штрафы.Документ доступен: в коммерческой версии КонсультантПлюс

www.consultant.ru