Что такое эквайринг? Торговый и интернет-эвайринг: как все происходит? Эквайринг что

Что такое эквайринг: торговый, мобильный и Интернет-эквайринг

Пластиковая карта для оплаты покупок есть у большинства работающих граждан, однако об эквайринге слышал далеко не каждый из них. Не странно ли это?..

В наше время эквайринг считается одной из самых удобных и прогрессивных технологий расчета между продавцом и покупателем. Давайте разберемся, что представляет собой эта услуга, какие направления существуют в рамках эквайринга, и почему он стал так популярен.

Эквайринг: определение термина

Сегодня магазин, в котором не предусмотрена возможность оплаты покупок пластиковой картой, может быстро лишиться клиентов: они предпочтут соседний, в котором принимают «безнал». Пластиковая карта имеет ряд достоинств, делающих ее наиболее удобным инструментом расчета – причем для обеих сторон. В некоторых сферах бизнеса у «пластика» просто нет конкурентов.

Эквайрингом называют такой способ оплаты товара или услуги, при котором используются пластиковая карта. Оплата происходит через так называемый POS-терминал.

Эквайринг широко применяется в Интернет-бизнесе – для расчетов онлайн. Виртуальные расчеты осуществляются посредством карты, но без контакта с продавцом: чтобы оплатить покупку, достаточно лишь ввести некоторые данные.

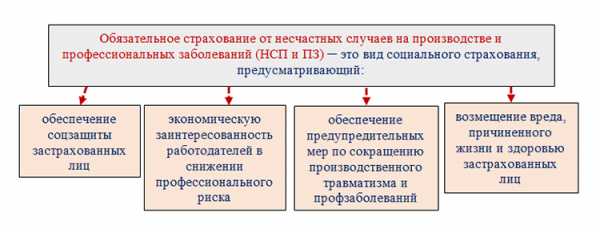

Виды эквайринга: торговый, мобильный, Интернет

На данный момент в рамках этой технологии существуют три направления. Рассмотрим каждое из них подробно.

Торговый эквайринг. Именно с появления торгового эквайринга началась история этой технологии. В течение долгого времени он был наиболее предпочтительным расчетным методом. Торговый эквайринг – это оплата с помощью карты прямо в магазине. Она осуществляется через терминал. Средства поступают на расчетный счет предпринимателя, причем поставщик услуги удерживает 1,5-2,5% из них. Процентную ставку определяет банк, который организовал подключение компании к системе и установил в торговой точке терминал. На изменение ставки и введение/отмену лимитов по операциям влияют обороты предприятия, а кроме того – договоренности между ним и банком.

Мобильный эквайринг. Эта система ориентирована на владельцев мобильных устройств. Она делает возможным принятие платежей с помощью смартфона.

Из всех разновидностей эквайринга эта – самая молодая. Плюсы мобильного эквайринга:

- отсутствие привязки к конкретному магазину;

- возможность оснащения терминалами всех сотрудников фирмы, включая тех, которые работают вне офиса.

Важное звено этой системы – мини-терминал (mPOS), присоединенный к мобильному устройству, на которое установлено специальное приложение. Размер удержаний при пользовании mPOS – 2,5-3%.

Интернет-эквайринг. Востребованность Интернет-эквайринга тесно связана с развитием онлайн-торговли. Виртуальный эквайринг не предполагает использования приложений и спецоборудования. Покупателю нужно всего лишь выйти в Сеть. Кроме того, его браузер должен исправно отображать страницы платежных систем.

Интернет, как известно – пространство небезопасное, поэтому банки делают все возможное, чтобы защитить себя и своих клиентов от кибератак. Во избежание взлома карты используются одноразовые пароли, SMS-подтверждения и прочие ухищрения. При расчетах через Интернет с торговца взимается комиссия в размере 3-6%.

Эквайринг в торговле

Владельцы торговых точек стремятся обеспечить покупателю возможность расчета картой. Во-первых, в этом заинтересован клиент, который не любит носить с собой наличные. Во-вторых, это удобно продавцу: не нужно разменивать деньги и искать сдачу.

Тем не менее, покупатель выигрывает больше, чем продавец: он не платит комиссию. Зато продавец получает шанс расширить клиентскую базу.

Покупатель избавляется от необходимости носить с собой наличные средства и перестает быть объектом пристального внимания грабителей. Продавцу тоже больше не нужно иметь дело с наличными: средства просто переводятся на расчетный счет компании.

Договор эквайринга

Его заключают представитель организации, заинтересованной в услуге, и банковское учреждение. Однако в этой ситуации банк действует «от имени» платежной системы, которую он представляет.

Эти системы функционируют во всех более-менее развитых странах мира. Названия MasterCard, American Express и Visa вам наверняка известны. В то время как банк выполняет формальные функции, платежные системы осуществляют собственно эквайринг, то есть проведение операций по картам.

Эквайринг и банки

Как вы уже догадались, система эквайринга имеет большую привлекательность для банков. Эквайринг, утвердившись в торговле, проникает в медицину, сферу услуг, туризм, образование, а банки, взимая комиссию с продавца товаров и услуг, получают доход. Комиссия – это сумма удержаний от совершения платежных операций по карте. Величина комиссионного вознаграждения определяется условиями, прописанными в договоре. Для каждого магазина она оговаривается в индивидуальном порядке.

Определяя размер комиссии, банк обращает внимание на такие факторы, как:

- специфика деятельности компании;

- ее финансовые результаты;

- ее возраст;

- число и расположение магазинов, их площади;

- технические возможности (связь между банком и POS-терминалом может осуществляться как через Интернет, так и посредством телефонии).

Между прочим, комиссионное вознаграждение обогащает не только банк, установивший терминал: некоторую его часть получает платежная система; еще одну – банк, выпустивший пластиковую карту. Этот факт, само собой, сказывается на размере комиссии, взимаемой с продавца, и на доходе банка от платежных операций, проводимых по карте.

Сегодня банки активно конкурируют между собой за право предоставлять услугу эквайринга. Они идут на снижение комиссии, упраздняют лимиты и предлагают потенциальным клиентам более привлекательные условия, чем несколько лет назад.

Что должны знать предприниматели

Если вы заинтересованы в подключении к системе эквайринга, вам следует обратиться в банк (или несколько банков, чтобы сравнить условия). Банковские специалисты, работающие в этой сфере, подробно объяснят вам схему взаимодействия сторон в рамках системы эквайринга.

Если условия предоставления услуг вас устаивают, можно переходить к заключению договора эквайринга. Вам будет присвоен индивидуальный идентификатор, связанный со счетом в банке.

Надо понимать, что далеко не всегда банки соглашаются сотрудничать с теми или иными организациями. У банка есть свои требования. Так, он обязательно запрашивает у предпринимателя отчет о финансово-хозяйственной деятельности и другие важные для него документы.

Решение организационных вопросов, связанных с заключением договора, проверкой предоставленных сведений и подключением терминала, может затянуться на несколько недель. Бывает, впрочем, и так, что все эти процессы занимают всего несколько дней. После этого клиент получает (во временное пользование) терминалы. Количество их определяется количеством торговых точек, принадлежащих компании. Услугу аренды эквайринговой техники оказывают все банки. Они же обеспечивают монтаж терминалов и введение их в эксплуатацию – силами специалистов по IT. Новый владелец получает консультации по их обслуживанию, механизму работы, устранению проблем. Правильно установленный терминал готов к использованию.

Как правило, подключение оборудования, обучение персонала и оформление документов осуществляется за счет банка. В некоторых случаях банк предоставляет клиенту терминалы и комплектующие в аренду (платную). Также банком может быть установлен лимитный порог. Все нюансы взаимоотношений между банком и клиентом обсуждаются в индивидуальном порядке и фиксируются в договоре эквайринга.

К заключению этого договора стремятся многие бизнесмены, так как отсутствие возможности принятия электронных платежей уже считается в современном мире дурным тоном. Никому не хочется терять покупателей. Пластиковая карта имеет ряд преимуществ:

- ею удобно расплачиваться;

- она избавляет и продавца, и покупателя от необходимости иметь дело с крупными суммами наличных денег;

- потребителям нравится пользоваться картами.

За счет всего этого увеличивается выручка магазина, подключившегося к системе.

Особенности Интернет-эквайринга

Интернет-эквайринг в ближайшем будущем, вероятно, потеснит своего доминирующего предшественника – торговый эквайринг. В чем разница между ними? В первую очередь, в том, что клиент расплачивается не в магазине, а на сайте.

В Интернете можно приобрести практически все, что пожелает душа, и продавец доставит заказ куда угодно. Впрочем, имеются и исключения. Запрещено работать с огнестрельным оружием, поддельными и контрафактными товарами, опасными веществами, скоропортящимися продуктами и медикаментами. На все вышеперечисленные товары платежные системы накладывают ограничения.

Цель любого онлайн-магазина – обеспечить потенциальному покупателю возможность быстрого и удобного шопинга. Поэтому эквайринг для них – один из наиболее эффективных инструментов. Подключить его можно несколькими способами:

- 1. Заключить договор с банком напрямую. Банк будет самостоятельно оказывать весь комплекс услуг: обрабатывать транзакции, перечислять средства от одного контрагента другому. Кроме того, именно банк будет отвечать за расчет по платежам со всеми физическими и юридическими лицами, задействованными в системе. Услуги банка оплачивает хозяин сайта. За счет высокой себестоимости проводимых операций эта разновидность эквайринга оказывается для магазина более затратной, чем торговый эквайринг.

- 2. Воспользоваться помощью сервис-провайдера. Сервис-провайдер – это компания, которая передает информацию о проведенных платежах от заказчиков (торговцев) в банковские учреждения. Этот способ хорош тем, что контрагенты получают возможность производить детальный анализ операций и совершенствовать управление товарно-денежными потоками.

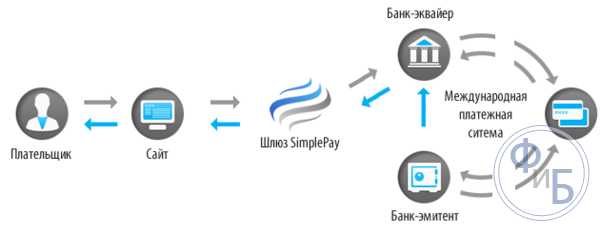

Механизм подключения Интернет-эквайринга

Прежде чем подключиться к системе, продавец должен позаботиться о том, чтобы:

- возможности его Интернет-соединения соответствовали установленным нормам и мировым стандартам;

- элементы интерфейса, отвечающие за осуществление операций с финансовыми средствами, были настроены должным образом;

- была разработана система, позволяющая оформить возврат денежных средств;

- были установлены иконки платежных систем.

Как только это будет сделано, ресурс станет вполне дееспособным, и его можно будет подключить к системе.

Впрочем, всем этим формальностям предшествует оформление документов, к которому необходимо подойти со всей ответственностью.

Минусы эквайринга

В работе даже самого совершенного механизма возможны ошибки, ведь программное обеспечение создается человеком. Помимо этого, имеют место и технические неполадки. Поэтому покупатели иногда жалеют о том, что у них не оказалось с собой наличных денег.

Случается и так, что сотрудник магазина отказывается оформлять возврат средств, ссылаясь на то, что терминал не предусматривает возможность осуществления такой операции. Не нужно этому верить: способностью возвращать деньги обладают все терминалы.

Иногда продавцы мошенничают: вводят сумму, превышающую цену покупки. Поэтому покупателям рекомендуется проверять чеки, не отходя от кассы, как и в случае с оплатой наличными.

Эквайринг как необходимость

В современной торговле эквайринг – это не просто модная опция. Применение этой технологии продиктовано требованиями времени. И если бизнесмен дальновиден, то он достаточно быстро принимает решение о подключении к системе эквайринга, что впоследствии благоприятно сказывается на финансовых результатах.

Использование новых технологий оказывает положительное влияние на имидж компании-продавца. Замечено, что держатели пластиковых карт охотнее тратят деньги, а в онлайн-магазинах карта зачастую является единственным возможным инструментом оплаты покупки. Хотя бы потому предпринимателям следует рассмотреть возможность подключения эквайринга: эта технология способствует развитию бизнеса.

www.temabiz.com

кто в нем учавствует, интернет-эквайринг + в чем ловушки

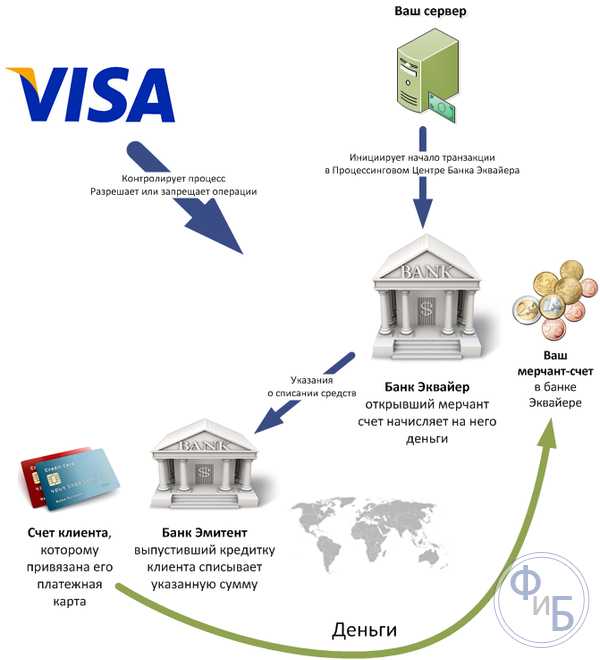

Банк-эквайер (также коммерческий банк или «эквайер») является финансовым учреждением, которое поддерживает банковский счет продавца. Контракт с эквайером позволяет торговцам обрабатывать операции с кредитными и дебетовыми картами. Банк-эквайер передает транзакции торговца вместе с соответствующими банками-эмитентами для получения платежа. Банк-эмитент является финансовым учреждением, которое выдает кредитные карты для потребителей от имени карты сети. Эмитент выступает в качестве посредника для потребителя и сети карточек, заключая договор с держателями карт на условиях погашения транзакций.

Эквайеры/Приобретающие банки являются зарегистрированными членами карточной сети, такими как MasterCard или Visa, и принимают (или приобретают) Сделки по этим дебетовым и кредитным сетям от имени продавца. Сеть карт соединяет с банками, которые выпускают кредитные карты, чтобы была возможность фиксировать платеж. Каждый раз, когда владелец карты использует дебетовую или кредитную карту при покупке, банк-приёмник либо одобряет, либо отклоняет сделки, основываясь на информации, которую карта и банк-эмитент записывают на учетную запись держателя карты.

Помимо управления всеми транзакциями, что совершается кредитной или дебетовой картой, эквайер также принимает на себя полный риск и ответственность, которые он обрабатывает. Из-за этого, эквайер взимает различные сборы за свои услуги. Эти сборы варьируются в зависимости от приобретателя, но они обычно оцениваются на регулярный график деятельности, такие как сделки, возвраты-отзывы платежей, а также другие различные ситуации и причины. Эквайер оценивает плату от имени себя, сети карточек и банка-эмитента. Прежде чем начать принимать оплату через сервер, нужно сделать несколько вещей. И одной вещью будет подписание контракта с покупателями. Эквайер, также известный как «банк кредитных карт», «банк-эквайер» или «коммерческий банк» - это банк или финансовое учреждение, лицензирован в качестве члена ассоциации карты, который создает и поддерживает банковский счет продавца. Как Visa, так и MasterCard имеют собственные правила и списки требований соответствия, чтобы стать покупателем.

Банк-эквайринг, иногда называемый банком обработки, является одним из ключевых игроков среди команды, который работает, чтобы получить средства от транзакции с помощью кредитной карты. Чтобы понять, что такое банк-эквайринг, нужно знать, что он выполняет роль посредника между процессором кредитных карт и ассоциациями карточек для обработки транзакций по картам. Ассоциации карт не имеют прямого отношения к торговцам, поэтому если хочется принять кредитные карты в своем коммерческом офисе, необходимо иметь торговый счет в зарегистрированном банке-эквайере. Эта учетная запись выступает в качестве хранилища для денег.

Хотя некоторые банки-эквайеры обрабатывают весь процесс транзакций по кредитным картам, большинство являются независимыми сторонними компаниями, которые управляют услугами обработки кредитных карт. Банк-эквайринг, имеющий отношения с банковскими карточками, затем присоединяется к стороннему процессору, чтобы можно было получать опату. Отношения с покупателями могут варьироваться в зависимости от типа сделки. Корпорации могут приобретать другую компанию посредством процесса сделки, который позволяет им заплатить согласованную цену за права собственности на другую компанию и интегрировать ее с их текущими бизнес-операциями. В платежной отрасли покупатель может также быть финансовым учреждением, которое сотрудничает с торговцем для завершения транзакций электронных платежей и обработки депозитов.

Что такое эквайринг

Когда торговцы хотят обрабатывать транзакции с кредитными и дебетовыми картами на сайте, нужно подписать контракт с банками-эквайерами. Затем, в процессе оплаты, покупатель разрешает транзакции с карточками и связывает банки-эмитенты. Всякий раз, когда владелец карты использует кредитную или дебетовую карту при покупке, банк-эквайринг разрешает или отклоняет транзакцию на основе данных из банка-эмитента и сети карт. Банк-эквайринг получает запрос от авторизации платежа торговца, а затем отправляет его в банк-эмитент для утверждения. Если покупка одобрена, средства депонируются на счет торговца (обычно через регулярные промежутки времени).

Определенные банки-эквайеры также берут на себя ответственность поставщика платежных услуг и предоставляют решения для обработки платежей. Существуют также банки, которые предоставляют полный комплекс услуг, с банком-эмитентом, приобретающим банк и поставщиком платежных услуг в одном месте.

Эквайер может также сотрудничать со сторонними поставщиками услуг доставки платежей.

Эквайринг банков также берет на себя риск и ответственность за обработанные транзакции. Вот почему эквайер взимает различные сборы (как правило, процент от всего объема проданных товаров) за свои услуги, такие как транзакции, возмещение и возврат платежей, чтобы назвать несколько. Важно также отметить, что онлайн-транзакции сопряжены с высоким риском нарушения конфиденциальных данных, поэтому все стороны, участвующие в процессе платежей, включая банк-эквайринг, должны соблюдать стандарты безопасности для предотвращения мошенничества.

Термин эквайер-банк (также называемый «торговым банком», «банком кредитных карт», «эквайером») означает независимые финансовые учреждения, которые разрешают и обрабатывают оплату от имени торговцев. В этом отношении банк-эквайринг заключает так называемое соглашение о принятии кредитной карты с торговцем, а также лицензионное соглашение с соответствующей ассоциацией кредитных карт. Торговец должен иметь соглашение о принятии кредитной карты с банком-эквайером, чтобы предлагать и принимать кредитные карты в качестве способа оплаты за свои товары. Название «эквайр-банк» выражает только одну из двух основных задач этого типа финансового учреждения. С точки зрения компании с кредитными картами, одна из двух основных задач включает в себя эквайринг новых торговцев, а затем пунктов приема кредитных карт как в физических магазинах, так и в онлайн-торговле. С каждым новым продавцом, который присоединяется к сети, расширяется распространение и общий объем продаж этого бренда кредитных карт. Вторая основная задача приобретающего банка заключается в обработке всех платежей по картам для купленных им торговцев. В контексте этих двух основных обязанностей в процессе оплаты кредитной карты более точный термин, таким образом, будет «эквайрингом и обработкой торгового банка».

Поставщики услуг платежных терминалов предоставляют техническую инфраструктуру (например, считыватели карт) в торговых точках, с которой торговцы могут принимать кредитные карты и передавать данные в банк-эквайринг для обработки. Поставщики платежных услуг похожи на поставщиков электронной коммерции. Вместо «физических» считывателей карт они предлагают и поддерживают электронные способы оплаты через защищенные шлюзы для интернет-магазинов. В дополнение к платежам по кредитным картам, они преимущественно включают прямой дебет, электронный банкинг, электронные кошельки и PayPal. Затем информация о транзакции передается в соответствующее финансовое учреждение для обработки. Для записи и передачи информации об оплате оба поставщика услуг обычно взимают фиксированную плату за транзакцию («плата за шлюз»).

Быстрый рост онлайн-торговли также ведет к увеличению спроса на безопасные онлайн-способы оплаты. Поэтому определенные банки-эквайеры также предлагают эту услугу. На практике они также берут на себя обязанности поставщика платежных услуг и предлагают интеграцию электронных платежных решений и обработку всех безналичных платежей из одного источника. Покупателем, также известным как банк-эквайринг или торговый банк, является банк, который выполняет функции посредника между торговцами и эмитентами в карточном объединении в электронных транзакциях. Фактически, этот банк отвечает за поток данных между этими двумя сторонами, и его название происходит от того, что он предлагает услуги по обработке кредитных карт банкам-эмитентам в рамках ассоциации. Другими словами, это финансовое учреждение получает платеж по карте. Однако для выполнения безопасной транзакции покупателю требуется процессор платежей, который является поставщиком программных технологий для установления соединения с ассоциациями карточек. Процессор платежей может воплощаться в двух формах: это может быть подразделение банка или может быть полностью независимым учреждением, которое работает в партнерстве с банком.

Эквайерам также следует понимать, что когда транзакция с кредитной картой завершается, это финансовое учреждение принимает капитал от клиента и вносит депозит платежа с вычитаемыми взносами на счет торговца и оттуда на его счет проверки бизнеса. Эта стратегическая позиция придала ему большое международное значение, обусловленное его постепенным ростом как в клиентской базе, так и в количестве транзакций, и, таким образом, она превратилась в ключевого игрока в мировой экономике. По сути, термин «приобретающий банк» очень неоднозначен по той причине, что в зависимости от рынка бренды ассоциации карт также могут функционировать как таковые. Более того, независимая организация по продажам, которая обычно выступает в качестве банковских агентов, также может действовать как банк-эквайринг, поскольку банки и платежные процессоры не могут всегда выполнять эту функцию. Хотя эти ситуации являются скорее исключением, чем правилом, важно помнить об этом.

При корпоративном приобретении эквайером является компания, приобретающая другую компанию по указанной цене. Корпоративные приобретения обычно согласовываются двумя сторонами. Они позволяют приобретающей компании полностью захватить бизнес по определенной цене. Приобретающая компания считает, что они получают прибыль от выкупа другой компании.

При приобретении с участием публичной компании эквайер видит кратковременное падение цены акций при приобретении компании. Снижение обычно связано с неопределенностью транзакции и премией, которую эквайер оплачивает для покупки.

В соглашении покупатель является сторонним партнером торговца. Торговцы должны сотрудничать с финансовым учреждением для обработки электронных транзакций и получения электронных платежей. Торговый покупатель обычно является поставщиком банковских услуг, который управляет электронными депозитами средств от клиентов, уплаченных на торговый счет. Торговый покупатель также может быть известен как расчетный банк, поскольку они облегчают обмен информацией и оплату торговых платежей.

Каждый раз, когда для совершения платежа используется дебетовая или кредитная карта, необходимо связаться с эквайером для обработки и расчета. Он может диктовать виды платежей, которые разрешает обрабатывать. У него есть отношения с сетью провайдеров, включая крупные процессоры. Некоторые эквайеры могут иметь только сетевые права с одним фирменным карточным процессором, что может ограничивать типы фирменных карточек. Эквайер будет взимать плату с различных комиссий, которые подробно описаны в их соглашении. Большинство из них взимают плату за транзакцию, а также ежемесячную плату. Плата за транзакцию приобретателя покрывает расходы, связанные с сетевой обработкой. Ежемесячные сборы также могут взиматься для покрытия различных других аспектов обслуживания счета.

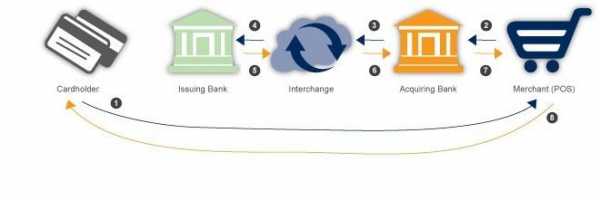

Кто участвует в обработке транзакции

Процесс оплаты кредитной карты основан на сотрудничестве между несколькими сторонами и происходит на нескольких отдельных этапах. Обзор всех сторон, участвующих в транзакциях по кредитным картам, и индивидуальных обязанностей каждого из них:

- Ассоциация кредитных карт: компании зонтичного бренда для кредитных карт обычно структурированы на основе принципа ассоциации. Ассоциации карт выдают лицензии на выдачу своих карт банку-эмитенту и определяют правила использования (потребители) и обработки (банк-эквайринг).

- Банк-эмитент: является финансовым учреждением, с которым потребитель заключает договор о кредитной карте и что в конечном счете, также выдает кредитную карту клиента (клиент банка). Для этой цели эмитент требует от компании лицензии. Поэтому банк-эмитент несет ответственность за расчеты с клиентом.

- Держатель кредитной карты (клиент): Клиент может выбирать из различных брендов кредитных карт, а также из различных банков-эмитентов и их соответствующих условий. Он решает свои оплаты по картам исключительно своим банком-эмитентом, который также несет ответственность за выдачу чеков. Когда держатель карты производит платеж с использованием своей кредитной карты у торговца, банк-эквайринг проверяет действительность этой транзакции, а затем, когда это применимо, разрешает банку-клиенту владельца карты переводить соответствующую сумму со счета клиента.

- Торговец (контрактный партнер): С этой точки зрения продавец является дополнительной точкой приема коммерческой кредитной карты, в которой карты принимаются в качестве способа оплаты. Если продавец хочет предложить своим клиентам оплату по картам, им сначала необходимо заключить так называемое соглашение о принятии карты с эквайером, где регулируются условия оплаты и безопасности, а также начисления. Затем эквайер обрабатывает всю оплату по картам для торговца с помощью конкретной карты, а также дополнительные варианты электронных платежей, если это применимо, и решает их с различными банками-эмитентами держателей карт.

- Эквайер-банк (торговый банк): обрабатывает авторизацию и обработку всех операций с кредитными картами для приобретенного, связанного с контрактом торговца с определенным брендом кредитных карт. Они получают определенный процент от всех продаж от продавца. Торговый банк, в свою очередь, должен заплатить фиксированную часть этого в банках-эмитентах держателей карт.

Ловушки

Есть значительные недостатки, которые следует избегать при рассмотрении эквайринга, в том числе:

- Возможные столкновения между корпоративной культурой и корпорацией, которую хочется купить.

- Понимание как сотрудников, так и компании. Эти сотрудники могут почувствовать, что их работа может оказаться под угрозой во время консолидации (и их проблемы могут быть даже оправданы).

- Потенциальный рост задолженности на балансе, если заимствуются деньги для финансирования приобретения, что может повлиять на способность заимствовать дополнительные средства для других целей.

Также стоит подумать, что являясь генеральным директором публично торгуемой компании, совет директоров, безусловно, должен взвесить решение, и может иметь собственное мнение о том, является ли стратегия приобретения обоснованной и хорошо изученной.

В случае последующего аннулирования (возврата) держателем карты или со стороны торговца в случае возврата обратный платеж приводит к увеличению административной работы по всей цепочке платежей карт.

Возврат платежа происходит, когда возникает спор о действительности транзакции, и владелец карты просит вернуть их средства через банк-эмитент. Это может быть связано с тем, что товар был неисправен или не был получен. Или это может быть мошенничество, и покупатель не знает о покупке. Ассоциации карточек обычно рассматривают торговца как предприятие особо высокого риска, если более одного процента его платежей приводит к их возврату. Если банк-эквайринг сохраняет продавца, который имеет высокую частоту возврата, он будет оштрафован. Эти штрафы обычно передаются торговцу. Это само по себе является стимулом для бизнеса поддерживать высокие стандарты доставки и продукта для своих клиентов, а также внедрять службы обнаружения мошенничества для смягчения мошеннических транзакций.

Эквайринг банков играет ключевую роль в мире электронной коммерции, и важно, чтобы компании точно понимали, как они работают. Только тогда они смогут гарантировать, что затраты будут сведены к минимуму, и все будет работать гладко.

Безопасность

Из-за высокого риска в электронных транзакциях, эквайринг банков и всех поставщиков услуг, участвующих в процессе платежей по кредитным картам, должен соответствовать строгим стандартам безопасности и рекомендациям по предотвращению мошенничества. Правила проектируются в норме безопасности данных карт, поддерживаемом всеми основными ассоциациями: Visa (AIS и CISP), MasterCard (SDP), American Express (DSOP), Discover (DISC) и JCB).

Все финансовые учреждения, поставщики услуг, компании и торговцы, участвующие в цепочке платежей по кредитным картам и хранящие, обрабатывающие и передающие информацию о кредитной карте, должны иметь сертификацию PCI-DSS. Они должны демонстрировать безопасность своих компьютерных сетей через регулярные промежутки времени и проводить в большинстве случаев проверки на ежеквартальной основе.

Строгий стандарт безопасности PCI-DSS также применяется к продавцам. Им необходимо выполнить все необходимые условия для получения сертификата PCI-DSS от своего банка-эквайера. В электронной коммерции поставщикам платежных услуг PCI-DSS обычно назначается задача интеграции, регистрации и передачи интернет-платежей.

Положения PCI-DSS состоят из двенадцати строгих требований безопасности для компьютерных сетей всех сторон, участвующих в оплате кредитных карт. В случае нарушений могут быть наложены высокие финансовые санкции и ограничения, вплоть до отзыва лицензии на получение кредитной карты.

Что должно быть сделано, чтобы обезопасить эквайринг:

- Установка и обслуживание брандмауэра;

- Явные рекомендации по паролям и настройкам безопасности;

- Правила безопасности для сохраненных данных клиента;

- Шифрование передачи данных;

- Современная защита от вирусов;

- Обслуживание используемого программного обеспечения и приложений;

- Ограничение прав доступа;

- Уникальная идентификация пользователя для всех задействованных компьютеров;

- Ограничение возможностей физического доступа;

- Регистрация всех данных;

- Регулярные контрольные интервалы и внешние проверки безопасности на основе годового объема транзакций.

Интернет-эквайринг

Преимущества интернет-эквайринга:

- Максимизирование сбыта за счет «импульсивных покупок».

- Комфорт: оплата через онлайн, круглосуточно и когда угодно.

- Масштабность сбыта продукции.

- Минимизация издержек.

- Возможность продавать более обширным ассортиментом товаров.

- Максимальный контроль платежей.

- Расширение объема базы клиентов.

- Прозрачная торгово-ценовая политика. Интернет-эквайринг не содержит каких-либо скрытых сборов или нечетких формулировок.

- Быстрая интеграция. Документация является понятной.

- Своевременные выплаты. Деньги перечисляются на счет торговца вовремя и без каких-либо задержек.

- Защищенный шлюз оплаты. Обычно он соответствует стандарту, абсолютно безопасен и полностью поддерживает поток платежей.

Если есть веб-сайт и хочется принять онлайн-платежи через него, интернет-эквайринг необходим. Нужно поставить все необходимое, чтобы бизнес развивался с использованием справедливых ставок и завоевывал лидирующие позиции в своей области.

Принцип работы по совершению онлайн-эквайринга:

- Человек совершает покупку на веб-сайте. Закодированная информация мгновенно передается на серверах.

- Когда система борьбы с мошенничеством одобряет транзакцию, данные передаются в банк приобретения, а торговец получает уведомление о статусе платежа. В случае какой-либо мошеннической деятельности платеж будет отклонен, и данные будут добавлены в статический черный список после проверки.

- Приобретающий банк получает платежную информацию и инициирует запрос в банк-эмитент через платежные системы.

- Эмитент либо утверждает, либо отклоняет платеж, и информирует как платежную систему, так и эквайер.

- Эквайер мгновенно получает ответ банка-эмитента, а также уникальный код для принятия или отклонения транзакции.

- Эквайер уведомляет продавца о состоянии оплаты.

- Клиент получает подтверждение успешной оплаты.

Если еще нет идеи принимать оплату картам на сайте, стоит оценить все преимущества интернет-эквайринга.

www.finanbi.ru

как все происходит? :: BusinessMan.ru

В современных условиях развития информационных банковских технологий и средств связи большую популярность приобрел эквайринг. Что это такое и как эта технология работает? Рассмотрим подробнее.

Основные понятия

Большинство магазинов и других торговых точек, осуществляющих денежные расчеты с покупателями, принимают для оплаты своих товаров и услуг пластиковые банковские карты. Этот метод имеет свои преимущества как для клиента, так и для продавца, который прекрасно знает, что такое эквайринг, и умело использует его достоинства.

Итак, под этим экономическим термином понимается способ расчетов за какие-либо товары или оказанные услуги, при котором используется пластиковая карта и специальный терминал. Эквайринг может быть и виртуальным, то есть расчеты проводятся в интернете без физического предоставления карточки.

Разновидности

Существует три основных вида рассматриваемой услуги:

- торговый эквайринг — с помощью него можно оплатить приобретенные товары либо оказанные услуги, для этого необходима банковская карта;

- интернет-эквайринг — делает возможным проводить покупки на различных сайтах, используя предусмотренный для этого интерфейс;

- обменный эквайринг — позволяет получить наличные денежные средства, используя банкомат или другое подобное оборудование.

Торговый эквайринг

Как уже упоминалось до этого, большинство торговых точек и предприятий сферы услуг позволяют оплатить приобретенные товары или оказанные услуги с помощью пластиковой карты. Для этого необходим лишь специальный терминал.

При этом с карточного счета покупателя не взимается никаких дополнительных комиссий. Кроме того, подобная форма расчетов позволяет не иметь при себе крупных денежных сумм, что, несомненно, очень удобно.

О преимуществах для владельцев бизнеса поговорим немного позднее, но уже сейчас можно сказать, что эквайринг позволяет существенно расширить клиентскую базу.

Документальное оформление

Договор эквайринга обычно заключается между представителем магазина или торговой сети и банковским учреждением. Но это только формальная сторона вопроса. На самом деле, оформляя соответствующие документы на эквайринг, банк лишь является представителем платежных систем.

Именно они, широко известные по всему миру своими брендами Visa, MasterCard, UnionPay, American Express, владеют всей информацией о том, что такое эквайринг банковских карт. Потому и берут на себя всю техническую сторону вопроса.

Преимущества для банков

Говоря о том, что такое эквайринг, нельзя не затронуть вопрос о его преимуществах для банковских учреждений. Основную прибыль они получают от комиссионного вознаграждения. Оно представляет собой определенную сумму денежных отчислений от каждой проведенной операции с банковской картой независимо от конкретной торговой точки. Его размер определяется индивидуально, этот пункт вносится в договор эквайринга.

При этом учитываются следующие факторы:

- сфера финансово-хозяйственной деятельности предприятия;

- сумма торговой выручки за определенный период;

- длительность работы;

- количество и размер торговых точек;

- тип связи между терминалом и серверами банка.

Кстати, некоторая часть получаемого комиссионного вознаграждения перечисляется в адрес платежной системы и на счет банка-эмитента платежной карты, что тоже влияет на конечную сумму.

Рассматриваемое направление банковской деятельности характеризуется наличием высокой конкурентной борьбы, потому размер комиссии обычно одинаков и составляет 1,5-2 процента от общей суммы платежа.

Требования для участников

Если у вас есть желание подключиться к этой системе, нужно обратиться в соответствующее банковское учреждение. Специалисты по работе с клиентами более подробно расскажут, что такое эквайринг, ознакомят с условиями предоставления услуги и другими нюансами.

После заключения договора участнику сети присваивается свой персональный идентификатор, связанный с текущим банковским счетом. Кстати, не каждый клиент, желающий осуществлять торговый эквайринг, получает на это разрешение. Зачастую производится жесткий отбор, направленный на пресечение возможных мошеннических действий с пластиковыми карточками. Для подтверждения финансово-хозяйственной деятельности может потребоваться предоставление дополнительного пакета документов.

На все организационные вопросы обычно тратится от одной до четырех недель. После этого банковское учреждение передает клиенту во временное пользование необходимое количество терминалов, с помощью которых и осуществляется эквайринг. Что это такое, объяснят уже другие специалисты, производящие установку и настройку оборудования. После этого можно спокойно переходить на расчеты в безналичной форме.

Все услуги по оформлению, подключению и обучению персонала производятся, как правило, бесплатно. Стоимость аренды терминалов оговаривается индивидуально.

Те субъекты предпринимательской деятельности, которые понимают, что такое эквайринг, прекрасно знают и о его преимуществах. Многочисленные исследования показывают, что магазины, в которых можно расплатиться кредитной картой, оказываются предпочтительнее для покупателей и увеличивают свою торговую выручку. Это обусловлено рядом причин:

- удобством проводимых расчетов;

- ограничением в количестве наличных денег;

- личными предпочтениями;

- психологическими мотивами.

Расчеты в интернете

Одной из разновидностей рассматриваемой финансовой услуги является интернет-эквайринг. Он также представляет собой систему безналичных расчетов с помощью пластиковых карт, однако торговой площадкой здесь является сайт в интернете либо специализированная программа.

Таким способом можно продавать множество товаров и услуг, кроме тех, которые прямо запрещены основными представителями международных систем расчетов, а именно:

- лекарственные препараты;

- медицинские товары;

- незаконные аудио- и видеозаписи;

- огнестрельное оружие;

- опасные и скоропортящиеся товары;

- поддельная и контрафактная продукция.

Любой интернет-портал, магазин или другой подобный сайт не может нормально функционировать в современных реалиях без обеспечения для своих пользователей возможности расчетов с помощью пластиковых карт. Интернет-эквайринг может быть подключен двумя способами:

- Прямое соглашение с банковским учреждением. В этом случае услуги предоставляются указанным финансовым учреждением, которое самостоятельно обрабатывает все денежные транзакции, проводит перечисление денежных средств между контрагентами и рассчитывается по иным платежам с участниками системы. Оказание этой услуги оплачивает владелец ресурса в интернете. Следует отметить, что размер подобных отчислений несколько выше, чем в торговом эквайринге, в связи с большей себестоимостью проведения операций.

- Использование сервис-провайдеров. Эти организации осуществляют передачу сведений о проведенных платежах от предприятий-продавцов в банки. Подобная схема позволяет контрагентам получать большое количество аналитических данных о финансово-хозяйственных операциях, а также более тонко управлять товарными и денежными потоками.

Таким образом, последний вариант эквайринга предоставляет, в отличие от банков, намного более широкие возможности. Более того, некоторые сервис-провайдеры предоставляют очень удобную для восприятия информацию, оформленную в виде графиков, изменяющихся в реальном времени.

Как подключить интернет-эквайринг

Чтобы подключить ваш сайт к рассматриваемой системе расчетов, необходимо пройти несколько этапов:

- привести интернет-ресурс в соответствие с требованиями, предъявляемыми международными платежными системами;

- ввести элементы интерфейса, отвечающие за проведение расчетов;

- подготовить раздел, содержащий публичную оферту, предусматривающую возврат потраченных сумм при определенных обстоятельствах;

- установить значки используемых платежных систем.

После этого ваш ресурс проходит проверку специалистами службы безопасности финансового учреждения. Этот процесс часто носит формальный характер, нужно лишь правильно оформить необходимые договоры и разрешения.

При использовании сервис-провайдера последний берет на себя все организационные вопросы, в том числе и приведение вашего сайта в соответствие с предъявляемыми требованиями, без которых подключение эквайринга невозможно.

Недостатки системы

Обслуживание эквайринга производится сложными программными комплексами, созданными человеком. Потому процесс его функционирования не застрахован от ошибок. Кроме того, возможны сбои в аппаратной части комплекса. Все это приводит к тому, что вместо облегчения расчетов покупатель проводит у кассы намного больше времени, чем рассчитывал.

Помимо этого, в ряде случаев работники торговой точки отказывались производить возврат денежных средств за товар, мотивируя это отсутствием технической возможности. Это неправда, так как в терминале предусмотрена специальная команда, отвечающая за эту процедуру.

Встречаются и случаи преднамеренного мошенничества. Продавец может специально ввести сумму, которая будет больше стоимости товара. Для пресечения подобных случаев целесообразно тщательно изучать полученные чеки.

Заключение

Несомненно, использование передовых технологий в торгово-финансовой деятельности обусловлено не только желанием, но и необходимостью. В некоторых случаях, например, при расчетах в интернете, эквайринг является едва ли не единственным вариантом. Поэтому, чем раньше владелец бизнеса осознает эту аксиому и включится в рассмотренную систему платежей, тем быстрее ощутит ее положительное влияние на бизнес.

businessman.ru

Эквайринг: что это такое простыми словами

В эпоху активного использования технологий все большее количество людей отдают предпочтение использованию банковских карточек при расчетах в магазинах, салонах красоты, ресторанах и многих других местах. Но принятие платежных карт организацией невозможно без предварительно заключенного соглашения с банком.

Что такое эквайринг

В общем смысле под эквайрингом понимается прием платежей от потребителей в качестве платы за товары или оказанные услуги. Они принимаются через специальный терминал, устанавливаемый в торговом зале. Информация по оплате картой автоматически передается в процессинговый центр. Вся информация, обрабатываемая в течение дня, формируется в один отчет. На основании отчета происходит перечисление денежных средств на текущий расчетный счет компании, уменьшенных на комиссионные финансовой организации.

Использование этого способа принятия платежей дает новые возможности, как для потребителя, так и для продавца. Кроме того, банк, осуществляющий операции, получает дополнительную выгоду для себя.

Преимущества эквайринга для компании

- Привлечение большего количества потенциальных покупателей, так как многие для оплаты используют исключительно карту и не имеют при себе достаточной суммы наличных денежных средств.

- Увеличение выручки. Психологически люди, расплачивающиеся пластиковой картой, имеют большую вероятность к осуществлению внезапных покупок различной ценовой категории.

- Отсутствие необходимости проверки банкнот на подлинность. В последнее время участились случаи высококачественной подделки банкнот, и кассир не всегда может распознать разницу. Прием таких платежей полностью освобождает компанию от рисков по операциям с наличностью. Однако, следует учитывать, что прием банковских карточек также подвержен рискам и следует провести инструктаж персонала на распознавание поддельных пластиковых карточек и сверке владельца с ее предъявителем.

- Льготное обслуживание и тарифы.

- Экономия затрат на инкассацию.

Преимущества эквайринга для покупателя

- Возможность купить необходимый товар в текущее время, а не откладывать его приобретение до снятия наличности.

- Возможность использовать кредитные карточки. На большинстве из них предоставляется льготный период пользования, в течение которого не снимается процент по кредиту.

- Быстрота и безопасность совершения платежей.

- Бонусы и премиальные баллы за безналичный расчет.

Преимущества для эквайера

- Комиссия за осуществление связи между покупателем и продавцом.

- Значительное расширение клиентской базы при развитой сети филиалов. Независимо от ведущей финансовой организации, в которой компания имеет расчетный счет, она может самостоятельно выбирать, услугами какого банка воспользоваться именно для операций по приему платежных карт.

Основные разновидности эквайринга

- Оплата непосредственно в торговом зале. Это могут быть любые торговые точки (магазины, кафе, студии), в которых установлен специальный терминал для связи с банком. В настоящее время все большую популярность получают мобильные терминалы. Они не имеют привязки к определенному месту и услуги могут осуществляться в любой точке города (например, услуги такси)

- Снятие наличных при использовании банкоматов. В зависимости от принадлежности банкомата к определенной финансовой организации, может взиматься комиссия за осуществление данной операции. Как правило, преимуществом в данном случае пользуются владельцы пластиковых карт, выпущенных банками, имеющими широкую сеть собственных банкоматов. В этом случае обналичивание происходит без комиссии.

- Интернет-эквайринг. Данный вид дает возможность оплачивать товары, покупаемые через интернет — магазины. В данном случае связь покупателя и банка происходит через специально созданный интерфейс. Отличие от классического понимания процесса получения оплаты в том, что информация по карте считывается через введенные пользователем данные в закрытую защищенную платежную форму. Однако в настоящее время такой услугой можно воспользоваться на сайтах только крупнейших производителей товаров и услуг. Это связано с недостаточной информированностью владельцев интернет – магазинов и высокими комиссиями. Также в условиях теневого ведения бизнеса многие предприниматели скрывают свои доходы – в этом случае такой вид операций неосуществим.

Развитие банковской сферы, кредитования физических лиц посредством использования ими кредитных карточек, удобные условия ведения зарплатных проектов — причина необходимости развития этой сферы. С каждым годом все больше организаций заключают договоры на осуществление таких операций, а банки, имеющие лицензии, расширяют сеть своих филиалов и предлагают различные выгодные тарифы на свои услуги.

requesto.ru

виды, принцип работы, преимущества, особенности

Эквайринг — техническая опция, предоставляемая банками, позволяющая производить оплату за товары (услуги) с помощью POS-терминала и банковской карточки. С развитием технологий появились разные ответвления этого направления:

- Интернет-эквайринг.

- ATM-эквайринг.

- Мобильный эквайринг и прочие.

Такой способ организации платежей удобен и понятен покупателям, а также выгоден продавцам. По статистике средний объем платежей по безналу на 20-30% выше, чем покупка за наличные.

Виды и особенности эквайринга

Как упоминалось, существует несколько направлений такой услуги. Рассмотрим каждое из них:

- Торговый эквайринг — функция, подразумевающая проведение платежа с применением POS-терминала. Этот вариант расчета характерен для оплаты за товары (услуги) в различных торговых точках. Сам POS-терминал представляет собой целый торговый комплекс, в который входит:

- Считыватель «пластика».

- Кассовая машина.

- Клавиатура.

- ПО.

- Интернет-эквайринг — современное ответвление, появившееся на фоне развития глобальной сети. С его помощью можно осуществлять покупки через глобальную сеть, а именно покупать билеты, оплачивать услуги (товары) и производить прочие транзакции. Характеристики:

- Высокие меры безопасности.

- Дороговизна проведения операций.

- Высокие комиссии (часто берутся с двух сторон сделки).

- Как пример ознакомтесь с сервисом Яндекс касса

Читайте также — Как открыть счет в банке через интернет?

- Мобильный эквайринг — популярный вариант услуги, позволяющий совершать операции с применением планшета или телефона. Для проведения транзакций потребуется небольшое дополнительное устройство — считывать пластиковых карт.

- ATM-эквайринг — оплата через специальные терминалы (банкоматы).

После проведения транзакции предоставляется квитанция (кассовый чек), подтверждающий факт совершения сделки.

Договор эквайринга: особенности

При заключении соглашения банковское учреждение берет обязательство по выполнению следующих задач (прописываются в договоре эквайринга):

- Установка и тестирование оборудования.

- Информирование и обучение пользователей (при необходимости).

- Проверка платежеспособности карточки.

- Передача расходников (слипов, чеков).

- Возмещение сумм транзакций, проведенных с помощью «пластика» (срок оговаривается в договоре эквайринга).

- Техническая поддержка переданного оборудования.

Другая сторона также берет на себя ряд обязательств:

- Прием средств с применением карт по условиям, которые оговорены на этапе оформления соглашения.

- Создание условий для нормальной работы оборудования.

- Своевременная выплата банковскому учреждению комиссий в определенном размере и в периоды, прописанные в договоре эквайринга.

Принцип действия

Эквайринг работает по стандартному и понятному алгоритму:

- Карта вставляется в POS-терминал, представляющий собой электронный прибор (находится в постоянной связи с банковским учреждением).

- Считывается информация с магнитной полоски (чипа) «пластика». В этот же момент банковский инструмент проверяется на факт платежеспособности.

- В кредитную организацию направляется запрос-подтверждение на проведение транзакции.

- Клиент получает чек, где зафиксирован факт проведения операции или прописывается сообщение об ошибке.

Эквайринг возможен с помощью специального импринтера. Здесь алгоритм такой:

- Кассир звонит в банк и проверяет карту.

- Делается оттиск «пластика» на слип и вносится информация о клиенте.

Из-за больших затрат времени второй вариант пользуется меньшим спросом, а с развитием глобальной сети все более востребованным становится интернет-эквайринг.

Эквайринг и его преимущества

К плюсам применения безналичной оплаты (эквайринга) стоит отнести:

- Повышение имиджа компании. Если покупатель имеет право выбора между наличным расчетом и оплатой по безналу, доверие к организации растет.

- Ускоряется процесс обслуживания. Кассиру не приходится отсчитывать сдачу, что снижает временные затраты на обслуживание клиента.

- Возрастает прибыль. По статистике люди, которые рассчитываются кредиткой, тратят больше денег.

- Повышение клиентской базы. Люди, которые владеют пластиковой картой, пойдут в магазин, где предоставляется опция эквайринга.

- Уменьшение рисков. Оплата через POS-терминал позволяет избежать всех проблем, связанных с наличными (кража, подделка и прочие).

Итоги

За интернет- и мобильным эквайрингом будущее, но наибольшую нишу пока занимает классический — торговый тип услуги. Объясняется это удобством, доступностью и легкостью применения. Ежедневно тысячи точек подключают современную опцию и становятся на новую ступень развития бизнеса.

raschetniy-schet.ru

Что такое эквайринг и каковы его преимущества?

В современном мире сложно представить систему расчетов без использования пластиковых карт. Зачастую данный способ гораздо удобнее, чем оплата товаров, услуг и осуществление различных платежей наличными деньгами. Сегодня необязательно носить с собой крупные суммы денежных средств (а в большинстве случаев можно обойтись и вовсе без них), чтобы совершить какую-нибудь покупку (от шоколадного батончика до авиабилета или автомобиля), оплатить счет в ресторане или произвести ежемесячный коммунальный платеж. Все это можно сделать, имея при себе одну лишь банковскую карту. Ее принимают большинство магазинов, ресторанов, организаций по оказанию всевозможных услуг. Реализуют они возможность оплаты их товара/услуги картой за счет использования эквайринга. Именно этому понятию и посвящена данная статья. Что такое эквайринг и каковы его преимущества для каждого участника расчетов?

Данная услуга предоставляется банками торговым и иным организациям путем установки на их территории платежных терминалов (по другому их называют pos-терминалами), а также импринтеров. Они предназначены для считывания информации с карты и выставления счета покупателю/клиенту. Банк-эквайер получает запрос и списывает со счета клиента соответствующую денежную сумму. Операции по пластиковым картам обрабатываются в процессинговом центре банка. На основании отчетов, поступающих в него ежедневно, банк возмещает предприятию (на его текущий счет), в котором установлен терминал, денежные средства на сумму всех операций, совершенных на данном оборудовании. Банковский эквайринг приносит неплохой доход кредитной организации в виде комиссионного вознаграждения за проведение таких расчетов. Таким образом, для нее это хороший способ заработать.

А что такое эквайринг для организации? Есть ли смысл использовать данную систему, если часть стоимости товара или услуги приходится отдавать банку? Безусловно, он есть, и не маленький. Дело в том, что это отличная возможность привлечь дополнительных клиентов/покупателей, которые предпочитают расплачиваться картой, а не кэшем. Как правило, они не носят с собой существенных денежных сумм, и отсутствие в организации pos-терминала может стать причиной отказа от покупки (нередко покупатели не возвращаются для совершения покупки или другой операции, а находят место, где с легкостью примут оплату картой). Таким образом, эквайринг (тарифы которого для предприятия не столь существенны) позволяет расширять клиентскую базу и увеличивать объем продаж до 30%.

Есть и другие преимущества использования данной банковской услуги. Так, компания всегда будет застрахована от приема фальшивых купюр в оплату товаров или услуг, а еще сэкономит на инкассации наличных денег. Ну и, безусловно, сделает более удобными расчеты клиентов, не имеющих достаточного количества наличности, зато всегда носящих при себе пластиковую карту.

А что такое эквайринг в Интернете? Практически то же самое, но в виртуальном пространстве. Он используется для оплаты с карточного счета покупок в интернет-магазинах, а также при осуществлении ряда электронных платежей (пополнение мобильного телефона, коммунальные платежи, налоги и пр.). Реализуется с помощью web-интерфейса и также позволяет банку зарабатывать на предоставлении таких посреднических услуг.

Есть и еще один вариант такого вида обслуживания. Что такое эквайринг при пользовании банкоматом? В данном случае к этой процедуре относят снятие наличных с банковской карты лицом, не являющимся клиентом кредитной организации, которой это устройство принадлежит. Клиентом здесь так же, как и поставщиком услуги, является банк: первый – эмитент карты, второй – владелец банкомата (эквайер).

fb.ru

Что такое эквайринг банковских карт и его виды: торговый, мобильный, интернет

Доля эквайринга в России постоянно растет — по состоянию на 2016 год она доходит до 20%. Но мы все равно очень сильно отстаем от Запада в этом вопросе, ведь в нем процент безналичных расчетов уже несколько лет держится на уровне 90%. Аналитики утверждают, что в ближайшие 3-5 лет Российскую Федерацию ждет бум развития эквайринга. Хотите быть готовым к этому и успешно перейти в новую эпоху? Мы расскажем вам о том, что такое эквайринг, каким он бывает и почему это важно для мелкого бизнеса.

Ключевые понятия

Вы наверняка встречались с эквайрингом в крупных сетевых магазинах, когда рассчитывались за товары не наличными, а банковскими карточками. Именно эта операция и называется эквайрингом. С английского языка данное слово переводится как “приобретение”, оно обозначает списание со счета частного лица средств за услуги или товары через POS-терминал.

Эквайринг — безналичная оплата товаров и услуг

Схема работы выглядит следующим образом: магазин обращается в банк, осуществляющий услугу эквайринга. Две стороны подписывают соответствующий договор, в котором прописаны следующие моменты:

- Размер комиссии банка за свою услугу.

- Правила размещения терминалов и их обслуживания.

- Сроки компенсации перечисленных денежных средств продавцу.

После заключения договора продавец получает свой уникальный код и начинает принимать платежи через пластиковые карты. Деньги обычно ложатся на его счет в течение нескольких часов после совершения покупок, поэтому никаких критических задержек в работе системы не возникает.

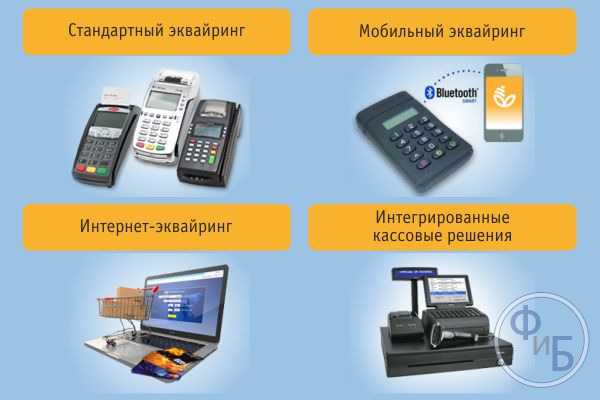

На данный момент существует три ключевых типа эквайринга:

- мобильный;

- интернет;

- торговый.

Давайте разберем, в чем отличие этих типов и почему вообще происходит разделение.

Торговый

Что такое торговый эквайринг и как он правильно работает? Этим выражением называют услугу банка, оказываемые им магазину, торговой сети или определенной точке. Благодаря данной процедуре продавец может работать не только с наличными, но и с банковскими картами клиентов, принимая от них платежи.

Торговый эквайринг позволяет рассчитываться в магазине карточкой

Обычно торговый эквайринг накладывает обязанности на две стороны — между банком и продавцом заключается официальный договор на сотрудничество, в котором указывается:

- магазин размещает на своей территории платежные терминалы выбранного банка, через которые и происходит оплата;

- продавец получает право принимать карты от покупателей для расчета за реализованные услуги и товары;

- продавец обязан оплачивать банку комиссию с каждой сделки;

- банк обязан обеспечить бесперебойную работу терминалов;

- банк обязан провести обучение сотрудников магазина работе с терминалом, правилами обслуживания клиентов и приема платежей;

- банк обязан давать своевременные и детальные консультации по работе системы и максимально быстро устранять возможные неполадки;

- банк обязан самостоятельно проверять карту и счет клиента на платежеспособность;

- банк обязан точно в срок переводить на счета продавца суммы за покупки;

- банк обязан предоставлять расходники для POS-терминалов продавцу.

Торговым эквайрингом называют процедуру контакта покупателя с продавцом. Точнее, момент расчета за услугу или товар банковской картой через POS терминал.

Интернет

Главное отличие интернет-эквайринга от торгового в том, что покупатель не вступает в прямой контакт с продавцом. Связь продавца и покупателя виртуальная — сделка проходит через Интернет по специальным интерфейсам. Технически это происходит следующим образом — вы выбираете товар на сайте, нажимаете кнопку “Купить” и оплачиваете товар. Оплата происходит именно после нажатия на кнопку — вы отправляете своему банку поручение о перечислении на счет магазина определенной суммы.

Обратите внимание: в большинстве случаев интернет-коммерции между покупателем и продавцом имеется посредник, который называется процессинговой компанией. Его основная задача — обеспечение безопасности платежа для двух сторон.

Интернет-эквайринг позволяет совершать покупки в интернете

Эти компании занимаются сбором информации о продавце, о покупателе, а при сделке передают данные о транзакции защищенными каналами. При необходимости такие компании могут оказать не только защитную, но и консультационную услугу.

Мобильный

Также существует мобильный эквайринг, который является чем-то средним между торговым и интернет. Суть его в следующем — вместо классического POS-терминала используется мобильное mPOS устройство. Оно выпускается в виде обычного кардридера, подключенного к смартфону. На смартфон устанавливается специальное ПО, которое позволяет считывать информацию с карты и проводить платежи. Подобная система работает со всеми крупными платежными системами, в том числе MasterCard и Visa.

Основные достоинства подобного эквайринга в следующем:

- Терминал не привязан к месту, он может свободно перемещаться по городу.

- Стоимость мобильного терминала в несколько раз ниже, чем классического.

- Гарантия безопасности сделки.

- Постоянный доступ к вашему счету, возможность пользования деньгами сразу после осуществления покупки.

Именно мобильный эквайринг наиболее перспективен для будущего бизнеса — через смартфон можно рассчитаться с продавцом хоть посереди улицы. Эту услугу уже активно используют таксисты, перевозчики, доставщики заказов и прочие “мобильные” службы.

Мобильный эквайринг очень удобен для таксистов и передвижных лавок

Принцип работы

Давайте рассмотрим как происходит эквайринг банковских карт. Принцип работы достаточно прост:

- Продавец проводит/вставляет карточку в терминал. Он опознает код карты и идентифицирует клиента через магнитную полосу.

- Информация о карте и сумме покупки передается в банк.

- Информация обрабатывается, проверяется доступность средств на счете клиента.

- Если на счете есть средства, то они списываются. Если средств недостаточно, то происходит отмена сделки.

- После завершения покупки печатаются два чека (точнее, слипа), в которых указывается информация о проведенной сделке.

- Один чек остается у продавца, как свидетельство о проведении сделки, второй отдается покупателю.

- На счет продавца переводятся деньги за покупку с учетом комиссии, указанной в договоре эквайринга.

Как видите, ничего сложного в процессе нет. Единственное, что многие POS терминалы требуют для оплаты идентификацию клиента через ввод пин-кода от карточки.

Почему это выгодно

Малый бизнес должен завоевывать клиентов и всячески приманивать их, обеспечивая наиболее лояльные и удобные схемы работы. Безналичный расчет — одна из таких услуг, которая в крупных городах стала устоявшейся нормой. Все больше россиян отказывается от наличных денег, предпочитая использовать удобные и не занимающие места карточки.

Статистика показывает, что установка POS-терминалов увеличивает продажи магазина в среднем на 25% (больше всего растут продажи продуктов питания, меньше всего — мебели). Через 5-7 лет эквайринг в России станет полностью привычным — его доля должна вырасти до 50-70% от общего количества покупок.

Эквайринг — это выгодно, прибыльно и практично

Почему не все бизнесмены используют терминалы в своей работе? Есть две причины — высокая стоимость классических терминалов и работа в тени (любая покупка, проводимая через терминал, автоматически проходит через кассовый аппарат). Также некоторые банки не выдают свои POS-терминалы абонентам, заставляя их приобретать их отдельно. Многие финансовые учреждения сдают оборудование для эквайринга в аренду предпринимателям или предлагают максимально выгодные условия покупки, давая беспроцентные кредиты на длительные сроки, поэтому остается только одна причина — тень.

Работая с терминалами, вы гарантировано получите следующие плюсы:

- Количество продаж вырастет в среднем на 25%. Обычно картами россияне приобретают продукты и различные дорогие покупки. Во втором случае срабатывает психологический фактор — человек не держит деньги в руках, поэтому не осознает ценность покупки.

- Вы защитите своего кассира от фальшивых купюр и недобросовестных клиентов. Поскольку классические услуги эквайринга сводят к нулю операции с наличными деньгами, то риск попасть на фальшивомонетчиков также уменьшается.

- Работать с банками зачастую очень выгодно. Своим клиентам они дают льготные условия, открывают доступ к закрытым для обычного населения программам, понижают проценты за переводы и наоборот увеличивают за депозиты.

- Специалисты из банка совершенно бесплатно обучат ваших сотрудников работать с терминалами. Ваш коллектив станет профессиональнее, причем вы не потратите на это ни одной копейки.

- Привлекательность вашей торговой точки станет выше. У вас станет больше постоянных клиентов, ведь присутствие терминалов сегодня воспринимается как само собою разумеющееся.

Послесловие

Итак, вы уже поняли, что такое эквайринг и в чем его основные достоинства. Эта процедура действительно перспективна — если вы еще не установили себе POS-терминалы, то сделайте это как можно быстрее. Это откроет перед вами новые возможности и увеличит количество клиентов. Классический эквайринг для интернет магазинов уже давно стал нормой, а скоро он станет нормой и в реальной жизни.

Вконтакте

Одноклассники

Google+

101biznesplan.ru