Коэффициент базовой доходности К2 ЕНВД в 2017 году. К2 для енвд в 2018

ЕНВД – коэффициент К2 2018

Что такое коэффициенты К1 и К2 по ЕНВД в 2018 году

Термины таких показателей разъясняются налогоплательщикам в стат. 346.27 НК. Здесь сказано, что к корректирующим коэффициентам относятся К1, еще называемый дефлятором, и К2. Первый утверждается федерально на год (календарный) с учетом данных инфляции. Второй, именуемый также показатель БД (базовая доходность), устанавливается для отдельных кодов ОКВЭД в зависимости от условий осуществления деятельности. В соответствии с законодательными требованиями К2 для ЕНВД 2018 по видам деятельности принимается органами власти регионального уровня, то есть округов, районов, городов федерального назначения.

Значение коэффициента К2 для ЕНВД, равно как и К1, важно, прежде всего, с позиции правильности расчета облагаемой базы по вмененке (стат. 346.29). Поскольку при начислении сумм сначала определяется БД, а затем полученная величина корректируется на К1 и К2, бухгалтер должен знать актуальные размеры корректирующих коэффициентов. О том, где можно посмотреть информацию, пойдет речь ниже. Далее разберемся, какая принята величина коэф К2 для ЕНВД на 2018 год.

Коэффициенты К1 и К2 для ЕНВД на 2016 год

Размер К2 для ЕНВД на 2018 год

Почему этот показатель отдан «на откуп» властям регионов, а не утверждается федеральными нормативными актами? Ответ можно найти, если еще раз внимательно изучить понятие К2. В соответствии со стат. 346.27 этот коэффициент устанавливается с учетом совокупных особенностей вмененного бизнеса. К примеру, на величину К2 влияет адрес осуществления коммерческой деятельности; виды бизнеса; номенклатура реализуемой или производимой продукции; сезонность работ и т.д.

Согласно п. 7 стат. 346.29 величина К2 утверждается госорганами власти субъектов РФ и отдельных городов на год (календарный) с учетом минимальных и максимальных пределов. Так, нижний порог коэффициента установлен как 0,005, а верхний равен 1. В том же случае, когда в регионе не успели своевременно утвердить значение показателя на будущий год, необходимо применять величину К2 по году предыдущему. Соответственно, именно региональные власти вправе решать, где прибыльнее компаниям осуществлять коммерческую деятельность, а также в какой именно отраслевой сфере.

При анализе значений показателя легко проследить пропорциональную зависимость – чем больше город и выгоднее деятельность, тем выше величина К2. В поселках, к примеру, этот коэффициент существенно ниже, чем в столице или других крупных городах. А изготовление ювелирных изделий считается более прибыльным бизнесом, чем, допустим, стирка. Значит, и К2 для ювелирной деятельности в 2-3 раза выше.

К2 по ЕНВД на 2018 год – таблица

Для вашего удобства мы собрали актуальные значения коэффициента по отдельной российской территории (г. Ростов-на-Дону) и самым распространенным видам деятельности. Нормативный документ – решение Гордумы г. Ростова-на-Дону № 37 от 23.08.05 г. (в ред. от 27.12.16 г.). Если вы рассчитываете налог по ЕНВД за 1 квартал 2018 г., коэффициент К2 будет равен утвержденному на год значению. В середине года изменять уже принятую величину этого показателя не принято, поскольку в соответствии с налоговыми требованиями этот показатель устанавливается сразу на год вперед.

| Вид отраслевой деятельности в г. Ростове-на-Дону | Нормативное значение К2 – показатель Квд |

| Оказание ювелирных услуг | 1,0 |

| Оказание ремонтных услуг по строительству различных жилых построек, кроме домов индивидуального назначения | 1,0 |

| Оказание услуг по производству или ремонту мебельной продукции | 1,0 |

| Оказание автотранспортных услуг по перевозке только грузов | 1,0 |

| Торговля розничного типа непродовольственными товарами | 1,0 |

| Торговля розничного типа продовольственной продукцией | 0,85 |

| Оказание автотранспортных услуг по перевозке людей | 1,0 |

Далее поясним, как пользоваться таблицей.

Расчет К2 ЕНВД в 2018 году

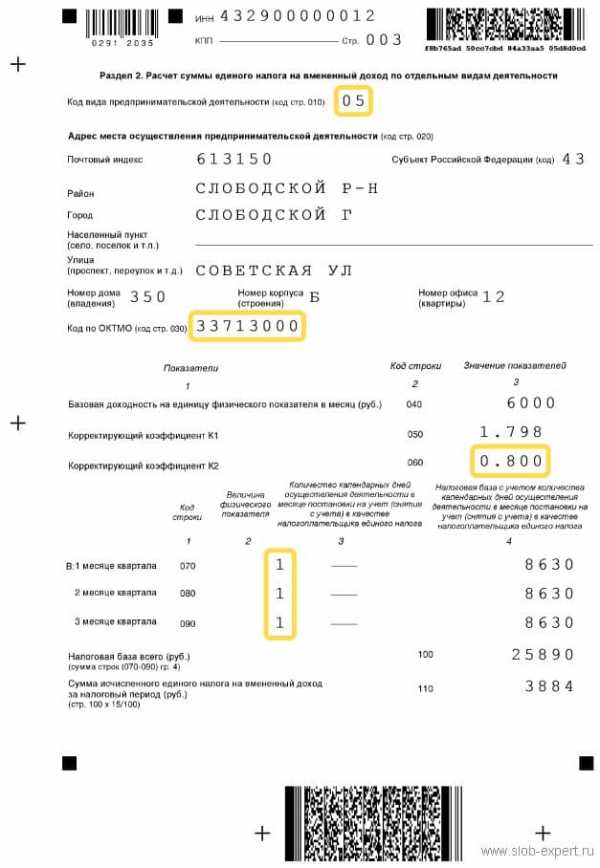

Как видно из текста приведенной таблицы, в ней отражена только одна составляющая часть К2 – это Квд. Что означает данный коэффициент? Если изучить нормы Решения № 37, в п. 2 указано, что корректирующий показатель К2 рассчитывается по формуле:

К2 = Квд х Кмд, где:

- Квд – первый расчетный коэффициент (ведения деятельности) для вычисления К2, утверждаемый органами региональной власти в зависимости от вида отраслевой деятельности.

- Кмд – второй расчетный коэффициент (места деятельности) для вычисления К2, утверждаемый органами региональной власти в зависимости от места фактического ведения предпринимательской деятельности.

Соответственно, расчет коэффициента К2 для ЕНВД выполняется согласно Приложениям 1, 2 Решения № 37 в актуальной редакции. А величина составляющих частей формулы тем выше, чем прибыльнее бизнес. На уровень прибыльности влияют как вид деятельности, так и адрес его осуществления. Чтобы было понятно, продолжим пример рассмотрения Ростовского законодательства и приведем несколько величин значений Кмд по городу:

| Территориальный признак места ведения бизнеса в г. Ростове-на-Дону | Нормативное значение К2 – показатель Кмд |

| Вся ул. Ленина, включая территории от начала пл. Ополчения вплоть до окончания улицы | 1,0 |

| Весь пр. Семашко, включая районы от улицы Тургеневской до улицы Садовой | 1,0 |

| Вся ул. Московская, включая территории от переулка Островского до проспекта Ворошиловского | 1,0 |

| Вся ул. Нансена | 0,8 |

| Мкр. СЖМ, включая все протяженности улиц Добровольского и Волкова, а также проспект Королева | 0,8 |

| Весь проспект Сиверса – на протяжении от улицы Красноармейской до Садовой | 0,8 |

| Те районы города, которые не поименованы в п. 1, 2 Приложения 2 Решения № 37 | 0,6 |

ЕНВД К2 для ИП в 2018 году

Как и юрлица, предприниматели вправе вести коммерцию на вмененном спецрежиме. Эта система налогообложения выгодна по той причине, что позволяет уменьшить фискальную нагрузку на бизнес. Кроме того, расчет налога не сложен и доступен для лиц без соответствующего бухгалтерского образования. Как при исчислении налога с ЕНВД в 2018 году посчитать коэффициент К2 для ИП?

Алгоритм действий единый для организаций и предпринимателей. Определить К2 можно, зная вид рабочей деятельности и точный адрес ее осуществления. Данные берутся из законодательных документов региона предпринимателя. Причем утверждение коэффициентов выполняется на уровне местных властей. То есть, допустим, если ИП имеет бизнес в г. Аксае, ориентироваться на Решение № 37 г. не нужно, т.к. оно действует именно для г. Ростова-на-Дону. А для Аксая будет свой документ.

Как рассчитать К2 для ЕНВД на 2018 год – пример

Разберемся на конкретных цифрах, как же посчитать коэффициент К2. Предположим, предприниматель Иванов Н. О. занимается розничной торговлей продуктами. Его магазин расположен на ул. Волкова в Северном районе г. Ростова-на-Дону. Какой показатель К2 будет действовать для этого предпринимателя? Расчеты делаются следующим образом:

- Квд – по Приложению 1 к Решению № 37 равен 0,85 (повышен в ред. от 29.08.14 г.).

- Кмд – по приложению 2 к Решению № 37 равен 0,8.

- К2 = 0,85 х 0,8 = 0,68.

Именно такая величина К2 будет действовать для магазина ИП Иванова в 2018 г. Применять рассчитанную величину коэффициента следует в течение всего 2018 г. Никаких изменений внутри года быть не может, поскольку расчетное значение этого коэффициента утверждается сразу на год. Какой показатель будет действовать в 2019 г.? Если произойдут изменения, органы власти должны успеть утвердить их до конца 2018 г. Если же обновления редакции Решения № 37 вовремя не выпустят, значение коэффициента останется на прежнем уровне.

Как узнать К2 для ЕНВД 2018

На первый взгляд кажется, что самостоятельно определить величину К2 сложно. Но это не так. Правильно рассчитать коэффициент можно и самому. Однако, если у вас есть трудности, рекомендуется обращаться непосредственно в свои налоговые органы за получением справочной информации. Инспектор поможет вам вычислить действующую величину К2. Имейте в виду, что многие СПС размещают на своих сайтах актуальные версии законодательных документов. Но обновления не всегда поступают вовремя. Будьте внимательны, изучая нормативную базу: ищите действующие редакции документов.

Вывод – в этой статье мы детально рассмотрели, что такое по налоговому законодательству корректирующие коэффициенты и какими они бывают. Отдельно приведен порядок утверждения показателя К2, его минимально и максимально возможные значения. В связи с тем, что К2 утверждается органами власти субъектов России, чтобы налогоплательщик мог получить точную информацию о размере коэффициента, рекомендуется брать справку в своем отделении налоговой инспекции.

Кроме того, каждый может ознакомиться с актуальными данными на официальном портале ФНС. Здесь учитываются все нормативные изменения, а информация размещена по регионам РФ. Не забывайте, что утверждение коэффициента должно состояться до начала будущего года (календарного), в противном случае используются размеры прошлого периода.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

что это и где искать 2018

Коэффициентами-дефляторами пользуются для того, чтобы скорректировать сумму налоговой базы при исчислении самой суммы налога. Данный коэффициент – это обязательная составляющая часть формулы расчета ЕНВД, которая нужна тем ООО и ИП, которые осуществляют расчет данного налога. Также он понадобится тем, кто еще определяется с выбором системы налогообложения для себя. Останется ли коэффициент К2 для ЕНВД на 2018 год таким же, как и был, или изменится, зависит от властей местного характера.

Когда, зачем и как часто пользуются данным значением

Данный показатель используется в том случае, если ИП или ООО, подав заявление о постановке на учет как плательщика ЕНВД, получили уведомление, что процесс произошел успешно и плательщик поставлен на учет налоговых органов в рамках данной системы.

Используется он непосредственно в момент произведения расчетов по данному налогу. Например, при предоставлении отчетных документов в налоговую службу для того, чтобы их правильно заполнить.

Не учитывать данный коэффициент при заполнении декларации по ЕНВД никак нельзя, так как в этом случае сумма налога будет рассчитана неправильно, что может послужить поводом для наложения штрафа от налоговой службы. Неправильно поданная документация служит просрочке уплаты налога, и тогда на него растет пеня.

Отчетность по данному режиму следует подавать в налоговую службу 1 раз в квартал. Именно тогда производится расчет суммы налога. Исходя из этого, каждому предпринимателю, а также организации, осуществляющим деятельность под ЕНВД, предстоит пользоваться К2 как минимум 4 раза в году.

Нужно знать заранее значение данного коэффициента еще и в том случае, если вы собираетесь перейти на данную систему или осуществляете выбор между ею и другой системой налогообложения. В таком случае можно будет заранее просчитать суммы, которые предстоит платить в бюджет в качестве налога.

Коэффициент-дефлятор К2 используется в формуле вычисления суммы ЕНВД. На него умножают произведение налоговой базы, физического показателя и К1. Делают это для того, чтобы скорректировать сумму налога согласно местным уставам. Без коэффициента К2 сумму налога нельзя считать правильной, если коэффициент К2 не равен 1.

Такое явление инода возникает на местном уровне по отношению к некоторым видам деятельности. В этом случае К2 не будет влиять на сумму налога, который предстоит уплатить, и поэтому может не учитываться.

Но при произведении расчетов для заполнения декларации данное значение лучше все равно отображать в общей формуле, как и в расчетах.

Откуда берут значение коэффициента

Те объекты предпринимательской деятельности, которые в следующем году хотят платить налог по ЕНВД, коэффициент-дефлятор на 2018 год могут узнать из официальных интернет-ресурсов налоговой службы, из Налогового Кодекса РФ, а также в местных органах налоговой службы.

Практика показывает, что местные органы налоговой отправляют за ответами в интернет. Если с официальным ресурсом инспекторов разобраться не удалось, стоит поискать значение на административном городском сайте.

Почему на городском сайте? Потому что размер К2 определяется на уровне местной власти. Она же имеет право его изменять. На деле происходит это достаточно редко, так как даже К1 меняют не всегда. Но если вы заполняете отчетность, то лучше уточнить данные сведения.

Чтобы не искать, мы собрали данные по регионам в одной таблице:

Перейдите в раздел сайта налоговой вашего региона.

Данное значение часто принимают за единицу. В таком случае коэффициент никак не влияет на сумму налога, оставляя государственную его корректировку в первоначальном виде.

Но некоторые муниципальные органы, а также городские власти могут принять его значение за число, которое меньше единицы, и тогда:

- Снижается сумма налога на данный вид деятельности.

- Увеличивается количество предложений по данному виду.

- Уменьшается налоговое бремя, которое несут организации и ИП, уже находящиеся в этой нише рынка.

- Местные власти оказывают регуляцию на рынке по своему усмотрению.

Для тех организаций и ИП, которые находятся на специальном режиме налогообложения ЕНВД, К2 может нести дополнительную пользу, снижая сумму налога, который им придется платить в казну.

Итак, коэффициент К2 является очень важной составляющей формулы, по которой идет определение налога ЕНВД, сумму которого объект предпринимательской деятельности будет уплачивать в казну. Именно поэтому плательщикам налога очень важно знать, какое значение данного коэффициента установили местные власти региона. Корректируя действие государственного коэффициента К1, К2 может снизить налоговое бремя.

saldovka.com

Какой размер коэффициента К2 для ЕНВД в 2018 году?

Одна из форм налога — это ЕНВД (единый налог на вмененный налог). Что это значит? Такая система подходит для определенных видов деятельности и подразумевает оплату не за фактический доход, а вмененный вам чиновниками. Значение его коэффициента устанавливается в каждом регионе страны отдельно, сроком на год.

Одна из форм налога — это ЕНВД (единый налог на вмененный налог). Что это значит? Такая система подходит для определенных видов деятельности и подразумевает оплату не за фактический доход, а вмененный вам чиновниками. Значение его коэффициента устанавливается в каждом регионе страны отдельно, сроком на год.

Кому можно, а кому нельзя

Есть возможность для всех организаций и ИП, осуществляющих те виды деятельности, которые подпадают под ЕНВД. Но существует и несколько исключений, то есть тех, кому переход на форму единого налога запрещен. А именно:

• большие фирмы с высокой прибылью;• те, кто предоставляют услуги питания в государственных учреждениях, таких как образование и здравоохранение;• находящиеся в аренде любые заправочные станции;• организации с более чем 25% капитала других фирм;• у кого больше 100 человек в штате.

Интересный момент: получить право для уплаты вмененного налога могут те, кому это разрешает местная власть, и она же принимает ограничения для некоторых видов деятельности.

К примеру, Санкт-Петербург не разрешил ЕНВД для общественного питания при гостиницах и арендованных земельных участков. А в Москве вообще нет ЕНВД, кроме района, именуемого Новой Москвой.

Перейти на единый налог разрешено каждому, кто занимается согласованными видами деятельности. Для этого просто подается заявление в налоговую, а вот чтобы сняться с учета плательщика ЕНВД, есть два варианта: или с первого числа нового года, или поменять род деятельности на тот, что находится в ограничении. В том смысле, что для торговли розничной и общепита достаточно увеличить зал до 150 квадратных метров, а для гостиницы — до 500 квадратных метров, и тогда применение единого налога станет невозможным.

Как узнать свой ЕНВД

Ищите в статье 346.29 базовый доход для своей деятельности и смотрите на его показатель. Еще нужно знать свою личную ставку, которая может меняться ежеквартально, и умножаете на нее. Полученный результат умножайте на К1 (коэффициент-дефлятор). Он меняется правительством раз в год, и, таким образом, выходит ваш размер дохода. Но это еще не все. Теперь нужно ознакомиться с местными нормами, установленными для плательщиков единого налога. Возможно, там вы найдете коэффициент К2 для ЕНВД для своего вида деятельности, который станет поблажкой. Нужно знать и то, что корректирующий коэффициент К2 округляется до третьей цифры после запятой.

Ищите в статье 346.29 базовый доход для своей деятельности и смотрите на его показатель. Еще нужно знать свою личную ставку, которая может меняться ежеквартально, и умножаете на нее. Полученный результат умножайте на К1 (коэффициент-дефлятор). Он меняется правительством раз в год, и, таким образом, выходит ваш размер дохода. Но это еще не все. Теперь нужно ознакомиться с местными нормами, установленными для плательщиков единого налога. Возможно, там вы найдете коэффициент К2 для ЕНВД для своего вида деятельности, который станет поблажкой. Нужно знать и то, что корректирующий коэффициент К2 округляется до третьей цифры после запятой.

Читайте также: Как правильно заполнить код вида валютной операции в платежном поручении

Следующий шаг

Что делать дальше? Умножаем полученную сумму предполагаемого дохода на К2 и 15% от полученного результата составят размер налога за один месяц. А значит для того, чтобы узнать квартальный, просто умножаете на три. Предположим, что вы занимаетесь несколькими видами деятельности, тогда для каждого расчет делается отдельно, потом нужно умножать на соответствующие коэффициенты К2 и сложить все вместе. А если вы занимаетесь разными видами деятельности в разных областях страны, то и рассчитывать, и платить нужно за каждый отдельно.

Интересно, что по факту заплатить придется меньше, чем вы насчитали. Связано это с тем, что будут отминусованы уплаченные страховые и пенсионные взносы, а еще платежи от несчастных случаев и добровольное страхование.

Уплата единого налога по закону осуществляется до 25 числа, следующего за кварталом месяца. За нарушение сроков предусмотрены штрафные санкции. Ограничений по размеру дохода индивидуальных предпринимателей и организаций нет, но потерять право на ЕНВД могут те, чей род деятельности местные власти со временем внесут в список, не подпадающих под него, или ваши показатели изменятся.

Существует ли возможность уменьшить единый налог? В принципе, да. Для этого просто подумайте над физическими показателями, исходя из которых определяется ваш налог. Уплата производится от квадратных метров в помещении. Тогда задумайтесь о том, рационально ли вы его используете. Рассмотрите возможность сдачи части здания в аренду и более компактного размещения бизнеса на оставшейся площади. А если речь идет о количестве наемных людей, то все ли вам нужны и есть ли смысл сократить штат.

Где взять К2

Существует специальная таблица, которая помогает узнать К2 для ЕНВД в конкретном городе России. Ее можно скачать в Интернете и беспрепятственно пользоваться. В ней вы найдете корректирующий коэффициент К2 для любого региона, будь то Московская область, Нижний Новгород, Казань, Рязань или Пермь. Есть и другой метод, простой и доступный. Зная номер своего региона, а это первые цифры ИНН, ищем через браузер следующее: www.RXX.nalog.ru, где вместо XX пишем номер своего региона.

Даже так найти не выходит? Тогда звоним в отделение налоговой по месту регистрации ИП и спрашиваем. Они точно помогут и подскажут К2.

sovetip.ru

Размер коэффициента к2 для налога ЕНВД|Коэффициент дефлятор К2 в 2016-2017-2018

Доброго времени суток! Сегодня у меня очень полезная статья для тех кто находится на налогообложении ЕНВД.Довольно много вопросов приходит от новичков с вопросом где взять К2 для расчета налога ЕНВД.

Около 6 месяцев я объяснял всем где можно взять этот самый коэффициент дефлятор для своего вида деятельности и в своем городе – это поискать на административном сайте города, куда просто обязаны выкладывать такие документы.

Или как вариант можно было обратиться в налоговую инспекцию.

После эти люди возвращались обратно ко мне с тем же вопросом, так как налоговая предпринимателей отправляет не так далеко, а именно в интернет, ищите там.

В итоге новички путаются и просто не могут найти какой размер К2 для своего вида деятельности в своем регионе у налога ЕНВД.

Долго я не решался этого сделать (очень уж трудоемкое занятие) подготовить и выложить на свой сайт размер коэффициента К2 налога ЕНВД для каждого региона России.

Скажем так, выкладываю и делаю за Вас (точнее большинство новичков на ЕНВД) точнее ссылки на документы в которых прописан К2 для каждого региона и вида деятельности.

С одной стороны я упрощаю и Вам задачу и себе, чтобы этот вопрос больше не возникал.

Размер налога К2 для ЕНВД в 2016-2017-2018 году

Сразу хочу поправить себя и чтобы Вы не путались написал, что К2 для 2016, 2017, 2018 года.

Дело в том что данный коэффициент К2 работает на понижение налога и его максимальное значение равно 1.

И данный коэффициент показывает насколько выгодно заниматься деятельностью, например у меня в г.Мегионе для розничной торговли, площадь которой менее 30 кв.м. К2 =1, а в случае если больше 30 кв.м. то уже К2 = 0,8.

То есть К2 уменьшает размер налоговой базы ЕНВД или оставляет без изменений.

Почему я поставил 2016-2017-2018 год, дело в том, что коэффициент дефлятор К2 меняется очень редко.

В этом году даже коэффициент дефлятор К1 оставили без изменений (но его принимают на федеральном уровне и его значение едино для всех видов деятельности, и всех регионов).

Коэффициенты К1 и К2 нужны для расчета размера налоговой базы по формуле ЕНВД.

Так что, я указываю К2 до 2018 года, именно в этом году спецрежим ЕНВД должны убрать.

В случае если будут какие-то изменения коэффициента К2 я обязательно напишу об этом статью, но вероятность этого просто минимальна.

Размер К2 налога ЕНВД для каждого региона

Все ссылки на документы в которых указан К2 для каждого региона России:

- Адыгея (Республика);

- Башкортостан (Республика);

- Бурятия (Республика);

- Алтай (Республика);

- Дагестан (Республика);

- Ингушетия (Республика);

- Кабардино-Балкарская (Республика);

- Калмыкия (Республика);

- Карачаево-Черкесская (Республика);

- Карелия (Республика);

- Коми (Республика);

- Марий-Эл (Республика);

- Мордовия (Республика);

- Саха (Якутия) (Республика);

- Северная Осетия-Алания (Республика);

- Татарстан (Республика);

- Тыва (Республика);

- Удмуртская (Республика);

- Хакасия (Республика);

- Чеченская (Республика);

- Чувашская (Республика);

- Алтайский край;

- Краснодарский край;

- Красноярский край;

- Приморский край;

- Ставропольский край;

- Хабаровский край;

- Амурская область;

- Архангельская область и Ненецкий АО;

- Астраханская область;

- Белгородская область;

- Брянская область;

- Владимирская область;

- Волгоградская область;

- Вологодская область;

- Воронежская область;

- Ивановская область;

- Иркутская область;

- Калининградская область;

- Калужская область;

- Камчатский край;

- Кемеровская область;

- Кировская область;

- Костромская область;

- Курганская область;

- Курская область;

- Ленинградская область;

- Липецкая область;

- Магаданская область;

- Московская область;

- Мурманская область;

- Нижегородская область;

- Новгородская область;

- Новосибирская область;

- Омская область;

- Оренбургская область;

- Орловская область;

- Пензенская область;

- Пермский край;

- Псковская область;

- Ростовская область;

- Рязанская область;

- Самарская область;

- Саратовская область;

- Сахалинская область;

- Свердловская область;

- Смоленская область;

- Тамбовская область;

- Тверская область;

- Томская область;

- Тульская область;

- Тюменская область;

- Ульяновская область;

- Челябинская область;

- Забайкальский край;

- Ярославская область;

- Город Москва;

- Город Санкт-Петербург;

- Еврейская АО;

- ХМАО-Югра;

- Чукотский АО;

- ЯНАО;

- Республика Крым;

- Город Севастополь.

Как Вы уже наверное заметили размер коэффициента дефлятора размещается не только на сайтах администрации городов, но и на сайте налоговой службы nalog.ru

Обратите внимание что для каждого муниципалитета и поселения при выборе области, края, республики или города расписано все до мелочей, что конечно очень удобно.

Видите, что нет ничего сложного, главное знать где искать коэффициент К2 для ЕНВД, а далее все как по маслу.

Как и обещал я дал ссылки на документы для каждого региона, Вам только осталось выбрать свой город или поселок и уже оттуда брать коэффициент дефлятор К2 для налога ЕНВД.

На этом пожалуй все! Теперь просто на начало года проверяйте ссылки которые я указал и если будут изменения К2, то их конечно внесут на сайт налоговой службы.

Хотя если Вы посмотрите на документы из которых берете К2 – этот коэффициент меняется не так часто.

В настоящее время многие предприниматели для перехода на ЕНВД, расчета налога, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

Если у Вас остались вопросы, то можете задавать их в мою группу социальной сети В контакте "Секреты бизнеса для новичка", или в комментарии к статье.

Всем удачного бизнеса! Пока!

biz911.net

| Производство щипаной шерсти, сырых шкур и кож крупного рогатого скота, животных семейств лошадиных и оленевых, овец и коз, производство колбасных изделий, переработка и консервирование картофеля, производство масел и жиров, производство муки из зерновых культур, производство крупы и гранул из зерновых культур, пошив производственной одежды по индивидуальному заказу населения, пошив и вязание прочей верхней одежды по индивидуальному заказу населения, пошив нательного белья по индивидуальному заказу населения, пошив и вязание прочей одежды и аксессуаров одежды, головных уборов по индивидуальному заказу населения, изготовление вязаных и трикотажных чулочно-носочных изделий по индивидуальному заказу населения, изготовление прочих вязаных и трикотажных изделий, не включенных в другие группировки по индивидуальному заказу населения, изготовление готовых металлических изделий хозяйственного назначения по индивидуальному заказу населения, деятельность в области фотографии, прокат и аренда товаров для отдыха и спортивных товаров, прокат и аренда прочих предметов личного пользования и хозяйственно-бытового назначения (прокат телевизоров, радиоприемников, устройств видеозаписи, аудиозаписи и подобного оборудования, прокат мебели, электрических и неэлектрических бытовых приборов, прокат музыкальных инструментов, прокат прочих бытовых изделий и предметов личного пользования для домашних хозяйств, предприятий и организаций, не включенных в другие группировки), предоставление социальных услуг без обеспечения проживания престарелым и инвалидам, предоставление услуг по дневному уходу за детьми, ремонт электронной бытовой техники, ремонт бытовых приборов, домашнего и садового инвентаря (ремонт бытовой техники), ремонт обуви и прочих изделий из кожи, ремонт часов и ювелирных изделий (ремонт часов), ремонт прочих предметов личного потребления и бытовых товаров (ремонт одежды и текстильных изделий (ремонт одежды, ремонт трикотажных изделий), ремонт металлоизделий бытового и хозяйственного назначения (ремонт предметов и изделий из металла, ремонт металлической галантереи, ключей, номерных знаков, указателей улиц, заточка пил, чертежных и других инструментов, ножей, ножниц, бритв, коньков и т.п.)), стирка и химическая чистка текстильных и меховых изделий, предоставление услуг парикмахерскими и салонами красоты (предоставление парикмахерских услуг) | 10.11.4, 10.13.2, 10.31, 10.41, 10.61.2, 10.61.3, 14.12.2, 14.13.3, 14.14.4, 14.19.5, 14.31.2, 14.39.2, 25.99.3, 74.20, 77.21, 77.29 (77.29.1, 77.29.2, 77.29.3, 77.29.9), 88.10, 88.91, 95.21, 95.22 (95.22.1), 95.23, 95.25 (95.25.1), 95.29 (95.29.1 (95.29.11, 95.29.13), 95.29.4 (95.29.41, 95.29.42, 95.29.43)), 96.01, 96.02 (96.02.1) | 0,3 |

www.referent.ru

Коэффициент базовой доходности К2 ЕНВД в 2017 году

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяК2 ЕНВД - 2017 действует в регионах РФ, принявших на местном уровне законодательные акты в отношении применения системы ЕНВД. В 2017 году значение К2 ЕНВД 2016–2015 годов в большинстве регионов сохранено. Рассмотрим особенности определения этого коэффициента.

Корректирующий коэффициент базовой доходности К2 — что это?

Как делается расчет К2 ЕНВД в 2017 году

Где введен К2 ЕНВД на 2017 году

Особенности региональных расчетов К2

Корректирующий коэффициент базовой доходности К2 — что это?

Корректирующий коэффициент базовой доходности К2 — один из коэффициентов, который используется для корректировки месячной величины базовой доходности при расчете налогооблагаемой базы ЕНВД.

При этой корректировке применяются 2 коэффициента:

- К1 — коэффициент-дефлятор, ежегодно устанавливаемый на федеральном уровне и обязательный к применению;

- К2 — коэффициент, зависящий от условий осуществления деятельности, который может быть установлен на региональном уровне.

Величина коэффициента К2 может находиться в пределах от 0,005 до 1 включительно (п. 7 ст. 346.29 НК РФ). Соответственно, он является понижающим. Если коэффициент не установлен, то он принимается равным 1, и корректировки базы в сторону понижения не происходит.

Месячная база, от которой рассчитывается налог, уплачиваемый при ЕНВД, получается путем умножения установленной п. 3 ст. 346.29 НК РФ величины месячной базовой доходности по виду предпринимательской деятельности на корректирующие коэффициенты К1 и К2 и на фактическую величину физического показателя, применяемого для этого вида предпринимательской деятельности.

Как делается расчет К2 ЕНВД в 2017 году

Корректирующий коэффициент базовой доходности К2 определяется как произведение коэффициентов, каждый из которых учитывает какое-то из условий ведения деятельности (п. 6 ст. 346.29 НК РФ). Если для какого-либо из условий коэффициент не установлен, то он считается равным 1, и корректировки итогового коэффициента по этому условию не делается. Используемый в расчете базовой доходности коэффициент, равный итоговому произведению коэффициентов условий деятельности, округляется до третьего знака после запятой (п. 11 ст. 346.29 НК РФ).

Перечень условий, влияющих на осуществление деятельности при ЕНВД, открыт (ст. 346.27 НК РФ), и к ним могут быть отнесены любые факторы, которые органами региональной власти будут сочтены значимыми для конкретного вида деятельности. Например, это могут быть территориальные особенности места ведения хоздеятельности, ассортимент товаров, сезонность, дальность перевозок, вид автотранспорта, размер рекламных конструкций и любые другие показатели.

Подробнее о коэффициенте К2 читайте в статье «Что нужно знать о коэффициенте К2».

В 2017 году коэффициент К2 имеет такой же алгоритм определения, как и коэффициент К2 ЕНВД на 2016–2015 годы.

Где введен К2 ЕНВД в 2017 году

В 2017 году региональные документы, которыми установлены алгоритмы определения коэффициента К2, действуют в 92 регионах РФ. При этом в Москве применение ЕНВД с 01.01.2014 отменено.

Практически во всех регионах, где применяется ЕНВД, способы определения коэффициента К2 были установлены одновременно с принятием решения о применении этой системы налогообложения и с тех пор принципиально не менялись. В ряде регионов на протяжении срока действия местных законодательных актов в них вносились некоторые корректировки, в том числе и в 2017 году, но в целом алгоритмы расчета по регионам сохранены.

Особенности региональных расчетов К2

Региональный расчет К2 ЕНВД в 2017 году зависит в первую очередь от масштабов региона. По региону может быть принят как один акт в отношении этого коэффициента, так и несколько. То есть либо в одном документе присутствуют различные коэффициенты, установленные для разных частей региона, либо для отдельных районов и населенных пунктов региона принимаются различные акты.

Каждый документ, принятый в регионе, дает разбивку коэффициентов по видам деятельности. При этом это может быть единственный коэффициент, который нужно применить к конкретному виду деятельности, а может быть описан алгоритм расчета коэффициента с помощью нескольких коэффициентов, зависящих от места осуществления деятельности (вплоть до конкретных адресов), способа ее ведения (например, торговля через торговые залы или без них), вида услуг (например, грузоперевозки или пассажирские перевозки), характеристик используемого имущества (например, грузоподъемность автотранспорта или вид рекламных или торговых конструкций), вида продаваемого товара (например, продовольственные, продаваемые в одном месте с алкоголем или без него).

Могут быть установлены дополнительные коэффициенты, учитывающие, например, наличие среди сотрудников налогоплательщика ЕНВД инвалидов или ведение деятельности на территории военного городка.

Каждый региональный документ по-своему уникален. Проведенные расчеты в сопоставимых условиях дают совершенно разные результаты по коэффициенту К2 (таблица 1).

В отношении информации, приведенной в таблице 1, необходимо сразу оговориться, что она не является для налогоплательщика источником данных о применяемом в регионе коэффициенте К2, а всего лишь отражает возможные варианты его значений для некоторых видов деятельности, ведущихся во вполне конкретных условиях. Однако данные таблицы 1 наглядно демонстрируют, что в соседнем регионе этот коэффициент может существенно снижать платежи по ЕНВД по виду деятельности.

Поэтому, приняв решение о переходе на ЕНВД, необходимо сделать следующее:

1. Проанализировать разработанный в регионе регистрации налогоплательщика документ по расчету коэффициента К2 и сделать предварительные расчеты платежей налога по нему. Часто помощь в таких расчетах оказывают местные налоговые инспекции. Также примеры расчетов можно увидеть на сайтах ИФНС.

О том, где получить реквизиты регионального документа по К2, читайте в материале «Куда вмененщику обратиться с вопросом о К2?».

2. Сравнить данные расчета по своему региону с аналогичными расчетами, сделанными для соседних регионов. Может оказаться, что там налог будет ниже, и работать в соседнем регионе будет выгоднее. А может быть, выгоднее окажется другой вид деятельности на ЕНВД или другой режим налогообложения.

Об особенностях ЕНВД и его сравнении с другими спецрежимами читайте в статье «Специальные налоговые режимы в 2017 году (виды и нюансы)».

Таблица 1

|

Регион

|

Возможные значения коэффициента К2 на 2016–2017 годы по видам деятельности |

||||||

|

Парикмахерские услуги |

Ремонт мебели |

Ветеринарные услуги |

Ремонт, ТО и мойка автотранспорта |

Перевозка грузов |

Розничная торговля через торговые залы продовольственными товарами без алкоголя |

Услуги общественного питания через киоски |

|

|

ЕНВД К2 2016 Воронеж |

0,750 |

0,750 |

0,500 |

0,700 |

1,000 |

0,700 |

0,650 |

|

ЕНВД К2 2017 Воронеж |

0,750 |

0,750 |

0,500 |

0,700 |

1,000 |

0,700 |

0,650 |

|

К2 ЕНВД 2016 Брянская область Гордеевский район |

0,113 |

0,113 |

0,056 |

0,113 |

0,665 |

0,061 |

1,000 |

|

К2 ЕНВД 2017 Брянская область Гордеевский район |

0,113 |

0,113 |

0,056 |

0,113 |

0,665 |

0,061 |

1,000 |

|

К2 ЕНВД 2016 Иваново |

0,280 |

0,880 |

0,440 |

0,520 |

1,000 |

0,880 |

1,000 |

|

К2 ЕНВД 2017 Иваново |

0,280 |

0,880 |

0,440 |

0,520 |

1,000 |

0,880 |

1,000 |

|

К2 ЕНВД 2016 Иркутск |

0,850 |

1,000 |

1,000 |

1,000 |

1,000 |

0,900 |

1,000 |

|

К2 ЕНВД 2017 Иркутск |

0,850 |

1,000 |

1,000 |

1,000 |

1,000 |

0,900 |

1,000 |

|

К2 ЕНВД 2016 Краснодар |

0,560 |

0,780 |

1,000 |

0,850 |

1,000 |

0,460 |

0,780 |

|

К2 ЕНВД 2017 Краснодар |

0,560 |

0,780 |

1,000 |

0,850 |

1,000 |

0,460 |

0,780 |

|

К2 ЕНВД 2016 Красноярск |

0,990 |

1,000 |

1,000 |

1,000 |

1,000 |

0,530 |

0,500 |

|

К2 ЕНВД 2017 Красноярск |

0,990 |

1,000 |

1,000 |

1,000 |

1,000 |

0,530 |

0,500 |

|

К2 ЕНВД 2016 Московская область Коломенский район |

0,600 |

0,600 |

0,200 |

1,000 |

1,000 |

0,800 |

0,550 |

|

К2 ЕНВД 2017 Московская область Коломенский район |

0,600 |

0,600 |

0,200 |

1,000 |

1,000 |

0,800 |

0,550 |

|

К2 ЕНВД 2016 Нижний Новгород Сормовский район |

0,230 |

0,190 |

0,200 |

0,900 |

1,000 |

0,260 |

0,250 |

|

К2 ЕНВД 2017 Нижний Новгород Сормовский район |

0,230 |

0,190 |

0,200 |

0,900 |

1,000 |

0,260 |

0,250 |

|

К2 ЕНВД 2016 Новосибирская область Коченевский район |

1,000 |

1,000 |

1,000 |

1,000 |

1,000 |

0,240 |

0,240 |

|

К2 ЕНВД 2017 Новосибирская область Коченевский район |

1,000 |

1,000 |

1,000 |

1,000 |

1,000 |

0,240 |

0,240 |

|

К2 ЕНВД 2016 Санкт-Петербург МО Балканский |

0,600 |

0,600 |

0,600 |

1,000 |

1,000 |

1,000 |

1,000 |

|

К2 ЕНВД 2017 Санкт-Петербург МО Балканский |

0,600 |

0,600 |

0,600 |

1,000 |

1,000 |

1,000 |

1,000 |

|

К2 ЕНВД 2016 Саратовская область Ершовский район |

0,110 |

0,240 |

0,240 |

0,050 |

0,260 |

0,160 |

0,200 |

|

К2 ЕНВД 2017 Саратовская область Ершовский район |

0,110 |

0,240 |

0,240 |

0,050 |

0,260 |

0,160 |

0,200 |

|

К2 ЕНВД 2016 Свердловская область Байкаловский район |

0,204 |

0,337 |

0,497 |

0,400 |

1,000 |

0,270 |

0,036 |

|

К2 ЕНВД 2017 Свердловская область Байкаловский район |

0,408 |

0,408 |

0,380 |

0,500 |

1,000 |

0,276 |

0,046

|

|

К2 ЕНВД 2016 Татарстан Набережные Челны |

0,500 |

0,500 |

0,500 |

1,000 |

1,000 |

0,700 |

0,500 |

|

К2 ЕНВД 2017 Татарстан Набережные Челны |

0,500 |

0,500 |

0,500 |

1,000 |

1,000 |

0,700 |

0,500 |

|

К2 ЕНВД 2016 Тюмень |

1,000 |

1,000 |

1,000 |

1,000 |

1,000 |

1,000 |

1,000 |

|

К2 ЕНВД 2017 Тюмень |

1,000 |

1,000 |

1,000 |

1,000 |

1,000 |

1,000 |

1,000 |

|

К2 ЕНВД 2016 Челябинск |

0,270 |

0,747 |

0,747 |

0,450 |

1,000 |

0,450 |

0,900 |

|

К2 ЕНВД 2017 Челябинск |

0,830 |

0,830 |

0,830 |

0,600 |

1,000 |

0,500 |

1,000 |

|

К2 ЕНВД 2016 Ярославль |

0,724 |

0,724 |

1,000 |

1,000 |

1,000 |

1,000 |

1,000 |

|

К2 ЕНВД 2017 Ярославль |

1,000 |

1,000 |

1,000 |

1,000 |

1,000 |

1,000 |

1,000 |

nalog-nalog.ru