Образец решения на выплату дивидендов единственному учредителю. Как оформить дивиденды единственному учредителю

Решение о выплате дивидендов ООО - образец и приказ

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяРешение о выплате дивидендов ООО - образец его будет приведен в нашей статье. Возможны несколько вариантов его составления. Рассмотрим, от чего это зависит и что еще может понадобиться для выдачи дивидендов.

Кто и как выносит решение о выплате дивидендов в ООО

Как составляется протокол о выплате дивидендов в ООО

Как принять решение о выплате дивидендов единственному учредителю

Приказ о выплате дивидендов

Итоги

Кто и как выносит решение о выплате дивидендов в ООО

Законодательные нормы, посвященные ООО, позволяют направлять получаемую им прибыль (всю или ее часть) на выдачу доходов (дивидендов) участникам (п. 1 ст. 28 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ). Право принятия решения об этом сохранено за сами участниками ООО. Для этого они проводят общее собрание. Созыв собрания становится возможным, если моменту сбора соблюден ряд ограничений (п. 1 ст. 29 закона № 14-ФЗ):

- УК полностью оплачен;

- выбывшему участнику выдана стоимость его доли;

- чистые активы превышают сумму УК и резервного фонда, и это соотношение сохранится после выдачи дивидендов;

- признаки банкротства отсутствуют и не возникнут как следствие выдачи дивидендов.

Соответствие перечисленным ограничениям и объем прибыли, которую возможно распределить, определяются по данным анализа бухгалтерской отчетности ООО, подготовленной к моменту созыва собрания.

Анализ отчетности касается и ООО на УСН. О составлении отчетности при УСН читайте в статье «Ведение бухгалтерии ООО на УСН: сдаем отчетность».

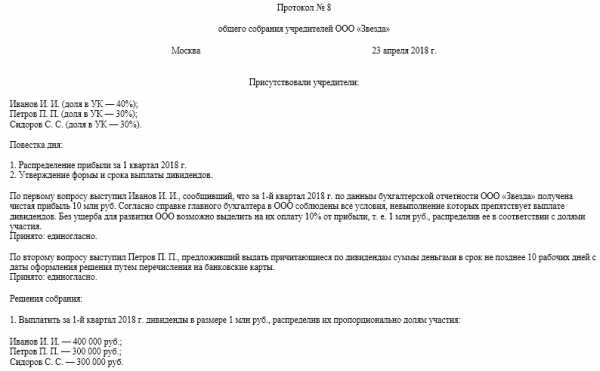

Как составляется протокол о выплате дивидендов в ООО

Вопрос о распределении прибыли может быть как 1 из нескольких, рассматриваемых на собрании, так и предметом отдельного собрания. Независимо от количества вопросов в повестке дня решение собрания оформляется путем составления протокола, непременными реквизитами которого станут:

- номер, дата и указание принадлежности документа к ООО;

- перечень участников, распределение долей между ними;

- повестка дня;

- результаты рассмотрения и вынесения решения по каждому из вопросов.

В отношении дивидендов собрание должно определить:

- за какой период их намерены платить;

- общую сумму, выделенную для этого;

- форму и сроки выдачи.

Период выплаты может составлять от квартала до года. При этом возможны платежи и за год, предшествующий предыдущему.

Общая сумма распределяется между участниками в пропорции к доле каждого, если в уставе не предусмотрен другой порядок (п. 2 ст. 28 закона № 14-ФЗ), поэтому достаточно установить ее величину. Хотя в протоколе можно записать и конкретные суммы, предназначенные к выдаче каждому участнику в соответствии с правилами распределения.

Форма выдачи чаще всего денежная. Однако закон не запрещает выплату имуществом.

Выплату производят с удержанием налога. О его расчете читайте в статье «Как правильно рассчитать налог на дивиденды?».

Выплату осуществляют не позднее 60 дней с момента принятия решения (п. 3 ст. 28 закона № 14-ФЗ). Если срок в пределах этого промежутка не установлен уставом, собрание вправе назначить его своим решением по каждой конкретной выплате. Срок считают равным 60 дням, если в решении и уставе он отсутствует.

Образец решения учредителей о выплате дивидендов (протокола собрания) вы можете скачать на нашем сайте.

Скачать образец решения учредителей о выплате дивидендов

Как принять решение о выплате дивидендов единственному учредителю

Единственному учредителю собрание проводить не с кем, поэтому он просто выносит собственное решение о выдаче дивидендов себе. Оформляется оно в обычном для такого документа порядке.

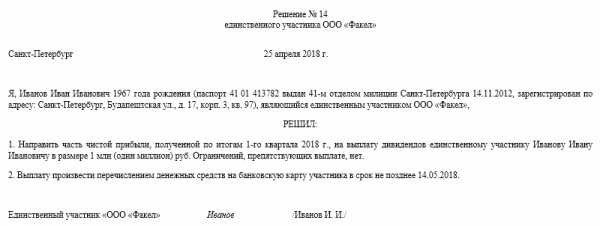

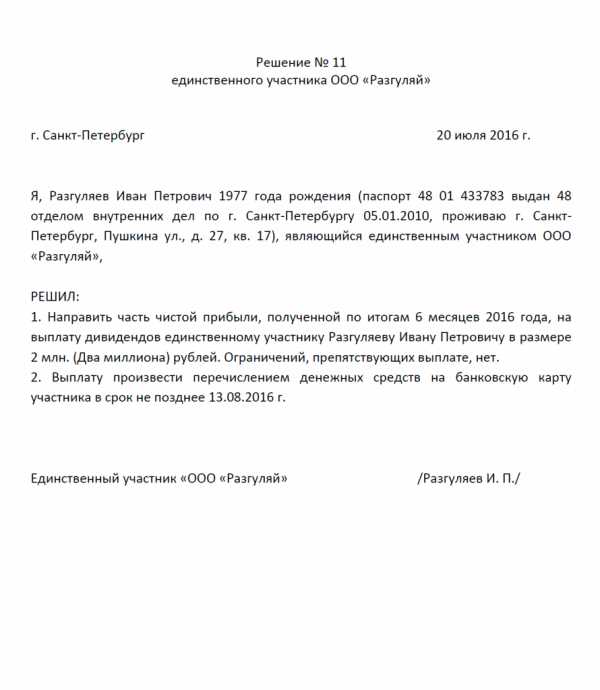

Образец решения о выплате дивидендов единственному учредителю можно посмотреть и скачать на нашем сайте.

Скачать образец о выплате дивидендов единственному учредителю

Какие выплаты не считаются дивидендами, узнайте из статьи «Порядок расчета дивидендов при УСН».

Приказ о выплате дивидендов

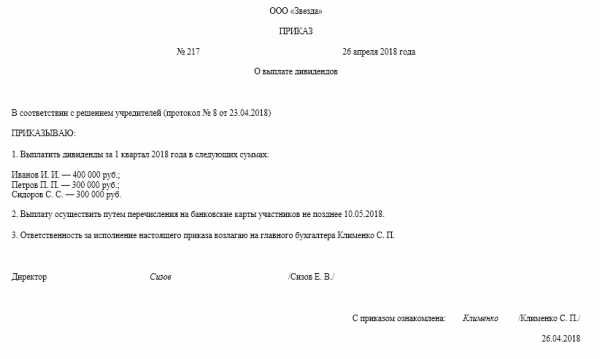

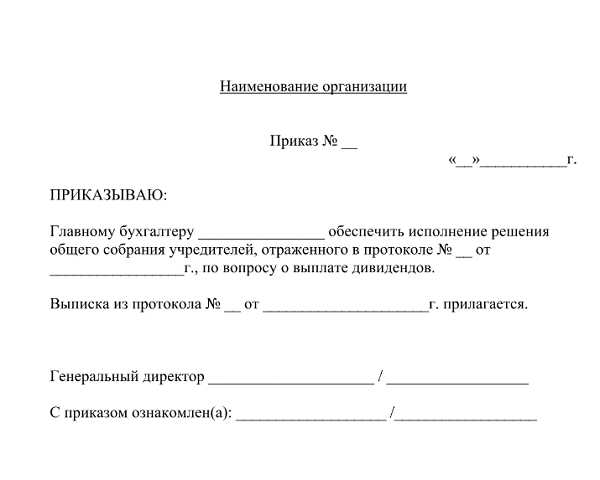

Решение, принятое учредителями, обязательно для исполнения руководителем ООО, но не его подчиненными. Для них нужен приказ руководителя. В данном случае им будет приказ о выплате дивидендов.

Образец приказа о выплате дивидендов вы также можете скачать на нашем сайте.

Скачать образец приказа о выплате дивидендов

Итоги

Закон позволяет направлять полученную ООО прибыль на выплату дивидендов. Решение о выплате принимает единственный учредитель или участники общества на общем собрании при соблюдении законодательно установленных ограничений (при полной оплате уставного капитала, отсутствии признаков банкротства и др.).

Решение учредителей о выплате дивидендов оформляется в форме протокола общего собрания или решения единственного учредителя. Вслед за решением оформляется приказ о выплате дивидендов.

nalog-nalog.ru

Решение на выплату дивидендов единственному учредителю образец

Основные данные по основанию начислений и оплат дивидендов устанавливаются в уставе. В другой ситуации всегда необходимо обращаться к законодательным актам, это поможет погибнуть противоречий и проблем с государственными инстанциями во время проверок. Для организации выплат единственному учредителю оформляется решение о выплате дивидендов.

Что это такое

Дивиденды – это оплата, которая делается юр. лицом-эмитентом корпоративных прав, инвестиционных бумаг либо прочих ценных бумаг в пользу хозяина данных прав, инвестиционных бумаг либо прочих ценных бумаг.

Которые подтверждают право собственности вкладчика на долю в активах эмитента, в связи с разделением доли его дохода, рассчитанного по правилам бухучета.

Виды и классификация

Можно создать много классификаций дивидендов: по периоду выплат, по категории акций и т.д.

Классификация и виды дивидендов

| Категория акций | · По привилегированным акциям. · По обыкновенным. |

| Срок выплат | · Квартальные. · Полугодовые. · Годовые. |

| Способ оплат | · Денежные. · Которые выплачиваются имуществом. |

| Величина оплат | · Полные. · Частями. |

Кто принимает решение на выплату дивидендов единственному учредителю и его образец

Нормы законодательства, посвященные ООО, разрешают направлять получаемый им доход на выдачу дивидендов участникам. Право принятия решения об этом сберегается за участниками ООО. Для этого они собираются. Собрание стает возможным, если соблюдается ряд ограничений.

Единственному учредителю выплачиваются дивиденды таким образом: им самостоятельно принимается решение о размере чистой прибыли, что будет разделяться на перечисления по дивидендам. Он же будет определять график оплаты, время и суммы.

Это решение должно оформляться письменно соответственно с запросами закона. В остальном правила перечисления не отличаются от случаев, когда участник не единственный.

В самом решении об осуществлении выплаты дивидендов должны присутствовать такие данные:

- Размер дохода и время распределения.

- Пропорции учредителей при распределении.

- Ряд участников, которые получат оплату.

- Время и вид оплаты доходов.

Особого документа для оформления оплат закон не установил. Поэтому компания может сама разработать бланк. Решение на выплату дивидендов единственному учредителю образец можно скачать по ссылке.

Выплаты

Дивиденды единственному учредителю организации оплачиваются без составления протокола, который составляется при оплате многим учредителям. В данной ситуации собственник самостоятельно подписывает решение о выплате дивидендов.

Для начала устанавливается чистый доход организации, вырученный за отчетное время. Потом определяется, пойдет ли он на оплату дивидендов полностью либо по частям. Единственный учредитель получит чистый доход в полном размере, ведь его доля в начальном капитале равняется 100 процентов.

Чистая прибыль – это доход, который остался после оплаты всех налогов. Из всех доходов организации вычисляются все затраты, получается финансовый итог и остается доход, он есть базой для начисления налога.

Устанавливается размер налога, который нужно переслать, и из дохода по результатам деятельности вычисляется налог. Остается чистая сумма, которая располагается в организации, а она имеет право по собственному усмотрению распоряжаться чистым доходом.

Размер чистой прибыли за отчетное время прописывается в отчете о финансовых результатах. Здесь показатель чистого дохода за отчетное время показан в строке «Чистая прибыль либо убыток».

Видео: Пора платить

Периодичность и порядок

Минимальное время осуществления оплаты равняется 60 дней с момента принятия решения о нужде совершения этого процесса.

При этом допускается указание верного времени оплаты, если оно назначается Уставом. Согласно закону России, если оплаты не были сделаны в прописанное время, учредители могут взыскать их на протяжении 3-5 лет.

Оплаты осуществляются раз в год, раз в полгода и раз в квартал, зависимо от Устава организации. Дивиденды оплачиваются согласно решению, которое заполняется учредителем организации.

Ограничения

К ограничениям относится ряд случаев, в которых акции организации, по которым дивиденды имели место быть, но не были оплачены как того требуют нормы положения по порядку их выплат.

К таким ситуациям можно отнести те, в которых:

- акционные банкноты, которые были не отправлены в оборот;

- выкупленные акции, состоящие на балансе предприятия, согласно решению собрания акционеров не были реализованы;

- ценные бумаги, поступившие в расположение общества, не были проданы, в связи с тем, что покупатель не исполнил ряд обязательств касательно их покупки.

Сроки

В уставе общества назначается время оплаты за год по дивидендным обязанностям перед акционерами. В ситуации отсутствия информации о времени в уставе организации, ограничения по срокам их выплаты не могут быть больше 60 дней, начиная с момента оглашения такого решения.

Объявление о присутствии подписанного решения о начислении дивидендов обязывает общество сделать расчеты с владельцами акций. Бывают некоторые исключения, когда общество не выплачивает дивиденды.

Это бывает, если:

- общество объявлено банкротом;

- стоимость свободных активов общества намного меньше, чем уставной капитал предприятия и превышает ликвидную стоимость привилегированных ценных банкнот по уставу над стоимостью их номинального значения либо она будет меньше данной суммы в связи с выплатой дивидендов.

Возобновление дивидендных обязательств организации возможно после завершения процесса устранения вышеперечисленных факторов.

Образец оформления протокола

При оплате дивидендов оформляется соответственный протокол. Вопрос о распределении дохода может быть из нескольких анализируемых на собрании и предметом отдельного собрания.

Независимо от числа вопросов в повестке дня решение собрания оформляется составлением протокола, реквизитами которого будут:

- номер, дата и определение принадлежности бумаги к ООО;

- ряд участников, распределение частей между ними;

- вопрос дня;

- итоги анализа и принятия решения по каждому вопросу.

По отношению к дивидендам собрание определяет:

- за какое время их намереваются заплатить;

- сумму, определенную на это;

- форму и время выдачи.

Налогообложение

Акционер, который получает дивиденды, должен оплачивать налог. Любые организации, которые имеют право выплачивать дивиденды, являются по закону налоговыми агентами и, согласно п. 2 ст. 275 НК РФ, должны вовремя перечислять прибыль и начислять проценты. Вполне логично, что такие организации подлежат налогообложению.

Резиденты, которые не являются сотрудниками, тоже должны оплачивать налог, если дивиденды получены от российских компаний. В данной ситуации сотрудники внештатные платят налог 15 %, штатные – 9 процентов.

Если учредитель отказался от выплат в пользу организации, то компания все равно удерживает налог и оплачивает его согласно законам России.

Если его прибыль в форме дивидендов одержана от других организаций, то к данным оплатам применяется ставка в 0 процентов. Начисление и оплата дивидендов учредителю проводится не чаще раза в квартал.

Если размер выплат будет больше чистой прибыли, то эта оплата будет анализироваться как награда физ. лицу. Тогда организация должна заплатить 13 % налога вместо 9 процентов. К повышению налога тоже нужно доплатить все страховки и пересдать отчетность в Фонды.

Способы получения дивидендов самые разные, поэтому есть организации, которые хитрят и не платят вовремя дивиденды. Получить свои вложения вы можете почтовым переводом, переводом на банковский счет, лично в руки или через доверенное лицо.

Налог с дивидендов отчисляется в бюджет страны агентом по налогам. Налог назначается не позже дня со времени оплаты дивидендов. Если международное соглашение предусматривает пониженные ставки, то налог могут уменьшить.

Иностранные дивиденды

Все организации, которые работают с зарубежными организациями , выдают и получают от них дивиденды подлежат налогообложению со ставкой в 15% . Чтобы избежать двойной уплаты налога составляется международное соглашения между российской компанией и иностранным партнером.

Причины и следствия невыплаты

Законом России наказываются организации, которые уклоняются от оплаты дивидендов.

Акционер может подать иск в суд, с задачей взыскания с АО положенной суммы от прибыли организации и дополнительные проценты за несоблюдение времени выплаты. Все налоги начисляются не с дня подачи заявления, а с дня официальной выплаты дивидендов.

Учет операций

Учет акций и инвестиций ведется и проверяется каждый год. Банки-эмитенты контролируют суммы минимального дивиденда привилегированных акций. Они отвечают за своевременную оплату минимального вклада.

Банк-эмитент ссылается на решение совета директоров организации при принятии решения о причислении дивидендов. Когда оплаты делаются несколько раз в год, т.е. каждый квартал, величины их начисляют после решения принятого советом директоров самого банка.

Инвестиции, направленные на увеличение капитала при помощи банковских вкладов не так привлекательны, как вложения, которые приносят стабильный высокий доход. Такой доход возможен благодаря акционерным обществам, особенно крупным и стабильным. Для организации выплат единственному учредителю прописывается решение о выплате дивидендов.

biznes-delo.ru

Процедура выплаты дивидендов единственному учредителю:

Компания, работающая с прибылью, имеет право на выплату дивидендов своим акционерам. Делать это надо в соответствии с определенным порядком, не нарушая установленной процедуры. Даже если учредитель единственный.

Нормативное регулирование процедуры

Все, что касается процедуры выплаты дивидендов, обычно регулируется уставом общества, в котором должны быть учтены требования законодательства. А именно:

- Налогового кодекса.

- Для АО – 208-го ФЗ.

- Для ООО – 14-го ФЗ.

При этом в любом случае приоритет остается за федеральным законодательством.

Проводки и налогообложение

В случае с единственным учредителем, дивиденды являются его доходом, и с него удерживается НДФЛ. Фирма по отношению к дивидендам выступает как налоговый агент, и обязательно учтет налог при выплате. Поэтому учредитель получит уже свободные от налогов деньги. Для резидента ставка удерживаемого налога – 13%, а для нерезидента – 15%.

В случае с единственным учредителем, дивиденды являются его доходом, и с него удерживается НДФЛ. Фирма по отношению к дивидендам выступает как налоговый агент, и обязательно учтет налог при выплате. Поэтому учредитель получит уже свободные от налогов деньги. Для резидента ставка удерживаемого налога – 13%, а для нерезидента – 15%.

Выплаты единственному учредителю в бухгалтерии фирмы считают по отдельной налоговой базе, и проводят так:

- Дт84/Кт70 – начисление к уплате.

- Дт70/Кт68 – вычет налога.

- Дт70/Кт51 – уплата дивиденда.

Как проводится выплата дивидендов единственному учредителю

Выплаты дивидендов чаще всего производятся раз в год, по заработанной прибыли за период. Это более удобно с точки зрения отчетности, но если есть возможность можно начислять доходы по акциям и в другие сроки:

- В полугодие.

- Поквартально.

В эти сроки единственный учредитель фирмы может получить дивиденды, если общество соответствует следующим условиям:

Часть прибыли фирмы, которую можно пустить на дивиденды может определяться:

Необходимые документы и сведения

В данном случае набор документов, необходимых для получения дивидендов будет отличаться от того, если бы учредителей было несколько. Он включает:

- Решение о выплате. Единственному учредителю невозможно организовать собрание, и решение он принимает самостоятельно. А затем оформляет письменно.

- На основании этого решения создается приказ, который является непосредственным указанием на начало процедуры.

Образец приказа о выплате дивидендов

Решение должно содержать все нужные сведения, которые включают:

- Название фирмы.

- Название документа (Решение) и его номер.

- Полные паспортные данные учредителя (ФИО, адрес, номер документа).

- Текст решения с содержанием хозяйственной операции по выплате дивидендов.

- Подпись учредителя.

Приказ является указанием для работников бухгалтерии начать процедуру выплаты, поэтому в нем необходимо указать:

- Ответственного за исполнения, обычно главбуха.

- Сумму выплаты.

- Способ выплаты.

- Крайний срок выплаты.

Пошаговая инструкция

Получить дивиденды единственному учредителю, несомненно проще, чем, если бы их было несколько, но все же и в данном случае требуется соблюдение определенной процедуры. А пошагово это выглядит так:

- Определение величины прибыли, оставшейся в распоряжении фирмы после вычета всех налогов.

- Принятие решения о том, куда могут быть направлены эти деньги. Расчет части прибыли, или всей прибыли, направляемых на уплату дивидендов.

- Письменное оформление принятого решения по установленному образцу.

- Издание приказа о выплате, который будет являться указанием финансистам компании произвести выплату с учетом нормативных требований.

Решение о выплате дивидендов единственному учредителю (образец заполнения)

Результаты

После всего этого происходит выплата начисленного дохода. Обычный способ – это перечисление. В платежном документе надо указать:

- Назначение перевода.

- Сумма выплаты.

- Расчетный счет для перевода.

- Дату формирования и проведения документа.

Выплата дивидендов единственному учредителю ООО описана в этом видео:

uriston.com

Выплата дивидендов единственному учредителю ООО

Даже если учредитель в компании один, то есть он и является генеральным директором (или просто директором), учредитель не может просто взять и вывести прибыль со счета компании.

Все расходы компании должны быть обоснованы и подтверждены документально. Учредитель не имеет права брать деньги из компании на личные расходы. Имущество компании обособленно от имущества её учредителя.

Есть три направления, на которые можно брать средства из компании:

- Займы,

- Дивиденды,

- Деньги под отчет (для приобретения средств за наличные),

Выплата дивидендов

Порядок и частота выплаты дивидендов учредителю должна быть оговорена в уставе компании. По закону, выплачивать средства можно не чаще, чем 1 раз в квартал. Выгоднее для директора совершать выплаты средств по итогам года, после расчета чистой прибыли. Это позволит руководителю избежать документальной переквалификации выплаченных дивидендов в вознаграждение и дополнительной выплаты взносов.

Ситуации, когда выплачивать дивиденды в ООО нельзя:

- УК не оплачен в полной мере,

- ООО отвечает признакам банкротства или после выплаты может им стать;

- ЧА общества меньше УК и РК или станут меньше после выплаты дивидендов;

- ООО имеет непокрытый убыток.

Определение суммы выплат

Чтобы рассчитать сумму чистых активов и сравнить ее с размером УК и РК нужно:

- к строке баланса «Капиталы и резервы» прибавить безвозмездные отчисления и государственную помощь,

- из получившейся суммы нужно вычесть размер уставного капитала и РК (если он есть). Вы можете направить на выплату дивидендов всю получившуюся сумму, либо только её часть. Общество может не иметь резервный капитал, тогда сравнение происходит только с величиной уставного капитала компании.

Утверждение

Если учредитель в компании один, то он может просто подписать решение о распределении прибыли и совершить выплаты с расчетного счета компании.

Сроки выплаты дивидендов не должны быть более 60 дней после дня принятия решения. Сроки выплаты должны быть оговорены в уставе ООО.

Выплата дивидендов и уплата налогов

С начисленный дивидендов нужно списать налог НДФЛ в размере 13%, для не резидентов РФ, это 15%. Страховые взносы на сумму дивидендов уплачивать в налоговые органы и фонды не нужно. Информацию о выплаченных дивидендах и начисленных налогах нужно отразить в ежеквартальной бухгалтерской отчетности по форме 2-НДФЛ.

Статьи по теме:

svetlanaignatovich.com

Как выплатить дивиденды учредителю в 2017 году

Автор КакПросто!

На основании финансовой отчетности предприятия за год на собрании акционеров принимается решение о выплате дивидендов. Учет, налогообложение и оформление данной операции зависит от того, кто является учредителем и какими суммами нераспределенной прибыли обладает организация.

Статьи по теме:

Инструкция

Составьте годовой бухгалтерский баланс и подведите итоговую сумму чистой прибыли предприятия за данный отчетный период. Соберите общее собрание акционеров предприятия, на котором принимается решение о выплате дивидендов учредителям. На основании этого составляется протокол собрания и издается приказ о распределении чистой прибыли. Данную операцию необходимо отразить в бухгалтерском учете списанием нужной суммы со счета 99 «Прибыли и убытки» на кредит субсчета 94.1 «Прибыль, подлежащая распределению».

Помните, что выплата дивидендов может быть осуществлена только при соблюдении ряда условий. Уставной капитал должен быть полностью оплачен, предприятие не обладает признаками банкротства и распределение прибыли не приведет к нему, а также стоимость чистых активов должна быть меньше суммы резервного фонда или уставного капитала. Данные требования указаны в ст.29 Федерального закона №14-ФЗ.

Рассчитайте размер дивидендов пропорционально долям, принадлежащим учредителям. Отразите начисление данных сумм в бухгалтерском учете. Если учредитель является юридическим лицом или физическим лицом, не работающим на предприятии, то открывается дебет по счету 84.1 и кредит по счету 75.2 «Расчеты по доходам с учредителями. Для учредителей, которые работают в организации, расчеты ведутся по кредиту счета 70 «Расчеты с персоналом».

Выплатите дивиденды учредителям. С юридическими лицами расчеты производятся посредством перечисления денежных средств с расчетного счета. При этом необходимо открыть кредит по счету 51 «Расчетный счет» и дебет по счету 75.2 на соответствующую сумму. Физическим лицам дивиденды выплачиваются из кассы с оформлением расходного кассового ордера, поэтому в бухучете операция отражается на кредите счета 50 «Касса».Видео по теме

Источники:

- как выплачиваются дивиденды в 2018

Совет полезен?

Распечатать

Как выплатить дивиденды учредителю в 2017 году

Похожие советы

www.kakprosto.ru