По вновь открываемому виду деятельности можно перейти на ЕНВД в середине года. Можно ли перейти в середине года с усн на енвд в

Переход с УСН на ЕНВД и с ЕНВД на УСН - как перейти в течение года

В данном материале рассмотрена возможность перехода с УСН на ЕНВД и с ЕНВД на УСН в течение налогового периода. Возможность перехода с начала года всем известна и прописана в законодательстве. Что касается смены налогового режима именно в течение года, для многих этот вопрос остается открытым. Во всяком случае, огромное количество писем именно по данному вопросу от практикующих бухгалтеров, говорит от том, что многие наши коллеги и налогоплательщики не совсем верно трактуют действующие законодательные нормы. И так, давайте разберемся в данном вопросе.

Как в течение года перейти с ЕНВД на УСН

Обратимся к Налоговому кодексу, который регулирует порядок применения той или иной системы налогообложения. И так, согласно первому пункту 346.28 статьи, если налогоплательщик уплачивает вмененный налог, применяя ЕНВД, на другую налоговую систему он может перейти не раньше, чем с начала следующего налогового периода, т.е. только с первого января следующего года, если не установлено иное 26.3 главой Кодекса. Как видим, возможность перехода существует, если ситуация налогоплательщика попадает под «иное».

Про «иное» говорится в третьем абзаце третьего пункта 346.28 статьи, а именно:

Снятие с учета плательщика ЕНВД в случае прекращения предпринимательской деятельности, переведенной на уплату вмененного налога, переходе на иную систему налогообложения, в том числе по основаниям, указанным подпунктами 1 и 2 пункта 2.2 статьи 346.26 Налогового кодекса, осуществляется на основании заявления, который представляется в налоговый орган в течение пяти дней

со дня прекращения предпринимательской деятельности на ЕНВД; со дня перехода на другую систему налогообложения; с последнего дня месяца налогового периода, в котором были нарушены требования, установленные подпунктами 1 и 2 пункта 2.2 статьи 346.26 КодексаПри этом, датой снятия с учета в качестве плательщика ЕНВД будет являться:

дата прекращения деятельности, переведенной на уплату вмененного налога, которая указана в заявлении; дата, с которой налогоплательщик переходит на другую налоговую систему; либо такой датой будет являться начало налогового периода (года), с которого экономический субъект, согласно указанным в пункте 2.3 статьи 346.26 Кодекса основаниям, должен перейти на общую систему налогообложения.Допустим, вы являетесь индивидуальным предпринимателем, либо руководителем собственной организации, разницы в порядке и применении рассматриваемых в данном материале специальных режимов, для предпринимателей и юридических лиц законодательством не установлено. Для них установлен единый порядок для применения данных льготных режимов.И так вы, являясь индивидуальным предпринимателем, с начала года являетесь плательщиком единого налога на вмененный доход, решили по какой-то причине в середине года подать уведомление в свою инспекцию о снятии с учета в качестве плательщика ЕНВД. В каких случаях налоговый кодекс позволяет вам это сделать?

- если прекращен вид деятельности, который переведен на вмененку;

- если налогоплательщик переходит на другой налоговый режим;

- если были нарушены требования, установленные в подпунктах 1 и 2 пункта 2.2 статьи 346.26 Налогового кодекса.

При этом, с начала следующего года налогоплательщик может перейти на другую налоговую систему, если в установленные сроки подаст соответствующее заявление в налоговую инспекцию, в котором состоит на учете, указав в нем дату снятия себя с учета в качестве плательщика единого налога на вмененный доход.

Обратите внимание!

Eсли у налогоплательщика не один вид деятельности, а несколько, и все они переведены на вмененку, то с начала года он может перевести на иную налоговую систему НОО, например на УСН, лишь некоторые из них, а по остальным видам деятельности продолжает применять ЕНВД. В таком случае, в заявлении указываются виды деятельности, которые переводятся на другой налоговый режим и, соответственно, дата перехода, т.е. первое января следующего года.

Однако, в этих случаях, как мы видим, возможен переход на другую систему только с начала года. А при каких условиях предприниматель может перейти с ЕНВД на УСН с середины года?

Перейти на другую систему НОО в течение года вы сможете только в том случае, если полностью прекращаете осуществлять ведение деятельности, которая переведена на уплату ЕНВД.

При этом, начинаете вести другой, либо несколько других видов деятельности, при этом не имеет значения, подлежат они обложению налогом на вмененный доход, либо не подлежат.

Если прекращается деятельность в течение года то, как было сказано выше, подается в налоговую инспекцию соответствующее заявление, в котором указывается дата, с которого деятельность прекратила осуществляться. Именно эта дата будет являться датой снятия с учета в качестве плательщика ЕНВД.

Такие разъяснения даны специалистами ФНС в письме №ЕД-4-3/22651@ от 29 декабря 2012 года.Помимо этого, второй абзац второго пункта 346.13 статьи Налогового кодекса содержит норму, согласно которой в случае прекращения в течение года деятельности облагаемой единым налогом, вы, являясь налогоплательщиком, сможете перейти на упрощенную систему (УСН) с начала того месяца, в котором прекратили деятельность на ЕНВД, предварительно направив уведомление установленной формы в налоговый орган.

По данному вопросу главным финансовым ведомством в письме №03-11-11/32 от 28 января 2013 года, были даны следующие разъяснения: эта норма налогового кодекса касается налогоплательщика в том случае, если налогоплательщик прекратил деятельность, которая облагалась единым налогом, и начал осуществлять другой вид деятельности.

Что касается других случаев, законодательство позволяет перейти предпринимателю с ЕНВД на УСН, только с начала следующего года, подав в установленные сроки уведомление о применении упрощенного режима в налоговую инспекцию. Такой порядок установлен первым абзацем первого пункта 346.13 статьи Налогового кодекса.

Если в течение года, вы, являясь предпринимателем, нарушили условия, установленные для применения ЕНВД, например, превышена численность работников, либо площадь торгового зала, вы теряете право применения ЕВНД. Однако, в этом случае перейти с уплаты ЕНВД на применение УСН в течение года вы не сможете, поскольку Налоговый кодекс позволяет это сделать только с начала следующего года.

А в текущем году, в случае утраты права на применение ЕНВД, вы обязаны осуществить переход на общий налоговый режим. При этом началом перехода будет являться первый день квартала, в котором были нарушены установленные условия. И если вы, как плательщик налога, желаете в дальнейшем применять УСН, вам необходимо в установленные сроки, а именно до конца текущего года, подать уведомление о переходе на УСН в налоговую инспекцию, в котором состоите на учете.

Подведем итоги вышесказанному.

Если вы, являясь налогоплательщиком, продолжая вести деятельность, которая переведена на ЕНВД, изъявляете желание перейти на УСН, осуществить такой переход вы сможете не ранее 1 января следующего года. Т.е. продолжая работать в прежнем режиме, осуществлять прежние виды деятельности перейти с середины года с ЕНВД на УСН невозможно.

Если же деятельность, по которой уплачивается ЕНВД прекращается полностью, то вы, как предприниматель можете перейти на УСН в середине года, если начинаете вести другие виды или другой вид деятельности. При этом началом применения упрощенки по новым видам деятельности будет являться первый день месяца, в котором вы прекратили деятельность на ЕНВД.

Если предприниматель нарушил условия, которые установлены для применения вмененного налогового режима, то с первого дня квартала, в котором было утрачено право применения ЕНВД, он обязан перейти на общую систему налогообложения.

Как в течение года перейти с УСН на ЕНВД

Если вы применяете УСН с первого дня текущего года, в течение налогового периода вы не сможете сменить налоговый режим. Такой запрет установлен третьим пунктом 346.13 статьи Налогового кодекса.

В течение года, вы, как налогоплательщик можете также утратить право применения УСН, если вами будут нарушены условия, установленные четвертым пунктом 346.13 статьи Кодекса: превышен установленный предел доходов, либо превышено количество работников. В этом случае, вы, в течение года утратив право на применение УСН, переходите на общую систему налогообложения.

На применение налогового режима при которой уплачивается единый налог на вмененный доход (ЕНВД) налогоплательщик, применяющий УСН вправе перейти только с начала следующего года, предварительно направив уведомление о применении УСН до 15 января следующего года.

Таким образом, в текущем году возможность перехода на ЕНВД с УСН невозможна, и Налоговым кодексом никакие исключения не предусмотрены. В течение года с УСН можно перейти только на ОСНО, если было утрачено право применения упрощенной системы, по причине нарушения условий, установленных для ее применения.

Вернуться на УСН в этом случае возможно будет только через год, после перехода на общую систему, т.е. через год после утраты права применения упрощенки. Такой порядок установлен седьмым пунктом 346.13 статьи Налогового кодекса.

Если же предприниматель прекратил осуществлять деятельность, применяя УСН, то в случае, если в текущем году он возобновит этот вид деятельности, применять упрощенку по ней в этом же налоговом периоде он не сможет. Вернутся на упрощенную систему налогообложения он сможет только со следующего налогового периода, предварительно подав уведомление о применении УСН. Такие разъяснения дали специалисты Министерства финансов в письме №03-11-06/2/123 от 12 сентября 2012 года.

Таким образом, рассмотрев законодательные нормы относительно установленного порядка применения специальных режимов налогообложения, мы пришли к выводу, что перейти с ЕНВД на УСН можно только с начала следующего года.

В течение года переход возможен только при наличии следующих оснований: прекращение одного вида деятельности на ЕНВД, и начало осуществления другого вида деятельности на УСН.

Переход с УСН на ЕНВД также возможен только с начала следующего года.

Налоговые декларации представляются в обычном порядке.

Еще какие существуют мнения у наших экспертов по данному вопросу вы узнаете в наших материалах:

Переход на упрощенку с середины года - миф или реальность

На патент с середины года

наверх

{module Article Suggestions}

paruscbp.ru

По вновь открываемому виду деятельности можно перейти на ЕНВД в середине года

С 1 января 2013 года переход на уплату ЕНВД и отказ от применения этой системы налогообложения производятся в добровольном порядке

13.09.2013ГАРАНТАвтор: эксперты службы Правового консалтинга ГАРАНТ Журавлев Вячеслав, Мельникова Елена

Общество осуществляет предпринимательскую деятельность на территории г. Челябинска, применяет УСН с объектом доходы с момента создания (декабрь 2012 года). В июле 2013 года ООО начинает осуществлять деятельность, подпадающую под обложение ЕНВД (сдача в аренду торговых мест). Кроме того, ООО сдает в аренду складские помещения – этот вид деятельности не подпадает под ЕНВД.

Может ли ООО перейти на ЕНВД с момента осуществления деятельности по сдаче в аренду торговых мест (в середине года) и одновременно применять УСН по остальным видам деятельности?

Согласно п. 1 ст. 346.26 НК РФ система обложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее – ЕНВД) вводится в действие нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы и Санкт-Петербурга и применяется наряду с общей системой налогообложения и иными режимами налогообложения, предусмотренными НК РФ.

При этом по решениям представительных органов муниципальных районов, городских округов, законодательных (представительных) органов государственной власти городов федерального значения Москвы и Санкт-Петербурга система обложения в виде ЕНВД может применяться только в отношении видов предпринимательской деятельности, поименованных в п. 2 ст. 346.26 НК РФ.

Решением Челябинской городской Думы третьего созыва от 28.11.2006 N 17/3 на территории муниципального образования "Город Челябинск" (далее - Решение Челябинской городской Думы) система обложения в виде ЕНВД введена в отношении оказания услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети.

Пунктом 1 ст. 346.11 НК РФ установлено, что упрощенная система налогообложения применяется наряду с иными режимами налогообложения, предусмотренными законодательством РФ о налогах и сборах. Переход к УСН или возврат к иным режимам налогообложения осуществляется добровольно в порядке, предусмотренном главой 26.2 НК РФ.

Согласно п. 4 ст. 346.12 НК РФ организации, перешедшие в соответствии с главой 26.3 НК РФ на уплату ЕНВД по одному или нескольким видам предпринимательской деятельности, вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов предпринимательской деятельности (смотрите также письмо Минфина России от 28.05.2013 N 03-11-06/2/19323).

Следовательно, ООО по вновь открываемому виду деятельности может перейти на уплату единого налога (п. 1 ст. 346.28 НК РФ), а по предпринимательской деятельности – оказание услуг по предоставлению во временное владение и (или) пользование складских помещений, применять упрощенную систему налогообложения.

Напомним, с 1 января 2013 г. переход на уплату ЕНВД и отказ от применения этой системы налогообложения производятся в добровольном порядке.

Для перехода на уплату единого налога необходимо в соответствии с п. п. 2, 3 ст. 346.28 НК РФ подать в налоговый орган в течение пяти дней со дня начала применения ЕНВД заявление о постановке на учет организации в качестве налогоплательщика единого налога. Датой постановки на учет в качестве плательщика единого налога является дата начала применения ЕНВД, указанная в заявлении о постановке на учет в качестве налогоплательщика единого налога.

При этом, дата начала применения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности указывается организацией самостоятельно в заявлении, подаваемом в налоговый орган (письма Минфина России от 27.12.2012 г. № 03-02-07/2-183, от 15.05.2013 г. № 03-11-06/3/16944).

Как следует из норм главы 26.3 НК РФ, организации, которые ранее не применяли систему налогообложения в виде ЕНВД, но изъявили желание в текущем году перейти на уплату единого налога, обязаны подать в налоговый орган в течение пяти дней со дня начала применения данного режима налогообложения заявление о постановке на учет организации или индивидуального предпринимателя в качестве плательщика ЕНВД (письмо Минфина России от 19.06.2013 N 03-11-09/23096).

Таким образом, ООО вправе перейти на уплату ЕНВД со дня начала деятельности по оказанию услуг по передаче во временное владение и (или) в пользование торговых мест, т.е. в середине года (п. 4 ст. 346.12, п. 3 ст. 346.28 НК РФ). В связи с возможностью добровольного применения системы обложения ЕНВД с 1 января 2013 года организация вправе остаться на ранее выбранной системе налогообложения (УСН) по виду деятельности сдача в аренду складских помещений.

taxpravo.ru

Переход с усн 🔦 без ведения деятельности на енвд в середине года

ИП.Учредителям ООО для перехода на ЕНВД нужно предоставить:

- заявление о желании применять ЕНВД;

- свидетельства о налоговом учете и гос. регистрации.

Частичный переход на ЕНВД В некоторых случаях, ИП или организации совмещают сразу две налоговые системы – законодательно это вполне допустимо. Единый налог совмещают с «упрощенкой» и ОСНО, то есть часть видов деятельности, которые осуществляет коммерческая компания, находятся на какой-либо из основных систем налогообложения, часть (исходя из видов деятельности) подпадает под «вмененку». В данном случае, главное правило, которое необходимо соблюдать – вести раздельный учет доходов и расходов. Точно также использовать раздельный учет необходимо, если налогоплательщик применяет ЕНВД сразу по нескольким видам деятельности.

Переход на енвд в середине года. нюансы, правила, примеры

Переход на ЕНВД в течение года с разных систем налогообложения Вообще, до 2013 года применение Единого налога было обязательным для некоторых видов деятельности. С 2013 года это правило было отменено и переход на «вмененку» стал делом сугубо добровольным. При этом ИП и организации могут перейти на ЕНВД как с начала нового календарного года, так и (не всегда, в зависимости от обстоятельств) в любое другое время.

Важно соблюдать всего лишь одно основное условие, а именно, убедиться в том, что применение ЕНВД в той или иной области деятельности возможно на территории работы организации или ИП. С ОСНО на «вмененку»: переход в середине года Переход на Единый налог с ОСНО не требует от желающих приложения каких-то особых усилий – достаточно всего лишь подать в местную налоговую службу соответствующее заявление.

Порядок перехода на енвд с усн (с упрощенки на вмененку)

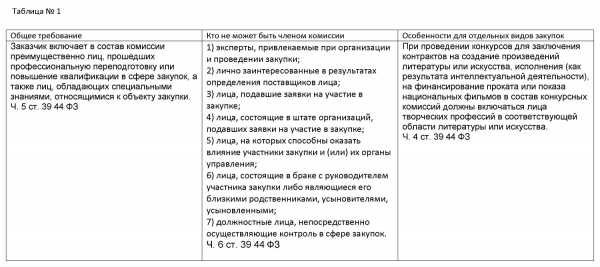

НК РФ О сроках добровольного перехода с ЕНВД на УСН п. 1 ст. 346.13 НК РФ О порядке добровольного перехода с ЕНВД на УСН абз. 3 п. 3 ст. 346.28 НК РФ О порядке принудительного перехода с ЕНВД на УСН абз. 2 п. 2 ст. 346.13 НК РФ, Письмо Минфина России от 8 августа 2013 г. № 03-11-06/2/32078 О сроках принудительного перехода с ЕНВД на УСН абз. 5 п. 3 ст. 346.28 НК РФ О последствиях нарушения пятидневного срока подачи заявления о снятии с учета по ЕНВД абз. 4 п. 2 ст. 346.13 НК РФ, абз. 3 п. 3 ст. 346.28 НК РФ, Письмо Минфина от 24 ноября 2014 г. № 03-11-09/59636, Письмо Минфина от 8 августа 2013 г. № 03-11-06/2/32078, Письмо Минфина от 10 июня 2013 г. № 03-11-09/44, Письмо Минфина от 12 сентября 2012 г. № 03-11-06/2/123 О порядке перехода с ЕНВД на УСН для предприятия, совмещающего несколько видов деятельности на разных режимах налогообложения Письма Минфина от 24 ноября 2014 г.

Порядок действий для ип при переходе с усн на енвд и наоборот

Переход на ЕНВД в середине года при регистрации предприятия или ИП Вне зависимости от того, в какое время года произошла постановка на государственный учет индивидуального предпринимателя или организации, они могут подать уведомление об использовании ЕНВД в течение пятидневного срока с начала выполнения работ и предоставления услуг, подпадающих под «вмененку». Если же такого уведомления не последует, к налогоплательщику автоматически будет применена общая система налогообложения. Документы, нужные для перехода на «вмененку» Чтобы перейти к ЕНВД, заинтересованной стороне необходимо предоставить налоговикам ряд документов. Если это ИП, то потребуются:

- заявление о желании применять ЕНВД;

- паспорт;

- свидетельства о налоговом учете и гос.

Переход с усн на енвд

Таким образом, в текущем году возможность перехода на ЕНВД с УСН невозможна, и Налоговым кодексом никакие исключения не предусмотрены.В течение года с УСН можно перейти только на ОСНО, если было утрачено право применения упрощенной системы, по причине нарушения условий, установленных для ее применения. Вернуться на УСН в этом случае возможно будет только через год, после перехода на общую систему, т.е. через год после утраты права применения упрощенки. Такой порядок установлен седьмым пунктом 346.13 статьи Налогового кодекса. Если же предприниматель прекратил осуществлять деятельность, применяя УСН, то в случае, если в текущем году он возобновит этот вид деятельности, применять упрощенку по ней в этом же налоговом периоде он не сможет. Вернутся на упрощенную систему налогообложения он сможет только со следующего налогового периода, предварительно подав уведомление о применении УСН.

Переход с енвд на усн в середине года

ВниманиеОбратите внимание! Eсли у налогоплательщика не один вид деятельности, а несколько, и все они переведены на вмененку, то с начала года он может перевести на иную налоговую систему НОО, например на УСН, лишь некоторые из них, а по остальным видам деятельности продолжает применять ЕНВД. В таком случае, в заявлении указываются виды деятельности, которые переводятся на другой налоговый режим и, соответственно, дата перехода, т.е. первое января следующего года. Однако, в этих случаях, как мы видим, возможен переход на другую систему только с начала года.

А при каких условиях предприниматель может перейти с ЕНВД на УСН с середины года? Перейти на другую систему НОО в течение года вы сможете только в том случае, если полностью прекращаете осуществлять ведение деятельности, которая переведена на уплату ЕНВД. ИнфоВы давно работаете на ЕНВД и не собирались его менять, а потому с началом нового года остались на этом налоговом режиме. Однако оказалось, что УСН в текущем году вам подошла бы намного больше и позволила бы сэкономить на налогах. Можно ли в такой ситуации «повернуть вспять» и совершить переход с ЕНВД на УСН в середине года? Возможность смены режима налогообложения с начала календарного года прямо прописана в законодательстве и всем известна.

Что касается середины года, то здесь не все так просто и однозначно. Давайте вместе попробуем найти верный путь. Что говорит Кодекс? Обратимся к нормам НК. Ст.346.28 поведает нам, что налогоплательщики ЕНВД имеют право переходить на иной режим налогообложения с начала следующего календарного года. Это общее правило. Однако есть и оговорка – «если иное не установлено настоящей главой».sovetnik36.ru

Восможен ли переход с ЕНВД на УСН при смене вида деятельности в середине года?

Здравствуйте, Марина. Согласно, третьего абзаца третьего пункта 346.28 статьи, а именно:

Снятие с учета плательщика ЕНВД в случае прекращения предпринимательской деятельности, переведенной на уплату вмененного налога, переходе на иную систему налогообложения, в том числе по основаниям, указанным подпунктами 1 и 2 пункта 2.2 статьи 346.26 Налогового кодекса, осуществляется на основании заявления, который представляется в налоговый орган в течение пяти днейсо дня прекращения предпринимательской деятельности на ЕНВД; со дня перехода на другую систему налогообложения; с последнего дня месяца налогового периода, в котором были нарушены требования, установленные подпунктами 1 и 2 пункта 2.2 статьи 346.26 КодексаПри этом, датой снятия с учета в качестве плательщика ЕНВД будет являться:дата прекращения деятельности, переведенной на уплату вмененного налога, которая указана в заявлении; дата, с которой налогоплательщик переходит на другую налоговую систему; либо такой датой будет являться начало налогового периода (года), с которого экономический субъект, согласно указанным в пункте 2.3 статьи 346.26 Кодекса основаниям, должен перейти на общую систему налогообложения.

paruscbp.ru/poleznaya-informaciya/perekhod-s-usn-na-envd-i-s-envd-na-usn-kak-perejti-v-techenie-goda.html

Вопрос перехода с ЕНВД на УСН в середине года также затронут в п.2 ст.346.13 НК. Сказано, что если деятельность на ЕНВД прекращается в течение года, то существует возможность перейти на УСН с начала того, месяца, в котором деятельность на ЕНВД прекращена. Однако Минфин подчеркивает, что прекращение деятельности на ЕНВД обязательно, и начинается другой вид деятельности (письмо Минфина №03-11-06/2/150от 28.12.2012г., №03-11-11/32 от 28.01.2013г.).Если деятельность продолжается, то переход возможен только с начала нового календарного года на основании уведомления (п.1 ст.346.13 НК).

pommp.ru/usn/envd/perehod-s-envd-na-usn-v-seredine-goda/

pravoved.ru