Может ли ООО на УСН применять БСО при оказании услуг населению с 1 июля 2018 года? Нужен ли кассовый аппарат ооо на усн в 2018 году если услуги населению

Обязательна ли касса для ООО на УСН — top4business.ru

4 мая 2018

По закону компании на упрощенной системе налогообложения ставят онлайн-кассы c 1 июля 2017 года. Это кассы, которые через интернет отправляют данные о покупке оператору фискальных данных. Оператор отправляет информацию в налоговую. С помощью онлайн-касс, налоговая проверяет честность компании — сравнивает данные из декларации с теми, которые выдает касса.

Зачем ООО ставить кассу

Ставить новые кассы выгодно и компаниям, и покупателям. Налоговая просматривает отчеты, которые предоставляет оператор фискальных данных. Если данные с кассы совпадают с данными декларации, то налоговая не приезжает с проверками. А руководство компания не тратит время и нервы на налоговые проверки.

Кассовый чек имеет юридическую силу. Если покупатель решил сдать товар, который не подошел, то в случае отказа продавцом оформлять возврат, пожаловаться в суд было нельзя, потому что нет доказательств покупки. Чеки с фискализацией помогут доказать в суде факт покупки и вернуть деньги.

Категории ООО при УСН, которые не ставят кассу в 2018 году

Компании на УСН могут работать без кассы, если оказывают услуги населению или выплачивают вмененный доход.

ООО на упрощенке не ставят кассы, если продают услуги. Например:

- продают газеты и журналы, если доля прибыли от них половина или больше половины товарооборота;

- продают билеты в транспорте;

- поставляют питание в школы в учебное время;

- торгуют в киосках мороженым, безалкогольными напитками в розлив;

- продают овощи в развал;

- ремонтируют обувь, изготавливают ключи;

- присматривают и ухаживают за детьми, престарелыми и инвалидами;

- продают иконы и крестики.

Кассовый аппарат могут не использовать аптеки, которые находятся в сельских фельдшерских пунктах.

Нужен ли кассовый аппарат ООО на УСН в отдаленных местностях

В труднодоступных регионах можно работать без кассы и выдавать БСО. Какой регион является труднодоступным определяет местная власть.

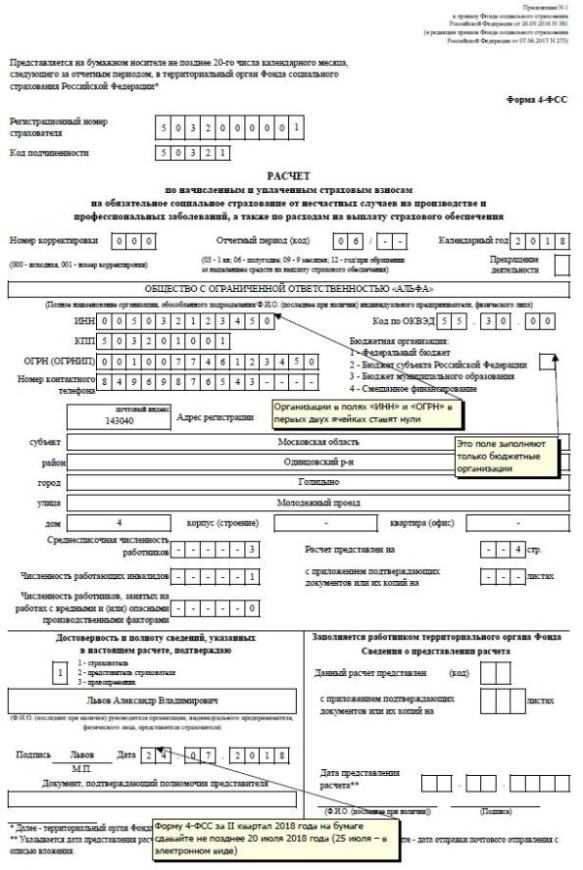

Вместо кассового чека компании на упрощенки, которые работют в труднодоступных местах выписывают бланки строгой отчетности. Бланки строгой отчетности бывают государственного образца и разработанные компанией.

Бланки государственного образца — это, например, билеты в кино или театр, транспортные билеты, квитанции из ломбарда. В типографиях, где их заказывают, можно выбрать подходящий шаблон.

Самостоятельно БСО можно сделать в текстовом редакторе и указать кто их печатал и сколько штук. У каждой отпечатанной партии есть личный код. Печатают БСО в типографии.

На всех бланках строгой отчетности указывают:

- название документа и его шестизначный номер;

- как называется компания;

- идентификационный номер компании;

- какую оказали услугу, ее стоимость и сколько всего оплатили;

- дату, фамилию, имя, отчество и подпись продавца, печать фирмы.

БСО бывают отрывные или с копированием бланков. Копии и корешки хранят пять лет на случай налоговой проверки.

ООО: нужна ли ККТ на УСН в 2018 году

Компании на УСН могут не использовать кассовый аппарат в 2018 году, если они оказывают услуги населению или работают в удаленных местностях. Вместо ккт выписывают бланки строгой отчетности.

Те, кто работают далеко от сетей тоже ставят кассу, но работают в автономном режиме. Налоговая приезжает и проверяет данные с кассы с теми, что предприниматель указал в декларации.

Если компании по закону обязана поставить кассу, но не сделала это, то налоговая выписывает штраф. Размер штрафа может равняться половине суммы выручки за все время работы без кассового аппарата. Еще налоговая может на три месяца остановить работу ООО.

top4business.ru

Кто может работать без онлайн кассы в 2018 году?

Кто может работать без онлайн кассы? Когда ООО или ИП может работать без кассового аппарата в 2018?

Кто может работать без онлайн кассы в 2018 году после вступления в силу второй редакции 54-ФЗ? Кто должен пробивать чек, а кому разрешили работать без кассового аппарата. Давайте рассмотрим эту ситуацию на практических примерах.

Мы уже разбирали вопрос: Какую кассу выбрать в 2018 году? В статье ранее. Теперь, давайте разберем, кто же должен ставить онлайн кассы!?

С июля 2017 года полноценно действует режим онлайн касс на территории России. Прежде всего, нужно понимать принципиальное отличие старого закона от нового, так как Вам будет проще воспринимать информацию в этой статье.

По старому 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» ИП должны были учитывать наличные деньги. По новому же закону учет касается не только наличных, но и в принципе, все платежи от физических лиц.

Может ли ИП работать без онлайн кассы (ККТ) в 2018 году?

Прежде чем купить онлайн кассу в Краснодаре, ознакомьтесь с информацией ниже.

Вы ИП (УСН, ЕНВД) и принимаете деньги безналичным расчетом от других организаций или ИП. Нужно ли в данном случае применять контрольно-кассовую технику и пробивать чеки? В данном случае можно работать без онлайн кассы! Как и в старом законе, так и в новом, если организации или ИП деньги поступают безналичным расчетом то онлайн-касса не применяется.

Нужен ли кассовый аппарат для небольшого магазина, ресторана, бутика?

У Вас есть кафе, магазин, ресторан, бутик и Вы принимаете оплату от клиентов пластиковой картой (эквайринг). То есть к Вам приходят клиенты и оплачивают товары или услуги пластиковой картой. Сюда же относятся корпоративные карточки, если Вы организация или ИП, то к своему расчетному счету Вы можете оформить корпоративную карту вместо чековой книжки. По общим правилам чек пробивать НУЖНО кассовый аппарат необходимо ставить.

Онлайн касса и интернет-магазин

Клиент оплачивает через интернет-магазин. Должен ли ИП или организация покупать кассовый аппарат? Покупки на сайте, нужно ли использовать контрольно-кассовую технику? Живых денег мы же не видим! По новому 54-ФЗ, в данной ситуации онлайн кассы применять НУЖНО! Следовательно ИП или ООО должно купить и зарегистрировать кассовый аппарат и работать через него.

Применение кассового аппарата при расчету по выписанному счету

Если ИП или организация выписывает своему клиенту счет, и он его оплачивает в отделении банка. В данном случае необходимо пробивать чеки и о этом свидетельствует новый 54-ФЗ (статья 1.2). То есть в этом примере ИП или ООО обязано работать с онлайн кассой и пробивать товарные чеки.

Нужно ли использовать онлайн кассу при оплате с электронного кошелька?

Клиент оплачивает с электронного кошелька. К таким сервисам мы относим сервисы Яндекс Деньги, Webmoney, PayPal и многие другие. В данном случае, как считает законодатель, необходимо применять кассу. Соответственно, мы обязаны пробивать чеки.

Нужна ли онлайн касса курьерской службе?

Когда клиент оплачивает товар на месте. Что делать в этом случае? По законодательству кассовая техника нужно и более того, Вы обязаны выдать сотруднику еще одну онлайн мобильную кассу, чтобы курьер пробил чек на месте. Многие компании идут на хитрость – они пробивают чеки заранее, чтобы не тратиться на покупке мобильной кассы. В таком случае, при отказе клиента платить, Вы обязаны выбить чек возврата. Если данная ситуация происходит периодически, то у налоговой возникнут вопросы и они попросят Вас подтвердить данный возврат.

Как законно работать без кассового аппарата (видео)

Нужна ли онлайн касса при работе через платежного агента.

Есть 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами». Платежный агент – это сторонняя организация, которые по вашему поручению принимают деньги от физических лиц. Они не оказывают никаких услуг, при этом возможно оказание каких-либо сопутствующих услуг. В данном случае при работе с платежным агентом, чеки пробивать НЕ НУЖНО! За Вас это сделает платежный агент.

Перечисленное выше – это правила, и из них есть исключения. По настоящему законодательству их два: временное (до 01.07.2018г.) и постоянное!

Кто может работать без кассового аппарата в 2018 году?

Временное исключение относится к тем кто до новой редакции 54-ФЗ мог не применять онлайн кассу в своей работе. Это ООО и ИП находящиеся на патентной системе налогообложения, на вмененной системе налогообложения, предприятия и организации которые оказывают услуги населению и ведут вендинговую торговлю (торговля в автоматах).

Постоянное исключение – это исключения прямо прописанный в новом 54-ФЗ.

Кто может работать без онлайн кассы официально по 54-ФЗ без кассовых аппаратов (ККТ) могут работать?

Согласно 54-ФЗ официально могут работать без онлайн кассы следующие предприниматели, занимающиеся услугами, перечисленными ниже.

- оказание бытовых услуг;

- оказание ветеринарных услуг;

- оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках;

- оказание автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг;

- розничная торговля, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли;

- розничная торговля, осуществляемой через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

- оказание услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания;

- оказание услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

- распространение наружной рекламы с использованием рекламных конструкций;

- размещения рекламы с использованием внешних и внутренних поверхностей транспортных средств;

- оказание услуг по временному размещению и проживанию организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь помещений для временного размещения и проживания не более 500 квадратных метров;

- оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих зала обслуживания посетителей;

- оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания.

Список небольшой. Если Вы себя не увидели в этом списке, то контрольно-кассовую технику применять необходимо!

Возможно, Вас заинтересуют следующие новости:

Онлайн касса. Какую кассу выбрать в 2018 году?

Налоговый вычет за онлайн кассы

Какую кассу выбрать в 2018 году. Выбор онлайн кассы для магазина или кафе?

Как работать с онлайн кассой? Пошаговая инструкция

wega-it.ru

Может ли ООО на УСН применять БСО при оказании услуг населению с 1 июля 2018 года?

ООО на УСН, оказывает услуги населению. ОКВЭД 33.12, 45.20.2, 25.62. Клиенты платят на расчетный счет через операциониста банка и через онлайн-банк. Применять ККТ или БСО?

Если клиент платит наличными через операциониста, то БСО, если платит через онлайн-банк, то ККТ.

Компании, которые оказывают услуги населению, получили право не применять онлайн-кассу до 1 июля 2019 года, если выдают БСО по правилам закона о ККТ в старой редакции (п. 8 ст. 7 закона № 290-ФЗ). А в старой редакции было сказано, что бланки могут выдавать только фирмы или ИП, которые принимают плату за услуги наличными или по карте.

Если клиенты платят через онлайн-банк, по таким расчетам компании раньше не применяли кассу, и отсрочка сохранялась до 1 июля 2018 года (п. 9 ст. 7 Закона № 290 ФЗ).

Новый закон разрешил не применять кассу при безналичных расчетах, за исключением электронных средств платежа (п. 4 ст. 4 Закона № 192-ФЗ). Это значит, если клиент платит наличными операционисту банка, то можно еще год выдавать бумажный БСО. Если же клиент платит через онлайн-банк, то после 1 июля 2018 года надо пробивать чеки.

Комментарий к закону об изменениях в онлайн кассах читайте в журнале "Упрощенка": "Революционные поправки в закон о ККТ: что поменяется с 1 июля 2018 года"

www.26-2.ru

Может ли ООО работать без кассового аппарата в 2018 году? |

Опубликовал: admin в Бизнес 08.03.2018 1,365 Просмотров

О том, может ли ООО работать без кассового аппарата, и в каких случаях это допустимо, рассмотрим ниже. Стоит отметить, что новый закон, касающийся онлайн-касс, начал действовать летом 2016 года (ФЗ №290). С 3 июля прошлого года многие ООО и ИП должны осуществить переход на кассовые аппараты нового типа.

Переходный период, когда можно работать без передачи данных онлайн, закончился 1 февраля 2017-го, а уже с начала июля 2017 года все компании и предприниматели должны зарегистрировать только онлайн-кассы. Перерегистрировать или снимать с учета старые ККТ запрещено.

Если исходить из ФЗ №54, все субъекты предпринимательской деятельности, которые в своей работе производят расчеты с применением наличных средств или позволяющие производить оплату с помощью банковской карты, должны иметь кассовую машину. С другой стороны, в законе прописаны исключения, когда ООО вправе работать без ККМ. К таким случаям можно отнести:

- Организации, которые оказывают услуги вне зависимости от системы выплаты налогов, вправе не применять ККТ, если при осуществлении сделки клиенту передается БСО. К категории таких документов можно отнести кассовый чек, транспортный билет, талоны, абонементы, а также различные типы путевок (экскурсионные, туристические).

Стоит отметить, что с начала июля 2018 года организации (ООО) и ИП обязаны перейти к применению бланков строгой отчетности в электронном виде. Чтобы решить подобную задачу, придется купить специальную технику, а именно ККТ, необходимую для создания бланков БСО, а также их последующей распечатки. Новые бланки должны передаваться в ФНС в электронной форме, а также на e-mail покупателя.

- Компания или ИП, которая работает на ЕНВД или ПСН (для ИП) может не применять кассовый аппарат в своей деятельности. Но при наличии соответствующего требования со стороны клиента, они должны предоставлять чек или другой документ. Последний должен подтверждать прием наличных средств.

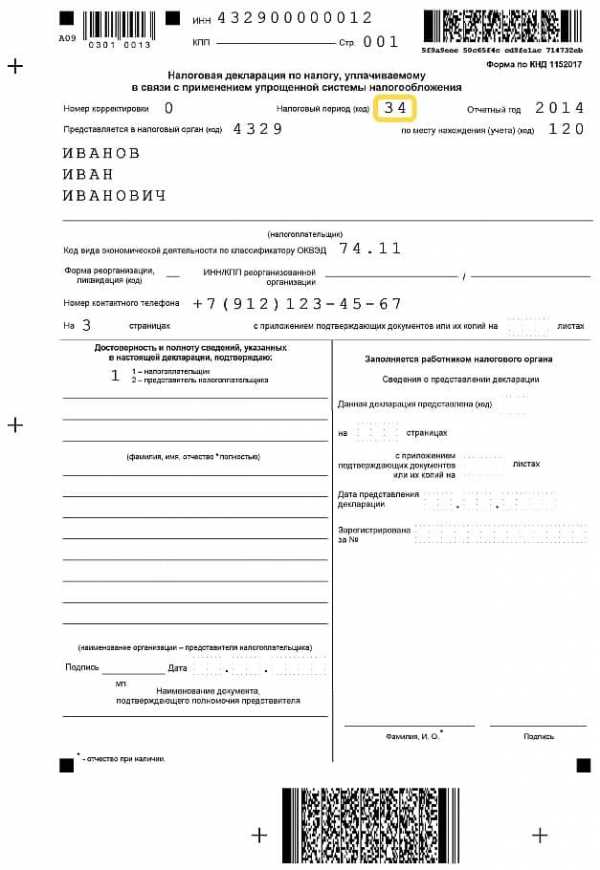

В такой квитанции (чеке) должно содержаться название бумаги, номер по порядку, «имя» компании, ИНН, наименование и число приобретенной продукции. Здесь же должна указываться сумма оплаты, а также ФИО сотрудника, выдавшего бумагу.

- Организации и ИП, которые работают на любой форме выплаты налогов, вправе не использовать ККМ при ведении определенных видов деятельности. К этой категории можно отнести реализацию газет и журналов, лотерейных билетов и ценных бумаг, талонов и проездных документов для общественного транспорта. Сюда же стоит отнести торговлю на ярмарках и рынках, мелкорозничный сбыт, прием от населения посуды и другие.

Кроме того, установка ККТ не обязательна, если компания работает в труднодоступном регионе, или относятся к категории аптечных организаций.

- Москва и область: +7-499-350-97-04

- Санкт-Петербург и область: +7-812-309-87-91

- Федеральный: 8 (800) 333-45-16 доб. 149

Чтобы поставить кассовую машину на учет, а в дальнейшем применять ее в работе, компании необходимо задействовать только те модели, которые отражены в государственном реестре. Чтобы определить, имеется ли модель в перечне или нет, достаточно заглянуть в реестр или поверить при покупке кассовой машины наличие сверху специальной бирки с надписью «Государственный реестр» и указанием требуемого года.

Чтобы ККТ могла быть включена в госреестр, она должна соответствовать ряду требований. Вот только некоторые из них:

- Возможность фиксации информации в памяти устройства, на ленте и чеке с учетом параметров и технических характеристик.

- Обеспечение печати кассовых документов, а также возможность долговременного хранения данных.

- Наличие опции, позволяющей эксплуатировать аппарат в фискальном режиме.

- Исправность и обеспечение технической поддержкой со стороны поставщика.

- Наличие паспорта установленного типа, а также идентификационного знака.

- Прочие требования (наличие часов, корпуса, накопителя памяти и других опций).

В госреестре, кроме списка допущенных моделей, содержатся данные по реквизитам, требующим отражение в чеке ККТ. Список необходимых реквизитов может различаться в зависимости от вида деятельности ООО. Следовательно, при выборе кассовой машины стоит брать во внимание, в какой сфере она будет применяться. Это может быть торговля, реализация билетов или оказание услуг людям.

Многие руководители путают ККТ с ЧПМ (машинками для печати чеков). В них не предусмотрен блок памяти, поэтому отнести такие устройства к категории контрольно-кассовой техники и, соответственно, поставить на учет не получится.

Как только ООО покупает кассовую машину, и заключает договор с ЦТО, технику необходимо поставить на учет в налоговой службе. Если речь идет об ИП, сделать это можно по месту проживания, а вот в случае с ООО — по юридическому адресу основного офиса. Но здесь имеется оговорка.

Если ККМ планируется применять по другому адресу, придется создавать обособленный филиал, и уже по месту его нахождения ставить контрольно-кассовую машину на учет. В ситуации, когда компания имеет несколько отделений, которые отчитываются различным ФНС, расположенным в одном муниципальном секторе, регистрация всех ККМ может производиться в одной налоговой инспекции.

Чтобы зарегистрироватьККМ, необходимо пройти несколько этапов:

- Передача необходимых бумаг. К основным документам стоит отнести паспорт ККТ, заявление, а также договор с ЦТО. Могут потребоваться и дополнительные бумаги — квитанция о покупке устройства, паспорт, учредительные и прочие документы.

- Осмотр кассовой машины. Аппарат можно привозить лично или будет осуществлен выезд работника ФНС на объект. Работа должна производиться в присутствии человека, который подавал заявление. Главное внимание уделяется целостности кожуха ККМ, а также наличию соответствующего значка.

- Фиксализация и последний этап регистрации. Как только осмотр произведен, а работник ФНС не выявил замечаний, вводится специальный пароль, который защищает память от постороннего проникновения. Далее печатается пробный чек и проверяется наличие всех параметров. В завершение делается отметка в паспорте ККТ, выдается карточка с подтверждением регистрации, а также передаются бумаги, которые прилагались к заявлению на регистрацию.

Как отмечалось выше, до начала июля 2017 года (по закону ФЗ №290) все предприниматели должны осуществить переход на онлайн-кассы. Главной целью нововведения является уменьшение случаев сокрытия наличных, а также повышение объема налоговых поступлений

Инициаторы нововведения уверяют, что процесс применения ККТ теперь упрощается, ведь регистрация проходит в электронном виде, нет необходимости в ежегодной перерегистрации, отменяется обязательное ТО, а также уменьшается число выездных проверок.

С учетом сказанного, делаем окончательные выводы:

- Если ООО работает на УСН, ОСНО или ЕСХН, установка ККТ является обязательной. Если указываются услуги населению, возможна выдача БСО.

- Если ООО работает на ПСН или ЕНВД, применение ККТ не является обязательным условием. Но продавец обязан предоставить покупателю квитанцию или товарный чек. Кроме того, если оказываются услуги населению, требуется выдача БСО.

mari-a.ru