Что облагается и не облагается НДС. Объект налогообложения ндс

Объекты налогообложения НДС и налоговая база 2018

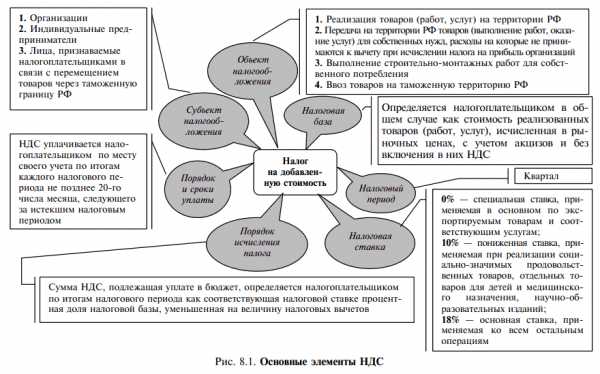

НДС – налог на добавленную стоимость, является обязательным для объектов всех видов предпринимательской деятельности, предоставления и оказания различных услуг и совершения определенных операций. Стоит подробнее рассмотреть, что и кто являются объектами налогообложения НДС.

Плательщики налога и объекты обложения

Налогоплательщики по НДС — это:

- Организации различных форм собственности, лица, занимающиеся частным предпринимательством.

- Лица, которые занимаются перемещением товаров или предоставлением услуг в рамках территории таможенного союза.

- При составлении договоров на доверительное управление каким-либо имуществом — лицо, которое совершает это управление.

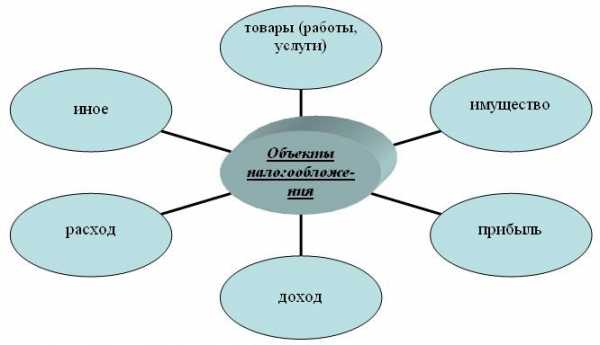

Объектами законного налогообложения по НДС являются:

- Реализация любых видов товаров или оказание кому-то каких-либо работ или услуг на правах предпринимательства или без него.

- Процесс передачи законных прав на владение и использование имущества.

- Передача законных прав на какие-либо материальные блага, товары, продукты работ и оказание услуг, на бесплатной или бартерной основе.

- Строительство для собственного пользования и осуществление процесса монтажа.

- Процесс ввоза товара из-за рубежа на территорию России во время его регистрации в органах Российской таможни.

Стоит также рассмотреть перечень объектов, которые не являются предметами налогообложения НДС:

- Произведенные операции конвертации национальной и зарубежной валюты.

- Передаваемые основные материальные средства на основе правопреемничества в процессе осуществления реорганизационных мероприятий.

- Процесс предоставления имущества организациям, не являющимся коммерческими и не осуществляющим предпринимательскую деятельность.

- Инвестиционная форма вложений, передача земельного пая в паевое сообщество.

- Когда создается сообщество хозяйствования, то первый вступительный вклад, ценности, переданные при выходе из него, а также во время его ликвидации, не облагаются НДС.

- Дополнительно проводимые мероприятия, направленные на уменьшение напряженной ситуации на рынке труда.

- Приватизация помещений для жилья.

- Безвозмездная передача имущества, принадлежащего бюджетной или местной казне, для пользования некоммерческим предприятиям.

- Конфискация предметов имущества, процесс передачи для пользования бесхозных и когда-то утерянных предметов и вещей.

- Реализация товаров субъектами организации и проведения Олимпийских зимних игр.

- Продажа участка земли или доли в нем.

- Предоставление объектов инфраструктуры для эксплуатации государственными местными властями, а также органами местного самоуправления.

- Передача основных средств в собственность для эксплуатации государственными властями.

- Процесс приватизации имущества, когда оно выкупается у государства.

Детальнее эта информация указана в НК РФ, в том числе информация про объекты, подлежащие налогообложению по НДС, имеется в ст.149 НК РФ.

Основные объекты налогообложения

Основным и важнейшим объектом налогообложения НДС является процесс осуществления реализации и сбыта предметов, предоставления или оказания услуг на оплачиваемой основе. Эти действия в обязательном порядке осуществляются налогоплательщиками НДС исключительно на подвластной Российской Федерации территории. Обложению налогом главным образом подлежит именно выручка, которая получена в процессе продажи товаров.

НДС начисляется при определенной налоговой базе, которая является стоимостью товара, и с установленной налоговой ставкой в зависимости от отнесения товаров или реализуемых услуг к определенной категории.

Налоговая база вычисляется именно на момент получения товара или перечисления аванса, совершения полного платежа.

Интересное видео про объекты обложения НДС:

Примеры

Реализация любого товара и услуги на территории РФ. Например, у меня есть магазин, в котором я собираюсь продавать какую-либо продукцию, например, магазин косметики. У меня оформлено предпринимательство, и есть лицензия на проведение предпринимательской частной деятельности. Я зарегистрирована налогоплательщиком. В таком случае, я –плательщик НДС, осуществляющий розничную реализацию товаров. Я в обязательном порядке осуществляю уплату НДС в процентной ставке 18%. Оплачиваю я эти суммы в момент расчета за отгруженный мне товар оптовым поставщиком. Сумму НДС я включаю в стоимость каждого товара и предъявляю ее конечному потребителю, то есть покупателю.

Осуществление оказания услуг. Например, частная парикмахерская. И предоставляем мы услуги на основе платных взаимоотношений с клиентами. Так, я опять являюсь плательщиком и оплачиваю обязательный НДС, который затем включается в стоимость предоставляемых моей организацией услуг.

Когда происходит закупка товара за границей или импорт товара. Я заказываю за рубежом определенный товар, заключая договор с поставщиком. Когда мой товар находится на проверке на границе, в процессе таможенной регистрации обязательно оплачивается НДС, независимо от того, реализую ли я товар, или будет он у меня лежать годами на полках. Ввоз предметов с последующей реализацией на территорию РФ является объектом налогообложения НДС, поэтому его уплата произойдет в любом случае, иначе я не получу товар.

Примеры эти далеко не совершенны и направлены на то, чтобы приблизить к пониманию суть рассматриваемого вопроса.

Итак, базисными объектами налогообложения по НДС согласно ст. 149 являются следующие операции:

- результаты реализации разного рода товара;

- передача своего имущества в пользование другим лицом;

- проведение строительства для собственной пользы;

- перевозка товаров из-за границы.

Основной объект обложения НДС — полученная предпринимателем выручка в процессе перепродажи товара конечному потребителю. Налог оплачивается в обязательном порядке, также по нему ведется строгая отчетность.

saldovka.com

Что является объектом налогообложения по НДС?

Характеристика объектов обложения НДС

Отсутствие обязанности по начислению НДС

Характеристика объектов обложения НДС

Практически все совершаемые операции в ходе деятельности экономического субъекта, являющегося плательщиком налога, подлежат обязательному начислению НДС. Сюда относят реализацию товаров, передачу ценностей для собственных нужд или выполнение строительно-монтажных работ внутри самого предприятия, а также поступление товаров на территорию РФ из других стран.

Более подробно случаи определения объектов налогообложения представлены в нашем материале «Ст. 146 НК РФ 2017: (вопросы и ответы)».

В процессе ведения хозяйственной деятельности важно понимать, на какие операции необходимо начислять налог, какие документы требуются для подтверждения вычета по НДС и для передачи покупателям.

Информация по этому вопросу года представлена в статье «Что облагается НДС в 2017 году».

Торговые организации нередко проводят рекламные кампании и выдают подарочные сертификаты. Нужно ли начислять НДС при обмене этих сертификатов на товары, читайте в статье «Товар в обмен на сертификат — платить ли НДС?».

Многие фирмы осуществляют строительные работы внутри организации для улучшения собственных материальных условий, не ставя перед собой цели дальнейшей продажи объекта. Имеется ли необходимость по начислению и уплате НДС, если работы выполнялись собственными силами без привлечения сторонних подрядных организаций? Какова позиция представителей официальных органов на этот счет?

Из материала «Что считается СМР для целей НДС» можно получить актуальную информацию, относящуюся к выполнению работ для собственного потребления.

В случае, когда передача товара носит безвозмездный характер, размер объекта налогообложения по НДС рассчитывается по средней рыночной цене. Продавец имеет право учесть сумму входного НДС при соблюдении некоторых условий:

- товары (услуги) приобретались с целью последующего использования их в налогооблагаемых операциях;

- они приняты к учету по данным первичной документации;

- имеется счет-фактура.

Покупатель, в свою очередь, не может принять сумму налога по выставленному счету-фактуре, так как объект по НДС в данном случае отсутствует (п. 2 ст. 171 НК РФ), а сумма налога при учете товара включается в его первоначальную стоимость. Счета-фактуры от продавцов при безвозмездной передаче товара в книге покупок не фиксируются.

Однако не всегда НДС начисляют при передаче товаров, не получая материальной выгоды.

Подробнее об этих случаях можно узнать из публикации «Уплачивается ли НДС при безвозмездной передаче имущества?».

Практически каждое предприятие сталкивается с необходимостью выдачи работникам бланков трудовых книжек или вкладышей к ним. В статье «Минфин напомнил, как быть с НДС и прибылью при выдаче трудовых книжек» рассказывается, почему при выдаче этих бланков нужно начислить НДС. Еще один объект налогообложения по НДС - это передача товаров для собственных нужд внутри самого предприятия (подп. 2 п. 1 ст. 146 НК РФ). Но в этом случае необходимо соблюдение некоторых моментов, касающихся в основном появления расходов при определении налога на прибыль.

При каких условиях у организации при передаче товаров для собственных нужд появляется объект налогообложения? Как влияет дальнейшее использование полученного имущества на доходы? При каких обстоятельствах нет необходимости начислять при этом НДС?

Ответы на эти вопросы вы найдете в материале «Передача товаров между структурными подразделениями - не объект по НДС».

Если организация передает имущество в качестве отступного для погашения займа, то у нее возникает обязанность исчислить НДС. Подробнее об этом в наших материалах:

Отсутствие обязанности по начислению НДС

Нередко предприниматели задаются вопросами: во всех ли случаях необходимо начислять НДС? При некоторых обстоятельствах объекта налогообложения не возникает. Однако не всегда чиновники имеют единое мнение по одному и тому же вопросу. В таких случаях руководители организаций принимают правильное, на их взгляд, решение самостоятельно; при этом они должны понимать, что могут возникнуть претензии со стороны налоговых органов.

Пример такого спорного вопроса отражен в материале «Облагаются ли НДС суммы штрафов и неустоек по договорам?».

Еще один неоднозначный момент - передача участнику общества имущества в качестве дивидендов.

Подробнее о мнении на этот счет различных государственных структур можно узнать из материала «Дивиденды имуществом ― позиция ВС РФ 2015».

В некоторых случаях возможно избежать появления объектов налогообложения НДС, если выполнить ряд условий. К примеру, расходы на питание работников можно оптимизировать, если сделать их частью оплаты труда.

Нюансы подобной операции описаны в материале «Как не платить НДС с обедов?».

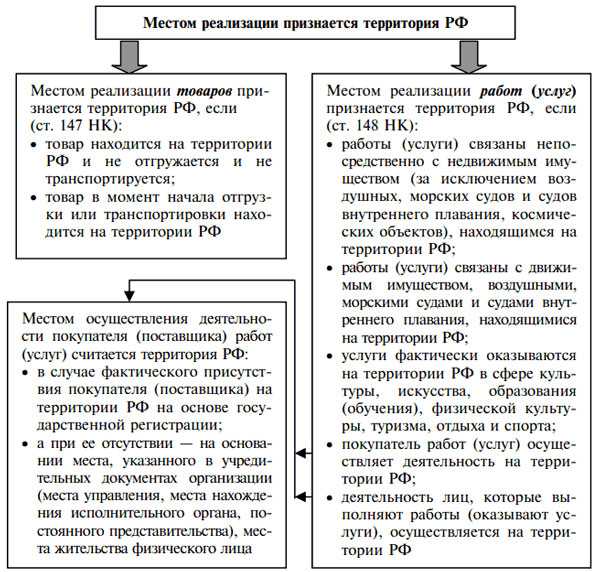

Для признания условий, при которых возникает необходимость в налогообложении операций по НДС, требуется понимание места реализации товара. П. 1 ст. 146 НК РФ определяет, что объектом налогообложения признаются те товары и услуги, реализация которых совершена на территории нашего государства.

У многих субъектов появляются вопросы по поводу возникновения объекта налогообложения, если отгрузка принадлежащего российской организации товара произошла за пределами РФ. Подробную информацию, касающуюся этой ситуации, вы сможете получить из материала «Платить ли НДС, если товары приобретены за границей и сразу отгружены покупателю?».

Операции по продаже участков земли в пределах территории РФ также подразумевают передачу прав собственности от продавца к покупателю. Но возникает ли при этом необходимость начисления и уплаты НДС? Особенно остро этот вопрос встает при реализации земельных участков, владельцами которых выступают как частные лица, так и государственные структуры.

Какие выводы делают в этом случае чиновники, вы узнаете из материала «Облагается ли реализация (продажа) земельных участков НДС?».

Объектом налогообложения НДС признается множество операций, совершаемых на территории РФ. В то же время и список действий, которые освобождены от налога, достаточно обширен. Учитывая периодические изменения в законодательстве, целесообразно будет следить за новшествами в налоговом праве. Последнюю актуальную информацию всегда можно узнать из материалов рубрики «НДС: объект налогообложения».

nalog-nalog.ru

Что признается объектом налогообложения НДС

Актуально на: 13 января 2016 г.

Объектом налогообложения по НДС признаются операции:

Но не всякий объект облагается НДС. Поэтому сначала нужно определить, что облагается НДС, а что нет, и только потом можно переходить к подсчету налоговой базы.

Налоговая база по НДС в общем случае – это стоимость реализованных (переданных, ввезенных) товаров, облагаемых НДС, без включения в нее суммы налога (п. 1 ст. 154 НК РФ).

Налогооблагаемая база НДС

При реализации товаров в налоговую базу по НДС включается (п. 1 ст. 154 НК РФ):

- стоимость товаров исходя из рыночных цен без учета НДС. По умолчанию считается, что цена, установленная договором, и есть рыночная;

- суммы полученных авансов с учетом НДС.

Также налоговая база определяется как стоимость товаров (п. 2 ст. 154 НК РФ):

- при их реализации в рамках товарообменных операций;

- при их реализации на безвозмездной основе;

- при передаче права собственности на предмет залога залогодержателю;

- при передаче товаров в целях оплаты труда в натуральной форме.

Своя формула расчета налоговой базы применяется при реализации товаров, учтенных с НДС. К примеру, товары приобретались для использования в деятельности, не облагаемой НДС, и входной налог был включен в стоимость товара. Тогда база считается так (п. 3 ст. 154 НК РФ):

Реализация таких товаров облагается НДС по расчетной ставке 18/118% или 10/110% (п. 4 ст. 164 НК РФ).

Налоговую базу по НДС необходимо определять по итогам каждого налогового периода – квартала (ст. 163 НК РФ). В нее включаются операции, признаваемые объектом налогообложения по НДС, у которых момент определения налоговой базы попадает на соответствующий квартал (п. 4 ст. 166 НК РФ).

Момент определения налоговой базы по НДС

При реализации товаров момент определения базы определяется на одну из дат, которая наступила раньше (п. 1 ст. 167 НК РФ):

- дата поступления аванса в счет предстоящих поставок. Если покупатель перечислит аванс, то продавцу понадобится дважды считать налоговую базу – на дату поступления аванса и на дату отгрузки товара (п. 14 ст. 167 НК РФ).

- дата отгрузки (передачи) товара. Ею признается дата первого по времени составления первичного документа, оформленного на покупателя или перевозчика (Письмо ФНС от 01.10.2015 N ГД-4-3/17114@). Если же товар доставляется по частям, то дата отгрузки – это дата составления первичного документа при отгрузке последней его части (Письмо Минфина от 13.01.2012 N 03-07-11/08).

Таким образом, обязанность по исчислению НДС возникает у продавца независимо от момента перехода права собственности на товар (Письмо Минфина от 06.10.2015 N 03-07-15/57115).

При выполнении работ момент определения налоговой базы для целей НДС – это дата подписания акта сдачи-приемки работ (Письмо Минфина от 02.02.2015 N 03-07-10/3962).

Подсчет налоговой базы

НК РФ установлено несколько ставок по НДС. Налоговая база считается отдельно по каждой группе операций, облагаемых по одной ставке (п. 1 ст. 153 НК РФ).

В налоговую базу включается выручка от реализации, полученная как в денежной форме, так и в натуральной. Все то, что получено в натуральной форме, учитывается по оценочной стоимости (п. 2 ст. 153 НК РФ).

Кроме того, в определенных случаях налоговая база должна быть увеличена на полученные продавцом суммы, связанные с расчетами за товар (ст. 162 НК РФ). НДС с этих дополнительных сумм считается по расчетной ставке 18/118% или 10/110% в зависимости от того, по какой ставке облагалась сама операция (п. 4 ст. 164 НК РФ). А если операция облагалась по ставке 0%, то и суммы, связанные с оплатой товаров, тоже облагаются по ставке 0% (Письмо Минфина от 16.04.2014 N 03-07-08/17462).

glavkniga.ru

Объект налогообложения НДС - операции, услуги, перечень товаров

Налогоплательщики предъявляет начисленную сумму покупателю при осуществлении деятельности.

В отношении обложения дохода НДС имеются обязательные и исключительные правила.

Порядок начисления, уплаты НДС регулируется гл.21 НК РФ. При обложении товаров, пересекающих территорию страны, при начислении НДС руководствуются также таможенном законодательством.

Министерствами постоянно выпускаются информационные письма с разъяснениями по вопросам начисления налога для конкретных ситуаций.

В порядке применения информационных писем необходимо уяснить следующее:

- Письма направлены конкретному адресату.

- Разъяснения Минфина не являются юридически оформленным документом, его можно принимать к сведению только лицу, которому адресовано письмо.

- Письма Минфина и ФНС можно применять только в качестве руководства и редакции, опубликованные на официальных сайтах министерств.

При возникновении необходимости отстаивать позицию в суде руководствоваться письмами не представляется возможным. Документы не прошли регистрацию в качестве нормативных актов.

При налогообложении НДС необходимо правильно определить объект налогообложения – реализации товаров, работ, услуг. Под реализацией понимают передачу прав собственности.

Определение того, что является объектом налогообложения НДС установлено ст.146 НК РФ.

Облагаются операции:

- передача прав при реализации товаров, в том числе имущественных прав;

- оказание услуг и проведение работ;

- воз товаров на территории РФ;

- приобретение и передача товаров на собственные нужды, суммы которых не участвуют в расходах при налогообложении прибылью.

В аналогичном порядке налогообложении производится в отношении работ и услуг, в том числе СМР.

Перечень товаров

Под товарами, передача которых облагаются НДС, понимают предметы договора на поставку.

Налогооблагаемой базой является сумма рыночной стоимости, указанная в договоре или неотъемлемой его части – приложения к документу (спецификация).

Особое внимание при проверке соответствия цен рыночному уровню уделяется стоимости продаж при участии в сделках взаимозависимых лиц.

Начиная с 2012 года, данные сделки подлежат дополнительному контролю. К взаимозависимым лицам относятся те структуры или лица, которые могут повлиять на стоимость товара.

Если одно лицо имеет взнос в уставный капитал другого, то сделка между ними может рассматриваться как договорные отношения взаимозависимых лиц.

Услуги

Оказание услуг одним лицом другому является объектом налогообложения НДС. При этом обязательным условием является место оказания услуги – территория РФ.

В данном контексте ярким примером являются транспортные услуги по договору, оказываемые как в пределах территории государства, так и за ее рубежом.

При экспорте/импорте в Россию

При ввозе товаров на территорию РФ налогоплательщик имеет право применить вычет НДС по заявлению.

Данное условие не используется при участии товаров или продукции:

- освобожденной от налогообложения;

- местом реализации которой не является территория страны;

- в случае ведения налогоплательщиком режима, при котором не уплачивается НДС.

Для получения вычета необходимо подтвердить операцию документально, сделать записи в книгу покупок и подать декларацию.

В случае применения экспортных операций налогоплательщик имеет право на применение «0» ставки по НДС.

Данные экспорта должны быть подтверждены документами, которые необходимо представить в ИФНС в течение 180 дней с пресечения товаром таможенного контроля.

В качестве объекта налогообложения законодательством установлены ряд операций, не подлежащие налогообложению (освобождаемые от налогообложения).

К операциям, по которых не производится обложение НДС, относятся передача:

- мест социального значения – школ, детсадов и прочих;

- объектов жилищно-коммунального хозяйства – дорог, инженерных сетей, станций обслуживания и прочих;

- приватизированных объектов муниципальной и госсобственности;

- земельных участков;

- прав правопреемства;

- целевого капитала коммерческим предприятиям;

- средств при осуществлении валютных операций;

- вложений инвестиционной деятельности;

- взносов в уставный капитал;

- прочие операции, установленные ст.39 НК РФ.

К товарам, освобожденным от обложения, относится реализация металлолома, его заготовка, хранение и переработка. Норма установлена ст.149 НК РФ.

Данная деятельность является лицензируемой. Определить, облагается металлолом или нет, можно в зависимости от необходимости получения лицензии.

Если компания производит металл и не получает лицензию, тогда данная деятельность относится к облагаемой НДС.

Для определения освобождения от начисления НДС операций необходимо обеспечить подачу уведомления и документальное подтверждение в точном соответствии с формулировкой закона.

Какие товары?

Законодательством определены товары, не облагаемые НДС. Полный перечень указан статьей 149 НК РФ, является закрытым и утверждается Правительством.

Установлен перечень предметов, продажа которых относится к не облагаемым НДС при реализации.

В состав исключительных случаев входят:

- Продажа предметов религиозного назначения.

- Передача имущества, товаров в качестве залога по договору.

- Получения заемных средств.

Не подлежат обложению прочие передачи прав, установленных ст.149 НК РФ.

Услуги

НК РФ установлен список того, какие услуги не облагаются НДС при их оказании. Не производится начисление налога:

- банковских операций;

- услуг управления пенсионными накоплениями;

- санаторно-курортных услуг;

- услуг операций с драгметаллами;

- прочих действий, перечисленных в ст.149 НК РФ.

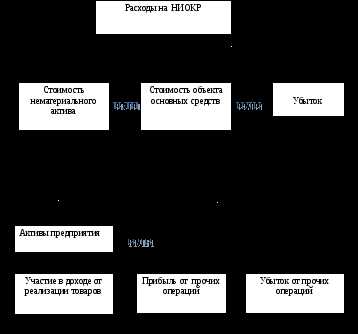

Основная часть услуг должна обеспечиваться лицензией, полученной в установленном порядке. Не облагаются НДС услуги по НИОКР.

Деятельность по НИОКР не облагается, как в случае использования бюджетных средств и заказов, так и при ведении разработок на коммерческой основе.

В состав услуг входят прикладные и фундаментальные исследования. Работы по НИР не облагаются при создании новых технологий, опытных образцов оборудования, конструкций и систем.

Результат деятельности компаний является объектом обложения НДС, если местом операции является РФ. Определение места совершения производится исходя из регистрации налогоплательщика.

Место реализации по территории РФ

В случае если местом регистрации компании не является РФ, то определение основывается на расположении его представительства или постоянно действующего органа.

Процесс налогообложения НДС при всей видимости понятности и проработки вопроса имеет подводные камни. Это так называемые темы, которые имеют узкую направленность или редко применяются компаниями.

Строительно-монтажные работы

Работы СМР, выполняемые для собственных нужд, облагаются НДС. По результатам проведенных работ по формированию объекта строительства создается смета всех проведенных операций.

Смета СМР включает:

- материалы, использованные для создания объекта недвижимости;

- заработная плата собственных работников, отвлеченных для создания СМР;

- налоги, начисленные на заработную плату.

Стоимость объекта формируется из полной суммы и является объектом налогообложения в момент окончания строительства.

Если приказом или иными документами установлено, что объект сдается поэтапно, то база для НДС формируется по окончании формирования документов этапа строительства.

Сумма НДС, начисленная по объектам СМР, может приниматься к вычету в периоде начисления.

Условиями для применения вычета являются:

- применение объекта СМР в деятельности, облагаемой НДС. При частичном использовании объекта вычет производится в пропорциональном отношении;

- расходы, понесенные при строительстве объекта, попадают под действие гл.25 НК РФ.

Налогоплательщик имеет право предъявить к вычету суммы материалов, приобретенных для сооружения объекта СМР.

При безвозмездной передаче

Передача прав собственности производится и при безвозмездной передаче товара, имущества. Налогооблагаемая база исчисляется, исходя из правил, установленных ст. 40 НК РФ.

Стоимость передаваемого безвозмездно имущества или товаров определяется по рыночным ценам.

Исключение составляют передача средств в виде субсидии. Можно определить облагается ли субсидия исходя из отсутствия действия по реализации или передаче прав.

Облагается ли агентское вознаграждение?

Отдельно необходимо рассмотреть посреднические операции как объект налогообложения НДС.

При заключении посреднического договора объектом налогообложения является только комиссионное вознаграждение, полученное при оказании услуг.

Вознаграждение может быть представлено в виде:

- Фиксированной суммы.

- Процентов за объем оказанных услуг в конкретный период времени.

- Суммовой разницы между ценой товара, заявленной комиссионером и реализуемой стоимостью.

Порядок определения вознаграждения определяется договорными отношениями. В РФ приняты договора поручения, комиссии и агентские соглашения.

По поводу медицинских услуг и оборудования

Медицинские услуги, оказываемые учреждениями, освобождены от обложения НДС. В число услуг входят диагностические исследования (Постановление Правительства №132 от 20.02.2001г.).

Деятельность медицинских учреждений должна быть лицензирована. Требование о наличии лицензии относятся и к филиалам, если их работники осуществляют деятельность.

Реализация медицинского оборудования освобождена от уплаты НДС. Норма установлена ст.149 НК РФ. Состав льготируемого медицинского оборудования утвержден перечнем Правительства РФ.

Признаются ли объектом налогообложения коммунальные услуги?

Поставщиками коммунальных услуг являются организации, имеющие на это право. При выставлении услуг ими начисляется НДС для компаний ТСЖ и прочих посредников.

Счета, передаваемые далее для уплаты конечными потребителями – населением, не облагаются НДС. Жилищные объединения в данном случае не являются поставщиками коммунальных услуг.

При реализации программного обеспечения (ПО)

Передача исключительных прав на программное обеспечение не облагается НДС. При этом заключается лицензионный договор с четко оговоренными условиями для пользователя.

Приобретатель прав может использовать данный продукт для собственных нужд или получает возможность его распространения.

Для получения льготы по НДС основным документов служит договор. К его составлению необходимо подойти тщательно и указать все существенные условия договора.

В случае заключения неграмотного договора документ может быть признан несущественным. Налогоплательщику ИФНС начислит сумму неустойки НДС с уплатой пени и штрафа.

Облагается ли аренда помещения?

Арендные отношения выступают частным случаем оказания услуг. При этом начисление НДС на сумму арендных платежей зависит от выбранного предприятием режима налогообложения.

При договоре на аренду муниципального или государственного имущества организация-арендатор выступает налоговым агентом.

Предприятие имеет обязанность исчисления НДС и перечисления его в бюджет в момент оплаты арендной платы по договору субаренды.

Как быть при уплате госпошлины?

Государственной пошлиной облагаются операции по регистрации юридических прав или запросов.

Госпошлина и прочие государственные платежи не признаются объектом обложения НДС.

По поводу страховой премии

Результат деятельности страховой организации не является объектом налогообложения и не облагается на основании в соответствии со ст.149 НК РФ.

В исполнение правил данной статьи не подлежат налогообложению:

- Суммы, полученные в качестве страхового вознаграждения по договорам страхования.

- Проценты и прочие дополнительные суммы, начисленные по договорам.

Не облагаются также суммы в возмещение ущерба, полученные от лиц, причинивших вред застрахованным компанией клиентам.

Порядок сумм, механизм их получение должен быть указан в договоре страхования.

Если оказаны консультационные услуги

Консультационные услуги не имеют отличия от прочих оказываемых клиентам договорных обязательств. Подобные услуги являются объектом налогообложения НДС.

При определении базы для НДС необходимо четко уяснить место оказания услуг. Если местом реализации является территория РФ, то данные услуги облагаются налогом.

При оказании услуг иностранным представительствам и компаниям суммы не являются объектами налогообложения.

Облагается ли займ

Предоставление займа по договору может осуществляться в денежной или не денежной форме. При использовании денежного обращения налогоплательщик не начисляет НДС.

Передача средств на время не является реализацией. Освобождаются от уплаты:

- сумма передаваемых заемных средств.

- начисленные проценты за выдачу займа.

При передаче займа в натуральном выражении, например, товарного займа операция не имеет льготы по освобождению от налога. Законодательно норма установлена пп.15 п.3 ст.149 НК РФ.

Для бухгалтерского учета полученные по договорам страхования суммы при компенсации потерь суммы являются внереализационными доходами, в отношении которых совершаются двойные проводки.

Как быть при осуществлении пожертвования

Пожертвования – взносы физических лиц для последующего целевого использования.

Суммы взносов не определяются как выручка и входят в состав сумм, не облагаемых НДС, поэтому не могут быть использованы в качестве объекта обложения НДС. Данные суммы не указываются в составе декларации по НДС.

Обложение НДС не является сложным в технике исполнения. Исчисление налога имеет множество исключений. Правильность обложения определяет знанием законодательной базы – НК РФ.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

buhonline24.ru