Как заполнить платежное поручение на оплату налога по УСН. Образец платежки по авансовому платежу по усн

Платежка по УСН «доходы минус расходы»: образец 2017 года

Как выглядит образец платежки по УСН с объектом «доходы минус расходы» в 2017 году? Приведем пример платежного поручения на уплату «упрощенного» налога в котором указаны все правильные реквизиты: статус плательщика, КБК, назначение платежа и прочее. Вы можете скачать образец в качестве примера.

Когда платить налог в 2017 году

Авансы по УСН с объектом «доходы минус расходы» в 2017 году организации и ИП на УСН «доходы минус расходы» в 2017 году должны платить не позднее 25-го числа месяца, следующего за истекшим отчетным периодом (п. 7 ст. 346.21 НК РФ). Если же день уплаты УСН выпадает на выходной или нерабочий праздничный день, то уплатить налог можно в следующий за таким днем рабочий день (п. 7 ст. 6.1 НК РФ).

В 2017 году фирмы и ИП на «упрощенке» уплачивают авансовые платежи в следующие сроки:

- по итогам 1-го квартала 2017 года – не позднее 25.04.2017;

- по итогам полугодия 2017 года – не позднее 25.07.2017;

- по итогам 9 месяцев 2017 года – не позднее 25.10.2017.

Упрощенный налог за весь 2017 год нужно внести:

- организациям – не позднее 02.04.2018;

- индивидуальным предпринимателям – не позднее 03.05.2018.

Когда налог считается уплаченным

Днем уплаты «упрощенного» налога считается день, когда организация или ИП предъявили в банк платежное поручение на перечисление единого налога со своего расчетного (лицевого) счета на счет Казначейства России. При этом на счете «упрощенца» должна быть достаточная сумма для платежа (письма Минфина России от 20 мая 2013 г. № 03-02-08/17543).

«Упрощенный» налог в 2017 году не признают уплаченным, если платежное поручение на его уплату:

- было отозвано из банка;

- содержало неверные банковские реквизиты Казначейства России (номер счета казначейства и наименование банка получателя).

В 2017 гоу единый налог по УСН «доходы минус расходы» за налогоплательщика может заплатить любое другое лицо: организация, предприниматель или физическое лицо (абз. 4 п. 1 ст. 45 НК РФ). Также см. «Уплата налогов третьими лицами в 2017 году».

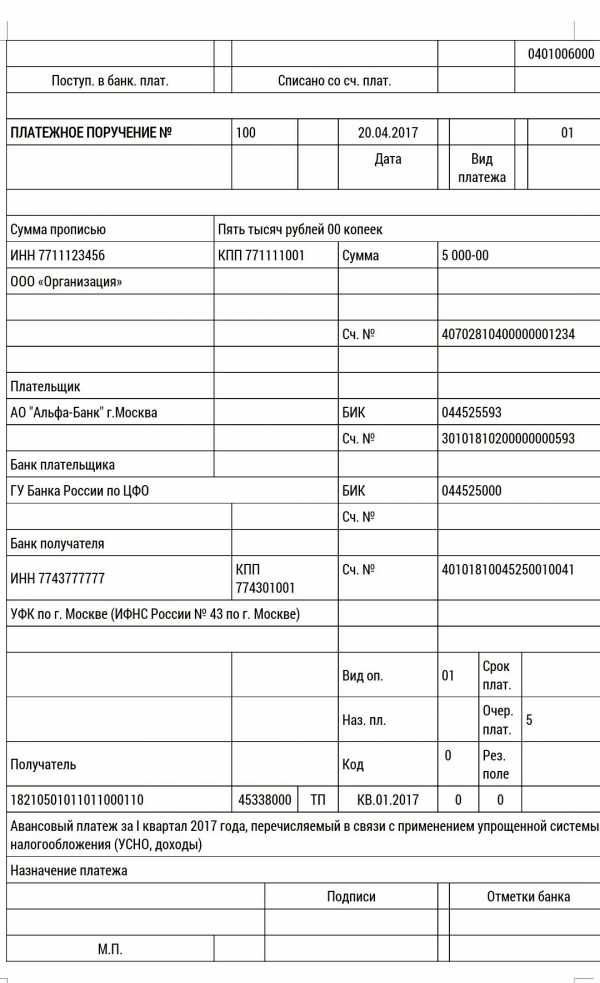

Пример готовой платежки

При заполнении платежного поручения на уплату УСН «доходы минус расходы» налогоплательщику лучше следить за правильностью заполнения реквизитов. Как мы уже сказали, некоторые ошибки влекут за собой проблемы – признание налога неуплаченным. Однако есть ошибки (к примеру, КБК или ОКТМО, данные налоговой инспекции), которые можно исправить, представив в свою налоговую инспекцию письмо об уточнении платежа. Далее вы можете ознакомиться и, при желании, скачать образец платежного поручения на уплату УСН «доходы минус расходы» в 2017 году.

Скачать (paltagka-usn-dohody-rashody-obrazec.doc)

Заметим, что приведенный образец платежного поручения составлен на примере авансового платежа за 1 квартал 2017 года. Однако такую же платежку вы можете передать в банк для перечисления УСН за полугодие или 9 месяцев 2017 года. Отличие будет только в назначении платежа и поля, в которым указывается период, за который производится уплата УСН «доходы минус расходы».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Образец платежного поручения при УСН в 2017 году: доходы

Обновление: 7 апреля 2017 г.

Правильное и грамотное заполнение всех обязательных реквизитов в платежном документе позволит бухгалтерам компании избежать роковой ошибки, которая может привести к неуплате налога при применении УСН и, как следствие, привлечению к налоговой ответственности в виде штрафа с доначислением пеней. Рассмотрим образцы заполнения платежных поручений в зависимости от выбранного в 2017 году объекта налогообложения при применении УСН.

Платежное поручение при УСН с объектом налогообложения «доходы» в 2017 году: образец

Принимая решение о применении в 2017 году УСН (при условии соответствия необходимым требованиям) с объектом налогообложения «доходы», налогоплательщик принимает на себя обязательства по уплате:

- авансового платежа по итогам каждого отчетного периода;

- суммы налога по итогам налогового периода.

Уплата авансового платежа производится в срок не позднее 25-го числа первого месяца, следующего за отчетным периодом.

Напомним, что отчетные периоды при УСН — первый квартал, полугодие и девять месяцев.

Налог при УСН подлежит уплате не позднее 31 марта, следующего за истекшим налоговым периодом. Это общее правило для всех организаций, находящихся на УСН.

Индивидуальные предприниматели на УСН налог по итогам года уплачивают в срок не позднее 30 апреля года, следующего за истекшим годом (пп. 2 п. 1 ст. 346.23 Налогового кодекса РФ).

Такие правила налогообложения предусмотрены ст. 346.21 НК РФ.

Уплачивая через банк авансовые платежи и налог при УСН с объектом «доходы», следует использовать бланк платежного поручения. Мы заполнили образец платежки и привели его ниже.

Скачать образец платежного поручения при УСН с объектом налогообложения «доходы»

Бланк платежки по УСН в 2017 году

Два основных документа регламентируют порядок применения и заполнения платежного поручения:

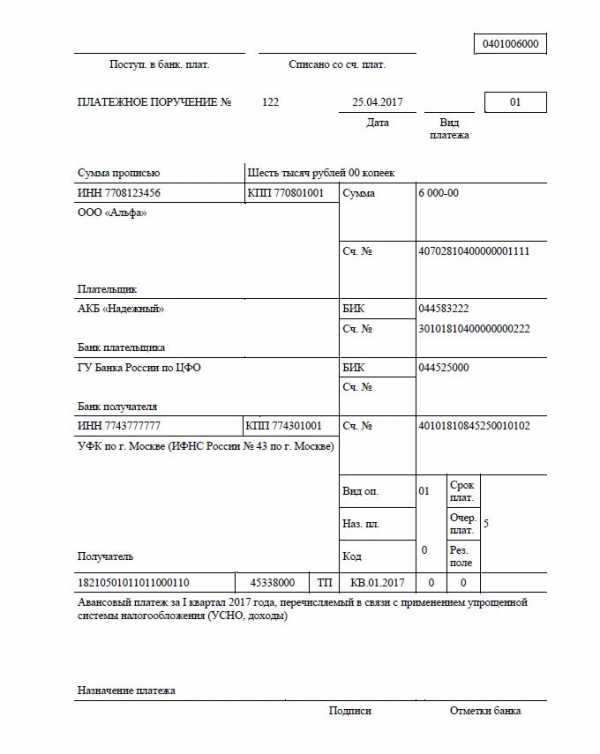

Платежное поручение при УСН с объектом налогообложения «доходы-расходы» в 2017 году: образец

Для тех налогоплательщиков, которые выбрали на УСН объект налогообложения «доходы минус расходы», предусмотрена обязанность по уплате минимального налога (пункт 6 статьи 346.18 НК РФ).

Минимальный налог налогоплательщик уплачивает, если по итогам налогового периода исчисленная в общем порядке сумма налога при УСН окажется меньше, чем минимальный налог.

Напомним, что размер минимального налога единый для всей территории России и составляет 1% от доходов за налоговый период.

В 2017 году в платежном поручении на УСН «доходы-расходы» при уплате минимального налога обратите внимание на изменение в реквизитах при указании КБК. Мы заполнили образец платежки с новым КБК и привели его ниже.

Скачать образец платежного поручения при УСН с объектом налогообложения «доходы — расходы»

Скачать образец платежного поручения при УСН с объектом налогообложения «доходы — расходы» на уплату минимального налога

КБК в платежке по УСН «доходы-расходы» и платежке по минимальному налогу

Не допускается ошибок при формировании платежки на уплату налога по УСН, в том числе при указании КБК.

В 2017 году объединены КБК по уплате авансовых платежей при УСН «доходы-расходы» и КБК по минимальному налогу по УСН. Поэтому в платежке на уплату налога указывается одинаковый реквизит – 18210501021011000110.

glavkniga.ru

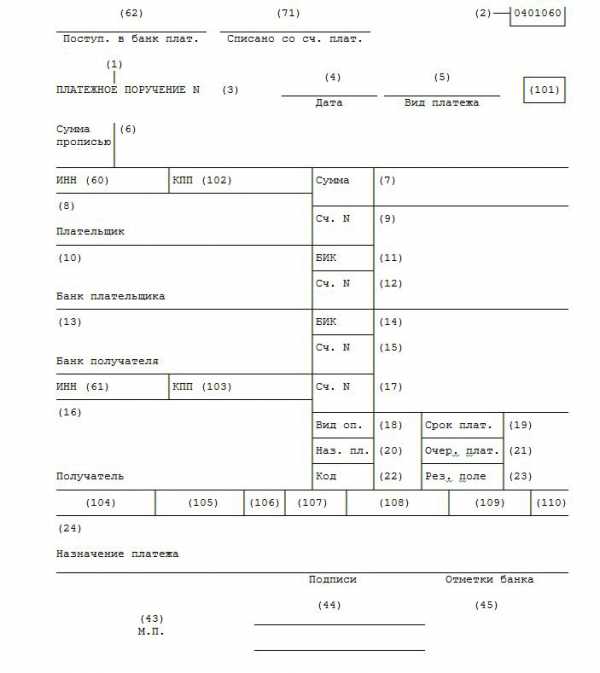

Платежка УСН "6 процентов" - 2018

Форма платежного поручения приведена в приложении 2 к Положению Банка России от 19.06.2012 № 383-П. Для удобства заполнения каждому его полю присвоен номер (форма с пронумерованными полями приведена в Приложении 3 к указанному Положению). Платежное поручение на уплату налога необходимо заполнять в соответствии с правилами заполнения, приведенными в приложениях № № 1, 2, 5 к Приказу Минфина России № 107н от 12 ноября 2013 г. (ред. от 05.04.2017).

Платежка УСН (6 процентов) 2018

Основная часть платежного поручения содержит реквизиты плательщика (наименование, ИНН, КПП, номер расчетного счета), реквизиты банка плательщика (наименование, место нахождения банка, БИК, номер коррсчета), реквизиты банка получателя, наименование получателя, номер счета получателя.

Заполнение некоторых реквизитов платежного поручения часто вызывает затруднения. Давайте разберем некоторые из них:

- «Статус налогоплательщика», номер поля 101. Если налогоплательщиком является организация, то необходимо поставить «01», если налогоплательщик предприниматель, то «09».

- «КБК», номер поля 104. Коды будут разными в зависимости от того, какой объект налогообложения применяется. Так, для уплаты налога и авансов при УСН с объектом налогообложения «доходы» КБК будет следующим: 182 1 05 01011 01 1000 110.

- «Код ОКТМО», номер поля 105. В данном поле необходимо указать код муниципального образования, где находится получатель (можно узнать на ]]>сайте налоговой инспекции]]>). Код состоит из 8 знаков (цифр).

- «Основание платежа», номер поля 106. Если вы уплачиваете налог за текущий год, то необходимо указать «ТП». Если данный платеж – погашение задолженности без требования налоговой, то необходимо указать «ЗД». Если вы погашаете задолженность по требованию налоговиков, необходимо указать «ТР». Предусмотрены и другие значения, например «Погашение задолженности по акту проверки» - «АП» и т.д.

- «Налоговый период», номер поля 107. Здесь необходимо указать период, за который вы платите налог – для авансового платежа указывается квартал (КВ.02.2018), для налога – год (ГД.00.2018).

- «Номер документа», номер поля 108. Данное поле необходимо заполнить в случае, если вы погашаете задолженность по требованию налоговиков – в данном поле указывается номер требования. В другом случае необходимо проставить «0».

- «Дата документа», номер поля 109. Если вы платите налог за текущий год, а в поле 106 у вас стоит «ТП», то в данном поле необходимо поставить дату, когда была подписана декларация. Если в поле 106 у вас проставлено «ТР» (то есть вы погашаете задолженность по требованию инспекции), то необходимо проставить дату требования. Если вы платите налог ранее подачи декларации или в иных случаях, в данном поле можно поставить «0».

- «Тип платежа», номер поля 110 – никакая информация не указывается.

У многих плательщиков затруднение вызывает поле «Назначение платежа». В данном поле указывается дополнительная информация, которая поможет идентифицировать налоговый платеж. Как указать назначение платежа УСН 6 процентов 2018? При уплате УСН за 2018 год в поле «Назначение платежа» следует указать следующую информацию: «Налог (либо «авансовый платеж по налогу»), уплачиваемый в связи с применением упрощенной системы налогообложения (УСН, доходы), за 2018 год».

Образец пп УСН «доходы» 2018 для ИП мы приводим ниже. Необходимо помнить, что поля 106-109 не должны оставаться пустыми (незаполненными). Если вы по какой-либо причине не можете указать в них значения, необходимо проставить «0».

Платежка УСН «6 процентов» 2018 (образец):

spmag.ru

Как сформировать квитанцию на оплату аванса по УСН наличными?

Обновление. Обратите внимание, что с 1-го января 2017 года могут измениться КБК по оплате налога по УСН. Уточняйте этот момент самостоятельно. А еще лучше, формируйте подобные документы в бухгалтерских сервисах или программах (только не забывайте их своевременно обновлять).

Предположим, что ИП хочет заплатить аванс по УСН 6% за какой-либо квартал наличными, через “СберБанк”. Где взять квитанцию?

Разумеется, если Вы используете программу бухгалтерского учета (например, “1С”), то делается это нажатием двух-трех кнопок. А если нет такой программы?

Тогда можно воспользоваться официальным сервисом формирования таких квитанций от самой Налоговой Службы РФ (ФНС).

Важно: после 28-го марта 2016 года вид этой квитанции может измениться так как вводятся новые правила по их оформлению. Соответственно, картинки из инструкции могут различаться.. Но суть должна остаться прежней: читаем внимательно инструкции сервиса от ФНС и внимательно заполняем данные по своему ИП.

А еще лучше сделать так: купите программу бухгалтерского учета, в которых эти квитанции обновляются разработчиками.

Как сформировать квитанцию для оплаты аванса по УСН?

Идем на сайт Налоговой РФ по этой ссылке: https://service.nalog.ru/tax.do

И выбираем сервис формирования квитанций для ИП:

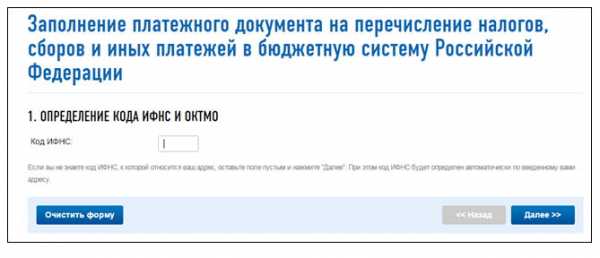

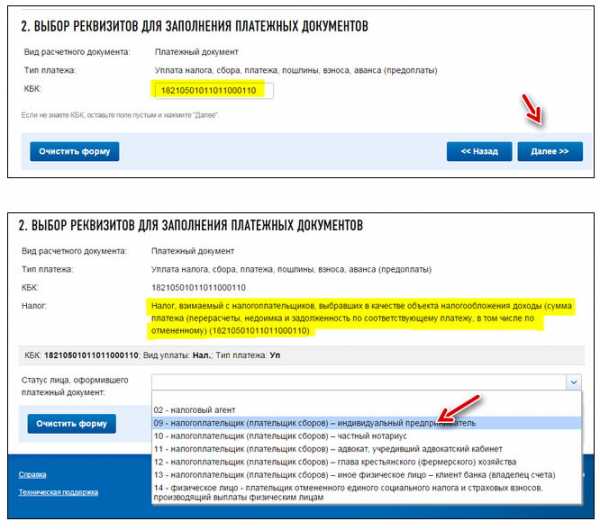

И попадаем на следующий экран:

Здесь нужно указать четырехзначный код своей налоговой. Понятно, что не все ИП его знают…

Если не знаете код своей налоговой инспекции, то можете сразу нажимать на кнопку «Далее» и система автоматически подставит его по данным Вашего адреса.

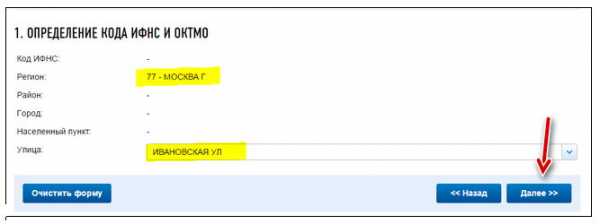

Разумеется, идет речь об адресе, который указан в документах по ИП. То есть – это адрес Вашей прописки по паспорту.Рассмотрим пример заполнения квитанции на примере г. Москва.

Здесь нужно указать, что ИП проживает в столице, указать улицу, и нажать на кнопку «Далее»

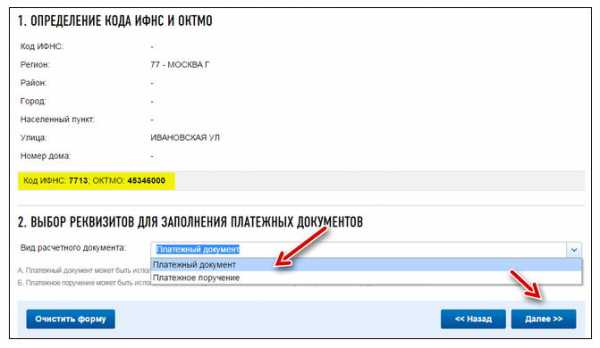

Как видите, система по Вашему адресу определила код ИФНС и ОКТМО.

- Если мы будем платить наличными через «СберБанк», то в выпадающем списке выбираем «Платежный документ», и жмем на кнопку «Далее».

- Если будете платить со счета ИП в банке, то выбираем «Платежное поручение»

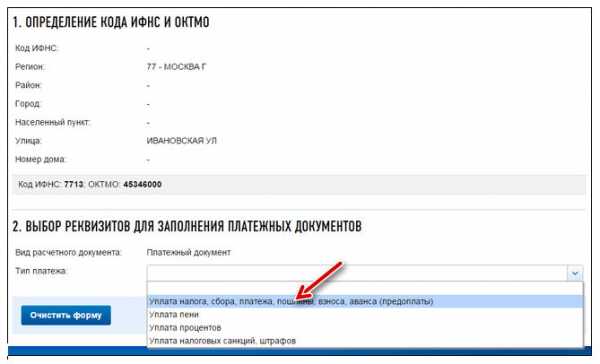

Так как мы платим аванс по УСН, то выбираем «Уплата налога, сбора…»

Так как мы платим аванс по УСН, то выбираем «Уплата налога, сбора…»

И опять жмем на кнопку «Далее».

Здесь придется указать так называемый КБК. Если кратко, то этот код указывает, что производится платеж по УСН 6%. Нам нужно прописать вот этот код: 18210501011011000110

- Указываем, что платеж производит ИП (код 09)

- Основание ТП (платежи текущего года)

- КВ (квартальные платежи

- Указываем нужный Вам квартал и 2016 год.

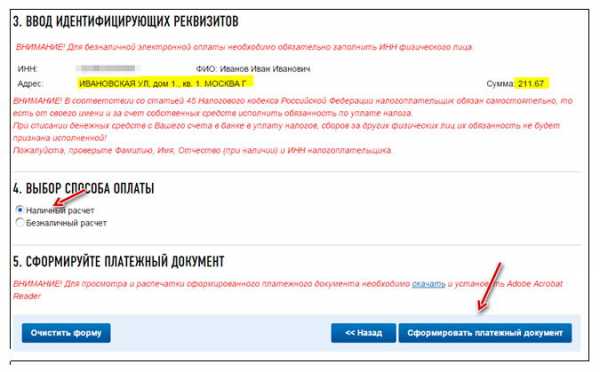

Далее прописываем свои реквизиты и сумму платежа. Пусть, в нашем примере ИП должен заплатить аванс по УСН в размере 211,67 руб за первый квартал 2016 года.

Естественно, Вы указываете свое число аванса по УСН и нужный Вам квартал 2016 года. Обратите внимание, что ИП может платить таким способом налоги ТОЛЬКО по своему ИП. Об этом написано красными буквами на картинке ниже!

Выбираем способ оплаты. Если выберете наличный способ оплаты налога, то сформируется квитанция для «Сбербанка».

Выбираем способ оплаты. Если выберете наличный способ оплаты налога, то сформируется квитанция для «Сбербанка».

Еще раз все внимательно проверяем и нажимаем на кнопку «Сформировать платежный документ».

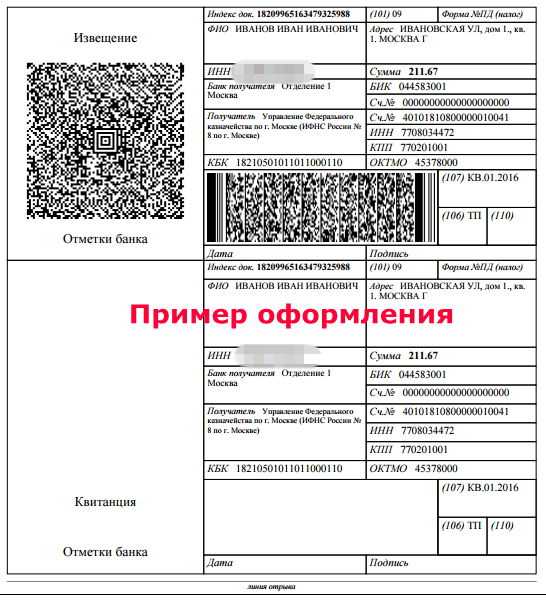

Далее следует эту квитанцию распечатать и оплатить наличными в “СберБанке”.

Важно: квитанцию с пометкой банка (и чек) об оплате необходимо хранить. Ее может потребовать налоговая при возможной проверке.

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайлУважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2018 год:

"Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2018 году?"

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2018 году?

- Примеры по расчетам налогов и страховых взносов "за себя"

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

dmitry-robionek.ru

Как заполнить платежное поручение на оплату налога по УСН

05 сентября 2017 в 19:23

3397

После стольких волнений и беготни по разным инстанциям, в которых нужно было зарегистрироваться, встать на учёт, получить лицензию или разрешение на осуществление своей деятельности, предприниматель наконец-то вздохнул спокойно и начал работать.

Но время летит очень быстро, и конец квартала уже близко. Время авансовых платежей для тех, кто выбрал упрощённую систему налогообложения. Не за горами и конец года, по итогу которого тоже надо будет заполнить платежку.

Разберёмся, как правильно заполнить платежное поручение на уплату авансового платежа и налога по итогу года.

Реквизиты в платежном поручении на уплату УСН

Первое, что должно корректно отражаться, это реквизиты организации или предпринимателя — полное или краткое название в поле 8, ИНН — поле 60, КПП при наличии в поле 102. Если ИП — то Иванова Татьяна Николаевна (ИП) //Иркутск, улица Лермонтова, дом 15, офис 5//. Именно так теперь для ИП нужно заполнять плательщика.

Поле 104 предназначено для КБК — код бюджетной классификации. Это код, который идентифицирует налоговый платеж. Для УСН с объектом налогообложения в виде доходов КБК 182 1 05 01011 01 1000 110. Для УСН с объектом налогообложения в виде доходов за минусом расходов КБК 182 1 05 01021 01 1000 110.

При заполнении КБК лучше проверить каждую цифру. Если хотя бы в одной ошибка — платеж уйдет не туда. Вернуть его будет сложно. А по УСН окажется задолженность и прибавятся неприятные последствия в виде пени и штрафа за несвоевременную уплату.

Поле 105 — ОКТМО. Номер муниципальных образований, состоящий из 8 цифр. Узнать его можно в электронном справочнике.

106 — поле для основания платежа. Оно имеет две буквы. Для авансовых платежей и по итогу года это «ТП» или текущий платеж.

Поле 107 — здесь нужно указать, за какой период оплата. Авансовые платежи по УСН квартальные, поэтому ставим КВ и номер квартала. Должно получиться: КВ 01.2017 — если квартал первый, КВ 02.2017 — если второй. В квартальных платежах значение первых двух цифр может быть 01, 02, 03, 04. Годовой платеж обозначается буквами ГД и имеет такой вид ГД 00.2017.

Поле 108 — это номер документа, по которому осуществляется платеж. Это может быть требование об уплате налога, пени или штрафа. При уплате авансового платежа здесь проставляется 0.

Поле 109 для даты документа — основания. Также ставим 0.

Назначение платежа — 24 поле — авансовый платеж за 1 квартал 2017 года, перечисляемый в связи с применением УСН (Доходы или Доходы за минусом расходов).

Если платеж по итогу года, то пишем налог за 2017 год, перечисляемый в связи с применением УСН (Доходы или Доходы за минусом расходов).

Поля 6 и 7 предназначены для отражения суммы перечисления прописью и цифрами соответственно. Если платежное поручение заполняется в электронном виде, сумма прописью заполняется автоматически. А если на бумажном — то придется прописывать вручную.

Поле 101 — это статус налогоплательщика. При перечислении УСН нужно выбрать статус 01. Этот статус предназначен для плательщиков налогов, администрируемых непосредственно налоговой инспекцией.

Поле 21 — это информация для банка. Нужно указать очередность платежа. Их всего пять: первая и вторая — это исполнительные документы, третья — оплата по требованиям налоговой инспекции и фондов на погашение налогов и взносов, четвертая — иные исполнительные документы и пятая — добровольные платежи. При оплате налога или авансового платежа нужно поставить 5.

В поле 22 пишется уникальный идентификационный номер документа, по которому осуществляется оплата. Заполняется в случае оплаты по требованию. При самостоятельном перечислении налога ставится 0.

Поля 9-12 — это банковские реквизиты. В десятом поле нужно указать наименование банка, в котором открыт расчетный счёт. В поле 12 указывается номер корсчета, который у каждого банка свой, как и БИК в 11 поле. Номер корсчета обычно начинается на цифры 301 и имеет 20 знаков. Эту информацию можно получить в том банке, где открыт рабочий расчетный счёт. А поле 9 — это номер счёта организации, он обычно начинается на 407 для организаций или на 408 для индивидуальных предпринимателей.

Далее, реквизиты получателя. При перечислении налога банк получателя (поле 13) — это отделение города — Отделение Москва, Отделение Иркутск. А получатель обычно — УФК области (поле 16). ИНН и КПП у каждой налоговой инспекции свой (поля 61 и 103), поэтому реквизиты лучше запросить в самой налоговой. Там же укажут номер расчетного счета (поле 17) и БИК(14). Корсчета у бюджетных банков нет.

Поля 43 и 44 заполняются в том случае, если платежное поручение на бумажном носителе. В электронном виде при передаче по ТКС здесь автоматически проставляется электронно-цифровая подпись.

Поле 45 заполняется уже банковским работником при получении платежного поручения.

Поля 3 и 4 заполняются в соответствии с хронологическим порядком при формировании платёжки. В поле 3 ставится порядковый номер поручения, в поле 4 дата формирования.

Для подготовки отчетности вы можете воспользоваться сервисом «Мое дело — Интернет-бухгалтерия для малого бизнеса». На основании введенных данных о полученных доходах и произведенных расходах сервис автоматически рассчитает сумму налога, подлежащего уплате в бюджет. Вам не надо будет беспокоиться о том, что налог к уплате посчитан неверно. Сервис проверит правильность заполнения КУДиР и налоговой декларации по УСН и отправит декларацию в электронном виде в налоговую инспекцию. Получить бесплатный доступ к сервису можно по ссылке.Итак, мы разобрали все необходимые поля для заполнения платежного поручения. Для наглядности на рисунке продемонстрирована нумерация полей.

Также можно посмотреть пример заполнения платёжки на уплату авансового платежа.

delovoymir.biz

Платежное поручение по УСН (доходы) в 2017 году

Платежное поручение по УСН (доходы) в 2017 году оформляют при перечислении налога за 2016 год. Смотрите образец с актуальными КБК, ОКТМО, статусом плательщика и другими реквизитами.

Когда нужно оформлять платежку по УСН

Прежде чем рассказать, на что обратить внимание, заполняя платежное поручение по УСН (доходы) в 2017 году, поговорим о сроках его составления.

Единый налог компании платят ежегодно не позднее 31 марта следующего года. Для предпринимателей крайний срок уплаты – 30 апреля следующего года.

В течение кода фирмы и ИП должны перечислять авансовые платежи по УСН. Срок их внесения – не позднее 25-го числа первого месяца, следующего за отчетным периодом. Отчетными периодами признаются 1 квартал, полугодие и 9 месяцев.

Соответственно ежегодно компании и ИП должны составлять минимум 4 платежки по УСН.

Как заполнить платежное поручение по УСН (доходы) в 2017 году

Составлять платежное поручение по УСН (доходы) в 2017 году надо по форме, которая приведена в приложении 2 к Положению Банка России от 19.06.2012 № 383-П. Каждому его полю присвоен номер. Далее мы расскажем, как заполнить основные поля.

Статус плательщика в платежном поручении (поле 101). Это поле заполняется по-разному в зависимости от того, кто платит налог – компания или предприниматель. Если платит налог фирма, статус будет 01, предприниматель – 09.

Очередность платежа (поле 21). В этом поле следует проставлять очередность платежа – 5, если налог или авансовый платеж компании (ИП) перечисляют сами, а не по требованию ИФНС. В противном случае в поле 21 надо записать очередность платежа – 3.

КБК (поле 104). КБК для компаний и предпринимателей на УСН различаются в зависимости от того, какой объект налогообложения применяется. Для УСН с объектом доходы КБК такой: 182 1 05 01011 01 1000 110.

Если перечисляются пени по налогу и авансовым платежам при объекте доходы, в поле 104 ставится КБК 182 1 05 01011 01 2100 110, штрафы – КБК 182 1 05 01011 01 3000 110.

ОКТМО (поле 105). В поле 105 вписывается 8 или 11 цифр кода населенного пункта в соответствии с классификатором (приказ Росстандарта от 14.06.2013 № 159-СТ).

Основание платежа (поле 106). В этом поле надо ставить «ТП», так как авансовые платежи и единый налог уплачивается за текущий период. Если же компания (ИП) добровольно погашает задолженность за прошлые годы, вписывается код «ЗД». А если уплата налога производится на основании требования инспекции – ТР.

Налоговый период (поле 107). В этом поле проставляется тот месяц, квартал или год, к которому относится платеж. Уплачивая авансы или годовой налог по УСН в поле 107 нужно поставить номер последнего квартала, к которому относится платеж. Поле 107 содержит 10 знаков. Для удобства информацию по заполнению поля 107 мы привели в таблице ниже.

Таблица. Какие значения ставить в поле 107 платежного поручения по УСН (доходы) в 2017 году

| Наименование платежа | Что писать в поле 107 |

| Авансовый платеж за 1 квартал 2017 года | КВ.01.2017 |

| Авансовый платеж за полугодие 2017 года | КВ.02.2017 |

| Авансовый платеж за 9 месяцев 2017 года | КВ.03.2017 |

| Единый налог по УСН за 2017 год | КВ.04.2017 |

Номер документа (поле 108). В этом поле ставится ноль, если компания (ИП) перечисляют единый налог или авансовый платеж самостоятельно.

Дата документа (поле 109). При уплате авансовых платежей в этом поле ставится ноль. А при уплате единого налога – дата подписания декларации или 0, если платеж перечисляется раньше сдачи декларации.

Тип платежа (поле 110). Это поле заполнять не нужно (п. 1.3 Указаний ЦБ РФ от 06.11.2015 № 3844-У).

Образец платежки

http://www.glavbukh.ru/art/88550-qqqm2y17-platejnoe-poruchenie-po-usn-do...

pr-krym.ru

УСН «доходы минус расходы»: платежное поручение

Главная → Бухгалтерские консультации → УСН

Актуально на: 19 апреля 2017 г.

Плательщики УСН в сроки, установленные НК РФ, производят уплату «упрощенного» налога по итогам каждого отчетного и налогового периодов. О том, как оформить платежное поручение на перечисление налога по упрощенке, расскажем в нашей консультации и приведем образец платежки по УСН «доходы минус расходы» в 2017 году.

Сроки уплаты налога

Авансовые платежи в течение года упрощенцы уплачивают не позднее 25-го числа месяца, следующего за истекшим отчетным периодом (п. 7 ст. 346.21 НК РФ). При этом если день уплаты налога приходится на выходной или нерабочий праздничный день, уплатить налог можно будет в следующий за таким днем рабочий день (п. 7 ст. 6.1 НК РФ).

Таким образом, в течение 2017 года упрощенцы уплачивают авансовые платежи в следующие сроки:

- по итогам 1-го квартала 2017 года – не позднее 25.04.2017;

- по итогам полугодия 2017 года – не позднее 25.07.2017;

- по итогам 9 месяцев 2017 года – не позднее 25.10.2017.

Налог по итогам 2017 года уплачивается организациями и ИП в разные сроки:

УСН (доходы минус расходы): платежное поручение

При заполнении платежного поручения на уплату налогов, в т.ч. «упрощенного», налогоплательщику необходимо контролировать правильность заполнения реквизитов, особенно тех, ошибки в которых приведут к незачислению налогового платежа в бюджетную систему РФ. Напомним, что неисправимыми ошибками в налоговых платежках являются неточности в указании следующих реквизитов (пп. 4 п. 4 ст. 45 НК РФ):

- номер счета Федерального казначейства;

- наименование банка получателя.

Иные ошибки (к примеру, КБК или ОКТМО, данные налоговой инспекции) можно исправить, представив в свою налоговую инспекцию письмо об уточнении платежа.

Проверить правильность указания в платежке реквизитов налогового органа можно с помощью нашего Справочника.

КБК, действующие в 2017 году, можно найти в нашей консультации.

Ниже приведем пример платежки по УСН «доходы минус расходы» в 2017 году

Платежное поручение по УСН «доходы минус расходы» 2017: образец

glavkniga.ru