Отчётность ИП на ЕНВД с работниками и без в 2018 году. Отчетность для ип на енвд в 2018 году с работниками

Отчетность ИП на ЕНВД с работниками в 2018 году

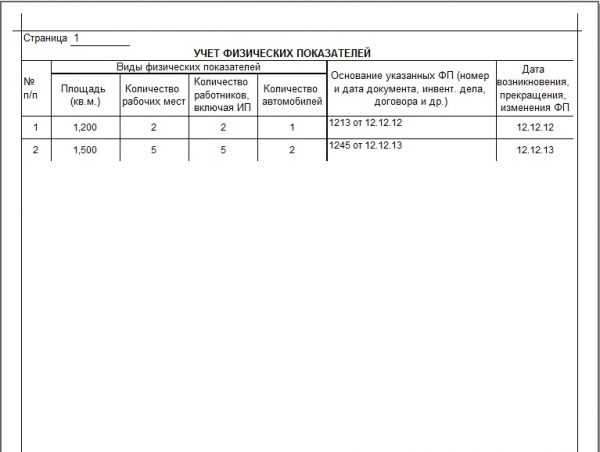

Индивидуальные предприниматели вправе работать на вмененном режиме — ЕНВД. При этом у ИП отсутствует обязанность по ведению бухучета, но обязательным является налоговый учет физических показателей для исчисления единого налога. Также присутствует обязанность по ежеквартальной подаче декларации по ЕНВД, а при наличии работников добавляется множество отчетов в отношении подоходного налога, страховых взносов и персонифицированного учета. Какую отчетность сдают ИП на ЕНВД в 2018 году — сроки сдачи смотрите в таблице ниже.

Помните! ИП на вмененном режиме:

- не ведут бухгалтерский учет;

- ведут учет физических показателей для расчета единого налога;

- учитывают доходы для проверки соответствия критериям работы на ЕНВД.

Регистры для учета физических показателей можно разработать самостоятельно.

Отчетность индивидуальных предпринимателей зависит от наличия работников — если их нет, то отчетов минимум — 4 раза в год сдать декларацию по единому налогу. При наличии работников отчетность увеличивается.

Если работники есть, то дополнительно нужно отчитаться:

- перед ИФНС по подоходному налогу — 6-НДФЛ 4 раза в год и 2-НДФЛ 1 раз в год;

- перед ИФНС по страховым взносам — Расчет по взносам на ОПС, ОМС, ВНиМ подается 4 раза в год;

- перед ФСС по «травматическим» взносам — 4-ФСС сдается 4 раза в год;

- перед ПФР по персонифицированному учету — СЗВ-М ежемесячно и СЗВ-СТАЖ — 1 раз в год и при необходимости в течение года по факту выхода на пенсию работникам.

Сроки сдачи отчетности для ИП на ЕНВД смотрите в таблице ниже.

Также предлагаем ознакомиться с отчетностью индивидуального предпринимателя, если он работает на:

Отчетность ИП на ЕНВД с работниками в 2018 году — таблица и сроки сдачи

Основная часть отчетов связана с выполнением функций налогового агента по отношении к принятым на работу физическим лицам — с их зарплаты нужно удерживать и перечислять налоговикам подоходный налог, а потом по нему отчитываться, а также начислять сверх зарплаты страховые взносы с последующим их перечислением налоговой и социальному фонду. Кроме того, принятие на работу даже одного работника влечет за собой обязанность по подаче ежемесячной персонифицированной отчетности по форме СЗВ-М.

В таблице ниже даны пояснения относительно каждого отчета ИП на ЕНВД, их назначения, общего срока подачи и сроков сдачи в 2018 году, в том числе за 2017 год.

| Место подачи | Вид отчетности | Назначение отчета | Периоды для отчета | Общий срок подачи | Сроки сдачи в 2018 году |

| Отчетность по единому налогу на вмененный доход | |||||

| ИФНС | Декларация ЕНВД | Отражает расчет единого налога с учетом физического показателя и коэффициентов (фактический доход нигде не показывается и в расчете не участвует) | Квартал – I, II, III, IV | 20-тый день месяца, идущего за периодом | · IVкв 2017 – 22.01.18 · Iкв 2018 – 20.04.18 · IIкв 2018 – 20.07.18 · IIIкв 2018 – 22.10.18 |

| Отчетность по налогу на доходы физлиц | |||||

| ИФНС | 2-НДФЛ | Справка по каждому сотруднику о выплатах в его пользу, удержанном и не удержанном налоге | Год | Признак 1 – первый день апреля последующего года. Признак 2 – первый день марта последующего года. | · Признак 1 – 02.04.18 · Признак 2 – 01.03.18 |

| ИФНС | 6-НДФЛ | Сводный расчет по начислениям и НДФЛ с начала года и за последние три месяца по всему штату компании | 4 периода – Iкв, 6м., 9м., 1год. | До конца месяца, последующего за отчетным периодом | · 2017г – 02.04.18 · Iкв 2018 – 03.05.18 · 6м 2018 – 31.07.18 · 9м 2018 – 31.10.18 |

| Отчетность по страховым отчислениям | |||||

| ИФНС | Расчет | Единый сводный расчет по пенсионным, медицинским и социальным (в части ВНиМ) отчислениям на страховое обеспечение. | 4 периода – Iкв, 6м., 9м., 1год. | До конца месяца, последующего за отчетным периодом | · 2017г – 02.04.18 · Iкв 2018 – 03.05.18 · 6м 2018 – 31.07.18 · 9м 2018 – 31.10.18 |

| ФСС | 4-ФСС | Расчет по соцплатежам в части профзаболеваний и несчастных случаев | 4 периода – Iкв, 6м., 9м., 1год. | В следующем за периодом месяце: · 20-тое число для бумажной отчетности · 25-тое число для электронной отчетности. | · 2017г – 22 или 25.01.18 · Iкв 2018 – 20 или 25.04.18 · 6м 2018 – 20 или 25.07.18 · 9м 2018 – 22 или 25.10.18 |

| Персонифицированная отчетность ИП на ЕНВД | |||||

| ПФР | СЗВ-М | Содержит данные об ежемесячном числе работников | 12 периодов – месяц | 15-тый день последующего за периодом месяца | · Дек.17 – 15.01.18 · Янв.18 – 15.02.18 · Фев.18 – 15.03.18 · Март.18 – 16.04.18 · Апр.18 – 15.05.18 · Май18 – 15.06.18 · Июнь18 – 16.07.18; · Июль18 – 15.08.18 · Авг.18 – 17.09.18 · Сент.18 – 15.10.18 · Окт.18 – 15.11.18 · Нояб.18 – 17.12.18

|

| ПФР | СЗВ-СТАЖ | Содержит данные о страховом стаже работников | Год | В течение года, если выходит на пенсию сотрудник. По итогам года – первый день третьего месяца следующего года | За 2017г. – 01.03.18. В течение года – не позднее трех дней с момента поступления запроса от сотрудника для подачи данных в ПФР для расчета пенсии |

Если ИП на ЕНВД не имеет работников, то достаточно четырежды в год сдать декларацию по единому налогу. При наличии работников отчетности гораздо больше, это нужно учитывать, принимая решения принять сотрудника в компанию. Даже один принятый работник требует сдачи указанной выше отчетности.

Оцените качество статьи. Мы хотим стать лучше для вас:

buhland.ru

ИП на ЕНВД, виды, сроки сдачи отчетности на 2018 год

Обязаны ли ИП на ЕНВД не имея работников в подчинении сдавать отчетность в ПФР и ФСС? Какие отчеты следует сдавать ИП на ЕНВД, если имеются наемные работники? И многое другое в нашей статье…

В данной статье вам будут представлены виды, сроки отчетности для каждого случая, а именно с штатом работников и без. Когда требуется подавать отчетность в пенсионный фонд, налоговый орган и фонд социального страхования, можно посмотреть далее по тексту.

|

Уважаемые читатели! Если Вы не нашли на нашем сайте нужную информацию по тому или иному вопросу, задавайте его в режиме онлайн по телефонам: Также, получить бесплатную юридическую помощь у нас на сайте. Заданный Вами вопрос не заставит долго ждать! |

Сдача отчетности в ФСС и ПФР становится актуально, если у ИП есть работники в штате. Таким образом, имея сотрудников, индивидуальный предприниматель должен сдавать отчетность в данные органы.

ИП без штата работников

Вмененный режим (ЕНВД) для индивидуальных предпринимателей не требует ведения бухгалтерского учета, что экономит средства на дополнительные расходы на бухгалтера, который будет вести данный учет.

Что касается сдачи отчетности, так при отсутствии официально наемных рабочих отчеты минимальные.

ИП, не имеющий рабочего штата обязательно сдает поквартально отчетность по декларации ЕНВД. Данная декларация сдается в срок до 20 числа следующего месяца после завершения отчетного квартала. При ее заполнении следует учесть: новый коэффициент дефлятора на 2018 год, он составляет 1,868; базовую доходность и местный коэффициент, устанавливающий органами власти.

Сдача отчетности для ИП на режиме ОСНО, читать подробнее

ИП с работниками

ИП на ЕНВД имея работников в подчинении, должен знать, что ведение учета по бухгалтерии увеличивается в разы по отношению к ИП без работников. Отчеты в контролирующие органы осуществляются как на самого ИП, так и на подчиненных.

- Работодатель подает отчетность в налоговые органы по удержанному подоходному налогу с физ. лица и перечисляя налоговикам.

- Также встает вопрос по начислению страховых взносов работникам и перечисление их в соответствующие фонды.

- Если на ИП работает хотя бы один работник, он уже должен сдавать на него отчетность по персонализированному учету (СЗВ-М).

Таблица отчетности для ИП с работниками

| Подача (орган) | Вид отчетности | Периоды | Сроки | |

| ПФР | СЗВ-М | Ежемесячно, до 15 числа следующего месяца |

| |

| ПФР | Стаж – СЗВ-М | Подается единожды в год на всех подчиненных, до 1 марта след. года. Также, если работник выходит на пенсию, подается не позже трех дней со дня, как обращается работник | За 2017 год – 01 марта 2018г. | |

| ФСС | Расчет 4-ФСС (считаются взносы на травматизм) | Сдача квартальная: 1кв., 1 полуг., 9 мес., год. Подача в электронном виде, сдается до 25 числа, месяца после окончания каждого квартала | За 2017 год – 25 янв. 2018

1 кв. – 25 апр. 1 полуг. – 25 июля 9 мес. – 25 окт. | |

| ФСС | Расчет 4-ФСС (считаются взносы на травматизм) | Сдача квартальная: 1кв., 1 полуг., 9 мес., год. Подача в бумажном виде, сдается до 20 числа месяца, после окончания каждого квартала | За 2017 год – 25 янв. 2018

1 кв. – 25 апр. 1 полуг. – 25 июля 9 мес. – 25 окт. | |

| ИФНС | 6-НДФЛ – расчеты | Сдача последний день месяца, один раз в квартал: 1кв., 1 полуг., 9 мес., год, след. месяц после отчетного квартала. | За 2017 год – 02 апр. 2018г.

1 кв. – 3 мая 1 полуг. – 31 июля 9 мес. – 31 окт. | |

| ИФНС | 2-НДФЛ – справки | Подача 1 раз в год. Срок зависит от признака: | 1 – по всем выплаченным доходам – 02 апр. 2018 г.

2 – при невозможности удержать НДФЛ с доходов – 01 марта 2018 г. | |

| ИФНС | Декларация по ЕНВД | Сдача 1 раз в квартал. Срок до 20 числа месяца, после отчетного квартала | За 2017 год – 22 янв. 2018

1 кв. – 20 апр. 1 полуг. – 20 июля 9 мес. – 22 окт. | |

| ИФНС | Расчет по страх. взносам | Сдача раз в квартал: 1кв., 1 полуг., 9 мес., год. | За 2017 год – 2 апр. 2018г.

1 кв. – 3 мая 1 полуг. – 31 июля 9 мес. – 31 окт. | |

Следует заметить, что ИП на ЕНВД с работниками не обязан ежегодно подтверждать вид основной деятельности. Предпринимателю, имеющему в подчинении работников, сразу присваивается соответствующий тариф идентичный выписки ЕГРИП.

Также по теме ИП:

Календарь отчетности (виды и сроки) для ИП на системе УСН

Список запрещенных видов деятельности для ИП

Заявление на получение патента для ИП по новой форме 26.5-1 – скачать

Новый бланк декларации по ЕНВД на 2017-2018гг. – скачать

Заявление на регистрацию ИП в 2018 году

Бланк и образец заявления о прекращении деятельности (закрытие) ИП

Юридическая консультация!У Вас накопилось много вопросов? Не знаете как их разрешить? На сайте не нашли ответа на свой вопрос? Задавайте их опытным юристам, ответ будет отправлен в течении 10 минут. Консультация юриста совершенно бесплатна! Помощь административного, семейного, жилищного, гражданского и уголовного права! Хотите получить консультацию по телефону, звоните прямо сейчас: |

ourdocs.ru

перечень отчетов, сроки и способы сдачи

Единый налог на вменённый доход (ЕНВД) — один из спецрежимов налогообложения, который государство предусмотрело для субъектов малого и среднего бизнеса, включая ИП, ведущих определённые виды деятельности. Он предполагает меньше платежей и бюрократической возни, но не означает полное освобождение предпринимателя от обязанности платить налоги и социальные отчисления за себя и работников и отчитываться по ним перед государством. А нарушителям порядка и сроков уплаты налогов и отчислений и сдачи отчётности грозят наказания. Поэтому разберёмся, когда, кому и сколько должен в 2018 году платить ИП на ЕНВД и перед кем и как отчитываться.

Какую отчётность и куда надо сдавать ИП на ЕНВД в 2018 году

Набор отчётов, которые должен в 2018 году подавать ИП на ЕНВД, зависит от того, есть ли у него работники. Если работников нет, от ИП на ЕНВД требуется подавать только декларацию ЕНВД (скачать бланк). По страховым взносам в Пенсионный фонд (ПФР) и на обязательное медицинское страхование (ОМС) ИП в 2018 году отчитываться не должны.

А вот если у ИП на ЕНВД есть работники, его обязательств по платежам и отчётам о них в несколько раз больше.

Если ИП совмещает разные режимы налогообложения по разным видам деятельности, например, ЕНВД и упрощёнку, отчитываться по каждому налоговому режиму он должен отдельно.

Квартальная отчётность ИП на ЕНВД в 2018 году (таблица)

Образец заполнения ФСС-4 (фотогалерея)

Образец заполнения ФСС-4: титульный лист Образец заполнения ФСС-4: стр. 2 Образец заполнения ФСС-4: стр. 3 Образец заполнения ФСС-4: стр. 4Ежемесячная отчётность в 2018 году (таблица)

Образец заполнения формы СЗВ-М

Образец заполнения формы СЗВ-МГодовая отчётность (таблица)

Должен ли ИП вести бухучёт и сдавать бухгалтерский баланс

Обязанности вести бухгалтерский учёт и сдавать куда-либо баланс у ИП в 2018 году нет. Однако ИП на ЕНВД должны вести учёт физических показателей, влияющих на сумму налога. Это могут быть количество транспортных средств или пассажирских мест, площадь торгового помещения, число наёмных работников и другие.

Рекомендованной формы документа для этого нет, и никуда его регулярно подавать не надо. Можно использовать для этого, например, журнал учёта.

А вот книга учёта доходов и расходов, обязательная для ИП на большинстве других режимов налогообложения, плательщику ЕНВД не нужна. Причина тому проста. ЕНВД — единственный налоговой режим, при котором для государства неважны реальные доходы и расходы ИП. Сумма налога на «вменёнке» не зависит ни от этих показателей, ни от общего финансового результата деятельности ИП за период. Сколько бы он ни заработал, в ноль сработал или в минус, сумма налога будет одинаковой, пока не изменятся влияющие на неё физические показатели. А вот при изменении показателей меняется и сумма налога, и тут тоже неважно, прибыльный был для ИП очередной квартал, убыточный или нулевой.

Исключение — ситуация, когда ИП совмещает разные режимы налогообложения. Например, по одним видам деятельности использует ЕНВД, а по другим — упрощённую систему, единый сельхозналог или патентную систему. В этом случае книгу учёта он ведет по видам деятельности, по которым не применяет «вменёнку». А доходы и расходы по видам деятельности на ЕНВД в ней не отражает.

Образец журнала учёта физических показателей при ЕНВД

Образец журнала учёта физических показателей при ЕНВД Как сдать отчётность

Отчётность ИП на ЕНВД может сдать такими способами:

- лично отнести в ИФНС, отделение ПФР или ФСС, для этого ему будет нужно сделать ксерокопию заполненных, подписанных и заверенных печатью отчётных документов или заполнить их в двух экземплярах и на втором экземпляре или копии поставить отметку работника ИФНС или отделения фонда о принятии с указанием даты сдачи отчёта. Если вы предпочли сделать ксерокопию, отметка о принятии делается на ней, в налоговую сдаётся только оригинал документа. Нередко налоговики просят наряду с бумажными документами предоставлять электронную копию на флешке. Этот момент лучше предварительно уточнить в своей налоговой;

- передать через представителя, в этом случае нужно оформить на представителя нотариальную доверенность, отметку о принятии получает представитель;

- по почте заказным письмом с описью вложений и уведомлением о вручении, датой сдачи будет считаться дата отправки документов, а подтверждением, что они получены адресатом — отметка на уведомлении;

- отправить через интернет с помощью специального сервиса, например, «Эльба-Контур» или «Моё дело» или специальную программу «Налогоплательщик ЮЛ». Но чтобы воспользоваться этой возможностью, придётся сперва обзавестись услиленной квалифицированной электронной подписью (УКЭП), которую также называют электронной визой ИП.

В 2018 году ИП на ЕНВД могут сдавать отчётность с помощью интернета

В 2018 году ИП на ЕНВД могут сдавать отчётность с помощью интернета Как отчитываться, если ИП на ЕНВД не вёл деятельность

Когда предприниматель фактически не ведёт деятельность, это не освобождает его от обязанности подавать все предусмотренные законом отчёты, включая налоговую декларацию, и делать отчисления во внебюджетные фонды. А в случае с ЕНВД ситуация ещё зависит от того, сохраняются ли физические показатели, определяющие величину налога. Если ИП не ведёт деятельность, но не закрылся и не снялся с учёта как плательщик ЕНВД и у него сохраняются физические показатели, налог ему всё равно придётся платить. Сдавать нулевую декларацию ИП на ЕНВД запрещено.

Образец заполнения декларации ЕНВД (фотогалерея)

Образец заполнения декларации по ЕНВД, титульный лист Образец заполнения декларации по ЕНВД, раздел 1 Образец заполнения декларации по ЕНВД, раздел 2 Образец заполнения декларации по ЕНВД, раздел 3Какую отчётность должен сдавать ИП на ЕНВД при закрытии

При закрытии ИП на ЕНВД подаётся обычная декларация, той же формы, что ежеквартально. Но есть некоторые отличия в её содержании:

- в поле «Налоговый период» указывается значение 50;

- в поле «Форма реорганизации» проставляется ноль;

- если предприниматель перед закрытием распустил персонал, продал имущество и избавился от других физических показателей, влияющих на сумму его налога, в соответствующем поле декларации он также проставляет ноль.

Заполнить ликвидационную декларацию, которую также принято называл финальным отчётом по ЕНВД, поможет образец.

Если ИП закрывается, отработав полный квартал, финальный отчёт он должен подать, как обычно, до 20 числа первого месяца нового квартала. Если среди квартала — до 25 числа следующего месяца после закрытия. Вовремя подавая декларацию ИП, избавившийся от физических показателей, освобождает себя не только от штрафа за сдачу отчётности, но и от переплаты налога. Ведь пока налоговая не узнает, когда он обнулил физические показатели, налог за всё время будет начисляться сполна.

От других налоговых спецрежимов ЕНВД отличается тем, что выбравшие этот вариант ИП отчитываются перед налоговой чаще, чем при других системах налогообложения, за исключением общей системы. Приходится также следить за изменениями в законодательстве на федеральном и региональном уровне, в результате которых сумма налога может измениться. Но обязанность отчитываться перед государством нельзя назвать слишком обременительной, особенно если у ИП на ЕНВД нет работников.

Журналист и копирайтер с большим опытом. Оцените статью: Поделитесь с друзьями!biznes.guru

для ИП

14 ноября 2017

Индивидуальные предприниматели вправе работать на вмененном режиме — ЕНВД. При этом у ИП отсутствует обязанность по ведению бухучета, но обязательным является налоговый учет физических показателей для исчисления единого налога. Также присутствует обязанность по ежеквартальной подаче декларации по ЕНВД, а при наличии работников добавляется множество отчетов в отношении подоходного налога, страховых взносов и персонифицированного учета. Какую […]

Далее14 ноября 2017

С 1 января 2018 года вносятся изменения в порядок расчета страховых взносов ИП за себя, меняется размер фиксированной части — отменяется зависимость от МРОТ. С 2018 года фиксированный платеж для ИП устанавливается Правительством РФ и не зависит от МРОТ, взнос с дохода свыше 300 т.р. остается без изменений.

Далее13 ноября 2017

Рассмотрим в статье, какие отчеты нужно сдать индивидуальному предпринимателю на УСН в 2018 году, в том числе за 2017 год. Ниже приведена таблица отчетности ИП на упрощенке с работниками и без них. Для удобства показаны виды отчетов, сроки сдачи и ответственность для предпринимателей за нарушение данных сроков.

Далее13 ноября 2017

Индивидуальные предпринимателя — это физические лица, пошедшие регистрацию в налоговой в качестве предпринимателей. Данный статус позволяет гражданину заниматься предпринимательской деятельностью в РФ и получать от нее доход. Однако за то, что государство позволяет физическому лицу это делать, нужно уплатить определенные налоги и сдать минимальную отчетность. Какие отчеты сдает ИП в 2017 и 2018 году с […]

Далее11 февраля 2016

В каком размере следует платить фиксированные взносы в ПФР и ФФОМС в 2016 году индивидуальным предпринимателям за себя? Формулы для расчет платежей в 2016 году.

Далее22 августа 2014

Какие страховые платежи должны платить ИП за себя на обязательное пенсионное и медицинское страхование? Формулы для расчета фиксированных платежей.

Далее4 июля 2014

Подробная инструкция по заполнению заявления на закрытие ИП форма Р26001. Скачать актуальный бланк Р26001 с 04.07.2014 и заполненный образец можно здесь.

Далее23 июня 2014

Инструкция по заполнению заявления о регистрации физического лица в качестве ИП форма Р21001. Скачать образец заявления и актуальный бланк формы Р21001.

Далее20 июня 2014

Как самостоятельно закрыть деятельность ИП? Пошаговая инструкция, которая поможет закрыть индивидуальное предпринимательство самому.

Далее15 июня 2014

Какие налоги и взносы платит индивидуальный предприниматель на различных системах налогообложения? Размеры фиксированных взносов за себя.

Далееbuhland.ru

Отчетность ип 2018 при енвд

ЕССС (Единый социальный страховой сбор)- ежеквартально (не позднее позднее I кв. – 30.04; II кв. – 31.07; III кв. – 31.10; IV кв. – 30.01) После заключения договора с первым наемным работником ИП должен зарегистрироваться во внебюджетных фондах (в ПФР — в течение 30 дней, в ФСС — в течение 10 дней) Отчетность в Пенсионный фонд Российской Федерации (ПФР): 1. Сведения о застрахованных лицах- СЗВ-М- ежемесячно (до 15 числа каждого месяца). 2. Сведения о стаже- СЗВ-стаж и ОДВ-1- 1 раз в год до 1 марта Отчетность в Фонд социального страхования (ФСС): 1. Форма 4 ФСС (по взносам «на травматизм») (ежеквартально не позднее Iкв.-20.04, II кв.-20.07, III кв. -20.10, IV кв. -20.01) 2. Заявление и справка-подтверждение основного вида экономической деятельности-до 15 апреля – ежегодно ОПЛАТА НАЛОГОВ И ВЗНОСОВ: 1.

Какие отчеты сдают ип на енвд в 2018 году

Место подачи Вид отчетности Назначение отчета Периоды для отчета Общий срок подачи Сроки сдачи в 2018 году Отчетность по единому налогу на вмененный доход ИФНС Декларация ЕНВД Отражает расчет единого налога с учетом физического показателя и коэффициентов (фактический доход нигде не показывается и в расчете не участвует) Квартал – I, II, III, IV 20-тый день месяца, идущего за периодом · IVкв 2017 – 22.01.18 · Iкв 2018 – 20.04.18 · IIкв 2018 – 20.07.18 · IIIкв 2018 – 22.10.18 Отчетность по налогу на доходы физлиц ИФНС 2-НДФЛ Справка по каждому сотруднику о выплатах в его пользу, удержанном и не удержанном налоге Год Признак 1 – первый день апреля последующего года. Признак 2 – первый день марта последующего года.

Отчетность для ип на енвд в 2018 году без работников

ИП в налоговую службу:

- Сроки сдачи ЕНВД за 1 квартал 2018 года – 20 апреля.

- Сроки сдачи ЕНВД за 2 квартал 2018 года – 20 июля.

- Сроки сдачи ЕНВД за 3 квартал 2018 года – 20 октября.

- Сроки сдачи ЕНВД за 4 квартал 2018 года – 20 января 2017 года.

Годовая отчетность В 2018 году ИП на ЕНВД должен сдать отчеты за 2017 год в следующие сроки:

- По единому налогу для всех видов услуг: форма КНД-1152016 до 20 января;

- Зарплата физических лиц и удержанные необходимые налоги: 2-НДФЛ подается до 1 апреля;

- Выплаты физическому лицу: СЗВ-6-3 до 15 февраля;

- Среднесписочная численность рабочих: КНД 1110018 предоставляется до 20 января.

В НК РФ точно прописано, какую отчетность сдает ИП на ЕНВД с работниками в 2018 году и без них, установлены сроки и формы отчетности.

Отчетность ип на енвд в 2018 году

ВажноГлавная » Отчетность » ИП на ЕНВД, виды, сроки сдачи отчетности на 2018 год Обязаны ли ИП на ЕНВД не имея работников в подчинении сдавать отчетность в ПФР и ФСС? Какие отчеты следует сдавать ИП на ЕНВД, если имеются наемные работники? И многое другое в нашей статье… В данной статье вам будут представлены виды, сроки отчетности для каждого случая, а именно с штатом работников и без. Когда требуется подавать отчетность в пенсионный фонд, налоговый орган и фонд социального страхования, можно посмотреть далее по тексту.

Сдача отчетности в ФСС и ПФР становится актуально, если у ИП есть работники в штате. Таким образом, имея сотрудников, индивидуальный предприниматель должен сдавать отчетность в данные органы.Ип на енвд, виды, сроки сдачи отчетности на 2018 год

ИнфоВпоследствии они направляются на его пенсионный лицевой счёт и медицинское страхование. Если он перечисляет такие суммы по окончании квартала и до подачи отчёта, он может уменьшить сумму налога на объём, переведенный средств в фонд.

Отчёты без наёмных сотрудников Перечень отчётов, сдаваемых индивидуальными предпринимателями без наёмных работников на предприятии, зависит от налогового режима, выбранного для работы. Максимум отчётной нагрузки на общей системе, минимум – на патенте.

Для ИП на ЕНВД отчётность в 2018 году без работников – это одна декларация, которая подаётся с периодичностью один раз в три месяца. Отчётную форму надо представить в налоговую инспекцию, курирующую территорию, где ведёт бизнес предприниматель.

Предельный срок подачи – 20-е число месяца, очередного за истекшим трёхмесячным периодом.

Отчетность индивидуального предпринимателя на енвд

Отчеты в ПФР и ФСС сдают все ИП на ЕНВД, кроме тех, которые работают без сотрудников. В ФСС ИП на ЕНВД сдают форму расчета по начисленным и уплаченным страховым взносам (4-ФСС). Расчет сдается на бумажном носителе не позднее 20-го числа месяца, следующего за отчетным периодом. В электронном виде форму 4-ФСС можно сдать не позднее 25-го числа месяца, следующего за отчетным. ИП с сотрудниками отчитываются в ПФР ежемесячно по форме СЗВ-М. В отчетность ИП на ЕНВД без работников не входят формы 4-ФСС, СЗВ-М, расчет по страховым взносам и справки по НДФЛ.

Если предприниматель занимается несколькими видами деятельности и некоторые из них не подпадают под ЕНВД, то ИП необходимо сдавать отчетность сразу по двум режимам налогообложения и вести раздельный учет для правильной уплаты налогов.

Отчетность ип на енвд без работников и с работниками в 2017-2018 году

Суть данных За какой период Предельный срок Когда надо подавать в 2018 году ЕНВД ИФНС Декларация Содержит подсчёт сумм по единому налогу Квартал Сдать до 20-го числа месяца, следующего за отчётным кварталом 1-й кв. – 20.04 2-й кв. – 20.07 3-й кв. – 22.10 НДФЛ ИФНС Справка 2-НДФЛ Содержит информацию о доходах работника, полученных на предприятии, а также о суммах удержанного подоходного налога Год Для 1-го признака (по выплаченным доходам) справку требуется представить до 1 апреля следующего года Для 2-го признака (если доход выплатить не удалось) – 1 марта следующего года 1-й признак – 02.04 2-й признак – 01.03 ИФНС Расчёт 6-НДФЛ Трёхмесячный отчёт, содержащий суммы рассчитанного подоходного налога по всему персоналу предприятия (нарастающим результатом с начала года) 1-й квартал, полгода 9 мес., за год Сдать до конца месяца, наступившего за очередным кварталом За год – 02.04 1-й кв.Также предлагаем ознакомиться с отчетностью индивидуального предпринимателя, если он работает на: Основная часть отчетов связана с выполнением функций налогового агента по отношении к принятым на работу физическим лицам — с их зарплаты нужно удерживать и перечислять налоговикам подоходный налог, а потом по нему отчитываться, а также начислять сверх зарплаты страховые взносы с последующим их перечислением налоговой и социальному фонду. Кроме того, принятие на работу даже одного работника влечет за собой обязанность по подаче ежемесячной персонифицированной отчетности по форме СЗВ-М.

В таблице ниже даны пояснения относительно каждого отчета ИП на ЕНВД, их назначения, общего срока подачи и сроков сдачи в 2018 году, в том числе за 2017 год.

Отчетность ип 2018 при енвд

Собранный пакет документов передают в контролирующие органы до 1 апреля. Форма 2-НДФЛ основывается на удержаниях и отчислениях подоходного налога каждого сотрудника. Если ИП не имел возможности платить НДФЛ, то в отчете ставится пометка «2», а справку разрешено подавать до 1 марта. Форма 2-НДФЛ может быть в двух видах:

- Электронная форма. ИП приносит информацию на сменном носителе (флешка, диск), а сотрудники налоговой службы передают данные в систему. Так же допустимо пересылать отчеты по Интернету, если у ИП более 25 сотрудников.

Важно, чтобы в одном файле было менее 3000 документов. В противном случае, данные разбивают на несколько частей.

В ближайшие 10 дней фискалы проинформируют о получении корреспонденции в виде протокола сведений.

- Письменная форма на бумаге.

Отчетность при енвд в 2018 году для ип без работников

ФСС (по взносам от несчастных случаев на производстве и профессиональных заболеваний) ФСС ежеквартально, не позднее 20-го числа месяца, следующего за отчетным периодом — на бумажном носителе, электронно — не позднее 25-го числа месяца, следующего за отчетным периодом Приводятся сведения для исчисления суммы страховых взносов страхователями, а также информация о расходах на ОСС от несчастных случаев на производстве и профессиональных заболеваний Форма СЗВ-М (Сведения о застрахованных лицах) ПФР ежемесячно не позднее 15-го числа месяца, следующего за отчетным периодом — месяцем Приводятся следующие данные о каждом работающем у него застрахованном лице: СНИЛС, ФИО, ИНН (при наличии) СЗВ-СТАЖ ПФР один раз в год не позднее 1 марта, следующего за отчетным годом Включает информацию о периодах работы застрахованного лица, а также о суммах начисленных и уплаченных страховых взносов.

Отчетность при енвд в 2018 году для ип календарь бухгалтера таблица

ИФНС Сведения Информация о среднем количестве персонала, работающего в прошедшем году на предприятии Год До 20-го числа месяца, идущего за окончанием года 20.01 Отчётность по страховым отчислениям ИФНС Итоговый расчёт по взносам в фонды Содержит информацию обо всех отчислениях (на пенсии работников, медицину и страховые нужды). 1-й квартал, полгода 9 мес., год Сдать до конца месяца, наступившего за очередным кварталом За год – 02.04 1-й кв. – 03.05 6 мес. – 31.07 9 мес. – 31.10 Фонд соц. страхования Расчёт 4-ФСС Включает сведения о платежах социального характера (профзаболевания, травматизм) 1-й квартал, полгода 9 мес., год Сдать в месяце, наступившем после очередного квартала – до 20-го числа, если расчёт сдаётся в бумажном варианте – до 25-го числа, если представлять надо в электронном виде За год – янв. (22, 25) 1-й кв. – апр. (20,25) 6 мес. – май (20,25) 9 мес. – окт.

sv-groups.ru

Расчет ЕНВД в 2018 году для ИП: примеры расчетов

Ведение бизнеса в торговой отрасли на ЕНВД – один из наиболее распространенных способов налогообложения. Все большее количество предпринимателей отдают предпочтение этой системе благодаря ее простоте в расчетах. Однако законодательство готовит бизнесменам изменения в области применения ЕНВД.

О чем вы узнаете:

ЕНВД для ИП в 2018-2019 годах: изменения и нововведения для розничной торговли

Ключевые перемены в части определения величины ЕНВД для ИП за 2018 г. произошли с коэффициентом-дефлятором К1. Исходя из формулы расчета ЕНВД, К1 и К2 являются постоянными. В 2018 году К1 увеличился до 1,868.

С 2018 года предприниматели получат право рассчитывать налог ЕНВД с учетом затрат на покупку ККТ и их подключение. В затраты также войдут расход на обслуживание и модернизацию касс.

Не забывайте о возможности больше времени уделять бизнесу, передав часть рутинных функций на аутсорс.

Однако главным событием 2019 года станет завершение перехода торговой отрасли предпринимательства на онлайн-кассы. До 1.07.2019 г. могут не использовать онлайн-кассы при расчетных операциях с покупателями ИП на ЕНВД, у которых нет наемных работников. Напомним также, что ИП на ЕНВД с сотрудниками обязаны были перейти на онлайн-кассы еще с 1 июля 2018 года.

Автоматизировать работу розничных магазинов поможет программа «Бизнес.Ру Розница». Ведите полноценный складской учет, подсчитывайте рентабельность продукции, контролируйте ассортимент, создавайте отложенные чеки и повышайте скорость обслуживания клиентов с помощью горячих клавиш.Попробуйте удобную и простую в использовании программу «Бизнес.Ру Розница» прямо сейчас>>>

Также в планах Правительства на 2019 г. увеличить базовую доходность торговли в розницу на 3,9%. Это обусловлено общим ростом стоимости на товары и услуги, а также в связи увеличением инфляции.

Есть и плохие новости. С 2014 года Правительство упорно пытается отменить применение режима вмененного налогообложения как такового. Изначально роковым годом для его отмены был выбран 2018 г. Однако позднее срок был отодвинут до 2021 г.

Отмену ЕНВД связывают с тем, что по сравнению с другими системами он практически не приносит прибыли в бюджет государства. Поэтому в скором времени предпринимателей принудительно переведут на упрощенку или работу по патенту.

Полезные документы для скачивания:

Скачать образец заполнения налоговой декларации по единому налогу на вмененный доход

Скачать образец заполнения 6-НДФЛ за 2 квартал 2018 года

Скачать образец заполнения ЕРСВ за 2 квартал 2018 года

Скачать образец заполнения 4-ФСС

Скачать бланк отчета СЗВ-М

Не забывайте о возможности больше времени уделять бизнесу, передав часть рутинных функций на аутсорс.

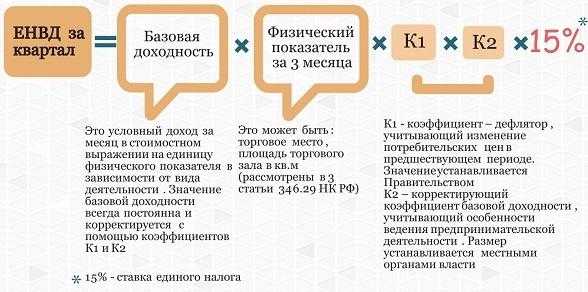

Как рассчитать налог ЕНВД для ИП в розничной торговле

Основным фактором при расчете суммы налога на вмененку для ИП на ЕНВД 2018 выступает базовая доходность (Б). Ее размер устанавливается Правительством РФ.

На настоящий момент для розничного магазина она составляет 1800 р./кв.м. Величина базы является ключевым показателем при определении размера вмененного дохода. Следует отметить, что размер базовой доходности остается неизменным уже на протяжении нескольких лет.

Применяя ЕНВД, предприниматель уплачивает налог не со своих реальных доходов (они могут быть и больше и меньше). Он платит тот налог, который ему «вменил» законодатель.

Физический показатель или коэффициент Ф представляет собой квадратуру помещения, в котором осуществляется торговля. Измеряется в квадратных метрах.

К1 – коэффициент-дефлятор. Как уже было сказано ранее сейчас равняется 1,868. Коэффициент универсальный. Он используется при расчете вмененки для всех видов розницы.

К2 – еще один коэффициент-дефлятор. Его особенность состоит в том, что его величина устанавливается субъектами и муниципалитетами РФ самостоятельно. Более того, размер К2 может отличаться даже в разных городах одного субъекта.

Так, например, его величина может варьироваться от 0,1 до 1. Если местный законодательный орган не установил ставку коэффициента в этих пределах, то по умолчанию К2=1. Узнать величину К2 можно на официальном сайте ИФНС или на официальном сайте Администрации муниципального образования.

15% - непосредственно сама налоговая ставка. После умножения всех коэффициентов от полученного результата будут 15%. Это и будет являться налогом.

Итак, универсальная формула исчисления ЕНВД для ИП:

ЕНВД=Б*Ф*К1*К2*15%.

Также здесь целесообразно упомянуть о способах уменьшения расходов на взносы. Например, величину налога можно существенно снизить за счет:

- уплаченных за себя взносов. Предприниматель должен платить фиксированную сумму на страховую часть собственной пенсии и на свое медицинское страхование. Если бизнесмен уплачивает их ежеквартально, то ему уменьшат налог на сумму взносов. Иными словами, если ИП заплатил, например, 7000 р. то ровно на 7000 р. он может уменьшить свой вмененный налог;

Важно! Размер взносов ежегодно фиксирован и зависит от уровня прожиточного минимума. На 2018 г. сумма составляет 32 385 р. В 2019 г. – 36 238 р.

- застрахованных лиц, работающих у ИП на основании трудового договора. Здесь нюанс: максимально сократить размер налога можно ровно на половину, если размер уплаченных взносов оказался больше 50% от исчисленного налога. К примеру, ЕНВД за квартал 50 000 р., страховых взносов на 35 000. Предприниматель обязан перечислить в бюджет 25 000 р. вмененного налога, а не 15 000 р., как было бы в случае с оплатой за себя;

- затрат на покупку, установку, подключение, переоборудование и модернизацию кассового оборудования. Если ИП зарегистрировал кассу в налоговой, то он имеет право получить вычет за ее приобретение. Максимальный размер вычета – 18 000 р. за один кассовый аппарат. Например, у ИП 4 розничные торговые точки. В каждой, естественно, установлена касса. Предприниматель приобрел каждую кассу за 19 000 р. ЕНВД за все точки составил 100 000 р. В текущем квартале налогоплательщик сможет уменьшить налог на 72 000 р. (18000*4).

Важно! Применять весь вычет можно не сразу в одном квартале. Предприниматель имеет право разбить сумму на несколько частей (равных или неравных – на свое усмотрение) и платить ЕНВД с учетом этих затрат.

Примеры расчетов ЕНВД для розничной торговли

Расчет ЕНВД для ИП производится за каждый месяц. Но уплачивается раз в квартал.

Пример 1. ИП ведет торговлю в павильоне площадью 25 кв.м. Официально устроенных сотрудников нет, торговля ведется собственными силами. К2 для данной местности установлен в размере 0,3. Также в текущем квартале предприниматель приобрел онлайн-кассу за 8000 р. Взносы уплачиваются стабильно раз в квартал в размере 8096,25.

Итак, расчет:

1800 (Б)*25 (Ф)*1,868(К1)*0,3(К2)*15%=3782,7

Предприниматель имеет полное право в текущем квартале не платить налог, т.к. сумма его взносов и затрат на ККТ существенно превышает вмененный доход.

Подобное случается обычно в тех регионах, где установлены сниженные тарифы по коэффициенту К2. К таким регионам относятся территории Крайнего Севера и местности к ним приравненные, малонаселенные территории и т.д.

Пример 2. Розничная торговля ведется на площади 12 кв.м. Касса приобретена давно. Взносы платятся за себя раз в год или по мере возможности, т.е. нерегулярно. Сотрудников также нет. К2 для региона не установлен, поэтому по умолчанию =1. Расчет:

1800*12*1,868*1*15%=6052,32.

Сумма налога должна быть уплачена полностью, поскольку никаких вычетов не применяется.

Пример 3. Сеть магазинов. Общая площадь 120 кв.м. Официально устроено 5 человек. ФОТ за 3 месяца 300 000, взносы с ФОТ – 90 000. В одном из павильонов была проведена модернизация кассы, которая обошлась в 5000 р. К2 = 0,9. Взносы платятся исправно (за себя и за сотрудников). Расчет ведется для каждой точки отдельно, поскольку каждый павильон – самостоятельный объект налогообложения по системе ЕНВД.

- Точка 1. 1800*40*1,868*0,9*15%*3=54 470,88 р.

- Точка 2. 1800*25*1,868*0,9*15%*3=34 044,3 р.

- Точка 3. 1800*35*1,868*0,9*15%*3=47 662,02 р.

- Точка 4. 1800*20*1,868*0,9*15%*3=27 235,44 р.

Общая сумма – 163 412,64. Благодаря своевременной уплате всех взносов, предприниматель уменьшает сумму своего налога на вмененку на 50%. Получится сумма 81 706,32.

Но также в этом квартале произошло переоборудование кассы. Это позволяет вычесть из начисленного налога еще 5000. Итого в бюджет региона будет уплачено 76 706,32.

Но важно помнить, что налоги нужно будет платить разными суммами, потому что, скорее всего торговые точки находятся в разных районах города. А в разных районах действуют свои налоговые инспекции.

Пример 4. Торговая площадь магазина 35 кв.м. Работают в нем официально сам ИП и 1 сотрудник. Взносы уплачиваются и за себя, и своего сотрудника. Фонд заработной платы за 3 месяца – 45 000 р. Взносы – 13 500 р. Вычетов по онлайн-кассе нет. Скидки по К2 в городе не предусмотрено.

Расчет:

1800*35*1,868*1*15%= 52 957,8

Своевременная уплата взносов позволяет снизить размер налога до 31 361,55 за квартал. Страховые взносы за 3 месяца составляют менее 50% от суммы исчисленного налога (21 596,25 р.).

Налоговые инспекторы настоятельно рекомендуют своевременно и правильно не только исчислять, но и платить взносы на страхование.

Это позволяет предпринимателям уменьшить собственный налог почти вполовину. В некоторых случаях, когда бизнес совсем небольшой, то предприниматели могут не платить ЕНВД за счет добросовестного исполнения обязанностей по страхованию.

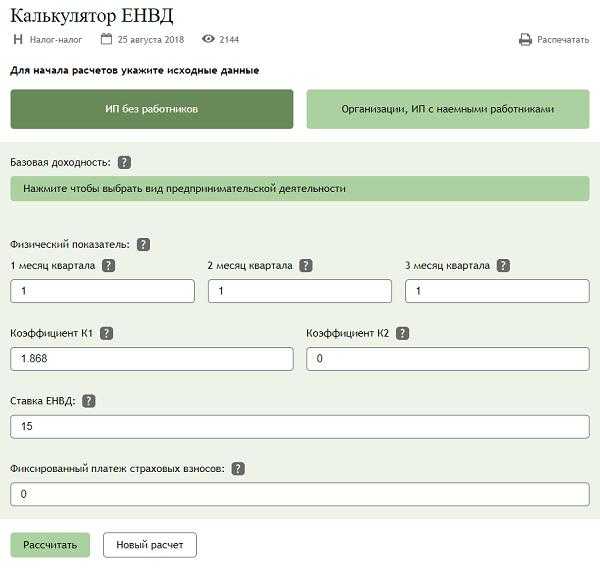

Для удобства расчета ЕНВД для ИП 2018 существуют онлайн-калькулятор. Достаточно ввести данные, и сайт сам все посчитает.

Отчётность ИП на ЕНВД для розничной торговли

Основной отчет, который необходимо сдавать ИП при применении ЕНВД – Декларация по налогу на вмененный доход.

Скачать бланк налоговой декларации по единому налогу на вмененный доход>>>

Скачать образец заполнения налоговой декларации по единому налогу на вмененный доход>>>

В отчете предприниматель заполняет:

Все реквизиты своего ИП, включая адрес местонахождения торговой точки и ОКВЭД.

Важно правильно указывать код налогового органа, куда предоставляется отчет. Не путать с местом регистрации самого ИП.

ИП как физ. лицо может быть зарегистрировано в одной местности, а торговый объект находится в другой. Налоговым инспекторам важно именно место ведения бизнеса. Оно не всегда обязано совпадать с местом регистрации индивидуального предпринимателя.

Также в декларации ведется расчет вмененного дохода. Здесь же указываются суммы вычетов: взносы за себя и за сотрудников, расходы на онлайн-кассу.

Вы можете реального времени выгружать документы в 1С в режиме, анализировать прибыль и прогнозировать продажи, подключив товароучетную программу Бизнес.Ру.

Если отчет заполняется при помощи программы 1С, то достаточно только внести суммы затрат и выбрать на второй странице код вида предпринимательской деятельности (для определения базовой доходности). Если программы нет, то расчет можно вести вручную. В том же Excel.

Важно! Если у налогоплательщика несколько торговых точек, то по каждой из них составляется своя декларация. Это обусловлено тем, что торговая точка является самостоятельным объектом. Расчет вмененки для ИП на ЕНВД осуществляется исходя из величины его торгового помещения.

Для ИП с сотрудниками предусмотрено сразу несколько форм отчетности: 6-НДФЛ, расчет по страховым взносам и отчет по форме 4 ФСС, СЗВ-М.

Все отчеты (за исключением СЗВ-М) сдаются ежеквартально.

6-НДФЛ сдается в налоговую инспекцию. В нем отражены данные по всем начисленным вознаграждениям и НДФЛ нарастающим итогом. В разделе 2 налогоплательщик раскрывает конкретные данные за текущей квартал.

Также важно знать, что 6-НДФЛ сдается по месту регистрации торговой точки. Если их несколько, даже в пределах одного города или поселения, то по каждой точке отчет сдается в свою налоговую.

Соответственно, важно знать, за каким именно павильоном закреплен сотрудник. Данное условие прописывается в трудовом договоре.

Скачать образец заполнения 6-НДФЛ за 2 квартал 2018 года>>>

Расчет по страховым взносам или ЕРСВ. В отчет включатся расчеты по лицам, застрахованным в системе пенсионного и социального страхования. Также исчисляется нарастающим итогом. Сдается по месту регистрации павильона.

Скачать образец заполнения ЕРСВ за 2 квартал 2018 года>>>

Отчет 4-ФСС содержит данные по начисленным и уплаченным по травматизму и заболеваниям. Сдается в Фонд социального страхования. Также сдается по месту регистрации предпринимательской деятельности.

Скачать образец заполнения 4-ФСС>>>

СЗВ-М. Сдается каждый месяц. В отчете указываются сведения о сотрудниках, работающих у предпринимателя в прошлом месяце.

Скачать бланк отчета СЗВ-М>>>

Помимо обязательного СЗВ-М есть еще дополнительные отчеты: СЗВ-стаж для работающих пенсионеров и отчет в Роструд о работающих сотрудниках предпенсионного возраста.

Относительно отчетов по онлайн-кассам. Сдавать специализированную форму отчетности по ним не требуется.

Достаточно того, что предприниматель обеспечит стабильное Интернет-соединение и исправность работы кассы для регулярного обмена данными с оператором фискальных данных. Важно также правильно зарегистрировать кассу в налоговой.

Подробнее о регистрации онлайн-кассы в налоговой читайте тут>>>

Не забывайте о возможности больше времени уделять бизнесу, передав часть рутинных функций на аутсорс.

Остались вопросы по теме статьи?

Задайте вопрос эксперту:

Задать вопросwww.business.ru

Отчетность ИП на ЕНВД в 2018 году — Контур.Экстерн

Какую отчетность сдают ИП на ЕНВД? Как часто необходимо отчитываться индивидуальным предпринимателям на спецрежиме? Мы постарались ответить на эти и другие вопросы.

Что сдаем в ФНС

Сдача отчетности в ФНС для ИП на ЕНВД — это в первую очередь сдача самой декларации по ЕНВД. Также в ФНС предприниматели сдают годовую отчетность по НДФЛ. А вот бухгалтерскую отчетность они не сдают.

Сроки сдачи декларации по ЕНВД

Налоговая отчетность ИП на ЕНВД сдается ежеквартально — не позднее 20-го числа месяца, следующего за кварталом (ст. 346.32 НК РФ):

22 января 2018 — за 4 квартал 2017;

20 апреля 2018 — за 1 квартал 2018;

20 июля 2018 — за 2 квартал 2018;

20 октября 2018 — за 3 квартал 2018.

Если указанные сроки приходятся на выходной или праздничный день, то последним днем сдачи отчетности считается следующий за ним ближайший рабочий день.

Как сдать декларацию по ЕНВД

ИП на ЕНВД могут сдать налоговую отчетность следующими способами:

- лично или через представителя в бумажном виде;

- по почте заказным письмом с описью вложения;

- через интернет (с помощью специального тарифа «Малый бизнес» от Контур.Экстерна для организаций на спецрежимах).

3 месяца бесплатно пользуйтесь всеми возможностями Контур.Экстерна

Попробовать

Нулевая декларация по ЕНВД для ИП

Нулевой декларации по ЕНВД быть не может. Даже если налогоплательщик временно не ведет деятельность, он должен платить налог исходя из физических показателей (площади, численности и пр.).

Какая еще отчетность сдается?

Отчетность ИП на ЕНВД зависит от наличия работников.

ИП с сотрудниками сдают в ИФНС форму 6-НДФЛ и 2-НДФЛ, а с 2017 года расчет по страховым взносам (если есть работники). Отчеты в ПФР и ФСС сдают все ИП на ЕНВД, кроме тех, которые работают без сотрудников. В ФСС ИП на ЕНВД сдают форму расчета по начисленным и уплаченным страховым взносам (4-ФСС). Расчет сдается на бумажном носителе не позднее 20-го числа месяца, следующего за отчетным периодом. В электронном виде форму 4-ФСС можно сдать не позднее 25-го числа месяца, следующего за отчетным.

ИП с сотрудниками отчитываются в ПФР ежемесячно по форме СЗВ-М.

В отчетность ИП на ЕНВД без работников не входят формы 4-ФСС, СЗВ-М, расчет по страховым взносам и справки по НДФЛ.

Если предприниматель занимается несколькими видами деятельности и некоторые из них не подпадают под ЕНВД, то ИП необходимо сдавать отчетность сразу по двум режимам налогообложения и вести раздельный учет для правильной уплаты налогов.

Более подробно про отчеты ИП на ЕНВД читайте в статье «Декларация ЕНВД: порядок представления и правила заполнения».

Заполнение и отправка отчетности в ФНС на примере декларации ЕНВД

www.kontur-extern.ru