Отчетность ООО на ОСНО и календарь бухгалтера со сроками подачи документов. Отчетность по осно

|

Когда сдавать отчет |

Наименование отчета ООО на ОСН |

Куда сдавать отчет ООО на общей системе налогообложения |

|

15.01 |

Расчет по взносам Форма 4-ФСС |

ФСС по месту постановки на учет |

|

20.01 |

Сведения о среднесписочной численности |

ИФНС |

|

20.01 |

Налоговая декларация по НДС |

ИФНС |

|

15.02 |

Расчет по взносам РСВ-1 ПФР |

ПФР по месту постановки на учет |

|

15.02 |

Опись сведений АДВ-6-2 |

ПФР по месту постановки на учет |

|

15.02 |

Реестр сведений СЗВ-6-2 |

ПФР по месту постановки на учет |

|

28.03 |

Налоговая декларация по прибыли |

ИФНС |

|

30.03 |

Налоговая декларация по налогу на имущество |

ИФНС |

|

30.03 |

Бухгалтерский баланс (Форма 1) |

ИФНС |

|

30.03 |

Отчет о прибылях и убытках (Форма 2) |

ИФНС |

|

01.04 |

Справка о доходах физического лица 2-НДФЛ |

ИФНС |

|

15.04 |

Расчет по взносам Форма 4-ФСС |

ФСС по месту постановки на учет |

|

20.04 |

Налоговая декларация по НДС |

ИФНС |

|

28.04 |

Налоговая декларация по прибыли |

ИФНС |

|

30.04 |

Налоговая декларация по налогу на имущество |

ИФНС |

|

15.05 |

Расчет по взносам РСВ-1 ПФР |

ПФР по месту постановки на учет |

|

15.05 |

Опись сведений АДВ-6-2 |

ПФР по месту постановки на учет |

|

15.05 |

Реестр сведений СЗВ-6-2 |

ПФР по месту постановки на учет |

|

15.07 |

Расчет по взносам Форма 4-ФСС |

ФСС по месту постановки на учет |

|

20.07 |

Налоговая декларация по НДС |

ИФНС |

|

28.07 |

Налоговая декларация по прибыли |

ИФНС |

|

30.07 |

Налоговая декларация по налогу на имущество |

ИФНС |

|

15.08 |

Расчет по взносам РСВ-1 ПФР |

ПФР по месту постановки на учет |

|

15.08 |

Опись сведений АДВ-6-2 |

ПФР по месту постановки на учет |

|

15.08 |

Реестр сведений СЗВ-6-2 |

ПФР по месту постановки на учет |

|

03.10 |

Налоговая декларация по налогу на имущество |

ИФНС |

|

15.10 |

Расчет по взносам Форма 4-ФСС |

ФСС по месту постановки на учет |

|

20.10 |

Налоговая декларация по НДС |

ИФНС |

|

28.10 |

Налоговая декларация по прибыли |

ИФНС |

|

15.11 |

Расчет по взносам РСВ-1 ПФР |

ПФР по месту постановки на учет |

|

15.11 |

Опись сведений АДВ-6-2 |

ПФР по месту постановки на учет |

|

15.11 |

Реестр сведений СЗВ-6-2 |

ПФР по месту постановки на учет |

bash-start.ru

|

|

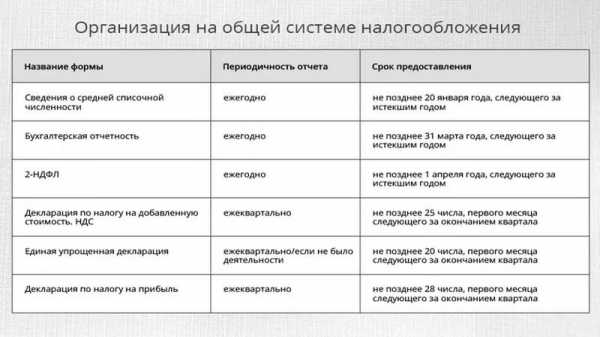

При выборе общей системы налогообложения организации или индивидуальному предпринимателю необходимо регулярно сдавать налоговую отчетность в установленные законодательством сроки: Какую отчетность надо сдавать при ОСН

Состав отчетности каждой органацзиии и индивидуального предпринимателя, применяющих ОСН, зависит от вида деятельности и других существенных фактов хозяйственной деятельности каждого субъекта предпринимательской деятельности. Подробную информацию о том, когда сдавать отчетность (сроках сдачи налоговых деклараций и другой отчетности и уплате налогов и страховых взносов при применении ОСН) можно узнать в:

Куда сдавать отчетность:Статья написана и размещена 1 мая 2011 года. Дополнена - 18.12.2011, 13.11.2012, 20.01.2014.

Полезные ссылки по теме "Налоговая отчетность для общей системы налогообложения:

Тэги: налоговая отчетность, ОСН, общая система налогообложения, декларация, что сдавать, сроки подачи делкраций, сроки подачи делкраций, декларация, НДС, НДПИ, НДФЛ, форма, 2-НДФЛ, 3-НДФЛ, РСВ-1, 4-ФСС, расчет по начисленным и уплаченным страховым взносам, налоговая отчетность, налоги |

yuridicheskaya-konsultaciya.ru

нулевая, квартальная, налоговая, годовая, бухгалтерская

Слова отчетность ООО на ОСНО только для простых обывателей являются непонятным выражением. Любой бухгалтер поймет, что речь идет о организации, применяющей общую систему налогообложения. Особенности ОСНО сильно отличаются от других видов налогообложения, для начинающих бухгалтеров это может стать настоящей проблемой.

Какую отчетность сдает ООО на ОСНО

В коммерческой практике положено выделять бухгалтерскую и налоговую отчетность.

- Последняя демонстрирует государству объемы полученных доходов.

- Бухгалтерская отражает не только полученные доходы, но и расходы организации.

Помимо этих двух видов отчетности существуют и другие разновидности. В обязательном порядке выделяются виды статистической отчетности и документация, подаваемая во внебюджетные органы. Также есть особые виды отчетов, подаваемые организациями, но лишь некоторыми из них.

Существует 3 разновидности деклараций, подаваемые не всеми ООО:

- По земельному налогу.

- По налогу на имущество.

- По налогу на транспортное средство.

У компаний нет законных оснований не подавать эти виды отчетов. При наличии участка, транспорта или имущества на балансе ООО декларации должны быть поданы. Исключением для их подачи является только случай отсутствия чего-либо из перечисленного.

Помимо этих документов подается и ряд других. Они являются обязательными и подаются в разное время, а при отсутствии их предоставления на организацию накладываются штрафные санкции.

Нельзя сказать, что какая-то и разновидностей отчетности имеет приоритет — они все важны и должны подаваться в полном объеме. При этом для многих является важным в первую очередь качественно заполнить и своевременно подать два вида отчетности — бухгалтерскую и налоговую. Уже на основании этих данных можно представить полную картину финансового состояния организации. Хотя есть и еще один вид отчетности, позволяющий сразу оценить доходы и расходы ООО. Это нулевая отчетность, подтверждающая факт отсутствия финансовых операций.

Налоговая

Эта форма отчетности отражает все доходы, но не может быть единственным видом документации, на основании которой можно определить размер налогов для организации. Всего в ФНС подается 5 бланков налоговой отчетности, 3 из них могут отсутствовать. Это декларации на налог за землю, транспорт и имущество. Часто последний вид налога все же присутствует, а два других свойственны лишь части организаций.

Есть и 2 вида документов, подаваемых всеми ООО без исключения:

Это не полный перечень документов, подаваемых в налоговую, но прочие данные уже носят статус бухгалтерской отчетности.

Бухгалтерская

Бухгалтерская отчетность значительно объемнее налоговой. Она предоставляет большим списком и не содержит исключений. К такой отчетности относятся:

- Декларации НДФЛ

- Данные о движении средств

- Отчет об изменениях капитала

- Бухгалтерские формы (№ 1 и № 2)

- Среднесписочная численность работников

- Отчеты о целевом использовании средств

- Приложения к бухгалтерским формам № 1 и № 2.

У этих отчетов существуют свои сроки. При их нарушении возможно наложение серьезных штрафов, поэтому к своевременности подачи бухгалтерской отчетности стоит относиться очень внимательно.

Нулевая

Такой вид отчетности подразумевает отсутствие ведения деятельности у организации. Это не обозначает, что ООО не получило доходов, про нулевую отчетность речь идет только тогда, когда не было финансовой деятельности. Даже если компания в конкретный налоговый период получила убыток, вместо прибыли, то она не может подать нулевую отчетность.

Для подачи «нулевки» надо соблюсти такие критерии:

В реальности это обозначает, что никакие сотрудники организации не работали, не получали заработную плату, а само ООО не производило расчеты по своим обязательствам и не получала средств от контрагентов. При подаче такого вида отчетности не стоит забывать предоставлять данные в ФСС и ПФР. Отсутствие деятельности не является основанием, освобождающим от подачи отчетов. При несвоевременном подаче нулевых бланков на ООО накладываются штрафы.

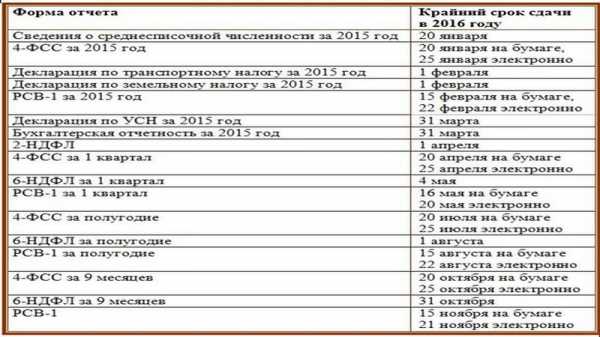

Сроки сдачи

Для неопытных бухгалтеров разобраться в сроках подачи документов будет нелегко. Особенно если учесть тот факт, что электронная и бумажная сдача отчетности отличаются по срокам. Подача отчетности в электронном виде по многим позициям добавляет 5 дней. Это довольно просто запомнить, а вот даты всей отчетности можно забыть. Календарь сдачи отчетности со сроками решает эту проблему.

При подаче документов в различные инстанции существуют оговоренные крайние сроки. При попадании крайней даты подачи отчетности на выходной происходит её смещение на ближайший рабочий день.

Стоит знать! При численности сотрудников свыше 25 человек некоторые виды отчетности не принимаются в бумажном варианте. Для других видов документов установлены границы в 100 человек. Эти виды отчетности могут быть предоставлены исключительно в электронном виде, при наличии зарегистрированной цифровой подписи.

Часть деклараций в налоговую при наличии более 25 сотрудников принимается только в электронном виде. Тоже касается и отчетности перед ФСС. Декларации по налогу на имущество/транспорт/землю в бумажном варианте могут подать только компании, имеющие менее 100 сотрудников.

Для налоговой и бухгалтерской отчетности существуют 4 срока подачи документов. Условно они выглядят так — 1 квартал, полугодие, 3 квартал, год. По факту все документы подаются в разное время, какие-то из них ежеквартально, другие же 1 раз в год. При этом бухгалтерская и налоговая отчетность подается в ИФНС, но одновременно в эти же периоды предоставляются документы в ФСС и ПФР. С опытом это легко запоминается, но постоянно обновляемые формы отчетности и дополнительно требуемые документы сбивают с толку, поэтому лучше иметь календарь со сроками перед глазами.

Отчетность ООО на ОСНО описана в этом видео:

uriston.com

Общий режим налогообложения для ООО

Актуально на: 10 мая 2017 г.

Каждая организация, а также индивидуальный предприниматель самостоятельно выбирает для себя режим налогообложения. В соответствии с действующим налоговым законодательством РФ налогоплательщик может применять общий режим или один из специальных режимов: УСН, ЕНВД, ЕСХН.

Общая система налогообложения для ООО – это система, при которой организация является плательщиком налога на прибыль и НДС (спецрежимники в общем случае от уплаты НДС освобождаются). Кроме того, при ведении определенных видов деятельности ООО на ОСНО может являться также плательщиком НДПИ, акцизов, водного налога.

Помимо этого организация на ОСН должна выполнять обязанности налогового агента по НДФЛ при выплате зарплаты и иных сумм в пользу работников. То есть исчислять НДФЛ, удерживать его из доходов и перечислять в бюджет. А также начислять с выплат работников страховые взносов (пп. 1 п. 1 ст. 419 НК РФ). Справедливости ради отметим, что все это должны делать не только общережимники, но и плательщики, применяющие специальные налоговые режимы.

Будучи на общем налоговом режиме ООО при наличии у него соответствующего имущества также должно платить:

С чего начать регистрацию ООО на ОСНО

На общий режим налогообложения ООО попадает автоматически. Поэтому все, что должна сделать организация, чтобы оказаться на общем режиме, это встать на налоговый учет в ИФНС, т. е. зарегистрироваться в качестве юридического лица (п. 1,8 ст. 51 ГК РФ, п. 2 ст. 8 Закона от 08.08.2001 N 129-ФЗ).

А вот если руководство компании захочет применять специальный налоговый режим, то кроме регистрационных документов ему нужно будет подать в инспекцию уведомление о переходе на УСН или заявление о постановке на учет в качестве налогоплательщика ЕНВД (п. 2 ст. 346.13, п. 2,3 ст. 346.28 НК РФ).

Отчеты ООО на ОСНО в 2017 году

Какую отчетность сдает ООО на ОСНО? По общему правилу организации обязаны отчитываться в ИФНС по тем налогам, сборам, страховым взносам, по которым являются плательщиками (пп. 4 п. 1 ст. 23 НК РФ). Соответственно, отчетность ООО на ОСНО включает в себя ряд деклараций и расчетов.

| декларация по налогу на прибыль | по итогам I квартала, I полугодия, 9 месяцев и года, либо по окончании каждого месяца и отчетного года (ст. 285, 289 НК РФ) |

| декларация по НДС | по итогам каждого квартала (ст. 163, п. 5 ст. 174 НК РФ) |

| Ниже в таблице указаны декларации, которые организации должны сдавать при наличии у них объекта налогообложения по соответствующему налогу | |

| декларация по налогу на имущество организаций | по итогам года (п. 1 ст. 379, п. 1 ст. 386 НК РФ) |

| расчет по авансовым платежам по налогу на имущество организаций | по итогам I квартала, I полугодия, 9 месяцев, если отчетные периоды установлены региональным законом(п. 2,3 ст. 379, п. 1 ст. 386 НК РФ) |

| декларация по транспортному налогу | по итогам года (п. 1 ст. 360, ст. 363.1 НК РФ) |

| декларация по земельному налогу | по итогам года (п. 1 ст. 393, ст. 398 НК РФ) |

Кроме того, организация, как лицо, перечисляющее выплаты в пользу физических лиц (в первую очередь работников), должно представлять отчетность по НДФЛ и взносам в налоговую.

| справки 2-НДФЛ | по итогам года (п. 2 ст. 230 НК РФ) |

| расчет 6-НДФЛ | по итогам I квартала, I полугодия, 9 месяцев и года (п. 2 ст. 230 НК РФ) |

| расчет по страховым взносам | по итогам I квартала, I полугодия, 9 месяцев и года (ст. 423, п. 7 ст. 431 НК РФ) |

Как вы понимаете, для каждого вида отчетности при ОСН-налогообложении для ООО установлены свои сроки сдачи.

glavkniga.ru

Нулевая отчетность ООО на ОСНО в 2017-2018 году: что сдавать?

Общая система налогообложения (ОСНО) требует сдачи большого комплекта документации. В случае отсутствия какой-либо прибыли, хозяйственной деятельности, то ООО имеет право не предоставлять в налоговые органы большинство отчетов. В обязательном порядке требуется представить единую нулевую декларацию (ЕНД) вместо отчетов по НДС и налогу на прибыль.

Нулевая отчетность ООО

Это пакет документов, обязательный для представления в налоговые органы. В случае несвоевременной сдачи отчетности, на организацию накладывают штраф. В ФСС, ПФ и УФНС величина его будет разной.

Список отчетных документов обязательный для сдачи организацией:

- Единая упрощенная (нулевая) декларация. Заменяет отчет о прибыли.

- Бухгалтерский баланс. Сдается в конце марта года. Содержит данные за предыдущий год.

- В Пенсионный фонд отчитываются ежеквартально. Сведения указывают за предыдущий период.

- В ФСС.

Условия, при которых разрешается подавать нулевую отчетность:

- организация не вела никакой хозяйственной деятельности;

- не совершалось операций с деньгами на счетах в банках;

- не было денежных поступлений или же трат в кассе.

Срок сдачи ЕНД

Единую нулевую декларацию сдают каждый квартал:

- до 20 апреля;

- до 20 июля;

- до 20 октября;

- до 20 января.

Составляем ЕНД правильно

Бланк декларации был одобрен Министерством финансов в 2007 г. Она должна в обязательном порядке содержать данные:

- наименование органа, в который представляется отчет;

- наименование ООО с расшифровкой всех аббревиатур;

- полный перечень налогов, данные по которым отчитывается;

- адреса, телефоны ООО;

- список прилагаемых документов;

- подпись директора организации.

Единая упрощенная (нулевая) декларация может быть предоставлена в распечатанном виде. В качестве альтернативы допускается заполнение от руки. Никаких помарок быть не должно. Если обнаружили ошибку, то декларацию надо переделать полностью.

Есть несколько способов подачи декларации:

- в бумажном варианте принести лично либо передав через своего представителя. В таком случае необходимо предъявить доверенность, составленную в произвольной форме. Заверить ее должен директор или главный бухгалтер. Обязательно проставить печать ООО. Потребуется представить два экземпляра декларации. Один остается в налоговой, а на втором уполномоченное лицо ставит дату сдачи отчета, указывает порядковый входящий номер и заверяет своей подписью;

- в случае сильной занятости, не возбраняется отправить декларацию по почте в виде заказного письма, желательно с уведомлением. Но тогда следует помнить, что письмо дойдет до адресата в течение 5-7 рабочих дней. Корешок сохраняют в качестве доказательства сдачи декларации;

- можно подать в электронном виде в УФНС. Для этого файл необходимо заверить цифровой подписью. Получить ее можно в налоговой после заключения договора и оформления необходимых документов.

Несмотря на то что отчетность является нулевой, но в некоторых отчетах содержатся данные. Так, например, бухгалтерский баланс содержит данные о величине уставного капитала. Если ООО осуществляло хозяйственную деятельность в первом квартале, то при расчетах налога на прибыль обязательно должны быть приведены эти данные.

Если на балансе ООО числится оборудование, то необходимо рассчитать амортизацию и сдать отчет по налогу на имущество. Даже если этот объект основных средств не использовался, а просто пылился в углу.

Если ООО является собственником транспортного средства, то согласно ст. 357 Налогового кодекса РФ надо оплачивать транспортный налог. Вместо него повысят топливные акцизы, что повлечет за собой очередное резкое повышение цен на бензин. Кредит доверия у народа заканчивается. Нефть дешевеет, а бензин все возрастает в цене. Сумма транспортного налога зависит от мощности двигателя и категории.

Читайте также: В какие сроки ИП должно уплатить за себя страховые взносы в ПФР

Если за предприятием числится земельный участок, то необходимо ежегодно оплачивать земельный налог. Даже если никакая деятельность на участке не осуществляется.

Нулевая отчетность ООО в ПФ РФ

Должна соответствовать форме РСВ-1. Даже если организация не осуществляла никакой хозяйственной деятельности, отчет подается в строго установленной форме. Просто в некоторых строках содержатся нули. Подача «нулевого» отчета возможна, если сотрудники находились в административном или декретном отпуске. Бланки РСВ-1 можно найти на сайте Пенсионного фонда.

Нулевая отчетность ООО в ФСС

Составляется согласно форме 4-ФСС и сдается четыре раза в год. Если организация не осуществляла выплаты сотрудникам социального характера, то в декларации 4-ФСС проставляются нули в большинстве таблиц. Отчет состоит из пяти листов, которые должным образом скрепляются. Необходимо приложить сопроводительное письмо с пояснениями в свободной форме. По закону оно не является обязательным, но его просят предоставить. Образец 4-ФСС можно найти на сайте ФСС. Текст письма несложно составить самостоятельно.

Бухгалтерская отчетность должна быть сдана в любом случае. Неважно осуществлялась какая-либо деятельность или нет. В противном случае на организацию наложат штрафы. Подготовка соответствующих нулевых отчетов не требует особых навыков. Понятно, что невыгодно держать в штате бухгалтера, который бы оперативно занимался сдачей отчетности. Неплохим вариантом будет обратиться в специализированную компанию, предоставляющие бухгалтерские услуги. Стоимость за месяц будет намного меньше оклада специалиста.

Внимание! Для посетителей нашего сайта действует специальное предложение: получите консультацию профессионального юриста совершенно бесплатно, просто оставив свой вопрос в форме ниже.nalogiexpert.ru

Общая система налогообложения (ОСНО): что это такое

Осуществляя предпринимательскую деятельность, бизнесмены стремятся повысить эффективность производства за счёт сведения к минимуму налоговых отчислений и упрощения ведения бухгалтерской документации. Но существуют также и льготные схемы налогообложения. Они требуют соблюдения определённых условий ведения бизнеса. Это обуславливает невозможность применения налоговых льгот в некоторых производственных ситуациях. Подобные ситуации приводят к необходимости осуществления деятельности по схеме общей системы налогообложения, режим которой не имеет ограничений в способах ведения бизнеса, формирующих определённые параметры и критерии его функционирования.

Общая система налогообложения

По причине необходимости отчислений в государственную казну налогов в максимально предусмотренном Налоговым Кодексом размере, предприниматели не особо желают работать в режиме ОСНО.

Что такое ОСНО

Часто руководители субъектов предпринимательства желают узнать об ОСНО: что это такое простыми словами, какие существуют основные правила ведения деятельности в данном режиме, кому он подходит, и нужно ли ещё платить какие-либо отчисления в государственную казну, работая по данной схеме.

Расшифровка ОСНО определяет понятие общей системы налогообложения. ОСНО — это особая схема начисления налога для субъектов предпринимательской деятельности. Им вменяется в обязанность своевременно осуществлять переводы на расчётный счёт Налоговой Службы денежных средств, начисленных по статьям налогов, с учетом их полного списка, предусмотренного в Налоговом Кодексе.

Какие бывают системы налогообложения

Особенность применения

Осуществление предпринимательской деятельности в режиме ОСНО подразумевает необходимость уплаты всех законодательно предусмотренных видов налогов, а также ведение особого учёта платёжной документации.

Организация на общей системе налогообложения

Законодательно определён запрет на совмещение этого режима с единым сельхозналогом или «упрощёнкой». Однако, нормативные акты регулируют возможность введения дополнительного режима налогообложения в виде налога на вменённый доход или патента (для индивидуальных предпринимателей) и ЕНВД (для юридических лиц).

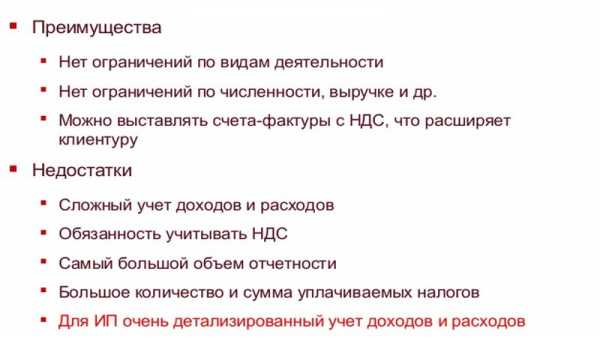

Преимущества и недостатки

Преимущества и недостатки применения ОСНО

Преимуществами ведения деятельности на общей системе налогообложения являются:

- возможность получения прибыли без ограничений;

- отсутствие необходимости оплачивать налог в случае отрицательного дохода;

- возможность задействовать неограниченное количество наёмных работников в достижении цели, связанной с результатами предпринимательской деятельности.

К отрицательным сторонам работы с использованием общего режима относятся:

- необходимость ведения бухгалтерского учёта;

- хранение документации на протяжении 4 лет.

Где применяется

ОСНО может быть применимо всеми субъектами, осуществляющими предпринимательскую деятельность в статусах юридического лица и индивидуального предпринимателя, в ситуациях, когда руководитель бизнеса не определился с налоговым режимом или в соответствии с нормами Налогового Кодекса в случаях, когда предприниматель не может использовать другие схемы оплаты налогов по причине несоответствия нормативным значениям параметров деятельности организации. Стоит отметить, что расчёт и порядок проведения платежей у юридических лиц и ИП несколько различается.

В каких ситуациях применение ОСНО оправданно

Система налогообложения ОСНО выгодна в ситуациях, когда:

- Большая часть контрагентов субъекта предпринимательства осуществляет деятельность по идентичной налоговой схеме. Это обусловлено возможностью уменьшения налога на добавленную стоимость на её величину, входящую в стоимость товаров или услуг поставщиков или исполнителей.

- Партнёры, сотрудничающие с компанией, работающей на ОСНО, имеют возможность применять к вычету входящий НДС, уплаченный субъектом предпринимательства. Это обуславливает увеличение критерия конкурентоспособности на рынке, поскольку сотрудничество с компанией считается выгодным за счёт уменьшения стоимости продукции.

- Осуществляется регулярный импорт товаров, обуславливая необходимость его ввоза на таможенную территорию Российской Федерации, где нужно уплатить НДС, который в случае нахождения предприятия на общей системе налогообложения, можно вернуть обратно в виде вычета.

Как оплачивать налоги

Руководитель, приняв решение работать на общей системе налогообложения, должен осуществлять регулярные платежи в казну в размере двадцати процентов от суммы, соответствующей разнице между доходами и расходами компании. К списку расходов не предъявляются требования, выраженные нормативными ограничениями в сумме или в перечне мероприятий. Однако, каждая цифра, на которую произошло уменьшение величины налогового обязательства, должна быть обоснована и документально подтверждена.

Дополнительные отчисления

Субъекты предпринимательства в статусе юридического лица дополнительно должны проводить платежи:

- налог на добавленную стоимость по ставке от 0 до 18 процентов;

- налог на имущество, размер которого не может быть выше 2,2 процента;

- обязательное страхование;

- другие типы налогов, если субъект предпринимательской деятельности имеет соответствующие для начисления платежей объекты налогообложения.

Список законодательно предусмотренных дополнительных налогов для индивидуальных предпринимателей сокращён до трёх разделов:

- НДФЛ, взимаемый с доходов от ведения предпринимательской деятельности, в размере 13 процентов от его величины;

- НДС по ставке от 0 до 18 процентов;

- страховые взносы, размер которых зависит от количества наёмных работников.

Как перейти на схему работу по общему режиму

Общая система налогообложения может быть применена ко всем субъектам предпринимательства, руководители которых в месячный срок после проведения регистрационной процедуры не приняли решение об оформлении функционирования компании по схеме льготного обложения прибыли налогами. Если руководитель организации или ИП работает, используя другой налоговый режим, и желает его изменить на общую схему, то он имеет право перейти на ОСНО только с начала года, при условии, что до середины января было оформлено и направлено уведомление о соответствующем волеизъявлении в Налоговую службу.

Уведомление о переходе на ОСНО

В некоторых ситуациях, обусловленных нюансами функционирования субъекта предпринимательства, результатом которого является потеря прав, определяющих возможность использования льготного режима, на законодательном уровне предусмотрен перевод на ОСНО по инициативе представителей Налоговой Службы.

Реализация процедуры актуальна в ситуациях, когда наблюдается превышение критериев, соблюдение норм которых обязательно для льготных схем. Сюда относится: количество наёмных работников, доходы, стоимость активов компании.

Основы бухгалтерского учёта

Общая система налогообложения подразумевает необходимость организации бухгалтерского учёта в соответствии с Положением о правилах проведения мероприятия, основы которого отражены в законодательных нормах о бухгалтерском учёте и порядке использования контрольно-кассовой техники.

Для юридических лиц стоит отметить ряд особенностей, соблюдение которых позволит избежать штрафных санкций при проверках уполномоченными органами:

- Необходимо фиксировать и документально обосновывать доходы и расходы.

- Покупки и продажи следует учитывать в двух различных журналах, что обуславливает необходимость ведения двойной отчётности документов.

- Обязательно наличие архива, хранение документов в котором должно обеспечиваться на протяжении четырёх лет.

- Оформляя счёт-фактуру, нужно отражать в документе величину НДС, для упрощения процедуры вычета из ФНС.

- Использование кассового учёта позволяет автоматизировать отчётность расходов и доходов.

- Все операции должны быть проведены в соответствии с положениями об использовании кассы.

- Обязательно ведение книги баланса доходов и расходов.

- Все транзакции расходного и приходного типа должны фиксироваться в документах.

- В случае финансовых потерь невозможно оформление отсрочки оплаты налогов на следующий временной период.

Отчётность для субъектов предпринимательства, деятельность которых ведётся в соответствии с ОСНО

Основная система налогообложения — это соответствующий режим начисления обязательных к уплате на расчётный счёт Налоговой службы, платежей. Деятельность по ОСНО не исключает наличия дополнительных налогов, что обуславливает необходимость отчётности по каждому из них. Это объясняет внушительность списка отчётов, которые полежат подаче в уполномоченные органы.

Отчеты для юридических лиц

Годовые отчёты:

- по земельным и транспортным налогам;

- главный бухгалтерский;

- по доходам работников.

Ежеквартальные отчёты:

- о дополнительном доходе;

- по налогу на доходы;

- о налогах на имущество;

- об отчислениях в пенсионный фонд и в соцстрах за наёмных работников.

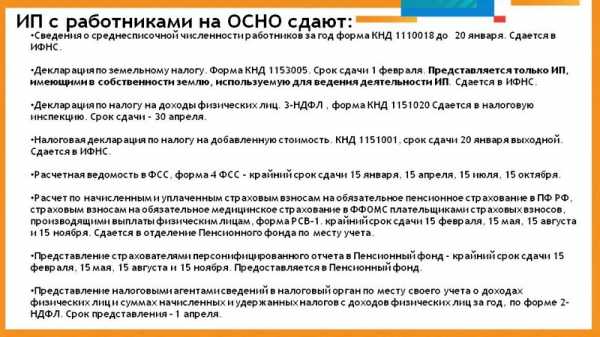

Отчеты для индивидуальных предпринимателей

Отчётности юридического лица и индивидуального предпринимателя идентичны, однако, ИП позволяется некоторые документы подавать в упрощённой форме или исключить их из списка. Применяемые меры лояльности уполномоченных органов к ИП следует предварительно с ними согласовать.

Вконтакте

Одноклассники

Google+

101biznesplan.ru

Отчетность ООО на ОСНО в 2018 году: какую отчетность сдает, сроки предоставления, нулевая отчетность

Виды отчетности

Компания, получившая официальный статус налогоплательщика, автоматически принимает на себя обязательства по уплате определенных видов налогов и предоставлению в налоговую инспекцию необходимых отчетов.

После регистрации предприятие находится на общем режиме налогообложения и в связи с этим обязано уплачивать все соответствующие налоги. Отчетность ООО на ОСНО в 2017 году представлена следующими видами документов:

- Декларация по НДС, которая подается ежеквартально до 20 числа. Посмотреть и скачать можно здесь: [Образец декларации по НДС];

- Справки и реестр 2-НДФЛ, которые сдаются до 1 апреля. Посмотреть и скачать можно здесь: [Образец отчета 2-НДФЛ];

- Отчет по форме 6-НДФЛ, формируется и сдается ежеквартально, до окончания следующего месяца. Посмотреть и скачать можно здесь: [Образец отчета 6-НДФЛ].

Какую отчетность сдает ООО на ОСНО в ФНС:

Уважаемые посетители портала «Бизнес саппорт»!

Для быстрого решения ваших проблем и вопросов, рекомендуем обратиться Вам к квалифицированным практикующим юристам по бизнес вопросам:

- Для Москвы и Московской области:

- Для Санкт-Петербурга и Ленинградской области:

Заявки и звонки принимаются круглосуточно и без выходных дней.

- отчет по прибыли — ежеквартально, до 28 числа;

- бухгалтерская отчетность (баланс и отчет по прибылям и убыткам) – годовой отчет, предоставляется до 30 марта;

- транспортная и земельная декларации – до 1 февраля, раз в квартал;

- отчет по налогу на имущество сдается каждый квартал.

Последние виды отчетности предоставляются только в том случае, если у компании имеются объекты подлежащие налогообложению: транспорт, имущество или земельный участок, которые числятся на балансе предприятия.

Нулевая отчетность ООО на ОСНО также может иметь место и предоставляется в ИФНС на общих основаниях. Следует заметить, что нулевой считается отчетность, в которой заполнены все сведения о компании, однако, данные о деятельности предприятия, оборотах, начислении и выдаче заработной платы сотрудникам отсутствуют.

Срок и место сдачи отчетности

Каждый из указанных отчетов должен быть подан согласно порядку, установленному действующим налоговым законодательством. Сроки подачи деклараций и расчетов прописываются в специальном бухгалтерском календаре. Нарушение утвержденных дат, может привести к наложению штрафных санкций в виде денежного взыскания или путем блокирования расчетных счетов организации в банке.

Сдача отчетности ООО на ОСНО в 2017 году осуществляется по месту постановки предприятия на учет. При подаче отчетов в другое отделение ИФНС они не будут считаться предоставленными.

Способы предоставления отчетности

Отчетность ООО на ОСНО может быть передана представителем компании на проверку в налоговую службу несколькими способами:

- При личном посещении инспекции. Документация передается в печатном виде, с дублированием отчета на съемном электронном носителе. В итоге представитель ООО получает отчет с отметкой о принятии.

- По почте. Представитель компании может отправить отчет по почте, с уведомлением и описью вложения. Отчет также распечатывается и сохраняется в электронном виде на съемном носителе. Датой предоставления документации будет день отправления письма, а подтверждением отправки станет почтовая квитанция, опись вложения и уведомление.

- Электронным способом. В этом случае отчетность передается при помощи специально созданной системы электронного обмена документами между ИФНС и налогоплательщиками. Чтобы воспользоваться данным вариантом, необходимо оформить электронную цифровую подпись, получить специальное программное обеспечение и зарегистрироваться в системе. Итогом предоставления отчетности станет уведомление о принятии документации, полученное в результате подачи отчета.

Согласно действующему законодательству, компании, имеющие свыше 25 наемных сотрудников, обязаны предоставлять налоговую отчетность исключительно в электронном виде.

Процесс оформления и предоставления отчетности, содержит в себе следующие этапы:

- При помощи программного обеспечения (программа «Налогоплательщик»), которое можно скачать на официальном сайте ИФНС или получить в отделении налоговой службы формируется и заполняется определенный вид отчетности.

- После заполнения и проверки, электронный файл отчета копируется на съемный носитель, а бумажный вариант распечатывается в двух экземплярах. Документы подписываются, заверяются печатью.

- Отчетность подается в инспекцию по месту регистрации компании.

- Уполномоченное лицо, получает второй экземпляр отчетности с отметкой о сдаче. Только после этого отчетность считается сданной.

Пример по предоставлению отчетности ООО на ОСНО

Ирина получила свидетельства о постановке компании на учет. После этого девушка воспользовалась одним из способов подачи налоговой отчетности и направила отчет по НДС в ИФНС по почте 18 числа.

Через три месяца Ирина получила уведомительное письмо о наложении штрафных санкций в виде блокировки расчетного счета в банке. Когда девушка обратилась в ИФНС для разъяснений, сотрудник инспекции ей пояснил, что никакой деклараций не поступало, а значит, отчет считается несданным.

Ирина предоставила в ИФНС уведомление о получении сотрудником инспекции отправленного письма, опись вложения и квитанцию об отправки. В результате сотрудник службы повторно запросил декларацию, а все штрафные санкции с компании были сняты, в связи со своевременным отправлением отчетов. В свою очередь, сотрудник, допустивший оплошность в работе с документами налогоплательщиков, был привлечен к дисциплинарной ответственности.

Заключение

В итоге можно сформулировать несколько выводов:

- Компании, применяющие ОСНО, обязаны предоставлять в ИФНС определенные виды отчетности.

- Для каждой декларации и расчета установлены свои сроки подачи. Одни отчеты подаются поквартально, другие являются годовой отчетностью.

- Расчеты и декларации, не содержащие сведений о результатах деятельности компании, называются нулевой отчетностью. Такие документы также должны быть поданы в ИФНС во время отчетного периода.

- Существует несколько способов подачи обязательной отчетности: лично, по почте, электронным способом.

- При численности штата свыше 25 человек, предприятие обязано предоставлять отчетную документацию исключительно в электронном варианте.

Наиболее популярные вопросы и ответы на них по предоставлению отчетности ООО на ОСНО

Вопрос: Здравствуйте, я бухгалтер в ООО. Раньше я сдавала за физических лиц только отчет по форме 2-НДФЛ, заполняя на каждого личные сведения, ежемесячные зарплатные начисления и исчисленный подоходный налог.

Сегодня мне пришел штраф, с указанием, что я не представила отчет по форме 6-НДФЛ. Подскажите, что это за отчет такой, когда он был введен и является ли он обязательным для компаний, находящихся на общем режиме налогообложения? Каковы сроки подачи данного отчета?

Ответ: Здравствуйте. Отчетность по форме 6-НДФЛ была введена в 2016 году. Теперь компании и предприниматели, имеющие наемных работников, обязаны предоставлять в ИФНС такие отчеты.

В данном документе указывается общий фонд расходов, оплаченный работодателем своим работникам, а также вознаграждение, передаваемое физическим лицам в качестве доходов.

Некоторые вопросы по заполнению и предоставлению 6-НДФЛ, раскрыты в приказе ФНС России № ММВ-7-11/450@ от 14.10.15 и в письме № БС-4-11/19829 от 13.11.15. Кроме этого, условия заполнения расчета прописаны в ст. 80 НК РФ.

Что касается сроков подачи отчета, то данный документ представляет собой квартальную отчетность, которая должна быть передана на проверку не позднее окончания месяца, следующего за отчетным периодом:

- за 2016 г. — не позднее 03.04.2017;

- за 1 квартал 2017 г. — не позднее 02.05.2017;

- за 1 полугодие 2017 г. — не позднее 31.07.2017;

- за 9 месяцев — не позднее 31.10.2017.

Список законов

Образцы заявлений и бланков

Вам понадобятся следующие образцы документов:

Вам могут быть интересны следующие статьи:

Сохраните статью себе!

busines-suport.ru