Основные сроки перечисления НДФЛ в таблице (уплаты) в 2018 году. Правила перечисления ндфл в 2018 году

Как перечислять НДФЛ в 2018 году – 3 правила перечисления НДФЛ

Здравствуйте, меня интересует вопрос, как правильно перечислить НДФЛ с дохода? ИП находится на ОРН. Спасибо

Базой для начисления НДФЛ является доход, который был получен по итогам коммерческой деятельности в определенном налоговом периоде. Он включает в себя:

- выручку от реализации;

- стоимость средств, которые были получены без оплаты (оприходованные излишки, выявленные при проведении инвентаризации).

Доходы учитываются в тот день, когда производилась их выплата, передача в натуральном виде, поступления денежных средств на р/счет непосредственно ИП или его доверенному лицу. В том случае, если ИП была получена предоплата в счет будущей отгрузки товара или предоставления услуг, то этот аванс также является базой для налогов с того момента, когда поступил на р/сч.

НДФЛ и налоговые вычеты

Находящиеся на ОСНО предприниматели могут уменьшать базу, облагаемую налогами на налоговые вычеты. Применение вычетов стандартных, имущественных и социальных не отличается от того, как они используются в вычислении НДФЛ у обыкновенных наемных работников.

Профессиональный вычет – это фактические расходы ИП, которые он понес в своей предпринимательской деятельности и, которые должны подтверждаться соответствующими документами. Их определение происходит аналогично с фирмами, находящимися на ОСНО, и регулируется ст. 252 Налогового Кодекса. В том случае, если подтверждающие документы отсутствуют, предприниматель вправе принимать 20% вычет.

НДФЛ уплачивается в следующие сроки:

| Налоговый (отчетный) период | Срок уплаты налога, сбора |

| за январь -июнь | авансовые платежи: не позднее 15 июля текущего года (в размере половины годовой суммы авансовых платежей) |

| за июль — сентябрь | авансовые платежи: не позднее 15 октября текущего года (в размере одной четвертой годовой суммы авансовых платежей) |

| за октябрь-декабрь | авансовые платежи: не позднее 15 января следующего года (в размере одной четвертой годовой суммы авансовых платежей) |

| календарный год | общая сумма налога: не позднее 15 июля года, следующего за истекшим налоговым периодом |

| — | уплата налога, доначисленного по налоговым декларациям, порядок представления которых определен п. 3 ст. 229 НК РФ, производится не позднее чем через 15 календарных дней с момента подачи декларации: — в случае прекращения деятельности, указанной в ст. 227 НК РФ; — при прекращении в течение календарного года иностранным физическим лицом деятельности, доходы от которой подлежат налогообложению в соответствии со ст. 227 и ст. 228 НК РФ, и выезде его за пределы территории РФ |

При общей системе налогообложения индивидуальные предприниматели являются плательщиками налога на доходы физических лиц (НДФЛ) и налога на добавленную стоимость (НДС). Отдельно необходимо отметить, что недопустимо вести совместный учет НДФЛ для ИП и НДФЛ, причитающегося к уплате предпринимателем как физическим лицом по доходам, не связанным с предпринимательской деятельностью.

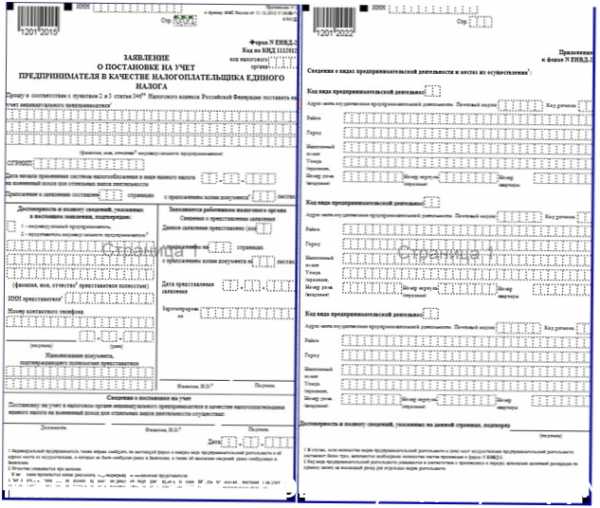

ИП обязан в течение 5 дней по окончании месяца, в котором получен предпринимательский доход, представить в налоговый орган декларацию по форме 4-НДФЛ. В декларации должны содержаться сведения об оценочной сумме предполагаемого дохода, на основании чего производится расчет авансовых платежей, которые уплачиваются следующим образом:

- за январь-июнь — не позднее 15 июля,

- за июль-сентябрь — не позднее 15 октября,

- за октябрь-декабрь — не позднее 15 января.

Кроме того, применяя общую систему налогообложения, ИП становится плательщиком НДС. Расчет и порядок уплаты и ставки НДС подпадают под общие правила. НДС уплачивается как разница между предъявленными поставщиками суммами налога и выставляемыми покупателям по итогу квартала в рассрочку в равных долях каждый месяц следующего квартала.

Отчетность ИП на ОСН

| Отчет | Представляется | Нормативный акт | ||

| куда | периодичность | срок | ||

| Форма 3-НДФЛ | ИФНС | Один раз в год | Не позднее 30 апреля года, следующего за истекшим налоговым периодом | Пункт 1 ст. 229 НК РФ. Приказ ФНС России от 10.11.2011 N ММВ-7-3/760@ |

| Форма 4-НДФЛ | ИФНС | В случае появления доходов, полученных от предпринимательской деятельности или от занятия частной практикой, декларацию представляют в пятидневный срок по истечении месяца со дня появления таких доходов. В случае значительного (более чем на 50%) увеличения или уменьшения в налоговом периоде дохода налогоплательщик обязан предоставить новую налоговую декларацию с указанием суммы предполагаемого дохода на текущий год | Пункты 7 и 10 ст. 227 НК РФ. Приказ ФНС России от 27.12.2010 N ММВ-7-3/768@ | |

| Декларация по НДС | ИФНС | Ежеквартально | Не позднее 25-го числа месяца, следующего за истекшим налоговым периодом | Пункт 5 ст. 174 НК РФ. Приказ ФНС России от 29.10.2014 N ММВ-7-3/558@ «Об утверждении формы налоговой декларации по налогу на добавленную стоимость, Порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме» |

Налоговый учет ИП на ОСН

Налоговый учет на ОСН для ИП усложнен по сравнению со специальными режимами.

Книга учета доходов и расходов (КУДИР) для ИП на ОСНО должна вестись по детализированной форме в соответствии с требованиями Приказа Минфина РФ от 13.08.2002 N 86н.

КУДИР в этом виде включает в себя раздел с расчетом налоговой базы по НДФЛ, а также разделы по учету расходов будущих периодов и детализации прочих расходов.

В соответствии с п. 1 ст. 221 НК РФ индивидуальные предприниматели, применяющие общую систему налогообложения, субсидиарно используют нормы гл. 25 НК РФ «Налог на прибыль организаций» при определении состава расходов (профессиональных налоговых вычетов), подлежащих учету при исчислении НДФЛ.

В связи в тем, что ИП на ОСН является плательщиком НДС, требуется ведение книг продаж и покупок. Также от предпринимателя требуется оформлять счета-фактуры по реализуемым товарам и услугам, если они облагаются НДС, для передачи клиентам в качестве оправдательных документов и обеспечивать хранение счетов-фактур от поставщиков для получения возмещения из бюджета по уплаченному им самим НДС.

www.platimnalog.ru

Сроки перечисления НДФЛ в 2018 году: таблица для юридических лиц |

- сроки уплаты НДФЛ для юридических лиц;

- сроки уплаты НДФЛ с больничного листа в 2018 году

- сроки уплаты НДФЛ с зарплаты в 2018 году;

- сроки уплаты НДФЛ при увольнении сотрудника в 2018 году;

- сроки уплаты налога с других видов дохода физлиц;

Единый срок уплаты НДФЛ в 2018 году — не позднее дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ). При этом не имеет значения, как компания перечисляет деньги сотрудникам — с расчетного счета, из кассы или выручки. Исключение — больничные (включая пособие по уходу за больным ребенком) и отпускные. С них НДФЛ нужно уплатить в бюджет не позднее последнего дня месяца, в котором работник получил деньги.

В случае нарушения сроков уплаты НДФЛ в 2018 году за каждый день просрочки налоговики могут начислить пени по НДФЛ. Часто инспекторы начисляют их незаконно. Виноваты ошибки в платежках и расчете 6-НДФЛ. Но можно избавиться от пеней по НДФЛ сразу после отчетности .

Рассмотрим подробнее сроки уплаты НДФЛ с разных видов доходов физлиц: с зарплаты, отпускных, больничных пособий и других выплат.

Сроки уплаты НДФЛ в 2018 году: таблица для юридических лиц

В АО — не позднее месяца с более ранней даты (окончания налогового периода, выплаты денег)

Сроки уплаты НДФЛ с больничного листа в 2018 году

НДФЛ по общему правилу перечисляют не позднее следующего дня после выплаты дохода (п. 6 ст. 226 НК РФ). Однако с больничных НДФЛ платят в другие сроки.

Датой получения дохода в виде больничных пособий является день их выплаты. Поэтому удержать НДФЛ надо в день выплаты, а перечислить НДФЛ в срок не позднее последнего дня месяца, в котором выданы больничные.

Сроки перечисления НДФЛ в 2018 году с больничного листа

Срок уплаты НДФЛ с зарплаты в 2018 году

Датой получения зарплаты считается последний день месяца, за который она начислена. А срок перечисления НДФЛ в 2018 году — не позднее даты, следующей за днем выплаты зарплаты.

До окончания месяца зарплата не считается полученной, а значит срок перечисления НДФЛ с заработной платы не наступил. Налог нельзя исчислить и удержать раньше последнего календарного дня месяца. Об этом Минфин России сообщил в письме от 21.06.2016 № 03-04-06/36092.

Когда надо перечислить платить НДФЛ с зарплаты за декабрь? Допустим, что компания вторую часть зарплаты выдает 5-го числа следующего месяца, поэтому за декабрь в 2018 году рассчитается с сотрудниками в последний рабочий день года. В этом случае крайний срок уплаты НДФЛ — 9 января 2018 года. Кодекс требует перечислить НДФЛ с зарплаты не позднее дня, следующего за выдачей дохода (п. 6 ст. 226 НК РФ). Компания выдаст зарплату 30 декабря. 29 декабря — пятница, а затем следуют праздники. Поэтому крайний срок переносится на ближайший рабочий день после Нового года (п. 7 ст. 6.1 НК РФ).

Строго по кодексу компания не может исчислить и удержать НДФЛ с зарплаты за декабрь, которую выдаст 29 декабря. Так считают и в Минфине (письмо от 28.10.2016 № 03-04-06/63250). Сотрудники получат доход только 31 декабря. А исчислить НДФЛ надо на дату получения дохода (п. 3 ст. 226 НК РФ). Значит, компания вправе удержать налог с зарплаты за декабрь только в январе. Например, с зарплаты за первую половину месяца.

Таким образом, весь НДФЛ с зарплаты (включая налог с аванса) перечисляют в бюджет один раз при окончательном расчете по итогам месяца. Налог надо заплатить не позднее дня, следующего за днем выплаты дохода.

Срок уплаты НДФЛ при увольнении сотрудника в 2018 году

Срок уплаты НДФЛ при увольнении сотрудника в 2018 году — не позднее дня, следующего за днем выплаты дохода (ст. 226 НК РФ). То есть перечислить налог, если работник уволился, можно на следующий день после получения работником расчета или в день увольнения.

Датой фактического получения дохода в виде зарплаты считается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Если сотрудника уволили не последним днем месяца, датой фактического получения доходов в виде оплаты труда считается последний отработанный им день, за который был начислен доход.

Сроки перечисления НДФЛ при увольнении сотрудника в 2018 году

В день увольнения/в день фактического получения наличных со счета

Сроки уплаты НДФЛ в 2018 году с других доходов

Дивиденды. Налог с доходов в виде дивидендов удерживают в момент выплаты сумм и перечисляют в бюджет не позднее следующего дня.

Командировочные (суточные сверх лимита, неподтвержденные расходы). Датой получения таких выплат считается последний день месяца, в котором утвержден авансовый отчет. Удержать НДФЛ надо в день выплаты ближайшего дохода, а перечислить — не позднее дня, следующего за выплатой дохода, с которого удержан НДФЛ.

Материальная выгода от экономии на процентах. Доходы в натуральной форме (подарки, продукция и т.д.). Налог удерживают в день выплаты ближайшего денежного дохода, с которого можно удержать НДФЛ. Удержать можно не более 50 % от дохода. Срок уплаты НДФЛ — не позднее дня, следующего за выплатой дохода.

Доход, который физик получил в результате зачета встречных требований. Налог надо удержать в день подписания акта. Зачесть требования надо за вычетом НДФЛ. Срок уплаты — не позднее дня, следующего за подписанием акта.

Безнадежный долг, по которому истек срок давности. Исчислить налог надо в день списания долга с баланса, удержать — в день выплаты ближайшего дохода, а заплатить — не позднее дня, следующего за выплатой.

Ответственность за нарушение сроков уплаты НДФЛ в 2018 году

При нарушении срока уплаты НДФЛ в 2018 году за каждый день просрочки налоговики могут начислить пени. Они считаются исходя из 1/300 ключевой ставки ЦБ (ст. 75 НК РФ).

Образец платежного поручения по НДФЛ в 2018 году с зарплаты

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

noxio.ru

Таблица сроков перечисления НДФЛ в 2018 году

Граждане Российской Федерации наделены массой прав и обязанностей. Одним из обязательных моментов жизни человека является перечисление налогов. Сборы в пользу налоговых инстанций имеют различные виды и основания. Основным из перечислений, которые обязаны производить получающие доход люди, считается НДФЛ.

Основная информация

Налог с доходов физических лиц перечисляется не в один определенный день, а в те сроки, которые оговорены законодательными проектами.

В зависимости от того, какой доход был начислен сотрудникам, будет зависеть и дата перевода налога.

Определения

Налоговый агент – это работодатель, в подчинении у которого есть сотрудники, получающие доход. Заключая трудовой договор с человеком, бизнесмен также берет на себя обязанности по удержанию и выплате налога с доходов физического лица в ФНС.

НДФЛ – налог на доход физ. лица. В любой получаемой прибыли гражданин обязан отчитываться перед налоговыми инстанциями. Если доход получается на месте работы, то отчет берет на себя компания, если же прибыль получена, например, в результате продажи недвижимости, то производить отчисления в ФНС обязан сам гражданин.

Законодательство

Нормы, согласно которым работодатели и лица, получающие доходы должны производить налоговые платежи хранит в себе Налоговый кодекс страны.

Полная таблица сроков перечисления НДФЛ в 2018 году приставлена по данной ссылке.

Акт регулирования

О выплатах и о том, как определяются сроки перечислений сказано в таких статьях НК РФ, как:

- 226 «об особенностях исчисления налогов агентами»;

- 227 «правила определения размеров и сроков по уплате того или иного налога в зависимости от того кем он должен выплачиваться»;

- 228 «нормы по произведению расчетов с налоговой по отдельным категориям доходов».

Сроки для юридических лиц

О том, как и когда должны с налоговой расплачиваться работодатели за своих работников гласит двести двадцать шестая статья.

Человек, который нанимает работников по трудовому законодательству, принимает обязанности по удержанию с доходов своих сотрудников НДФЛ и должен производить расчеты с ФНС.

Для различных видов выплачиваемых доходов на имя своих работников определены различные сроки перечисления налога, а соответственно и особенности заполнения декларации в ФНС.

Налог с заработной платы

По законодательным нормам оговорено, что налог необходимо удержать с работников в налоговые инстанции на следующий день после отражения выдачи дохода в бухгалтерии.

В договорах сотрудников может быть определено получение заработанных дважды в месяц в виде з/п и аванса, но в бухгалтерской документации перевод денег сотрудникам отражается в последний день месяца.

Если первый день месячного периода выпадает на выходной или праздничный, то крайний срок уплаты налога НДФЛ переносится на ближайший рабочий день после окончательного расчета за определенный период.

Заработную плату в организации работникам выплачивают несколькими частями:

В середине месяца производится выплата аванса сотрудникам, который отображается в бухучете Дт 70 и Кт 50.

Последний день месяца – это тот день, когда в бухгалтерии отображается размер заработанных денег каждым работником и величина удержанного налога.

День зарплаты, к примеру, 10-е число месяца, следующего за расчетным периодом.

11-е число, следующий рабочий день за датой расчетов, когда удержанные налоги должны быть направлены в ФНС.

Отпускные и больничные

В отличие от заработной платы удержание налогов и перечисление в соответствующие фонды осуществляется по иным правилам.

Трудовое законодательство гласит, что за отпуск, который предстоит отгулять работнику, компания-работодатель должна расплатиться минимум за три дня до начала официальных выходных. А вот удержать и перечислить в налоговую НДФЛ с данного вида дохода нужно в последний день месяца, в котором были произведены расчеты с физ. лицом.

Пример: в отпуск Сидорову И.В. нужно идти 15.05. Деньги, предназначаемые для его отдыха он должен получить не позднее 12.05. Удержание налогов и расчеты с ФНС должны быть осуществлены до 30.05.

Выплаты по предъявленному листку нетрудоспособности производятся иначе. Если работник пребывал в болезненном состоянии с 10.04-20.04 и принес доказательства болезни 21-го числа, то выплатить пособия за дни вне работы ему обязаны в течение 10-ти дней или в ближайшую зарплату или аванс.

Т.е. бухгалтерия зафиксирует выплату и удержание налога в последний день апреля, а вот рассчитаться с налоговой возможно придется и в последний день следующего месяца, если конечно выплата денег работнику выпадет на майский месяц.

НДФЛ с дивидендов

Получая дивиденды от какой-либо фирмы, также будут удерживаться налоги с дохода.

Расчеты с налоговой при этом будут производиться по тем же правилам что и при выплате заработной платы.

Если за какой-либо период НДФЛ не были высчитаны с доходов от дивидендов, то их не может оплачивать организация или должностное лицо из собственного кармана. При наличии данной оплошности недоизъятые средства передаются в ФНС со следующей выплаты.

В ситуации, когда налог с дохода высчитать невозможно, должно быть составлено уведомление налоговых структур о том, что с определенной величины дохода за физическим лицом остается задолженность по НДФЛ.

Для индивидуальных предпринимателей

Предпринимательство иначе производит расчеты с налоговыми структурами.

Декларация о том, какие налоги были удержаны с полученных доходов, подается в ФНС раз в год, до середины апреля.

Однако ИПешники обязаны производить отчисления в налоговую в виде авансовых платежей, по данным о доходах, имеющихся в текущих периодах.

Таким образом, на момент сдачи декларации у налогоплательщика либо отсутствует задолженность, либо она есть, но в незначительном размере и вносится в кротчайшие сроки после выявления факта.

Индивидуальные предприниматели, особенно на начальном этапе работы, не раздувают штат и не имеют бухгалтера или кадровика, который помог бы с подготовкой и передачей взносов и документов в налоговую.

Если сам бизнесмен сомневается в своих способностях по проведению правильных расчетов с важными инстанциями, то лучше не пренебрегать услугами специальных контор. Такие организации осуществляют ведение бухгалтерии, произведение всех требуемых выплат и подготавливают нужные бумаги для налоговой, пенсионных структур, ФСС и др.

Каковы правила перечисления

Правила перечисления налогов НДФЛ довольно просты, но даже в данном деле случаются ошибки.

Нововведения в законы путают граждан и из-за этого средства могут быть направлены на неверные реквизиты или бумаги заполнены на устаревших бланках.

В период, когда необходимо отчитаться за свою работу и за выплаченные работникам деньги, необходимо уточнить:

- Были ли выпущены новые образцы деклараций.

- Изменялись ли данные получателя платежей, как это было в 2017 году, когда на некоторые виды налогов сменился КБК.

- За какой период производится отчисление. Бывает, что отчитаться надо за период, где действовали одни нормы по перечислению, а в момент заполнения бумаг уже действуют измененные нормативы.

При наличии сомнений, перед тем как подавать документы в налоговую, лучше проконсультироваться с юристом.

Иные доходы

Существуют и другие виды доходов, с которых по закону также необходимо удерживать и выплачивать налог.

Примерами доходов, не описанных выше можно назвать:

- Пособия в командировку.

- Доход физика от своих научных изысканий.

- Доход, получаемый из-за экономии на процентах.

По всем указанным перечислениям действуют нормы и правила расчетов с налоговой инстанцией.

Например. Если сотруднику фирмы «Альянс» требуется поехать в командировку, то выплатить положенные пособия ему должны в день перед поездкой. В бухгалтерии данная выплата будет отражена в тот же день. Удержание налога будет произведено в день оформления бухгалтерских документов. В ФНС деньги должны быть перечислены не позднее следующего дня после расчетов с сотрудником.

Физики получают выплаты в день подписания акта о признании требований. Данным числом определено и удержание НДФЛ. Налоговая же получает средства только на следующий день после того момента, как документ о выплате подписан.

Какова ответственность за нарушение

Ответственность за перевод денег в ФНС с доходов физических лиц несет должностное лицо и руководитель-работодатель.

Если выявляется факт просрочки перечислений, то инспектором ФНС будет назначена пени в размере 1/300 части от ставки рефинансирования ЦБРФ.

Если помимо просроченного платежа будут поданы декларации с нарушениями, то возможны санкции из кодекса об административных нарушениях и в некоторых ситуациях из уголовного права.

Налоговое правоПоделиться

uristwiki.ru

Сроки перечисления НДФЛ в таблице (уплаты) в 2018 году

В 2018 году период уплаты НДФЛ напрямую зависит от разновидности дохода, с которого он подлежит удержанию.

В случае с зарплатным подоходным налогом, то срок считается следующим днем за днем итогового расчета по оплате труда дня.

В случае с иными видами начислений сроки будут различаться. Для исключения недопонимания целесообразно рассмотреть подробней этот вопрос.

Важные аспекты

Изначально необходимо обращать внимание на то, что с целью налогообложения доходов граждан структурные подразделения юридических лиц устанавливаются, беря во внимание нормы НК РФ.

В соответствии со статьей 64 НК РФ компания оставляет за собой право:

- включать в себя производственные структурнее подразделении (цеха, филиалы, лаборатории и так далее) и аппараты управлений в подразделениях и так далее;

- открывать филиалы, многочисленные представительства, структурные отделения и иные разновидности подразделений.

При этом функции, а также права и обязанности отделений компании устанавливаются соответствующими о них Положениями, которые подлежат утверждению на основании Устава.

Одновременно с этим компании оставляют за собой право самостоятельно устанавливать организационную структуру, а также:

- разрабатывать и утверждать штатное расписание;

- определять оптимальную численность сотрудников.

Иными словами, в Положении относительно структурного подразделения совместно с иными функциями могут быть зафиксированы и соответствующие полномочия в отношении:

- порядка расчета заработных плат;

- правил перечислений заработной платы, причем как работникам, так и не сотрудникам структурных подразделений.

В данной ситуации подобное подразделение в сфере налогообложения станет уполномоченным представительством, а также непосредственно самим налоговым агентом физлиц во время перечислений доходов.

Если же функции структурного подразделения в Положениях не указаны, то оно считается таковым, как неуполномоченным, из-за чего все обязанности налогового агента будут возложены на головную организацию.

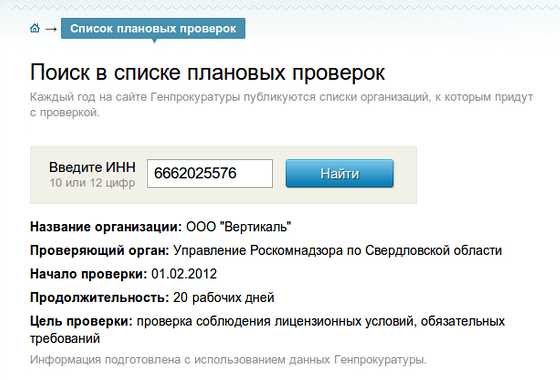

Все без исключения налогоплательщики должны быть зарегистрированы либо же поставлены на учет в территориальном представительстве ГФС, непосредственно по месту:

- расположения юридических лиц и структурных подразделений в частности;

- регистрации непосредственно самих структурных подразделений, включая движимого и недвижимого имущества, объектов налогообложения или тех, которые напрямую связаны с начислением налога либо же спустя некоторый период ведения предпринимательской деятельности.

Процедура регистрации налогоплательщиков осуществляется в четком соответствии с установленным Порядком №1588.

Из этого следует, что:

| Головная компания должна в обязательном порядке находиться на учете в ГФС | По месту своей регистрации |

| Территориальные представительства, филиалы и иные обособленные подразделения | Которым были предоставлены полномочия по начислению и удержания подоходного налога, должны находиться на учете по своему месторасположению |

| Головная организация, у которой имеются действующие неуполномоченные подразделения | Должны быть поставлены на учет по месту расположения таких представительств, непосредственно как плательщик отдельных видов налогов |

Зная об указанных особенностях можно исключить вероятность возникновения различного недопонимания.

Законодательная база

Основным нормативно-правовым документом выступает Налоговый Кодекс РФ. Рекомендуется ознакомиться с такими статьями как:

| Ст. 223 | Содержит ключевые аспекты по датам получения дохода |

| 4 пункт ст. 226 | Отображает имеющиеся особенности по датам удержания подоходного налога |

| 6 пункт ст. 226 | Содержит период перечисления НДФЛ в казну |

Перечень не является исчерпывающим, но при этом включает в себя ключевые аспекты в рассматриваемом вопросе.

Сроки уплаты налога (с отпускных, зарплаты, дивидендов) таблица

Период перечисления подоходного налога (форма 6-НДФЛ) напрямую зависит от статуса налогоплательщика:

- физическое либо юридическое лицо;

- либо частный предприниматель.

Для исключения вероятности возникновения недопонимания, целесообразно рассмотреть подробней период перечисления для каждого типа налогоплательщиков по отдельности.

Для физических лиц

Настоятельно рекомендуется использовать сроки перечисления НДФЛ в таблице из доходов наемного штата сотрудников:

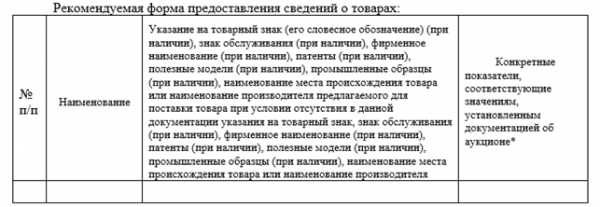

| Разновидности получения дохода физическими лицами | Когда именно был получен доход | Дата удержания начисленного НДФЛ на доходы | Период перечисления подоходного налога в бюджет |

| Начисленная заработная плата в первой половине месяца | В период с 16 по 31 число текущего отчетного месяца | — | Не позднее следующего дня после выплаты второй части заработной платы |

| Начисленная заработная плата во второй половине календарного месяца | В период с 1 по 15 число следующего отчетного месяца | Дата начисления установленной заработной платы | Не позднее следующего дня после выплаты второй части заработной платы |

| Больничный лист (факт начисления пособия по причине наступления временной нетрудоспособности должен быть осуществлен не позднее 10 календарных дней после передачи листка нетрудоспособности работодателю) | День фактического начисления | Дата перечисления наемным сотрудникам средств, причем как безналичным расчетом, так и выдачей на руки | Не позднее последнего дня месяца, на который приходятся данные выплаты |

| Начисленные отпускные | Не позднее, чем за 3 календарных дня до ухода наемного рабочего в отпуск | Дата перечисления отпускных | Не позднее последнего дня месяца, на который приходятся данные выплаты |

| Осуществление расчетов на основании увольнения | День непосредственного увольнения | Дата фактической выдачи расчета бывшему сотруднику на руки. Как правило, это последний рабочий день | Не позднее следующего дня после выплаты расчета |

| Начислены дивиденды | День, который установлен на общем собрании | День перечисления денежных средств | Не позднее дня, следующий после выплат |

Необходимо также обращать внимание на то, что в нынешнем году каких-либо поправок в вопросе корректировки сроков по перечислению подоходного налога на доходы физических лиц не предусматривается.

Из этого следует, что на сейчас продолжают действовать правила утвержденные еще в 2016 году и зафиксированные 26 главой Налогового Кодекса РФ.

Для индивидуальных предпринимателей (ИП)

Налог подлежит перечислению частными предпринимателями на основании предоставленной годовой декларации в период до 15 июля календарного года, который следует за отчетным.

При этом предусматриваются авансовые платежи, которые сотрудники налоговой инспекции исчисляют самостоятельно на основании сведений прошлых лет либо же декларации по прогнозам показателей прибыли. На подобные сумму налоговики отсылают уведомление частным предпринимателям.Периоды перечисления соответствующих авансовых платежей имеют вид:

| Половина годового размера | Перечисляется до 15 июля |

| Четвертая часть суммы | Не позднее 15 октября включительно |

| Четвертая часть суммы | Не позднее 15 января включительно того месяца, который следует за отчетным |

В случае игнорирования установленных сроков на предпринимателя могут быть наложены штрафные санкции.

Для юридических лиц

Изначально необходимо обращать внимание на то, что юридические лица по праву считаются налоговыми агентами по отношению к тем физическим лицам, которым они начисляют доход на любых законных основаниях.

По этой причине компании для определения периодов перечисления налога в бюджет должны будут руководствоваться нормами Положения статьи 226 Налогового Кодекса России.

Видео: на что обратить внимание

Одновременно с этим ключевым критерием, который выдвигается к налоговым агентам, выступает так называемое информирование представителей налогового органа о ситуациях, при которых невозможно было удержать подоходный налог.

В завершении можно сказать — в зависимости от конкретной ситуации, периоды перечисления подоходного налога в бюджет могут различаться.

В частности речь идет о том, каким именно статусом обладает налоговый агент: физическое либо юридическое лицо.

Одновременно с этим нужно помнить, что при возникновении каких-либо сложностей и недопонимания, физические и юридические лица могут обратиться в территориальное представительство налогового органа за предварительными консультациями.

zanalogami.ru