Договор займа между ИП (нидивидуальными предпринимателями) в 2018 году. Процентный договор займа между ип и ооо

Проценты по договору займа между ооо и ип в 2018

Право на получение процентов и право снизить проценты в любое время без дополнительных согласований с заемщиком Возможность уступки прав требования если соответствующий запрет сторонами не устанавливался при переговорах Возможность контролировать целевое использование полученных заемщиком средств если заем имеет целевой характер Право контролировать сохранность заложенного имущества если оно предоставлялось в качестве обеспечения Приведем также обязанности и права заемщика, которые встречаются в договорах наиболее часто: Обязанность погасить долг и выплатить проценты в соответствии с условием договора Право на досрочное погашение с пересчетом процентов если такая возможность предоставлена по соглашению В отдельных случаях в договоре могут быть предусмотрены и другие права и обязанности сторон.

Как составить договор займа между ип в 2018 году

ИнфоРоссийское законодательство разрешает сторонам сделки включить в соглашение кредита условие о том, что он является беспроцентным. В этой ситуации нужно учитывать налоговые последствия беспроцентного займа. Что такое заем, знают все. Практически каждый хотя бы раз брал кредит и знает условия его оформления.

Стороны сделки могут заключить безвозмездный заем. Предприниматели часто пользуются данным приемом, чтобы распределить финансовые средства между партнерами. Точно такие же соглашения подписывают хозяйствующие субъекты. Но перед тем, как заключать данное соглашение, следует ознакомиться со всеми нюансами осуществления процедуры. Важные аспекты На деле безвозмездный кредит выглядит, как соглашение, составленное между двумя участниками, один из которых дает другому во владение финансовые средства либо вещи массового изготовления.Возможен ли беспроцентный заем между юридическими лицами?

Займы, полученные от частных лиц, можно вернуть наличными, а также положив их на карту человека или его электронный кошелек. Положения любого договора предполагают начисление штрафных санкций за несвоевременно возращенный займ. Беспроцентное кредитование в этом смысле не является исключением. В случае невыплаты займа с момента допущенной просрочки начинают начисляться проценты. Налоговые последствия по закону Когда речь идет про получение беспроцентного займа у заемщика не возникают налоговые обязательства. Статья 41 Российского Налогового кодекса определяет, что в качестве дохода воспринимается экономическая выгода, полученная в денежной или натуральной форме.

Об оформлении процентного займа между юридическими лицами в 2018 году

Заемщик обязуется по первому требованию Заимодавца предоставить последнему письменную информацию, подтверждающую сохранность предмета обеспечения исполнения Заемщиком своих обязательств по настоящему Договору.

- Заемщик обязуется не позднее семи дней с момента заключения настоящего Договора предоставить письменное уведомление Заимодавцу с указанием количества и цены приобретенных товаров, вещей, материалов, имущества, предоставить иные документы, подтверждающие целевое использование займа. В случае невыполнения данной обязанности Заемщик обязуется возвратить сумму займа и уплатить штраф в размере % от суммы займа.

Какие могут быть налоговые последствия беспроцентного займа в 2018 году

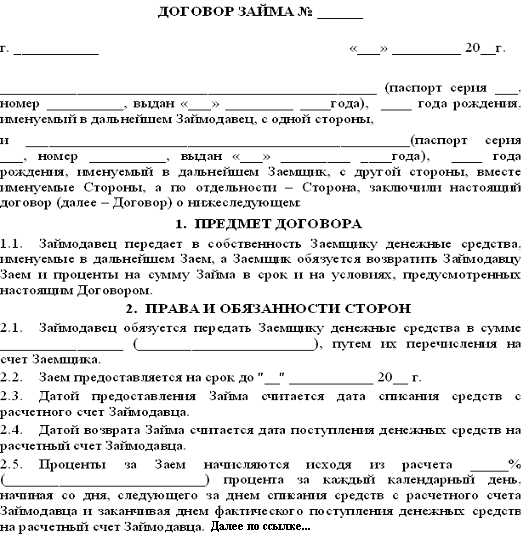

Важно Обычно так оно и происходит, если займодавец не является микрофинансовой компанией, занимающейся кредитованием бизнеса на профессиональном уровне. Все результаты переговоров стороны должны зафиксировать в бумажном договоре, который в дальнейшем будет регулировать взаимоотношения между ними связанные со сделкой. Обязательно соглашение должно включать следующую информацию:- Реквизиты сторон.

- Предмет договора (описание вещей, их стоимость или конкретная сумма денежного займа).

- Размер вознаграждения займодавца (если договор процентный).

- Порядок возврата.

- Срок займа (если договор не является бессрочным).

- Штрафные санкции.

- Подписи сторон.

В договор могут быть включены также различные дополнительные условия, касающиеся обеспечения и целей займа, порядка досрочного погашения или продления срока и другие.

Договор займа с процентами

Если величина занятой суммы относительно небольшая, то процесс займа может быть в виде устной договоренности или расписки. В обоих случаях нужно четко оговаривать все условия кредитования, во избежание неприятных для обеих сторон последствий, указывать личные данные, место регистрации. Нотариальное заверение – ваше волеизъявление. Это действие по законодательству выполнять вы не обязаны. Читайте также: Каков единый налог для ИП в Беларуси Особенности займа в 2018 году В 2018 году договор займа между ИП расширился, и имеет такие разновидности:

- Между юридическими лицами (индивидуальными предпринимателями). Подобное соглашение оформляется только в письменном виде, при этом для защиты средств возможно наказание за просрочку возврата. Это очень аккуратно по пунктам прописывается.

- Между юридическими (ООО) и физическими лицами.

Обзор деталей беспроцентного займа

В 2015 году Министерство Финансов России подготовило письмо под номером 03-03-06/1/5149, из которого понятно, что материальная выгода, которая получена компанией от использования беспроцентного займа, не увеличивает налоговую базу организаций, а потому такая выгода не должна облагаться налогом. Что касается займодавца, то у него возникают налоговые риски, которые вызваны выдачей беспроцентного займа. Минфин дал разъяснения, что доходы, которые займодатель мог получить по такой сделке, должны быть учтены для целей налогообложения. Определить неполученный доход можно в порядке, предусмотренном пунктом 1 статьи 809 ГК с применением ставки рефинансирования Центробанка. Удобный выход Беспроцентный займ – это лучшее решение для физических лиц, которые хотят получить кредит.

Минфин разрешил займы под 0% между взаимозависимыми лицами?

Если нет четкого времени, то законодательно правильным считается месячный (30 дней) срок со дня требования лица, предоставившего финансовые средства. Есть две разновидности денежных займов – целевой и нецелевой. Последний не предполагает сообщения информации, куда будут использованы занятые средства.

ВниманиеЧитайте также: Выбор системы налогообложения для различных видов деятельности ИП Целевой заем в 2018 году Основное требование такой сделки – это применение полученных финансовых средств на цели, четко прописанные документально. Выдача денег проходит в соответствии с информацией, указанной в соглашении. Деньги и сопроводительный документ, регулирующий такое финансовое соглашение, передаются между лицами одновременно.

Следовательно, договор составляется заранее. Раз данное соглашение является беспроцентным, то средства должны быть возвращены в том же объеме, в котором были заняты (одолжены). Любому предприятию требуется иногда привлечение дополнительных средств. Они могут понадобиться на закупку товара, обновление или приобретение средств или для выхода из сложной ситуации. Получить кредит бизнесу бывает не просто и деньги часто ищут у других компаний, имеющих свободные средства. Нередко кредиторами становятся аффилированные лица или давние партнеры, но могут выступить и специализированные компании. Основные положения заключения Заем – это все же не кредит, хотя и имеет определенные сходства с банковским продуктом. По договору в долг одна компания — другой может передать денежные средства или вещи, которые имеют родовые признаки (марка, модель).Договора могут предусматривать выплату вознаграждения кредитору за пользование денежными средствами или носить беспроцентный характер.С 1 января 2017 года сделки по предоставлению беспроцентных займов между взаимозависимыми лицами, местом регистрации, местом жительства всех сторон и выгодоприобретателей которых является РФ, вне зависимости от того, удовлетворяют ли такие сделки условия, предусмотренные пунктами 1-3 ст.105.14 НК РФ, не признаются контролируемыми сделками на основании пп.7 п.4 ст.105.14 НК РФ. «Таким образом, в случае совершения сделки по предоставлению (получению) беспроцентного займа (исходя из ставки 0 процентов), не признаваемой контролируемой в соответствии с Кодексом, положения абзаца третьего п.1 и п.1.1 ст.269 НК РФ не применяются». Дальше идет вывод: «Порядок определения материальной выгоды и ее оценки при получении беспроцентного займа главой 25 «Налог на прибыль организаций» Кодекса не установлен.

Проценты по договору займа между ооо и ип в 2018 году

Обсуждение конкретных условий сделки должно проходить путем переговоров до момента заключения договора. Выдавать займы могут любые юридические лица. На рынке действуют специализированные организации, готовые оказать финансовую поддержку различным видам бизнеса. Также не редко займы получают от других фирм, входящих в группу компаний или от партнеров, с которыми имеются давние отношения. Вознаграждение займодавца может быть выражено в процентах, начисляемых за определенный период использования денежных средств, или выражено в конкретной сумме за весь срок договора или определенный срок использования заемной собственности или денег. Необходимые термины Сама процедура выдачи и получения займов достаточно подробно описана в законодательстве и большинство фирм не испытывают больших проблем с оформлением сделки.

11-2.ru

Договор займа между ИП - образец, ООО, физическим лицом, беспроцентного в 2018 году

Ведение бизнеса часто предполагает привлечение дополнительных финансовых вложений. Индивидуальный предприниматель может получить деньги в банке.

Сам процесс оформления кредита потребует немало времени. Предпринимателю надо будет собрать пакет документов и предоставить их в банк. Сами кредитные учреждения часто отказывают ИП в выдаче займа.

Такие кредиты для банков – это повышенный риск. Именно поэтому в поисках дополнительных средств ИП обращаются к другим бизнесменам. Они получают деньги по договору займа.

Кстати, данное соглашение предусматривает возможность передать не только наличный капитал, но и вещи, которые имеют родовые признаки.

Законодатель разрешает оформлять беспроцентный договор займа, что также делает его привлекательным особенно для начинающих предпринимателей.

Соглашение займа между индивидуальными предпринимателями оформляется в письменном виде. На него распространяются положения главы 42 ГК РФ. Законодательно определена форма соглашения, права и обязанности сторон и пр.

Понятие договора займа раскрыто в ст. 807 ГК РФ. Так, в ней определено, что по данному соглашению одна сторона вручает иной стороне деньги или объекты, обладающие родовыми характеристиками.

Сторона, получившая их, обязана вернуть идентичную сумму денег или то же объем вещей в установленный срок. Данное соглашение может быть возмездным или безвозмездным.

Оно порождает обязанности только для заемщика и считается заключенным со дня вручения ему объектов займа. Таким образом данный договор является реальным.

В процессе заключения сделки стороны должны удостоверить ее документально. На основании ст. 808 ГК РФ соглашение должно быть зафиксирован в письменном виде, когда размер долга превышает 10 МРОТ.

Также его надо оформить в письменно, если одной из сторон сделки выступает компания. В остальных случаях заемщик и заимодавец самостоятельно принимают решение относительно формы договора.

В подтверждении заключения сделки заемщик предоставляет расписку. В ней указывается размер переданной заимодавцем денежной суммы.

Необходимые термины

| Индивидуальный предприниматель | Это гражданин, который занимается предпринимательской деятельностью без создания юридического лица, зарегистрированный в данном статусе в порядке, утвержденном в ФЗ №129 от 2001 года (ст. 23 ГК РФ) |

| Договор займа | Соглашение, по которому заимодавец вручает заемщику денежные средства или объекты, определённые родовыми характеристиками, а заёмщик должен вернуть их в установленный период в том же количестве (ст. 807 ГК РФ) |

Каково его назначение

Договор займа заключается для того, чтобы урегулировать отношения между сторонами сделки. В нем прописываются права и обязанности, порядок разрешения спорных ситуаций, период возврата долга, плата за пользование полученным капиталом.

В гражданском законодательстве стороны получают большую свободу действий. Они сами могут урегулировать ряд важных вопросов. Кроме того, договор займа – письменное доказательство.

К сожалению, на практике возникают ситуации, когда недобросовестная сторона сделки вовсе отрицает факт заключения соглашения. Доказать реальность договора можно, но для этого придется привлекать дополнительные доказательства.

Гораздо проще изначально оформить свои отношения в письменном виде. Расписка также играет немаловажную роль. Только после того, как заемщик получил средства, договор признается заключенным.

Расписка служит подтверждением реализации заимодавцем своих обязательств. Без нее бывает также затруднительно доказать факт передачи денег.

Правовые основы

Договор займа регулируется параграфом 1 главы 42 ГК РФ. Этот кодифицированный акт является основополагающим при определении отношений, складывающихся между заимодавцем и заемщиком.

В нем указано форма договора (ст. 808), порядок выплаты процентов (ст. 809), обязанности заемщика (ст. 810), последствия их несоблюдения (ст. 811), оспаривание сделки (ст. 812), а также иные важные положения.

Что должно быть указано в соглашении займа, который оформляется между ИП и ИП:

- предмет договора;

- стоимость сделки и порядок осуществления расчетов;

- права и обязанности сторон;

- меры ответственности сторон;

- период функционирования договора, процесс его преобразования и аннулирования;

- иные условия.

Стороны по собственном усмотрению могут добавить какие-либо положения в бланк, которые посчитают нужными. Существенным условием соглашения о займе выступает его предмет.

Необходимо точно указать размер денежных средств, переданных заемщику либо количество вещей. Если стороны не указали предмет в соглашении, то оно считается незаключенным.

Порядок погашения займа может быть определён в виде графика платежей (ст. 810 ГК РФ). Этот акт выступает в роли приложения к договору.

Если сделка оформляется между ИП и ИП, то в преамбуле указываются их паспортные данные, а также сведения о государственной регистрации в соответствующем статусе.

Возможные стороны соглашения

Кто может подписать договор займа? В данном случае законодатель не ограничивает круг субъектов в отличие от кредитного соглашения, одной из сторон которого должен быть банк (ст. 819 ГК РФ).

Таким образом соглашение о займе может быть подписано физическими лицами (в том числе ИП), гражданином и организацией, а также компаниями. Сам порядок регулирования отношений в различных ситуациях будет мало чем отличаться.

Образец договора займа между ИП и ИП можно скачать здесь. Например, если одной из сторон сделки выступает организация, то обязательно соблюдать письменную форму договора.

Кстати, заемщиком может быть не только физическое или юридическое лицо, но и Российская Федерация или ее субъект. В таком случае речь идет о договоре государственного займа (ст. 817 ГК РФ).

Физическое лицо

| Договор займа оформляется между гражданами | Он может быть заключен в устном или письменном виде. Исключение составляют ситуации, когда размер долга превышает 10 МРОТ (ст. 808 ГК РФ) |

| Стороной соглашения выступает физическое лицо | В его преамбуле указывается ФИО данного человека, адрес его регистрации и паспортные данные. Эти же сведения необходимо внести в расписку |

Юридическое лицо (ООО)

| Юридическое лицо | Фирма, которая прошла процесс регистрации в порядке, утвержденном ФЗ РФ |

| ООО | Одна из ее наиболее распространенных организационно-правовых форм, которая обладает рядом преимуществ |

Договор займа, заключенный с участие юридического лица, имеет некоторые особенности. Мы уже упоминали о том, что он должен обязательно быть оформлен в письменном виде.

Данное правило предусмотрено в ст. 808 ГК РФ. Не играет роли статус юридического лица в сделке, то есть вне зависимости от того является ли он заемщиком или заимодавцем, договор должен быть оформлен письменно.

Если в нем не указано, что он беспроцентный, то заимодавец может претендовать на выплату процентов на сумму займа.

Когда конкретный показатель не записан в соглашении, размер будет зависеть от ставки рефинансирования в месте нахождения организации на день уплаты долга или его части.

Налогообложение сделки

Получение займа – это не доход для юридического лица, а значит, данная сумма не будет включаться в налоговую базу по налогу на прибыль. То же самое касается возврата, который не вносится в статьи «расходы» для целей налогообложения.

Итак, раз средства, полученные взаймы, не являются доходом, следовательно они не подлежат обложению НДС (ст. 149 НК РФ). Обратите внимание, что речь идет о самой сумме займа, а не о процентах.

В соответствии со ст.265 НК РФ затраты в виде процентов по долговым обязательствам выступают в качестве внереализационных затрат.

Они будут приняты в расчет, если их размер соответствует среднему показателю в данном квартале. Существенное отклонение признается там, где разница составляет более 20% в большую или меньшую сторону.

Если займ беспроцентный, то в налоговом учете он может быть принят, как инвестирование средств или оказание финансовых услуг. Так их обычно применяют на практике.

Единого мнения в законодательстве не содержится. В связи с этим возникают различные спорные ситуации при налоговых проверках.

Для физического лица выдача займа под проценты означает получение прибыли. Следовательно, ему надо заплатить НДФЛ (глава 23 НК РФ).

В процессе оформления договора займа надо учитывать ряд нюансов. Например, мы упоминали о существенных условиях данного соглашения. В качестве такового выступает исключительно предмет.

Как же быть со сроком, если он не прописан в договоре? В такой ситуации действует законодательно закреплённое правило, согласно которому вернуть долг заемщик должен в течение 1 месяца с момента, когда заимодавец предъявил законные основания о возврате (п.1 ст. 810 ГК РФ).

Полученный заем можно возвратить досрочно, но только с разрешения заимодавца. Данное правило не действует на беспроцентные займы (п.2 ст.810 ГК РФ).

В этой же норме определено, что возмездный кредит также можно вернуть досрочно, если он был выдан гражданину на цели, несвязанные с деятельностью бизнесмена, при условии сообщения данной информации заемщику за 30 дней.

Меньший период утверждается в договоре по соглашению сторон. Вернуть деньги можно в наличной или безналичной форме путем их внесения на счет заимодавца.

Иное может быть предусмотрено в образце договора займа между юридическим лицом и ИП с процентами. Если средства вручаются лично, то можно взять расписку об их получении.

Так, заемщик обезопасит себя от действий недобросовестного заимодавца. Ответственность за несвоевременный возврат средств может быть утверждена в самом соглашении.

Если такие сведения отсутствуют, то в соответствии со ст. 811 ГК РФ они вычисляются на базе п.1 ст. 395 ГК РФ.

Если беспроцентный

Заем будет признан беспроцентным в следующих ситуациях:

| Договоре прямо указано на его безвозмездную природу | — |

| Предметом сделки | Являются вещи, определённые родовыми характеристиками (условие о возмездном характере сделки отсутствует в тексте соглашения) |

| Договор оформлен между физическими лицами на сумму | Которая составляет не больше 50 МРОТ, а предоставление займа не связано с предпринимательской деятельностью какой-либо из сторон |

Если займ безвозмездный, то заемщик может выплатить задолженность досрочно без предварительного уведомления кредитора (п.2 ст. 810 ГК РФ). Такое соглашение может быть целевым (ст. 814 ГК РФ).

При несоблюдении этого условия о целевом использовании средств заимодавец вправе пожелать досрочной выплаты долга и процентов за его пользование.Соглашение о беспроцентном займе может быть оформлено между гражданами и фирмами, без ограничений.

Налоговые последствия

Получение и предоставление займа – операции, которые предусматривают движение финансовых средств. Соответственно, надо рассмотреть вопросы налогообложения.

Итак, если ИП предоставляет заем в денежной форме, то он не должен отчитываться по НДС за него. Что касается не денежных займов, то вопрос спорный.

С одной стороны, заемщик получает право собственности над переданными вещами, но с другой, такая передача является возвратной. Что касается процентов, полученных по договору займа, то они также не облагаются НДС (ст. 149 НК РФ).

Но с этой суммы ему надо будет заплатить НДФЛ. Проценты – это прибыль, которая вносится в налоговую базу по данному налогу. Но даже если заем безвозмездный, то ИП не освобождается полностью от налогов.

Существует ли материальная выгода

Материальная выгода — это специальный вид доходов. Он образуется, когда ИП получает безвозмездный займ (ст. 212 НК РФ). В данной ситуации НК РФ использует действенный способ противодействия ситуациям получения необоснованной налоговой выгоды.

Материальная выгода возникает, если средства были представлены организацией или предпринимателем. Для ИП данное правило о материальной выгоде принимается вне зависимости от предпочтенного им режима налогообложения.

Налог будет взыскан с него в порядке, утвержденном главой 23 НК РФ. Налоговая база определяется, как разница между ставкой по договору займа и 2/3 ставки ЦБ РФ, умноженная на непогашенный размер долга.

Налоговая ставка на материальную выгоду равна 35% (ч.2 ст. 224 НК РФ).

В заключение хотелось бы отметить, что процесс оформления договора займа между ИП не обладает особыми трудностями. Достаточно согласовать условия и подписать соглашение.

Другое дело – последствия такой сделки. Очень важно правильно отчитаться перед налоговой и отразить сведения в документах, чтобы избежать проблем с законом.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

buhonline24.ru

Договор займа между ИП (нидивидуальными предпринимателями) в 2018 году

Договор займа между ИП (индивидуальными предпринимателями) в 2017 году составляется в четком соответствии с российским законодательством. Обязательно о внимание берутся некоторые немаловажные особенности.

Договор между ИП подлежит заключению исключительно в письменной форме. На него действуют определенные нормы ГК РФ. Рассмотрим подробней порядок составления соглашения.

Общие моменты

Как и любой иной документ, договор о займе должен быть составлен без каких-либо ошибок.

Именно по этой причине изначально рекомендуется изучить общие моменты и законодательное регулирование.

Необходимые термины

Основной терминологией, с которой столкнется каждая сторона сделки, принято считать:

- ИП;

- договор займа.

| Индивидуальный предприниматель | Лицо, которое ведет предпринимательскую деятельность без получения статуса юридического лица, зарегистрированного в установленном порядке, который указан в Федеральном законе № 129 от 2001 года и в ст. 29 Гражданского Кодекса России |

| Соглашение о займе | Это документ, согласно которому займодатель передает потенциальному заемщику деньги либо имущество, установленное родовыми параметрами. Одновременно с этим, заемщик обязан в установленный период вернуть деньги, причем в сумме не меньше полученной – согласно статье 807 Гражданского Кодекса России |

Какова его роль

Соглашение о займе заключается с той целью, что регулировать правовые отношения между участниками сделки.

В российском законодательстве участники сделки обладают большей свободой действий. Они самостоятельно могут урегулировать определенных ряд ключевых вопросов.

Помимо этого, соглашение является письменным доказательством факта совершения сделки.

К большому сожалению, но на практике нередко возникают ситуации, при которых одна из недобросовестных сторон отрицает факт совершения сделки.

В такой ситуации очень сложно доказать сделку. Именно по этой причине необходимо составлять договор в бумажной форме.

Возможное формирование расписки является дополнительным гарантом. Исключительно после того, как потенциальный заемщик смог получить деньги, соглашение набирает своей юридической силы.

Расписка, по сути, является подтверждением реализации займодателем своих непосредственных обязательств. Без письменного документа невозможно доказать факт совершения сделки.

Правовая база

Соглашение займа подробно описано в 1 параграфе 42 главы Гражданского Кодекса России.

Под ним подразумевается кодифицированный акт, который считается основополагающим в период определения отношений, складывающихся между кредитором и заемщиком.

Дополнительно рекомендуется ознакомиться с такими статьями Гражданского Кодекса, как:

| Ст. 808 | Отображается форма соглашения |

| Ст. 809 | Отображается порядок начисления и выплат процентной ставки |

| Ст. 810 | Отображает возможные обязанности потенциального заемщика |

| Ст. 811 | Отображает возможные последствия несоблюдения указанных в соглашении обязательств |

| Ст. 812 | Регулирует возможность оспаривания сделок |

Перечень нормативной документации не является исчерпывающим, однако в нем отображены все необходимые сведения, которые позволяют безошибочно сформировать рассматриваемый тип договора.

Договор займа между ИП и ИП

В период подписания рассматриваемого соглашения необходимо знать о некоторых немаловажных особенностях. Рассмотрим их подробней. Образец договора займа между ИП можно скачать здесь.

Существенные условия

Одним из существенных условий договора принято считать предмет займа. Необходимо обязательно отобразить точную сумму финансовых средств, которые подлежат передаче потенциальным заемщикам.

Если речь идет об имуществе, то обязательно отображается подробная характеристика. В случае не указания предмета соглашения, сделка совместно с договором считается незаключенной.

Правила погашения долговых обязательств могут быть определены в форме графика платежей. Данный акт может выступать в роли приложения к документу.

В случае оформления сделки между частными предпринимателями, то обязательно следует отображать паспортные сведения, а также информацию относительно государственной регистрации в соответствующем статусе.

Образец заполнения

В договоре между ИП и ИП обязательно должна быть отображена информация относительно:

- предмета соглашения;

- себестоимости сделки и порядок внесения оплаты;

- прав и обязанностей для каждого участника сделки;

- уровня ответственности для каждого участника;

- срока действия соглашения, процесса преобразования и расторжения;

- других условий.

К сведению — участники сделки по своему желанию обладают правом на добавление каких-либо иных положений и разделов в бланк, которые по их мнении крайне необходимы.

Возможные стороны соглашения

В данной ситуации российское законодательство не ограничивает круг субъектов в отличии от кредитного договора, одним из участников которого обязательно должен выступать банк.

Исходя из этого, соглашение может быть подписано:

- физическими и юридическими лицами;

- частными предпринимателями.

Правила урегулирования отношения в различных ситуациях ничем не отличается. К примеру, если один из участников сделки именуется как компания, то письменный вариант соглашения является обязательным.

Дополнительно необходимо обращать внимание на то, что документ может быть подписан через третьи лица, которыми являются Российская Федерация либо же ее субъект. В такой ситуации можно говорить о соглашении государственного займа.

Физическое лицо

Соглашение быть подписано в устной форме, если размер кредита не превышает 10 минимальных размеров оплаты труда – об этом четко указано в российском законодательстве.

Если размер займа свыше 10 МРОТ письменная форма документа является обязательной.

Участниками сделки является физическое лицо, из-за чего возникает необходимость в отображении:

- полные инициалы;

- адрес проживания;

- паспортные сведения.

При наличии расписки эти сведения обязательно должны в ней фигурировать.

Юридическое лицо (ООО)

Соглашение о займе, которое подписывается с юридическими лицами, обладает некоторыми особенностями. Причем письменная форма согласно ст. 808 ГК РФ является обязательной.

Не играет весомой роли статус юридических лиц в договоре, причем вне зависимости от того, заемщиком они выступают либо кредиторами.

Видео: договор займа

Договор займа между юр лицом и ип лицом формируется стандартным образом. Важно помнить — если в документе не отображен факт беспроцентного займа, то он автоматически считается с процентами.

В случае не указания процентной ставки, она приравнивается к рефинансированию от месторасположения компании на момент внесения уплаты.

Налоговые последствия

Оформление и выдача кредита – это операции, которые подразумевают под собой движение денежных средств (аналогично, как и договор подряда).

Если частный предприниматель выдает кредит в форме денег, то он не обязан отчитываться по НДС за него. В случае с иным типом займа ситуация весьма спорна.

С одной стороны, заемщик получает законное право собственности на предоставленные вещи, но с иной, под этим подразумевается возврат.

К сведению — проценты, которые были получены в результате подписанного соглашения, не облагаются НДС.

Одновременно с этим, с полученных процентов нужно уплатить НДФЛ. Проценты – это доход, который подлежит занесению в налоговую базу.

Важно — даже если кредит является безвозмездным, это не является поводом для полного освобождения от уплаты налогов.

Если беспроцентный

Заем может быть признан без процентов только в том случае, если:

| В соглашении прямо отображено | На его безвозмездный характер |

| Предметом соглашения является имущество | Которое определено родовыми характеристиками (критерии относительно возмездного характера сделки отсутствует в содержании документа) |

| Документ был подписан между физическими лицами на размер | Который превышает 50 МРОТ, а выдача кредита не связана напрямую с ведением предпринимательской деятельности кем-либо из участников сделки |

В случае безвозмездного займа, заемщики обладают законным правом досрочного погашения долговых обязательств без предварительного уведомления кредитора согласно статье 810 Гражданского Кодекса России.

В случае несоблюдения данных критериев относительно целевого применения денег, займодатель обладает правом потребовать досрочного погашения долговых обязательств и процентов за применение.

Договор относительно беспроцентного займа может быть подписан между физическими и юридическими лицами без каких-либо ограничений.

Налогообложение

Поскольку получение кредитных средств не является прибылью, они не включены в налоговую базу. Такое же правило распространяется на возврат средств, не вносящихся в статьи затраты для налогообложения.

Важно помнить — налогообложение не накладывается на основное тело кредита, но не на процентную ставку.

Согласно ст. 265 НК Ф расходы в форме процентов по кредитам являются внереализационными затратами. Они берутся во внимание в случае соответствия среднему показателю в отчетном квартале.

В завершении можно отметить — в составлении договора между ИП не составляет сложностей.

Достаточно только с максимальной ответственности подходить к процедуре занесения всей необходимой информации в документ.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

yurday.ru

Договор займа между ООО и ИП: беспроцентный с юридическим лицом

Нехватка финансов – временный или постоянный спутник многих людей, занимающихся предпринимательством, особенно на первых началах. Ведь только-только открывшийся бизнес требует немало вложений, а собственных накоплений зачастую не хватает. Банки к начинающим бизнесменам относятся очень настороженно и редко готовы предложить в кредит крупную сумму на лояльных условиях. Поэтому приходится индивидуальным предпринимателям заниматься поиском источников денежных средств: родственники, друзья, партнеры или вовсе сторонние фирмы.

Юридические лица могут выступить в роли займодавца, передав ИП деньги или вещи с условием их возврата в том же объеме в обусловленный договором или требованием срок. Долговые обязательства между ООО и ИП оформляются письменным договором займа, бланк которого представлен в разделе.

Условия

Договоренности предпринимателя с юридическим лицом при передаче денежных или имущественных средств взаймы будут различными в каждой конкретной ситуации, но их следует зафиксировать. Заключая займ между юридическим и ИП, стоит обсудить такие моменты:

- Какой предмет будет передан от одного участника другому: для денежных средств указывается прописью и цифрами сумма, валюта; для вещей формируется перечень;

- Срок заемных отношений. Если конкретные даты не обговаривались, то возврат средств придется осуществлять по требованию Общества-займодавца. Длительность договора меньше одного года характеризует соглашение как краткосрочное, свыше – как долгосрочное;

- Проценты. Возможность займодавца требовать вознаграждение предусмотрена законом, но сделка может осуществляться и безвозмездно;

- Назначение. Если деньги даются предпринимателю на определенные траты с возможность контроля над их расходованием со стороны ООО - то займ будет считаться целевым, если использование полученных финансов будет происходить по усмотрению заемщика – то нецелевым;

- Штрафы. Небольшая ставка по займу может сопровождаться очень жесткими санкциями в случае просрочек или уклонении от оплаты, необходимо определить, как будет рассчитываться пени в таких случаях – по определенному сторонами или по предусмотренному ГК РФ размеру процентов.

Беспроцентный договор займа между ООО и ИП

Если выручить деньгами бизнесмена согласилось Общество с ограниченной ответственностью, находящееся в дружественных отношениях, то стороны вполне могут договориться о том, что займ будет беспроцентный. Но факт отсутствия % при передаче денег должен не только быть обговорён, но и прописан отдельным пунктом – иначе ИП придется платить проценты согласно ключевой ставке ЦБ на дату возврата всего долга или его части. К тому же при нулевых процентах есть право досрочного погашения без разрешения займодавца.

www.freshdoc.ru

ИП и ИП, ИП и физическим лицом, ИП и ООО

Развитие бизнеса неразрывно связано с финансовыми издержками. Предприниматели, имеющие цель расширить границы бизнеса, приобрести активы всё чаще прибегают к помощи стороннего финансирования. В качестве кредитора может выступить банк, тогда ИП придётся пройти процедуру подачи документов (в том числе финансовых), рассмотрения заявки и вынесения решения (не всегда положительного). Зачастую, ИП прибегают к получению займов от других ИП или ООО, причём безвозмездно. В каких ситуациях выдача займаосуществляется без взимания процентов и как составить соглашение для снижения рисков.

Правовые особенности

Чтобы заключить соглашение о займе, требуется разбираться в правовых аспектах. Так, согласно налоговому законодательству и ГК РФ, займом признаётся сделка по передачеодним участником другому денегили других объектовдругой стороне, а та, в свою очередь, принимает их, обязуясь вернуть полную сумму. Соглашение о предоставлении займа может быть оформлено между двумя ИП, ИП и ООО, ИП и физлицом.

Гражданским Кодексом России установлено, что соглашение о предоставлении займа между ИП оформляется в устной или письменной форме, однако, для снижения рисков невозврата лучше использовать простую письменную форму. Обязательно заключать договор, если сумма заёмных средств превышает 10 МРОТ.

Займы выдаются на возмездной (с начислением процентов) или безвозмездной основе. Процентный заём между двумя ИП или ИП и ООО заключается с целью извлечения прибыли, поэтому размер долга увеличивается на сумму процентов. Причём, если соглашением не зафиксирован размер ставки процента, то применяется ставка рефинансирования, действующая на момент подписания. Беспроцентный вариант часто используют связанные, аффилированные лица или партнёры.

Статьёй 809 ГК РФ зафиксировано, что заём является беспроцентным, если:

- соглашение подписано предпринимателем и юридическим лицом на сумму до 50 МРОТ;

- заём предоставляется материальными вещами, а не в виде денег.

Срок действия договора займа определяется конкретной датой или фактом погашения полной суммы займа

. Таким образом, заключение беспроцентного договора займа предусматривает отсутствие коммерческой выгоды. При досрочном возврате долга в полном объёме, обязанности по выполнению условий договора действуют до момента уплаты налогов.

Рекомендуем к изучению! Перейди по ссылке:

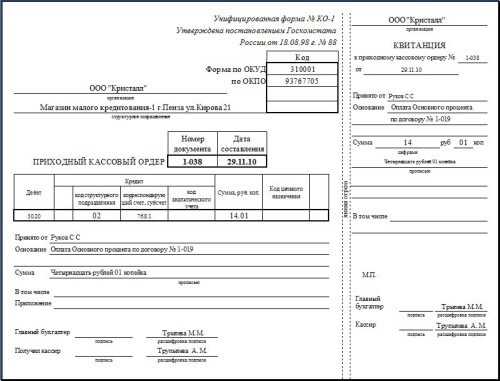

Выдача или возврат кредита может осуществляться путём перечисления денег заёмщику на расчётный счёт или наличными вкассу. В последнем случае, погашение оформляется КО.

Необходимые документы

Закон не выдвигает требования к комплекту документов, которые необходимо предоставить сторонам для заключения соглашения займа. Запрашивать документы необходимо для того, чтобы обезопаситься от финансовых рисков, причём независимо от стороны.

Рекомендуется предоставление:

- ИП: копии свидетельства ОГРИП и ИНН, паспорта;

- ООО: копии свидетельств о государственной регистрации и ИНН, паспорт подписанта и документы, подтверждающие полномочия подписанта.

Договор беспроцентного займа между ИП и физическим лицом также предусматривает предоставление документовсторонами, включая физлицо, которое обязано предоставить копии паспорта, свидетельства о браке и письменное согласие супруга на сделку. Все копии должны быть нотариально заверены. В момент передачи денег желательно оформить расписку или акт передачи, с обязательным указанием даты, подписей сторон, преимуществом будет привлечение свидетелей. Заверение договора займа у нотариуса не требуется законом, однако, данный факт поможет избежать судебных издержек, если контрагент будет оспаривать действительность сделки. Более того, нотариус, подтвердит вменяемость и дееспособность участников на дату подписания, действительность всего комплекта документов. Ниже представленобразец договор беспроцентного займа образец, который служит «скелетом» шаблона, дополняемого индивидуальными пунктами иусловиями:

Составляя договор займа, желательно привлекать специалистов-юристов, особенно, если в качестве займа передаётся материальное имущество, например, автомобиль или недвижимость.

Условия договора

Условия соглашения должны предусматривать всевозможные риски и защищать интересы каждой стороны.

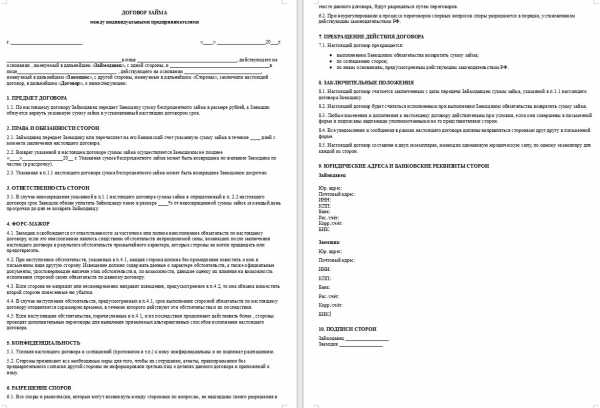

Поэтому, беспроцентный займ между ИП и ИП фиксируется договором, который содержит следующие разделы:

Рекомендуем к изучению! Перейди по ссылке:

- преамбула – данные сторон сделки, то есть предпринимателей, которые заключают соглашение: реквизиты паспорта, документов-оснований осуществления деятельности;

- предмет договора – размер выдаваемого займа;

- права и обязанности сторон – при выдаче одним ИП другому индивидуальному предпринимателю кредит беспроцентного кредита (займа) важно закрепить срок возврата. При этом при желании, можно разрешить выплату долга частями или в рассрочку (приложив к соглашению форму расчёта), разрешить досрочное погашение, ведь, если займ беспроцентный, потерять доход от досрочного возврата средств невозможно;

- ответственность сторон – раздел закрепляет, как правило, ответственность Заёмщика, а именно, размер штрафных санкций в случае несвоевременного возврата заёмных средств. Важно отличать пени (расчёт в процентах), которые начисляются, в основном, за каждый просроченный день платежа(причём, чем крупнееразмер займа, тем больше пени), от штрафа, который начисляется единовременно при наступлении какого-либо факта;

- форс-мажор – описание ситуаций, как правило, связанных с обстоятельствами непреодолимой силы, при наступлении которых возможен перенос даты возврата;

- конфиденциальность – пункт позволяет закрепить требования о неразглашении сведений о наличии финансовых взаимоотношений между участниками;

- разрешение споров;

- прекращение договора – как правило, условий прекращения договора 3: при возврате денежной суммы в полном объёме, по взаимному решению участников или иным обстоятельствам, предусмотренным законодательством РФ;

- заключительные положения и реквизиты сторон.

При этом условие о беспроцентном пользовании займом должно быть зафиксировано одним из пунктов, в обратном случае, заимодавец имеет право истребовать проценты. Бланк договора составляется в 2-х экземплярах, наделённых одинаковой юридической силой, по одному для каждой стороны.

При составлении документа важно оговорить и дополнительные условия выданного предпринимателю кредита, чтобы ни одна из сторон не имела разночтений, например, целевое использование, то есть конкретные цели для использования денежных средств.

В таком случае, все сделки заёмщика с кредитными деньгами подлежат контролю со стороны кредитора. При нарушении целевого использования предусмотрены штрафные санкции,например, досрочный возврат всей суммы долга. Также, к соглашению может быть приложен график возврата долга, закрепляющий порядок выплат.

Каждое изменение или дополнение к договору должно быть оформлено в письменно виде. Обязательно согласование обеими сторонами закреплением подписями.

Налогообложение займа

Вопрос налогообложения по договорам беспроцентного займа, заключённым между ИП и ИП или между ООО и ИП имеет особенности:

- займодавец не приобретает какой-либо выгоды от предоставления кредита, а значит, налоги не уплачивает;

- заёмщик получает выгоду в виде внереализационного дохода, следовательно, возникает обязанность уплаты налогов.

Предприниматель-заёмщик, применяющий основную систему налогообложения должен уплатить НДФЛ в виду получения материальной выгоды. При этом, начисляя налоги, важно учесть, что выданные и возвращённые обратно займы не оказывают влияния на расчёт, так как не принимаются к учёту в расходной части. Также, их нельзя отнести к прибыли и учесть в доходной части учёта. Движение денежных средств, присутствующее при перечислении суммы займа со счёта кредитора заёмщику (безналичнолибо наличными) не облагается НДС. По этой же причине, весь объём суммы (даже при наличии начисленных процентов) освобождён от начисления НДС. Счёт-фактура не выставляется. ИП и ООО при ведении отчётности разрешено не исчислять взносы на пенсионное, медицинское и соцстрахование, страхование от профессиональных заболеваний и несчастных случаев на работе.

ИП, применяющим «упрощёнку» разрешено не уплачивать НДФЛ за доходы, полученные от осуществляемой предпринимательской деятельности, получение займов в эту категорию не входит. В связи с этим, субъекты предпринимательства на УСН, согласно ст. 224 НК РФ, обязаны уплатить НДФЛ в объёме 35% от суммы полученной материальной выгоды. В качестве даты получения выгоды выступает день поступления всей суммы займа на счёт кредитора или письменно оформленное обращение об отсутствии претензий от имени кредитора.

Корректное составление соглашения, внимательный подход к каждому пункту, анализ возможных последствий на предварительных этапах позволит в будущем избежать рисков невозврата и судебных разбирательств.

tvoeip.ru

Беспроцентные займы между физическим и юридическим лицом

На данный момент некоторые ИП-физические лица берут такой вид кредита, как беспроцентный займ между физическим и юридическим лицом — например, между физлицом-бизнесменом и юрлицом-Обществом с ограниченной ответственностью (ООО).

Такие денежные средства чаще берут аффилированные лица, которые осуществляют перераспределение денег между собой, а также различные хозяйствующие субъекты — ИП и другие.

Согласно гражданскому законодательству РФ, договор займа считается соглашением, по которому заимодавец (например, юридическое лицо — ООО) может выдать заёмщику (например, физическое лицо — ИП) в собственность деньги.

В подобной ситуации ИП — физическое лицо должен вернуть юрлицу — организации сумму полученных денег.

Беспроцентный займ между ИП и организацией — определение

Согласно ст. 809 ГК РФ займ считается беспроцентным, если:

- договор подписан между физлицом (ИП) и юрлицом (ООО) на сумму, которая равна 50 минимальным размерам оплаты труда (МРОТ) как максимум;

- если по договору подобное физическое лицо — предприниматель получает не деньги, а определённые вещи.

В итоге заёмные средства считаются беспроцентными, если заимодавец или заёмщик не применяет их для получения коммерческой выгоды.

ИП-заёмщик может досрочно вернуть заимодавцу — организации сумму долга. Однако, после погашения бизнесменом долга, между физлицом (ИП) и юрлицом (ООО) сохраняются обязанности по исполнению договора займа, пока не будут выплачены конкретные налоги.

Налогообложение бизнесмена

Юридическое лицо (ООО) — заимодавец не платит налоги в казну РФ, потому что от предоставления физлицу-ИП заёмных средств компания не получает никакой прибыли. Такие заёмные деньги не считаются «налоговой базой» (п. 10 ст. 251 НК РФ).

В подобной ситуации ООО-заимодавец не уплачивает в казну РФ налоги.

В итоге ООО не платит в казну РФ ни НДС, ни налог на прибыль.

В то же время согласно п. 8 ст. 250 НК РФ, у заёмщика — бизнесмена, который получил беспроцентный заем, появляется внереализационный доход.

В подобной ситуации расчёт оценки экономической выгоды делают исходя из текущей ставки рефинансирования ЦБ РФ. Согласно Указанию ЦБ РФ от 11 декабря 2015 года № 3894-У ставка рефинансирования с 1 января 2017 года равна 11% годовых.

По договору о предоставлении заёмных средств физлицо (ИП-заёмщик) при получении денег от ООО — заимодавца получает конкретную экономическую выгоду, потому что бизнесмен использует полученные денежные средства в своей деятельности.

В подобной ситуации если ИП берёт заёмные средства у компании в рублях, то он платит налог на доходы физлиц в виде экономической выгоды по ставке 35% от 3/4 установленной ключевой ставки ЦБ РФ.

В итоге юрлицо (ООО и др.) даёт займы любым физлицам (ИП и др.) без уплаты налогов. В то же время физлицо — бизнесмен при получении ссудных средств платит вышеперечисленный налог — НДФЛ.

Беспроцентные заёмные средства — необходимая документация

При оформлении займа между физлицом (ИП) и юрлицом (ООО), бизнесмен-заёмщик и компания-заимодавец составляют договор о предоставлении заёмных средств.

Согласно ст. 808 ГК РФ договор беспроцентного займа ИП и компания заключают между собой в письменном виде, если ссудная сумма равна 10 МРОТ как минимум. В то же время если заимодавец — юрлицо, то займы могут быть любыми.

В итоге Гражданским Кодексом РФ не регулируются беспроцентные займы между заимодавцем — физлицом и заёмщиком — организацией.

В то же время в соответствии с п. 1 ст. 16 ГК РФ, если один из участников сделки — юрлицо (ООО компания, фирма и др.), то предоставление или получение заёмных средств должно быть оформлено в письменном виде. Иными словами, по подобной сделке стороны обязаны заключить договор на бумаге.

В итоге, когда оформляются беспроцентные займы между физлицом — заимодавцем (ИП) и юрлицом (компанией) также составляется договор.

Бизнесмен — физлицо может перечислить беспроцентный займ на расчётный счёт ООО — заёмщика (к примеру, со своего счёта в банке) либо внести эту сумму в кассу фирмы наличкой.

При предоставлении беспроцентных заёмных средств юрлицу — ООО наличкой, бизнесмен-физлицо пользуется приходным кассовым ордером (ф. № КО-1), которая утверждена постановлением органов статистики РФ от 18 августа 1998 г. № 88.

Квитанцию к такому ордеру подписывает главный бухгалтер компании-заёмщика, и кассир. Когда ИП даёт заёмные средства ООО, на такой квитанции кассир ставит печать и регистрирует её в журнале регистрации приходных и расходных ордеров (форма № КО-3).

В итоге бизнесмену-заимодавцу кассир оставляет квитанцию, а сам ордер оставляет в компании-заёмщике.

Также согласно указанию ЦБ РФ от 11 марта 2014 г. № 3210-У, компании должны переводить в банковское учреждение всю наличку, которая образовалась сверх используемых лимитов остатка налички в кассе.

В итоге полученную в кассу сумму долга компания должна перевести на банковский расчётный счёт.

Заёмщик-компания должен вернуть физлицу-ИП беспроцентные займы 2 путями:

- через перевод денег на счёт бизнесмена в банковском учреждении;

- либо сдать наличку в через кассу фирмы ИП.

В последнем случае при выдаче заёмных средств оформляется расходный кассовый ордер (ф. № КО-2).

ИП и ООО: обходимся без процентов

ИП и ООО: обходимся без процентов

Беспроцентные займы между физлицом-ИП и юрлицом-ООО более выгодно брать организациям, потому что в подобной ситуации фирмы не уплачивает налоги с этого дополнительного дохода.

Договор о предоставлении заёмных средств — основной документ, который регулирует отношения заимодавца-ООО и заемщика-ИП.

Если бизнесмен берёт заёмные средства у организации, то документировать такие финансовые отношения не надо.

В договоре займа между физлицом-ИП и юрлицом-компанией должны быть такие пункты:

- пункт, в котором указана информация о беспроцентном пользовании заёмными средствами – то, что одна из сторон даёт заёмные средства другой;

- пункт, в котором зафиксирован факт передачи денег компанией бизнесмену;

- пункт, в котором указан сроки возврата бизнесменом полученного займа;

- пункт, в котором отражена информация о правах и обязанностях сторон — заимодавца и заёмщика;

- пункт, в котором говорится о методах разрешения спорных вопросов, возникающих в этом деле.

В конце такого договора и ИП-заёмщик, и ООО-заимодавец указывают свои реквизиты.

Составление договора — основные нюансы

Договор беспроцентного займа вступает в силу с даты его подписания. В подобной ситуации заимодавец-ООО даёт деньги, а заемщик-ИП получает беспроцентный займ на руки — после подписания ими такого договора.

Также в этой ситуации ООО может взять от ИП расписку — с обязательством возвращения заёмных средств.

При наступлении форс-мажора, и физлицо — заёмщик и юрлицо — заимодавец руководствуются положениями установленных законов РФ, если иное не указано в договоре.

Так, если ИП вовремя не выплатил ежемесячный заёмный платёж из-за пожара, природного катаклизма или попал в автокатастрофу и др., то срок выплаты ежемесячного платежа продлевается на время действия этих обстоятельств.

В договор займа предпринимателем или ООО могут быть внесена определённые корректировки — в подобной ситуации, например, можно увеличить срок выплаты денег.

Подобный договор не надо заверять у нотариуса. Однако, если стороны повысить надёжность исполнения такого договора и получить дополнительные гарантии, то могут нотариально заверить подобный документ. Заверение каждой подписи стоит примерно 500 р.

Нарушение договорных условий – штрафные санкции

При полном или частичном невозврате средств в установленные сроки в отношении заёмщика — ИП применяются положения ст. 811 ГК РФ.

При отказе бизнесмена возвращать деньги ООО — заимодавцу, юрлицо вправе подать судебный иск на должника-предпринимателя. При этом подача иска облагается госпошлиной. Её размер юристы суда определяют в индивидуальном порядке — в зависимости от судебных требований истца (ООО).

Срок рассмотрения подобных дел составляет 60 дней с даты подачи иска.

В некоторых ситуациях заимодавец делает переуступку своих требований. Такую операцию оформляют при заключении договора цессии.

Если юридическое лицо-заёмщик (ООО) не сделает такого перевода заёмных средств в банк, то на ООО и её сотрудников будут наложены такие санкции (ст. 15.1 КоАП РФ):

- на должностное лицо — штраф, равный 40–50 МРОТ;

- на юридическое лицо — штраф, равный 400–500 МРОТ.

Согласно ФЗ от 14 декабря 2015 года «О МРОТ», с 1 января 2017 года МРОТ равен 6204 р. в месяц.

В итоге размер штрафных санкций, которые могут быть наложены на ООО-заёмщика за нарушение кассовой дисциплины, составляет:

- на должностное лицо компании — 248 000–310 000 р.;

- для организации — 2 480 000 до 3 100 000 р.

В итоге заёмщиками и заимодавцам нужно с особым вниманием относиться к составлению и заключению договоров беспроцентного займа между физлицами — ИП и юрлицами — ООО. Обоим сторонам такой сделки необходимо пользоваться соответствующими законодательными актами.

В итоге и заёмщик — физическое лицо, и заимодавец — юридическое лицо предотвратят возникновение конфликтных ситуаций не только между собой, но и с судебными и иными контролирующими госорганами.

Образец беспроцентного договора займа между физическим и юридическим лицом

Оцените статью:(0 голосов, среднее: 0 из 5)

Поделитесь с друзьями!ipexperts.ru

Договор займа между ИП - образец 2018 года. Договор-образец.ру

Тип документа: Договор займаДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

В договоре займа между ИП (индивидуальными предпринимателями) действуют займодавец и заемщик. Займодавец предоставляет заемщику определенную сумму денег без процентных начислений на определенный срок, с обязательством заемщика задолженность погасить в срок.

Основные моменты

В договоре указывается, каким способом заемщик получает от займодавца денежные средства и через какой промежуток времени. Далее обязательно указывается срок возврата (день, месяц, год). В следующих разделах договора стороны определяют меру ответственности за невыполнение обязательств и размеры неустойки, которую заемщик обязан будет выплатить займодавцу в случае нарушения сроков погашения займа.

В дальнейших разделах договор посвящен обстоятельствам форс-мажорного характера и действиям, которые в этом случае необходимо предпринимать. В условиях прекращения действия договора перечисляются причины и мера ответственности сторон за нарушение договорных обязательств. В конечных разделах договора стороны указывают свои юридические адреса и банковские реквизиты. Подписями скрепляется полная согласованность по пунктам договора.

У вас есть юридический вопрос?

Скачать Договор займа между ИП

Скачать в .docСохраните этот документ у себя в удобном формате. Это бесплатно.

Обратите внимание! Приведено лишь начало документа. Полную версию вы можете скачать по соответствующей ссылке.

Скачать в .docСохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

Документы, которые также Вас могут заинтересовать:

dogovor-obrazets.ru