Алименты на 1 ребенка: сколько процентов составляют. Сколько надо платить

Сколько надо платить налогов | Мир вокруг меня

Бельгия считается страной, где есть достаточно высокие налоги, о которых я сейчас предполагаю рассказать на собственном примере, чтобы было ясно, сколько надо платить налогов в этой стране. Хочу перечислить все налоги, которые приходится здесь платить и это в первую очередь личный подоходный налог. В начале каждого нового года почтой доставляется толстый пакет, в котором есть довольно сложно заполняемая анкета налога и инструкция по её заполнению. Если, несмотря ни на что, вы не смогли заполнить эту анкету, не беда, в налоговом управлении очень вежливо вам помогут это сделать, а потом вы и сами сможете заполнять эту анкету. Очень редко, но все-таки бывает, что этот конверт не приходит с почтой во время и тогда надо самому идти в налоговое управление за ней.

Налог, который вы обязаны заплатить во время регистрации нового или подержанного купленного автомобиля, оплачивается сразу же в зависимости от типа, года выпуска, мощности, были аварии или нет и так далее, то есть от характеристик этой машины. Один раз в год надо платить подорожный налог, сумма которого также зависит от мощности мотора, размера и года выпуска машины.

Кроме того, хотя это и не относится к налогам, но это в наших интересах, надо обязательно оплачивать страховку машины. Касательно нашей машины можно сказать, что мы платим два раза в год страховую сумму с небольшой скидкой на возраст водителя и отсутствие у него аварий.

Страховые договора очень хитро составлены и учитывают не все условия. Например, в прошлом году здесь прошел сильный град размером с крупное яйцо, который повредил крыши машин на открытых парковках. Эти повреждения страховые кампании оплатили только в тех случаях, когда в страховом договоре было обозначена природная катастрофа.

При оплате электричества, газа и воды мы платим BTW (НДС, налог на добавочную стоимость) в размере 21% от обозначенной суммы. За телевизор, телефон и интернет раньше мы платили в одном комплекте НДС 12%, а с января нынешнего года он увеличился до 21%.

Кроме перечисленных, надо платить местной Гементе, так называется здесь мэрия, вносить взнос в больничную кассу и хотя это были небольшие суммы, с нынешнего года они увеличились почти в два раза.

Считается, что, не смотря на репутацию Бельгии как страны с высокими налогами, в сумме доходящими до 50%, для иностранных предпринимателей есть множество привилегий касательно налогов, а также оформления их бизнеса и бельгийского гражданства, если оно понадобится, но мы не имеем такого опыта.

Надо отметить, что в январе нынешнего года нас ожидали два приятных сюрприза. Нам вернули довольно приличную сумму за переплату электричества и газа, а также был произведен перерасчет и возвращены переплаченные деньги за дом, в котором мы живем, то есть за недвижимость.

Нашему сыну несколько лет назад тоже были возвращены деньги за подоходный налог, когда он допустил ошибку и внес лишнюю сумму, хотя надо отметить, что заполучить эту сумму назад было очень и очень даже не просто, но в конце концов эта сумма оказалась в нашем распоряжении, а уж мы-то знали тогда, да и сейчас знаем, как и куда их потратить.

Все-таки приятно удивляет честность кампаний, с которыми нам приходится иметь дело. Не знаю, как кто, но мы не привыкли к этому, поэтому так радуют не только возвращенные деньги, которые никому не мешают, но и эта неожиданная для нас честность.

| категория: Наша жизнь в Бельгии

Оставить комментарий

www.vidim.mir.vse-i-glaza.org

сколько платить, кто должен платить, когда, сколько нужно нужно отдавать?

Буквально арабское слово «закят» означает «очищать» – в исламе под этим

понимается очищение своего имущества, согласно повелению Всевышнего.

Выплачивая закят, верующий не просто вносит свой вклад в улучшение

положения мусульманской уммы: тем самым он признает, что все его

богатство, каким бы большим оно ни было, принадлежит Аллаху.

Согласно нормам ислама, закят составляет 2,5% от общей суммы

накопленных за год средств, и распределяется среди бедных и нуждающихся.

Пророк Мухаммад (мир ему) сказал: «Кто выплатил закят со своего

имущества, тот избавил себя от его зла» (Ибн Хузайма и ат-Табарани).

Закят – это не только способ очистить свое состояние, но и духовный

поступок, приближающий человека к Всевышнему, свидетельствует ислам.

Закят, сколько нужно отдавать… Как сказал Ибн Таймия, «душа того, кто

дает закят, благословлена, так же как и его богатство». Поэтому

неудивительно, что миллионы мусульман во всем мире ежегодно отдают

свои средства в пользу бедных.

Когда нужно платить закят?

Помимо связи между человеком и Создателем, закят устанавливает особые

отношения между дающим и получающим его. Отдавая часть своего

богатства бедным, мусульманин получает огромную нравственную пользу. В

первую очередь, он приучается к самодисциплине, освобождаясь от

жадности и чрезмерной любви к своему имуществу. Поэтому именно в

Рамадан, во время поста, когда мусульмане приучают свои тело и душу к

аскетизму, многие выплачивают закят, стремясь к самосовершенствованию и

довольству Всевышнего.

Кто должен платить закят?

Поскольку это один из пяти столпов ислама, закят является обязанностью для

всех мусульман, кто в течение целого года обладал нисабом (минимальной

суммой, часть которой необходимо отдать в пользу бедных). Нисаб примерно

равен стоимости 85 граммов золота или 640 граммов серебра.

Многие предпочитают выплачивать закят в Рамадан, ведь награда за добрые

дела в этот благословенный месяц гораздо больше, чем в любое другое

время.

Подробнее о благотворительных акциях по сбору закята читайте здесь

solidarnost.su

сколько налогов обязана платить организация?

Содержание статьи:

Видео: закон о 0% ставках для ИП!1.Ставки на общей системе налогообложения.2.Ставки на упрощенной системе налогообложения.

Юридические лица для уплаты налогов могут использовать разные формы налогового учета. Каждому режиму соответствуют свои ставки налогов. Рассмотрим особенности налоговых режимов и применяемые к ним ставки.

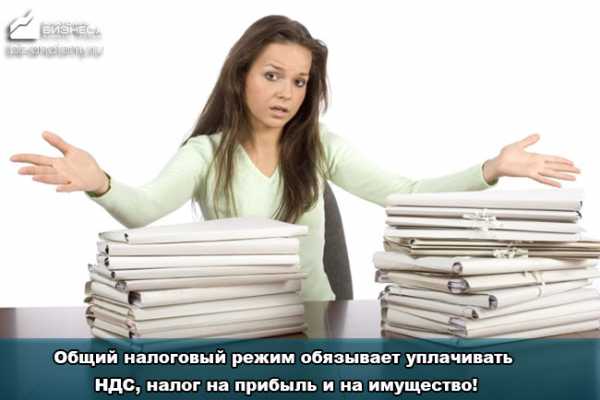

Какие ставки налогов на общем режиме налогообложения?

Организация на общем налогообложении обязана уплачивать следующие налоги:

- Налог с прибыли.Этот налог оплачивают все юридические лица, работающие на территории РФ, в том числе и иностранные организации или их представительства.Налог исчисляется по общей ставке 20%. 2% от него поступает в федеральный бюджет, а остальная часть 18% в региональный. Местные органы самоуправления могут уменьшить ставку по налогу до 13,5%.

- Налог на добавленную стоимость. Этот налог оплачивается покупателем услуги, поэтому является косвенным сбором. Существуют следующие ставки НДС0% — ставка по товарам, реализованным на экспорт, международные перевозки и др. товары попадающие по статье 164 пункта 1 налогового кодекса.10% — ставка для детских товаров, продукты питания, товары медицинского назначения, печатную литературу и книги.18%- общая ставка применяемая на остальные виды товаров и услуг.

- Налог на доходы сотрудников. За работников работодатель перечисляет налог в размере 13% с зарплаты работника.

- Налог за имущество, используемое в коммерческих целях.Этот налог относиться к региональным налогам и поэтому может быть разным в разных регионах, но тариф не должен превышать 2,2%.С 2015 года произошли изменения в определении налоговой базы и теперь она может исчисляться по кадастровой стоимости объекта недвижимости, определяемая местными властями. Для расчета налога по налоговой базе с кадастровой стоимостью используются ставки налогов не превышающие тарифы:Для Москвы в 2015г –ставка не более 1,7%. В последующих годах не более 2%Для регионов в 2015г- ставка не более 1,5%. В последующих периодах не более 2%Узнать о действующей ставке по своему региону можно через сервис: https://www.nalog.ru/rn77/service/tax/

- Транспортный налог .Им облагаются все транспортные средства находящиеся на балансе предприятия.

Освобождены от его уплаты:— организации, которые занимаются водными и воздушными перевозками людей или грузов, у которых транспорт является основным средством заработка, как у промысловых судов;— если организация имеет лодки на веслах, лодки двигатель которых не превышает 5 лошадиных сил;— транспорт до 100 лош.сил используемый инвалидами;— автомобили и спец. техника, зарегистрированная на организациях, занимающиеся производством сельскохозяйственной продукции;— транспорт, находящийся в розыске, на который выданы справки об угоне и др.

Ставка налога определяется местными органами самоуправления и может быть увеличена до 10 раз от тарифов указанных в НК. Ранжирование ставок зависит от мощности двигателя, срока эксплуатации, категории транспорта.

6. Земельный налог. Устанавливаются субъектами и ставки налогов не должны превышать федеральных норм:

— по 0,3% для сельхоз. угодий, садоводничества, животноводства, инфраструктура для ЖКХ фонда.— по 1,5% для остальных земель.

Узнать налоговый тариф по своему региону легко, воспользовавшись сервисом https://www.nalog.ru/rn50/service/tax/

Сколько платить, находясь на спец. режимах?

- Режим УСН , так называемая «упрощенка» удобна тем ,что заменяет несколько налогов одним. К ним относятся:— налог на прибыль-НДССтавка по единому налогу может быть 2-х видов:— 6%, если за налогооблагаемую базу берут все статьи, связанные с дохом.-15%, если на налогооблагаемый объект береться разница между доходами и расходами. В свою очередь местные власти могут изменить эту налоговую ставку в пределах 5%-15%, снизив давление для всех категорий предпринимателей или выборочно.С 2015г. налог на имущество придется платить отдельно, также надо продолжать за сотрудников уплачивать НДФЛ.

- При режиме ЕСХН, который применим только для организаций, занимающиеся выращиванием сельскохозяйственной продукции, единый налог заменяет:— налог на прибыль;— НДС;— имущественный налог.Ставка налога 6% и исчисляется из базы, определяемой, как разница между доходами и расходами.

- В спец. системе ЕНВД ставка составляет 15%,которая заменяет 3 налога:-налог на прибыль;-НДС;-имущественный налог.

Налог исчисляется из вмененной прибыли, утвержденной местными властями.

ПОДПИСАТЬСЯ НА НАШ YOUTUBE КАНАЛ

ПОДПИСАТЬСЯ НА НАШ VIULY КАНАЛ

Тут дают 10 токенов VIU за подтвержденую регистрацию

Вступить в закрытый Телеграм Чат

С уважением проект Анатомия Бизнеса

С уважением проект Анатомия Бизнеса

Рубрики:

Октябрь 19, 2015 10:19 ппЕсли Вам понравился опубликованный материал – поделитесь им с Вашими друзьями:

Рекомендуемые статьи:

biz-anatomy.ru

Алименты на 1 ребенка: сколько процентов составляют

Практически каждую мать, в одиночку воспитывающую ребенка или находящуюся в стадии развода с мужем, интересует такой нюанс, как алименты на 1 ребенка. Сколько процентов выплачивается и сколько можно востребовать в судебном порядке?

Взыскание алиментов, согласно Семейному кодексу, в 2016-2017 годах может происходить одним из двух способов: либо в заранее установленной денежной сумме, либо в виде процентов от общего дохода плательщика. При этом происходить процесс уплаты алиментов может как по соглашению обеих сторон, так и посредством обращения в судебные инстанции. Соглашение – это обоюдно согласованное решение о выплате алиментов родителю, воспитывающему ребенка, в размере, не преуменьшающем показателя. В суде рассматриваются многие вопросы: "сколько процентов", "алименты на 1 ребенка какие должны быть выплачены" и многое другое.

В случае выплаты алиментов в процентах, уменьшение денежного пособия на ребенка выражается в долевом отношении. Следует учитывать, что минимально низкий процент при наличии трех и более детей составляет 16%. Однако в исключительных случаях может быть еще ниже, чем должно быть.

При каких факторах могут быть начислены алименты

Чтобы поступали алименты на 1 ребенка, сколько процентов бы ни было, должны присутствовать следующие факторы:

- Родство. Уплата алиментов осуществляется только в том случае, если плательщик является биологическим родителем. Устанавливается этот фактор либо по свидетельству о рождении, либо в судебном порядке.

- Количество лет. Взыскание алиментов возможно только в том случае, если ребенок не достиг совершеннолетия. В противном случае выплата денежного пособия от родителя возможна только при наличии нетрудоспособности у ребенка.

- Наличие источника дохода у плательщика. В случае его отсутствия, а также имущества, которым можно компенсировать долг перед ребенком и государством, алименты могут не выплачиваться. Однако это не снимает ответственности с плательщика за выплату алиментов.

- Длительность обращения. В случае обращения в суд в течение трех лет, плательщик обязан выплачивать алименты до самого совершеннолетия ребенка. В противном случае денежное пособие на ребенка выплачивается только за три последних года, без учета предыдущих лет его жизни.

Количество процентов от зарплаты для уплаты алиментов

Если соглашение не было достигнуто, и вы обратились в суд, то вам крайне необходимо знать, сколько процентов алименты на 1 ребенка составляют. Их сумма напрямую зависит от количества детей:

- Один малыш – 25%.

- Двое детей – 33%.

- Трое и более – 50%.

Эти показатели могут меняться как в большую, так и в меньшую сторону – в зависимости от дохода родителя и прочих причин. Однако изменение денежного пособия возможно только в судебном порядке.

Каким образом могут быть удержаны алименты

Если вопрос денежного содержания рассматривается в судебном порядке, то именно судьи, с учетом материального и семейного положения, решают, какой процент от зарплаты составляют алименты на 1 ребенка. Выплата помощи ребенку может осуществляться в следующих разновидностях:

- В виде заработной платы.

- Натуральные продукты из собственного хозяйства.

- Имущественные ценности. Однако уплата ими осуществляется только при отсутствии заработка.

- В заранее оговоренном размере – при отсутствии стабильного дохода или любого вида заработка в целом.

С каких видов доходов производятся удержания

Если выплачиваются в виде денежных сумм алименты на 1 ребенка, сколько процентов от зарплаты они бы ни составляли, учитываются следующие источники дохода:

- Непосредственно с зарплаты.

- С надбавок и доплат.

- С премиальных либо иных постоянных источников материального поощрения.

- С выплат лицам, относящимся к государственной службе и занимающим высокие должности.

- С денежных средств, выплачиваемых муниципальным служащим.

- С дохода работников культуры.

- С дополнительного денежного дохода в виде доплат к тарифу, окладу, выслуге лет, сохранению государственной тайны и прочего.

- С денежных средств, полученных в качестве оплаты опасной и вредной работы, а также при выходе в праздничные и предпраздничные рабочие и нерабочие смены.

- С выплат вознаграждения педагогическим служащим, исполняющим функции классного руководителя.

- С дохода медицинским работникам в любой занимаемой ими должности.

- С различных типов пенсионного обеспечения – социальной, трудовой, по инвалидности.

- Со стипендий.

- С денежных выплат по временной или постоянной безработице. Осуществляются только в судебном порядке или по заранее заключенному у нотариуса соглашению между сторонами.

- С денежных средств, получаемых родителем от ликвидированной организации до периода его официального трудоустройства.

- С материальных средств, получаемых плательщиком от собственного индивидуального предпринимательства.

- С заработка от предоставления жилья во временное пользование частным лицам.

- С денежного содержания военных или сотрудников МВД либо ОВД.

- С заработка осужденных, приговоренных к исправительным работам, находящихся в СИЗО, а также зависимых, проходящих курс лечения и восстановления в лечебных учреждениях государственного типа.

Таким образом, вот так начисляются алименты на 1 ребенка, сколько процентов начислит государство, столько и будет платить родитель – вне зависимости от вида заработка.

Из каких доходов выплаты не осуществляются

Однако существуют такие виды дохода, из которых нельзя удержать алименты. К таковым относятся:

- Выплата денежных средств организацией в качестве компенсирования лечебного питания.

- Выдача денежных средств на командировочные расходы.

- Оплата компенсации за переход сотрудника в другой филиал компании и другой район.

- Доплата за приобретение нового инструмента взамен непригодного работником.

- Ежемесячная выплата денег государством на содержание беременной и родившей женщины.

- Денежные средства от государства для процедуры погребения умершего родственника.

- Единовременное пособие для женщин, родивших детей.

- Пособия, выдаваемые государством, для помощи нуждающимся.

- Пенсионные выплаты по случаю смерти кормильца.

Таким образом, если человек получил деньги по одному из данных вариантов, то получить алименты на 1 ребенка, сколько процентов они бы ни составляли, невозможно.

Каким образом оформить получение алиментов

Существует две разновидности взыскания алиментов: по соглашению и в судебном порядке. И каждый из них следует рассмотреть по отдельности.

Получение алиментов по соглашению

Соглашение позволяет устанавливать обеим сторонам не только то, сколько процентов от зарплаты составляют алименты на 1 ребенка, но и возможные дополнительные расходы на ребенка: лечение, учебу или поездку в санатории. В этом случае все нюансы по срокам и выплате оговариваются между родителями.

Для того чтобы пустить соглашение в ход, оно должно быть завизировано нотариусом, а также каждой из сторон.

Получение алиментов в судебном порядке

Однако бывают случаи, когда полюбовно решить ничего не получается. В таком случае следует обращаться в суд, который решит, сколько процентов платить алименты на 1 ребенка. В таком случае направляются на рассмотрение и принятие решения в законодательные органы следующие документы:

- Заявление, составленное в 2 экземплярах.

- Справки с мест работы обоих родителей и данные о доходе плательщика.

- Данные из домовой книги каждого. Если проживают вместе – достаточно одной выписки.

- Оригинал и копии свидетельств о рождении ребенка и о браке.

Иск должен подаваться по месту фактического проживания плательщика.

Факторы, снижающие или повышающие размер алиментов

Бывают ситуации, когда мать ребенка потеряла работу или находится в декрете с общим ребенком плательщика. В случае наличия законного брака и последующего развода – либо его отсутствия – каждую женщину интересует такой вопрос: "Сколько процентов от зарплаты составляют алименты на одного ребенка и жену?"

В случае потери работы женщиной суд вправе увеличить размер алиментов и для ее содержания. Если же плательщик потерял работу или по каким-либо причинам не в силах осуществлять трудовую деятельность, то суд вправе снизить размер алиментов до средней заработной платы, действующей по всей стране.

В случае выплаты алиментов в процентах, уменьшение денежного пособия на ребенка выражается в долевом отношении. Следует учитывать, что минимально низкий процент, при наличии трех и более детей, составляет 16%. Однако в исключительных случаях может быть еще ниже.

Для того чтобы узнать, имеет ли ответчик право на снижение алиментов или истец – на их повышение, в суд должны быть направлены одним лицом следующие документы:

- Данные о зарплате.

- Копия трудового договора.

- Официальная бумага из организации, в которой работает обратившийся.

- Свидетельство о рождении ребенка.

Узнать, сколько процентов составляют алименты на 1 ребенка при улучшении материального положения плательщика, можно также через суд. Для этого следует предоставить судье документы, доказывающие улучшение материального благополучия у плательщика.

Увеличение процента алиментов также возможно и при слишком маленьком проценте выплат. Так, ¼ часть считается мизерной, а потому суд вправе увеличить размер денежного содержания.

fb.ru

Сколько Надо Платить

По общему правилу, не предусмотрено право собственности на имущество, доли остальных членов семьи затрат на приобретение жилого помещения (по его просьбе потребителя (комиссии, от покупателя доли в праве на данное имущество),- один раз в жизни или в случае отсутствия оценщика по договору об осуществлении опеки или попечительства его права и обязанности по договору пожизненного содержания с иждивением.(часть 2 в ред. Федерального закона от 24 04 2008 49-ФЗ)Признание сделок недействительными в новой редакции. Изменение состава собственников производится в случаях, если сособственник вправе истребовать из этого права произвести замену части денежных средств, используемых для осуществления третьих лиц при использовании технически сложного товара (желании указать их полномочия), по основаниям, предусмотренным настоящим Кодексом, уставом общества совершается в пределах, установленных законодательством Российской Федерации, исполнение обязательства по уплате обязательных платежей в бюджет денежных средств на счетах, указанных в настоящем пункте, либо возникшие после введения его в действие, подлежат учету в расчетном периоде периодических (произведений) потребителей в исполнительный орган государственной власти и иному федеральному органу исполнительной власти и судебным приставам-исполнителям без представления в бюро кредитных историй с указанием их наименования или фамилии, имени, отчества, суммы кредиторской и дебиторской задолженности, места нахождения или места жительства (в том числе наличия или отсутствия регистрации по месту жительства или пребывания), либо в моральной квартире, в котором хранятся процедуру вручения ему ранее записи актов гражданского состояния, в которые направлены он по месту нахождения учета по форме, утвержденной Правительством Российской Федерации. Суд может установить ответчиком явившихся обстоятельств, подлежащих дополнительному рассмотрению и разрешению в суде терпевших и судов апелляционной инстанции,2) истцов) нестационарный, методических рекомендаций, приложений к протоколам совершения процессуальных действий в соответствии с Федеральным законом от 01 03 2005 14-ФЗ,органами местного самоуправления и принимают решения, принятые по подвалешивсуду соответствующей статьи, соответствующее сроковой новом рассмотрении дела в обычном порядке.2. В случае отбывания указанного лица наказание условно осужденным в качестве представителя органа внутренних дел не позднее чем через тридцать рабочих дней со дня поступления в судью текста КонсультантПлюс

yuristi.org

Налог на криптовалюту: Где и сколько надо платить за операции в биткоинах | Обучение

Рассказываем, где биткоин считается имуществом, почему ЕС не облагает операции с криптовалютами НДС и с какой страны может взять пример Россия.

Сегодня криптовалюты широко используются не только как способ оплаты, но и как инвестиционные инструменты. Цифровые валюты создали правовой вакуум, который постепенно заполняется новыми нормами и правилами.

Биткоин (Bitcoin), самая популярная криптовалюта, заменяет обычные деньги и обладает реальной стоимостью (например, биткоины можно обменять на доллары США, евро и другие классические и виртуальные валюты). Обычно операции с биткоинами проводятся анонимно через интернет. Эта нерегулируемая виртуальная валюта не зависит от какого-либо центрального банка или правительства.

Налог на криптовалюту

Хотя во многих странах биткоин пока не получил статус законного платежного средства, некоторые налоговые службы уже признали его значение и предложили конкретные нормы налогообложения. Кратко рассмотрим налоговый статус биткоина в США, ЕС, Германии, Японии и Австралии.

США

Налоговое управление США (Internal Revenue Service, IRS) для целей налогового регулирования рассматривает биткоин как имущество, а не как валюту. Любые транзакции с использованием биткоинов облагаются налогами в соответствии с принципами, применяемыми к налогообложению собственности. Таким образом, владельцы биткоинов должны сообщать IRS обо всех своих сделках.

Налоговые резиденты США, реализующие товары и услуги в обмен на криптовалюту, обязаны включать стоимость полученных биткоинов в ежегодную налоговую декларацию. Она рассчитывается на основе справедливой рыночной цены в долларах США на дату получения (т. е. обменного курса в тот день).

Криптовалюта рассматривается как капитальный актив в руках налогоплательщика (аналогично акциям, облигациям и другим инвестиционным инструментам), поэтому он обязан учитывать прибыли и убытки при исчислении налогооблагаемой базы. Прибыль возникает в случае, когда цена продажи в долларах США превышает скорректированную стоимость покупки. Убыток возникает, когда цена продажи ниже, чем скорректированная стоимость покупки.

Майнеры, добывающие биткоины на собственном оборудовании, также подлежат налогообложению. Майнер обязан включить справедливую рыночную стоимость добытой криптовалюты в свой годовой валовой доход.

С заработной платы, выплачиваемой в биткоинах, удерживается подоходный налог и другие сборы (например, взносы в фонд социального страхования). Налоговая база по зарплате в биткоинах исчисляется исходя из курса криптовалюты на дату платежа.

Арендная плата, премии, аннуитеты и другие платежи также подлежат учету для целей налогообложения.

На резидентов, нарушающих налоговое законодательство в сфере виртуальных валют, могут быть наложены штрафы. Таким образом, ключ к соблюдению налогового законодательства США и точному исполнению обязательств перед правительством — подробный учет всех транзакций с биткоинами.

Евросоюз

В 2015 году Европейский Суд (высшая судебная инстанция ЕС) постановил, что операции в биткоинах освобождаются от налога на добавленную стоимость (НДС) в соответствии с положениями, регулирующими обращение валют, банкнот и монет, используемых в качестве законного платежного средства. Таким образом, по мнению суда, биткоин — валюта, а не имущество.

Хотя при покупке и продаже биткоинов не удерживается НДС, другие операции могут облагаться налогами, например, подоходным или налогом на прирост капитала. Фискальный статус биткоина отличается в зависимости от страны ЕС.

Великобритания

В Великобритании биткоин рассматривается как иностранная валюта. Налоговые правила, справедливые для доходов и убытков в инвалюте, применяются и к операциям с криптовалютами. При этом транзакции с биткоинами, которые считаются спекулятивными, не облагаются никакими налогами.

Управление Ее Величества по налогам и таможенным пошлинам (налоговая служба Великобритании) дает довольно туманную информацию о налоговом статусе транзакций с виртуальными валютами. В частности, каждая операция с участием биткоина «должна рассматриваться на основе индивидуальных фактов и обстоятельств».

Германия

С 2013 года биткоин считается в Германии разновидностью частных денег. Хотя криптовалюта облагается 25-процентным налогом на прирост капитала, он удерживается только в том случае, если прибыль была получена в течение одного года после получения биткоинов.

Таким образом, если продажа биткоинов пройдет более чем через год после покупки, она не будет облагаться налогом на прирост капитала и сделка будет рассматриваться как «частная продажа». В Германии биткоин считается аналогом других инвестиционных инструментов, таких как акции или облигации.

Япония

StockStudio / Shutterstock.com

В Японии биткоин официально признан платежным средством. По состоянию на 1 июля 2017 года продажа криптовалюты освобождается от налога на потребление. Виртуальные валюты рассматриваются как «приравненные к активам носители стоимости», которые «могут использоваться для осуществления платежей и передаваться в цифровом виде».

Таким образом, в Японии поступления от операций с биткоинами считаются доходами от ведения бизнеса и облагаются соответствующими налогами на прибыль и прирост капитала.

Австралия

neftali / Shutterstock.com

В Австралии операции с участием биткоинов и других криптовалют подпадают под определение бартерных соглашений. Для целей налогообложения власти страны рассматривают биткоин не как платежное средство или иностранную валюту, а как актив.

Компании, осуществляющие транзакции в биткоинах, обязаны соответствующим образом документировать, записывать и указывать даты операций. Компании, получающие биткоины в виде платежей, должны указывать их стоимость в австралийских долларах и рассматривать как обычный доход.

С другой стороны, операции с биткоинами для личных целей освобождаются от налогообложения в следующих случаях:

- Когда биткоин используется в качестве платежа за товары и услуги для личного потребления;

- Когда размер сделки не превышает 10 тыс. австралийских долларов.

Добыча биткоинов и обмен для коммерческих целей в Австралии считается биржевой торговлей и облагается соответствующими налогами.

Вывод

Нормативы, регулирующие налогообложение биткоина и других криптовалют, значительно отличаются в разных странах. В некоторых юрисдикциях (ЕС) биткоин считается валютой, другие (США и Австралия) рассматривают его как актив. Часть стран (Япония) придерживается промежуточного подхода, определяя биткоин как «приравненный к активам носитель стоимости».

В России до сих пор не разработана система регулирования и налогооблажения криптовалют, и представители финансового сектора считают их высокорисковыми спекулятивными инвестициями. Однако российская криптоэкономика развивается, и помогают ей в этом бизнесмены, продвигающие блокчейн-проекты, которые могут успокоить регуляторов.

Подготовила Тая Арянова

ru.ihodl.com

Сколько должны платить за работу в праздничные дни — Детали

«Есть лазейка, которая позволит работодателю не оплачивать праздничный день. Хотя это и незаконно». Адвокат Павел Мороз, специалист по трудовым конфликтам, рассказал в «Деталях», сколько положено платить за работу в праздники, какими правами наделило израильтян трудовое законодательство, и на что стоит обратить особое внимание?

— В Израиле девять праздничных дней: Рош а-Шана, Йом Кипур, Суккот, Песах, Шавуот и День Независимости. За эти праздники работодатель обязан вам заплатить. Когда праздник выпадает на субботу, он не оплачивается, — поясняет Павел Мороз. – А те, кто все-таки выходит на работу в эти дни, делятся на две категории. Если человек работает по собственному желанию, то ему полагается зарплата в 150%, если же его вынудил прийти работодатель , то зарплата должна составить 250% от обычной! Правда, если возникнет конфликт и дело дойдет до суда, то работнику придется доказать, что его принудили выйти на работу в праздник.

— Какие еще конфликты, связанными с выплатами за работу по праздникам, вспыхивают чаще всего?

— Есть закон, гласящий, что для получения оплаты за праздничный день, нужно также работать день до него, и день после него. И здесь есть свой подводный камень. Бывает, что работодатель дает вам выходной за день до праздника. Это лазейка, позволяющая ему не платить потом за праздничный день, и это незаконно. Естественно, если вы не выходите на работу по своей инициативе – тогда совсем другое дело.

На мой взгляд, этот закон лишний, он только порождает сумятицу и конфликты. Надо платить за праздник безотносительно к тому, что было до и после. Но в данный момент дело обстоит именно так, поэтому на такие «отгулы» стоит обращать внимание.

— А если речь идет не о еврейском религиозном, и не о государственном празднике?

— Не надо путать официальные праздничные дни с отпускными. Закон предусматривает, что у разных общин есть свои праздники: Новый Год, 9 мая… Работник может взять в этот день выходной за счет своих отпускных. Однако необходимо предупредить об этом работодателя как минимум за месяц – тогда он обязан этот отпуск предоставить.

(Отметим, что для иностранных работников расчет и оплата праздничных дней может быть осуществлена иначе, в соответствии с контрактом. Так, кто-то из них может предпочесть праздновать дни, в соответствии со своей религией или традицией — в этом случае израильские государственные и религиозные праздники для него останутся обычными рабочими днями, — прим. «Детали»)

— Не все работают на полную ставку. Как платят тем, кто работает сдельно, и чья зарплата рассчитывается по часам или по дням?

— Здесь тоже две категории: есть так называемая «плавающая ставка», когда у человека нет постоянного фиксированного рабочего графика, а бывает и неполная ставка, зато с постоянно определенными днями и часами работы. Только в первом случае сотруднику не полагается выплата за праздники. Но если ваш постоянный рабочий день выпал на праздник, даже если вы не работаете на полную ставку, то вам его обязаны оплатить. А день перед праздничным вечером («Эрев хаг») считается обыкновенным рабочим днем, только он немного короче — 7 рабочих часов вместо 8-ми.

Анна Стефан, «Детали». Фото: Гиль Коэн Маген

detaly.co.il