Образец заполнения декларации по УСН в 2017-2018 годах. Декларация по усн для ип за 2018 год для ип образец заполнения

Нулевая декларация по УСН в 2018 году

Скачать актуальный бланк декларации УСН

Скачать образец нулевой декларации по: УСН “доходы” или УСН “доходы – расходы”

Смотреть инструкцию по заполнению бланка

Сформировать нулевую декларацию УСН без ошибок можно через этот сервис, в котором есть бесплатный пробный период.

Какие страницы мне заполнять?

Нулевая декларация представляется в ИФНС в следующем составе:

| УСН «Доходы» | УСН «Доходы минус расходы» |

| Титульный лист Заполняются все данные, кроме блока, предназначенного для сотрудника ИФНС | |

| Раздел 1.1 Указывается код ОКТМО по строке 010 (030, 060, 090) | Раздел 2.1 Указывается код ОКТМО по строке 010 (030, 060, 090) |

| Раздел 2.1.1 Указывается признак налогоплательщика в строке 102 Заполняются ставки налога по строкам 120-123 | Раздел 2.2 Заполняются ставки налога по строкам 260-263 |

| Если налогоплательщик уплачивает торговый сбор: Раздел 2.1.2 в количестве 2 листов | |

| ИТОГО: 3 листа – для неплательщиков торгового сбора; 5 листов – для плательщиков торгового сбора. | ИТОГО: 3 листа |

При этом во всех полях нулевого отчета, которые остались незаполненными, нужно поставить прочерки.

Суммы уплаченных страховых взносов и торгового сбора в нулевую декларацию заносить не нужно. Эти платежи уменьшают исчисленный единый налог на УСН, а в данном случае налог отсутствует, поэтому уменьшать попросту нечего.

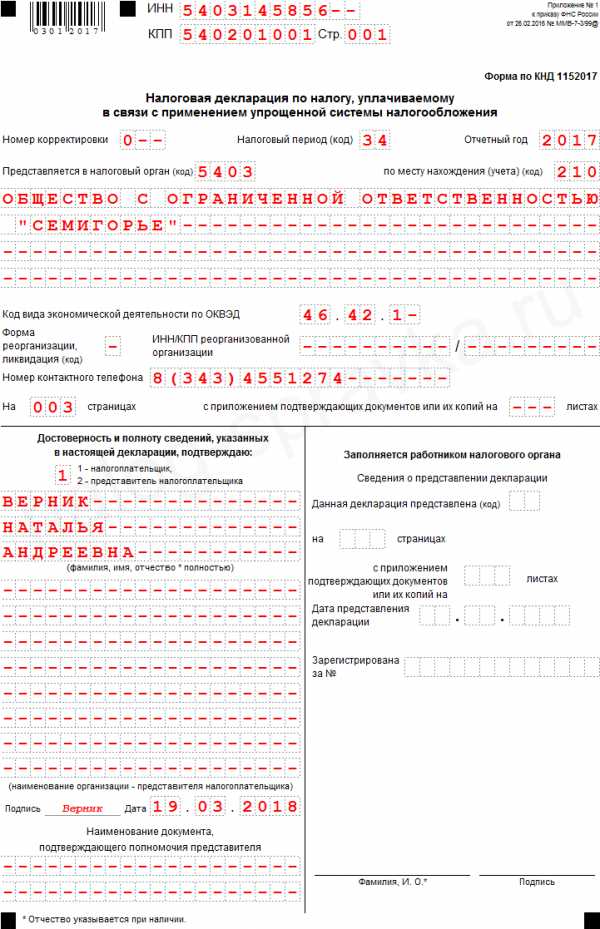

Образец заполнения нулевой декларации по УСН “доходы”

Титульный лист

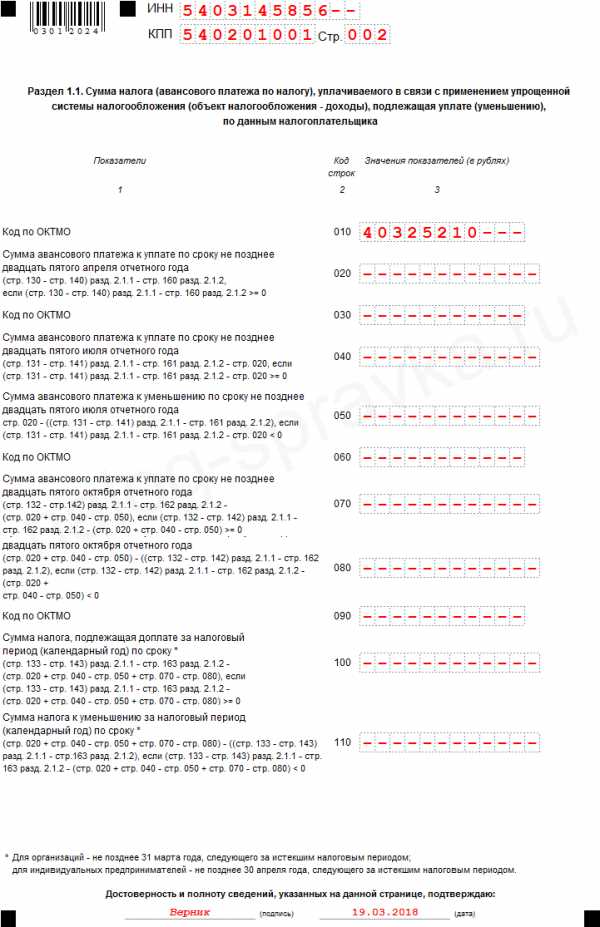

Раздел 1.1

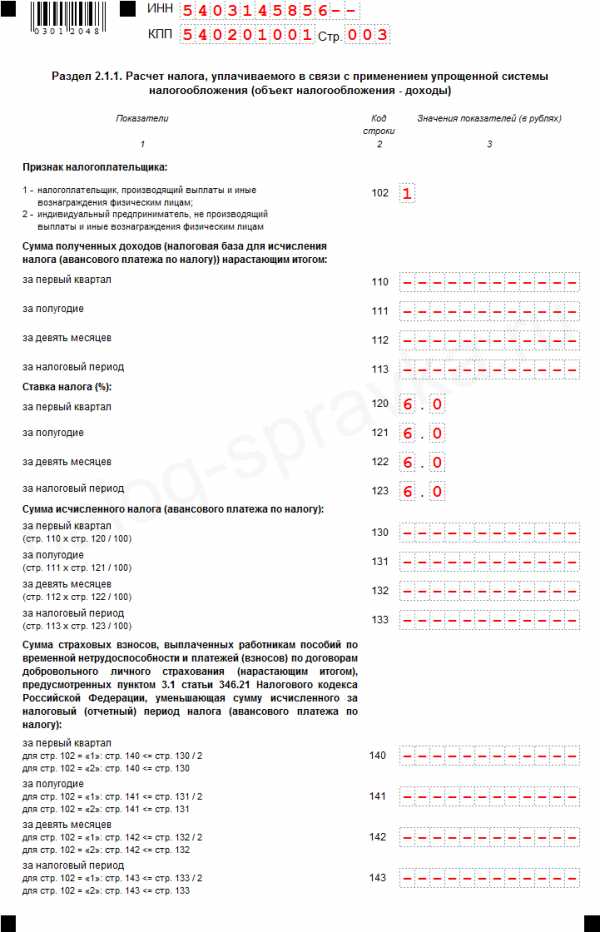

Раздел 2.1.1

Образец заполнения нулевой декларации по УСН “доходы минус расходы”

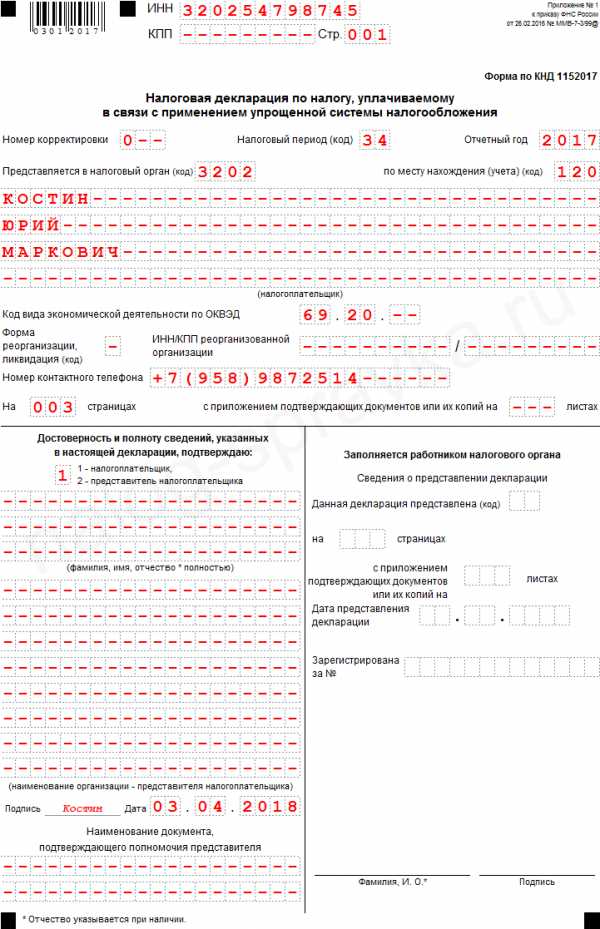

Титульный лист

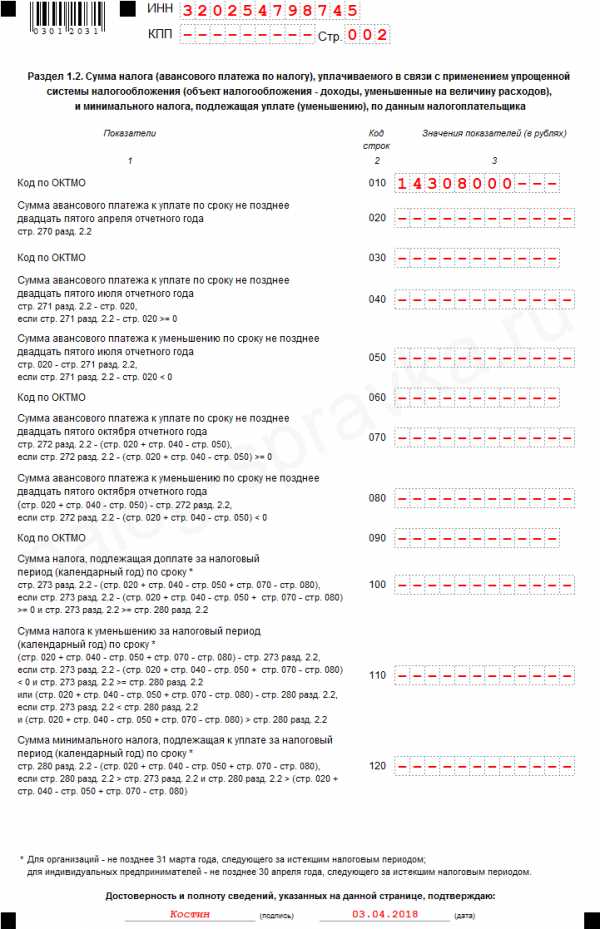

Раздел 1.2

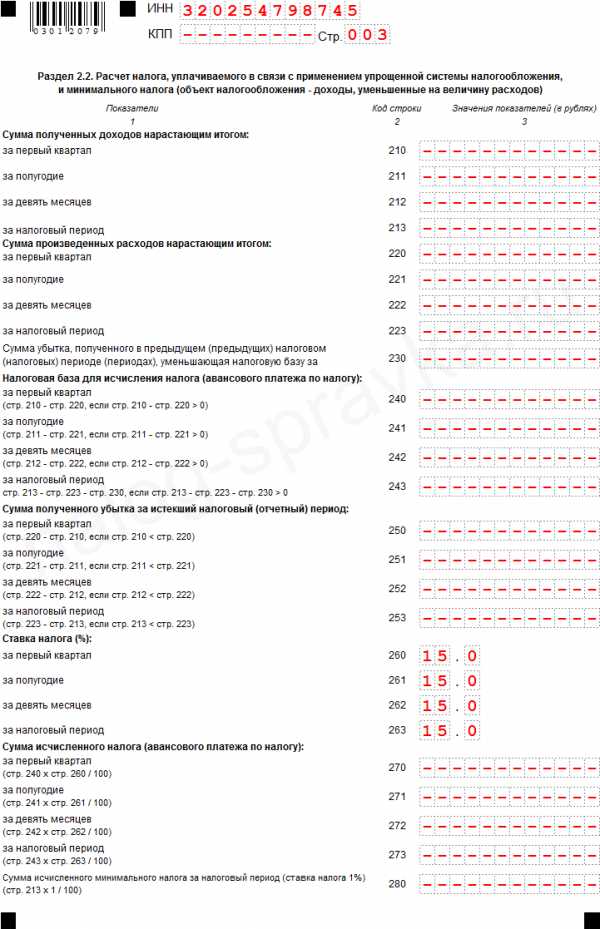

Раздел 2.2

nalog-spravka.ru

Как заполнить налоговую декларацию для ИП в 2018 году: образец при УСН

Добавлено в закладки: 0

Налоговую декларацию по УСН сдают в единственном экземпляре. Если вы сдаете ее самостоятельно (либо через уполномоченного представителя, имеющего доверенность на представление ваших интересов в налоговом органе), то можете создать второй экземпляр, а также получить от сотрудника налогового органа отметку на одном из них о том, что декларация сдана.

ИП, которые сдают отчетность по упрощенной системе налогообложения (далее сокращенно УСН), обязаны передать налоговую декларацию за прошедший календарный год. Срок сдачи – не позднее 30 апреля.

Подготовить и сдать отчетность самостоятельно можно вручную или использовать специальный онлайн-сервис.Подача «нулевой» декларации по УСН

Если за отчетный период вы не получали доходы, то вы вправе предоставить единую «упрощённую» налоговую декларацию либо «нулевую» декларацию по УСН.

Единая (упрощённая) налоговая декларация предоставляется лишь в том случае, если на счетах ИП либо в кассе не происходило движения денежных средств. Такую декларацию необходимо сдавать ежеквартально.

Значит, если вы не получали доходы, то более выгодно отчитаться в налоговую инспекцию при помощи единой «упрощенной» налоговой декларации по УСН.

Формы сдачи декларации

Есть несколько способов предоставления отчетности в налоговый орган.

Сдача отчетности в бумажном варианте самостоятельно либо через уполномоченного поручителя (используя доверенность). Также очень удобно отправить декларацию через почтовое отделение заказным письмом (но, если хотите, чтобы письмо дошло быстрее, то простым) с объявленной ценностью и описью вложения. Датой отправки считается дата почтового штампа на почте, а не дата получения письма налоговой.

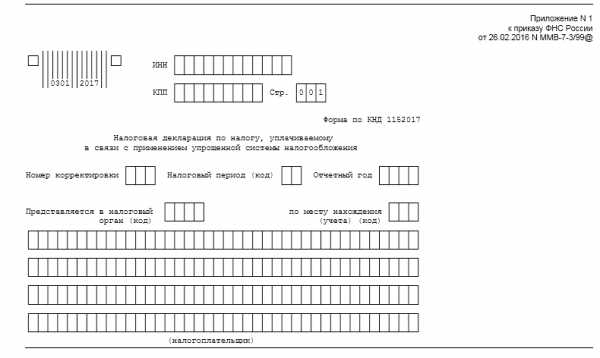

Для того, чтобы создать декларацию «вручную», нужно скачать образец формы КНД 1152017 и заполнить ее в соответствии с требованиями Приказа Минфина РФ. В документе запрещены помарки и исправления ошибок. Перед составлением обязательно ознакомьтесь с инструкцией по заполнению.

Используя личную электронную подпись, налоговую декларацию по УСН ИП вправе предоставить в электронной форме (на электронном носителе в зависимости от требований налоговой либо через электронную почту).

Благодаря электронному помощнику, где существует четкая пошаговая инструкция, вы без проблем создадите упрощенную налоговую декларацию. Огромным плюсом является то, что вы можете отправить декларацию в налоговую инспекцию, используя удобный и быстрый сервис. Это избавит вас от стояния в очередях и сэкономит ваше время.

Как заполнить налоговую декларацию для ИП

Заполнение налоговой декларации для ИП имеет ряд особенностей.

Рассмотрим требования и порядок заполнения налоговой декларации.

Налоговая декларация сдается на трех листах:

- первый – титульный;

- второй – раздел № 1;

- третий – раздел № 2.

Заполняют декларацию с раздела №2, соответственно, заполняют последний лист, потом раздел №2, потом титульный лист декларации. Это более быстрый и удобный способ заполнения.

Декларацию заполняют печатными заглавными буквами русского алфавита, цвет пасты – строго черный или синий. Схожие оттенки (фиолетовый, голубой, серый) запрещены. Сдача декларации в электронной форме – использовать строго черный шрифт. Если отсутствуют цифры, либо какая-то необязательная для декларации информация, то нужно поставить прочерк.

Все значения должны быть в целых рублях, используя математические округления (в большую либо меньшую сторону).

Образец заполнения налоговой декларации ИП в году

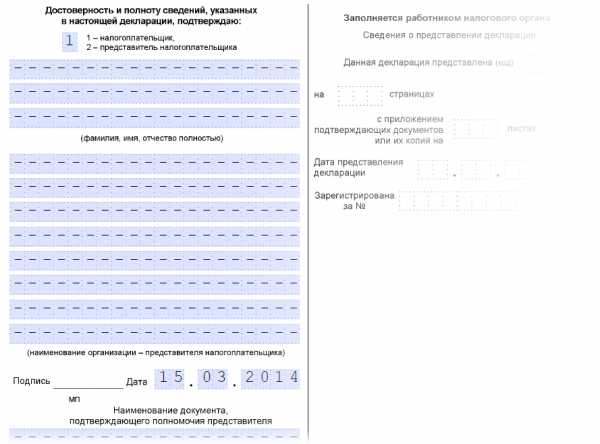

Титульный лист декларации

-

Вверху справа прописываем (пропечатываем) ИНН (идентификационный номер налогоплательщика). Ниже, во второй строке ставим прочерк. КПП обязаны вписывать организации.

-

Если декларация первичная, то в строке «номер корректировки» указываем 0. Если декларация сдается повторно, то 2, 3, 4 и так далее по возрастанию.

-

В строке «налоговый период» пишем 34, в строке «отчётный год» — номер года, за который мы предоставляем отчетность.

-

Указываем код налогового органа и код по месту нахождения (учёта) ИП, например 120.

-

Указываем свои ФИО.

-

Указываем код ОКВЭД основного вида деятельности, по которому вы используете УСН.

-

Указываем номер принадлежащего вам контактного телефона.

-

Указываем число страниц — 3. Если отсутствуют приложения, то в строке с приложением подтверждающих документов ставим прочерк, если они есть, то количество листов.

-

В реквизитах напишите число 1, подпись и дату, когда вы заполняли декларацию. Вашей подписи, подтверждающей законность данного документа, будет достаточно, ваша печать не потребуется.

Раздел №1

-

Сверху справа указываем номер страницы 002, ваш ИНН и прочерки в строчке КПП.

-

Объектом налогообложения у ИП, отчитывающегося по УСН, являются доходы.

-

Указываем код ОКТМО по вашему фактическому месту проживания (либо регистрации в налоговом органе). Данную информацию вы можете получить на сайте ИФНС России. Нужно знать код ОКАТО либо наименование существующего муниципального образования. Код ОКТМО также прописывается в информационном письме из статистики. Данное письмо ИП получают при открытии расчетного счета в банке.

-

Указываем КБК – код бюджетной классификации, например 18210501011011000110.

-

В строках 030—050 указываем суммы уже выплаченных авансовых платежей, которые были начислены за I квартал, 6 и 9 месяцев.

-

Сумма налога к оплате рассчитывается следующим образом: стр. 260 — стр. 280 — стр. 050. Суммы строк 260 и 280 указаны в разделе №2.

-

Если сумма превышает либо равна нулю, то вписываем ее в строку 060, а в строку 070 ставим прочерк.

-

В случае, когда сумма менее нуля, то указываем её в строчке 070, в строчке 060 указываем прочерк.

-

Проставляем прочерки в строчках 080 и 090. Внизу ставим подпись, как в паспорте и дату заполнения налоговой декларации.

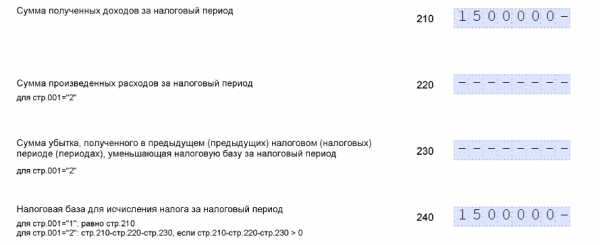

Раздел 2

-

Вверху справа указываем номер страницы 003 и ваш ИНН.

-

ИП, использующие УСН, выплачивают налог по ставке 6%.

-

В строках 210 и 240 указывается информация о всех полученных за прошлый год доходах, вписываем итоговое значение. Данная информация указана в 4 графе раздела I «Книги учета доходов и расходов».

-

В строках 220, 230, 250, 270 – прочерк.

-

Просчитываем сумму налога, используя формулу: стр. 240 * 6 / 100. Вписываем ее в строку 260.

-

В строку 280 вписываем сумму страховых взносов ИП, уплаченную в ПФР (Пенсионный Фонд России) и в ФФОМС (федеральный фонд обязательного медицинского страхования) в отчетном году. Данная сумма не может превышать сумму налога, указанную в строке 260.

-

Внизу поставьте подпись, как в паспорте, а также дату и 2016 год заполнения налоговой декларации.

Таким образом, при заполнении декларации существуют требования по форме представления документа. Ошибки и исправления не допускаются. Документ можно сдавать и в электронном виде, получив в специализированной организации уникальную подпись, с помощью которой будут заверяться декларации.

Помощь в ведении бизнеса, бухгалтерии, от онлайн сервиса «Моё дело»

В одном сервисе есть всё необходимое для работы с бухгалтерией: справочная, учётная системы, отправка отчётности через интернет и консультации экспертов.

После заполнения форм вы получите пакет готовых документов требующихся для регистрации ИП, в налоговой. На данный момент, такая услуга на сайте совершенно бесплатна, для всех.

Регистрация для ИП, в интернет-бухгалтерии «Моё дело»

Моё дело помогает правильно вести бухгалтерию, сдавать отчётность и уплачивать налоги точно в срок:

- расчёт налогов;

- формирование отчётности и отправка через интернет;

- создание счетов, актов, накладных, договоров;

- учёт доходов и расходов;

- экспертные консультации;

- расчёт зарплат и пр.

Регистрация для ведения Бухгалтерии ИП, в интернет-бухгалтерии «Моё дело»

Все возможности современной бухгалтерии в одном сервисе:

- система связанных вопросов-ответов;

- автозаполнение унифицированных и нетиповых форм документов с примерами и подсказками;

- актуальная база нормативно-правовых документов с возможностью отслеживания изменений;

- формирование и сдача электронной отчётности;

- профессиональные консультации экспертов и пр.

Сервис «Мое дело» не ограничивает свой функционал простым заполнением документов. На него можно переложит ведение налогового и бухгалтерского учета, при этом расценки на услуги учета значительно меньше аналогичных услуг от оффлайн-фирм.

Весь перечень полезных услуг, для предпринимателей:

- Пошаговая инструкция для регистрации ИП

- Пошаговая инструкция для регистрации ООО

- Ведение бухгалтерии ИП

- Ведение бухгалтерии ООО

- Расчет налогов на УСН и формирование платежек

- Кадровый учет

- Формирование отчетности в ПФР и онлайн-отчетность

- Формирование отчетности ИП и онлайн-отчетность

- Расчет и оплата патента

- Расчет и оплата торгового сбора

- Расчет налогов на ЕНВД и формирование платежек

- Формирование отчетности в ФНС и онлайн-отчетность

- Формирование отчетности УСН и онлайн-отчетность

- Формирование отчетности в ФСС и онлайн-отчетность

- Расчет налогов в ФНС и формирование платежек

- Формирование отчетности ЕНВД и онлайн-отчетность

- Сотрудники: расчет налогов и формирование отчетности

- Формирование отчетности ООО и онлайн-отчетность

- Налогообложение УСН (регистрация, переход на УСН)

- Налогообложение ЕНВД (регистрация, переход на ЕНВД)

- Расчет налогов ООО и формирование платежек

- Расчет налогов ИП и формирование платежек

- Ведение КУДИР электронно

- Партнерская программа сервиса «Мое дело»

Рекомендуем Вам ознакомится с этими сервисами – помощниками, на пути успешного бизнесмена.

biznes-prost.ru

Образец заполнения декларации по УСН в 2017-2018 годах

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяДекларация УСН 2017 - образец заполнения этого документа может понадобиться каждому налогоплательщику, работающему на данной системе. Как менялась форма декларации по УСН в последние годы и как заполнить ее последнюю версию, узнайте из нашего материала.

Кем и как подается декларация по упрощенной системе налогообложения

Куда и в какой срок сдается налоговая декларация по УСН

Порядок заполнения декларации по УСН

Заполнение декларации по УСНО индивидуальным предпринимателем

Налоговая декларация по УСН за 2013 год

Форма декларации УСН за 2014-2015 годы

Образец заполнения декларации УСН 2016-2017 гг.

Где скачать декларацию по УСН образца 2017 года

Итоги

Кем и как подается декларация по упрощенной системе налогообложения

Декларация по налогу, уплачиваемому в связи с применением УСН, подается всеми налогоплательщиками, избравшими упрощенную систему налогообложения.

Для заполнения декларации используются данные из книги о доходах и расходах. Декларация подается ежегодно как юридическими, так и физическими лицами — предпринимателями.

Налоговый отчет может быть подан лично (или через представителя), посредством отправки почтовой корреспонденции или через каналы телекоммуникационной связи. Каждый налогоплательщик сам выбирает удобный для себя способ. Обязанность сдавать отчет в электронном формате для налогоплательщиков не предусмотрена.

Как отправить налоговую отчетность чрез интернет, узнайте из публикации.

При сдаче декларации через представителя необходимо иметь в виду, что ИП придется оформить на доверенное лицо нотариально заверенную доверенность. А вот юридическим лицам достаточно распечатать обычный бланк доверенности и заверить ее своей печатью и подписью руководителя.

Куда и в какой срок сдается налоговая декларация по УСН

Налоговая декларация по УСН за отчетный налоговый период подается юридическими лицами до конца марта года, следующего за отчетным, а ИП — до конца апреля. Если налогоплательщик прекращает деятельность либо теряет право работать на УСНО, отчетность сдается до 25 числа месяца, который следует за одним из перечисленных событий.

При сдаче декларации по УСН за 2017 год «упрощенцы» – юридические лица могут отчитаться позднее предусмотренной налоговым законодательством даты – вместо 31.03.2018 (выпадающего на субботу, выходной день) они могут представить налоговую отчетность по УСН 02.04.2018 (понедельник).

Для ИП срок сдачи декларации за 2017 год – не позднее 03.05.2018.

Налогоплательщики — индивидуальные предприниматели сдают декларацию в ИФНС по адресу своей прописки, а юридические лица — в налоговую службу, которой они подотчетны по своему юридическому адресу, указанному в учредительной документации.

О порядке сдачи декларации налогоплательщиками-«упрощенцами» читайте в этой статье.

Порядок заполнения декларации по УСН

Налоговая декларация по УСН заполняется от руки или машинописным способом. Правила заполнения стандартные, как и для всех отчетных документов. Не должно быть никаких исправлений, листы нужно соединить скрепкой, а не скобой от степлера, чтобы не повредить штрих-код.

Необходимо представлять в инспекцию только заполненные листы — пустые листы не сдаются. Печать фирмы (при наличии) и подпись руководителя ставятся на титульном листе, в специально предназначенном для этого месте.

В декларацию заносятся данные, округленные до рубля. Все страницы отчета должны быть пронумерованы, сшивать листы не нужно. Заполнять декларацию следует начиная со 2-го раздела, поскольку при заполнении 1-го используются данные из 2-го раздела. Налогоплательщикам, избравшим разные объекты налогообложения, для заполнения предлагаются индивидуальные листы.

Так, те, кто платит 6% со своих доходов, заполняют листы подраздела 2.1, а затем 1.1. Налогоплательщики, уплачивающие налог в виде установленной субъектами налогообложения дифференцированной ставки (либо 15%, если размер субъектами не установлен) от разницы между доходами и расходами, заполняют соответственно подразделы 2.2 и 1.2.

Заполнение декларации по УСНО индивидуальным предпринимателем

Порядок заполнения декларации индивидуальным предпринимателем мало чем отличается от заполнения ее налогоплательщиком — юридическим лицом. Техническое отличие заключается в том, что в шапке титульного и всех последующих листов не заполняется номер КПП (ставятся прочерки), поскольку у ИП его просто нет.

Для заполнения поля «ИНН» ИП может взять необходимую информацию из свидетельства о постановке на учет в налоговом органе физлица по месту жительства в РФ.

В разделе титульного листа «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» ИП не нужно указывать свои Ф. И. О. Ему достаточно проставить личную подпись и дату подписания декларации.

По коду строки 102 раздела 2.1.1 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)» ИП указывает:

- 1 – если он производит выплаты и иные вознаграждения физическим лицам;

- 2 – если вышеуказанные выплаты ИП не производит.

Если в поле 102 ИП указал 2, в строках 140-143 он отражает уплаченные страхвзносы в ПФ РФ, ФФОМС в фиксированном размере – эти суммы уменьшают сумму налога (авансовых платежей по налогу). На данных ИП не распространяется ограничение в виде 50% от суммы исчисленного налога (авансового платежа по налогу). При этом сумма страховых взносов, уплаченных в налоговом (отчетном) периоде и относящихся к данному налоговому периоду, отражаемая по кодам строк 140–143, не должна быть больше суммы исчисленного налога (авансовых платежей по налогу), указанной, соответственно, по кодам строк 130–133.

В остальном различия в заполнении декларации ИП и юридическими лицами отсутствуют.

Предельный срок сдачи декларации для ИП на месяц больше, чем для юридических лиц.

Налоговая декларация по УСН за 2013 год

За последние несколько лет декларация по УСН и порядок ее заполнения менялись неоднократно. Если «упрощенцу» понадобиться подать уточненку за прошлые периоды, ему необходимо владеть информацией о действовавшей в тот период форме.

Декларация по УСН образца 2013 года оформлялась по форме, утвержденной приказом ФНС России от 22 июня 2009 года № 58н. По общим правилам уточненная декларация сдается на той форме бланка, которая действовала в уточняемый период, поэтому при сдаче уточненки за 2013 год должен использоваться указанный выше бланк.

Налоговая декларация по УСН за 2013 год заметно отличалась от формы, которая использовалась при сдаче отчетности за 2014 год. Так, в старой декларации не разбивались по подразделам данные, вносимые в разделы 1 и 2, для налогоплательщиков, применявших разные объекты налогообложения.

Кроме того, в бланке декларации по УСН 2013 года (образец заполнения которой можно без труда найти в интернете), не было раздела 3, в котором сегодня отражаются данные о суммах, поступивших в рамках финансирования из бюджета или благотворительности.

Форма декларации УСН за 2014-2015 годы

Форма налоговой декларации по УСН, применяемая для отчетности за 2014-2015 годы, утверждена приказом ФНС от 04.07.2014 № ММВ-7-3/352».

Налоговая декларация по УСН 2014-2015 годов более удобна для заполнения данных, поскольку в ней учтены прошлые недоработки. Так, налогоплательщики, уплачивающие 6% от доходов, сдают свои листы, а те, кто платит 5–15% от разницы между доходами и расходами, заполняют и сдают другие листы.

Листы различаются не только в части нумерации подразделов, но и порядком заполнения граф. В разделе 2 указываются суммы за каждый квартал, а не за целый год, как было в прежней декларации. При заполнении декларации УСН образца 2014 года (в том числе образца заполнения декларации УСН «доходы» за 2015 г.) можно заметить, что в разделе 1 больше не требуется указывать КБК, а аббревиатура ОКАТО заменена ОКТМО. Кроме того, в разделе 1 появилась строчка для указания аванса к уменьшению.

В связи с тем, что с 2015 года вновь зарегистрированные налогоплательщики обрели право в течение двух лет уплачивать налог по ставке 0%, была разработана новая форма декларации. Такие налогоплательщики подавали отчет на бланке, рекомендованном письмом ФНС России от 20.05.2015 № ГД-4-3/8533@.

Образец заполнения декларации УСН 2016-2017 гг.

Образец заполнения декларации УСН за 2016-2017 гг. может потребоваться тем, кто никогда не сдавал налоговую отчетность.

Образец заполнения декларации УСН 2017 г. потребуется для отчета за 2016-2017 годы. – ее бланк и порядок заполнения утвержден приказом ФНС от 26.02.2016 № ММВ-7-3/99@.

Форма бланка утверждена приказом ФНС от 26.02.2016 № ММВ-7-3/99@. Бланк декларации размещен ниже:

Скачать бланк

Образец заполнения декларации по УСН вы найдете по ссылке.

Разобраться с заполнением нулевой декларации вы сможете с помощью статьи «Как заполнить нулевую отчетность по УСН?».

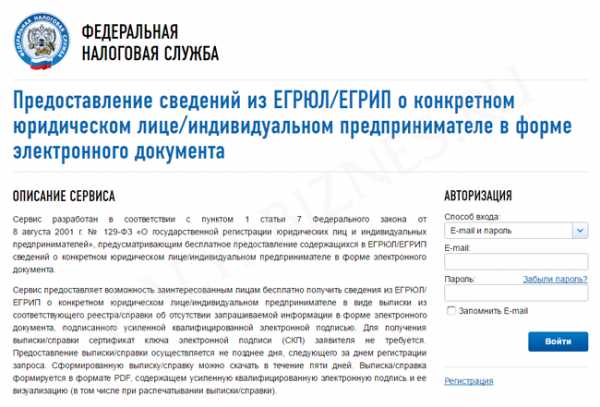

Где скачать декларацию по УСН образца 2017 года

Форма декларации по УСН за 2017 год доступна для скачивания как на официальных сайтах ФНС и ГНИВЦ, так и на сайтах справочно-правовых систем. Чтобы быть уверенным, что скачанная декларация УСН 2017 года актуальна и не содержит ошибок, лучше пользоваться авторитетными ресурсами.

На сайте ФНС (www/nalog.ru) «упрощенцам» доступен комплект документов, необходимый для успешной сдачи декларации по УСН за 2017 год:

- форма налоговой декларации по УСН и порядок ее заполнения;

- формат представления декларации по УСН в электронной форме;

- схема налоговой декларации по УСН;

- контрольные соотношения для самостоятельной проверки декларации по УСН (письмо ФНС от 30.05.2016 № СД-4-3/9567@).

Скачать декларацию по УСН за 2017 год вы также можете из этого материала – ссылка размещена в предыдущем разделе.

Итоги

Декларацию по УСН за 2017 год необходимо оформить на бланке, утвержденном приказом ФНС от 26.02.2016 № ММВ-7-3/99@. Применяющим упрощенку юридическим лицам нужно успеть отчитаться не позднее 02.04.2018 (перенос с субботы 31.03.2018), а от ИП налоговики ждут отчет не позднее 03.05.2018.

nalog-nalog.ru

Декларация по УСН за 2017 год в 2018 году для ИП (образцы заполнения)

Срок сдачи декларации по УСН для ИП за 2017 год

В соответствии с п.1 ст. 346.23 ИП должен подать декларацию по УСН за 2017 год не позднее 30 апреля 2018 года. Срок сдачи декларации по УСН при закрытии ИП в 2018 году останется прежним – не позднее 25 числа месяца, следующего за месяцем, в котором деятельность была прекращена (п. 2 ст. 346.23). Если же ИП утратил право на применение упрощенной системы налогообложения, то согласно п.3 ст. 346.23 НК РФ декларацию по единому налогу нужно подать в ИФНС не позднее 25 числа месяца, следующего за кварталом, в котором утрачено право на применение УСН.

Действующий бланк декларации по УСН В 2018 году ИП на УСН должны у использовать бланк по форме КНД 1152017, утвержденный Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@.

Бланк декларации: dekl_usn_novaya_forma_2016

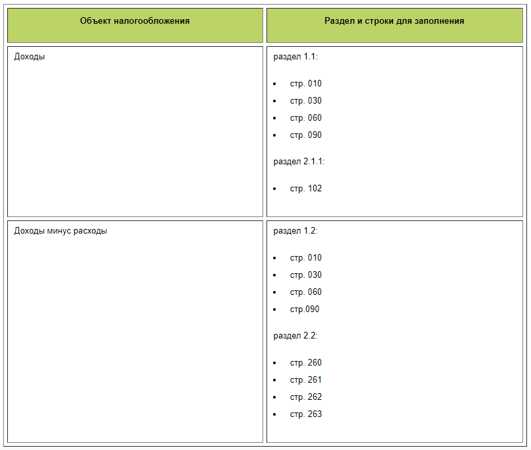

Заполняемые разделы декларации зависят от того, какой объект налогообложения был выбран ИП.

Если «доходы», то внести данные нужно в разделы 1.1, 2.1.1, 2.1.2 (при уплате торгового сбора) и 3 (при наличии у ИП целевых средств).

Что касается второго варианта (когда налоговая база «разница между доходами и расходами»), то ИП вносит сведения только в разделы 1.2, 2.2, а также 3 (при поступлении целевых средств).

Ниже мы приводим таблицу, где наглядно можно посмотреть как меняется состав отчетности в зависимости от выбранного объекта налогообложения (рассмотрим вариант, когда ИП не платит торговый сбор и не получает целевых средств).

И, конечно же, в любом случае индивидуальному предпринимателю нужно не забыть про оформление титульного листа.

Как заполнить декларацию по УСН за 2017 год: пошаговая инструкция

Общие правила заполнения формы приведены в приложении №3 к Приказу ФНС России от 26.02.2016 № ММВ-7-3/99@.

Декларация за 2017 год заполняется ИП (с объектом налогообложения «доходы») следующим образом:

Титульный лист: здесь налогоплательщик указывает свои реквизиты и сведения по внесенным данным.

Далее ИП переходят к разделам 1.1 и 2.1.1 (как было указано выше, если ИП уплачивает торговый сбор и получает целевые средства, то перечень разделов увеличивается).

Раздел 1.1:

стр. 010 – код ОКТМО

стр. 030, 060 и 090 заполняются при смене мест жительства/постановки на учет (в случае, если в течении 2017 года у ИП не произошло изменений, то по данным строкам он ставит прочерки)

стр. 020 – нужно указать сумму исчисленного к уплате аванса за первый квартал 2017 года (за минусом уплаченных страховых взносов). При отрицательном или нулевом значении ставьте прочерки. Если ИП платит торговый сбор, то он вправе уменьшить аванс и на сумму уплаты данного сбора.

стр. 040 – сумма аванса к уплате по итогам полугодия 2017 года с учетом аванса за первый квартал 2017 года и взносов за два квартала 2017 года.

стр. 070 – сумма аванса к уплате по итогам 9 месяцев 2017 года с учетом взносов и авансовых платежей за 1 квартал и полугодие 2017 года.

стр. 100 – сумма доплаты по налогу по итогам 2017 года. Отрицательное или нулевое значение не показываем, а вносим в строку 110.

Раздел 2.1.1:

стр. 102 – при наличии работников индивидуальный предприниматель ставит «1», при отсутствии кадров – «2». стр. 110 – сумма полученного ИП дохода за первый квартал 2017 года.

стр. 111 – сумма полученного ИП дохода нарастающим итогом за первый и второй кварталы 2017 года

стр. 112 – сумма полученного ИП дохода за первый, второй и третий кварталы 2017 года

стр. 113 – сумма полученного ИП дохода по итогам 2017года

стр. 120 –123 – применяемая ставка налога

стр. 130 – сумма налога / аванса, исходя из дохода первого квартала 2017 года без учета страховых взносов (уплаченных)

стр. 131 – сумма налога / аванса, исходя из дохода за полугодие 2017 года без учета страховых взносов (уплаченных)

стр. 132 – сумма налога / аванса, исходя из дохода за 9 месяцев 2017 года без учета страховых взносов (уплаченных)

стр. 133 – сумма налога за 2017 год без учета страховых взносов (уплаченных)

стр. 140 – уплаченные ИП страховые взносы за первый квартал 2017 года

стр. 141– уплаченные ИП страховые взносы за первый и второй кварталы 2017 года

стр. 142 – уплаченные ИП страховые взносы за первый, второй и третий кварталы 2017 года

стр. 143 – уплаченные ИП страховые взносы по итогам 2017 года

Пример заполнения декларации по УСН «доходы»

Если ИП рассчитывает налог с разницы между доходами и расходами, то после заполнения титульного листа он переходит к разделу 1.2.

Раздел 1.2:

стр. 010 – код ОКТМО

стр. 030, 060 и 090 заполняются при смене мест жительства/постановки на учет (при отсутствии изменений в 2017 году - прочерки)

стр. 020 – сумма аванса к уплате по итогам 1 квартала 2017 года (рассчитывается путем умножения налоговой базы за 1 квартал 2017 года на ставку налога)

стр. 040 – сумма аванса к уплате по итогам полугодия 2017 года с учетом аванса за 1 квартал 2017 года

стр. 070 – сумма аванса к уплате по итогам 9 месяцев 2017 года с учетом авансовых платежей за 1 квартал и полугодие 2017 года

стр. 100 – сумма доплаты по налогу по итогам 2017 года (рассчитывается как произведение налоговой базы и ставки налога. Далее сумма уменьшается на уплаченные в течении года авансы)

стр. 110 – налог к уменьшению по итогам года (разница от превышения уплаченных авансовых платежей и налогом).

Раздел 2.2:

стр. 220-223 – расходы ИП нарастающим итогом за 1 квартал, полугодие, 9 месяцев 2017года

стр. 230 – убыток прошлых периодов (при наличии)

стр. 240 – налоговая база за 1 квартал 2017 года (стр. 210 – стр. 220)

стр. 241 – налоговая база за полугодие 2017 года (стр. 211 – стр. 221)

стр. 242 – налоговая база за 9 месяцев 2017 года (стр. 212 – стр. 222)

стр. 243 – налоговая база за 2017 год (стр. 213 – стр. 223 – стр. 230)

стр. 250-253 – убыток по итогам 2017 года (при наличии)

стр. 260-263 – налоговая ставка стр. 270 – аванс за 1 квартал 2017 года (стр. 260 х стр. 240)

стр. 271 – аванс за 1 полугодие 2017 года (стр. 261 х стр. 241)

стр. 272 – аванс за 9 месяцев 2017 года (стр. 262 х стр. 242)

стр. 273 – исчисленный налог по итогам 2017 года (стр. 263 х стр. 243)

стр. 280 – сумма минимального налога (стр. 213 х 1%) Если данных для заполнения нет (например, деятельность отсутствует), то ИП сдает декларацию с нулевыми показателями.

Пример заполнения декларации по УСН доходы минус расходы

Как заполнить нулевую декларацию по УСН за 2017 год

Общие требования к заполнению нулевой декларации за 2017 год для ИП те же, что указаны в приложении №3 к Приказу ФНС России от 26.02.2016 № ММВ-7-3/99@.

Приведем лишь некоторые из них:

при заполнении бланка от руки используйте чернила только синего, фиолетового или черного цвета;

стоимостные показатели нужно указывать в полных рублях;

текстовые, числовые поля заполняются слева направо заглавными печатными буквами;

в незаполненных ячейках поставьте прочерки;

листы должны быть пронумерованы, начиная с титульного листа;

двусторонняя печать листов декларации не допускается также как и их скрепление, приводящее к порче формы;

применение корректирующего средства или его аналога в случае некорректного отражения данных в декларации не допускается.

Для избежания ошибок при заполнении декларации по УСН можно воспользоваться бесплатными сервисами, например Онлайн сервис по формированию декларации по УСН 2017

Источник: https://www.26-2.ru/art/351582-deklaratsiya-po-usn-za-2017-god-v-2018-godu-dlya-ip-obraztsy-zapolneniya

grbuh.msk.ru