Как заплатить налог ИП на УСН. Ип как платить налоги по упрощенке

Упрощенная система налогообложения для ИП

Правовое регулирование системы осуществляется НК РФ, и есть несколько видов базовых систем налогообложения индивидуальных предпринимателей в стране. Итак, рассмотрим УСН для ИП, чем конкретно она отличается от прочих разновидностей методов оплаты, когда подается отчетность и другие тонкости вопроса.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону+7 (499) 500-96-41Это быстро и бесплатно!

Что такое УСН

Есть масса вопросов со стороны обывателей, в частности – почему именно так называется данный вид налогообложения? Рассмотрим эту тему более детально.

К особенностям данной системы относят:

- Низкий документооборот, уменьшенное количество документации. В случае с УСН юридические лица находятся под отчетностью раз за квартал, а налоги уплачивают аналогичным образом, в качестве исключения из этой системы выступают лица, ведущие свою деятельность на базе НДС.

- Сниженное количество налоговых выплат, подлежащих уплате со стороны ИП. Юридическим лицам не приходится заниматься уплатой сборов в инновационные фонды, но, тем не менее, для них разработан специально общий порядок уплаты пошлин, патентов и других элементов.

- Удобство и простота еще одно ключевое отличие данной системы от некоторых других. Если ИП не наделен возможностью заниматься уплатой услуг других сотрудников, применение упрощенной системы – удобно и просто.

УСН является одним из наиболее экономически выгодных налоговых режимов

Достоинства УСН

Сравнивая УСН с другими вариантами уплаты налогов, можно отметить ее преимущества и неоспоримые минусы, все зависит от вида, сферы деятельности и особенностей предпринимательства.

О некоторых из них мы уже говорили:

- сокращенные размеры налоговых выплат;

- простота подачи декларации;

- никаких трудностей с ведением документации;

- много возможностей.

Недостатки УСН

Они заключаются лишь в том, что не каждый ИП имеет право вести деятельность на базе упрощенной схемы, поскольку она вписывается далеко не под все виды деятельности.

Ставки и особенности ведения учета

Рассмотрим, что такое упрощенная система налогообложения для ИП, виды деятельности и основные ставки. Изначально стоит отметить тот факт, что функционирование системы заключается в выплате предпринимателем определенного процента – 7%, 5%, 2%, 15%, 5% или 3%, которые берутся от выручки. Все зависит от того, осуществляется ли предпринимателем уплата НДС, а также от вида деятельности.

Обратите внимание: например, самая большая ставка, равная 15%, предлагается предпринимателям, осуществляющим розничную торговлю, а самая маленькая ставка – за доход, полученный от реализации товаров за границу, это относится к экспортерам.

Самая высокая ставка составляет 15% от доходов ИП

Кто платит налог по УСН

- предприниматели, занимающиеся оптовой и розничной торговой деятельностью;

- бизнесмены, которые занимаются выполнением спектра работ и оказанием спектра услуг для юридических лиц, а также для населения;

- другие ИП, которые по роду своей занятости не попадают под ЕН.

Но есть определенные направления работы, при которых УСН вообще не предусмотрена, например, к ним относится продажа ювелирных изделий и другие варианты работы.

Ситуации, когда не используется УСН

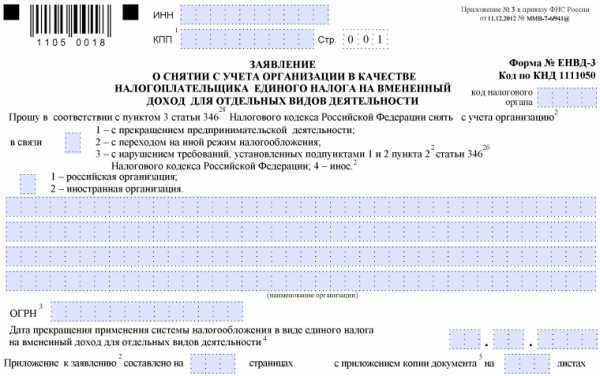

Итак, мы рассмотрели, что такое УСН для ИП, теперь осталось разобраться, когда она применяется, а когда выбирается что-то иное. Для возможности применения этого варианта уплаты налогов необходимо на протяжении 20 рабочих дней подать заявление о том, что вы переходите на УСН, делается это в налоговой инспекции по месту регистрации. Переход будет осуществлен со следующего года, если будет отмечен факт подачи заявления соответствующего образца.

Нет возможности пользоваться упрощенной системой налогообложения у людей в том случае, если их труд попадает под необходимость уплаты Единого или Общего налогообложения. Также нет никакой возможности применения данной системы для ИП, занимающихся реализацией подакцизных товаров, торговлей ювелирными изделиями, драгоценными металлами, а также лицами, торгующими на рынке ценных бумаг, валютных и фондовых биржах.

Различия между формами налогообложения

В настоящее время зарегистрироваться в качестве индивидуального предпринимателя достаточно просто – необходимо лишь собрать базовый пакет документов и предоставить их в соответствующие налоговые органы и службы. У начинающих бизнесменов, ранее никогда не сталкивавшихся с подобной деятельностью, возникают вопросы о том, какие налоги нужно платить, а каких можно избежать. Выбор системы – лидирующее решение, которое должен принять ИП для качественного ведения работы. А незнание законодательства не освобождает от несения ответственности за его нарушение. Поэтому перед стартом ведения деятельности необходимо принять во внимание определенные знания и навыки.

Обратите внимание: то, как заплатить налоги ИП по упрощенке, расходы и доходы, а также какую систему лучше выбрать – зависит от некоторых параметров, и вид деятельности – главный из них. Имеет важность и тот фактор, кому осуществляется реализация товаров или услуг – физическим лицам или уже действующим организациям.

В настоящее время есть три вида налогообложения, которые различаются между собой основными условиями. Это единый налог, УСН, общий налог.

Единый налог

Он уплачивается лицами, не имеющими возможности использовать в своей деятельности УСН. Ставки для этого случая зависят от региона деятельности, сферы занятости предпринимателя и от других факторов. Здесь немного фигурирует НДС, однако для ИП, которые только что зарегистрировались, он вообще не используется. Оплачивается лишь теми работниками, которые приняли решение продавать остатки товаров без документации. Декларируется такой доход каждый месяц или каждый квартал.

Вид системы налогообложения зависит от множества факторов

Упрощенный налог

Для применения этой системы и для того чтобы как можно скорее платить налоги ИП на УСН, необходимо подать заявление в течение 20 дней после регистрационного процесса. Если уведомление не будет подано в срок, перейти на систему можно будет только с 1 января следующего года.

Общий налог

Применяется для ИП, по размерам – это 16% от дохода. Также предусматривается работа – как с уплатой НДС, так и без нее, все зависит от усмотрения ИП и от его личных предпочтений.

Налоговая база и уплата по срокам

Размер и особенности оплаты налоговых взносов во многом зависит от сроков и видом деятельности. В основном применяются такие данные, как 5% от выручки для лиц, не занимающихся уплатой НДС, 3% от ВР для ИП, осуществляющих уплату НДС, а также 3% от дохода для ИП с товарами, которые реализуются населению или другим лицам.

Обратите внимание: каждый ИП принимает решение самостоятельно – стоит ли подавать заявление на УСН или обойтись традиционными вариантами. Налоговые выплаты осуществляются с 1 по 22 число месяца, который следует за отчетным периодом, а это может быть квартал, месяц.

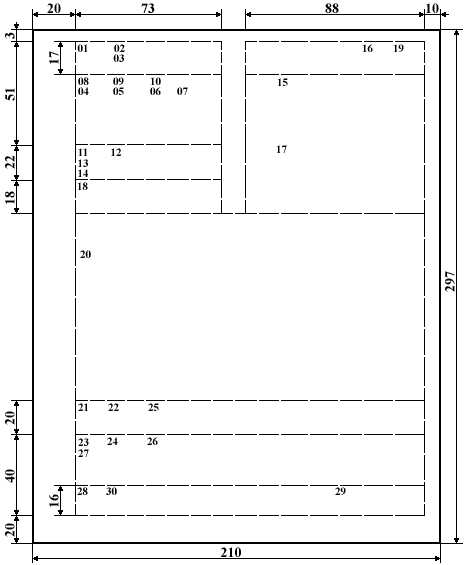

Подача отчетности и ведение бухгалтерской документации

Итак, мы рассмотрели, что такое упрощенка для ИП (упрощенный налог), осталось только разобраться с особенностями учета. Мы уже говорили о том, что декларация подается с 1 по 20 число месяца, который следует за отчетным годом. Ведение учета осуществляется посредством использования простейшей документации, к которой относится книга учета доходов и расходов, выпускаемая в бумажном и электронном варианте.

Декларации должны быть поданы в соответствующие организации ежеквартально. В данном случае ведется более широкий перечень документации, включающий книги по сумме доходов, расходов, учет товаров, учет основных средств, сырья, материалов, учет сумм НДС. Все книги могут заполняться в электронном варианте и вполне предоставляться в качестве отчетности.

Таким образом, сравнивая все виды налогообложения в РФ, можно отметить, что для ИП упрощенное налогообложение, схема которого является наиболее простой, представляет собой наиболее оптимальный и доступный вариант ведения деятельности. Выбрав именно такой вариант уплаты налогов для ведения деятельности, вы получите многочисленные права, а также возможность упрощенного ведения документации.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 500-96-41Это быстро и бесплатно!

vashbiznesplan.ru

ИП с работниками и без, ООО, отчеты

В российской налоговой системе в отношении организаций малого бизнеса предусмотрены законные методы минимизации налогового бремени.

В российской налоговой системе в отношении организаций малого бизнеса предусмотрены законные методы минимизации налогового бремени.

Так, для ряда организаций и предпринимателей предусматривается переход от общей системы налогообложения к упрощенной схеме.

Хозяйственные субъекты в этом случае освобождаются от некоторых видов начислений, таких как начисление на прибыль, налог в отношении доходов сотрудников организации, налога по добавленной стоимости.

Общая сумма удержаний с таких предприятий выходит существенно меньше, однако вместе с тем имеются свои нюансы, которые зависят от штатной структуры таких налогоплательщиков. Чтобы иметь представление о том, когда платить налог по УСН необходимо четко знать положения постоянно изменяющегося законодательства.

Сроки оплаты налога УСН ИП без работников

Один из самых простых случаев действующих организаций, где ИП работает самостоятельно. Налоговый календарь стандартно представляет собой крайние даты, когда должны быть сделаны перечисления в бюджет (ИФНС):

Один из самых простых случаев действующих организаций, где ИП работает самостоятельно. Налоговый календарь стандартно представляет собой крайние даты, когда должны быть сделаны перечисления в бюджет (ИФНС):

- 25 апреля оплачивается налог на доходы за 1 квартал текущего года;

- 25 июля оплачивается налог на доходы за 1-е 2 квартала текущего года;

- 25 октября оплачивается налог на доходы за 3 квартал текущего года;

- 31 декабря должны быть произведены фиксированные платежи для предпринимателей, ведущих организованную хозяйственную деятельность «по упрощенке».

К обязательным платежам относятся перечисления в Пенсионный и Федеральный ОМС фонды.

До 30 апреля (НК РФ, статья 346.23) предпринимателем должна быть представлена в налоговую декларация, где он стоит на учете с одновременным заключительным платежом по УСН (4 квартал).

Налоговым периодом для налога по упрощенной схеме принимается календарный год. Квартальные платежи являются для этого вида налога авансовыми, но также носят обязательный характер.

Один из важных аспектов процедуры банкротства – это то, что информация о банкротстве должнаы быть опубликована в официальных СМИ, а также в специальном реестре: http://bankrot.fedresurs.ru.

Один из важных аспектов процедуры банкротства – это то, что информация о банкротстве должнаы быть опубликована в официальных СМИ, а также в специальном реестре: http://bankrot.fedresurs.ru.

Для того чтобы избежать мошенничества со стороны распадающейся или уже распавшейся фирмы, предусмотрена специальная процедура проверки организации на банкротство. О том, как проверить контрагента на банкротство читайте в этой статье.

Индивидуальным предпринимателям и организациям предлагается пойти по двум пути – в качестве налогооблагаемой базы выбрать либо сумму доходов, либо сумму доходов, уменьшенную на сумму расходов согласно НК РФ (статья 346.21).

В первом случае ставка налога составит всего 6 процентов, во втором 15. База для налога исчисляется плательщиком самостоятельно путем накопления нарастающего итога с наступления налогового периода (года).

Сроки оплаты налога УСН ИП с работниками

В том случае, если предприниматель выполняет роль работодателя, то согласно закону, он не освобождается от обязанности налогового агента. То есть в его налоговый календарь по УСН добавляются следующие нормативные действия:

В том случае, если предприниматель выполняет роль работодателя, то согласно закону, он не освобождается от обязанности налогового агента. То есть в его налоговый календарь по УСН добавляются следующие нормативные действия:

- До 15 апреля включительно составляется расчетная ведомость в Фонд соцстраха за первые 3 месяца отчетного года (4 ФСС). Соответственно до 15-х чисел июля и октября составляются ведомости за 2 и 3 кварталы;

- До 15 мая делается расчет в отношении начисленных и уплаченных взносов в ПФ РФ за первые 3 месяца текущего года (согласно форме РСВ-1). Аналогично за 2 и 3 кварталы рассчитываются начисления к 15-м числам августа и ноября текущего года;

- Заключительная отчетность ФСС и РСВ должны быть представлены в эти фонды не позднее чем 15 января и 15 февраля соответственно;

До 1 апреля года, следующего за отчетным необходимо представить в ИФНС справки о доходах на своих работников. Для предпринимателей устанавливается система авансовых платежей по налогу на доходы физических лиц.

Уплата последнего производится на основании приходящих из налоговой инспекции уведомлений не позднее 15-х чисел июля и октября. Заключительный платеж перечисляется до 15 июля года, следующего за налоговым периодом.

Сроки оплаты налога ООО на УСН

В момент регистрации общества его администрация также вправе выбрать налоговую ставку 6 или 15 процентов в зависимости от порядка расчета базы для удержания.

Авансовые и окончательные платежи за установленный налоговый период.

Каждый квартал бухгалтерия организации, работающей по УСН, производит одновременно расчеты и перечисления предварительных (авансовых) платежей на реквизиты Федерального казначейства.

Крайними сроками для отправки платежных поручений являются 25-е числа следующих за отчетными месяцами кварталов. Итоговая уплата налога по УСН по уточненным данным перечисляется за календарный год не позднее чем 31 марта.

Расчеты по налогу на доходы штатных работников и взносам в бюджетные и внебюджетные фонды.

В том случае, если планируется выплата заработной платы директору ООО или другим сотрудникам, работающим по трудовым договорам, возникает обязанность совершения ежемесячных начислений НДФЛ. На практике налог 13% отправляется одновременно с отправкой заработной платы на карточные счета или выплаты через кассу организации.

Обязательные взносы в размере 30 % за счет работодателя, отправляемые на социальное страхование (Пенсионный фонд, Федеральный соцстраха, Медицинское обеспечение), должны быть произведены ежемесячно в течение 15 дней по окончании расчетного месяца по заработной плате.

Эта же дата устанавливается в качестве срока для отправки электронных отчетов в эти учреждения.

Общества с ограниченной ответственностью, как и предприниматели, избравшие упрощенную систему налогообложения, попадают под действие статьи 346.11 НК. То есть они также освобождаются от уплаты части прибыли, не ведут книгу продаж (НДС) и не оценивают свое имущество в целях налогообложения.

Отчетность ИП и ООО по УСН

Просто заплатить налоги недостаточно. Одним из главных инструментов контроля государственных органов за правильным ведением хозяйственной деятельности и полнотой производимых удержаний является отчетность.

Уже на стадии открытия общества не позднее чем 20 число следующего месяца должны быть представлены данные среднесписочной численности штата. Однако последними изменениями в законодательстве отменено уведомление налоговиков об открытии расчетного счета.

На основании отправленных документов за налоговые периоды могут быть произведены внезапные или плановые проверки на месте работы общества. Недоимка налога или искажение данных в учете может привести к неприятным последствиям для административного аппарата. Это могут как пенни, так и крупные штрафы.

Организация контроля рабочего времени должна быть осуществлена на предприятии как в интересах кадровой службы, так и в интересах службы безопасности.

Организация контроля рабочего времени должна быть осуществлена на предприятии как в интересах кадровой службы, так и в интересах службы безопасности.

Индивидуальные предприниматели, выступающие в роли работодателей, нанимают сотрудников для осуществления деятельности, приносящей прибыль, обязаны осуществлять кадровый учет. О том, как правильно организовать кадровый учет ИП читайте здесь.

Заключительная отчетность:

- По завершении года до 1 апреля налоговая декларация, это также срок уплаты налога по УСН;

- Ежеквартально подается форма 4-ФСС и РСВ-1 в соответствующие контрольные органы. Эти отчеты закреплены законодательно и подаются даже в случае отсутствия начислений по заработной плате;

- Ежегодно по месту регистрации в ИФНС подаются данные 2-НДФЛ. Эти справки также в обязательном порядке выдаются работникам по требованию.

Несмотря на то, что перечень налогов, подлежащих исчислению и уплате может оказаться довольно громоздким, современные инструменты для обработки хозяйственных операций позволяют во многом облегчить не только труд профессионального бухгалтера, но и предпринимателя.

В настоящее время разрешено отправлять отчетность по электронным каналам связи. Денежные перечисления для организаций, подключенных к системе дистанционного банковского обслуживания, также не является проблемой.

Читайте так же:

- Налоговая отчетность при усн Грамотная отчетность в налоговую при УСН позволяет предприятию уменьшить издержки на работу с документацией и сосредоточиться на производственном процессе. Упрощенная система […]

- Отчетность для ООО Законодательство России обязывает все предприятия вести отчетность по свое деятельности и в определенные (установленные законодательством) сроки уплачивать все налоги. Перечень […]

tvoi.biz

Как заплатить налог ИП на УСН

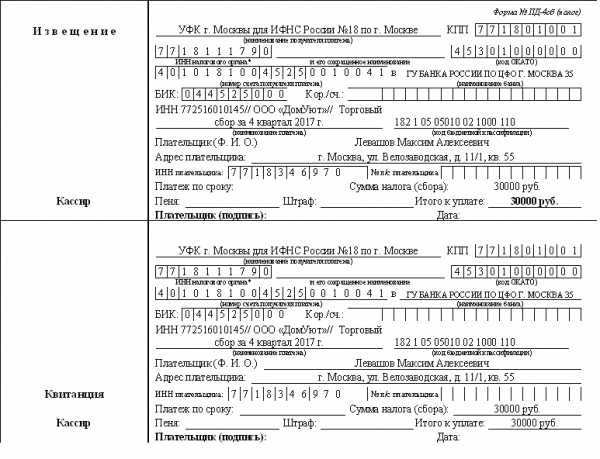

Индивидуальному предпринимателю, применяющему УСН, до 25 числа месяца, следующего за отчетным кварталом нужно заплатить авансовый платеж по налогу. За 1 квартал — до 25 апреля, за полугодие — до 25 июля, за 9 месяцев — до 25 октября и за год до 30 апреля следующего года.

- Определим налоговую базу — эта сумма всех поступивших денежных средств от предпринимательской деятельности для ИП, выбравших в качестве объекта налогообложения «доходы», или сумма всех доходов, уменьшенная на величину расходов для ИП с объектом налогообложения «доходы минус расходы». Не все доходы и расходы участвуют в определении налоговой базы. О некоторых ограничениях можно прочитать в статьях НК РФ 346.15 «Порядок определения доходов» и 346.16 «Порядок определения расходов».

- Полученную налоговую базу умножаем на процентную ставку 6% — для объекта налогообложения «доходы» или 15% — для объекта «доходы, уменьшенные на величину расходов». Пониженные ставки по УСН могут быть установлены местными законами.

- При объекте налогообложения «доходы» сумма налога уменьшается на величину уплаченных страховых взносов за ИП. Если предприниматель выплачивает страховые взносы за наемных сотрудников, то также уменьшает сумму налога, но не более чем на 50%. Если ИП выбрал объект «доходы минус расходы», то суммы уплаченных страховых взносов учитываются в составе расходов и также уменьшают налоговую базу.

- Вычтем из полученной суммы налога авансовый платеж, уплаченный за предыдущий отчетный период (1 квартал, полугодие или 9 месяцев) и получим сумму налога к перечислению.

- Наличными в отделении банка. Для этого нужно заполнить квитанцию на оплату. Подробная инструкция с видео как это сделать через специальный бесплатный сервис по этой ссылке http://iphelper.ru/kak-zapolnit-kvitanciyu-na-oplatu-naloga-usn/.Не забывайте, что с 2012 года все операции с наличными денежными средствами подпадают под действие нового Положения «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации» № 373-П от 12.10.2011 со всеми вытекающими последствиями. UPD→ Кассовую книгу ИП не ведут с 2014 года. Это сказано в Указании ЦБ РФ от 11 марта 2014 года в пнукте 4.1: «Индивидуальными предпринимателями, ведущими в соответствии с законодательством Российской Федерации о налогах и сборах учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности, кассовые документы могут не оформляться»

- Платежным поручением через банк-клиент, если у ИП есть расчетный счет. Заполнить платежное поручение не составит труда и это намного удобнее, чем ходить в банк и платить по квитанции. Если у ИП есть расчетный счет, то платить налог надо обязательно с него, а не каким-либо другим способом. Расчетные счета, по которым не проходят налоговые платежи могу быть заблокированы банком.

Читать похожие статьи:

Запись опубликована автором iphelper в рубрике Налоги с метками налоги, УСН. Добавьте в закладки постоянную ссылку.iphelper.ru