Можно ли заплатить НДФЛ раньше выплаты зарплаты? Когда оплачивать ндфл с зарплаты

Зарплата наличными: срок для НДФЛ | Журнал «Главная книга»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 2 сентября 2016 г.

Содержание журнала № 18 за 2016 г.Н.А. Мартынюк, эксперт по налогообложению

Сколько раз перечислять НДФЛ, если зарплата из кассы выдается в течение нескольких дней

Удержать налог в момент выплаты денег, заплатить его не позже чем на следующий рабочий день — эти правила сейчас действуют и в случае выдачи зарплаты из кассыпп. 4, 6 ст. 226 НК РФ. Так что тем, кто выдает «наличную» зарплату дольше 2 рабочих дней, НК больше не позволяет обойтись одной платежкой по НДФЛ. Правда, специалист Минфина считает допустимым перечислять налог одной суммой после закрытия зарплатной ведомости. Однако опоздание с уплатой налога даже на 1 день чревато штрафом. Досрочная уплата НДФЛ — в день открытия ведомости — тоже может повлечь налоговые претензии.

ВАРИАНТ 1. Заплатить весь НДФЛ в день получения в банке денег на зарплату

То есть продолжать делать так, как раньше, до 2016 г., когда весь НДФЛ с выдаваемой наличными зарплаты все обязаны были платить уже в день получения в банке денег на ее выдачуп. 6 ст. 226 НК РФ (ред., действ. до 01.01.2016). Сам по себе срок уплаты НДФЛ вы в этом случае не нарушите, так как налог будет перечислен не позднее следующего дня после выплаты зарплатып. 6 ст. 226 НК РФ, а, наоборот, раньше.

Внимание

Пять рабочих дней — максимальный срок, в течение которого зарплата может выдаваться из кассыабз. 1 п. 6.5 Указания ЦБ от 11.03.2014 № 3210-У (далее — Указание № 3210-У).

Но при выездной проверке налоговики могут решить, что вы заплатили вовсе не удержанный у работника налог, а совершили некий ошибочный платеж из своих средств. Ведь налог следует удерживать непосредственно из зарплаты при ее фактической выплате физлицуп. 4 ст. 226 НК РФ. Но поскольку по аналогичным спорам есть решения судов в пользу налоговых агентов, вам, возможно, удастся отбиться от претензий в арбитражеПостановления ФАС СЗО от 04.02.2014 № А26-3109/2013, от 10.12.2013 № А56-16143/2013; ФАС ДВО от 11.12.2013 № Ф03-5847/2013; АС МО от 28.07.2016 № Ф05-5279/2015; АС УО от 06.02.2015 № Ф09-10188/14.

ВАРИАНТ 2. Заплатить НДФЛ одной суммой после выдачи зарплаты всем работникам

Его предлагает специалист Минфина.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

СТЕЛЬМАХ Николай Николаевич

Советник государственной гражданской службы РФ 1 класса

“Если зарплата выдается из кассы, например, в течение 3 дней, то налоговый агент вправе заплатить НДФЛ одной суммой со всей выданной за эти 3 дня зарплаты. Суммы исчисленного и удержанного НДФЛ налоговые агенты обязаны перечислять не позднее дня, следующего за днем выплаты налогоплательщику дохода. Днем выплаты всей выданной за 3 дня зарплаты можно считать последний день ее выдачи из кассы. В этот день закрывается ведомость и на ее основании должен быть составлен РКО на всю выданную по ведомости суммуп. 6.5 Указания № 3210-У. На эту дату в бухучете делается соответствующая проводка (Дт 70 – Кт 50). В этот же день налог считается удержанным. Соответственно, крайний срок перечисления налога организацией — следующий рабочий деньпп. 4, 6 ст. 226 НК РФ”.

Этот вариант позволяет обойтись одной платежкой по НДФЛ и тем самым бережет время и ресурсы бухгалтерии.

Но он может не устроить инспекторов. Дело в том, что такой РКО — технический документ. Он не является подтверждением даты передачи денег работникам. Он нужен только для внесения в кассовую книгу записи о выданных по ведомости суммах, так как они не отражаются в кассовой книге до истечения срока, на который оформлена ведомостьп. 6.5 Указания № 3210-У.

Формы самих ведомостей содержат только строки для указания периода, в течение которого зарплата выдается из кассы, и не предусматривают проставления даты выдачи зарплаты каждому конкретному работнику. Понятно, что по такой ведомости налоговики не смогут установить, сколько зарплаты в каждый из 3 дней было выдано. Соответственно, даже если и захотят, не смогут оштрафовать за нарушение срока перечисления налога.

Однако НК обязывает вас фиксировать дату выплаты дохода физлицам. Налоговые агенты, напомним, обязаны вести регистр учета по НДФЛ, в котором должны по каждому физлицу в отдельности отражать среди прочего дату выплаты каждого дохода и дату удержания налогап. 1 ст. 230 НК РФ. А для этого нужно, чтобы эту дату содержал документ, которым оформляется выплата любого дохода, в том числе и зарплаты. И тот факт, что в формах ведомостей отсутствуют графы для указания даты выдачи денег каждому из работников, от этой обязанности вас не освобождает (как зафиксировать дату выплаты дохода — скажем ниже).

ВЫВОД

Если вы, пользуясь этим вариантом уплаты НДФЛ, будете фиксировать в ведомостях дату выдачи денег, то инспекция сможет оштрафовать вас за нарушение срока уплаты НДФЛст. 123 НК РФ. Например, если зарплата выдается 3 дня и НДФЛ вы перечислили в 3-й день, то просроченным окажется НДФЛ с зарплаты, выданной в 1-й день.

ВАРИАНТ 3. Платить НДФЛ в несколько приемов

НДФЛ с фактически выданной за каждый день зарплаты перечисляем не позднее чем на следующий за ним день. Сколько всего понадобится платежей, зависит от количества дней выдачи зарплаты.

Так, если зарплата выдается в течение 2 дней, то достаточно одного платежа, если в течение 3 или 4 дней — можно уложиться в два платежа, а если в течение 5 дней — понадобится три платежа.

* Показаны только рабочие дни. Если зарплата выдается в день, который является рабочим для организации, но выходным по ТК, то срок уплаты НДФЛ переносится на следующий рабочий по ТК день.

Это правильный вариант — проверяющие точно не смогут обвинить вас ни в досрочной уплате налога, ни в опоздании с его перечислением.

Это трудоемкий вариант, потому что:

- нельзя обойтись одной платежкой по НДФЛ;

- придется документально фиксировать дату получения денег каждым из работников. Например, просить работников собственноручно проставлять ее в ведомости.

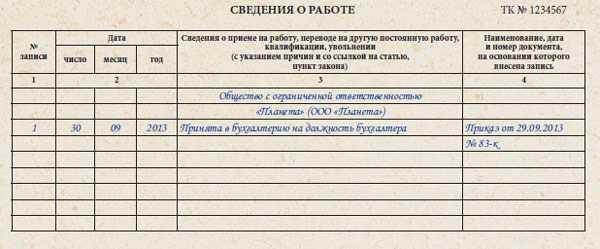

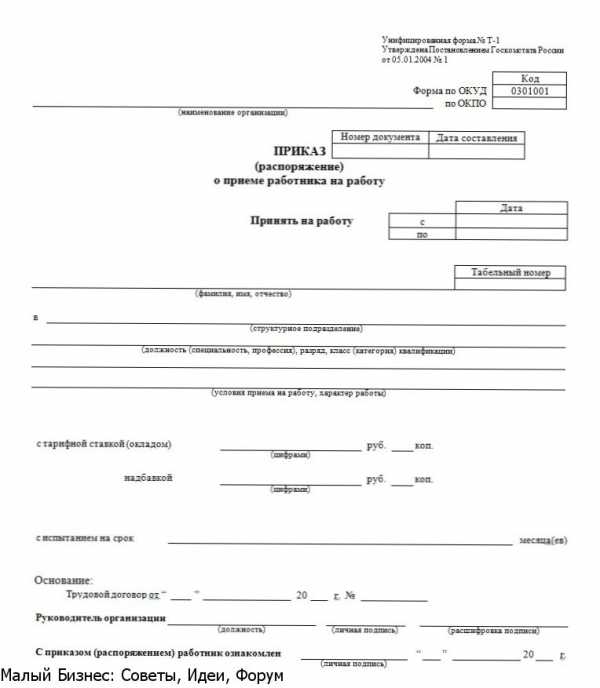

При использовании платежной ведомости (форма № Т-53утв. Постановлением Госкомстата от 05.01.2004 № 1) можно задействовать под дату графу 6 «Примечание».

В расчетно-платежной ведомости (форма № Т-49утв. Постановлением Госкомстата от 05.01.2004 № 1) свободной графы нет. Поэтому можно попросить работников ставить дату вместе с подписью в графе 23 «подпись (запись о депонировании суммы)».

Этот вариант увеличивает форму 6-НДФЛ. В разделе 2 зарплата за месяц у вас будет указана несколькими блоками — их количество будет равно количеству рабочих дней, в течение которых выдавалась зарплата из кассы.

Пример. Отражение в отчете 6-НДФЛ зарплаты, выданной в течение 3 дней

/ условие / Зарплата за вторую половину сентября выдавалась из кассы в течение 3 дней (для упрощения считаем, что вычеты никому из работников не положены).

/ решение / В разделе 2 формы 6-НДФЛ зарплата за сентябрь будет показана так.

Раздел 2. Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц

***

Абсолютно безрисковый, но трудоемкий вариант — действовать строго по НК и перечислять НДФЛ с выданной в каждый из дней зарплаты не позднее чем на следующий рабочий день. Специалист Минфина предлагает более мягкий вариант: платить НДФЛ один раз — в день закрытия ведомости или на следующий рабочий день. Но неизвестно, устроит ли он инспекторов на местах.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «НДФЛ»:

2018 г.

- Оплата арендатором коммунальных услуг не всегда доход физлица-арендодателя, № 9Сотрудник трудится за рубежом: правила исчисления НДФЛ, № 9

- Матвыгода от экономии на процентах по-новому, № 8Сдача расчета 6-НДФЛ головной организацией после закрытия ОП: какой КПП указать, № 8

- Работник стал нерезидентом: доудерживаем НДФЛ, № 7Что учесть при составлении расчета 6-НДФЛ, № 7Перевод сотрудника из одного ОП в другое: подача 6-НДФЛ, № 7

- Годовая НДФЛ-отчетность: отдельные вопросы, № 5НДФЛ при списании безнадежных долгов, № 56-НДФЛ за 2017 год: по какой форме отчитываться, № 5Несвоевременное перечисление удержанного агентом НДФЛ не всегда приводит к штрафу, № 5

- Почему данные в 2-НДФЛ и 6-НДФЛ за 2017 год могут не совпасть, № 4Отражаем неудержанный налог в НДФЛ-отчетности, № 4Справки 2-НДФЛ по амнистированным доходам, № 4Компенсация физлицу по мировому соглашению: удерживать ли НДФЛ, № 4Детскому вычету по НДФЛ развод не помеха, № 4

- Какие коды следует указывать в справках 2-НДФЛ за 2017 год, № 3НДФЛ: что делать, если при увольнении сотруднику выдали зарплату с излишком, № 3

- НДФЛ с декабрьской зарплаты: удержать нельзя отложить?, № 2Январские НДФЛ-вопросы, № 2

- ФСС «завернул» пособие: править ли НДФЛ-отчетность, № 18Когда придется заплатить НДФЛ с необлагаемого пособия, № 18Из-за отказа ФСС возник НДФЛ: как это отразить, № 18Выплаты покупателю за брак: что с НДФЛ, № 18

- Неперечисление удержанного НДФЛ: когда штрафа не избежать, № 15

- Превращения займа и НДФЛ, № 14

- НДФЛ в особенных случаях, № 13Заполняем 6-НДФЛ в специфических ситуациях, № 13НДФЛ с выплат гражданину ЕАЭС иногда нужно пересчитывать по «иностранной» ставке, № 13

- НДФЛ с выплат по ГПД: головной офис может передать агентские обязанности «обособке», № 12

- Когда не должно быть штрафа за просрочку уплаты НДФЛ, № 11

- Когда и как исправлять ошибки в 2-НДФЛ, № 10

- Точечные изменения по НДФЛ для работодателей, № 1Отпуск отгулян авансом: перерасчет в 2-НДФЛ и 6-НДФЛ при увольнении, № 1Работник в январе 2018 года принес уведомление на вычет за 2017 год, № 1

2017 г.

- Порядок представления корректирующей справки 2-НДФЛ, № 9

- 6-НДФЛ за I квартал: новые вопросы, № 7

- Заполняем 6-НДФЛ за I квартал 2017 года, № 6

- Что должно совпадать в 6-НДФЛ и 2-НДФЛ, № 5Заполнение годовой НДФЛ-отчетности, № 5Годовые справки 2-НДФЛ, № 5

- Заполняем 2-НДФЛ за 2016 год, № 4Как теперь в целях НДФЛ кодировать и учитывать премии, № 4Заявления работников на стандартные вычеты по НДФЛ, № 4

- Стандартные вычеты работникам-льготникам, № 3Расчет 6-НДФЛ: заполнение строк на примерах, № 3Как удержать НДФЛ, исчисленный с неденежных доходов, № 3Сколько удержать у работника в счет уплаты НДФЛ, № 3Определяем размер подлежащего удержанию НДФЛ, № 3Новые коды доходов и вычетов в справках 2-НДФЛ за 2016 год, № 3

- Отражаем декабрьскую зарплату в 6-НДФЛ, № 24Пересчет НДФЛ при смене статуса работника, № 24

- НДФЛ: удерживаем и перечисляем в срок, № 23

- Положен ли работнику вычет, если его сын или дочь вступили в брак, № 21НДФЛ с премий: когда удержать и как отчитаться, № 21Аренда у физлица: удерживать ли НДФЛ из депозита, № 21«Доходный» лимит для детского вычета: правила и исключение, № 21НДФЛ-вычет при отказе одного из родителей в пользу другого, № 21Помогаем работнику оплатить учебу ребенка и получить соцвычет, № 21НДФЛ с выплат после увольнения, № 21

- Расчет 6-НДФЛ за 9 месяцев: на что обратить внимание, № 20

- Декабрьская зарплата, отпускные и пособия в расчете 6-НДФЛ, № 2Детские вычеты: кому, когда и сколько, № 2Стандартные НДФЛ-вычеты на ребенка-инвалида, № 2Можно ли агентский НДФЛ заплатить заранее, № 2Подача уточненного 6-НДФЛ при отражении зарплаты не в том периоде, № 2

- Уточненки 6-НДФЛ: когда сдавать, а когда нет, № 19

- Когда можно заплатить НДФЛ за физлицо, № 18

- Срок уплаты НДФЛ с доплаты отпускных, № 16Срок уплаты НДФЛ с разных выплат отпускникам, № 16

- Заполняем 6-НДФЛ при возврате налога работнику, № 14НДФЛ с выплат бывшим работникам обособленного подразделения: куда платить, № 14

- Непростые комбинации с НДФЛ-вычетами работника, № 13Заполняем расчет 6-НДФЛ за полугодие, № 13

- Премии в целях НДФЛ: даты и коды, № 12Тест: что поставить в строке 100 расчета 6-НДФЛ, № 12

- НДФЛ: как заплатить ИП и гражданам, № 11

2016 г.

- Контрольные соотношения для 6-НДФЛ опять обновили, № 8

- Пересчет НДФЛ с процентов по взносам в потребкооперативы, № 7

- Знакомьтесь: новая ежеквартальная отчетность 6-НДФЛ, № 6

- Интернет-конференция по НДФЛ: предоставляем вычеты, № 5Интернет-конференция по НДФЛ: правильно платим налог, № 5

- Справки 2-НДФЛ налоговики примут и без ИНН физлиц, № 4Заполняем 2-НДФЛ вместе: итоги интернет-конференции, № 4

- Расчет 6-НДФЛ, № 24НДФЛ для налоговых агентов, № 24

- Простили физлицу долг по старому беспроцентному займу: одним НДФЛ меньше, № 23

- Имущественный вычет у работодателя: новая позиция, № 22Удерживать ли прошлогодний НДФЛ из доходов нового года, № 22

- «Переходящий» налог с дивидендов в расчете 6-НДФЛ, № 21Доплата к больничному в 6-НДФЛ показывается отдельно, но не всегда, № 21Заполняем 6-НДФЛ за 9 месяцев, № 21Как заполнить 6-НДФЛ, если вычеты больше дохода, № 21

- Два НДФЛ с одного беспроцентного займа, № 20

- Ставка НДФЛ для работников из ЕАЭС зависит от резидентства?, № 19

- «Депонировать» ли НДФЛ вместе с зарплатой, № 18Зарплата наличными: срок для НДФЛ, № 18ФНС: штрафовать за 6-НДФЛ и 2-НДФЛ будем так, № 18Из каких денег удерживать «зарплатный» НДФЛ, № 18

- Платежка по НДФЛ: заполняем поле 107 правильно, № 17

- Заполняем 6-НДФЛ за полугодие: что новенького, № 14Заполняем 6-НДФЛ за полугодие: чем «порадовала» ФНС, № 14

- Хочу все знать: предоставляем детские вычеты по НДФЛ, № 12

glavkniga.ru

Если перечислить НДФЛ до выплаты зарплаты, налог не будет считаться

На какие нормы опираются инспекторы, начисляя пени и штрафы при заблаговременной уплате налога? Какую позицию занимает суд? Разберёмся, стоит ли рисковать, вступая в споры с ФНС, или лучше повременить с переводом средств в казну до дня выплаты зарплаты.

По нормам НК РФ НДФЛ с зарплаты удерживают никак не раньше конца месяца, за который она начислялась. Перечисляют налог только при выплате средств, не позже следующего за этим дня.Так инспекторы и чиновники ФНС правы - нельзя перечислять налог заранее? Но в арбитражной практике были решения, где суд поддержал работодателя при уплате НДФЛ раньше срока, и ст. 45 НК РФ допускает уплату налога заранее. Давайте разбираться в доводах ФНС и судей.

Путаница в письмах ФНС - восстанавливаем хронологию

Последнее решение ФНС от 05.05.16 № СА-4-9/[email protected], ставшее ответом на жалобу организации, однозначно даёт понять, что уплата НДФЛ до выплаты зарплаты не допускается.

Но в более раннем письме с разъяснениями ведомство выражало противоположную позицию. Приведем по порядку документы и рассмотрим, как менялось мнение чиновников.

- В письме ФНС от 25.07.14 № БС-4-11/[email protected] выражено мнение, что работодателю, уплатившему НДФЛ до выплаты зарплаты, придётся уплачивать сумму повторно.

- В письме ФНС от 29.09.14 № БС-4-11/19716 сказано, что при переводе сбора до выплаты зарплаты недоимки не возникает, и выписывать штрафы инспекторы не имеют право. Позиция чиновников кардинально пересмотрена, что позволило работодателям на время расслабиться. Появилось основание полагать, что НДФЛ до выплаты зарплаты перечислять в бюджет всё же можно.

- Но в эту же дату выпущено еще одно письмо ФНС России от 29.09.2014 N БС-4-11/[email protected] с абсолютно контрастным выводом. В нём налоговики утверждают, что перечислять НДФЛ до выплаты зарплаты запрещено.

- Недавнее решение ФНС от 05.05.16 № СА-4-9/[email protected] снова закрепило позицию недопустимости уплаты НДС раньше срока. Служба в ответ на жалобу налогового агента указала, что сумма, перечисленная в бюджет до факта удержания налога, - это собственные средства компании. И НДФЛ необходимо заплатить повторно, так как зачесть переплату нельзя, а можно только оформить возврат средств согласно ст. 231 НК РФ.

Как видно, чёткой позиции у Налоговой службы нет, но ведомство больше склоняется к "запрещающей" трактовке норм Налогового кодекса. Минфин (см. письмо от 16.09.14 № 03-04-06/46268) выразил похожее мнение, считая уплату НДФЛ авансовым порядком недопустимой.

Защищая свои интересы, стоить помнить, что разъяснения министерств и ведомств не имеют силы закона. Это лишь толкование правовых норм, выраженное в официальном письме. Налогоплательщики же вправе трактовать законодательство в свою пользу и обращаться в суд, будучи уверенными в своей правоте.

Суды на стороне налоговых агентов?

Можно ли отстоять права и оспорить штрафы и пени, если в фирме порядок выплат такой, что НДФЛ "уходит" в бюджет раньше, чем зарплата поступает на счета сотрудников? Суды принимают сторону налоговых агентов при одном важнейшем условии. Главное, чтобы налоговая база на момент перечисления была уже сформирована, а налог рассчитан. И впоследствии ровно такая же сумма была удержана с доходов работников.

В качестве примеров можно привести Постановления:

Судьи считают, что уплата сбора заблаговременно не противоречит Кодексу. Неправомерно лишь переводить налог до формирования налоговой базы.Норма п. 6 ст. 226 НК РФ требует переводить деньги в бюджет "не позднее" следующего дня за выплатой зарплаты. Фразу "не позднее" можно понимать как "ранее", а, значит, уплатить сумму заранее возможно. К тому же пункт 1 статьи 45 НК РФ наделяет налогоплательщика правом уплатить налог досрочно, а налоговый агент имеет те же права. И если бюджет располагает необходимыми средствами, оснований для начисления пеней и назначения штрафа нет.

Согласно п. 20 постановления Пленума ВАС РФ от 30.07.2013 № 57 средства, уплаченные в бюджет досрочно, могут быть признаны переплатой и засчитаны в счёт налога, который затем будет удержан при выплате зарплаты. Ведь если НДФЛ удержан из заработка, то расходы по уплате понесли именно сотрудники, а не налоговый агент. Судьи отмечают, что запрет п. 9 ст. 226 НК РФ на уплату 13 процентов за счёт средств работодателя применим только в случае, если подоходный налог затем не удерживается из зарплаты. Если же удержание происходит, на эту норму ссылаться нельзя.

Штрафы и пени за уплату сбора в бюджет до выплаты зарплаты оспорить можно. Поэтому, если ваша организация попала в такую ситуацию, стоит судиться. Для суда будет также важно, что фирма давно использует такой способ удержания налога и не меняла процедуру. Это докажет добросовестность налогового агента.

Уплата НДФЛ до выплаты зарплаты - неоправданный риск

При перечислении 13 процентов с доходов сотрудников раньше выплаты заработной платы вас скорее всего ждут штрафные санкции со стороны инспекции. ФНС склонна не считать уплаченные деньги налогом, несмотря на противоречивые мнения, выраженные в разъясняющих письмах. Уплата НДФЛ заранее - рискованное мероприятие. Но если вы готовы идти в суд, то скорее всего вам удастся доказать свою правоту. Стоит ли подвергаться риску, если можно платить НДФЛ в день или на следующий день после получения "зарплатных" денег в банке или зачисления их на счета сотрудников?

ppt.ru

Можно ли заплатить НДФЛ раньше выплаты зарплаты?

На сегодняшний день, налоговое законодательство обязывает всех налогоплательщиков, осуществлять перечисление установленных сборов в предусмотренный законодательством срок. Несмотря на это, у многих работодателей возникает вопрос, можно ли перечислять НДФЛ раньше выплаты зарплаты?

Что говорит закон?

Итак, прежде чем отвечать на вопрос, можно ли заплатить НДФЛ раньше выплаты зарплаты, необходимо понять, что такое НДФЛ, кто его должен перечислять в бюджет, а также какой срок его перечисления установлен.

НДФЛ – налоговый сбор, который вноситься плательщиками, признанными резидентами РФ, в размере 13% от той суммы доходов, которые они получили за определенный период.

Особенности выплат страховых взносов в ПФР: тарифы, кто освобождается, сроки выплат

Такой сбор, как правило, перечисляется работодателем после начисления заработной платы сотрудника.

В случае, когда лицо занимается самостоятельно предпринимательской деятельностью, обязанность по перечислению налогового платежа, возлагается на него.

В соответствии с положениями Налогового Кодекса РФ, НДФЛ должен быть перечислен не позднее даты, которая следует за датой выплаты денежных средств. Иные положения в законе не содержаться.

Можно ли оплатить НДФЛ раньше выплаты заработных плат?

Возвращаясь к вопросу, можно ли оплатить НДФЛ раньше выплаты зарплаты, законодательство однозначно отвечает — нет, перечисление налогового платежа, в качестве исполнения обязанности налогового агента до момента начисления денежных средств не допускается.

Штрафы за несвоевременную уплату страховых взносов в ПФР

Эта позиция отражена в решении ФНС от 05.05.16 № СА-4-9/8116. В соответствии с этим нормативным документом работодатель обязан исполнить функцию налогового агента только после того, как заработная плата начислена и из нее можно удержать сумму в установленном размере. В авансовом порядке такие средства перечислены быть не могут (см. Аванс). Такой же позиции придерживается и Министерство Финансов (письмо от 16.09.14 № 03-04-06/46268).

Последствия

Чем грозит оплата НДФЛ раньше выплаты зарплаты?

Перечисленные средства до факта начисления зарплаты не будут засчитаны налоговой службой в качестве исполнения обязанности организации. Это значит, что после наступления даты перечисления, к организации будут применены штрафные санкции.

Что проверяет трудовая инспекция: как подготовиться к визиту и успешно пройти проверку в 2017 году?

Дополнительно для того, чтобы средства вернуть, организации придется в административном порядке обращаться в налоговую службу с просьбой о возврате средств.

promdevelop.ru