Кто может работать без кассового аппарата в России? Можно ли работать без кассового аппарата

Можно ли ИП работать без кассового аппарата: деятельность без ККМ, ККТ

Физическое лицо при регистрации статуса индивидуальный предприниматель (ИП) помимо сбора документации должно решить, может ли оно работать без кассы. Правила применения кассового аппарата регламентируются Законом № 54-ФЗ. О том, когда возможна деятельность ИП без кассового аппарата и какие поправки в федеральный закон внес президент в 2016 году, подробнее узнаете в нашей статье.

Когда касса не нужна

Работать без кассового аппарата разрешено индивидуальным предпринимателям, выбравшим особые системы налогообложения:

- ЕНВД (единый налог на вмененный доход).

- ПСН (патент).

- УСН (упрощенная система) – есть некоторые исключения, которые рассмотрим ниже.

Работать без кассового аппарата разрешено индивидуальным предпринимателям, выбравшим особые системы налогообложения.

Льготы, установленные законодательством, дают право ИП самостоятельно решать, работать без кассы или все же потратить время и деньги на ее оформление. Впрочем, это не значит, что без кассы прием средств у покупателя за товар или услугу не имеет контроля. ИП вправе выбрать один из других вариантов оформления денежных отношений с клиентами:

- Кассовый чек.

- Бланк строгой отчетности (БСО).

- Квитанция.

- Накладная.

Бумажный документ, оформленный по всем правилам, выдается по требованию покупателя. Несмотря на это, многие предприниматели используют свои бланки, что позволяет контролировать передвижение товара. Если покупатель обращается по вопросам возврата или гарантии с чеком, проблем в установлении факта покупки не возникает.

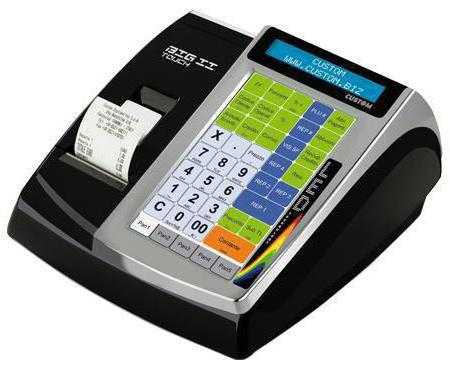

Чтобы облегчить работу продавцам и вести контроль над их работой, некоторые ИП предпочитают ставить ККМ (контрольно-кассовую машину) в своих торговых точках. Современное программное обеспечение в сфере торговли позволяет избежать лишних затрат на регистрацию и обслуживание кассы.

Можно установить специальную программу для розничной торговли на компьютер и полностью автоматизировать работу точки. Это дешевле, к тому же программа самостоятельно списывает товар из складских остатков и распечатывает чек для покупателя.

Специфика использования кассы на УСН

Индивидуальный предприниматель, выбравший при регистрации ЕНВД или ПСН, может работать без кассового аппарата, если для этого есть основания. Таковыми могут быть направления бизнеса, полностью или большей частью связанные с наличным расчетом: как правило, это розничная торговля и оказание услуг. Именно эти условия диктуют необходимость применения ККМ или отказа от нее.

Если с физическими лицами при наличном расчете можно использовать любые бланки (БСО, товарный чек, квитанцию), юридическому лицу при оплате товара или услуги наличными необходимо выдать кассовый чек. Работая в режиме b2b, предприниматель обязательно должен установить кассу.

Для ИП на УСН есть определенные виды деятельности, которые также не требуют применения ККМ:

- Палаточная торговля от фруктов и овощей до различных сувениров, книг, промышленных товаров.

- Сфера питания школьников, студентов, преподавателей.

- Продажа мороженого, разливных напитков на улице, в палатках.

- Прием стеклотары и другого сырья.

Полный перечень может меняться в соответствии с региональными особенностями, поэтому уточняйте этот момент в налоговой.

Изменения в правилах применения кассы ИП

Поправки к Закону № 54 были подписаны президентом в июле 2016 года. Разработка проекта по модернизации деятельности ИП и отчетности в ФНС велась давно. Программа запущена в 2017 году.

Правительство решило упростить регистрацию контрольно-кассовой техники (ККТ), чтобы предприниматель не терял времени на эту процедуру. Вся работа переводится в электронный вариант. Отчет о каждой продаже через оператора будет передаваться в электронном виде в ФНС.

Также предусмотрен вариант отправки дубликата чека по требованию покупателя на его электронный адрес. Распечатать такой чек не составит труда, что позволит упростить процедуру обращения по гарантии или возврату, если утерян чек.

Есть предположения (не имеющие подтверждений до выхода новой версии закона), что в связи с упрощением процедуры регистрации индивидуальные предприниматели лишатся права самостоятельно выбирать, нужен ИП кассовый аппарат или нет.

Новые требования к кассовым аппаратам

Особенность современного ККТ в необходимости подключения к интернету и автоматической записи информации без возможности ее коррекции владельцем. Вместо электронной ленты оборудование будет оснащаться специальным накопителем, информация с которого будет поступать напрямую в ФНС. При отсутствии такого отчета налоговая инспекция может в короткие сроки назначить внеплановую проверку деятельности ИП.

В идеале предприниматель приобретет более простую отчетность, а налоговые органы добьются большей прозрачности предпринимательской деятельности. Правда, сроки введения новых кассовых аппаратов пока неизвестны. Они находятся в стадии разработки и тестирования.

Сроки введения новых кассовых аппаратов пока неизвестны.

Подведем итог

Таким образом, сегодня ИП, находящийся на льготном налогообложении, может самостоятельно выбрать ККТ или специальные бланки, заменяющие кассовый чек.

Ответ на вопрос, можно ли ИП работать без кассового аппарата, зависит от нескольких факторов. Самые значимые из них – форма налогообложения и специфика сферы деятельности предпринимателя.

Пока в силу не вступили изменения в закон о применении ККТ, предприниматель может действовать на прежних условиях. Принять правильное решение потребуется, когда новая редакция ФЗ № 54 обяжет ИП устанавливать модернизированную систему ККМ.

zhazhda.biz

Кто может работать без кассового аппарата?

Покупка кассового аппарата сегодня дело не только затратное, но и хлопотное. Нужно приобрести дорогостоящий современный аппарат, отвечающий требованиям законодательства 2016 года, зарегистрировать его должным образом, заключить договор с обслуживающей организацией. Не каждый начинающий предприниматель может себе позволить такие расходы. Однако, ответственность за неприменение кассовой техники предусмотренная законодательством весьма серьёзна.

ИП очень часто для себя выбирает такую сферу бизнеса, как салон красоты, парикмахерская, кафе, автосервис, хостел или мини-гостиница, такси или другой вид услуг для населения. Резонно, что у владельца бизнеса возникает вопрос, возможно ли осуществлять предпринимательскую деятельность с приёмом наличных денежных средств у населения без ККМ или аппарат должен быть куплен в любом случае. И если такой вариант возможен, то с соблюдением каких условий и кто может работать без кассового аппарата.

Существует несколько вариантов, когда ИП и юридические лица имеют право не применять для приёма оплаты ККТ. Это зависит от налогового режима, применяемого предпринимателем или организацией, вида осуществляемой работы, местности, где проходит работа.

На ЕНВД и Патенте

На сегодняшний день все плательщики ЕНВД освобождены от обязательного использования ККМ. Использование кассового аппарата является правом таких налогоплательщиков, а не обязанностью. Список видов бизнеса, где применяется ЕНВД, утверждается на региональном уровне. То есть возможна такая ситуация, когда, например, салон красоты, кафе или ресторан в одном городе будет считаться объектом налогообложения ЕНВД, а в другом нет.

В Москве ЕНВД облагаются следующие виды бизнеса:

- Розничная торговля. То есть это вся торговля в магазинах, павильонах, торговых центрах. Там, где принимаются наличные деньги и банковские карты у населения.

- Общественное питание. Это заведения кафе и ресторанов. В Москве там устанавливать ККМ не нужно.

- Бытовые и ветеринарные услуги. Под такими услугами кроме ветеринарных клиник выступают парикмахерские и салоны красоты, ателье и мастерские.

- Оказание услуг автомойки и автосервиса.

- Рекламная деятельность.

- Услуги по сдаче в аренду земли и торговых мест.

- Оказание услуг по помощи в проживании населения. Это гостиницы, хостелы, общежития.

- Услуги по перевозке пассажиров и грузов автомобильным транспортом. Сюда могут относиться как предприниматели, перевозящие многотонные грузы, так и фирмы такси. Такси как раз гораздо чаще работают с населением, однако, установить ККМ в такси бывает весьма проблематично.

- Услуги автостоянок.

Аналогично освобождены от необходимости применять ККМ и налогоплательщики на патенте. Список сфер деятельности, где можно использовать патент также устанавливается на региональном уровне, единственный нюанс в том, что это касается лишь индивидуальных предпринимателей. Организации не имеют права применять такую систему налогообложения, и, значит, не смогут с помощью неё избежать необходимости применять ККМ.

В Москве список видов бизнеса, где ИП имеют право применять патент достаточно широк. Это и автосервисы, извоз в формате такси, кабинеты красоты и салоны красоты, парикмахерские и ещё очень широкий круг деятельности. Единственный нюанс в том, что количество работников, трудящихся у индивидуального предпринимателя не должно превышать 15 человек по каждому виду деятельности, на который получен патент.

Тем предпринимателям и организациям, которые не применяют ККМ по причине налогообложения ЕНВД нужно тщательно следить за изменениями законодательства в этой области, так как в 2016 году планируется принятие закона, лишающего их права не использовать ККТ.

На упрощённой и основной системах налогообложения

УСНО не имеет таких преимуществ, как возможность не использовать ККМ в работе. Однако и у этих предпринимателей и организаций есть возможность в некоторых ситуациях не использовать данную технику.

- Прежде всего, это деятельность по осуществлению самых разнообразных услуг населению с условием обязательного применения БСО. Такими услугами могут являться фирмы частного извоза и такси, кабинеты и салоны красоты, парикмахерские, гостиницы, кафе и рестораны, автосервисы и автомойки и другие. Вместо чеков ККМ населению должны выдаваться БСО принятого в организации образца. Например, билеты, проездные чеки, квитанции, путёвки, ваучеры. В такси это квитанция счётчика.

- Осуществление деятельности в отдалённых и труднодоступных районах. Например, аптеки, кафе и гостиницы в населённых пунктах, добраться до которых объективно тяжело. Аптеки, которые располагаются на базе фельдшерско-акушерских пунктов, а кафе в местах вахтовых работ или глобальных строек. В таких ситуациях приём денег у населения возможен по предоставленному товарному чеку либо копии чека. Они выдаются по требованию, то есть их выписка не является обязательной.

Индивидуальные предприниматели и организации на ОСНО в случае осуществления целого ряда видов деятельности также имеют возможность избежать тех случаев, когда необходимо использование ККМ.

К таким видам относятся:

- Розничная торговля периодической литературой (газетами и журналами). Право на неприменение ККМ возникает, когда доход от такой продажи превышает 50% всего дохода организации или предпринимателя.

- Реализация проездных билетов, билетов на культурно-массовые и зрелищные мероприятия. Продажа лотерейных билетов и ценных бумаг. При осуществлении такой деятельности ККМ не нужна.

- Кафе на базе школ для питания школьников и педагогов.

- Торговля на ярмарках, выставках. Это может быть не только непосредственно торговля, но и реализация услуг в пределах этих сооружений, например, кабинеты красоты.

- Торговля в киосках мороженым или безалкогольными напитками, торговля из цистерн и разносная. Для всех этих видов деятельности кассовый аппарат не нужен.

- Продажа предметов религиозного культа и оказание услуг в этой области.

Как видно из вышеизложенного, применение упрощённой и основной системы налогообложения также не является абсолютным запретом на отсутствие кассовой техники.

Когда приобретения ККМ избежать не получится

Несмотря на достаточно обширный перечень видов деятельности, когда не применять ККТ возможно, всё же существуют такие, кому кассовый аппарат необходим обязательно.

К таким моментам относятся:

- В городах в розничной сети запрещена продажа алкогольных изделий без применения ККТ. То есть в случае если населению реализуется алкоголь, кассовый аппарат необходим и чек ККМ должен быть пробит на каждую такую покупку. В случае нарушений предпринимателя или организацию ждут внушительные штрафы, и даже риск полного приостановления деятельности. Кроме того, с 2016 года в случае такой реализации кассовый аппарат должен быть нового поколения. Подключённый к сети интернет и передающий в режиме реального времени все продажи напрямую на сервер ИФНС.

- Все случаи, которых не коснулись вышеперечисленные исключения. Несмотря на то, что законодательством предусмотрен ряд исключений, когда применение ККМ необязательно, они всё-таки не перестают быть исключениями. Во всех остальных ситуациях необходим кассовый аппарат, ведь не пробитие чека ККМ при приёме наличных от населения является грубым нарушением действующего законодательства в области регулирования кассовой дисциплины.

В 2016 году планируется рассмотрение законопроекта, отменяющего возможность плательщиков ЕНВД не применять кассовую технику. Сотни тысяч организаций и предпринимателей будут должны приобрести и использовать в своей работе ККТ. Введение такого закона планировалось уже на начало 2016 года, но его рассмотрение было неоднократно перенесено и теперь ожидается принятие в 2016 году. Всем предприятиям на ЕНВД в течение всего 2016 года нужно тщательно следить за изменениями законодательства в области кассовой дисциплины, за вступившими в силу законами и нормативными актами. И в случае принятия закона им необходимо в кратчайшие сроки приобрести и установить у себя ККМ.

ipprof.ru

ИП без кассового аппарата

Индивидуальный предприниматель сам решает при регистрации своего предпринимательского права, может ли он действовать в рамках закона без использования кассового аппарата. Регламентирует эти варианты 54-ФЗ.

Касса предпринимателю не потребуется, если выбрана одна из следующих систем налогообложения:

Но даже, если было принято решение работать без использования ККМ, контролировать получение денег от потребителя за товар или услугу всё равно будет необходимо. Просто для обеспечения контроля выбирается иной вариант:

- кассовый чек

- бланк строгой отчётности

- квитанция

- накладная

Чтобы расставить точки над «и», нужно понять, что подобные документы должны выдаваться покупателю по его требованию. И даже, если индивидуальный предприниматель использует свой внутрисистемный способ контроля продаж, требования клиента должно быть исполнено в соответствии с законом.

В иных случаях, чтобы упростить систему отслеживания, ИП всё-таки ставит на свои точки продаж ККМ, тем более, что процесс её покупки и регистрации в налоговой не занимает много времени и не затратен, а обслуживанием занимаются профессиональные фирмы.

Также можно устанавливать дополнительное программное обеспечение на персональный компьютер, относящийся к розничной сети. Это позволяет ещё и автоматизировать процесс продаж. Такие программы способны автоматически взаимодействовать с базой товара и списывать его со складских остатков. Более того, оснащение компьютера позволяет и распечатывать чек для клиента.

Касса при УСН

Необходимость применения кассового аппарата регламентируется в первую очередь направлением вашего предпринимательского дела. Так, например, фирмы, работающие в секторе БИ2БИ не способны обходиться без ККМ. Так как, если для клиента — физического лица заменой чеку послужит один из других документов, то вот для работы с юридическими лицами обязательно требуется выдавать кассовый чек.

Если индивидуальный предприниматель работает по УСН, то работа может вестись без кассового аппарата, если ведётся один из следующих видов деятельности:

- Палаточная торговля. Здесь речь идёт о продаже овощей на развале, сувенирах, ярмарках, продаже кваса из бочек, мороженного и прочем.

- Ниша питания для школ и университетов

- Деятельность по приёму стеклотары и иного сырья

Это далеко не полный список сфер деятельности. Он гораздо шире. И с ним можно ознакомиться в налоговой инспекции.

Поправки в законах ведения кассы для ИП

Модернизация действующего законодательства по коммерческой деятельности индивидуальных предпринимателей началась уже давно. Сама программа модернизации запущена в 2017 году.

В первую очередь государственные органы пытаются упростить процесс регистрации ККТ. Для этого идёт переведения отчётности в электронный вариант. Когда будут введены онлайн-кассы в обязательном порядке для всех предпринимателей, отчёт о каждой операции будет автоматически отсылаться в налоговую через интернет.

В скором времени покупатель сможет требовать дублирования электронного варианта чека на заплаченные деньги, который будет высылаться ему на электронную почту. Такая инициатива нацелена на упрощение процедур возврата по гарантии.

Считается, но пока нет законодательного подтверждения, что оснащение контрольно-кассовой техникой станет обязательным для всех предпринимателей, независимо ни от вида деятельности, ни от системы налогообложения.

Изменения в требованиях к ККТ

Будет произведена замена аппаратуры кассового предназначения. Вместо электронной ленты должен быть задействован накопитель, с которого в режиме онлайн будет передаваться информация в ФНС. А при отсутствии отчёта об операциях от фирмы, налоговики смогут в кратчайшие сроки назначить проверочные мероприятия в отношении деятельности предпринимателя.

Цель системных и глобальных изменений — получить более открытую и прозрачную картину деятельности каждой фирмы и упростить ведение отчётности для них. Но это в идеале. Как будет действовать система контроля в реальности покажет только время.

Итог

На данный момент те индивидуальные предприниматели, которые действую по льготным системам налогообложения сами выбирают между ККМ и заменяющими чеки документами.

Можно ли вам как предпринимателю выбрать вариант ведения коммерческой деятельности без кассы зависит от системы налогообложения и специфики самой деятельности.

В дальнейшем будут приниматься меры и поправки к законам, нацеленные на то, чтобы обязать каждого предпринимателя оборудовать отчётную деятельность модернизированными системами ККМ, способными передавать данные о каждой процедуре в налоговую службу в режиме онлайн.

businessmens.ru

Может ли ИП работать без кассового аппарата?

16 мая 2016

Просмотров: 1255

Когда возможна работа ИП без кассового аппарата? Многие индивидуальные предприниматели интересуются этим вопросом. Федеральная налоговая служба Российской Федерации советует использовать ККМ в любом виде деятельности, поскольку это помогает облегчить учет и отслеживание отчетности, которую потом необходимо передать на обработку в госорганы. В законах четко прописано, что любое предприятие обязано использовать в процессе своей работы контрольно-кассовые аппараты. Но и здесь имеются исключения из правил.

Как работать ИП без кассового аппарата? Иногда возникает ситуация, когда ИП необходимо открывать или развивать свою деятельность без контрольно-кассовой техники. Но это возможно не для всех бизнесменов, а только для конкретных предпринимателей, например:

- Когда предприниматель обязан платить ЕНВД.

- Имеется регистрация в ЕГРИП как ИП, ко всему прочему, применяется ПСН.

- В процессе работы используются БСО (бланки строгой отчетности), которыми заменяются товарные чеки.

- Отрасли и подотрасли, в которых законодательно разрешена деятельность без ККМ. Сюда относится деятельность, которая осуществляется в труднодоступных областях. Однако труднодоступность этого пункта определяется местными властями, составляется специальный перечень, поэтому попасть в эту группу не так уж легко. В список не входят города, поселки городского типа и райцентры.

При каких видах деятельности ИП может обойтись без кассовой техники?

Деятельность ИП без кассового аппарата распространяется на большое количество отраслей рынка. Без кассового аппарата можно заниматься продажей в киосках и в навесных палатках, которые легко разбираются и собираются, работать с цистернами с морсом в жару. Можно обходиться без использования ККМ в школьной столовой, где количество потребителей очень сильно ограничено. Проводники железнодорожных поездов также обходятся без кассы.

В газетном киоске необходим кассовый аппарат, когда газетная и журнальная продукция входит в меньшую половину оборота, к тому же ее нужно учитывать отдельно от сопутствующей продукции, перечень которой ограничен региональными властями.

Помимо всего прочего, без ККМ возможна продажа ценных бумаг и лотерейных билетов. Деятельность по продаже предметов религиозного назначения в пределах религиозного объекта тоже осуществляется без кассы.

Все это весьма узконаправленная деятельность, которая не способна приносить большого дохода. Выделяют еще несколько видов деятельности, которую можно осуществлять без кассы. К примеру, торговля на ярмарке или рынке. Исключением является торговля в павильоне, киоске и контейнере. Если продажи идут с помощью автомобиля, который является прилавком и складом, то кассовый аппарат тоже необходим.

Для крытых витрин, вроде продаж с лотков и корзин, разрешено отсутствие ККТ, если торговля производится для простых товаров, не имеющих технически сложной структуры.

Если речь идет об овощах или продуктах, то кассовый аппарат необходим в случае, если для товара требуются специальные условия для хранения.

Вернуться к оглавлению

Индивидуальный предприниматель без кассового аппарата

Ранее уже было сказано, в каких случаях ИП может избежать использования в своей работе кассового аппарата: это те, кто попадает в специальные списки или платит единый налог на вмененный доход. Помимо этих ИП, особую группу составляют предприятия, которые работают на ПСН. Сюда относятся предприятия, предоставляющие различные услуги, кроме частных вариантов вроде торговли. То есть торговля или оказание услуг могут осуществляться без ККМ, если ведутся в помещении меньше 50 кв. м или на нестационарных точках.

Теперь рассмотрим другой пункт, который позволяет некоторым предпринимателям не пользоваться ККМ. Сюда попадают магазины и павильоны, осуществляющие торговлю в розницу, если торговый зал составляет меньше 150 кв. м, в случае отсутствия торгового зала и передвижных товарных точек, которые не используют ПНС. Если речь идет о пункте общественного питания, то кассу можно не использовать, если зала для обслуживания потребителей не предусмотрено или его размер не превышает 150 кв. м.

Оказание услуг возможно лишь при условии использования БСО. Если того требует потребитель, вы должны предоставить ему товарный чек или иное подтвержденное документально свидетельство оплаты проданного товара или оказанной услуги.

Если вы индивидуальный предприниматель, использующий упрощенную систему налогообложения, то важным условием, при котором вы имеете право не использовать кассовый аппарат в работе, является применение бланков строгой отчетности.

К тому же без ККМ можно обойтись, если сама специфика деятельности не предусматривает работы с контрольно-кассовой техникой.

Ряд нарушений вроде отсутствия ККМ или неправильной его эксплуатации наказуем по Кодексу об административных правонарушениях (ст. 14.5 ч. 2 КоАП). И хотя штрафы, которые предусмотрены за нарушения, небольшие, но все равно не следует нарушать их и вызывать к себе лишний интерес со стороны фискальных органов.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка...Похожие статьи

moeip.ru

Кто может работать без кассового аппарата в России? :: BusinessMan.ru

Для функционирования бизнеса минимальная государственная бюрократия идет только на пользу. Одной из реализаций этого подхода является ситуация, когда организации нет нужды обзаводиться кассовым аппаратом. Ведь это дополнительные траты и волокита с бумагами. Так кто может работать без кассового аппарата?

Общая информация

Итак, можно ли работать без кассового аппарата? Да, но с рядом условий. Работать в таком режиме могут как индивидуальные предприниматели (ИП), так и ряд организаций разной формы собственности. Но конкретно кто может работать без кассового аппарата? В каких сферах деятельности это возможно? Как всё регулируется с нормативно-законодательной точки зрения? Эти все вопросы заслуживают, чтобы на них был дан ответ.

Итак, можно ли работать без кассового аппарата? Да, но с рядом условий. Работать в таком режиме могут как индивидуальные предприниматели (ИП), так и ряд организаций разной формы собственности. Но конкретно кто может работать без кассового аппарата? В каких сферах деятельности это возможно? Как всё регулируется с нормативно-законодательной точки зрения? Эти все вопросы заслуживают, чтобы на них был дан ответ.

В каких случаях?

Когда разрешено не использовать этот аппарат? Вот обобщающий перечень:

- Когда оказываются услуги населению, что сопровождается выдачей бланков строгой отчетности. Это всё должно соответствовать порядку, определённому правительством РФ.

- В силу специфических обстоятельств деятельности или особенностей местопребывания во время осуществления деятельности.

- Когда индивидуальные предприниматели и организации являются налогоплательщиками единого налога. На это могут претендовать субъекты, что занимаются перечнем видов предпринимательской деятельности, установленных нормативно-законодательными документами. Кроме этого ИП может работать без кассового аппарата также тогда, когда он использует патентную систему налогообложения. Ему предоставлена возможность осуществлять денежные расчеты наличностью и использование платежных карт. В данном случае могут действовать только те, на кого не распространяется действие НК РФ.

Для каких видов деятельности предусмотрена льгота?

Итак, мы знаем, что ситуация, когда ИП и ООО работают без кассового аппарата, вполне реальна. Но в каких сферах это возможно? Вот небольшой перечень:

Итак, мы знаем, что ситуация, когда ИП и ООО работают без кассового аппарата, вполне реальна. Но в каких сферах это возможно? Вот небольшой перечень:

- Реализация печатной продукции и сопутствующих им товаров в специальных газетно-журнальных киосках в случаях, когда доля периодики в товарообороте - не меньше пятидесяти процентов общей выручки, а дополнительный ассортимент утвержден компетентным органом власти.

- Торговля ценными бумагами, лотерейными и проездными билетами, талонами для передвижения в общественном транспорте.

- Торговля в выставочных комплексах, на рынках, ярмарках и на иных территориях, что отведены для данной деятельности. Под исключение попадают только находящиеся на них магазины, киоски, павильоны, палатки, автолавки, помещения контейнерного типа и прочие аналогично обустроенные места, что позволяют обеспечить показ и сохранения товара.

- Мелкорозничная разносная торговля непродовольственными товарами с корзин, лотков, ручных тележек. Даже если они защищены от возможных атмосферных осадков парусиной, каркасами, брезентом или обтянуты полиэтиленовой пленкой.

- Торговля в киосках безалкогольными напитками в розлив и мороженым.

- Обеспечением питания работников и детей в образовательных организациях, что осуществляют обучение.

- Реализация чайной продукции в пассажирских вагонах, но только в ассортименте, утвержденном федеральным органом власти, что занимается железнодорожным транспортом.

Другие случаи

Но это ещё не всё. Так, к разрешенным сферам относится ещё:

Но это ещё не всё. Так, к разрешенным сферам относится ещё:

- Реализация по номинальной стоимости знаков почтовой оплаты.

- Торговля молоком, квасом, растительным маслом, керосином, живой рыбой из цистерн и овощами и бахчевыми культурами вразвал.

- Прием от населения утильсырья и стеклопосуды. Исключение – металлолом.

- Реализация предметов культа, а также религиозной литературы, предоставление услуг в плане проведения церемоний и обрядов на территории, что предоставлена соответствующим организациям для этой цели.

Как видите, ответ на вопрос, может ли ИП работать без кассового аппарата, как и в случае с юридическими лицами, положителен.

Законодательные моменты

Итак, мы уже разобрались с тем, кто может работать без кассового аппарата. Теперь давайте ознакомимся с нормативно-законодательными моментами. Следует отметить большую бюрократизацию деятельности предприятия. Постепенно ситуация улучшается, но довольно медленно. Так, к примеру, если организационная структура или ИП желают снять с учета старые кассы, то уже с 01.06.2017 им не нужно проходить через бюрократический ад. Но при желании их модернизировать поработать с бумажками и государственными службами придётся. Постоянно идут изменения, которые часто являются спорными. Кассовый аппарат покупать необязательно, его можно взять в аренду. А вот фискальный накопитель придётся приобрести, ведь он должен храниться на предприятии как минимум пять лет. В целом множество аспектов рассматриваются в законе № 290-ФЗ. Дополнительно следует обращать внимание на разъяснительные письма ФНС. Тут следует отметить ещё один важный момент. Хотя это и не очень заметно, но сейчас идёт кампания против распития и потребления алкогольной продукции. Поэтому компании и индивидуальные предприниматели, занимающиеся её реализацией, должны иметь у себя кассовый аппарат. Хотя раньше он не требовался.

Итак, мы уже разобрались с тем, кто может работать без кассового аппарата. Теперь давайте ознакомимся с нормативно-законодательными моментами. Следует отметить большую бюрократизацию деятельности предприятия. Постепенно ситуация улучшается, но довольно медленно. Так, к примеру, если организационная структура или ИП желают снять с учета старые кассы, то уже с 01.06.2017 им не нужно проходить через бюрократический ад. Но при желании их модернизировать поработать с бумажками и государственными службами придётся. Постоянно идут изменения, которые часто являются спорными. Кассовый аппарат покупать необязательно, его можно взять в аренду. А вот фискальный накопитель придётся приобрести, ведь он должен храниться на предприятии как минимум пять лет. В целом множество аспектов рассматриваются в законе № 290-ФЗ. Дополнительно следует обращать внимание на разъяснительные письма ФНС. Тут следует отметить ещё один важный момент. Хотя это и не очень заметно, но сейчас идёт кампания против распития и потребления алкогольной продукции. Поэтому компании и индивидуальные предприниматели, занимающиеся её реализацией, должны иметь у себя кассовый аппарат. Хотя раньше он не требовался.

Веяния новых времен

Третьего июля 2017 года был принят закон про онлайн-кассы. Что они собой представляют? На первый взгляд, это вполне обычный механизм. Но его особенностью является подключение к мировой сети. Поэтому придётся заключать договоры с операторами фискальных данных. Они будут заниматься сбором, хранением и передачей данных в федеральную налоговую систему. Поскольку это дело новое, то применять их никто не обязывает. Что можно сказать о таком подходе? В будущем будут спрашивать: может ли ООО работать без кассового аппарата, а в ответ – вполне вероятно, но зачем? И действительно, это внедрение позволит честным индивидуальным предпринимателям и юридическим лицам вздохнуть спокойно и не переживать о возможных проблемах и внеплановых проверках. А те, кто урывает часть доходов, будут иметь дело с правоохранителями. Вот так общая схема выглядит в теории. Как её реализуют на практике, нам ещё предстоит увидеть.

Третьего июля 2017 года был принят закон про онлайн-кассы. Что они собой представляют? На первый взгляд, это вполне обычный механизм. Но его особенностью является подключение к мировой сети. Поэтому придётся заключать договоры с операторами фискальных данных. Они будут заниматься сбором, хранением и передачей данных в федеральную налоговую систему. Поскольку это дело новое, то применять их никто не обязывает. Что можно сказать о таком подходе? В будущем будут спрашивать: может ли ООО работать без кассового аппарата, а в ответ – вполне вероятно, но зачем? И действительно, это внедрение позволит честным индивидуальным предпринимателям и юридическим лицам вздохнуть спокойно и не переживать о возможных проблемах и внеплановых проверках. А те, кто урывает часть доходов, будут иметь дело с правоохранителями. Вот так общая схема выглядит в теории. Как её реализуют на практике, нам ещё предстоит увидеть.

Имеет ли смысл так работать?

Рассмотрим ситуацию на примере индивидуального предпринимателя. Нам известно, что можно работать ИП без кассового аппарата. Но всегда ли это оправдано? Постепенно всё большее распространение получает использование пластиковых карточек, поэтому как минимум о платежных терминалах приходится думать. Ведь потенциально весьма вероятно, что через десять-двадцать лет наличными деньгами практически не будут рассчитываться. К чему это? Дело в том, что платежные терминалы сейчас часто настраиваются для работы в связке с кассовым аппаратом или даже его заменяют. Поэтому, если дела ведутся где-то в глубинке, то обойтись без них возможно. Но в современных городах с населением более 100 тысяч человек этот попустительский подход уходит в прошлое. Ведь если зайдёт человек, у которого нет наличности, но есть пластиковая карта, не факт, что он пойдёт снимать деньги. Вполне вероятно, что он просто обратится к более продвинутым субъектам предпринимательской деятельности.

Рассмотрим ситуацию на примере индивидуального предпринимателя. Нам известно, что можно работать ИП без кассового аппарата. Но всегда ли это оправдано? Постепенно всё большее распространение получает использование пластиковых карточек, поэтому как минимум о платежных терминалах приходится думать. Ведь потенциально весьма вероятно, что через десять-двадцать лет наличными деньгами практически не будут рассчитываться. К чему это? Дело в том, что платежные терминалы сейчас часто настраиваются для работы в связке с кассовым аппаратом или даже его заменяют. Поэтому, если дела ведутся где-то в глубинке, то обойтись без них возможно. Но в современных городах с населением более 100 тысяч человек этот попустительский подход уходит в прошлое. Ведь если зайдёт человек, у которого нет наличности, но есть пластиковая карта, не факт, что он пойдёт снимать деньги. Вполне вероятно, что он просто обратится к более продвинутым субъектам предпринимательской деятельности.

Часто задаваемые вопросы

Давайте рассмотрим несколько наиболее популярных моментов относительно того, кто может работать без кассового аппарата. Итак:

Давайте рассмотрим несколько наиболее популярных моментов относительно того, кто может работать без кассового аппарата. Итак:

- Кассовый аппарат нужен при использовании упрощенной системы налогообложения? Да, безусловно.

- Обязательно ли интернет-магазину нужно владеть кассовым аппаратом? Да, безусловно.

- Нужно ли индивидуальному предпринимателю или обществу с ограниченной ответственностью иметь кассовый аппарат? Здесь все зависит от места и вида деятельности. Можно обойтись бланками строгой отчетности. Хотя если много клиентов, то заполнять кучу бумаг будет проблематично и даже неэффективно.

- Кассовый аппарат нужен индивидуальному предпринимателю, что работает на патентной системе налогообложения? Нет, здесь разрешено не применять его.

- Если деятельность индивидуального предпринимателя – это сдача в аренду своей собственности, следует ли выдать кассовый чек? Нет, это необязательно.

Заключение

Сказать, что мы обладаем оптимальной и совершенной системой взаимодействия, нельзя. Но то, что есть, является выражением современности, пускай и в несколько неидеальной форме. Поэтому если что-то не нравится, то нужно поспособствовать улучшению ситуации и менять свою жизнь к лучшему. В данном случае – с помощью диалога с вертикалью власти. Ведь вместо того чтобы ругаться, значительно лучше - вместе искать пути решения накопившихся проблем. И в конечном итоге выиграют от этого все.

businessman.ru

Регистрация кассового аппарата и работа без ККМ. Нужен ли кассовый аппарат для ИП

ККМ – контрольно-кассовая машина, бывает с активными и пассивными системами.

Индивидуальные предприниматели должны использовать контрольно-кассовый аппарат при выполнении различных работ, продаже товаров и оказании услуг.

Когда нужен кассовый аппарат ИП?

После выхода закона, гласящего об отмене использования контрольно-кассового аппарата для некоторых предпринимателей и предприятий, многие начали задавать вопрос о том, когда нужен ККМ, а когда в его использовании нет необходимости. Также, встал вопрос, нужен ли контрольно-кассовый аппарат для индивидуальных предпринимателей.

Чтобы определить, когда использование кассового аппарата необходимо, а когда совсем без надобности, нужно отталкиваться от некоторых факторов. Например, многое в данном вопросе будет зависеть от того, каким видом деятельности занимается индивидуальный предприниматель, а также, какой спектр услуг он оказывает.

По закону, контрольно-кассовый аппарат для индивидуальных предпринимателей нужен в тех случаях, когда предприниматель занимается продажей товаров или оказанием других услуг, используя банковские карты или наличный расчёт. Однако, в этом законе есть некоторые исключения. Если деятельность предпринимателя попадает под эти исключения, то наличие и использование ККМ совсем необязательно.

Поэтому, давайте разберём все те случаи, когда наличие кассового аппарата у индивидуального предпринимателя совсем необязательно.

Работа ИП без кассового аппарата

- Контрольно-кассовый аппарат не нужен тогда, когда торговля осуществляется на рынке, и специально отведённых территориях. К этому списку не относятся магазины и различные киоски. Это правило действительно только при торговле товарами, которые не относятся к продовольствию.

- Кассовый аппарат необязателен при розничной торговле, различным товаром.

- Нет необходимости в ККМ тогда, когда торговля ведётся в киосках и главным товаром являются безалкогольные напитки на разлив, или мороженое.

- При торговле квасом, молоком или пивом из цистерн кассовый аппарат не нужен. Также, это распространяется на живую рыбу и торговли вразвал овощами и бахчевыми культурами.

- Не нужен кассовый аппарат в пунктах приёма различного сырья. В данном случае, исключением является только металлолом.

- Не нужен кассовый аппарат при продаже газет, журналов, книг, билетов и так далее.

Также, кассовый аппарат не требуется предпринимателю тогда, когда он, предприниматель, является плательщиком ЕНВД. В данном случае, вместо кассового чека, предприниматель обязан выдать товарный чек, или другой документ, который подтверждает приём денежных средств. Контрольно-кассовый аппарат не нужен тогда, когда выдается бланк строгой отчётности. Этот бланк приравнивается к кассовому чеку.

Когда предприниматель не пользуется кассовым аппаратом, то на всех бланках должны быть нанесены сведения о нём. К этим сведениям относятся :

- Инициалы (ФИО) предпринимателя, а также, его ИИН.

- Номер документа и дата.

- Количество продаваемого товара и его наименование.

- Сумма средств, за которые был куплен товар и подпись того лица, который занимался выдачей документа.

Использование и утилизация бланков устанавливается законами РФ. Весь перечень этих бланков утверждён правительством Российской Федерации. Кассовый аппарат не нужен для предпринимателя, который работает по УСН, однако, если предприниматель владеет интернет-магазином, то тут уже наличие контрольно-кассовой машины обязательно.

Бланки строгой отчётности применяют только тогда, когда они утверждены для конкретного вида услуг. Если такого бланка нет, то предприниматель может составить свой. В том случае, когда покупатель не требует документа об оплате, предприниматель в праве не давать его. Однако, если не выдать такой документ в случае требования покупателя, не предпринимателя возлагается штраф.

Регистрация кассового аппарата для индивидуального предпринимателя

После того, как мы выяснили, для какой деятельности необходим контрольно-кассовый аппарат, а для какой его применение необязательно, можно точно установить, нужен ли он вам. Если для деятельности предпринимателя необходим кассовый аппарат, он должен зарегистрировать его. Регистрация должна проходить в налоговой инспекции, там же, где прописан предприниматель. Кассовый аппарат должен быть зарегистрирован и исправен. В том случае, когда предприниматель не пользуется ККМ, хотя по его виду деятельности это необходимо, не него возлагается штраф и ответственность, как на должностное лицо.

Для регистрации ККМ требуются следующие документы:

- Заявление индивидуально предпринимателя о регистрации контрольно-кассового аппарата.

- Договор о ТО. Договор о техническом обслуживании кассового аппарата должен заключаться с центром техобслуживания.

- Паспорт контрольно-кассового аппарата.

В том случае, если ККМ будет необходимо перерегистрировать или снять с учёта, при первой регистрации предпринимателю выдаётся специальная карточка.

Если предприниматель, ранее использовавший контрольно-кассовый аппарат, попал под закон № 162-ФЗ, который гласит об отмене кассовых аппаратов для некоторых предпринимателей, он в праве снять свой кассовый аппарат с учёта. При этом, в сторону предпринимателя не будет никаких претензий от лица налоговой службы.

ipgid.ru