Нулевая отчетность ИП — декларация об отсутствии дохода. Нулевая декларация для ип

Нулевая отчетность ИП - декларация об отсутствии дохода

09 июня 2015

Просмотров: 1687

В процессе осуществления хозяйственной деятельности у каждого индивидуального предпринимателя может создаться такая ситуация, когда по каким-то причинам деятельность на самом деле не осуществляется. Многие люди полагают, что в таком случае необходимость предоставлять какую-либо отчетность в ИФНС и платить налоги полностью отсутствует, но в действительности это не так.

Порядок сдачи

Несмотря на то что коммерческая или хозяйственная деятельность не осуществлялась, официальным документом, который предприниматель должен предоставить в налоговую, будет нулевая декларация для ИП. Причем сделать это необходимо также в установленные сроки, как и с подачей обычной декларации.

Вернуться к оглавлению

Придется ли что-то платить

Вполне понятно и ясно, что если размер налоговых отчислений напрямую связан с результатами предпринимательской деятельности, то величина этого налога в случае отсутствия какой-либо активности будет равна нулю.Таким образом, оплачивать налоги индивидуальному предпринимателю нет нужды. Но стоит заметить, что нулевая отчетность ИП не такая уж и пустая на самом деле.

Однако нельзя не отметить тот факт, что исчисление ряда налогов и взносов не зависит от того, осуществлялась деятельность или нет. Так, например, речь идет о страховых взносах в ПФР, которые индивидуальный предприниматель должен оплатить за себя в определенном размере, и неважно, какова величина его дохода.

Поэтому, несмотря на сложившуюся ситуацию, любому бизнесмену следует знать ответ на вопрос, как сдать нулевую отчетность ИП. Ведь в случае нарушения установленных законодательством сроков последствия могут быть самыми негативными. Так, например, в результате все может вылиться в блокировку расчетного счета ИП. При этом даже если впоследствии предприниматель сдаст декларацию, сам процесс разблокировки счетов будет долгим, трудным и мучительным.

Содержание отчетности и сроки подачи отчетов и уплаты налогов зависят от выбранной предпринимателем системы налогообложения, образец заполнения декларации можно получить в ИФНС или найти в сети Интернет на специализированных ресурсах.

Нулевая декларация необходима для подтверждения самого факта предпринимательства, а отсутствие коммерческой или хозяйственной деятельности и движений на счетах – это явление временного характера.

Вернуться к оглавлению

Особенности «пустой» отчетности

С точки зрения законодательства нулевые отчеты должны предоставляться в том случае, если организация не занималась никакой деятельностью, о чем свидетельствует нулевой баланс ИП. Фактически отсутствие деятельности – это отсутствие каких-либо движений финансовых ресурсов на счетах (в кассе) организации, даже в виде выплат сотрудникам.

При этом может возникнуть ситуация, когда доходов у ИП вроде бы и нет, а расходы есть, то есть что-то предприниматель все-таки оплачивает, опираясь на баланс расчетного счета и средства из кассы. В этом случае закон утверждает, что деятельность осуществляется, а значит, никаких оснований для подачи нулевой декларации нет. Всем остальным необходимо получить бланк декларации, заполнить его и сдать в ИФНС.

Скачать бланк нулевой декларации для ИП на УСНВернуться к оглавлению

Уведомление письмом

Иногда ФСС, ПФР и налоговая инспекция могут пойти навстречу предпринимателю и принять от него письма вместо нулевых отчетов. В этих письмах должно быть написано, что деятельности не было, заработная плата не начислялась и никаких выплат в пользу физических лиц не производилось. Уточнить такую информацию индивидуальный предприниматель может в соответствующих органах (фондах, инспекции) по месту регистрации ИП.

Также ИФНС может потребовать от бизнесмена, представившего нулевую декларацию, письмо с объяснением причин того, почему в отчетный период не велась коммерческая или хозяйственная деятельность. Бланк и образец оформления этого документа можно взять в налоговой по месту регистрации ИП.

Вернуться к оглавлению

Лучше не обманывать ФНС

Случается и такое, что ИП сознательно и полностью отдавая себе отчет подает в органы ФНС неверные, пустые сведения, надеясь избежать уплаты налогов. При этом сведения о том, что какая-либо деятельность отсутствовала, предоставляются ежегодно. Однако это не означает, что подобным образом можно избегать налоговых отчислений все время: неожиданная проверка может выявить всю подоплеку, если сотрудники налоговой что-нибудь заподозрят или просто придут к выводу о необходимости ликвидации такой фирмы.

Размер штрафа может быть очень существенным, он устанавливается уже после проведения соответствующей проверки, целью которой будет выявление всех доходов незадачливого бизнесмена. Иногда все может закончиться даже привлечением к уголовной ответственности, такие случаи сегодня совсем нередки.

Вернуться к оглавлению

Доверьтесь профессионалам

Если у предпринимателя не хватает времени или знаний, чтобы ответить на вопрос, как заполнить нулевую декларацию ИП, и ехать сдавать ее в ИФНС, то все это можно передоверить представителю. Кроме того, всегда остается вариант отправки документов в налоговую почтой (с описью содержимого) или с помощью сети Интернет в электронном виде. Стоит добавить, что бумаги принимает какой-то конкретный сотрудник – инспектор налоговой.

Правда, сегодня также существует на рынке множество фирм и компаний, готовых за отдельную плату подготовить всю необходимую документацию и сдать ее в срок в контролирующие налоговые органы. Нельзя забывать о том, что в зависимости от формы собственности и выбранной системы налогообложения меняется порядок, сроки подачи и содержание декларации, которая и сама по себе является довольно-таки специфическим документом.

Так, например, ИП на УСН могут сдать отчет только в ИФНС, а вот юридические лица обязаны предоставить данные во внебюджетные фонды – ФСС и ПФР, а также в органы госстатистики.

Также, на сегодняшний день есть ряд удобных интернет-сервисов, которые могут значительно упростить вам процесс сдачи отчетности. Вот, например, как данная процедура реализована в известном сервисе «Бухгалтерия.Контур»:

Любых проблем удастся избежать, если предприниматель подает всю отчетность вовремя, правильно ее заполнив и не пытаясь обмануть государство.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка...Похожие статьи

moeip.ru

Нулевая отчетность ИП на ОСНО

22 августа 2016

Просмотров: 1051

Как предоставляется нулевая осно для ип? Данная информация будет полезна многим начинающим бизнесменам и поможет им правильно ориентироваться в тонкостях ведения своего дела. Составление бухгалтерского отчета занимает важное место в работе любой организации, коммерческой фирмы, немаловажное значение отводится этой области и в работе предпринимателей. Известно, что законодательство в РФ дает право предпринимателю самостоятельно выбрать форму налогообложения.

Как предоставляется нулевая осно для ип

Термин «нулевая отчетность ип на осно при единой упрощенной системе, которой выступает общая система, рассматривается как обязательства субъектов хозяйствования «предпринимателей, предприятий, коммерческих фирм» на предоставление налоговых отчетов в соответствующие органы в том случае, если они зарегистрированы как налогоплательщики.

ООО и ИП, использующие основную систему выплачивают налог на получение прибыли, в ситуации, получения ими статуса организации; используют в качестве системы налогообложения НДФЛ, если выступают предпринимателями, выплачивают налог на добавленную стоимость.

Вне зависимости от получения ими результатов деятельности, которые должны быть отражены в налоговых декларациях, данные субъекты хозяйствования должны подавать отчеты в виде декларации о результатах работы за отчетный период.

Если за отчетный период индивидуальный предприниматель по каким-либо причинам не осуществлял свою деятельность, то в этом случае подается нулевая декларация ип на осно по разным видам налогообложения.

Перечень документов, которые нужно подать:

- бухгалтерский баланс за указанный период;

- отчетные документы о получении прибыли и расходовании денежных средств;

- приложение документов, подтверждающих наличие нулевого баланса;

- обязательно наличие пояснительной записки;

- аудиторское заключение, подтверждающее правильность ведения бухгалтерии организации.

Понятно, что подача вами нулевой декларации за отчетный период вызовет у соответствующих органов много вопросов к вам и к деятельности вашей фирмы или организации, поэтому, приведем ниже случаи, когда нулевая отчетность заменяется единой упрощенной налоговой отчетностью:

- за отчетный период субъект хозяйствования не проводил операции по передвижению денег на закрепленных за ним банковским счетах;

- не было операций по передвижению денег в кассах и кассовых документах;

- отсутствовало налогообложение по налогам, закрепленным за организацией, индивидуальным предпринимателем, а также иным субъектом хозяйствования.

Если данные условия выполняются, то налогоплательщик (субъект хозяйствования) вправе вместо нулевой декларации подать единую отчетность о налогах, составленную в упрощенной форме. Основание п.2 ст. 80 НК РФ.

Сам предприниматель имеет право сделать выбор на предоставление отчета в упрощенной форме: либо по своему месту жительства, либо по адресу нахождения организации. Отчетность в упрощенной форме предоставляется в соответствующие органы до 20 числа месяца, следующего за отчетным периодом.

Вернуться к оглавлению

Как составить нулевую декларацию ИП на ОСНО

При составлении отчета обязательно включается налог на получение прибыли (исключение — выплата авансовых платежей).

Обязательным остается уплата НДС в случае:

Если отсутствует выполнение определенных операций, прописанных в декларации. В частности, в декларации по налогу на добавочную стоимость включены операции по реализации товаров, работы, услуг, которые не выступают объектом налогообложения, не продаются на территории РФ. Это все прописывается в разделе 7 по НДС.

Что же касается уплаты прочих налогов, к которым причисляется транспортный, водный, а также иные, в том числе налог на акцизы ООО и ИП, уплачивают их в случае наличия у них данных объектов.

Если объект налогообложения не уместен, выплата не совершается.

Как быть, если основной режим сочетается с иными режимами налогообложения?Иногда, предпринимателям и организациям удобно работать в комбинированном режиме, где вместе с ОСНО применимы ЕСХН, ЕНВД, а также ПСН. В этом случае:

- организации не выплачивают налог на прибыль и НДС;

- индивидуальные предприниматели освобождаются от выплаты НДС и НДФЛ;

- налогоплательщики не уплачивают вычет на операции, по которым осуществляется действие специального режима налогообложения;

- в том числе если организации и иные субъекты хозяйствования осуществляют выплату в рамках специального режима, они освобождаются от предоставления декларации ОСНО.

Определенно, если вы новичок в области бухгалтерии, подачи налогового отчета, воспользуйтесь специальными онлайн ресурсами, которые не только помогут вам справится с отчетностью, но и позволят получать актуальную, новую, полезную информацию в области налогообложения.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка...Похожие статьи

moeip.ru

Как подать нулевую декларацию ИП

31 марта 2016

Просмотров: 1780

Как подать нулевую декларацию ИП? Такой вопрос волнует многих предпринимателей. Всем известно, что налоги платит каждый гражданин страны, то есть это касается всех юридических и физических лиц.

Однако у большей части людей за перечисление необходимых налогов отвечают работодатели, но, если рассматривать ситуацию со стороны индивидуальных предпринимателей, то подача налоговой декларации лежит только на плечах ИП.

Подать декларацию и уплатить соответствующие налоги ИП должны по итогам собственной деятельности. Но иногда случается, что у ИП в период, за который ведется отчетность, совершенно не было никаких доходов. Такое определение принято считать обиходным понятием по законодательству, из чего следует, что происхождение такого случая вытекает из того, что индивидуальный предприниматель в отчетное время имеет нулевой доход.

В этой ситуации в налоговую надлежит подать такой документ, как нулевая отчетность ИП.

В принципе подобная документация не имеет отличия от обыкновенной, но у нее есть ряд своих свойств.

Нулевая отчетность ИП должна отражать отсутствие каких-либо процессов по счетам индивидуального предпринимателя. Исходя из этого, формирование налоговой базы по большему количеству налоговых платежей представляется просто невозможным.

Отчетность ИП обуславливается тем, какая система налогообложения предусмотрена для конкретных индивидуальных предпринимателей.

Виды систем обложения налогами

- Общая;

- УСН, то есть упрощенная;

- ЕНВД - единый налог на временный доход.

Общая система

Именно эта система налогообложения применима для ИП в очень редких моментах, так как тут предусматривается, что она сама по себе сложная и заполнить подлежит большое количество документов. Если же при такой системе ставится вопрос, как подать нулевую декларацию ИП, то ответить просто.

Это возможно сделать самостоятельно по определенным формам и правилам, так как предоставленная система налогообложения предусматривает подачу отчетности подобного типа.

Данная декларация передается:

- По НДС. Данное мероприятие необходимо выполнять каждый квартал тогда, когда в период отчетности не происходила продажа какого-либо товара или же услуг. Там, где предприниматель становился на учет, там и следует сдавать отчетность НДС.

- Ежегодно надлежит предоставлять отчетность о доходах. Но лишь тогда, когда на протяжении всего года индивидуальные предприниматели не имели абсолютно никаких доходов.

Упрощенная система налогообложения

Декларация в данном случае должна сдаваться ежегодно, один раз в год, вне зависимости от ее типа. Если же индивидуальные предприниматели решают остановить свое дело, то следует подать отчетность на минувший период, не за полный год.

Сдается эта документация при:

- Отсутствии предмета налогообложения «доход». В представленном случае налог нет необходимости уплачивать.

- Предмет налогообложения «доходы, уменьшенные на величину расходов». Следует уплатить определенный налог, который будет составляться, исходя из общей суммы прибыли. В конкретных обстоятельствах отчетность будет считаться условно нулевой.

Единый налог на временный доход

В подобной системе предусматривается оплата налога ИП, который устанавливается в зависимости от его деятельности, где совершенно не имеет значения, была у него прибыль или нет. По общему правилу при применении к индивидуальному предпринимателю ЕНВД документация нулевого типа предоставляться не должна.

Если же у ИП отсутствует доход, то его очень часто переводят с ЕНВД на любую иную систему налогообложения, но чаще на УСН. Это происходит с того месяца, который идет за месяцем, когда ИП снимают с учета ЕНВД.

Достаточно спорным, даже на данный момент, является вопрос о подаче и, соответственно, принятии налоговой документации нулевого типа при применении к ИП ЕНВД. Именно поэтому этот момент ИП обязан уточнять в своей налоговой службе.

Форма листов для того чтобы заполнять отчетность данного типа, соответствует обычным бланкам. Отличие состоит только в том, как правильно заполнять графы.

Лучше в предоставленном случае попросить образец или хотя бы пример для того, чтобы правильно заполнить. Как правило, предоставление нулевой декларации предполагается в основном в тот момент, когда к ИП применена система УСН.

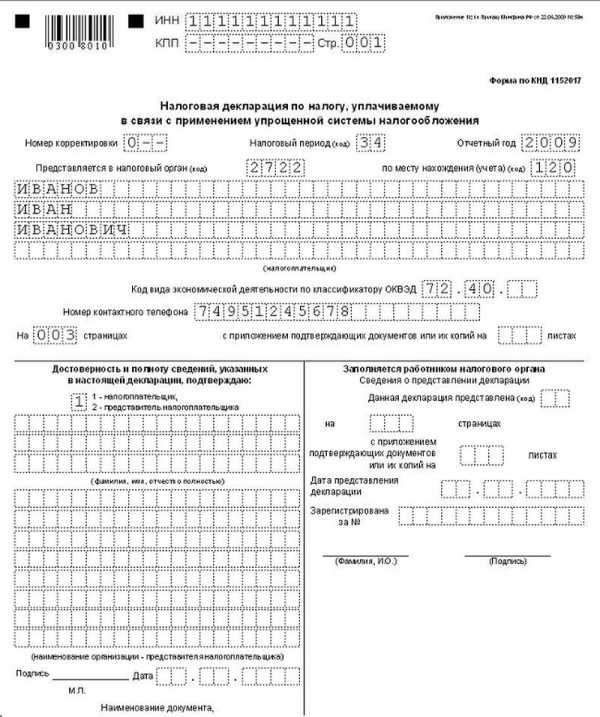

Заполнение бланков. На первой странице налоговой декларации следует указывать личные данные индивидуального предпринимателя.

Почти во всех остальных графах на последующих страницах ставятся прочерки.

Предусмотренные сроки для предоставления отчетности. Если же декларация не подается в налоговую службу в общеустановленный срок, то на индивидуального предпринимателя накладывается штраф, установленный законом. Сроки для подачи документации такие же, как и при передаче обычных документов.

Нулевые декларации предоставляются в налоговую особым работникам, которые работают исключительно с таким типом документов. Документацию надлежит подавать именно в ту налоговую инспекцию, в которой состоит на учете конкретный ИП.

Правила подачи декларации

После того как нулевая отчетность для ИП заполнена, следует ознакомиться с порядком ее предоставления в соответствующие органы. С таким вопросом очень часто сталкиваются предприниматели, которые только начинают свою деятельность.

В налоговых органах всегда находится образец, как заполнить декларацию такого типа, и сроки ее предоставления в инспекцию.

Выбирать бланк следует исходя из того, какой вид объекта облагается налогом. В данном случае следует быть очень внимательным и ничего не перепутать.

ИП подать соответствующую декларацию может несколькими способами.

- В том случае, когда присутствует лично в налоговой инспекции, в которой регистрировался бизнес с документом, который подтверждает его личность. Делать документ следует в двух экземплярах.

- При использовании ТКС, расположенных во всех налоговых органах, которые работают с отчетностью в электронном виде.

- Через почту высылается заказное письмо с уведомлением.

Когда индивидуальный предприниматель лично сдает документацию, она распечатывается в двух экземплярах.

Очень важным моментом является наличие второго экземпляра, так как в случае необходимости есть возможность документально подтвердить отчетность, которая была сдана своевременно.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Похожие статьи

vseobip.ru

Как заполнить нулевую декларацию для ИП на УСН 6%? Пошаговая инструкция для безнадежных чайников!

Важно! Обновление от 10-го апреля 2016 года.

Как и писал ранее, форма декларации изменилась. Приказом от 26.02.2016 № ММВ-7-3/99@ от 26 февраля 2016 года декларация по УСН была изменена, а новая форма начнет действовать уже с 10-го апреля 2016 года. (подробнее здесь: https://dmitry-robionek.ru/zakon/novaja-deklaracija-usn-2016.html)

Налоговики могут рекомендовать (но не более того) сдать декларацию по УСН за 2015 год по новой форме (см. ссылку выше).

А вот уже за 2016 год декларацию по УСН будем сдавать по новой форме

Настоятельно рекомендую обновлять программы бухгалтерского учета своевременно. Например, в программе «1С. Предприниматель» уже можно составить декларацию по новой форме.

Те, кто хочет составить декларацию по новой форме при помощи бесплатной программы «Налогоплательщик ЮЛ», должен обновить ее до версии не ниже 4.47. (разумеется, нужно обновиться до самой новой доступной версии)

Я обновил статьи с учетом новых требований по заполнению декларации по новой форме. Вы можете их прочитать вот здесь:

Те, кто уже сдал декларацию за 2015 год (до 10-го апреля 2016 года) по “старой форме” не обязаны снова ее пересдавать.

И последнее. Напоминаю, что сдать декларацию по итогам 2015 года нужно до 30 апреля 2016 года.

Что изменилось в новой форме декларации?

Основные изменения следующие:

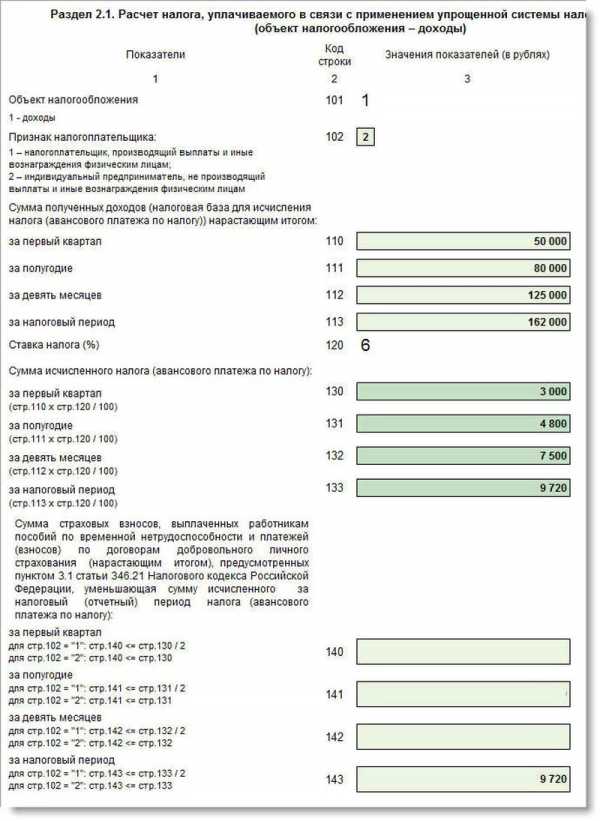

- Изменилась нумерация листов. Соответственно, ИП на УСН 6% без сотрудников (и не платит торговый сбор) должен заполнить 3 листа: Титульный лист, Разде 1.1 и Раздел 2.1.1

- Ставку налога по УСН 6% теперь нужно указывать на листе 2.1.1 за каждый квартал. (строки 120-123)

- Изменился штрих-код для каждого листа декларации.

Но принцип заполнения остается таким-же, как и в старой форме. Еще раз повторю, что если нужно составить декларацию по новой форме, то программу «Налогоплательщик ЮЛ» необходимо обновить до последней новой версии.

Внимательно читайте подсказки программы, и у Вас все получится.

Об авторе

Дмитрий Робионек

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

dmitry-robionek.ru

Как заполнить нулевую декларацию ИП на УСН

23 августа 2016

Просмотров: 1120

Нулевая декларация по УСН для ИП является обязательным документом, сдать который обязаны все: и ООО, и ИП. Даже если бизнес давно не приносит дохода, отчитаться о текущем положении дел все равно придется. Главное — подавать этот документ своевременно и правильно. Тогда претензий со стороны работников налоговой службы наверняка удастся избежать.

Конечно, за нарушение данного порядка предпринимателю не грозит уголовная ответственность. Но зачем набирать себе полчища ненужных проблем и штрафов, если сдать подписанный документ не составит особого труда?

Что нужно знать о налоговой декларации?

В современной системе налогообложения нет понятия “нулевой декларации” — это чисто разговорное словосочетание, плотно вошедшее в жизнь. На самом деле документ представляет собой обыкновенную декларацию, содержащую в себе всю информацию за истекший налоговый период. И, если предпринимателем не осуществлялось никакой деятельности, декларация это только подтвердит.

Однако отсутствие движения денежных средств не предполагает, что заполнить бланк нужно исключительно нулями. К примеру, если налог уплачивается по схеме “доходы минус расходы”, то в декларации указывается убыток, полученный за искомый период. Отсутствие доходов — это еще не повод пренебрегать предоставлением отчетности! В противном случае предпринимателю придется уплатить штраф.

Большинство индивидуальных предпринимателей работает по упрощенной системе, позволяющей платить налог или только с доходов — 6%, или с разницы между доходом и расходом — 15%. Предприниматели, работающие по УСН, обязаны подавать декларацию ежегодно, указывая в ней фактические доходы и расходы.

Нулевая декларация по УСН для ИП подается же в том случае, если за отчетный период не было абсолютно никакого дохода. И такая картина наблюдается в следующих случаях:

- предприятие было недавно зарегистрировано и пока не ведет полноценной деятельности;

- доход имеет исключительно сезонный характер;

- предприятие находится в стадии ликвидации.

Чтобы не попасть впросак и не получить штраф, необходимо запомнить сроки сдачи:

- для ООО — до 31 марта;

- для ИП — до 30 апреля.

Нужно детально разобраться, как заполнить нулевую декларацию ИП УСН? Сложностей в заполнении документа также обычно не возникает. Главное — постараться вникнуть в вопрос и не упускать из поля зрения ни единой мелочи. Система достаточно проста, однако свои нюансы в ней существуют.

На данный момент существует огромное количество фирм, предлагающих свою помощь в предоставлении отчетности. Упрощенная система сама по себе достаточно проста и не требует специфических навыков. А если возникнет необходимость, за разъяснениями всегда можно обратиться к налоговому инспектору. Он уж наверняка сделает это совершенно безвозмездно.

Вернуться к оглавлению

Правила заполнения декларации

Заполнение декларации производится как от руки, так и с помощью компьютера, правил или канонов здесь никаких нет. Можно посмотреть образец нулевой декларации ИП УСН. Единственное, что категорически запрещено, — это наличие ошибок или помарок. Поэтому, если такое произошло, документ придется составлять заново.

Лучше всего скачать соответствующий бланк с официального сайта налоговой инспекции. В этом случае можно получить гарантированно верный формуляр, который наверняка примут в службе. Во всемирной паутине существует огромное количество его копий, похожих друг на друга. В действительности многие из них имеют различия, не заметные глазу предпринимателя. Опытный налоговики же сразу заметит подвох и отправит заново переделывать декларацию.

Как правило, первая страница заполняется в строгом соответствии с регистрационными данными предприятия.

Все нужно заполнять полупечатными буквами, постоянно проверяя написанное.

Никаких арифметических манипуляций здесь делать не придется, однако вероятность допущения механической ошибки очень велика. Особенно если таблицы заполняются впопыхах.

На второй странице необходимо заполнить всего лишь несколько полей:

- объект налогообложения;

- код по ОКАТО;

- код бюджетной классификации.

Во всех остальных полях необходимо поставить прочерки.

Третья страница — самая простая, т.к. здесь придется заполнить всего одну строку — “ставка налога”. Здесь указывается показатель в 6 или 15% в зависимости от того, по какой системе работает предприниматель. Кроме того, в некоторых регионах устанавливается своя ставка, поэтому в конкретном случае учитывать придется именно ее.

Записи на последней странице производятся арабскими цифрами без знака “%”. Если возникают сомнения, за основу можно взять образец заполнения. С его помощью процесс наверняка пойдет быстрее. От ошибок не застрахован никто, поэтому всегда нужно оставлять время на их исправление. Декларацию нужно сдавать заранее! Тогда и повода для беспокойства наверняка не будет. Кроме того, у инспектора обязательно следует взять копию декларации со штампом налогового органа. Это будет служить свидетельством того, что документ действительно был подан.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка...Похожие статьи

moeip.ru

Подача налоговой декларации ИП. Нулевая декларация

Как известно, налоги уплачивает все население страны. При этом, если у значительного числа граждан, перечислением соответствующих налогов занимаются их работодатели, то в случае с индивидуальными предпринимателями обязанность подавать налоговую декларацию целиком и полностью лежит на ИП.ИП обязаны подавать налоговую декларацию и уплачивать налоги с доходов от результатов своей деятельности. Однако, зачастую бывает так, что за отчетный налоговый период у ИП не было никаких доходов. В этом случае, предприниматель так же обязан подать декларацию – подобная декларация называется нулевой. Данное определение является исключительно обиходным, не законодательным понятием, и его происхождение, очевидно, связано с нулевым доходом ИП в отчетном периоде. По форме нулевая декларация не отличается от обычной декларации, но у неё имеется ряд других особенностей – о них и пойдет речь далее.

В нулевой налоговой декларации отражается отсутствие движения по счетам ИП, в результате чего невозможно сформировать налоговую базу по большинству видов налоговых платежей. Особенности заполнения нулевой налоговой декларации зависят от применяемой ИП системы налогообложения: общей, упрощенной (УСН), едином налоге на вмененный доход (ЕНВД). Рассмотрим каждый из случаев, отдельно.

Общая система налогообложения. Данная система налогообложения, в связи со сложностью и объемностью заполняемых документов, применяется ИП крайне редко. Однако, возможность подачи нулевой декларации, в данном случае, предусматривается. Нулевая налоговая декларация подается:

-по НДС – ежеквартально – если в отчетном периоде не производилась реализация товаров и услуг. Декларация НДС сдаётся по месту постановка на учёт предпринимателя.-декларация о доходах – ежегодно – если в течение всего года ИП не получал никаких доходов.

Упрощенная система налогообложения. Налоговая декларация при данной системе налогообложения, сдается, вне зависимости от своего вида, один раз в год. При закрытии ИП необходимо предоставить декларацию за неполный год. Нулевая декларация подается как при:

-объекте налогообложения «доходы» - в этом случае, никакой налог не уплачивается-объекте налогообложения «доходы, уменьшенные на величину расходов» - в этом случае, уплачивается определенный налог, в зависимости от суммы дохода. В такой ситуации, поданная налоговая декларация считается нулевой условно.

Единый налог на вмененный доход. При данной системе налогообложения, ИП уплачивает установленную, в соответствии с его деятельностью, сумму налога, вне зависимости от того, получает он доход или нет. Поэтому нулевая налоговая декларация при применении предпринимателем ЕНВД, по общему правилу, не подается. Как правило, при отсутствии дохода, ИП переходят с ЕНВД на другие системы налогообложения, как правило, на УСН – сделать это можно с месяца, следующего за месяцем снятия предпринимателя с учета ЕНВД. Вообще, вопрос возможности подачи и принятия в налоговой инспекции нулевой налоговой декларации при использовании предпринимателем ЕНВД, является до сих пор спорным, поэтому, рекомендуется уточнять данный момент в своей налоговой инспекции.

Как уже говорилось выше, форма бланков нулевых деклараций аналогична обычным декларациям – значение имеет только правильность заполнения граф. Поскольку, как правило, нулевые налоговые декларации подаются ИП при использовании ими УСН, при заполнении бланков декларации:-только первая страница декларации полностью заполняется данными индивидуального предпринимателя-на остальных страницах, практически во всех графах, проставляются прочерки

Сроки подачи нулевой налоговой декларации такие же, как и при подаче обычных деклараций (необходимо помнить, что за непредставление декларации – в том числе, и нулевой, в срок, законом предусматривается штраф). Обычно, в налоговых инспекциях, нулевые налоговые декларации подаются специальным сотрудникам, принимающим только данный вид деклараций. Подается декларация в налоговую инспекцию по месту учета ИП.

Налоговая декларация может быть подана:-лично – необходимо подавать в двух экземплярах – один, с соответствующей пометкой, остается у заявителя -по почте (с описью вложения) – необходимо сохранить квитанцию, для подтверждения сроков подачи декларации-через интернет – следует распечатать соответствующую страницу с отметкой о подаче декларации.

Таковы основные правила подачи нулевых налоговых деклараций ИП. Они не являются слишком сложными, так что, даже начинающий свою деятельность предприниматель, вполне может справиться самостоятельно с заполнением данной декларации.

provincialynews.ru

Нулевая декларация по УСН для ИП образец заполнения бланка

Каждый год любое предприятие или индивидуальный бизнесмен должны заниматься сдачей налоговой отчетности в соответствующие органы. Обязательство закреплено за приведенными лицами даже при отсутствии факта получения дохода. Сделать отчет в ФНС необходимо в любом случае, поскольку игнорирование данной проблемы нередко приводит к наложению штрафов. В такой ситуации имеет место быть «нулевая» декларация, обладающая некоторыми особенностями заполнения. Рассмотрим, как заполнить нулевую налоговую декларацию по УСН для ИП, ее образец и некоторые другие факторы.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону+7 (499) 500-96-41Это быстро и бесплатно!

Что такое налоговая декларация по УСН

Прежде чем рассматривать основные правила заполнения, необходимо понять, что такое нулевая декларация. Это такая же декларация, как и обычная, только в ней указываются нулевые значения по доходам и прибылям, как свидетельство того, что на протяжении отчетного периода предприниматель либо не вел деятельность, либо вел, но прибыли за это не получал. В целом, ее заполнение не требует особых знаний и навыков, однако необходимо владеть определенными правилами, чтобы не допускать ошибок.

Обратите внимание: ИП должны задекларировать свою работу или факт отсутствующей прибыли ежегодно до 30 апреля, действующие организации – до конца марта (31 число), есть установленные сроки уплаты других платежей, они указаны в специальном календаре.

Сведения о доходах сдаются в налоговые органы даже при их фактическом отсутствии

Отсутствие такого факта, как получение прибыли в определенном периоде делает процесс заполнения декларации значительно проще, поскольку здесь не придется тратить время на осуществление расчетов. Все, что нужно – это внесение в форму установленного образца перечня данных, таких как реквизиты и сведения. Чтобы осуществить грамотное оформление нулевой декларации, традиционно применяется стандарт формы для УСН, имеется специальный бланк.

Общие правила оформления декларации

Нулевая декларация по УСН для ИП, образец заполнения бланка которой достаточно прост, имеет ряд правил, которые делают процесс ее оформления очень быстрым и удобным:

- Обязательное заполнение титульного листа для всех индивидуальных предпринимателей и организаций.

- Каждая из предложенных в декларации ячеек имеет соответствие определенной цифре или конкретному знаку.

- Если нет нужной информации для заполнения в ячейке, это говорит о необходимости поставить прочерк.

- Разделы под названиями 1.1, а также 2.1 используются для того, чтобы предприниматели, осуществляющие работу по режиму с доходами, вносили свои данные.

- Первые два раздела берут начало с кода объекта, подлежащего обложению налогами.

- Предлагается нумерация листов в сквозном порядке, цифра проставляется около записи «стр.», присутствующей на каждом листе.

Зная эти простые правила, можно запросто сделать правильные заполнения и без проблем ответить на вопрос, как ИП подать нулевую декларацию в налоговую инспекцию.

Декларацию нужно заполнять не допуская ошибок, так как любая неточность может обернуться неприятностями для ИП

Как заполнить титульный лист для нулевой декларации

Заполнение ведется с верхней части документа, каждый раз учитывается новое поле, и в него вносятся необходимые данные. По порядку будут следовать наименования полей, например, «ИНН/КПП», «Налоговый период», «Номер корректировки» и так далее. Соответственно в них записываются определенные значения. В первом случае – это данные из документов регистрации, которые были выданы при открытии нового статуса. Во второй ситуации – отмечаются данные о периодичности сдачи отчетности, «0» — если форма дается за год, «1» — если сдается исправленный вариант. Третья колонка, о которой мы вели речь, содержит данные о периодичности погашения налогов.

Обратите внимание: например, если сдается годовая отчетность, то ставится «34», если это означает тот факт, что налоговый режим сменяется, ставится «50» и так далее. По аналогии заполняются основные поля, если данных не имеется, ставятся прочерки.

Далее необходимо приступить к внесению данных в информационные блоки.

Заполнение основной части документа

Образец нулевой отчетности ИП на УСН без работников достаточно прост, главное – действовать последовательно. В этой области отмечается лицо, которое заполняет документ – сам налогоплательщик или его представитель. Левая колонка заполняется этим лицом, правая предназначена для несения данных налогового работника. Первая часть заполняется, вторую нужно оставить как есть.

Индивидуальный предприниматель, который занимается личным предоставлением информации, может вписывать не ФИО, а полноценные данные о себе. На этом можно считать, что оформление титульного листа завершено, далее все зависит от налогового режима компании, и предоставляются определенным образом заполненные формы.

Перед тем, как начать заполнять документ, изучите примеры его оформления

Заполнение базы доходов

Для начала рекомендуется скачать бланк нулевой декларации для ИП по ссылке. Заполняются в этом случае графы 1.1 и 2.1. в поле 001 ставится налоговый режим, применяемый для конкретного случая, во втором поле под наименованием 010 – стоит код ОКТМО, который присваивается муниципальному образованию, и так далее. Ячейки, в которых нет нужно информации, заменяются прочерком.

Раздел 2.1 начинает оформляться с ИНН/КПП. В этом случае также заполняются определенные поля. Например, в графе 120 – показывается процент отчислений под цифрой 6, если проставляется, это говорит о том, что ИП или ООО работают с наемными сотрудниками.

Заполнение по базе доход минус расход

В области заполнения полей титульной страницы имеются определенные различия, например, в коде по месту нахождения учета. Нулевое закрытие налоговой декларации для ИП на УСН предполагает изначально заполнение ИНН/КПП, а затем номер листа. В другой поле отмечается код ОКТМО, подлежащий изменениям. Раздел 2.2 должен содержать в качестве главных полей заполнения строку 201, в которой проставлен код, свидетельствующий о налоговом режиме. Все остальные ячейки за неимением информации содержат прочерки.

Новая форма декларации УСН

Вышедшая форма имеет дополнительные поля для заполнения. Например, это третий раздел для справки, введенный с 2015 года для налогоплательщиков, которые в 2014 году получали доход или прочие средства в любом выражении и форме. Однако если вести речь о предпринимателях, которые работают на УСН, то такое явление выступает в качестве редкости, поэтому данный раздел зачастую остается без внимания.

Способы подачи декларации

В бумажном варианте посредством руководителя фирмы или его представителя на базе предварительно составленной доверенности. Составляется два экземпляра – один для инспектора, другой для плательщика.

Еще один вариант – оформление почтового отправления, при этом осуществляется обязательная опись вложения, которая способствует подтверждению того, что документ подан в соответствующие органы, а нужный размер налога – вычтен.

Обратите внимание: использование электронного сервиса или официального сайта ФНС – частое явление, поскольку данный метод используют многие предприниматели.

Итак, мы рассмотрели, как составить нулевую декларацию по упрощенке для ИП, а так же каким образом можно сдать налоговую декларацию-нулевку и убедились, что сделать это достаточно просто. Используя специализированные сервисы и услуги, можно сделать все с первого раза и без ошибок. Также можно обратиться к сотрудникам ФНС, где вам подскажут, какие поля нуждаются в заполнении, а какие можно оставить с прочерками.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 500-96-41Это быстро и бесплатно!

vashbiznesplan.ru