КБК ФСС 2018 травматизм, от несчастных случаев, НС и ПЗ, пени. Пени по несчастным случаям кбк 2018

КБК ФСС 2018 травматизм, от несчастных случаев, НС и ПЗ, пени |

КБК на взносы ФСС на 2018 год можно найти в приказе Минфина России от № 65н. Стоит помнить, что по взносам КБК ФСС на случай временной нетрудоспособности 2018 года и КБК по травматизму отличается.

КБК в ФСС для юридических лиц для страховых взносов по временной нетрудоспособности и материнству в 2018 году

Взносы на обязательное социальное страхование по материнству и болезни оплачивают практически все работодатели-юрлица. Исключение составляют налогоплательщики, которые по тем или иным основаниям применяют пониженные тарифы страховых взносов. В этом случае тариф на соцвзносы может снижаться до нуля.

Следует отметить, что платят социальные страхвзносы не только юридические лица, но и предприниматели, которые используют наемный труд. А также те предприниматели, которые по собственному желанию перечисляют взносы на обязательное социальное страхование за себя. КБК в этом случае такой же как для юридических лиц.

КБК ФСС 2018 года для юридических лиц следующий:

Взносы на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году

182 1 02 02090 07 1010 160

В случае если страхователь оплачивает задолженность периодов до января 2017 года по взносам ФСС в 2018 году, КБК используется такой:

Взносы на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года

КБК в 2018 году для взносов по нетрудоспособности и материнству: штрафы и пени

КБК по взносам на обязательное социальное страхование 2018 года для оплаты пени по взносам по временной нетрудоспособности и материнству отличается несущественно от КБК для самих взносов.

Для оплаты пени ФСС КБК в 2018 году такой:

Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году

Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года

Для штрафов КБК по взносам ФСС в 2018 году выглядит следующим образом:

Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году

Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года

Взносы на страхование от несчастных случаев и профессиональных заболеваний перечисляются в территориальное отделение ФСС, где зарегистрирован страхователь. КБК в 2018 году на взносы от несчастных случаев используется такой:

КБК ФСС от НС и ПЗ 2018 года

393 1 02 02050 07 1000 160

Напомним, сейчас в Соцстрах необходимо отчитываться только по взносам о несчастных случаях и профессиональных заболеваниях. Однако данные по страхвзносам по нетрудоспособности и материнству, также как и платежи по ним, необходимо направлять в свою налоговую инспекцию.

В отличие от страхвзносов, оплачиваемых в налоговую, по задолженности за периоды до 2017 года КБК для ФСС от НС и ПЗ в 2018 году для юридических лиц и предпринимателей применяется такой же, как и для текущих платежей.

В случае опоздания с оплатой взносов на травматизм, понадобится перечислить пени на отдельный КБК 2018 года для обязательного социального страхования от травматизма.

Пени в ФСС — КБК по травматизму в 2018 году

Если вовремя не сдать расчет по форме 4-ФСС, то Соцстрах обяжет заплатить штраф. Для него также предусмотрен отдельный код бюджетной классификации.

КБК для оплаты штрафа по взносам от травматизма

kvac.ru

Новые КБК с 1 января 2017 года - Государственное учреждение

26.12.2016

Новые КБК с 1 января 2017 года

Уважаемые страхователи!

Государственное учреждение - региональное отделение Фонда социального страхования Российской Федерации по Республике Хакасия (далее - Региональное отделение) сообщает, что с 1 января 2017 года администрирование страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством передается в налоговые органы.

В связи с этим, Региональное отделение рекомендует страхователям произвести уплату страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за декабрь 2016 года до 30 декабря 2016 года по КБК 393 1 02 02090 07 1000 160.Это позволит передать сведения о состоянии лицевого счета страхователей в налоговые органы без остатков и избежать спорных вопросов о наличии (отсутствии) задолженности.

С 1 января 2017 года уплату страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством следует производить в налоговые органы, в том числе:-

за декабрь 2016 года, если фактическая уплата производится в 2017 году - на КБК 182 1 02 02090 07 1000 160;

-

за периоды с января 2017 года - на КБК 182 1 02 02090 07 1010 160.

Обращаем Ваше внимание, что осуществление функций по администрированию страховых взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний сохраняется за Фондом социального страхования Российской Федерации, уплата соответствующих взносов производится страхователями в 2017 году на действующий КБК 393 1 02 02050 07 1000 160.

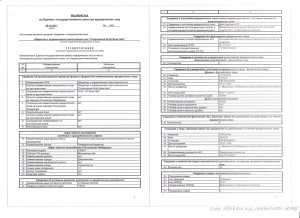

Ниже приведены коды бюджетной классификации по платежам на обязательное социальное страхование, действующие в настоящее время и с 1 января 2017 года:

|

Назначение |

КБК в 2016 году |

КБК в 2017году |

|

|

За периоды до 31.12.2016 |

За периоды с 01.01.2017 |

||

|

Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

|||

|

Страховые взносы |

393 1 02 02090 07 1000 160 |

182 1 02 02090 07 1000 160 |

182 1 02 02090 07 1010 160 |

|

Пени |

393 1 02 02090 07 2100 160 |

182 1 02 02090 07 2100 160 |

182 1 02 02090 07 2110 160 |

|

Штрафы |

393 1 02 02090 07 3000 160 |

182 1 02 02090 07 3000 160 |

182 1 02 02090 07 3010 160 |

|

Обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний |

|||

|

Страховые взносы |

393 1 02 02050 07 1000 160 |

||

|

Пени |

393 1 02 02050 07 2100 160 |

||

|

Штрафы |

393 1 02 02050 07 3000 160 |

||

К списку »

r19.fss.ru

39310202050071000160 КБК - расшифровка 2018. Какой налог?

Все работодатели обязаны начислять и уплачивать взносы по обязательному страхованию с доходов персонала. При перечислении таких сумм в платежных поручениях указывается актуальное значение кода бюджетной классификации. КБК 39310202050071000160 применялся в 2016-2017 гг. в целях уплаты взносов по «травматизму». Из этой статьи вы узнаете, изменился ли данный код в 2018 году.

КБК 39310202050071000160 - расшифровка 2018. Какой налог?

В соответствии с корректировками норм налогового законодательства РФ с 2017 г. страховые взносы находятся под контролем налоговых органов. Но администрирование сумм по НС и ПЗ (несчастные случаи и профзаболевания) по-прежнему осуществляет ФСС. При исполнении работодателями обязательств по уплате взносов в пользу Соцстраха нужно заполнять поле «104» платежного документа, указав в нем действующий КБК.

Если вы задаетесь вопросом: «КБК 39310202050071000160 – какой налог 2018?», ответ будет следующим. Это значение в 2018 г. предназначено для оплаты страховых взносов по «травматизму», то есть взносов по несчастным случаям и профзаболеваниям, то есть это не налог, а взнос. Срок для перечисления такого ежемесячного платежа установлен не позже 15-го числа. Что касается других взносов по обязательному соцстрахованию - оплачивать суммы по ВНиМ (временная нетрудоспособность и материнство) требуется в территориальное подразделение ИФНС по другому коду.

По каким КБК платить пени и штрафы по «травматизму»

Если работодателю необходимо погасить обязательства по пеням или штрафным санкциям, указываются специальные КБК. В 2018 году действуют следующие актуальные значения:

-

39310202050072100160 – при исполнении долга по уплате начисленной пени по «травматизму».

-

39310202050073000160 – при погашении начисленных штрафов по «травматизму».

Обратите внимание! Справочная информация о верных кодах КБК содержится в приказе ФНС РФ № 65н от 01.07.2013 г. (ред. от 22.06.2018). Полную информация по действующим КБК в 2018 году вы найдете в нашей статье.

spmag.ru

КБК на травматизм в 2018 году за сотрудников

Тариф страховых взносов на травматизм по ОКВЭД

Ставки определяются следующими факторами:

- область деятельности компании;

- наличие льгот;

- нынешние ставки.

Зависят ставки от класса профессионального риска и варьируются от 0,2 до 8 %. Класс риска можно определить на основании ОКВЭД организации (ФЗ № 179 от 22.12.2005). До 17 апреля в ФСС необходимо направить документы для подтверждения основного вида деятельности. Если этого не сделать, то сотрудники ФСС из всех ОКВЭД, которые прописаны в ЕГРЮЛ или ЕГРИП, вычленят вид деятельности с самым высоким классом риска и компания будет вынуждена переплачивать процент взноса. ФСС определяет, сколько процентов платить в ФСС на травматизм в 2018: на основании действующих ОКВЭД или на основании подтвержденного организацией основного вида деятельности. Компания не имеет права оспорить тариф, если ФСС установила его самостоятельно (Постановление № 551 от 17.06.2016)

Сроки уплаты

Последний срок уплаты для всех видов страховых взносов установлен единый — 15-е число месяца, следующего за отчетным (п. 3 ст. 431 НК РФ, п. 4 ст. 22 Закона № 125-ФЗ). Если срок выпадает на праздничный или выходной день, то перечислить нужно в ближайший за ним рабочий. Перечисляются взносы на травматизм в территориальный орган ФСС (Закон № 125-ФЗ).

КБК на травматизм в 2018 году за сотрудников следует уплачивать в следующие сроки:

|

Период |

Сроки уплаты |

|

За декабрь 2017 |

Не позднее 15.01.2018 |

|

За январь 2018 |

Не позднее 15.02.2018 |

|

За февраль 2018 |

Не позднее 15.03.2018 |

|

За март 2018 |

Не позднее 16.04.2018 |

|

За апрель 2018 |

Не позднее 15.05.2018 |

|

За май 2018 |

Не позднее 15.06.2018 |

|

За июнь 2018 |

Не позднее 16.07.2018 |

|

За июль 2018 |

Не позднее 15.08.2018 |

|

За август 2018 |

Не позднее 17.09.2018 |

|

За сентябрь 2018 |

Не позднее 15.10.2018 |

|

За октябрь 2018 |

Не позднее 15.11.2018 |

|

За ноябрь 2018 |

Не позднее 17.12.2018 |

КБК на пени по травматизму в 2018

Таблица КБК на взносы, штрафы и пени по травматизму в 2018 за сотрудников.

|

Платеж |

КБК платежей по обязательному социальному страхованию от несчастных случаев на производстве и профзаболеваний |

|

Взносы |

393 1 02 02050 07 1000 160 |

|

Пени |

393 1 02 02050 07 2100 160 |

|

Штрафы |

393 1 02 02050 07 3000 160 |

clubtk.ru

КБК на травматизм в 2018 году за сотрудников по ОКВЭД

Определяем тариф по платежам в Соцстрах

Текущие тарифы страховых взносов на травматизм по ОКВЭД определяются не только по основному виду деятельности компании. Также на процентную ставку влияет сфера деятельности, наличие льгот, которые утвердили законодатели для данной сферы, а также утвержденные процентные тарифы.

Все ставки классифицируются по степени профессиональных рисков, их значения варьируются от 0,2 до 8 %. Класс риска определить несложно. Сколько процентов платить в ФСС на травматизм в 2018: все соответствия по виду деятельности регламентированы в отдельном законе от 22.12.2005 № 179-ФЗ.

Основной вид деятельности нужно ежегодно подтверждать в Фонде социального страхования. Для этого до 15 апреля необходимо направить в ФСС специальное заявление. Об этом читайте в отдельной статье «Как подтвердить основной вид деятельности в ФСС».Зачем нужно подтверждение? Если не предоставить заявление своевременно, то представители Соцстраха выделят из всех видов деятельности компании самый «рискованный», то есть с наивысшим тарифом страхового обеспечения. Следовательно, компания будет переплачивать целый год, изменить ставку будет практически невозможно. такие нормы закреплены в Постановлении № 551 от 17.06.2016.

Когда платить за травматизм

Оплата на страхование от НС и ПЗ производится ежемесячно, причем не позднее 15 числа месяца, следующего за отчетным. Если платежный день выпадает на выходной, то срабатывает правило переноса — на первый рабочий день после праздника или выходного. Данное правило закреплено в п. 3 ст. 431 НК РФ, п. 4 ст. 22 закона № 125-ФЗ. Однако представители Фонда не рекомендуют откладывать оплату на последний день.

Страховые взносы на травматизм в 2018 году уплачивается в Фонд социального страхования, в отличие от остальных взносов. Напомним, что страховое обеспечение по ОПС, ОМС и ВНиМ следует перечислять в налоговую инспекцию.

Если допустить ошибку в платежном поручении, то работники ФСС выставят неустойку и начислят штрафы, пени. Чтобы избежать досадных неприятностей, ознакомьтесь с правилами составления платежек в статье «Как платить страховые взносы бюджетной организации».

Код бюджетной классификации в платежке

Большинство ошибок и помарок, которые являются причинами штрафных санкций, кроются в коде бюджетной классификации платежа. Действующие КБК на травматизм в 2018 году за сотрудников:

- для перечисления основных платежей по взносам используйте 393 1 02 02050 07 1000 160;

- КБК на пени по травматизму в 2018 — 393 1 02 02050 07 2100 160;

- если в ФСС начислили штраф — 393 1 02 02050 07 3000 160.

Напомним, что правильность исчисления платежа и полноту перечисления средств в бюджет все страховщики должны ежеквартально подтверждать. Для этого разработана специальная форма отчетности. О том, как правильно составить отчет в ФСС, мы рассказывали в специальном материале «Заполняем форму 4-ФСС».

gosuchetnik.ru

КБК ФСС 2018 травматизм, от несчастных случаев, НС и ПЗ, пени |

КБК на взносы ФСС на 2018 год можно найти в приказе Минфина России от № 65н. Стоит помнить, что по взносам КБК ФСС на случай временной нетрудоспособности 2018 года и КБК по травматизму отличается.

КБК в ФСС для юридических лиц для страховых взносов по временной нетрудоспособности и материнству в 2018 году

Взносы на обязательное социальное страхование по материнству и болезни оплачивают практически все работодатели-юрлица. Исключение составляют налогоплательщики, которые по тем или иным основаниям применяют пониженные тарифы страховых взносов. В этом случае тариф на соцвзносы может снижаться до нуля.

Следует отметить, что платят социальные страхвзносы не только юридические лица, но и предприниматели, которые используют наемный труд. А также те предприниматели, которые по собственному желанию перечисляют взносы на обязательное социальное страхование за себя. КБК в этом случае такой же как для юридических лиц.

КБК ФСС 2018 года для юридических лиц следующий:

Взносы на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году

182 1 02 02090 07 1010 160

В случае если страхователь оплачивает задолженность периодов до января 2017 года по взносам ФСС в 2018 году, КБК используется такой:

Взносы на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года

КБК в 2018 году для взносов по нетрудоспособности и материнству: штрафы и пени

КБК по взносам на обязательное социальное страхование 2018 года для оплаты пени по взносам по временной нетрудоспособности и материнству отличается несущественно от КБК для самих взносов.

Для оплаты пени ФСС КБК в 2018 году такой:

Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году

Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года

Для штрафов КБК по взносам ФСС в 2018 году выглядит следующим образом:

Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году

Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года

Взносы на страхование от несчастных случаев и профессиональных заболеваний перечисляются в территориальное отделение ФСС, где зарегистрирован страхователь. КБК в 2018 году на взносы от несчастных случаев используется такой:

КБК ФСС от НС и ПЗ 2018 года

393 1 02 02050 07 1000 160

Напомним, сейчас в Соцстрах необходимо отчитываться только по взносам о несчастных случаях и профессиональных заболеваниях. Однако данные по страхвзносам по нетрудоспособности и материнству, также как и платежи по ним, необходимо направлять в свою налоговую инспекцию.

В отличие от страхвзносов, оплачиваемых в налоговую, по задолженности за периоды до 2017 года КБК для ФСС от НС и ПЗ в 2018 году для юридических лиц и предпринимателей применяется такой же, как и для текущих платежей.

В случае опоздания с оплатой взносов на травматизм, понадобится перечислить пени на отдельный КБК 2018 года для обязательного социального страхования от травматизма.

Пени в ФСС — КБК по травматизму в 2018 году

Если вовремя не сдать расчет по форме 4-ФСС, то Соцстрах обяжет заплатить штраф. Для него также предусмотрен отдельный код бюджетной классификации.

КБК для оплаты штрафа по взносам от травматизма

eckplus.ru

КБК на страховые взносы на травматизм в 2018 году

Порядок исчисления и уплаты страховых взносов с 2017 года изменен в связи с передачей администрирования ИФНС. Перечисление сумм производится по реквизитам ИФНС. В КБК для уплаты сумм изменены первые 3 цифры. Исключение составляют отчисления на страхование от несчастных случаев на производстве и профессиональных заболеваний (НС и ПЗ), при исчислении которых остался прежний порядок. Контроль над страховыми платежами производит ФСС.

Использование КБК в платежных поручениях

Коды бюджетной классификации (КБК) введены в 1998 году с целью упорядочения финансовых потоков, идентификации налоговых платежей, распределения бюджета. КБК регулярно подвергаются пересмотру, что требует контроля над изменениями реквизита.

Актуальность используемого при оплате взносов КБК является основным гарантом верного перечисления платежей. КБК состоит из 20 цифр, распределенных на 4 группы, позволяющих определить:

- Администратора. Первые 3 цифры указывают на получателя платежа. При указании «393» администратором выступает ФСС.

- Категорию доходов. Группа показателей из 10 цифр указывает на данные платежа – источник, вид налога или взноса, подгруппы, подстатьи, элементы, более точно характеризующие платеж.

- Распределение поступления по видам. Показатели из 4 цифр позволяет определить принадлежность отчисления в форме налога, пени или штрафа.

- Классификацию платежа. Последние 3 цифры свидетельствуют о виде бюджетного дохода. При указании «160» данные свидетельствуют об отчислениях в ФСС.

Данные о КБК указывают в поле «104» платежного поручения, предоставленного банку для погашения обязательств в виде начисленных взносов перед ФСС (Читайте также статью ⇒ КБК для фиксированных платежей ИП в ПФР в 2018 году).

КБК страховых взносов от несчастных случаях и профессиональных заболеваниях

В связи с продолжением администрирования страховых взносов на предупреждение НС и ПЗ в ФСС предприятиями используется КБК, действующий до 2017 года. Для взноса и санкций, начисленных при нарушении сроков платежа установлены коды с различными показателями в 14 и 15 знаках. В данных показателях при заполнении поручений наиболее часто встречается путаница при оплате пени или штрафа.

| Назначение | КБК |

| Страховые взносы в ФСС от НС и ПЗ | 393 1 02 02050 07 1000 160 |

| Пени, начисленные по отчислениям на страхование на предупреждение от НС и ПЗ | 393 1 02 02050 07 2100 160 |

| Штрафы, начисленные по отчислениям на страхование от НС и ПЗ | 393 1 02 02050 07 3000 160 |

КБК для перечисления взносов одинаков для всех типов предприятий вне зависимости от выбранной системы налогообложения. Плательщиками являются организации и ИП, имеющие наемных работников.

Последствия неверных реквизитов платежа

При неверно указанных реквизитах в платежном поручении обязанность налогоплательщика считается невыполненной, что приводит к просрочке платежа на страхование от НС и ПЗ, наложении пени и штрафов.

В 2017 году в отношении начисления пени введено нововведение. На сумму просрочки, образовавшейся на срок до 30 дней, порядок применения санкции остался прежний. Пени взимается в размере одной трехсотой ставки рефинансирования. При пропуске платежа в течение более месяца величина пени с 31 дня возрастает вдвое.

К существенным ошибкам, не позволяющим идентифицировать платеж, относят:

- Неверное указание реквизитов банковского учреждения получателя платежа.

- Некорректные данные номера счета фонда в отделении Федерального Казначейства.

- Неточный КБК взноса для перечисления суммы.

В отличие от порядка уплаты других видов взносов, перечисляемых в 2017 году в ИФНС, ошибочный КБК при отчислениях на предупреждение травматизма не позволяет идентифицировать и признать платеж. По остальным взносам на переходный период имеется договоренность с УФК на корректировку КБК и признание соответствия платежа назначению.

Избежать ошибок в платежных документах позволяет использование специализированных сервисов либо программ, в которых верные КБК проставляются автоматически при выборе вида взноса. Для оформления платежного поручения в ресурсе банка используются предварительно созданные шаблоны (Читайте также статью ⇒ Фиксированные страховые взносы для ИП в ПФР в 2018).

Вопрос № 1. Можно ли опротестовать санкции, наложенные в связи с неверным указанием КБК?

Начисленные в связи с несвоевременной неуплатой санкции оспариваются в судебном порядке. Основанием принятия решений в пользу плательщиков является тот факт, что платеж в бюджет поступил, но не был идентифицирован.

Вопрос № 2. Как необходимо поступить в случае совершения ошибки в КБК при уплате взноса в ФСС?

При неверном указании кода необходимо уточнить данные, обратившись с заявлением произвольной формы в ФСС и приложением копии платежного поручения с отметкой банка. По истечении 10 дней потребуется произвести сверку расчетов для подтверждения зачета платежа по назначению (Читайте также статью: → «Задолженность по страховым взносам: как узнать в 2018, списать»).

Оцените качество статьи. Мы хотим стать лучше для вас:

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓Консультация бесплатная Москва, Московская область звоните: +7 (499) 288-17-58Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

online-buhuchet.ru