ООО на ЕНВД — для кого подойдет, как перейти, отчетность. Перейти на енвд

Порядок перехода с ОСНО на ЕНВД

В чем разница между ОСНО и ЕНВД

ЕНВД и УСН: сходства и различия

Как перейти с ОСНО на ЕНВД

Кто может и не может перейти на вмененку

Налоговая база ЕНВД, расчет налога

Можно ли совмещать ЕНВД с другими режимами

В чем разница между ОСНО и ЕНВД

ОСНО — общая система налогообложения, которая включается автоматически при регистрации фирмы или индивидуального предпринимателя.

При работе на ОСНО уплачиваются все предусмотренные налоговым законодательством налоги:

- налог на прибыль;

- НДС;

- налог на имущество;

- НДФЛ и т. д.

Ставки налогов устанавливаются федеральным и региональным законодательством.

Для использования ОСНО нет никаких ограничений и условий, работать на ней может абсолютно любая организация, в т. ч. иностранная.

Кроме того, в Налоговом кодексе РФ предусмотрен раздел, в котором подробно описываются виды, условия и правила применения специальных налоговых режимов, освобождающих налогоплательщиков от уплаты отдельных налогов. Например, от налога на прибыль.

В список спецрежимов входит ЕНВД — единый налог на вмененный доход, который установлен НК РФ, а вводится актами органов местной власти (п. 1 ст. 346.26 НК РФ).

«Вмененщики» освобождаются от уплаты НДС, налога на прибыль и имущество (ИП дополнительно от НДФЛ).

Систему ЕНВД могут применять предприниматели, занимающиеся деятельностью из списка допущенных и соблюдающие требования, установленные НК РФ.

Таким образом, основным отличием ОСНО от ЕНВД является то, что, в отличие от «вмененщика», «общережимником» может стать каждый.

У этих систем налогообложения разный порядок расчета подлежащей к уплате в бюджет суммы, объекты налогообложения, сроки представления отчетности и т. п.

ЕНВД и УСН: сходства и различия

На практике организации и ИП задаются вопросом выбора между 2 особыми системами: ЕНВД и упрощенной системой налогообложения (УСН). Предлагаем сравнить эти системы, выделив основные моменты. Для наглядности представим сравнение в виде таблицы.

Таблица 1

Сходства и различия между УСН и ЕНВД

|

Критерии сравнения |

УСН |

ЕНВД |

|

Как происходит переход |

Добровольно |

Добровольно |

|

Объект налогообложения |

Доходы. Доходы минус расходы |

Вмененный доход |

|

Налоговая база |

Переменная величина: доходы или доходы за вычетом расходов. В денежном выражении |

Постоянная величина: расчетная величина в деньгах вмененного дохода, который рассчитывается по формуле: базовая доходность × физический показатель |

|

Налоговый период |

Год |

Квартал |

|

Налоговая ставка |

Для системы «доходы» — 6% Для «доходы минус расходы» — 15% |

15%, если региональным законом не введена иная ставка в пределах 7,5–15% |

|

От каких налогов освобождаются |

Налог на прибыль (на УСН ряд операций, установленных специальными нормами, все равно облагается налогом на прибыль). Налог на имущество организаций (кроме налогов на землю и недвижимость, рассчитываемых по кадастровой стоимости). Налог на имущество физических лиц (для ИП). НДС. НДФЛ (только ИП) |

|

|

Когда можно добровольно перейти/отказаться от спецрежима |

С 1 января следующего за отчетным года (исключение — переход с ЕНВД на УСН, доступный уже 1-го числа следующего календарного месяца) |

С 1 января следующего за отчетным года |

ЕНВД и УСН похожи тем, что при этих режимах не нужно вести полный бухгалтерский учет и происходит замена нескольких налогов одним. Кроме того, для этих спецрежимов установлены общие требования к количеству работников (100 и менее человек) и доле участия организаций-собственников (она должна быть 25% или ниже).

Оценить целесообразность применения вмененки или упрощенки может только налогоплательщик, но, исходя из приведенной выше характеристики, можно сделать следующие выводы:

- ЕНВД подходит для бизнеса со стабильным высоким доходом, чтобы фиксированная сумма налога составляла небольшую долю в структуре общих расходов.

- УСН удобна для организаций, деятельность которых зависит от сезона, моды и других факторов, т. е. тех, где доходы являются непредсказуемыми, нестабильными, а периодами вовсе отсутствуют, поскольку размер налога зависит от суммы заработанного.

Как перейти с ОСНО на ЕНВД

Если встал вопрос о переходе с ОСНО на ЕНВД, нужно учитывать следующее:

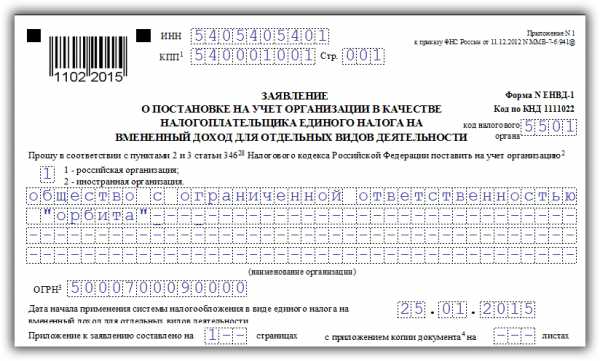

- Для работы на режиме ЕНВД налогоплательщики должны встать на учет в ФНС по месту нахождения организации (адресу ИП) или месту фактического оказания услуг / выполнения работ.

- Если деятельность ведется в нескольких городах и районах, курируемых разными отделами ФНС, то на учет предприниматель встает в выбранном им отделе по месту нахождения той торговой точки, которая возглавляет список адресов всех подразделений, перечисленных в заявлении о переходе на ЕНВД.

- Организации или ИП, начавшему работать на ЕНВД, дается 5 дней на подачу заявления в ФНС.

- Заявление о постановке на учет в качестве плательщика ЕНВД имеет утвержденную приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ форму и может быть отправлено как на бумажном носителе, так и в электронном виде.

- ФНС, получившая заявление, в течение 5 дней направляет заявителю уведомление о его постановке на учет. Датой начала работы на ЕНВД считается та, что указана в заявлении.

Таким образом, налогоплательщику не нужно предварительное разрешение от налоговых органов на работу на спецрежиме. Он сам проверяет соответствие своего бизнеса требованиям законодательства и отправляет в ФНС уведомление о необходимости постановки на учет.

Кто может и не может перейти на вмененку

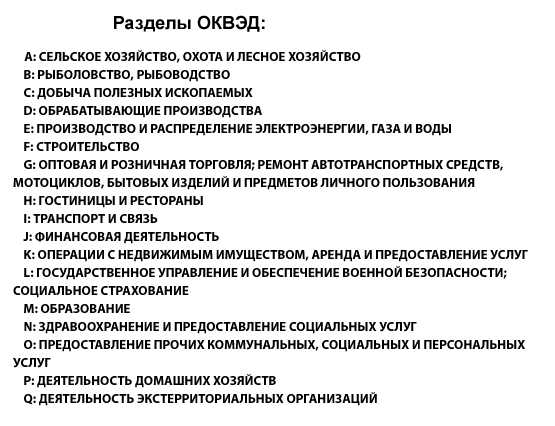

Согласно п. 2 ст. 346.26 НК РФ органы местной власти должны утвердить виды частной деятельности, при которых организации вправе применять ЕНВД.

Виды деятельности выбираются из предложенного законодателем списка:

- бытовые услуги;

- ветеринарные услуги;

- автомойка, авторемонт, автостоянка;

- пассажиро- и грузоперевозки для частников, имеющих в автопарке не больше 20 машин;

- распространение наружной рекламы и т. д.

При этом в п. 2.1 ст. 346.26 НК РФ уточняется, что если перечисленные услуги оказываются в рамках договоров простого товарищества или доверительного управления имуществом, то применять ЕНВД нельзя.

Кроме того, стать «вмененщиками» не могут:

- здравоохранительные и образовательные учреждения;

- организации или ИП, сдающие в аренду заправки;

- налогоплательщики, у которых среднесписочная численность работников превышает 100 человек или в число учредителей входит юрлицо, доля которого составляет больше 25%;

- плательщики ЕСХН, реализующие изготовленную или переработанную продукцию через собственную сеть магазинов.

Таким образом, со стороны НК РФ для применения ЕНВД не так много ограничений, но узнать, если ли такое право у отдельного бизнеса, можно, только изучив региональное законодательство.

Налоговая база ЕНВД, расчет налога

Налоговой базой ЕНВД, согласно п. 2 ст. 346.29 НК РФ, является произведение базовой доходности по виду деятельности за квартал и величины физического показателя — характеристики бизнеса.

Базовая доходность — это условный месячный доход, который устанавливается НК РФ по каждому виду деятельности. Он корректируется коэффициентами К1 (коэффициент-дефлятор) и К2, который может состоять из нескольких элементов (факторов), влияющих на размер дохода предпринимателя.

К2 устанавливается органами местной власти.

Если налогоплательщик запоздал с подачей заявления о переходе на ЕНВД и поставлен на налоговый учет по данной системе не с 1-го числа месяца (см. абз. 5 п. 3 ст. 346.28 НК РФ), в таких случаях сумма вмененного дохода рассчитывается по формуле (абз. 3 п. 10 ст. 346.29 НК РФ):

Базовая доходность × Физический показатель Фактическое кол-во дней,

Кол-во дней в месяце × отработанных в режиме ЕНВД.

Рассчитанный вмененный доход умножается на ставку налога и уменьшается на суммы произведенных страховых взносов и выплаченных пособий по нетрудоспособности своим работникам.

Расчет ЕНВД происходит 1 раз каждый год, а определенная сумма является фиксированной и уплачивается каждый квартал.

Можно ли совмещать ЕНВД с другими режимами

Согласно п. 1 ст. 346.26 НК РФ режим ЕНВД можно совмещать с другими спецрежимами и ОСНО.

Чаще всего происходит совмещение ЕНВД с ОСНО, поэтому рассмотрим особенности именно этого случая:

- Для раздельных видов деятельности, для которых применяются разные системы налогообложения, ведется раздельный учет (п. 7 ст. 346.26 НК РФ). Это касается, в частности, основных средств, хозяйственных операций, работников фирмы.

- Доходы и расходы также подлежат разграничению (абз. 4 п. 9 ст. 274 НК РФ). Например, придется разделить работников по видам деятельности, т. к. обязательные страховые взносы за работников, занятых на облагаемой ЕНВД деятельности, не включаются в состав расходов по налогу на прибыль.

ВАЖНО! Согласно абз. 7 п. 4 ст. 170 НК РФ, а также письму Минфина от 18.10.2007 № 03-07-15/159 можно не вести раздельный учет, если расходы на ведение облагаемой ЕНВД деятельности в отчетном периоде были столь малы, что не превысили 5% от совокупных расходов на осуществление деятельности предприятия.

Система ЕНВД является спецрежимом, применение которого освобождает налогоплательщика от уплаты ряда налогов. Перейти на вмененку можно в любое время при соблюдении условий, предусмотренных региональным законодательством.

Можно совмещать ЕНВД с другими режимами налогообложения. Учет при этом будет вестись раздельный.

rusjurist.ru

ООО на ЕНВД - когда и как переходить на "вмененку" 2018

ЕНВД, как специализированная форма налогообложения, имеет некоторые преимущества перед его другими видами. Именно поэтому он наиболее прост и удобен для некоторых ООО. При этом осуществление предпринимательской деятельности по ЕНВД имеет ряд нюансов как в отчетности, так и в других сферах. В данной статье рассмотрим их для ООО на ЕНВД.

Когда ООО может стать плательщиком ЕНВД

ООО, как объект предпринимательской деятельности, может использовать для себя данную систему налогообложения в том случае, когда деятельность, которую оно осуществляет, является той, которая установлена для этого налога законодательством.

Общий законный список достаточно широк. В нем можно встретить такие пункты:

- Оказание услуг бытового назначения.

- Частная ветеринарная, а также медицинская практика.

- Организация пунктов общественного питания.

- Организация работы автостоянок и др.

Каждый из этих пунктов в законодательстве подробно описывается. Там же можно встретить ограничения, которые действуют по каждому параграфу. Так, розничная торговля, а также предоставление услуг по общественному питанию имеют некоторые пространственные ограничения, включая площадь. Подобные рамки установлены и для предоставления площади жилищного типа в аренду для жилья. Поэтому тут стоит быть внимательным.

Например, услуги общественного питания для образовательных и медицинских учреждений не могут работать под налогообложением ЕНВД, для них существуют другие налоговые системы.

Но даже если деятельность, которую ведет ООО, удалось найти в списке статьи №346, это еще не значит, что налоговая система будет действовать, так как окончательный список для обложения ЕНВД регулирует и устанавливает орган местного муниципалитета.

Например, в г. Москва такому виду налогообложения могут подлежать только те ООО, которые занимаются размещением наружной рекламы. В других городах список шире.

Такие нюансы придуманы для того, чтобы местные органы власти могли самостоятельно регулировать соотношение предоставляемых услуг на рынке.

Например, если на местном рынке предложение некоторых услуг меньше спроса, местным органам стоит рассмотреть эти услуги как предмет обложения ЕНВД, что может увеличить количество предложений.

В любом случае, чтобы ООО на ЕНВД могло работать, те услуги, которые оно предоставляет, должны быть перечислены в списке местных властей по налогообложению ЕНВД.

Как ООО перейти на ЕНВД

В том случае, когда ООО будет осуществлять тот вид услуг, которые предусмотрены местными властями для ЕНВД, оно обязательно должно зарегистрироваться как плательщик ЕНВД. Здесь также существуют некоторые нюансы:

- ООО подает заявление в течение пятидневного срока после начала осуществления деятельности в местные органы налоговой в определенной форме. Для ООО это форма ЕНВД-1. Именно на ее основании производится постановка на учет.

- Заявление от ООО должно датироваться тем числом, когда оно начало осуществлять свою деятельность.

- Заявление подается по месту регистрации ООО. Если по каким-либо причинам данный объект еще не зарегистрирован в этом налоговом учреждении, вместе с заявлением он обязуется подать и учредительные документы.

- В том случае, когда ООО имеет представителя, который подает заявление и осуществляет регистрацию, он должен иметь подтверждающие его полномочия документы, которые прилагаются в виде копии. Также наименование данного документа указывается и в самом заявлении.

- В пятидневный срок после подачи заявления ООО получит уведомление о регистрации, которое и подтверждает то факт, что оная состоялась и теперь ООО платит налоги как плательщик ЕНВД.

Подробное видео о применении ООО режима ЕНВД:

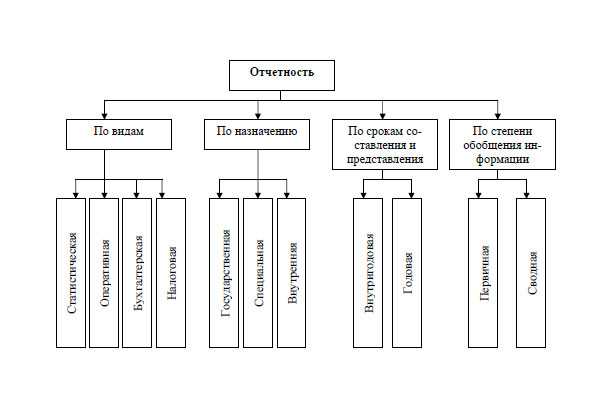

Оформление отчетности

ООО на ЕНВД, которое ведет свою деятельность и в отличном от ЕНВД виде, предоставляет в налоговые инстанции пакет отчетности по той системе, которой эта деятельность подлежит. УСН или ОСН предъявляют свои требования по ведению раздельной отчетности по ЕНВД.

Если ООО осуществляет только деятельность, которая подлежит ЕНВД, то по другим системам налогообложения сдаются нулевые декларации.

Основным видом отчетности для предпринимателей на ЕНВД является декларация ЕНВД. Она составляется по истечении каждого квартала и передается на проверку в налоговый орган не позднее 20 числа первого месяца следующего квартала.

О том, как заполняется декларация по ЕНВД, можно прочитать в нашей статье.

За опоздания в сдаче отчетных документов налоговые органы могут привлечь налогоплательщика к оплате штрафа.

Сам налог должен был быть оплачен ООО до 25 числа того же месяца, в котором сдана отчетность. В случае просрочки данной даты на налог насчитываются пени.

Если ООО имеет собственных работников, то кроме обычного их включения в декларацию необходимо также сдавать соответствующую отчетность в ИФНС, пенсионный и фонд социального страхования.

Итак, ООО на ЕНВД может получить большие преимущества и выгоду в сравнении с другой системой налогообложения. Данные преимущества состоят в том, что к оплате в бюджет идет единая сумма налога, которая не зависит от реальных показателей доходов. Но для ООО переход на эту систему возможен только тогда, когда деятельность, которую оно совершает, находится в рамках требований, предъявляемых местными властями.

saldovka.com

ФНС разъяснила порядок перехода на ЕНВД и порядок ухода с данного спецрежима

Как известно, с 1 января 2013 года применение системы налогообложения в виде единого налога на вмененный доход стало добровольным. Федеральная налоговая служба в письме от 29.12.12 № ЕД-4-3/22651@ рассмотрела ряд стандартных ситуаций, которые могут возникнуть при переходе на ЕНВД и при уходе с этого спецрежима.

Переход на ЕНВД

По общему правилу, организации и индивидуальные предприниматели, изъявившие желание перейти на «вмененку», обязаны встать на учет в качестве плательщика ЕНВД. Так гласит пункт 2 статьи 346.28 Налогового кодекса. В пункте 3 данной статьи сказано, что налогоплательщик, переходящий на ЕНВД, должен в течение пяти дней со дня начала применения данной системы налогообложения подать в налоговый орган заявление о постановке на учет в качестве плательщика ЕНВД. В связи с эти возможны следующие ситуации.

На ЕНВД переходит вновь созданная организация или вновь зарегистрированный ИП

Данная категория налогоплательщиков должна подать заявление о переходе на ЕНВД в оговоренный выше срок. Если такое заявление налогоплательщик не представит, а также не уведомит налоговиков о переходе на другие спецрежимы (УСН или ПСН), то он будет обязан применять общую систему налогообложения.

«Вмененщик» желает остаться на ЕНВД после 1 января 2013 года

Налогоплательщикам, которые уже состоят на учете в качестве плательщиков ЕНВД и желают остаться на этом спецрежиме, никаких действий для этого предпринимать не надо. По мнению ФНС, в данном случае повторной подачи заявления о постановке на учет в качестве налогоплательщика ЕНВД не требуется.

Налогоплательщик, который не числится в налоговых органах как плательщик ЕНВД, но применяет данный спецрежим, желает остаться на «вмененке» после 1 января 2013 года

Такие налогоплательщики должны подать заявление о постановке на учет в налоговом органе в качестве плательщика ЕНВД. В заявлении нужно указать дату начала применения «вмененки», соответствующую дате начала первого налогового периода, по которому в этот налоговый орган представлялась декларация по ЕНВД. Заявление нужно успеть подать до представления налоговой декларации за первый квартал 2013 года. Согласно пункту 3 статьи 346.32 НК РФ, налоговые декларации по итогам налогового периода представляются не позднее 20-го числа первого месяца следующего налогового периода. Соответственно, в рассматриваемом случае заявление о переходе на ЕНВД нужно подать до 22 апреля 2013 года (т.к. 20 апреля — выходной день).

Если налогоплательщик не подаст такое заявление и не уведомит налоговиков о переходе на УСН или ПСН, то с 1 января 2013 года он должен применять общую систему налогообложения.

Уход с ЕНВД

Пункт 3 статьи 346.28 НК РФ обязывает налогоплательщиков, переходящих с ЕНВД на иные режимы налогообложения представлять в налоговые органы соответствующее заявление в течение пяти дней со дня перехода на иной режим налогообложения. Рассматривая ситуации, которые возможны при уходе налогоплательщика с «вмененки», налоговики отмечают следующее.

Налогоплательщик, который не числится в налоговых органах как плательщик ЕНВД, однако применяет данный спецрежим, прекращает соответствующий вид деятельности

В этой ситуации нужно подать заявление о прекращении деятельности, в отношении которой налогоплательщик уплачивал единый налог. В течение пяти рабочих дней со дня получения данного заявления налоговики выдадут или направят по почте заказным письмом уведомление о снятии с учета, указав в строке «Снята с учета» («Вы сняты с учета»): «деятельность, подлежащая налогообложению единым налогом, прекращена с». При этом дата прекращения деятельности, подлежащей налогообложению ЕНВД, будет указана на основании заявления налогоплательщика.

Налогоплательщик с 1 января 2013 года желает уйти с ЕНВД на иной режим налогообложения

Здесь все достаточно просто. В этом случае налогоплательщики подают соответствующее заявление до 15 января 2013 года. В нем можно указать один или несколько видов деятельности, в отношении которых налогоплательщик желает применять иной режим налогообложения.

При пропуске этого срока «вмененку» придется применять в течение всего 2013 года.

www.buhonline.ru

Переход с ОСНО на ЕНВД: порядок, правила, сроки

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяПереход с ОСНО на ЕНВД имеет много подводных камней, которые необходимо учитывать во избежание вопросов со стороны налоговых органов. Порядок, основные правила и сроки перехода на вмененку будут рассмотрены в данной статье.

Что нужно знать о переходе с ОСНО на ЕНВД

Как осуществить переход с ОСНО на ЕНВД

Какие правила необходимо соблюсти при переходе на ЕНВД с ОСНО

Итоги

Что нужно знать о переходе с ОСНО на ЕНВД

С учетом положений п. 2 ст. 346.26 НК РФ переход на рассматриваемый режим можно осуществить компаниям и предпринимателям, задействованным в сферах:

- бытового обслуживания;

- ветеринарии;

- ремонта, обслуживания автомобилей и мотоциклов;

- организации стояночных мест для автомобилей;

- общепита, как без зала, так и с залом, площадь которого должна быть менее 150 кв. м;

- розничной торговли без наличия зала или с залом менее 150 кв. м;

- автомобильных перевозок;

- размещения наружной рекламы на специально сооруженных конструкциях или на транспорте;

- аренды зданий и земельных участков для размещения торговых сетей;

- гостиничного бизнеса при его размещении на площади менее 500 кв. м.

При этом Налоговый кодекс для вмененщиков устанавливает следующие обязательные критерии:

- Численность сотрудников — не более 100 за прошедший год.

- Процент участия других организаций в той, которая собирается перейти на ЕНВД, должен составлять менее 25%.

Подробнее о плательщиках ЕНВД см. в материале «Обязанности плательщиков ЕНВД в 2014–2015 годах».

Как осуществить переход с ОСНО на ЕНВД

В соответствии со ст. 346.28 НК РФ для того, чтобы начать применение данного специального режима, необходимо встать на налоговый учет по месту оказания услуг или нахождению налогоплательщика, после чего не позднее 5 дней подать заявление (по форме ЕНВД-1 или ЕНВД-2) в налоговый орган о применении вмененки. При этом подать заявление можно и до 15 января. Датой, с которой компания или ИП стали плательщиками ЕНВД, признается дата, указанная в заявлении.

О том, как встать на учет в качестве плательщика ЕНВД, см. в материале «Как происходит постановка на учет ЕНВД в 2014–2015 годах?».

О порядке заполнения заявления о переходе на ЕНВД предпринимателем см. в материале «Форма ЕНВД-2: заявление о постановке на учет ИП (бланк)».

О порядке заполнения заявления о переходе на ЕНВД организациями см. в материале «Как заполнить заявление по форме ЕНВД-1 (бланк)?».

Какие правила необходимо соблюсти при переходе на ЕНВД с ОСНО

При переходе на вмененку с общей системы налогообложения следует учесть обязательные правила:

- Осуществить восстановление всего входного НДС (абз. 5 подп. 2 п. 3 ст. 170 НК РФ).

При этом восстановление проводится:

- по основным средствам — пропорционально остаточной стоимости;

- по остальным операциям — по полностью принятой к зачету сумме НДС.

Указанная операция будет учтена следующим образом:

- В налоге на прибыль:

Восстановленный НДС учитывается в прочих расходах по налогу на прибыль по строке 041 приложения 2 к листу 02 декларации по налогу на прибыль.

- Восстановленный НДС отражается в книге продаж (п. 14 раздела II Правил ведения книги продаж, введенной Постановлением Правительства РФ от 26.12.2011 № 1137).

- В декларации по строке 090 раздела 3.

Подробнее о восстановлении НДС см. материалы:

«Порядок восстановления НДС при переходе на УСН (нюансы)» и «НДС при переходе на УСН с ОСНО: учет и восстановление налога».

- Учесть в декларации по налогу на прибыль расходы и доходы, которые относятся к периоду нахождения на ОСНО путем подачи налоговой декларации по налогу на прибыль за период, предшествующий переходу на ЕНВД.

Итоги

Переход с ОСНО на ЕНВД осуществляется по инициативе налогоплательщика, однако, чтобы начать применение специального режима, необходимо в обязательном порядке подать заявление о переходе на ЕНВД. При этом следует обратить внимание на корректное заполнение «переходных» деклараций по налогу на прибыль и НДС, а также не забыть восстановить НДС.

nalog-nalog.ru

Заявление о переходе на ЕНВД

Чтобы начать использовать ЕНВД, достаточно обращения в ИФНС с заявлением, заполненным в установленной форме. Процедура перехода проста, главное – соответствовать законодательным требованиям к потенциальному «вмененщику».

Кто имеет право использовать «вмененку»

Планируя переход на ЕНВД, убедитесь, что вы вправе применять этот налоговый режим. Должны одновременно выполняться следующие требования:

- Организация занимается видом деятельности, попадающим под вмененный режим. Любые направления работы, выходящие за рамки, – область юрисдикции общей или упрощенной системы.

- На территории города или района, где действует субъект бизнеса, введена «вмененка».

- Численность сотрудников компании за последние 12 месяцев не превысила 100 человек.

- Работает ведется за рамками договора простого товарищества.

- Коммерческая структура не относится к категории «крупнейшие налогоплательщики» в своем регионе (об этом ООО или ИП приходит официальное уведомление от ИФНС).

- Доля других юридических лиц в капитале организации составляет менее одной четвертой.

«Вмененка» – режим, адресованный малому бизнесу, поэтому заявление о переходе на ЕНВД вправе подавать лишь небольшие ООО или ИП, имеющие в своем штате ограниченное число работников. Для розничной торговли и общественного питания установлено ограничение на площадь помещения. Он не должна составлять более 150 метров квадратных.

Когда можно перейти на «вмененку»?

Если организация начинает деятельность и соответствует всем требованиям к «вмененщику», она вправе сразу зарегистрироваться в качестве плательщика ЕНВД. По закону сделать эту нужно не позднее, чем в течение пяти дней с момента старта работы. Несоблюдение сроков карается штрафом.

Если компания ранее выбрала общий режим налогообложения, она вправе поменять его на вмененную систему в любой день в течение года. Порядок, как перейти на ЕНВД, остается одинаков, независимо от «возраста» бизнеса.

Если ООО или ИП зарегистрированы в качестве субъекта упрощенного режима, они имеют право использовать ЕНВД в текущем году только по новым направлениям работы. Перейти на «вмененку» по «старым» видам бизнеса можно после 1 января. Необходимо подать заявление в течение первых пяти рабочих дней наступившего года.

Куда обращаться?

Чтобы перейти на ЕНВД, нужно обратиться в налоговую инспекцию по тому адресу, где ООО или ИП фактически ведет работу. Законодательно установлены три исключения из этого правила:

- развозная и развозная коммерция;

- размещение рекламных материалов на авто;

- транспортировка пассажиров или товаров.

Коммерческие структуры, занятые такой деятельностью, должны обращаться:

- ООО – по месту юридического адреса;

- ИП – по месту прописки.

Если на территории города работает несколько налоговых, бизнесмен обязан встать на учет в каждой. Избежать административных проволочек можно, если начать деятельность по разным адресам. В этом случае предпринимателю будет необходимо зарегистрироваться в одной ИФНС, согласно адресу, который указан в заявлении первым.

Как перейти на ЕНВД в 2016 и 2017 году

Чтобы использовать «вмененку», нужно подать в ИНФС заявление, заполненное в установленной законом форме. ООО используют бланк ЕНВД-1, индивидуальные предприниматели – ЕНВД-2.

К заявлению не нужно прикладывать какие-либо дополнительные документы. Бизнесмен вправе принести бланк в ИФНС лично, направить его посредством электронных сервисов или по Почте России. Если бумагу приносит в налоговую третье лицо, на него должна быть надлежащим образом оформленная доверенность.

ИФНС рассматривает обращение пять рабочих дней. По результатам она либо ставит субъект бизнеса на учет в качестве плательщика ЕНВД (об этом высылается официальное уведомление на юридический адрес коммерческой структуры), либо дает ему обоснованный отказ.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru