6 НДФЛ за 2 квартал 2018 года: образец заполнения. Расчет 6 ндфл за 2 квартал 2018 года образец заполнения

6 НДФЛ за 2 квартал 2018 года: образец заполнения

6 НДФЛ за 2 квартал 2018 года: образец заполнения смотрите в этой статье. Он поможет вам избежать ошибок и своевременно отчитаться по НДФЛ.

Форма 6-НДФЛ за 2 квартал* 2018

По окончании 2 квартала 2018 года отчитаться придется тем же налоговым агентам, что и прежде. Перечень лиц, отчитывающихся по доходам физлиц и налогам с этих доходов, не изменился.

Как вы знаете, налоговые агенты – это фирмы и предприниматели, выдавшие вознаграждения физлицам, работающим по трудовому договору или оказавшим услуги, выполнившим работу.

Сама форма 6-НДФЛ была откорректирована с отчетности за 2017 год. Эти изменения распространяются на расчет по форме 6-НДФЛ, который сдают ежеквартально в 2018 году.

Заполнить форму 6-НДФЛ за 2 квартал 2018 и проверить ее на ошибки вы можете на нашем сайте - с помощью специального онлайн-сервиса. Программа позволяет автоматически сформировать файл и отправить его в инспекцию.

В действующей форме 6-НДФЛ обновлен титульный лист и порядок его заполнения. Новшества в основном касаются заполнения отчетности при реорганизации фирмы: какие указать коды, название организации, форму реорганизации. Обычным фирмам важно обратить внимание на два изменения:

- обновление кода места подачи формы 6-НДФЛ – теперь указывают код 214, а не 212;

- необходимость отразить на титульном листе сведения о документе, на основании которого действует представитель.

Заполнение 6 НДФЛ за 2 квартал 2018

Общие правила по составлению расчета 6-НДФЛ во 2 квартале не изменились по сравнению с 1 кварталом. Поэтому лучше вспомнить особенности, которые разъясняла в своих письмах ФНС России. Вот самые важные нюансы.

Если в 2018 году июньскую зарплату выдали в июле, то в раздел 2 сведения попадут при составлении формы 6-НДФЛ итогам девяти месяцев.

Пример 1 ООО «Символ» окончательно рассчитывается по зарплате за месяц 5-го числа следующего месяца. В 2018 году оплата за вторую половину марта года выдана 5 апреля. В раздел 2 формы 6-НДФЛ за 2 квартал 2018 года попадут даты по строкам: – № 100 – 31.03.2018; – № 110 – 05.04.2018; – № 120 –06.04.2018.

Если начислены производственные квартальные премии, то их отражают в периоде выплаты денег сотрудникам.

Пример 2 В 2018 году ООО «Символ» выплатило премии за 1 квартал 20 апреля. В разделе 2 указаны даты по строкам: – № 100 – 20.04.2018; – № 110 – 20.04.2018; – № 120 – 23.04.2018.

Выданные помесячные премии за производственные результаты входят в состав оплаты труда и считаются полученными на последнюю дату месяца.

Пример 3 В 2018 году премии за май выплачены 5 июня. В разделе 2 формы 6-НДФЛ за 2 квартал 2018 года отразят даты по строкам: – № 100 – 31.05.2018; – № 110 – 05.06.2018; – № 120 – 06.06.2018.

Отпускные, которые начислили в 1 квартале, а выплатили во 2 квартале, попадают в раздел 2 формы 6-НДФЛ за 2 квартал.

Пример 4 Менеджер по продажам ООО «Символ» был в отпуске в апреле. Отпускные начислены в марте, а перечислены менеджеру 10 апреля. В разделе 2 указано по строкам: – № 100 – 10.04.2018; – № 110 – 10.04.2018; – № 120 – 30.04.2018.

Средний заработок командированным сотрудникам – это часть оплаты труда. Данная выплата попадает в раздел 2 формы 6-НДФЛ за период ее начисления.

Пример 5 Директор ООО «Символ» по маркетингу был в командировке в мае 2018 года. В форме 6-НДФЛ за 2 квартал 2018 года операция числится по строкам: – № 100 – 31.05.2018; – № 110 – 31.05.2018; – № 120 – 01.06.2018.

Пример 6-НДФЛ за 2 квартал 2018

Образец 6 НДФЛ за 2 квартал 2018 года доступен для скачивания по ссылке. В нем только два листа, так как условная организация ООО «Альфа» в течение полугодия начисляла только выплаты, облагаемые по ставке 13%, срок перечисления НДФЛ с которых совпадает.

Скачать образец 6 НДФЛ за 2 квартал 2018.

Сдача 6 НДФЛ за 2 квартал 2018

Сдавать расчет необходимо по окончании каждого квартала – до последнего дня следующего месяца включительно. Поэтому срок сдачи 6 НДФЛ за 2 квартал 2018 года - 31 июля.

По действующим сейчас правилам представить форму 6-НДФЛ за девять месяцев 2018 года придется до 31 октября включительно, а за весь 2018 год – до 1 апреля 2019 года включительно.

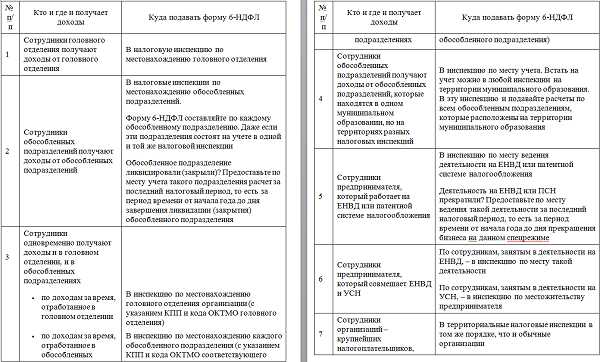

Расчеты по форме 6-НДФЛ нужно сдавать по месту учета фирмы или предпринимателя (п. 2 ст. 230 НК). Однако порядок может быть иным, подробности смотрите в таблице:

___________________

* Здесь и далее по тексту для упрощения расчет по форме 6-НДФЛ за полугодие именуется формой 6-НДФЛ за 2 квартал.

www.buhsoft.ru

Пример заполнения формы 6-НДФЛ за 3 квартал

6-НДФЛ за 3 квартал - пример заполнения можно скачать в нашем материале - обязателен к представлению всеми работодателями. Напомним ключевые моменты оформления данного формуляра: построчное заполнение, порядок отражения отпускных, больничных и иных облагаемых и необлагаемых НДФЛ выплат, а также сроки сдачи и санкции за несвоевременное представление расчета налоговикам.

Разделы 6-НДФЛ

Порядок заполнения и образец 6-НДФЛ за 3 квартал 2018 года

Срок сдачи сводных сведений по НДФЛ

Итоги

Разделы 6-НДФЛ

6-НДФЛ — это отчетность, в обобщенных цифрах (без указания конкретных получателей) дающая ИФНС информацию об объеме удержанного в течение года налога с доходов, выплаченных работодателем физлицам, и о сроках, с соблюдением которых этот налог должен платиться в бюджет.

Бланк формы 6-НДФЛ можно скачать здесь.

Этот отчет состоит из титульного листа и 2 разделов. В разделе 1 в нарастающих от квартала к кварталу цифрах отражают сведения по начислениям дохода, примененным к нему вычетам и объеме НДФЛ (начисленного, удержанного, неудержанного, возвращенного). Раздел 2 применительно только к последнему кварталу периода формирования отчета заполняется данными о величине выплаченных в нем доходов и о суммах относящегося к этим доходам НДФЛ, а также сведениями о датах:

- выдачи дохода;

- удержания с него НДФЛ;

- обязательных для осуществления платежей по налогу.

В зависимости от этих дат сведения, попадающие в раздел 2, собираются в разные группы, каждая из которых требует использования 5 строк раздела. Одна группа показывает данные по одной выплате. В одну группу информация включается только при условии совпадения всех 3 дат. И здесь особую роль играют различия в сроках уплаты налога, содержащиеся в п. 6 ст. 226 (с учетом п. 7 ст. 6.1) НК РФ:

- для большей части доходов эта дата отвечает первому рабочему дню, наступающему после дня выдачи дохода;

- для отпускных и больничных она совпадает с последним числом месяца выплаты, но допускает перенос из-за совпадения с общевыходным днем.

Подробнее о нюансах включения отпускных в формуляр читайте в статье "Как отразить отпускные в форме 6-НДФЛ в 2018 году".

Порядок заполнения и образец 6-НДФЛ за 3 квартал 2018 года

Форма отчета и методика внесения данных в него утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@.

В расчет, в т.ч. в 6-НДФЛ за 9 месяцев, вносятся сведения о следующих доходах физлиц:

- вознаграждений по трудовым договорам и договорам гражданско-правового характера;

- отпускным и больничным пособиям;

- премиям и доплатам;

- дивидендам;

- материальной помощи;

- доходам, выплаченым в натуральной форме;

- материальной выгоде.

Доходы в виде декретных пособий (по беременности и родам, постановка на учет в ранние сроки беременности, по уходу до 1,5 лет), компансаций, алиментов и иных, указанных в ст. 217 НК РФ, в расчет не вносятся.

Отчет следует составлять раздельно по каждому из используемых работодателем кодов ОКТМО и по каждой из его обособленных структур, если эти структуры осуществляют выплаты доходов. Разделов 1 в отчете может быть несколько из-за применения различных ставок по налогу. А в разделе 2 из-за недостаточности в нем строк для показа всей информации по кварталу возможно создание доплистов.

Рассмотрим построчное заполнение формы 6-НДФЛ за 3 квартал 2018 года.

|

№ строки |

Что указывать |

|

Раздел 1 (заполняется за 9 месяцев с начала года) |

|

|

010 |

Ставка налога на доходы физлиц. Как правило, это 13%. Если же в отчетном периоде применялись разные ставки, расчет следует оформлять на разных листах |

|

020 |

Сумма начисленного сотрудникам дохода с начала года |

|

025 |

Заполняется, только если были начислены дивиденды к выплате |

|

030 |

Величина предоставленных сотрудникам налоговых вычетов нарастающим итогом за 9 месяцев с начала года |

|

040 |

Сумма налога. Рассчитывается по формуле стр.020 – стр. 030 × стр.010 |

|

045 |

Рассчитывается величина налога с дивидендов |

|

050 |

Заполняется только в случае, если у нанимателя работают иностранные сотрудники на патенте. Если нет, ставится 0 |

|

060 |

Количество сотрудников, которым за 9 месяцев выплатили доход |

|

070 |

Сумма удержанного налога |

|

080 |

Сумма налога, которую по каким-то причинам не удалось удержать у налогоплательщика. Например, если сотрудник получил доход в натуральной форме |

|

090 |

Сумма возвращенного сотрудникам налога |

|

Раздел 2 (заполняется в отношении выплат, произведенных в 3 квартале) |

|

|

100 |

Дата получения дохода сотрудниками. Зарплата – последнее число месяца, пособия и отпускные – дата выплаты дохода |

|

110 |

Дата удержания налога |

|

120 |

Крайняя дата, до которой следует перечислить сумму удержанного налога в бюджет. Например, при выплате зарплаты 10.08, срок перечисления 11.08. При выплате отпускных 10.08, срок уплаты налога 31.08 |

|

130 |

Обобщенная сумма фактически полученных доходов на дату, указанную в стр.100 |

|

140 |

Обобщенная сумма удержанного налога на день, указанный в стр. 110 |

Внимание! Блоков строк 100-140 формируется столько, сколько выплат было произведено в установленные даты. В один блок группируются сведения, в которых даты получения дохода, удержания и перечисления налога одинаковы. Если хотя бы один день не совпадает, необходимо вывести информацию в отдельный блок строк 100-140.

С примером заполнения 6-НДФЛ за 3 квартал 2018 года можно ознакомиться на нашем сайте.

Скачать образец

Отчет следует проверить на корректность заполнения и достоверность включенных в него сведений. Проверка по первому основанию поможет исключить лишние вопросы налоговиков, а по второму — избежать наказания, устанавливаемого п. 1 ст. 126.1 НК РФ и п. 1 ст. 15.6 КоАП РФ.

О том, что позволяют проверить соотношения из числа контрольных, смотрите в публикации «Контрольные соотношения для проверки формы 6-НДФЛ».

Срок сдачи сводных сведений по НДФЛ

Формируют и сдают отчет поквартально в срок не позднее:

- завершающего дня месяца, наступающего за соответствующим кварталом, по промежуточному для года отчету;

- 1 апреля года, наступающего за отчетным, если речь идет о годовом отчете.

Оба срока применимы с учетом возможности (при совпадении их с общевыходным днем) сдвига на более позднюю дату (ближайший рабочий день).

Таким образом, в 2018 году квартальные отчеты следует направить в ИФНС не позднее 03.05, 31.07, 31.10. 6-НДФЛ за 3 квартал 2018 года следует сдать до конца октября.

Отчет направляют в ИФНС электронно, если численность сотрудников работодателя превышает 25 человек. При меньшем числе работников его можно сдавать на бумаге.

Несоблюдение сроков и способа сдачи чревато для обязанного отчитываться лица наказанием в виде:

- штрафа за задержку сдачи по п. 1.2 ст. 126 НК РФ;

- блокировки расчетного счета по п. 3.2 ст. 78 НК РФ, если задержка превысила 10 рабочих дней;

- штрафа по ст. 119.1 НК РФ за несоблюдение способа направления отчета в налоговый орган.

При несдаче годовой декларации размер санкций определяется в соответствии с п.1 ст.119 НК РФ

О том, каковы размеры этих штрафов, читайте в статье «Размер штрафа за несвоевременную сдачу отчета 6-НДФЛ».

Итоги

Отчет 6-НДФЛ является для ИФНС источником сведений по суммам начисляемого работодателями к уплате за отчетный период налога на доходы и срокам для его обязательной оплаты. Данные в нем распределяют по 2-м разделам: первый содержит цифры для расчета налога, являющиеся результатом всех данных, имевших место с начала года, а второй относится только к операциям, осуществленным в течение последнего квартала периода отчета.

Формировать и направлять отчет в ИФНС следует ежеквартально. Несвоевременность его сдачи, несоблюдение формы представления и искажение сведений влекут за собой наказание для отчитывающегося лица.

Если у вас остались вопросы по заполнению формы 6-НДФЛ, получите оперативный ответ на них от квалифицированных бухгалтеров в специальной ветке нашего форума

nalog-nalog.ru

Образец заполнения 6-НДФЛ за 2 квартал (пример) в 2018 году

С января 2018 года сотрудниками налогового органа был изменен бланк расчета НДФЛ, начисленного и удержанного налоговым агентом.

Все без исключения компании хотя бы раз в жизни вынуждены были отчитываться по форме 6-НДФЛ.

Для исключения вероятности допущения ошибок целесообразно изучить подробней порядок и пример заполнения отчетности по форме 6-НДФЛ.

На что обратить внимание

Изначально необходимо обращать внимание на то, что сдавать в налоговый орган расчет по форме 6-НДФЛ вынуждены за второй квартал нынешнего года все без исключения налоговые агенты по подоходному налогу. Правило действует на основании статьи 230 Налогового Кодекса России.

Следует напомнить, под налоговыми агентами по НДФЛ подразумеваются в большинстве случаев работодатели, выступающие в качестве компаний и частных предпринимателей, которые осуществляют начисление доходов на основании подписанного трудового соглашения.Помимо этого к налоговым агентам принято относить заказчиков – компании и ИП, осуществляющие начисление доходов исполнителям на базе подписанного ранее гражданско-правового соглашения (к примеру, подряда либо же предоставления услуг).

Как правильно заполнить бланк новой формы

В соответствии с нормами налогового законодательства, общепринятый порядок формирования формы остался неизменным за полугодие от того, который предусмотрен для иных периодов.

Однако некоторые отличия все-таки имеются. Бланк декларации 6-НДФЛ можно скачать здесь.

Чтобы исключить вероятность допущения ошибок целесообразно рассмотреть порядок заполнения по каждому отделу раздельно.

Содержание документа

Рассматриваемая форма расчета в 2018 году по правилам налогового законодательства должна включать в себя:

- титульный лист;

- 1 раздел именуемый как “Обобщенные данные”;

- 2 раздел, который именуется как “даты и размеры полученных доходов по факту и удержанного налога на НДФЛ”.

Рассмотрим каждый раздел по отдельности.

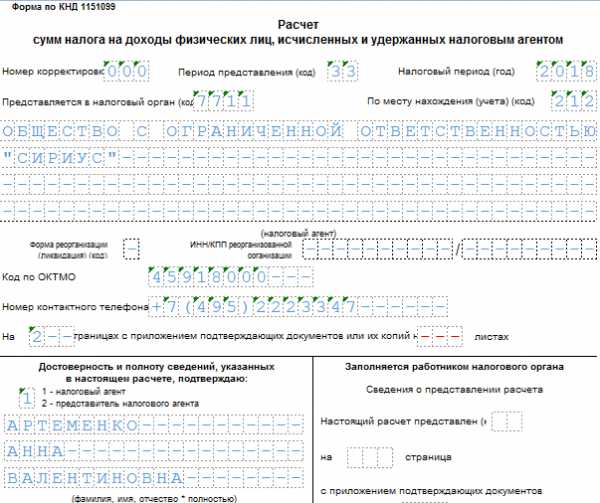

Как выглядит титульный лист

Изначально налоговые агенты не должны забывать скорректировать код период представления расчетов.

Под ним подразумевается двузначный показатель, который расположен сразу после наименования формы в центре страницы.

Крайне важно удостовериться в том, что в качестве налогооблагаемого периода в соседнем поле будет указан непосредственно 2018 год.

После этого следует обращать внимание непосредственно на код “по месту учета”. В прошлом отчетном годе по общепринятому правилу компании вынуждены были указывать в строке значение 212, а отныне нужно заносить 214.

Иными словами, значения 212 как такового больше не существует. По этой причине не стоит проставлять такое значение на автомате – для исключения вероятности допущения ошибок.

Дополнительно следует обращать внимание на то, что обязательно нужно поверять дату формирования документа – она должна быть проставлена в нижней части страницы.

Непосредственно для полугодовалой отчетной документации должно быть указано число, находящееся в диапазоне от 1 до 31 июля 2018 года включительно.

Нужно помнить о том, что крайнее число месяца, следующего за отчетный установленным периодом – считается дедлайном с целью передачи документа в территориальное отделение ФНС.

Это означает, что если расчет будет сдан позднее, то избежать штрафов не выйдет. При этом раньше установленного диапазона – сдать отчетность тоже считается за ошибкой.

Отчетный период в обязательном порядке должен быть завершенным и только на основании закрытого налогового регистра за полгода уполномоченные лица компании оставляют за собой право сформировать отчет.

Раздел 1

Изначально необходимо обращать внимание на то, что первый раздел рассматриваемого отчета подлежит формированию нарастающим итогом с начала отчетного календарного года.

Из этого следует, что в рассматриваемую форму за полугодие в обязательном порядке должны будут заноситься все без исключения операции, которые имеют прямое отношение к периоду с января по конец июня 2018 года.

С целью удобства и скорости формирования формы допускается возможность основываться на информацию из сформированного отчета за первый квартал и добавить к ним размеры по имеющимся операциям за второй квартал.В частности речь идет о периоде с апреля по июнь. В том случае, если же какая-либо операция остается не завершенной, то она должна быть занесена в 1 раздел отчетности за второй квартал в частичном объеме.

К примеру, зарплата за июнь, которая компания начисляет только в июле месяце по правилам персонально разработанного распорядка, подлежит отображению в первом разделе за 6 месяцев исключительно по таким строкам, как:

| Разновидность строки | Наименование |

| 020 | Размер начисленной прибыли |

| 030 | Размер налоговых вычетов – в случае их наличия, к примеру, по стандартному виду |

| 040 | Размер исчисляемого налога |

Заработная плата подлежит выплате в июле, из-за чего следует, что и НДФЛ должен быть удержан в седьмом отчетном календарном месяце.

По этой причине, по строке 070 “Размер удержанного налога” сведения по имеющимся операциям должны попадать только в сформированную отчетную документацию за 9 месяцев нынешнего года.

Раздел 2

Второй раздел рассматриваемой формы отчетности за второй квартал в нынешнем году включает в себя только те операции, которые напрямую относятся к последним трем периодом – в четком соответствии с Письмом ФНС от февраля 2016 года.

Это означает, что в расчете за полугодие к ним относят те операции, которые были совершены в:

- апреле;

- мае;

- и июне 2018 года.

Иными словами в период с 1 апреля по 30 июня включительно. Одновременно с этим крайне важно ссылаться на дату, по которой возникает необходимость сделать перечисление НДФЛ в бюджет государства.

Причем беря вор внимание выходные и праздничные дни. Если же подобный крайний срок припадает на июль месяц, то операции в рассматриваемом полугодовалом отчете не должны быть отображены.

Во многом это связано с тем, что такие операции должны будут быть отображены в последующем отчетном документе за 9 месяцев.

Из этого следует, что возникает необходимость проверить, чтобы в сформированном отчете за полугодие нынешнего года не было во втором разделе операций с июльским периодом перечисления налогов в бюджет страны.

Все без исключения операции, по которым в строке 120 должно быть указано июльскую дату, нужно будет оставить для соответствующего следующего отчета в нынешнем году за 9 месяцев.

Для возможности исключить вероятность допущения ошибок, перед началом подготовки сформированного отчета за полугодие, если имеется факт копирования бланка, то возникает необходимость убрать из второго раздела все ранее указанные совершенные операции.

Иными словами, оптимальным вариантом станет занести повторно все даты и стоимостные значения. Причем даже в том случае, если показатели по месяцам совпадают.

В случае иного варианта формирования документа крайне важно помнить, о наличии высокого уровня риска допустить многочисленные ошибки.

При этом станет некорректным удваивать те или иные показатели в отчетности. Необходимо обращать внимание на то, что по строке 100 второго раздела предусматривается возможность отображения копеек.

В том случае, если говорить о круглой сумме, то возникает необходимость проставить нули в соответствующих полях.

Каков срок сдачи

В соответствии со статьей 230 Налогового Кодекса РФ, отчетность (в том числе для ФСС и ПФР), сформированная по форме 6-НДФЛ, должна быть передана в структурное подразделение налогового органа не позднее последнего дня календарного месяца, который следует за отчетным периодом.

Одновременно с этим, в соответствии со статьей 6.1 Налогового Кодекса РФ, если же крайний период подачи отчетности по форме 6-НДФЛ припадает на выходной либо же нерабочий праздничный день, то соответствующий расчет должен быть сдан в ближайший за ним трудовой день.

Видео: важные нюансы

При этом не имеет значения, на УСН осуществляется деятельность либо на ином налоговом режиме.

В завершении можно сказать — в формировании рассматриваемой формы отчетности 6-НДФЛ за второй квартал каких-либо сложностей не возникает.

Одновременно с этим крайне важно обращать внимание на указанные в статье особенности, чтобы исключить вероятность допущения различных ошибок, которые могут повлечь многочисленные юридические последствия.

zanalogami.ru