Банковские карты. Виды банковских карт, назначение, преимущества. Типы банковских карт

Виды банковских карт

Пластиковые карты – это самый востребованный банковский продукт. Практически каждый клиент банков имеет кредитную и дебетовую карту и даже не одну. Но все карты могут иметь свои особенности и отличия, поэтому стоит подробнее рассмотреть виды банковских карт. Классификация «пластика» поможет в будущем сделать правильный выбор продукта.

Что такое банковская карта

С данным платежным инструментом мы знакомы довольно давно, простыми словами «пластик» — это ключ к банковскому счету дебетовому или кредитному. С помощью его можно распоряжаться деньгами на расстоянии, расплачиваться в магазинах или интернете. Кроме того, имея пластиковую карту можно посредством интернет-банкинга пополнять мобильный телефон, оплачивать коммунальные услуги, штрафы и госпошлины.

Но, в связи с тем, что банковских предложений довольно много, потенциальным клиентам сложно определиться с выбором. Попробуем максимально точно рассмотреть, какие виды платежных карт существуют, чем они отличаются.

Типы карт

В настоящее время существуют следующие типы банковских карт:

- Личные. Владельцем пластика может быть только физическое лицо, она оформляется для нецелевого использования.

- Зарплатные. Данный вид карты оформляется с конкретной целью – перевод заработной платы, то есть она не кредитная.Корпоративные. Это платежный инструмент, обычно привязанный к расчетному счету компании, пользуется ей доверенное лицо с целью обеспечения деятельности организации.

- Предвыпущенные. Это неименной «пластик» моментального выпуска, его основное отличие в том, что на лицевой стороне нет фамилии и имени владельца.

- Предоплаченные. На карте установлен определенный лимит, который можно использовать, далее пополнять счет нельзя.

- Подарочные. Это альтернативный вариант подарка на праздник, суть в том, что на счету карты есть определенная сумма, которую можно потратить на покупки, но не снимать наличные. Она также одноразовая, без возможности пополнения.

Итак, пластиковые карты банков делятся на пополняемые и не пополняемые. Рассмотрим особенности этих карт более подробно.

Классификация по расчетным операциям

Все платежные банковские карты делятся на дебетовые, кредитные и овердрафтные. Кредитные карты предполагают использование заемных средств банка, это, иными словами, одна из форм кредитования. Соответственно за пользование займам пользователь обязан платить проценты, с той лишь разницей, что здесь нет графика платежей и фиксированной суммы к оплате. К тому же каждый банк предлагает заемщикам льготный период, в течение которого плата за пользование средствами не взимается.

Другой, не менее востребованный вид банковского «пластика» это дебетовая карта. На ней нет заемных средств, а ее владелец может лишь пополнять счет и пользоваться ей для оплаты товаров и услуг. Зарплатные карты также являются дебетовыми, с той лишь разницей, что счет пополняет не владелец, а его работодатель.

Классификация пластиковых карт

Дебетовые карты более просты в оформлении, для того, чтобы стать владельцем «пластика» достаточно прийти в любой банк с паспортом и заполнить анкету.

Овердрафтная карта имеет схожие черты с кредитной и дебетовой. Обычно овердрафт доступен для участников зарплатного проекта. Суть овердрафта в том, что пользователь, после окончания собственных средств может пользоваться заемными. Долг по овердрафту (перерасходу) списывается при первом пополнении счета.

Классификация в зависимости от мировой платежной системы

Здесь речь идет о выборе мировой платежной системы, мы рассмотрим только самые популярные из них, а именно Виза, Мастер Кард, Американ Экспресс. Самая распространенная и востребованная во всем мире – это Visa. Ее основная валюта – это доллар, то есть при оплате покупок за границей, этот факт нужно учитывать. Например, если пользователь оплачивает покупки и услуги в долларах, то конвертация валюты производится без дополнительных затрат. А при оплате покупок в другой валюте произойдет двойная конвертация, сначала в доллары, затем в другую валюту.

Карта Visa доступна для пользователей более чем в 200 стран мира, ее можно открыть в любой валюте, а к одной карте можно привязать несколько счетов одновременно.

«Родная» валюта карты Мастер Кард – это евро, то есть она более актуальна для тех, кто часто пользуется за границей именно этой валютой. В остальном карта имеет массу преимуществ – бонусы и скидки от партнеров, возможность пользоваться ей в любой точке мира, перевод в любую валюту.

American Express – это американская компания, один из крупнейших в мире финансовых компаний. В нашей стране Американ Экспресс менее распространены, нежели Visa, MasterCard, тем не менее, именно на нее падает выбор некоторых клиентов банка. Основное преимущество Американ Экспресс в том, что их принимают в любой точке мира.

Выбор платежной системы важен в основном для тех, кто часто выезжает за границу, те, кто пользуется карточкой в пределах нашей страны, данный критерий большого значения не имеет.

Классификация карт по статусу

Все, кто является клиентами банков, знают, что все карты банков имеют определенный статус, или, иными словами, весь пластик можно разделить на несколько классов: Standard, Gold, Platinum, Premium. Начальный уровень – это Standard, это, как правило, карты, которые обладают ограниченным кругом возможностей, хотя их тоже принимают как в России, так и за рубежом, не все из них подходят для оплаты покупок в интернет-магазинах.

Классификация банковских карт

«Пластик» класса Gold, Platinum, Premium значительно отличаются от стандартного варианта тем, что ее владельцы могут рассчитывать на премиальное круглосуточное обслуживание, огромное количество бонусов и скидок в нашей стране и за ее пределами. А также обслуживание в любой точке мира, в том числе выдача наличных в случае утраты кредитки, страховка в поездке за рубеж и многие другие преимущества. Кстати, премиальные карты все эмбоссированы, то есть на лицевой стороне есть имя владельца, что говорит о высокой степени безопасности средств, например, чтобы расплатиться ей обязательно нужно ввести ПИН-код.

Обратите внимание, чем больше возможностей дает банковский продукт, тем дороже его обслуживание.

Как правильно сделать выбор

Говорить о количестве банковских предложений не приходится, их настолько много, что каждый потенциальный клиент обязательно найдет ту, которая обладает оптимальным набором функций, и максимально будет соответствовать индивидуальным требованиям. Особое внимание среди прочего стоит обратить именно на безопасность, постольку, поскольку речь идет о деньгах, неважно своих или заемных. Современная система 3-D Secure делает покупки в интернет более безопасными.

Еще один факт, на который пользователи часто обращают внимание – это бонусные программы, их предлагаю сами банка и платежные системы. Также привлекательным предложением может показаться Cash Back, то есть возврат средств на счет при оплате покупок.

Самое важное при выборе банковского продукта – стоимость ее обслуживания должна быть сопоставима с объемом предоставляемых возможностей.

И это не все разновидности банковских карт, к тому же сфера банковских услуг стремительно развиваются, появляются новые продукты и совершенствуются давно привычные нам. Сегодня пользователь может не только получить реальную пластиковую карту, но и виртуальную (она не имеет физического носителя, только набор реквизитов) ее удобно использовать тем, кто предпочитает онлайн-шопинг.

znatokdeneg.ru

Виды банковских карт – назначение, особенности и функциональные возможности

С момента появления первой банковской карты по мировым масштабам прошло немного времени – чуть больше шестидесяти лет. За этот период банковская карта прошла путь от простого картонного прямоугольника до современного пластика с внедренным чипом, стала повсеместно доступной и очень популярной. Возможности современной банковской карты и виды банковских карт различны и зависят от ее функционального назначения, особенностей проведения операций, принадлежности к той или иной платежной системе и других многочисленных характеристик.

Виды банковских карт

Итак, какие же существуют виды банковских карт?

Дебетовые карты – платежные карты, предназначенные для оплаты товаров и услуг, а также выдачи наличности в банкоматах. Дебетовые карты привязаны к депозитному счету и позволяют пользоваться средствами исключительно в его лимитах. Основной функцией таких карт является банальная замена бумажной наличности и возможность производить безналичные операции по управлению собственными средствами клиента. Для дебетовых карт не предусмотрена возможность кредитования за счет банковских средств, но в некоторых случаях может возникнуть несанкционированный (технический) овердрафт. На остаток денежных средств на карте чаще всего начисляются проценты, как и в случае с обычным банковским вкладом.

Кредитные карты – дают возможность своему держателю производить расчеты за счет средств, предоставленных кредитором (банком-эмитентом). Лимит по кредитной карте регулируется условиями кредитного договора и устанавливается из расчета платежеспособности клиента. Главными преимуществами такого вида банковских карт перед потребительскими кредитами, выдаваемыми наличными деньгами, являются: отсутствие отчетности о целевом использовании кредитных средств и возобновляемость кредитной линии. Примечательно то, что словосочетание «кредитная карта» стало нарицательным и часто используется, как подмена выражению «платежная карта», банки в маркетинговых целях также не минуют пользоваться таким названием.

Карты с овердрафтом – кредитный овердрафт позволяет владельцу дебетовой карты использовать денежные средства банка-эмитента в пределах фиксированной суммы, оговариваемой при открытии счета. То есть, карта объединяет два функциональных назначения – дебетовый счет владельца и кредитный лимит банка. Поэтому на карте может быть либо положительный баланс – остаток средств клиента на счете, либо отрицательный – задолженность, которая должна быть погашена в оговоренные договором сроки.

Зарплатные карты – один из классов дебетовых карт, которые выдаются физическим лицам при заключении договора между предприятием (организацией) и банком об организации начислений и выплат заработной платы и других дополнительных выплат работникам предприятия. Владельцам зарплатных карт часто предоставляется овердрафт – это вызвано удобством и простотой погашения задолженности. В этом случае для клиента отпадает необходимость посещения банка – поступающая на карт-счет заработная плата автоматически погашает возникшую задолженность.

Предоплаченные карты – карты, позволяющие производить расчеты за товары и услуги, а также снимать наличность в пределах уплаченной суммы. Основной особенностью данного вида карт является предварительно загруженная на карточку «ценность». Чаще всего предоплаченная карта являет собой кошелек для электронных денег, позволяющий рассчитываться за широкий спектр товаров и услуг, относится к классу пополняемых карточек. Другой вид предоплаченной карты – подарочная карта, дает возможность использовать предварительно внесенную на нее сумму. Является продуктом мгновенного выпуска без нанесения фамилии и имени держателя. Фактически – это простая замена обычного денежного подарка.

Все виды представленных выше банковских карт можно разбить на классы принадлежности к общим типам платежных систем.

Локальные карты – предназначены для использования в рамках системы банкоматов и кассовых терминалов банка-эмитента или группы банков, объединенных единой локальной платежной системой расчетов. Примером может служить Сберкарт. Чаще всего сторонние банки, их банкоматы и платежные терминалы не принимают такие карты, исключена из возможностей и оплата через интернет.

Международные банковские карты – название говорит само за себя. Наиболее крупные международные платежные системы – это Visa, Mastercard, China Unionpay и American Express.

Карты международного стандарта выпускаются в разных сериях:

— эконом-класс – в основном это дебетовые карточки, не позволяющие совершать электронные платежи через интернет, зато отличающиеся недорогим выпуском и обслуживанием. Самые популярные – это Visa Electron и Mastercard Cirrus/Maestro.

— стандарт – карты этого типа могут быть как дебетовыми, так и кредитными. Стоимость их выпуска и обслуживания немного выше, чем у карт эконом-класса, но и функциональные возможности по производимым операциям у них гораздо шире. Позволяют производить расчеты через интернет. Наиболее известные – это Visa Classic и Mastercard Standart.

— премиум-класс – карты серий Gold, Platinum и Titanium являются самыми престижными картами. Основные отличия от карточек стандарт-класса: высокая стоимость выпуска и обслуживания, эксклюзивный дизайн, дополнительные бонусы и привилегии, предоставляемые владельцам участниками бонусных программ.

Виртуальные карты – функциональное назначение дважды отражается в названии этого вида карт. Сама карта не имеет физического носителя, то есть пластикового прямоугольника, она виртуальна. И платежи такой картой можно совершать только в виртуальном пространстве – в интернете. Является предоплаченной картой, платежи по которой совершаются посредством реквизитов карты, в том числе кодов CVC2 или CVV2. Для выпуска виртуальной карты клиент предоставляет банку денежные средства в размере или более соответствующего лимита. Возможности такой карты не предусматривают снятие наличных денег, за исключением закрытия самой карты.

Видео на тему

Виды банковских карт

Интересное видео

Получайте новые статьи прямо к себе на почту:

bankcarding.ru

Виды банковских карт и их характеристика

Банковские карты уже не одно десятилетие назад плотно вошли в жизнь практически каждого жителя нашей страны.

Банковские карты уже не одно десятилетие назад плотно вошли в жизнь практически каждого жителя нашей страны. При помощи карты можно осуществлять покупки в магазинах, при помощи карты можно платить за квартиру, и даже получить кредит можно на банковскую карту.

Заработную плату, и даже пенсии, уже давно получает на карту практически каждый из нас.

Сегодня, в рамках основ финансовой грамотности, я вам расскажу, какие бывают виды платежных банковских карт, их основные характеристики, а также основные отличия банковских карт, используемых в нашей стране.

Какие бывают виды банковских карт

Для начала, что такое банковская карта?

Банковская карта – это небольшая стандартной формы пластиковая карточка, используемая для оплаты товаров и услуг, снятия наличных денежных средств, а также для осуществления расчетов и платежей. Как правило, для осуществления работоспособности банковской карты, ее владельцу открывается текущий банковский счет.

По своей природе, все платежные банковские карты классифицируются в разрезе:

- платежных систем, обеспечивающих функционирование карт;

- видов проведения расчетов;

- технологии хранения данных;

- персонализации карт;

- вида материального носителя;

- тарифных планов и удобств для клиента.

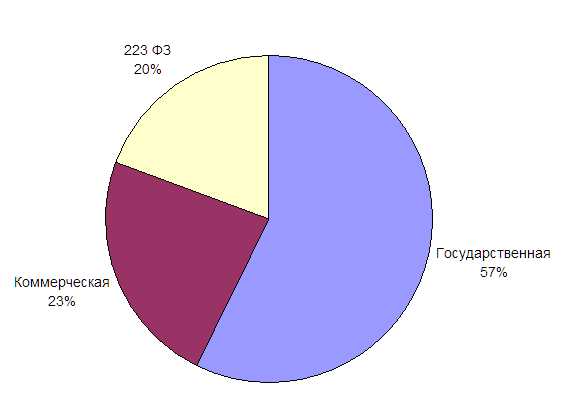

Платежные системы, использующие для расчетов карту

Платежные системы, обеспечивающие функционирование банковских карт, делятся на международные и локальные.

К международным платежным системам, из наиболее известных в нашей стране, относятся: MasterCard WorldWide и VISA International.

MasterCard и VISA – это американские платежные системы, объединяющие в себе огромное количество финансовых учреждений и кредитных организаций, осуществляющих эмиссию (то есть выпуск для клиентов) банковских карт.

Обе эти компании занимают лидирующее положение на платежном рынке всей планеты Земля.

Менее известная в нашей стране, но набирающая обороты на международном рынке, является платежная система China UnionPay. Это национальная платежная система Китая, образованная китайскими банками.

Изначально UnionPay создавалась как локальная, то есть внутристрановая, платежная система, постепенно вышедшая за пределы своей страны.

Например, на территории России UnionPay появилась в 2013 году, и постепенно набирает обороты по выпуску и обслуживанию карт.

Также к локальным платежным системам можно отнести национальную платежную систему «Мир», созданную в нашей стране в 2015 году. Платежная система «Мир» постепенно набирает обороты в нашей стране, но пока лидирующие позиции занимают, как и прежде системы VISA и MasterCard.

Виды проведения расчетов банковских карт

У любой карты есть свое предназначение. Важно понимать, для каких целей вам необходима банковская карта, и в зависимости от этого и выбирать вид карты.

В частности, карты подразделяются на:

Дебетовые карты

Карты, использование которых можно только до тех пор, пока на карточном счете есть денежные средства.

Это, как правило, зарплатные карты, то есть карты, на которые вам зачисляется заработная плата, пенсия, алименты, возмещение по налогам и другие поступления. Дебетовые карты могут использоваться и для накопления денег, например, как обычные вклады.

Кредитные карты

Карты, на которые вам зачисляются деньги, полученные по кредиту. Это могут быть и обычные потребительские кредиты, и кредиты в форме овердрафт.

Предоплаченные карты

Карта, на которую вам зачисляют определенную сумму денег, больше которой вы не сможете истратить.

Предоплаченной картой может быть и кредитная карта, которую вам выдают при получении кредита. Такая карта действует только до момента полного использования имеющихся на ней денежных средств.

Технологии хранения данных платежных банковских карт

Чем быстрее развиваются информационные технологии, тем быстрее происходит усовершенствование платежных систем. Касается это и банковских карт, так, на заре своего развития, банковские карты нам предлагались практически с единственно возможным способом записи информации на карте – магнитной полосой.

Сейчас же технологии хранения данных дошли уже и до бесконтактного способа считывания информации и проведения платежа.

И так, банковские карты разделяются на следующие типы хранения информации:

Карта с магнитной полосой

Характеризуется достаточно широкой магнитной полосой на обороте карты. Запись информации на такой карте осуществляется путем намагничивания крошечных частиц, находящихся на поверхности полоски карты и содержащих железо (магнитный материал).

Характеризуется достаточно широкой магнитной полосой на обороте карты. Запись информации на такой карте осуществляется путем намагничивания крошечных частиц, находящихся на поверхности полоски карты и содержащих железо (магнитный материал). Считывание информации с такой карты, то есть ее использование в банкомате или в платежном терминале, осуществляется путем проведения магнитной полосы по специальной магнитной полоске.

Для того, чтобы подтвердить факт оплаты при помощи карты с магнитной полосой, необходима подпись собственника карты на формируемом бумажном чеке. ПИН код при этом не требуется. Но для снятия денег в банкомате или осуществления оплаты в некоторых терминалах, необходимо указание ПИН – кода.

Карта с чипом

Чиповые карты появились спустя несколько десятков лет после магнитных.

Чиповые карты появились спустя несколько десятков лет после магнитных. Изначально выпускаемые карты снабжались одновременно и магнитной полосой, и чипом.

Вся информация чиповой карты хранится на специальном чипе, встроенном в карту.

Использование такой карты осуществляется при помощи специального карто – приемника. Для оплаты чиповой картой в магазине или любом сервисном центре, достаточно ввести ПИН – код. Подписание чека при этом не требуется.

При введении чиповых карт, карты с магнитной полосой, как наименее защищенные, постепенно уходят «в историю».

Бесконтактная карта

Бесконтактная карта – по сути, такая же чиповая карта, оснащенная чипом нового поколения.

Бесконтактная карта – по сути, такая же чиповая карта, оснащенная чипом нового поколения. При помощи такой карты можно осуществлять платежи без использования картоприемника. Достаточно поднести бесконтактную карту к соответствующему считывающему устройству и оплата будет произведена. Для проведения платежей на большие суммы, для использования бесконтактной карты вам также будет необходимо ввести ПИН - код.

По внешнему виду бесконтактная карта очень похожа на чиповую. Разницу можно увидеть при тщательном рассмотрении карты: чип на ней несколько другой формы, и немного меньше, чем на чиповой карте.

Также на многих бесконтактных картах есть специальной знак, подтверждающий, что карта бесконтактная (смотри фотографию).

Виды платежных банковских карт по форме персонализации

Все платежные карты можно разделить на две основные формы: персонализированная карта и не персонализированная карта.

Персонализированная карта

Это карта, выпускаемая для конкретного человека. На карте вытеснены фамилия и имя владельца карты на английском языке.

Также на персонализированной карте отражен срок действия карты, номер счета карты, а также наименование банка, выпустившего карту.

Не персонализированная карта

Такую карту еще называют «Noname» (без имени). Это не именная карта, то есть не имеющая привязки к конкретному владельцу счету.

Такие карты выпускаются, как правило, в целях предоставления кредитов физическим лицам: выданный кредит зачисляется на карту, заемщик тратит это деньги, после чего такая карта становится ненужной. То есть ее выпускают только для разового использования.

Разделение банковских карт по видам материального носителя

Существует только два вида материального носителя платежных банковских карт.

Это обычная банковская карта, сделанная из небольшого кусочка пластика, и виртуальная карта, которая существует только на бумаге или в электронном виде.

Информация об обычной банковской карте отражена в предыдущих разделах статьи, а также виртуальная карта.

Виртуальная карта

Виртуальная карта – также один из видов хранения данных, в том числе о находящихся на ней денежных средствах. Её отличие от обычной карты связано только с отсутствием материального носителя.

То есть, при выпуске виртуальной карты, ее владельцу передаются только реквизиты карты, необходимые для совершения операций без ее предъявления. Как правило, это фамилия и имя владельца карты, номер карты, срок ее действия, а также код безопасности «cvv2», который необходим для осуществления безналичных платежей в сети интернет.

Такая карта используется для расчетов в сети интернет, интернет – магазинах, при проведении мобильных платежей, то есть во всех случаях, где отсутствует необходимость физического предъявления карты. Например, деньги в банкомате с такой картой вы снять не сможете.

Подробнее о применении виртуальной карты можно прочитать по ссылке: Виртуальная банковская карта, как пользоваться виртуальной картой.

Разделение банковских карт по видам тарифных планов и удобств для клиента

Видов карт может быть великое множество. Например, только карты VISA делятся на:

- Visa Electron

- Visa Classic

- Visa Virtual

- Visa Business

- Visa Gold Chip

- Visa Platinum Chip

Аналогичное разделение у карт компании MasterCard.

Также каждый банк придумывает различные маркетинговые ходы и «фишки», призванные привлечь новых клиентов на обслуживание.

Например, это карта «Халва», выпускаемая Совкомбанком. Или карта «Молодежная» от Сбербанка.

В каждом банке большое многообразие выпускаемых карт, имеющих свой неповторимый дизайн, технические особенности, и, разумеется, свои тарифы.

Полезные статьи, обязательно прочитай:

На что обратить внимание при получении кредитаПочему банки отказывают в кредите без объяснения причинКак проверить начисление процентов

sizhu-doma.ru

Виды банковских карт: дебетовые, кредитные и виртуальные

Каждый кто пользуется услугами банков, обязан знать какие есть виды банковских карт, их отличие и предназначение. Если Вы не владеете данной информацией, рекомендуем обязательно ознакомится в нашей статье.

Их классифицируют по разным параметрам, такие как тип, статус, моментальность выпуска, технологии защиты и другим параметрам.

Финансовое распределение

Все карточные продукты, разделяются на два финансовых типа: дебетовые и кредитные карты. Разница заключается в использовании на дебетовых — собственных денежных средств, а на кредитных — кредитные денежные средства от банка.

Дебетовые

Предназначены исключительно для управления личными финансами. Этот тип карточных продуктов, можно как пополнять так и тратить/снимать свои денежные средства с них без ограничений (если таковые не оговорены в условиях обслуживания).

К дебетовым карточным продуктам относятся:

- Зарплатные.

- Пенсионные.

- Студенческие.

- Депозитные — для получения процентов с депозита.

В некоторых случая на дебетовые карты, можно установить овердрафт (заемные деньги) для использования заемных денежных средств при нулевом балансе личных средств.

Кредитные

Предназначены для управления как личными денежными средствами, так и кредитными деньгами, которые предоставляет финансовое учреждение на условиях договора. Такой вид карточных продуктов, используется для предоставления клиентам кредитных средств для личных потребностей, крупных покупок, снятия денег в рамках выделенного банком лимита индивидуально под каждого клиента.

Большинство кредитных карт имеет льготный период пользования денежными средствами, сроком от 25-60 дней, в зависимости от условий указанных в договоре кредита.

Распределение по выпуску

Карточные продукты распределяются по скорости выпуска на: моментальные и стандартные. Основная разница моментальных от классических стандартных — это короткий срок действия карты, отсутствие дополнительной защиты (чип, 3D-Secure) и некоторые другие ограничения, о которых можно узнать у сотрудников финансового учреждения.

Преимуществом моментальных, является их моментальная выдача клиенту и возможность использовать спустя несколько часов после получения. В случае со стандартными типами, придется ожидать их выпуска в течение нескольких дней (2-7 банковских дня).

Тип платежной системы

Каждая пластиковая карта обслуживается процессинговыми центрами платежных систем. Всего в мире насчитывается около десятка платежных систем. Но наиболее часто используемые и встречающиеся по всему миру: Visa и MasterCard.

Visa

Платежная система Visa в основном специализируется на поддержании платежных карт в долларах и в национальных валютах государства в которых они обслуживаются.

MasterCard

Платежная система MasterCard специализируется на поддержке платежных карточных продуктов в долларах и в евро, а также в национальных валютах государства, где они их обслуживают.

American Express

Платежная система American Express специализируется на поддержке исключительно долларовых продуктов.

Статусы банковских карт

Каждый карточный продукт имеет свой статус, в зависимости от финансовой обеспеченности ее владельца.

Основными статусами, являются:

- Классик — категория для всех новых клиентов банка.

- Gold — категория для обеспеченных клиентов банка, у которых на счету есть сумма в несколько тысяч долларов США.

- Platinum или VIP — категория для самых обеспеченных клиентов банка, у которых на счетах достаточно крупные суммы денег или оборот по ним.

Важно понимать, что статус пластиковых карточек не является бесплатным и чем выше статус, тем больше комиссионных нужно платить.

Технологии

Все виды пластиковых карточек обладают стандартными технологиями — магнитная полоса и пин-код. Но кроме них, постоянно разрабатываются все новые, более надежные технологии по обслуживанию и защите денежных средств на карточках.

Pay-Pass

Технология Пей-Пасс представляет собой возможность рассчитываться платежной карточкой бесконтактным методом. Суть ее заключается в поднесении карты к терминалам с возможностью без контактного приема платежей, в результате чего происходит оплата.

Эта разработка, позволяет загрузить в свой смартфон (с поддержкой NFC) несколько своих банковских карточек и посредством своего мобильного устройства, рассчитываться бесконтактным способом.

3D-Secure

Эта разработка, предназначена для подтверждения проведения оплаты с банковских карточек, посредством подтверждения через смс, мобильный номер которых прикреплен к системе оповещения.

Такая технология важна для пользователей, совершающих покупки через интернет. Благодаря технологии 3Д-Секьюр, мошеннических действий с платежными картами в интернете уменьшилось.

Заключение

Приведенную информацию в статье, следует знать каждому, кто пользуется пластиковыми картами банков. Более подробную информацию о личных картах, можно уточнить в сотрудников банка, где они были выпущены.

Используя банковские продукты, следует внимательно изучить их и понять суть их работы. В противном случае, не знание базовых принципов, может привести к финансовым потерям.

НАДЕЖНЫЕ ФОРЕКС БРОКЕРЫПоделиться:

aboutcash.ru

Банковские карты. Виды банковских карт, назначение, преимущества :: SYL.ru

Безналичный расчет, оплата услуг через интернет, шопинг не выходя из дома, начисляемая зарплата – все эти преимущества дают банковские карты. Виды банковских карт бывают самые разные, потому в их отличиях следует разбираться. Завести счет в банке в наш век очень просто: достаточно прийти в банк, заключить контракт и получить именную карточку, которой впоследствии можно будет расплачиваться за любые услуги. Кроме того, банки нередко предлагают различные бонусы для того, чтобы сделать жизнь еще комфортнее!

Как появились банковские карты

Еще с прошлого столетия признаком богатого человека считалось наличие счета в банке. Ведь для того, чтобы его завести, требовалась немалая начальная сумма, которую у себя хранил банк. В 50-х годах появилась первая банковская карта, по сути, являющаяся признаком того, что человек – постоянный клиент и хранит свои сбережения именно в этом финансовом учреждении. Позднее эта идея получила свое развитие, и уже в наше время завести банковскую карту может позволить себе любой гражданин без какого-либо риска. Сейчас наличие счета в банке не говорит о том, что у человека много денег, да и мошенникам придется сильно постараться, чтобы украсть с нее все средства и данные, ведь в каждую карточку встроен уникальный чипсет, а владелец счета знает кодовое слово для шифрования данных. В крайнем случае карту можно просто моментально заблокировать с момента обнаружения исчезновения средств на ней. В общем, удобная эта штука в наше время – банковские карты. Виды банковских карт сейчас самые разнообразные, и людям, впервые решившим завести такую, бывает нелегко определиться, какая именно карта ему подойдет. С этим и следует разобраться.

Еще с прошлого столетия признаком богатого человека считалось наличие счета в банке. Ведь для того, чтобы его завести, требовалась немалая начальная сумма, которую у себя хранил банк. В 50-х годах появилась первая банковская карта, по сути, являющаяся признаком того, что человек – постоянный клиент и хранит свои сбережения именно в этом финансовом учреждении. Позднее эта идея получила свое развитие, и уже в наше время завести банковскую карту может позволить себе любой гражданин без какого-либо риска. Сейчас наличие счета в банке не говорит о том, что у человека много денег, да и мошенникам придется сильно постараться, чтобы украсть с нее все средства и данные, ведь в каждую карточку встроен уникальный чипсет, а владелец счета знает кодовое слово для шифрования данных. В крайнем случае карту можно просто моментально заблокировать с момента обнаружения исчезновения средств на ней. В общем, удобная эта штука в наше время – банковские карты. Виды банковских карт сейчас самые разнообразные, и людям, впервые решившим завести такую, бывает нелегко определиться, какая именно карта ему подойдет. С этим и следует разобраться.

Основные виды карт

По сути своей, что бы там ни говорили банки и какую бы рекламную компанию ни толкали относительно карт, по большому счету существуют всего два вида карт:

- Дебетовая карта, предназначенная по большей части для хранения денег и совершения покупок.

- Кредитная карта, дающая право расплачиваться даже когда на ней нулевой баланс, беря средства взаймы у банка.

В чем конкретное преимущество для каждого вида карт? Начать следует с того, что все зависит от вашего достатка и целей, для которых нужны карты.

Карты для личного пользования

Дебетовая карта отлично подходит для:

- Безналичного расчета в магазинах.

- Оплаты покупок через интернет-магазин.

- Хранения большой суммы денег в электронном виде.

- Получения зарплаты прямо на банковскую карту.

- Экономии на курсах валют.

Если вы человек, который достаточно бережлив с деньгами и любит копить их для определенной цели, то не стоит больше распихивать деньги по матрасам и бояться ночных охотников за чужими богатствами, в наше время достаточно иметь смартфон и банковскую карту для того, чтобы в полной мере защитить свои средства. Дебетовая карта - по сути своей – ключ к вашим электронным счетам, который очень удобно брать с собой в любые путешествия. Также многие компании заводят своим работникам начальные банковские карты для начисления зарплаты, что тоже очень удобно.

Кредитная карта или расходы без границ

В чем же преимущества кредитной банковской карты? По большей части оно всего одно: кредитная карта незаменима, когда по какой-то причине срочно нужны средства, а на карте нулевой баланс. В этом случае можно взять у банка в долг и расплатиться за желанную покупку или за услуги. По сути своей, каждый месяц человек берет мини-кредит, а затем отдает деньги банку из своей зарплаты. Оформляя кредитную карту, клиент обязуется предоставить банку правдивые данные о своих доходах.

Что такое овердрафт?

Клиенты часто слышат это слово от работников банка. И конечно, оно вводит в небольшое замешательство. Так вот, не стоит напрягаться.

Карты с разрешенным овердрафтом – это просто второе название для кредитных карт, где овердрафтом называется отрицательный баланс на счету клиента. По сути, банк разрешает клиенту уходить в минус до определенной суммы, если своих собственных средств на карте ему по какой-то причине не хватает.

Ограничение на траты выставляется при заключении контракта, при этом банку важно знать уровень дохода своего клиента.

Важно! Чем выше уровень карты клиента, тем меньший процент займа он может себе позволить.

Что лучше: Visa или MasterCard?

Эти две платежные системы чаще всего мелькают перед глазами, несмотря на то, что, помимо них, есть и другие. Тем не менее при заключении контракта с банком следует решить, к какой платежной системе будут привязаны банковские карты.

Виды банковских карт не критично различаются между собой, если речь идет о выборе платежных систем. В частности, дело лишь в конвертации валюты и в том, куда чаще всего наведывается клиент. К примеру, обычная банковская карта Сбербанка принимается практически везде, оплачивая какие-либо услуги за границей, клиент может не беспокоиться о том, "Виза" у него или "МастерКард".

Все же отличия между ними есть, а именно такие:

- Конвертация валют: Visa конвертирует через доллар, поскольку это ее основная валюта, MasterCard – в евро. Таким образом, дабы избежать двойной конвертации в Европе (из евро в доллары и потом опять в евро), с собой лучше брать MasterCard, если же вы ярый фанат Америки, то подойдет Visa.

- В сегменте простых карт среди предоставляемых услуг выигрывает все же Visa, которой без труда можно оплачивать онайлн-покупки, в то время как MasterCard Standart далеко не всегда такое позволяет, хотя, по большей части, все зависит от банка, предоставляющего услуги. В наше время многие карты даже начального уровня принимаются в том числе и в интернете.

- Карты премиум-статуса дают самые разные преимущества, чаще всего в зависимости от подключенных услуг. Например, владелец карты Visa при поездке за границу автоматически может быть бесплатно застрахован, получить бесплатную медицинскую помощь, различные скидки от партнеров банка и использовать свои бонусы по достоинству. MasterCard предлагает своим клиентам гибкую систему бонусов, участие в различных программах и помощь при покупках, а в некоторых странах и скидки на аренду жилья и автомобиля.

Приобретая карту, следует поинтересоваться, какие именно у банка есть партнеры за границей, на какие бонусы следует рассчитывать и на основе полученных данных и личного опыта, выбрать подходящую карту.

Предоплаченные карты

Банки нередко позволяют одному владельцу держать сразу несколько карт, при этом одна из них может быть оформлена на самого владельца, тогда как другая – на какого-то члена семьи или и вовсе быть анонимной.

Хороший пример предоплаченной карты – это подарочная карта, которую можно использовать один раз, а после ее использования просто выбросить. Транспортные, социальные, зарплатные или даже игровые карты – это все виды такого рода пластика. Они абсолютно анонимны, их спектр действия ограничен чаще всего одной услугой.

Распространены весьма виртуальные карты от различных платежных систем: Qiwi, WebMoney, "Яндекс.Деньги", которые также распространены только для определенного спектра услуг.

Предоплаченные карты могут быть также ограничены по времени применения, на них находится фиксированная сумма для каких-либо нудж, часто расплатиться ими можно только в определенных местах.

Оформление карт

Чтобы оформить карту, гражданину РФ требуется прийти в банк со своим паспортом и заключить контракт на выдачу карты. Если оформляется кредит в банке, необходимо также предоставить справку о доходах.

Бывает так, что человек хочет завести карту премиум класса, то есть претендует на получение Visa Cold или Platinum, однако следует помнить, что банки не выдают такие карты клиентам с отсутствующей финансовой историей в банке или же тем, у кого кредитная история отрицательная.

Часто изготовление именной карточки занимает около недели в целом, после чего в руки клиента попадают заветные пластиковые именные банковские карты.

Виды банковских карт могут отличаться и по возрастным категориям клиента. К примеру, молодежная банковская карта Сбербанка оформляется всем лицам с 14 до 25 лет. При этом особых ограничений на карте нет.

Следует также уточнить в офисе банка, сколько стоит ежемесячное или годовое обслуживание банка, какие проценты годовых за хранение определенных сумм вас ждут, а та же какие услуги подключены к карте.

Мобильный банк

Чтобы узнать некоторые сведения, вовсе не обязательно каждый раз звонить в офис. Теперь у каждого уважающего себя банка имеется мобильное приложение, установив которое, пользователь сам контролирует свои расходы, откладывает суммы на нужные цели, смотрит, сколько бонусов за покупки у него накопилось, создает автоматические платежи и что самое приятное – о каждой операции на телефон приходит автоматическое уведомление.

К примеру, отец семейства, у которого один счет в банке и несколько карт: одна оформлена на него, вторая на дочь, третья на жену, без труда может следить за расходом средств. Или же, оформляя предоплаченные карты для кого-либо, владелец также может увидеть, куда были потрачены деньги с карты.

Система бонусов

В наше время также очень популярны различные кешбэк-сервисы при совершении покупок в интернет-магазинах. Всегда приятно получать обратно какой-нибудь процент с покупки! Теперь делать это еще проще: многие банки предлагают подключить кешбэк прямо при оформлении карты, без посреднических сервисов, и при покупке товаров в магазинах-партнерах покупателю автоматически на карту возвращается малая часть потраченной суммы.

Также для любителей частых перелетов существует система накопления миль, в результате чего можно скопить на небольшую поездку в любой город Европы. Международные банковские карты нередко оказываются полезными, когда нет возможности поменять деньги, да и к тому же, совершая покупки за границей в тех же самых магазинах, что и на родине, или обедая в тех же самых ресторанах, от банка можно получить бонусы.

На этом преимущества банковских карт не заканчиваются. В современном мире человек может выгодно заниматься любимым делом, получая за это приятные бонусы от своего банка.

www.syl.ru

Типы банковских карт. Их особенности и характеристики

Содержание статьи

Пластиковая кредитная карта – это карта, которая предназначена для совершения банковских операций, безналичных расчетов, а также предоставлением банком кредитов клиентам. Пластиковые карты различаются на дебетовые и кредитные. Дебетовые имеют отличия тем, что клиент банка распоряжается собственными деньгами с этой карточки, которые находятся на расчетном счете в соответствующем банке.

Кредитная карта

Кредитная карта создана для того чтобы клиент мог взять потребительский кредит, а также займ у банка на неотложные нужды. Преимущество таких карточек в том, что не нужно отчитываться перед банком, на какие конкретные дела пойдут взятые в долг деньги. Также клиент может постоянно возобновлять кредитную линию до определенного лимита, установленного банком.

Кредитные карточки уже выдаются клиенту с установленным на них лимитом средств. Расчет денег, которые доступны получателю, может определяться за счет возраста, места работы, платежеспособности человека, социального статуса, имеются ли у него другие кредиты, а также другие нюансы требуемые от банка. Клиенту советуется перед оформлением кредитной карточки ознакомиться с тарифами банка, ведь помимо низкой процентной ставки могут быть дополнительные комиссии.

Главные плюсы:

- быстрое и удобное снятие наличных через банкома;

- банк не контролирует, на что будут потрачены средства;

- возможность увеличить кредитный лимит на счете карты.

Минусы:

- возможны дополнительные комиссии вместе с процентами;

- ставка выше, чем простой кредит;

- сложность в контроле денег.

Оформить кредитную карту в современном мире не составляет труда, так как спрос на них растет, а конкуренция между банками усиливается. Обычно от клиента нужно только паспорт и заполнение анкеты, в редких случаях может потребоваться справка о доходах.

Предоплаченная карта

Предоплаченная карта – это банковская карточка, лимит которой уже заранее оплачен для выполнения различных операций необходимых для клиента. Иногда такие карты называются «prepaid card». Данный вид карт способны выдавать не только банки, но и другие организации, а расплачиваться клиент может не денежной валютой, а например бонусами, баллами, литрами бензина (на автозаправке).

Особенности предоплаченной карты:

- Такую карточку не привязывают к банковскому счету. Можно распорядиться суммой средств, которая уже на ней находится.

- Если данная карта была потеряна, то восстановлению она не подлежит.

- Изготавливаются карты заранее, поэтому клиент может сразу ее получит при своем запросе.

- Возможность анонимного оформления.

- Карточка не требует персональных данных владельца (на ней не указывается фамилия и имя клиента).

- Кредитный лимит на нее не устанавливается.

Данный вид карт несет за собой некоторые неудобства. Например, ее владельцу обязательно важно знать, что заграницей такую карточку могут не принять к оплате. К категории плюсов можно отнести, что пользование картой не несет за собой комиссию. Риск попасть в задолженность в такой карте отсутствует.

Существует два вида предоплаченных карт:

- Одноразовые карты существуют для того чтобы воспользоваться наперед оплаченной суммой единожды, после снятия с нее средств она становится непригодна в использовании. К данной категории относятся подарочные карты, а также различные сертификаты.

- Виртуальные карты с возможностью пополнения. Такие карточки обычно привязаны к электронным счетам и используются в интернете. Она может оформиться как виртуально, так и могут выдать ее в пластиковом формате.

Отличия предоплаченных карт от обычных кредитных в том, что карта, которая выдается мгновенно, не требует личных данных от клиента, она уже имеет определенную сумму доступную для клиента, а кредитный лимит заранее установлен.

Корпоративная карта

Тип банковской карты корпоративная – это карточка, которая оформлена на юридическое лицо компании. Существует данный вид карт для оплаты расходов организации. Такая карта не может выплачивать зарплату сотрудникам и другие социальные расходы. Она представляет собой денежные средства, которые были взяты под отчет. Различается данный вид карт на: дебетовые и кредитные.

Для того чтобы оформить корпоративную карту юрлицу для представительских расходов, нужно для начала заключить договор с банком, чтобы выпустить карту, на которой будут внесены данные о сотруднике, что будет ею пользоваться. Немаловажно для создания такой карты потребуются предоставленные различные документы от заказчика и заполнения договора от банка. Необходимо поставить в известность налоговую инспекцию о создании корпоративной карты в течение семи рабочих дней.

Преимущество создания корпоративных карт:

- расчетный счет для всех карт единый;

- организация не использует наличные деньги и не нужно пользоваться услугами охраны, чтобы доставлять большие суммы;

- руководитель организации может установить лимит на карте и подключить услугу, которая в смс будет его оповещать обо всех расходах, совершенными сотрудниками;

- компания может совершать покупки в интернете;

- круглосуточный доступ к средствам карточки, независимо от графика работы и выходных организации;

- потеря и кража наличных минимальна потому, что доступ к карте можно будет заблокировать.

Мультивалютная карта

Мультивалютная карта — это карта, к которой привязываются несколько разных счетов, независимо от вида валюты и возможность снять деньги в валюте, необходимой в данный момент.

При такой карте очень удобны поездки заграницу. Зачастую снять деньги с такой карты можно в рублях, долларах и евро, либо перевод в другую валюту, зависит от того в какой стране требуется получить наличные. Если клиент банка находится в России, то банкомат при использовании данной карты выдает деньги в рублях, если человек находится заграницей, то снятие денег может происходить в евро или долларах.

Преимущество мультивалютной карты:

- Необходимость в нескольких картах с разными валютами отсутствует;

- Деньги находятся в надежной безопасности;

- Пользоваться одной картой намного удобнее, чем несколькими;

- Списываются деньги с карточки в зависимости от региона, где клиент находится и от валюты, которая там действует;

- Декларация денежных средств при выезде заграницу отсутствует;

- Чипы на картах позволяют пользоваться ими за пределами РФ.

- Не все банки выпускают данный вид карточек;

- Не все банкоматы могут выдавать иностранную валюту, в связи с этим приходится обращаться в кассу банка;

- Данный вид карт выпускаются в дебетовом формате, кредитных пока не предусмотрено.

Зарплатная карта

Зарплатная карта — это карта, которая существует для выплаты зарплаты сотруднику от организации, где он работает. Человек сам может выбрать банк, в котором будет получена карта для зачисления на нее зарплаты.

Данный вид карт делится на два вида:

- Дебетовые зарплатные карты предназначены для хранения личных средств клиента, а также на них можно переводить зарплату и другие льготные выплаты, пособия и пенсии. Используются такие карты повсеместно от покупок, до оплат различных услуг.

- Кредитные карты имеют у себя на счете такую сумму, которую позволил сам банк взять в кредит человеку. Ею также можно пользоваться практически повсюду, отличается она тем, что клиенту нужно будет возместить кредит и процентную ставку банку за пользование средствами.

Дебетовые карты различаются на разные виды, например «Пенсионная» карта доступна лишь тем клиентам, которые получают пенсию, а также другие виды «Платиновых», «Молодежных», «золотых» карт. Зарплатные карты все больше популярны в современное время, так как имеют ряд преимуществ:

- На них можно получать не только зарплату, но и спектр их использования велик от оплат различных услуг, до покупок в интернете и в реальных магазинах.

- Пользоваться ими можно как в стране проживания, так и заграницей.

- Снимать средства можно из банкомата.

- Услуга «Автоплатеж» позволит не задумываться об оплате мобильного счета, штрафов и прочих услуг.

- Можно подключить дополнительные опции, которые помогают накапливать баллы при покупках.

bizperformance.ru

Какие бывают виды банковских карт: дебетовые и кредитные

В данной статье предоставлена информация о том, какие бывают виды банковских карт, какая между ними разница и какие лучше банковские карты выбрать для себя.

Во всех банках, банковские карты распределяются по финансовому принципу на дебетовые и кредитные карты. Разница между ними в использовании либо личных средств на дебетовых картах, либо кредитных и личных на кредитных картах.

Дебетовые банковские карты

Дебетовые карты, являются одними из распространенных. Данный вид банковских карт предоставляет возможность пользоваться только личными денежными средствами.

К дебетовым банковским картам принадлежат:

- Карты для получения зарплаты.

- Карты для получения стипендий и других соц.выплат.

- Карты для получения начисленных процентов по банковским вкладам.

Дебетовые банковские карты, являются основой для платежных банковских систем и проведения финансовых операций между клиентами/банком, а также отходом от наличных денег.

Кредитные банковские карты

Кредитные банковские карты предназначены для использования банковских кредитных средств в распоряжении клиента. В большинстве случаев, кредитные банковские карты используют для крупных покупок за которые нет возможности сразу заплатить большие суммы денег.

Последним нововведением по кредитным банковским картам было введение льготного периода для клиентов банка в период до 60 дней, в который не начисляется кредитный процент.

Дополнительные сведения по картам

Все банковские карты распределяются по дополнительным категориям, статусам, возможностям, технологиям.

Выпуск: экспресс и классические

Существует два вида выпуска карт: моментальный и стандартный.

При моментальном, банковские карты выдаются клиенту сразу же и готовы к обслуживанию и использованию спустя несколько часов с момента выдачи их клиенту. Как правило такие банковские карты имеют минимальную банковскую защиту: магнитную полосу и пин.

При классическом выпуске банковских карт, потребуется подождать до 5 банковских дней, чтобы получить ее. Но данный тип карт, в основном предоставляется с чипом и дополнительными технологиями защиты.

Защищенность: 3D-Secure и чип

Все пластиковые банковские карты обладают стандартным уровнем защиты с использованием магнитной полосы и пин-кода.

Но чиповые и статусные ВИП карты, обладают дополнительными технологиями защиты. Такой технологией является 3D-Secure.

Суть 3D-Secure, заключается в подтверждении через смс всех финансовых операций по банковской карте. Такая возможность, увеличивает безопасность финансов клиента и сокращает возможность мошеннических действий с картами.

Категория: Classic, Gold, Platinum

Дополнительно все банковские карты распределяются по статусу. Статус карты зависит от финансовых вложений клиента в банке. Чем больше клиент совершает денежных операций или имеет денег на своем счету, ему предлагают статусы Голд, Платинум, ВИП и другие.

В большинстве случаев, все клиенты при открытии счета получают статус Классик. По истечению времени, клиенту предлагают статусы выше, за которые придется дополнительно заплатить.

Выбор карт для личного пользования

Для личного использования лучше всего выбирать только дебетовые банковские карты без дополнительных статусов типа Голд, ВИП, так как это лишние и не нужные расходы. Выбирая дебетовую карту для себя, важно получить карту с максимальной защитой с использованием чипа и технологии 3D-Secure.

При выборе кредитной банковской карты, многие клиенты входят в эйфорию и начинают безрассудно тратить кредитные средства, возвращая на их место суммы на треть, а порой в несколько раз превышающие потраченные суммы. Поэтому, лучше жить по своим средствам и научившись контролю и учету личных финансов, рассматривать возможность оформления кредитных карт.

В заключение, хочу отметить, что при выборе и пользовании банковскими картами, следует внимательно изучить их возможности и предназначение. Информации в данной статье достаточно для общего понимания и различия банковских карт, но для более детальной информации следует обратится в банк в котором были получены карты.

P.S. Внимательно читайте в договорах пункты об ответственности клиента перед банком!

Желаю Всем успехов и верного выбора!

Лучшие брокеры для заработка (ТОП-3)

invest4net.ru