Закрытый (конфиденциальный) факторинг – альтернатива кредитованию. Закрытый факторинг

Закрытый (конфиденциальный) факторинг – альтернатива кредитованию

Понятие «закрытый факторинг» подразумевает конфиденциальность сделки между факторинговой компанией (Фактором) и ее Клиентом – (поставщиком товара/услуги).

Покупатель (Дебитор) официально не уведомляется о переуступке прав требования и его платежи отправляются на счет Фактора.

И закрытый и открытый факторинг – это законные финансовые процедуры, но, в отличие от первого, второй подразумевает публичность информации, содержащейся в договоре, который был заключен между Фактором и Кредитором.

Правовой основой для закрытых экономических отношений служит ст. 382 ГК РФ, а условия, при которых такое сотрудничество возникает, могут исходить из нескольких причин:

- если покупатель по каким-либо обстоятельствам не подписывает направленное к нему уведомление;

- если сам продавец не хочет усложнять отношения с потребителями или раскрывать мотивы своих действий.

Закрытый факторинг никак не отражается на отношениях Дебитора с Покупателем и не требует внесения никаких изменений в систему их работы, возможно, отлаженной за многие годы.

Алгоритм взаимодействия здесь следующий:

- Поставщик отправляет Покупателю товары на условиях отсрочки платежа;

- Фактор получает документы от Поставщика, подтверждающие факт получения Покупателем товара и осуществляет погашение задолженности Покупателя;

- По истечении срока договора кредитования Покупатель уплачивает свою задолженность перед Поставщиком, который в свою очередь, передает ее Фактору.

Факторинг в России как коммерческая тайна

Услуга закрытого факторинга в России позволяет повысить товарооборот хозяйствующих организаций, увеличить их доходность, ликвидировать целый ряд финансовых рисков, заручиться поддержкой третьего лица в текущей деятельности.

И всё это – с правом неразглашения сведений, касающихся проведения внутренних и внешних финансовых операций фирмой/компанией/предприятием.

Преимущества и возможности закрытого факторинга:

- Поставщик и его Покупатель продолжают эффективно сотрудничать, даже если последний не готов или не желает работать с факторинговой компанией;

- Предприниматели могут оперативно вводить в оборот дополнительные денежные средства и получать необходимое финансирование со стороны Фактора;

- Возможные убытки Поставщика от такой схемы взаиморасчетов сводятся лишь к потере процентов, которые уплачиваются Фактору за посреднические услуги;

- Увеличивается совокупный объем заказов и количество клиентов у Продавца.

В целом – конфиденциальное кредитование позволяет заблаговременно предотвратить накопление долгов Поставщиком и воспользоваться уже давно отработанной и оправдавшей себя на практике технологией удовлетворения денежных обязательств.

Единственный его недостаток заключается в том, что Поставщику придется самостоятельно перечислять деньги Фактору.

www.1factor.ru

Открытый и закрытый факторинг

Как получить свободные денежные средства на развитие? Превратить в деньги задолженности и обязательства покупателей. Сделать это быстро поможет операция факторинга, любая из ее разновидностей. Что такое открытый и закрытый факторинг, и каковы преимущества каждого вида?

Общая информация

Суть факторинга проста: банк или лицензированная на этот вид деятельности финансовая организация выкупает права на получение денежных средств у производителя или продавца. Плюсы этой операции очевидны:

- Производитель получает деньги и может вложить их в оборот предприятия.

- Покупатель получает возможность сделать выплату по обязательствам позже или разбить ее на равные платежи с отсрочкой.

- Факторинговая компания зарабатывает на удержанных с продавца процентах по сделке (до 3% обычно).

- Сделки заключаются между контрагентами разных стран и финансовых зон (международный факторинг – необходимое условие развития бизнеса и сотрудничества между странами).

- Риск в случае неуплаты покрывается страховкой, и продавец не страдает от скапливающихся задолженностей.

Разновидности торгово-комиссионных операций

Существует градация факторинговых сделок, облегчающая взаимодействие между тремя участниками (продавцом, покупателем и фактором):

Каждая операция имеет свои преимущества и недостатки, оперировать которыми могут только профессионалы из факторинговых компаний или банков. Рассмотрим последний пункт, являющийся одним из самых главных критериев работы фактора с контрагентами.

Открытая и закрытая схема

В первую очередь, обратимся к определениям, а затем рассмотрим положительные и отрицательные нюансы сделок, попадающих под эти определения.

Закрытый вариант операции

Скрытый факторинг – это операция, которая проводится только между первоначальным кредитором (продавцом) и фактором. Покупатель не уведомляется о присутствии третьего лица в сделке. Схема выглядит так:

- Продавец предоставляет услугу или товар с отсрочкой по оплате.

- Фактор оплачивает от 70 до 80 процентов суммы кредитору.

- Покупатель оплачивает товар спустя оговоренное время на счета кредитора.

- Продавец переводит деньги (100% суммы) фактору.

- Фактор вычитает процент за услугу и переводит оставшиеся денежные средства на банковский счет первоначального кредитора.

Эта схема считается упрощенной на финансовом рынке, поскольку фактор ведет сделку, по сути, с одним кредитором.

Плюсы и минусы операции

Комиссия за операцию меньше, риски тоже уменьшаются. Такую сделку называют еще конфиденциальный факторинг. Как уже упоминалось, согласие дебитора не требуется. Существенный минус – в конфиденциальной сделке невозможно предоставить сопутствующие услуги (ведение счета, контроль над своевременной оплатой).

Открытый вариант (преобладающий)

Открытый (конвенционный) факторинг – это тип сделки, при котором дебитор уведомлен об участии третьей стороны (фактора) и перечисления делает непосредственно на его счет. Удобный вариант, его часто используют зарубежные финансисты. Предварительное оповещение дебитора происходит посредством официального письма. Иногда фактор требует официального согласия дебитора на проводимую трехстороннюю сделку.

Дополнительные преимущества

Открытый тип сделки дает возможность дебитору и кредитору переложить ведение документации на фактора. Дополнительно факторинговая компания предлагает:

- Бухгалтерское сопровождение.

- Юридическое и налоговое сопровождение.

- Обслуживание счета по сделке.

- Управление задолженностью.

- Контроль над своевременностью выплат.

Комиссия фактора в этом случае немного выше за счет работы с двумя контрагентами. Выбирая тот или иной вариант, необходимо ориентироваться на собственные возможности и удобство ведения личного бизнеса.

zhazhda.biz

Закрытый факторинг

Закрытый факторинг является разновидностью комиссионной операции, сочетающейся с кредитованием оборотного капитала поставщика и связанной с переуступкой неоплаченных долговых требований (счетов-фактур и векселей), которые возникают между контрагентами и в процессе реализации товаров и услуг факторинговой фирме или факторингому отделу банка.

Операция факторинга заключается в том, что факторинговый отдел банка покупает долговые требования (счета-фактуры) клиента на условиях немедленной оплаты до 80% от стоимости поставок и уплаты остальной части, за вычетом процента за кредит и комиссионных платежей, в строго обусловленные сроки независимо от поступления выручки от дебиторов. Если должник не оплачивает в срок счета, то выплаты вместо него осуществляет факторинговый отдел.

В основе закрытой факторинговой операции лежит покупка банком платежных требований поставщика на отгруженную продукцию и передача поставщиком банку права требования платежа с покупателя. Поэтому факторинговые операции называют также кредитованием поставщика или предоставлением факторингового кредита поставщику.

В соответствии с Конвенцией о международном закрытом факторинге, принятой в 1988 г. Международным институтом унификации частного права, операция считается факторингом в том случае, если она удовлетворяет как минимум двум из четырех признаков:

- наличие кредитования в форме предварительной оплаты долговых требований;

- ведение бухгалтерского учета поставщика, прежде всего учета реализации;

- инкассирование его задолженности; страхование поставщика от кредитного риска.

Вместе с тем в ряде стран к факторингу по-прежнему относят и учет счетов-фактур - операцию, удовлетворяющую лишь одному, первому из указанных признаков.

Факторинговое обслуживание наиболее эффективно для малых и средних предприятий, которые традиционно испытывают финансовые затруднения из-за несвоевременного погашения долгов дебиторами и ограниченности доступных для них источников кредитования. Оно способствует своевременной инкассации долгов и минимизации потерь от просрочки платежа; предотвращает появление сомнительных долгов; обеспечивает помощь предприятиям в управлении кредитом; создает лучшие условия для успешной производственной деятельности, что позволяет предприятиям увеличивать оборот и прибыльность. Факторинговая компания, становясь собственником неоплаченных счетов-фактур, принимает на себя риск их неоплаты.

Применение закрытого факторинга ускоряет получение платежей; снижает расходы по ведению бухгалтерского учета, обеспечивает своевременное поступление платежей поставщикам при временных финансовых затруднениях у покупателя. Система закрытых факторинговых операций включает предоставление клиенту разнообразных услуг и, в частности, бухгалтерское, информационное, рекламное, сбытовое, юридическое и другое обслуживание.

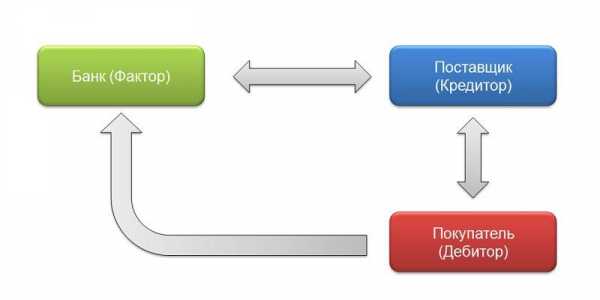

В операции факторинга обычно участвуют три стороны:

- фактор (банк) - покупатель требования;

- клиент (кредитор, поставщик товара) - промышленная или торговая фирма, заключившая соглашение с банком;

- плательщик (заемщик) - фирма-покупатель товара с отсрочкой платежа.

Факторинговые операции банков классифицируются как:

- Национальные (внутренние), если поставщик, покупатели, а также фактор находятся в одной стране;

- Международные (внешние), если одна из трех сторон факторингового соглашения находится в другом государстве.

Существует 2 вида факторинговых операций:

- Конвенционный (открытый) факторинг, при котором поставщик уведомляет покупателя о продаже выписанных на его имя счетов-фактур факторской фирме

- Конфиденциальный (скрытый) факторинг, при котором никто из контрагентов поставщика не осведомлен о кредитовании его продаж.

Стоимость конфиденциальных закрытых факторинговых операций выше, чем конвенционных; они значительно дороже других банковских кредитов.

В коммерческом банке международные факторинговые операции (МФО) ведет специальное факторинговое подразделение (ФП). Для обеспечения эффективного взаимодействия обоих импорт - факторов, поставщиков и покупателей работа ФП должна основываться на рациональной технологии, учитывающей правила поведения импорт - фактора и экспорт - фактора в среде сетей международных факторинговых ассоциаций и все возможные сценарии поведения ФП.

Сегодня закрытый факторинг представляет собой универсальную систему обслуживания поставщика, включающую услуги бухгалтерского, информационного, сбытового, страхового, кредитного и юридического характера.

Цель факторинговых операций - своевременное инкассирование долгов для снижения потерь от отсрочки платежа и предотвращения появления безнадежных долгов. Использование закрытого факторинга ускоряет получение большей части платежей, гарантирует полное погашение задолженностей, снижает расходы, связанные с ведением счетов, и обеспечивает своевременность поступления платежей поставщикам при наличии временных финансовых трудностей у плательщиков. Факторинг - это рискованная, но высокорентабельная банковская операция, при которой процесс расчетов интегрируется с процессом кредитования в форме адекватной рыночной экономики. Благодаря закрытому факторингу создаются условия, при которых банк систематически наблюдает за финансовым состоянием поставщиков и платежеспособностью их покупателей.

Факторинговые услуги оплачиваются по установленным в соглашении сторон ставкам, которые по своему экономическому содержанию являются процентом за кредит и комиссионными за посреднические операции. Плата за факторинговые услуги отличается большой дифференциацией в различных регионах России.

Факторинг может быть открытым и закрытым.

Открытый факторинг - это форма факторинговой услуги, при которой плательщик уведомлен о том, что поставщик переуступает право получения денег факторинговому отделу банка, который указывается в расчетных документах как получатель денег от покупателя.

Закрытый факторинг - свое название получил в связи с тем, что служит скрытым источником средств для кредитования продаж поставщиков товаров, так как никто из контрагентов клиента не осведомлен о переуступке счетов-фактур факторинговому отделу банка. В данном случае плательщик ведет расчеты с самим поставщиком, который после получения платежа должен перечислить полученные деньги факторинговому отделу банка.

Похожие материалы

alfa2omega.ru

это... (Факторинг простыми словами, виды, схемы)

Развивая собственный бизнес, нужно быть готовым к возникновению в процессе работы различного рода рискам. Чаще всего риски предпринимателей связаны с невыполнением контрагентами обязательств по платежам и появлению дебиторской задолженности. В этом случае помощь могут оказать различные посреднические услуги, одними из которых является факторинг.

Понятие факторинг (factoring) имеет английское происхождение от слова factor – торговый агент, посредник. В первую очередь необходимо понимать, что факторингом является комплекс финансовых услуг (комиссионные услуги, кредитование, страхование от рисков и др.), который оказывает организация-посредник при совершении операций на рынке его участниками по покупке-продаже товаров, выполнении работ, оказании услуг и их дальнейшей оплате при условии отсрочки платежа.

Участниками факторинга являются:

- факторинговая компания (фактор) – организация-посредник или банк,

- поставщик – организация-кредитор, поставщик товара или подрядчик,

- покупатель – организация, которая должна внести оплату за поставленный товар или услуги.

Описание факторинга простыми словами

Иными словами, это посредническая деятельность, при которой фактор выкупает задолженность у поставщика, а затем по истечении времени отсрочки платежа получает оплату от покупателя, тем самым принимая на себя все риски, связанные с валютными колебаниями курса, возможной неоплатой товара и финансовой нестабильностью рынка.

Схема факторинга

Услуги факторинга в большей мере подходят представителям малого и среднего бизнеса, поскольку не всегда удается в установленные сроки воспользоваться традиционными видами кредитования в банках из-за отсутствия требуемого банками залога и необходимых финансовых и денежных показателей для расчета положительного баланса предприятия.

Основные этапы

- Подготовительный этап. На данной стадии организация – фактор тщательно исследует дебиторскую задолженность кредитора на предмет дальнейшего факторингового обслуживания — оценивается отрасль, в которой работает поставщик, законность его деятельности, степень риска. Далее принимается решение об оказании факторинговых услуг и заключение договора.

- Организация кредитор передает фактору пакет документов, подтверждающих уступку денежного обязательства. Это могут быть накладные и иная товарно-сопроводительная документация, а также документы, подтверждающие факт выполнения работ или оказания услуг.

- Получив необходимые документы, фактор полностью приступает к управлению дебиторской задолженностью поставщика и ждет поступления оплаты от покупателя. На этой стадии устанавливается срок факторинга (в общем случае, как правило, не более 180 дней). При этом фактор оплачивает текущую задолженность покупателя в размере 75-90% от суммы требований.

- Покупатель производит оплату по накладным или иным документам на счет организации-фактора, который, в свою очередь, погашает остаток задолженности перед поставщиком, при этом, вычитая стоимость факторингового обслуживания.

Договор факторинга

Основным документом, регулирующим деятельность организации-фактора, является заключенное по всем правилам соглашение с предприятием-поставщиком – договор факторинга.

Предметом такого договора является денежное требование, которое поставщик передает фактору с целью его финансирования за определенную сумму вознаграждения.

Отношения сторон регулируются гражданским кодексом РФ, а именно статьями главы 43. Согласно законодательным нормам в договоре может быть указано несколько требований, но единственным обязательным условием является документально подтвержденное и законное право требования поставщика исполнения денежного обязательства покупателем.

Так, договор факторинга может быть заключен как в отношении существующих требований, так и в отношении будущих.

- Существующими требованиями являются уже выполненные обязательства поставщика или подрядчика, подтверждаемые документами – накладными, счетами, актами.

- Будущие требования возникают тогда, когда обязательства по поставке товаров или выполнению работ будут исполнены, и только с этого момента право требования на денежное выполнение обязательств возникает у фактора.

Сторонами договора являются клиент (поставщик) и финансовый агент (фактор). Договор должен заключаться в простой письменной форме с указанием существенных условий договора – предмета, срока, цены договора и др.

По своей сути договор является договором уступки права требования с применением специальных условий о факторинге.

Виды факторинга

В связи с тем, что в мировой практике данные услуги довольно распространены, выделяют следующие типы факторинговых операций, характерных практически для каждой страны:

- Открытый и закрытый факторинг.

- Факторинг с регрессом и без регресса.

- Внутренний и международный факторинг.

- Факторинг-гарантия (с финансированием) и без финансирования.

- Прямой и взаимный факторинг.

- Реальный и консенсуальный факторинг

Все указанные виды факторинга, прежде всего, отличаются степенью риска, взятого на себя организацией-фактором и зависящего от платежеспособности покупателя, условий поставки или выполнения работ, стоимости денежного обязательства, а также от общих финансовых показателей как самих сторон факторинговых операций, так и обстановки в стране в целом.

Отдельной разновидностью является EDI-факторинг, работа которого заключается исключительно на электронном документообороте на установленных электронных площадках или биржах. В этом случае сделки заключаются и отслеживаются в автоматическом режиме.

Все перечисленные виды могут характеризовать одну факторинговую операцию по нескольким критериям – так, международный факторинг может быть открытым или закрытым, реальным или консенсуальным и т.д.

Открытый и закрытый

Открытым является вид факторинга (disclosed factoring), при котором кредитор уведомляет должника об уступке денежного обязательства фактору.

Закрытый факторинг (undisclosed factoring) осуществляется без уведомления, при этом покупатель осуществляет расчеты непосредственно с поставщиком-кредитором, который, в свою очередь, перечисляет платеж фактору.

Закрытый факторинг имеет также ряд преимуществ: кредитору нет необходимости уведомлять и получать согласие покупателя на заключение договора факторинга; комиссия по таким договорам значительно ниже, так как фактор практически не несет никаких рисков по оплате задолженности.

Факторинг с регрессом и безрегрессный

Recourse factoring или факторинг с регрессом представляет собой вид факторинга, при котором организация-фактор принимает на себя от кредитора и финансирует все денежные обязательства от должника. При этом в случае непогашения покупателем суммы долга, финансовый агент обращается непосредственно к поставщику (подрядчику) за их возмещением.

Такая схема является по сути обеспечением предоставляемого организацией-фактором кредита поставщику. Она используется достаточно редко, обычно факторинговые компании берут весь риск невыплаты задолженности на себя.

Таким видом — обратным предыдущему является факторинг без регресса — non recourse factoring. Он как раз и предусматривает принятие фактором на себя всех рисков непогашения задолженности, при этом кредитор ответственности за неисполнение денежных обязательств должника ответственности не несет.

Чаще всего факторинговая компания берет на безрегрессное факторинговое обслуживание проверенных надежных клиентов и крупных и финансово устойчивых партнеров. Ведь вероятность заключения сомнительных сделок у таких предприятий крайне мала.

Внутренний и международный факторинг

Внутренним (domestic factoring) является факторинг, при котором все участники – поставщик, покупатель и фактор находятся в одной стране.

Внешним или международным факторингом (international factoring) называется стороны договора – поставщик или подрядчик и покупатель являются резидентами разных стран.

Чаще всего в таких случаях финансовыми агентами являются несколько представителей факторинговых компаний от каждого государства, между которыми происходит распределение обязательств по выплате и финансированию, а также принятию на себя рисков и переводу дебиторской задолженности.

Схема международного факторинга на примере поставки товара выглядит следующим образом:

- Поставщик заключает договор факторинга с фактором своей страны.

- Фактор поставщика уведомляет о заключении договора и готовности совершить поставку фактора покупателя.

- Поставщик и покупатель заключают договор купли-продажи.

- Поставщик отгружает товар.

- Поставщик передает фактору своей страны документы, подтверждающие поставку.

- Фактор поставщика производит финансирование в оговоренных объемах.

- Фактор покупателя направляет уведомление фактору поставщика об одобрении платежеспособности клиента, а в случае возникновения неоплаты или просрочки платежа берет на себя риски о возмещении стоимости по договору купли-продажи товара.

- Покупатель производит расчет за поставленный товар фактору поставщика.

- Фактор поставщика и поставщик производят окончательный расчет.

Данная схема предполагает использование международного факторинга в случаях, когда финансовое состояние покупателя неизвестно в силу невозможности получения информации поставщиком в другой стране. Кроме того, в силу расчетов покупателем в установленной валюте, поставщик берет на себя риск валютных колебаний, в свою очередь, передавая этот риск компании-фактору.

С финансированием и без финансирования

Предоставление оплаты кредитору за поставленный товар или оказанные услуги факторинговой компанией до наступления срока платежа покупателем является факторингом с финансированием.

На счет поставщика или подрядчика поступает сумма за вычетом 10-20% от стоимости товара или работ. Вычитаемая сумма является резервной на случай предъявления претензий от покупателя. В момент полной оплаты компания-фактор возмещает кредитору оставшуюся часть стоимости.

Поставщик таким образом просто уступает фактору право получения денежных обязательств от покупателя, получая денежные средства за товар или работу досрочно на основании кредита, выданного финансовым агентом.

Факторинг без финансирования представляет собой операцию по передаче дебиторской задолженности фактору путем предоставления фактических документов – накладных и счетов.

Задачей факторинговой компанией является получение оплаты в сроки, указанные в договоре или согласованные непосредственно с кредитором.

Прямой и взаимный

Если в сделке участвует одна компания-фактор, то факторинг считается прямым. При участии нескольких факторов – взаимным.

Примером взаимного факторинга является международный факторинг, рассмотренный в настоящей статье.

Реальный и консенсуальный факторин

Если требование кредитора по оплате за поставленный товар или оказанные услуги уже наступило, то факторинг является реальным. При заключении договора на будущие требования, факторинг носит название консенсуальный.

Реверсивный (закупочный) факторинг

Однако не только поставщику выгодно использовать факторинговые операции при совершении поставок покупателям. В последнее время получил распространение обратный или реверсивный факторинг, при котором инициатором проведения сделки через посредника – фактора является покупатель.

Основной целью закупочного факторинга является контроль и установление оптимального и удобного режима оплаты покупателем за товар. Основанием реверсивного факторинга является договор, заключаемый в виде трехстороннего соглашения между поставщиком, покупателем и фактором, по которому коммерческий кредит по оплате за товар предоставляется не кредитору, а должнику – покупателю. В остальном схема обратного факторинга соответствует установленной классической схеме.

Факторинг и форфейтинг

Схожим понятием факторинга является форфейтинг, также подразумевающий предоставление финансирования в счет уступки по долговым денежным обязательствам покупателя, заемщика или импортера. Основными различиями данных понятий является:

- отсутствие регресса, т.е. требования о возмещении оплаты не могут быть предъявлены кредитору, и, таким образом, не возникает риск неполучения денежных средств по сделке;

- при форфейтинге выплачивается 100 % стоимость денежного обязательства в идее финансирования или кредита;

- сделки при форфейтинге совершаются на более длительный срок, также стоимость сделок достаточно высока.

Чаще всего форфейтинг применяют при совершении международных операций – поставок, займов и др.

Как уже выяснилось, преимуществами использования факторинга для предпринимателей является гибкий и индивидуальный подход факторинговой компании при заключении договора с клиентом. Поставщику или подрядчику не обязательно соответствовать общим показателям стабильного финансового положения, также нет необходимости предоставлять залог. Однако, по сравнению с банковскими кредитами, факторинговые операции имеют более высокую цену.

Факторинг выгоден предприятиям с быстро растущей доходностью. Ведь с помощью финансирования посредника можно сократить кассовые разрывы, организация-поставщик при этом может использовать собственные резервы для развития бизнеса.

В основном, услугами факторинга пользуются организации, работающие в косметической, парфюмерной, пищевой и фармацевтической промышленности.

bankspravka.ru

отличие от открытого, схема и преимущества

В статье разберемся, что такое закрытый или конфиденциальный факторинг. Узнаем, когда он применяется, по какой схеме работает и какие имеет преимущества. А также рассмотрим, участвует ли в таком факторинге покупатель.

Что такое закрытый факторинг и чем он отличается от открытого

Любой из видов факторинга сводится к уступке прав требования факторинговой компании или банку (фактору) в обмен на предоставление финансирования. Закрытый факторинг позволяет производить такие сделки без уведомления покупателя. Фактически в них участвуют только фактор и поставщик. Часто этот вариант сделок называют также конфиденциальным или скрытым факторингом.

Со стороны законодательства возможность использования закрытого факторинга возникает в силу ст. 382 ГК РФ. При этом фактор принимает на себя дополнительные риски. Например, покупатель может произвести оплату на другой расчетный счет поставщика.

Конфиденциальный факторинг применяется в следующих случаях:

- Поставщик не имеет желания раскрывать своим клиентам информацию о сделке с фактором.

- Покупатель отказывается подписывать поступающие к нему уведомления об уступке прав требования.

- Нет возможности внести изменения в существующую схему взаимодействия между поставщиком и покупателем.

Схема работы

Закрытый факторинг работает по «упрощенной» схеме. В ней взаимодействуют только фактор и поставщик. Для покупателя остаются стандартные отношения с продавцом в рамках договора, предусматривающего отсрочку платежа.

Рассмотрим схему работы закрытого факторинга:

- Поставщик предоставляет товар (услугу) покупателю на условиях договора с отсрочкой платежа.

- Поставщик направляет фактору документы, подтверждающие факт передачи товара (оказания услуги) покупателю.

- Со стороны фактора производится оплата поставщику 70 — 80% от суммы, указанной в переданных документах.

- Покупатель, согласно договору, оплачивает в установленное время товар (услугу) переводом на счет поставщика.

- Поставщик переводит 100% средств фактору.

- Фактор удерживает из поступившей от поставщика суммы уже выплаченную ранее часть платежа и комиссию за свои услуги, а остатки возвращает поставщику.

Покупателю в случае с закрытым факторингом не направляется никаких уведомлений об участии в сделке третьих лиц.

Преимущества скрытого факторинга

Главный плюс конфиденциального факторинга в том, что схема взаимодействия между поставщиком и покупателем никак не меняется. Следует отметить также и другие преимущества данного варианта финансирования:

- Сделка может быть заключена даже при нежелании покупателя работать с факторинговой компанией или подписывать уведомления.

- Поставщик получает возможность быстро вводить дополнительные средства в оборот за счет финансирования от фактора.

- У поставщика появляется возможность нарастить объем заказов и количество клиентов.

- Поставщик минимизирует свои возможные убытки.

bank-biznes.ru

Закрытый и открытый факторинг: основные отличия сделки

Услуги факторинга приобретают все большую популярность в среде отечественного бизнеса, вынужденного использовать стороннюю финансовую поддержку для преодоления определенных трудностей в осуществлении текущей деятельности. В сфере факторинга свои услуги предлагают многие отечественные банки и факторинговые компании, предоставляя клиентам различные схемы и формы оказания финансовой помощи.

В рамках факторинга предусматривается получение клиентом, работающим со своими дебиторами на условиях отсрочки платежа, комплекса услуг. Финансирование поставщика происходит только под уступку права требования задолженности с дебитора, получившего от него услугу или товар.

Поставщик может получить от фактора сумму, составляющую от 50 до 90% от заявленной суммы требования. После истечения срока отсрочки и погашения дебитором суммы задолженности между фактором и клиента происходит окончательный расчет по сделке с удержанием комиссий за оказание услуги.

Использование сделки на условиях факторинга предусматривает возможность работы по открытой и закрытой схеме. Каждая из них предполагает наличие определенных преимуществ и недостатков использования инвестиционной помощи.

Открытый факторинг предполагает, что уступка задолженности факторинговой компании произойдет с предварительным оповещением дебитора. Дебитору будет направлено официальное письмо с изложенной в нем информацией о факте переуступки платежа по сделке. В некоторых случаях фактор может требовать согласия дебитора с условиями сделки факторинга. Оформление открытого факторинга предусматривает факт внесения платежа со стороны дебитора непосредственно на счет фактора.

Работа по открытой схеме факторингового обслуживания позволяет клиенту пользоваться и дополнительными преимуществами сделки, включающими бухгалтерское, юридическое, налоговое сопровождение и обслуживание, управление и контроль дебиторской задолженности.

Оформление закрытого факторинга не предполагает оповещения дебитора о переуступке права требования его задолженности. Платежи по сделке поступают на счет продавца, который осуществляет расчет с фактором самостоятельно. Тариф использования факторинга закрытого типа обойдется клиенту несколько дороже.

Оценить привлекательность условий финансирования, которые предлагаются отечественными банками, помогает наш кредитный портал. Найти наиболее выгодное предложение с нашей помощью проще и быстрее.

www.creday.com

Закрытый факторинг, схема, проводки, конфиденциальный факторинг для малого бизнеса, с регрессом

- Понятие факторинга, закрытый факторинг

- Виды факторинга по способу взимания долга

Понятие факторинга, закрытый факторинг

Факторинг представляет собой финансирование под уступку денежного требования, либо перепродажу сумм дебиторской задолженности отечественному банку. Факторинг вытекает только из договоров, в которых предусмотрена оплата по факту – т.е. с отсрочкой платежа. Получается, что продукция уже отгружена, в бухгалтерском учете выручка показана (возможно, с нее уже уплачены налоги), а деньги то еще от покупателя не получены. Данная ситуация вызывает разрыв ликвидности, снижает финансовую устойчивость организации, нарушает производственный цикл организации, и это не берем в расчет случай образования просрочки при оплате. Факторинг бывает различных видов: открытый и закрытый факторинг, с правом регресса и без.

Участники – продавец, покупатель, фактор.

Продаец продает задолженность покупателя фактору. При этом у продавца не возникает сбоев, связанных с недостатком финансовых средств. Фактор получает комиссию за оказание услуг продавцу. Покупатель получает возможность отсрочки платежа.

Схема открытого факторинга. Скриншот: zakupkihelp.ru

Виды факторинга по способу взимания долга

- Открытый и закрытый факторинг

В открытом факторинге предусматривается уведомление всех сторон об участии в процессе оплаты компании-фактора (банка). Покупатель уведомлен об участии банка в процессе расчетов.

При закрытом факторинге покупатель не уведомлен об участии в расчетах третьей стороны – фактора. Покупатель производит расчет согласно договору с продавцом продукции, а тот уже самостоятельно ведет расчет с фактором для погашения платежа.

Схема закрытого факторинга. Скриншот: zakupkihelp.ru

- Факторинг с регрессом и факторинг без регресса

Факторинг с регрессом предусматривает, что в случае неоплаты со стороны покупателя, сумма денежных средств будет списана с покупателя. Ставка по такому факторингу будет более выгодной, так как риск компании-фактора значительно снижается. Факторинговая компания (банк) выплатит бОльшую часть от суммы дебиторской задолженности покупателя в найкратчайшие сроки (например, 95% задолженности при заключении договора факторинга, остальное – при исполнении своих обязательств должником). Сделки такого характера – факторинг с регрессом занимают около 88% удельного веса в объеме сделок факторинга.

Факторинг без регресса предусматривает полное взятие компанией-фактором на себя рисков по неоплате покупателем суммы дебиторской задолженности, что сильно сказывается на ставке за пользование денежными средствами и делает такой вид факторинга наименее распространенным на практике.

bankiros.ru