Расходы при УСН 2016. Что можно включать в расходы при усн доходы минус расходы

Что идет на расходы при усн. Усн доходы минус расходы, нюансы и разъяснения. Расходы торговых организаций

Индивидуальный предприниматель, который переходит на УСН сам вправе выбирать объект налогообложения. Это 6% от доходов или 5- 15% от доходов, уменьшенных на величину расходов (как считать УСН ИП за год).

Поменять УСН доходы/ расходы на УСН доходы можно раз в год, с 1 января следующего года, уведомив налоговую до 20 декабря.

Проверка реальности: накладные расходы в бизнес-модели

Стратегия готова к реализации только после ее проверки с помощью количественной бизнес-модели. Модель предназначена для того, чтобы показать, действительно ли предлагаемая стратегия может принести желаемые доходы от продаж, прибыль и прибыль. Здесь задача состоит в том, чтобы построить количественную модель, предполагаемую реализацией стратегии и реалистичной. Для этого строитель стратегии относится к стратегическим бизнес-целям фирмы, знанию операционной среды и знанию рынка. Модель основана на этих знаниях, а также на реалистичных предположениях о продажах и затратах.

О том, как считать УСНО 6% с доходов, подробно написано в статье - Как считать УСНО 6% с доходов . В этой публикации рассмотрим 5-15% от доходов, уменьшенных на величину расходов.

1. При УСН доходы минус расходы налог уплачивается с суммы, которая является разницей между доходами и расходами.

2. Расходы считаются не все, а только то, что указано в Налоговом Кодексе.

Две стратегии, две разные бизнес-модели

В своей простейшей форме бизнес-модель, представляющая стратегию, выглядит как простая версия отчета о доходах. Модельный застройщик прогнозирует выручку от продаж, а затем из этого вычитает прогнозируемые расходы. Это обеспечивает прибыль от прибыли и прибыли - валовой прибыли, валовой прибыли, операционной прибыли до налогообложения, операционной прибыли и маржи после налогов. Когда фирма решает реализовать стратегию, модель становится краеугольным камнем бизнес-плана фирмы.

В приведенной ниже таблице 11 представлены бизнес-модели двух разных фирм, каждая из которых проверяет жизнеспособность своей конкурентной стратегии. Количественные бизнес-модели для двух стратегий, от двух разных фирм. Альфа-корпорация имеет стратегию «дифференциации продуктов», которая приводит к относительно более высоким накладным расходам. В этом случае обе стратегии прогнозируют чистую рентабельность чистой прибыли в 5%. Фирма намерена дифференцировать себя следующим образом. Сильный брендинг подчеркивает качество продукции, «ультрасовременный» дизайн и желательность. Брендинговые усилия будут связывать качества, центральные по отношению к ценностному предложению фирмы. Уникальные функции и возможности продукта. . Поэтому, несмотря на высокую валовую прибыль, общая сумма после чистой прибыли по чистой прибыли составляет всего 0%.

3. Необходимо вести строгий учет этих расходов.

В связи с вышеперечисленными пунктами, многие индивидуальные предприниматели предпочитают платить 6% с доходов. Исходя из той логики, что 6% с доходов считать проще и меньше проблем с налоговой.

Но в реальной ситуации, если исключить временные затраты и затраты на бухгалтера, УСНО 6% с доходов выгодней тогда когда затраты составляют менее 60% от вашей выручки, а УСН 15% от доходов, уменьшенных на величину расходов - когда больше 60% от выручки.

Является ли стратегия Бета жизнеспособной? Будет ли бета-стратегия успешной?

Успех со стратегией зависит от низкого издержек накладных расходов. Если, однако, бета-лидеры не будут удовлетворены такими результатами, фирма будет искать способы снижения накладных расходов еще больше, чтобы улучшить прогнозируемую прибыль и прибыль.

Пример отчета о прибылях и убытках с производственными надбавками

Пример отчета о прибылях и убытках с отдельными производственными надбавками.Операционные расходы бизнеса - это затраты, связанные с операционной деятельностью, и включают такие предметы, как канцелярские принадлежности, тепло и электричество. Операционный доход рассчитывается как: Операционный доход = валовой доход - операционные расходы - амортизация - амортизация.

К расходам при УСН 15 % от доходов, уменьшенных на величину расходов можно отнести:

1.Расходы на приобретение внеоборотных активов при УСН

· Приобретение основных сред

inviter.ru

УСН 15% доходы – расходы

УСН 15% обычно выбирают те коммерсанты и организации, у которых высока доля расходов в сравнении с доходами. Такой подход позволяет немало экономить на бюджетных платежах, ведь налог в этом случае уплачивается в размере 15% с разницы между доходами и расходами, а в ряде регионов и того меньше ввиду наличия региональных льгот. Так как же наиболее выгодно воспользоваться предлагаемой законодательством возможностью?

Как рассчитать налог при УСН 15%?

Что лучше, УСН 6% или 15%, в данной статье мы не рассматриваем. Допустим, исходя из запланированного уровня доходов и расходов, более выгодным оказалось применение УСН-15%: как рассчитать налог, если коммерсант выбрал данный объект?

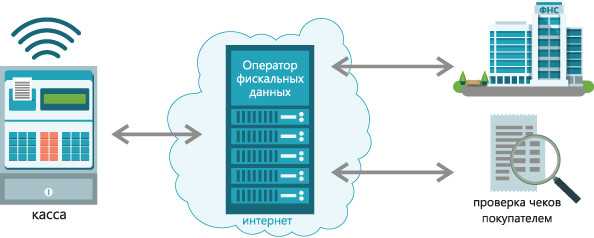

Принцип расчета налога на УСН 15% заключается в том, что фирма или ИП, применяющие такой объект налогообложения, перечисляют в ИФНС 15% от разницы между доходами и расходами. Налоговая база на УСНО 15% рассчитывается ежеквартально нарастающим итогом. Это означает, что при применении упрощенки «15 процентов» в 2016 году по окончании 1 квартала, полугодия, 9 месяцев и года бизнесмен должен заново определять все свои доходы и расходы, то есть прокалькулировать их с 1 января, а авансовый платеж по окончании каждого квартала уплачивать за минусом ранее произведенных в этом же году авансов.

© фотобанк Лори

© фотобанк Лори

Может сложиться и такая ситуация: допустим в первом квартале доходы превысили расходы, и компания заплатила положенные 15% с разницы. Но по итогам полугодия общие расходы оказались больше доходов, налоговая база ушла в минус, и в итоге аванс рассчитывать просто не с чего. В этом случае ранее уплаченный за 1 квартал платеж будет считаться переплатой. По итогам 9 месяцев и года бизнесмен снова проведет подобный расчет, и возможно ситуация изменится.

Но если по итогам года доходы так и не превысят расходы, то в ИФНС придется заплатить так называемый минимальный налог – 1% от суммы полученных доходов без учета расходов. Обязанность перечислить данный минимальный налог возникнет и в том случае, если его сумма окажется больше, чем рассчитанные в обычном порядке 15% от разницы между доходами и расходами. Важный момент: минимальный налог на УСН 15% «доходы-расходы» рассчитывается лишь по итогам года. В первых трех кварталах года, если налоговой базы для расчета платежа нет, то аванс по УСН просто не уплачивается.

Подтверждение расходов

На УСН 15% расходы принимаются к учету исходя из двух основных факторов. Во-первых, они должны отвечать закрытому перечню, установленному статьей 346.16 Налогового кодекса. Затраты, которые прямо не поименованы в этом списке, учитывать при расчете налога нельзя.

Таблица некоторых расходов на УСН 15%

| Налоговую базу уменьшают затраты на: |

| Покупку основных средств и нематериальных активов |

| Арендные (лизинговые) платежи |

| Материальные расходы |

| Зарплату и больничные, выплаченные сотрудникам |

| НДС по оплаченным товарам |

| Прочие уплаченные налоги и сборы |

| Канцелярские товары |

| Почтовые, телефонные и телеграфные услуги |

| Рекламу товаров |

| Проценты по кредитам и займам |

| Стоимость товаров, предназначенных для перепродажи |

| Прочие расходы, указанные в статье 346.16 НК РФ |

Второй момент связан с подтверждением таких расходов. Если доходы включаются в КУДиР просто по факту получения оплаты от клиента, то расходы отражаются в ней при выполнении двух условий: затраты должны быть оплачены поставщику, а товары или услуги, за которые перечислена эта оплата, – должны быть получены покупателем на основании закрывающих сделку накладных или актов. Если речь идет о приобретении товаров для перепродажи, то добавляется еще одно условие: такой товар должен быть продан конечному покупателю, и лишь после этого затраты за покупку можно включить в налоговую базу.

Конечно, такие требования законодательства предполагают более пристальное отслеживание документации и ведение учета в целом на УСН 15% в сравнении с доходной упрощенкой. Однако для организаций, как на УСН-6%, так и на УСН-15%, доходы и расходы так или иначе отражаются в учете вне зависимости от их включения в базу для целей расчета налога. Чуть сложнее в этой связи может быть не ведущим бухучет предпринимателям, которые в случае применения объекта «доходы» могут просто избавиться от необходимости отслеживания дополнительного документооборота. Однако возможность сэкономить на налогах при использовании УСНО 15% может сделать такие дополнительные временные затраты вполне оправданными.

15% или меньше?

Если говорить о работе на упрощенке с объектом «доходы минус расходы», нельзя не упомянуть еще об одном важном моменте. В некоторых регионах страны ставка для данного типа УСН составляет не 15%, а меньше: по закону местные власти имеют право ее снижать и пониженные ставки прописать в региональном законе. Так, например, пониженная ставка 7% для УСН «доходы минус расходы» применяется в Санкт-Петербурге и Ленинградской области. Эта ставка установлена для региона в целом. Но во многих областях и республиках льготные ставки применяются для отдельных категорий налогоплательщиков в зависимости от осуществляемого ими вида деятельности. И таких примеров, позволяющих при грамотном подходе еще больше экономить на налогах, на уровне местного законодательства совсем немало.

spmag.ru

Расходы при УСН 2016 | Современный предприниматель

При упрощенке налоговой базой считаются доходы или разница между доходами и расходами. Если при «доходном» объекте расходы упрощенца не имеют значения, то чтобы принять затраты в уменьшение налоговой базы при «доходах за вычетом расходов» их нужно обосновать и подтвердить. При каких условиях принимаются расходы при УСН, чем они должны обосновываться и какие затраты считаются материальными, рассмотрим ниже.

Какие расходы можно принять

Расходы, принимаемые при «доходно-расходной» упрощенке позволяют значительно снизить сумму налога, но при этом должны соответствовать ряду требований. Налоговый кодекс в статье 346.16 содержит закрытый перечень расходов при УСН 2016. В этот список входят:

- расходы по основным средствам – на их приобретение, достройку, реконструкцию и ремонт,

- расходы на приобретение и создание нематериальных активов,

- оплата труда и выплата больничных, расходы по обязательному страхованию работников,

- командировочные расходы,

- арендные платежи,

- материальные расходы,

- проценты по кредитам и займам,

- расходы на приобретение прав на изобретения и результаты интеллектуальной деятельности,

- расходы на научные исследования,

- таможенные платежи,

- расходы на оплату бухгалтерских, аудиторских и юридических услуг, а также на публикацию финансовой отчетности,

- расходы на канцтовары,

- оплата услуг связи и почтовых услуг,

- рекламные расходы,

- все налоги и сборы, кроме единого налога на УСН и НДС, в случае выставления счета-фактуры, другие расходы, перечисленные в статье 346.16 НК РФ.

Названные статьи расходов по УСН «доходы минус расходы» не могут дополняться другими видами затрат, их список исчерпывающий.

Признать расходы в «упрощенном» учете, согласно ст. 252 и 346.17 НК РФ, можно только если они:

- полностью оплачены,

- обоснованы,

- подтверждены документально.

Все расходы, для признания их налоговом учете, должны быть оплаченными, так как при УСН используется кассовый метод. В книге учета доходов и расходов (КУДиР) расходы отражаются той датой, когда они были оплачены с банковского счета или из кассы. Если товар приобретен для последующей перепродажи, то расходы по его оплате учитываются не сразу, а по мере его реализации (п. 2 ст. 346.17 НК РФ).

Обоснованность расходов означает, что затраты экономически оправданы и выражены в денежной форме. Такие расходы производятся с целью получить доход от своей деятельности. Например, не будет считаться обоснованным приобретение телевизора или холодильника для офиса транспортной компании, поскольку эти предметы не влияют на доходность данного бизнеса, а вот покупка ГСМ напрямую направлена на получение прибыли. В любом случае важно суметь убедить налоговиков в необходимости произведенного расхода, если это не очевидно.

Для налоговых органов зачастую необоснованными выглядят расходы, понесенные, по их мнению, напрасно, то есть когда деятельность не принесла прибыли. Это спорный вопрос и суды встают на сторону налогоплательщиков, придерживаясь мнения, что нельзя связывать обоснованность затрат с финансовым результатом, полученным в итоге. Ведь на то, каким он будет, помимо расходов влияет множество других факторов. Об этом, например, определение Конституционного суда РФ от 04.06.2007 № 320-О-П.

Документы, которыми подтверждаются расходы УСН, принимаемые в налоговом учете, это платежные документы, а также учетные документы, доказывающие факт совершения операции. Из них должно быть видно, что товар или услуга получены и за них уплачены деньги. Хранятся такие документы не менее четырех лет.

При безналичной оплате расходов платежными документами является банковская выписка и платежное поручение. При оплате наличными оплату подтверждает кассовый чек с указанием наименования продавца, товара, цены, количества и стоимости товара. Если каких-либо реквизитов в чеке ККМ нет, то необходимо приложить еще и товарный чек.

Учетными подтверждающими документами считаются договоры, акты приемки-передачи, товарные накладные и т.п. Если расчет произведен не денежными средствами, то это также требует документального подтверждения, например, актом взаимозачета. Важно, чтобы все документы содержали необходимые реквизиты, иначе налоговики могут не принять произведенные расходы.

Статьи материальных расходов при УСН

Материальные затраты могут возникать не только у предприятий производственных отраслей, но и при любых иных видах деятельности.

Учет материальных расходов при УСН ведется согласно ст. 254 НК РФ. Это затраты на приобретение:

- материалов и сырья используемых для производства, или при оказании услуг, выполнении работ;

- упаковочных материалов;

- инструментов и инвентаря, лабораторных приборов, спецодежды и другого неамортизируемого имущества;

- воды, топлива, энергии для нужд производства;

- работ и услуг сторонних организаций или ИП производственного характера (услуги обработки сырья, выполнения отдельных производственных операций, техобслуживание, транспортные услуги и др.).

Приведенный перечень может быть дополнен другими расходами, связанными с производством и реализацией. Например, Минфин в своем письме от 25.12.2015 № 03-11-06/2/76408 разъяснил, что в материальных расходах при УСН «доходы минус расходы» можно учесть оплату услуг экспедирования и доставки заказчикам печатной продукции, а также приобретение картриджей для оргтехники и услуги по их заправке.

Материальные затраты признаются на дату их оплаты поставщику из кассы или с расчетного счета, либо погашения задолженности иным способом (пп.1 п. 2 ст. 346.17 НК РФ). Для списания сырья и материалов достаточно, чтобы после оплаты они были оприходованы, при этом неважно, списаны ли они в производство или еще нет (письмо Минфина РФ от 29.04.2015 № 03-11-11/24918).

Затраты на покупку неамортизируемого имущества, в том числе инструментов, инвентаря, приборов, спецодежды, включаются в расходы по мере ввода его в эксплуатацию (пп.3 п. 1 ст. 254 НК РФ).

Итак, принимая расходы в целях «упрощенного» налога «доходы минус расходы», убедитесь, что соблюдены все требуемые условия, а именно:

- вид расхода указан в перечне расходов на УСН 2016 в ст. 346.16 НК РФ,

- расходы экономически обоснованы и подтверждены документами,

- расходы оплачены поставщику, а товар или услуга получены.

spmag.ru