На отпускные начисляются страховые взносы. Оплата взносов с отпускных 2018

На отпускные начисляются страховые взносы

Главная → Бухгалтерские консультации → Страховые взносы

Актуально на: 7 июля 2016 г.

Каждому работнику положен ежегодный оплачиваемый отпуск (ст. 114 ТК РФ). Не позднее чем за 3 дня до его начала сотруднику должны быть выплачены отпускные (ст. 136 ТК РФ). На отпускные начисляются страховые взносы (в том числе «на травматизм»), поскольку отпускные признаются объектом обложения взносами и не поименованы в списке необлагаемых выплат (ч. 1 ст. 7, ст. 9 Закона от 24.07.2009 N 212-ФЗ, п. 1 ст. 20.1, ст. 20.2 Закона от 24.07.1998 N 125-ФЗ).

Страховые взносы с отпускных: когда платить

Обязательные платежи по взносам работодатель исчисляет по итогам каждого календарного месяца исходя из сумм, начисленных в пользу работника (ч. 3 ст. 15 Закона от 24.07.2009 N 212-ФЗ). А уплачивает их в ПФР, ФСС и ФФОМС не позднее 15-го числа месяца, следующего за месяцем начисления (ч. 5 ст. 15 Закона от 24.07.2009 N 212-ФЗ).

Страховые взносы с отпускных начисляются за тот же месяц, в котором были начислены отпускные. Даже если дата начисления отпускных и дата их выплаты работнику попали на разные месяцы (Письма Минтруда от 04.09.2015 N 17-4/Вн-1316, N 17-4/В-448). Аналогично в ситуации, когда отпускные начислены в конце текущего месяца, а сам отпуск работника приходится на следующий месяц, страховые взносы тоже должны быть начислены за месяц начисления отпускных (Письмо Минтруда от 12.08.2015 N 17-4/ООГ-1158). Таким образом, если отпускные начислены в июне, значит, и страховые взносы должны быть начислены за июнь, и включены в расчет по форме РСВ-1 (Приложение N 1 к Постановлению Правления ПФР от 16.01.2014 N 2п) за I полугодие. А уплачены – не позднее 15 июля.

Исключения из правила

Не всякие отпускные облагаются страховыми взносами. В списке исключений:

В указанных ситуациях начислять взносы с сумм отпускных не нужно.

Облагается ли взносами компенсация за неиспользованный отпуск

Если из организации увольняется работник, у которого есть дни неиспользованного отпуска, ему может быть выплачена компенсация за них (ст. 127 ТК РФ). Страховые взносы на компенсацию при увольнении начисляются в общем порядке как с выплаты, перечисленной работнику в рамках трудовых отношений (ч. 1 ст. 7, пп. «д» п. 2 ч. 1 ст. 9 Закона от 24.07.2009 N 212-ФЗ, п. 1, 2 ст. 20.1, пп. 2 п. 1 ст. 20.2 Закона от 24.07.1998 N 125-ФЗ).

glavkniga.ru

Страховые взносы с отпускных – когда платить

Как начисляются страховые взносы с отпускных

На законодательном уровне регулирование механизма начисления и последующей уплаты взносов по страхованию осуществляется в глав. 34 НК. В соответствии с п. 1 стат. 420 к облагаемым объектам относятся различные виды выплат в адрес физлиц в рамках имеющихся трудовых и гражданско-правовых взаимоотношений. Отпускные облагаются страховыми взносами в общем порядке, поскольку предоставляются персоналу по условиям заключенных трудовых договоров.

Суммы, не подлежащие обложению страховыми взносами

Начислить взносы по страхованию требуется со следующих видов отпускных:

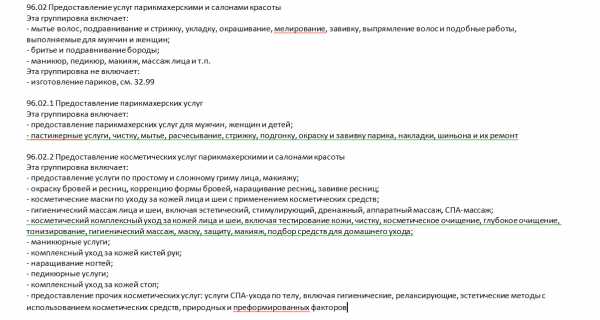

- Ежегодный основной отдых – этот вид отпуска полагается всем работникам без исключений. Общая продолжительность составляет 28 дней (календарных) в год, право на отдых у вновь принятых специалистов возникает через полгода занятости у работодателя (стат. 115, 122 ТК).

- Дополнительный основной отдых – такие периоды оформляются и оплачиваются работнику за занятость в определенных трудовых условиях. К примеру, за работу во вредном или опасном производстве, на ненормированном режиме и т.д. (стат. 116, 321 ТК).

- Учебные отпуска – такой отдых связан с получением сотрудником образования посредством совмещения с рабочей деятельностью (стат. 173-176 ТК).

- Другие отпуска – работодатель по своему усмотрению вправе устанавливать для сотрудников иные виды отдыха, не поименованные в трудовом законодательстве. Точный регламент следует утвердить в ЛНА компании.

Не требуется начислять взносы по страхованию со следующих видов отпускных:

- Допотпуск гражданам-чернобыльцам – такой отдых является видом компенсационных льгот (подп. 2 п. 1 стат. 422 НК, Письмо ФСС № 14-03-11/08-13985 от 17.11.11 г.).

- Лечебный отпуск для направления в санаторно-курортные учреждения – такой отдых полагается работникам, имеющим производственную травму или профзаболевание (п. 1 стат. 8 Закона № 125-ФЗ).

Страховые взносы с отпускных – когда платить

В учете работодателя отпускные суммы включаются в доход работников. Начислять взносы необходимо за тот месяц, к которому относятся выплаты. Уплата страховых сумм выполняется по итогам каждого месяца. Срок – 15-ое число (п. 3 стат. 431 НК). Штрафные санкции грозят тем работодателям, которые не соблюдают установленные законодательством сроки для расчетов с бюджетом.

Облагается ли взносами компенсация за неиспользованный отпуск

Страховые взносы на компенсацию при увольнении начисляются в общем порядке. Никаких исключений для подобных видов доходов НК РФ не предусматривает. Согласно абз. 6 подп. 2 п. 1 стат. 422 НК суммы компенсационных выплат, связанных с отпусками неиспользованными, не включены в перечень необлагаемых доходов. А значит, работодатель обязан исчислить с таких компенсаций при увольнении специалистов взносы по страхованию по используемым ставкам. Учет доходов по каждому работнику ведется отдельно и нарастающим итогом.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

Ндфл с дополнительного отпуска на скл за счет фсс в 2018 г

Онлайн журнал для бухгалтера

В 2018 году размер выплаченных пособий за какой-либо месяц отчетного периода может оказаться больше начисленных за этот же месяц взносов в ФСС. Тогда страхователь вправе (п.9 ст. 431 НК РФ): или зачесть превышение в счет предстоящих платежей по взносам в ФСС в пределах расчетного периода; или обратиться в подразделение ФСС за выделением необходимых средств на выплату страхового обеспечения.

Когда платить НДФЛ с отпускных в 2018 году

- не позднее дня выдачи при получении наличных денег в кассе банке или перечислении на счёт физического лица;

- не позднее следующего дня после даты фактического получения доходов, если они выплачены иным путём, например, из наличной выручки.

Теперь разночтений, когда платить НДФЛ с отпускных в 2018, быть не должно.

Законом от 2 мая 2015 г. № 113-ФЗ установлено, что перечисление НДФЛ с выплат работнику должно происходить в следующие сроки.

Пособия за счет ФСС в 2018 году таблица

В указанных случаях пособие выплачивается застрахованному лицу в размере, не превышающем за полный календарный месяц величины МРОТ.

Размер пособия по беременности и родам в 2018 году Пособие по беременности и родам и ежемесячное пособие по уходу за ребенком исчисляются из среднего заработка женщины, рассчитанного за два календарных года. В средний заработок включаются все виды выплат и иных вознаграждений в пользу сотрудницы.

НДФЛ и взносы с отпускных: когда платить в 2018 году

Ситация № 1: сотрудник уходит в отпуск на два месяца Нужно в таком случае уплачивать НДФЛ двумя частями — в конце каждого из двух месяцев?

Ответ: НДФЛ с перечисленных отпускных нужно уплатить в бюджет не позднее последнего дня месяца, в котором они были начислены. Несмотря на то, что отпуск работника пришелся сразу на два месяца, делить суммы отпускных для целей уплаты НДФЛ нельзя.

НДФЛ с отпускных в 2018 году

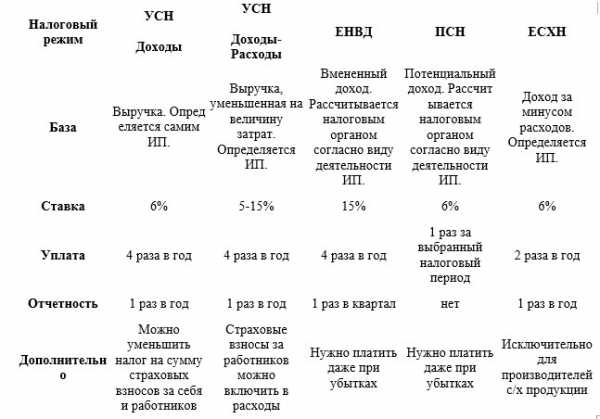

Ниже мы привели сравнительную таблицу по срокам уплаты НДФЛ.

Не допустить ошибок в расчете НДФЛ – надо оформить подписку на журнал «Зарплата». Ведь в каждом номере журнала вас ждут решения по самым горячим проблемам – все написано доступным и простым языком со ссылками на законодательство и арбитражную практику. Таблица. Сроки уплаты НДФЛ в 2018 году Наименование дохода Сроки уплаты НДФЛ в 2018 году Не позднее дня, следующего за днем, когда была выплачена зарплата Не позднее последнего числа месяца, в котором выплачены отпускные Не позднее последнего числа месяца, в котором выплачены больничные Доходы в натуральной форме Не позднее дня, следующего за днем, когда выплачен доход в натуральной форме Куда платить НДФЛ с отпускных КПП обособленного подразделения; код ОКТМО по месту его нахождения.

Как облагаются страховыми взносами отпускные (2018)?

Виды отпусков, с которых исчисляются страховые взносы

Ежегодный оплачиваемый отпуск — это право любого работника (ч. 1 ст. 21, ст. 114, 115 ТК РФ).

Трудовым кодексом, помимо ежегодных, предусмотрены и другие категории отпусков:

Отпускные, не облагаемые страховыми взносами

Законодательством РФ предусмотрены отпускные выплаты, не облагаемые взносами на социальное страхование:

Так как данные выплаты являются обеспечением по социальному страхованию, взносы на сумму отпускных начислять не надо (абз.

6 подп. 3 п. 1 ст. 8, подп. 1 п.

1 ст. 20.2 закона № 125-ФЗ, подп.

1 п. 1 ст. 422 НК РФ).

Как уплачиваются страховые взносы с отпускных

Отпускные являются частью основного заработка работника, поэтому они включаются в расчетную базу по страховым взносам. Это утверждено в п. 1 ст. 420 НК РФ.

Страховые взносы рассчитываются и уплачиваются с вознаграждений, выплачиваемых работникам по трудовым договорам, по итогам месяца. П. 3 ст. 431 НК РФ предусматривает перечисление страховых взносов в бюджеты ПФР, ФСС и ФФОМС до 15-го числа следующего месяца.

За несвоевременное или неполное перечисление страховых взносов на работодателя могут быть наложены штрафные санкции.

Узнавайте первыми о важных налоговых изменениях

Есть вопросы?

Получите быстрые ответы на нашем форуме!

Облагается ли НДФЛ оплата отпускных

Сотруднику должен быть предоставлен отпуск по истечении 6 месяцев его работы на предприятии. Если он уволился, не использовав свое право на отпуск, полагается компенсация.

Она также считается доходом работника, а потому облагается налогом. Компенсация выдается в день увольнения. Одновременно с этим происходит исчисление налога.

Средства перечисляются в бюджет страны в последний день месяца.

vash-yurist102.ru