Какие бывают налоговые проверки, и что могут проверять инспекторы? Виды налоговых проверок по нк рф

Глава 2. Виды налоговых проверок

2.1 Выездная налоговая проверка

Согласно ст. 87 НК РФ налоговые органы проводят следующие виды налоговых проверок:

- камеральные налоговые проверки;

- выездные налоговые проверки.

Основной и наиболее эффективной формой налогового контроля являются выездные налоговые проверки, цель которых:

Выявление и пресечение нарушений законодательства о налогах и сборах;

Предупреждение налоговых правонарушений.

В отличие от камеральной проверки выездная проверка содержит большой арсенал методов контроля.

При назначении выездной налоговой проверки налоговым органом должен быть четко определен предмет проверки. Выездная налоговая проверка в отношении налогоплательщика может проводиться по одному или по нескольким налогам. Одновременно НК РФ не содержит запрета на изменение в ходе выездной проверки состава проверяемых налогов.

В процессе проведения выездной налоговой проверки осуществляется прежде всего правильности исчисления и своевременности уплаты одного или нескольких налогов по месту нахождения налогоплательщика на основе изучения как документальных источников информации, так и фактического состояния объектов налогообложения. При этом выездные налоговые проверки должны отвечать требованиям безусловного обеспечения законных интересов государства и прав налогоплательщиков, повышения их защищенности от неправомерных требований налоговых органов и создания для налогоплательщика максимально комфортных условий для исчисления и уплаты налогов.

Согласно ст. 89 НК РФ выездная налоговая проверка проводится на территории ( в помещении) налогоплательщика на основании решения руководителя налогового органа, которое оформляется в соответствии с Порядком назначения выездных налоговых проверок , утвержденным Приказом МНС России от 08. 10. 99 Г. № АП –3(Приложение 1).

Решение о проведении выездной налоговой проверки выносит налоговый орган по месту нахождения организации или по месту жительства физического лица, если иное предусмотрено п. 1 ст. 89 НК РФ.

Решение о проведении выездной налоговой проверки должно содержать следующие сведения:

- полное и сокращенное наименования либо фамилию , имя, отчество налогоплательщика;

- предмет проверки, то есть налоги, правильность исчисления и уплаты которых подлежат проверке;

- периоды, за которые проводится проверка.

Фома решения руководителя налогового органа о проведении выездной налоговой проверки утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам.

В рамках выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, в котором вынесено решение о проведении проверки.

Налоговые органы не вправе проводить две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

При определении количества выездных налоговых проверок налогоплательщика не учитывается количество проведенных самостоятельных выездных налоговых проверок его филиалов и представительств.

Выездная налоговая проверка проводится по одному или нескольким налогам на основании решения налогового органа. Основным отличием выездной налоговой проверки от камеральной, служит место ее проведения, которым является место нахождения налогоплательщика либо место занятия им предпринимательской деятельностью.

По общему правилу налоговая проверка по месту нахождения налогоплательщика не может продолжаться более двух месяцев. В исключительных случаях допускается продление процессуального срока проведения выездной налоговой проверки до трех месяцев.

Налоговый орган вправе проводить самостоятельную выездную налоговую проверку филиалов и представительств налогоплательщика по вопросам правильности исчисления и своевременности уплаты региональных и местных налогов. Срок такой проверки не может превышать один месяц.

Руководитель налогового органа вправе приостановить проведение выездной налоговой проверки для:

- истребования документов в соответствии с п. 1 ст. 93.1 НК РФ;

- получение информации от иностранных государственных органов в рамках международных договоров РФ;

- проведения экспертиз;

- инвентаризация с целью выявления фактического наличия имущества и неучтенных объектов, подлежащих налогообложению.1

Повторной выездной налоговой проверкой признается проверка,проводимая независимо от времени проведения предыдущей проверки по тем же налогам и за тот же период.

При назначении повторной выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, в котором вынесено решение о проведении повторной выездной налоговой проверки.

Повторная выездная налоговая проверка налогоплательщика может проводиться:

Вышестоящим налоговым органом – в порядке контроля за деятельностью налогового органа, проводившего проверку;

Налоговым органом, ранее проводившим проверку, на основании решения его руководителя – в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного.

По результатам выездной налоговой проверки составляется акт, который подписывают налоговый инспектор, представитель налогоплательщика, главный бухгалтер. На основании акта проверки и результатов рассмотрения возражений ИФНС принимает решение о привлечении налогоплательщика к ответственности за нарушение налогового законодательства или об отказе в привлечении к ответственности.

studfiles.net

47. Понятие и виды налоговых проверок. Налоговое право

47. Понятие и виды налоговых проверок

Налоговые органы проводят следующие виды налоговых проверок налогоплательщиков, плательщиков сборов и налоговых агентов:

1) камеральные налоговые проверки;

2) выездные налоговые проверки.

Целью камеральной и выездной налоговых проверок является контроль за соблюдением налогоплательщиком, плательщиком сборов или налоговым агентом законодательства о налогах и сборах (ст. 87 НК РФ).

Камеральная налоговая проверка проводится по местонахождению налогового органа на основе налоговых деклараций и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющ ихся у налогового органа (п. 1 ст. 88 НК РФ).

Камеральная налоговая проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение 3 месяцев со дня представления налогоплательщиком налоговой декларации и документов, которые в соответствии с НК РФ должны прилагаться к налоговой декларации, если законодательством о налогах и сборах не предусмотрены иные сроки (п. 2 ст. 88 НК РФ).

Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации и противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение 5 дней необходимые пояснения или внести соответствующие исправления в установленный срок

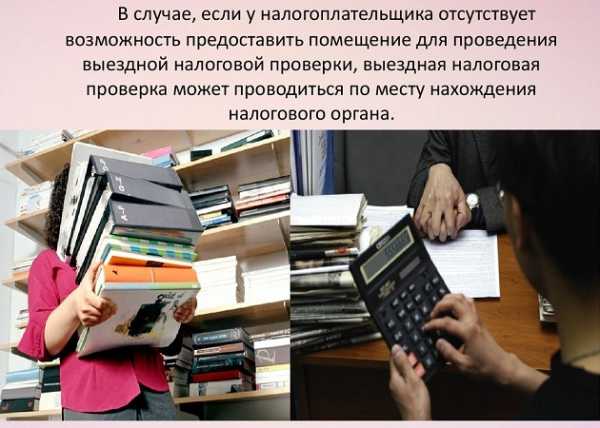

Выездная налоговая проверка проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа. В случае, если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, выездная налоговая проверка может проводиться по местонахождению налогового органа (п. 1 ст. 89 НК РФ).

Решение о проведении выездной налоговой проверки выносит налоговый орган по местонахождению организации или по месту жительства физического лица, если иное не предусмотрено п. 2 ст. 89 НК РФ. Решение о проведении выездной налоговой проверки организации, отнесенной в порядке, предусмотренном ст. 83 НК РФ, к категории крупнейших налогоплательщиков, выносит налоговый орган, осуществивший постановку этой организации на учет в качестве крупнейшего налогоплательщика (п. 2 ст. 89 НК РФ).

Решение о проведении выездной налоговой проверки должно содержать следующие сведения:

1) полное и сокращенное наименования либо фамилию, имя, отчество налогоплательщика;

2) предмет проверки, т. е. налоги, правильность исчисления и уплаты которых подлежит проверке;

3) должности, фамилии и инициалы сотрудников налогового органа, которым поручается проведение проверки (ст. 89 НК РФ). (п. 3 ст. 88 НК РФ).

Поделитесь на страничкеСледующая глава >

econ.wikireading.ru

Ст. 89 НК РФ. Налоговый кодекс Российской Федерации 2018

1. Выездная налоговая проверка проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа.

В случае, если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, выездная налоговая проверка может проводиться по месту нахождения налогового органа, а в случае проведения выездной налоговой проверки налогоплательщиков - иностранных организаций, признаваемых налоговыми резидентами Российской Федерации в порядке, установленном пунктом 8 статьи 246.2 настоящего Кодекса, - по месту нахождения обособленного подразделения такой организации.

2. Решение о проведении выездной налоговой проверки выносит налоговый орган по месту нахождения организации, или по месту жительства физического лица, или по месту нахождения обособленного подразделения иностранной организации, признаваемой налоговым резидентом Российской Федерации в порядке, установленном пунктом 8 статьи 246.2 настоящего Кодекса, если иное не предусмотрено настоящим пунктом.

Решение о проведении выездной налоговой проверки организации, отнесенной в порядке, установленном статьей 83 настоящего Кодекса, к категории крупнейших налогоплательщиков, выносит налоговый орган, осуществивший постановку этой организации на учет в качестве крупнейшего налогоплательщика.

Решение о проведении выездной налоговой проверки организации, получившей статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом "Об инновационном центре "Сколково", выносит налоговый орган, осуществивший постановку этой организации на учет в налоговом органе.

Самостоятельная выездная налоговая проверка филиала или представительства проводится на основании решения налогового органа по месту нахождения такого обособленного подразделения.

Решение о проведении выездной налоговой проверки должно содержать следующие сведения:

полное и сокращенное наименования либо фамилия, имя, отчество налогоплательщика;

предмет проверки, то есть налоги, правильность исчисления и уплаты которых подлежит проверке;

периоды, за которые проводится проверка;

должности, фамилии и инициалы сотрудников налогового органа, которым поручается проведение проверки.

Форма решения руководителя (заместителя руководителя) налогового органа о проведении выездной налоговой проверки утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Решение о проведении выездной налоговой проверки не может быть вынесено на основе специальной декларации, представленной в соответствии с Федеральным законом "О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации", и (или) прилагаемых к ней документов и (или) сведений, а также сведений, содержащихся в указанной специальной декларации и (или) документах.

3. Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам.

4. Предметом выездной налоговой проверки является правильность исчисления и своевременность уплаты налогов, если иное не предусмотрено настоящей главой.

В рамках выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки, если иное не предусмотрено настоящим Кодексом.

В случае представления налогоплательщиком уточненной налоговой декларации в рамках соответствующей выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация.

5. Налоговые органы не вправе проводить две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

Налоговые органы не вправе проводить в отношении одного налогоплательщика более двух выездных налоговых проверок в течение календарного года, за исключением случаев принятия решения руководителем федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, о необходимости проведения выездной налоговой проверки налогоплательщика сверх указанного ограничения.

При определении количества выездных налоговых проверок налогоплательщика не учитывается количество проведенных самостоятельных выездных налоговых проверок его филиалов и представительств.

5.1. Налоговые органы не вправе проводить выездные налоговые проверки за период, за который проводится налоговый мониторинг в отношении налогов, обязанность по исчислению и уплате которых в соответствии с настоящим Кодексом возложена на налогоплательщика, за исключением следующих случаев:

1) проведение выездной налоговой проверки вышестоящим налоговым органом - в порядке контроля за деятельностью налогового органа, проводившего налоговый мониторинг;

2) досрочное прекращение налогового мониторинга;

3) невыполнение налогоплательщиком мотивированного мнения налогового органа.

В случае проведения выездной налоговой проверки по основанию, указанному в настоящем подпункте, предметом выездной налоговой проверки являются правильность исчисления и своевременность уплаты налогов в соответствии с мотивированным мнением;

4) представление налогоплательщиком уточненной налоговой декларации (расчета) за период проведения налогового мониторинга, в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, по сравнению с ранее представленной налоговой декларацией (расчетом).

6. Выездная налоговая проверка не может продолжаться более двух месяцев. Указанный срок может быть продлен до четырех месяцев, а в исключительных случаях - до шести месяцев.

Основания и порядок продления срока проведения выездной налоговой проверки устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

7. В рамках выездной налоговой проверки налоговый орган вправе проверять деятельность филиалов и представительств налогоплательщика.

Налоговый орган вправе проводить самостоятельную выездную налоговую проверку филиалов и представительств по вопросам правильности исчисления и своевременности уплаты региональных и (или) местных налогов.

Налоговый орган, проводящий самостоятельную выездную проверку филиалов и представительств, не вправе проводить в отношении филиала или представительства две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

Налоговый орган не вправе проводить в отношении одного филиала или представительства налогоплательщика более двух выездных налоговых проверок в течение одного календарного года.

При проведении самостоятельной выездной налоговой проверки филиалов и представительств налогоплательщика срок проверки не может превышать один месяц.

7.1. В рамках выездной налоговой проверки налоговый орган вправе проверять деятельность налогоплательщика, связанную с его участием в договоре инвестиционного товарищества, а также запрашивать у участников договора инвестиционного товарищества информацию, необходимую для проведения выездной налоговой проверки, в порядке, установленном статьей 93.1 настоящего Кодекса.

В случае, если выездная налоговая проверка проводится в отношении налогоплательщика, не являющегося управляющим товарищем, ответственным за ведение налогового учета (далее в настоящей статье - управляющий товарищ), требование о представлении документов и (или) информации, связанных с его участием в договоре инвестиционного товарищества, направляется управляющему товарищу. Если управляющий товарищ не представил документы и (или) информацию в установленный срок, требование о представлении документов и (или) информации, связанных с участием проверяемого налогоплательщика в инвестиционном товариществе, может быть направлено другим участникам договора инвестиционного товарищества.

8. Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

9. Руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки для:

1) истребования документов (информации) в соответствии с пунктом 1 статьи 93.1 настоящего Кодекса;

2) получения информации от иностранных государственных органов в рамках международных договоров Российской Федерации;

3) проведения экспертиз;

4) перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

Приостановление проведения выездной налоговой проверки по основанию, указанному в подпункте 1 настоящего пункта, допускается не более одного раза по каждому лицу, у которого истребуются документы.

Приостановление и возобновление проведения выездной налоговой проверки оформляются соответствующим решением руководителя (заместителя руководителя) налогового органа, проводящего указанную проверку.

Общий срок приостановления проведения выездной налоговой проверки не может превышать шесть месяцев. В случае, если проверка была приостановлена по основанию, указанному в подпункте 2 настоящего пункта, и в течение шести месяцев налоговый орган не смог получить запрашиваемую информацию от иностранных государственных органов в рамках международных договоров Российской Федерации, срок приостановления указанной проверки может быть увеличен на три месяца.

На период действия срока приостановления проведения выездной налоговой проверки приостанавливаются действия налогового органа по истребованию документов у налогоплательщика, которому в этом случае возвращаются все подлинники, истребованные при проведении проверки, за исключением документов, полученных в ходе проведения выемки, а также приостанавливаются действия налогового органа на территории (в помещении) налогоплательщика, связанные с указанной проверкой.

10. Повторной выездной налоговой проверкой налогоплательщика признается выездная налоговая проверка, проводимая независимо от времени проведения предыдущей проверки по тем же налогам и за тот же период.

При назначении повторной выездной налоговой проверки ограничения, указанные в пункте 5 настоящей статьи, не действуют.

При проведении повторной выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении повторной выездной налоговой проверки.

Повторная выездная налоговая проверка налогоплательщика может проводиться:

1) вышестоящим налоговым органом - в порядке контроля за деятельностью налогового органа, проводившего проверку;

2) налоговым органом, ранее проводившим проверку, на основании решения его руководителя (заместителя руководителя) - в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного. В рамках этой повторной выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация.

Если при проведении повторной выездной налоговой проверки выявлен факт совершения налогоплательщиком налогового правонарушения, которое не было выявлено при проведении первоначальной выездной налоговой проверки, к налогоплательщику не применяются налоговые санкции, за исключением случаев, когда невыявление факта налогового правонарушения при проведении первоначальной налоговой проверки явилось результатом сговора между налогоплательщиком и должностным лицом налогового органа.

11. Выездная налоговая проверка, осуществляемая в связи с реорганизацией или ликвидацией организации-налогоплательщика, может проводиться независимо от времени проведения и предмета предыдущей проверки. При этом проверяется период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

12. Налогоплательщик обязан обеспечить возможность должностных лиц налоговых органов, проводящих выездную налоговую проверку, ознакомиться с документами, связанными с исчислением и уплатой налогов.

При проведении выездной налоговой проверки у налогоплательщика могут быть истребованы необходимые для проверки документы в порядке, установленном статьей 93 настоящего Кодекса.

Ознакомление должностных лиц налоговых органов с подлинниками документов допускается только на территории налогоплательщика, за исключением случаев проведения выездной налоговой проверки по месту нахождения налогового органа, а также случаев, предусмотренных статьей 94 настоящего Кодекса.

13. При необходимости уполномоченные должностные лица налоговых органов, осуществляющие выездную налоговую проверку, могут проводить инвентаризацию имущества налогоплательщика, а также производить осмотр производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, в порядке, установленном статьей 92 настоящего Кодекса.

14. При наличии у осуществляющих выездную налоговую проверку должностных лиц достаточных оснований полагать, что документы, свидетельствующие о совершении правонарушений, могут быть уничтожены, сокрыты, изменены или заменены, производится выемка этих документов в порядке, предусмотренном статьей 94 настоящего Кодекса.

15. В последний день проведения выездной налоговой проверки проверяющий обязан составить справку о проведенной проверке, в которой фиксируются предмет проверки и сроки ее проведения, и вручить ее налогоплательщику или его представителю.

В случае, если налогоплательщик (его представитель) уклоняется от получения справки о проведенной проверке, указанная справка направляется налогоплательщику заказным письмом по почте.

16. Особенности проведения выездных налоговых проверок при выполнении соглашений о разделе продукции определяются главой 26.4 настоящего Кодекса.

16.1. Особенности проведения выездных налоговых проверок резидентов, исключенных из единого реестра резидентов Особой экономической зоны в Калининградской области, определяются статьями 288.1 и 385.1 настоящего Кодекса.

17. Правила, предусмотренные настоящей статьей, применяются также при проведении выездных налоговых проверок плательщиков сборов, плательщиков страховых взносов и налоговых агентов.

18. Правила, предусмотренные настоящей статьей, применяются при проведении выездных налоговых проверок консолидированной группы налогоплательщиков с учетом особенностей, установленных статьей 89.1 настоящего Кодекса.

19. Правила, предусмотренные настоящей статьей, применяются при проведении выездных налоговых проверок налогоплательщика - участника регионального инвестиционного проекта с учетом особенностей, установленных статьей 89.2 настоящего Кодекса.

nalogkod.ru

Налоговая проверка: виды, правила проведения, результаты

Одним из основных источников головной боли для любого предпринимателя является налоговая служба. Даже если на вашем предприятии все в порядке с отчетностью, соблюдаются все правила и нормы, и нет никаких нарушений — проверка налоговой все равно способна доставить хлопоты и испортить настроение.

Специально для предпринимателей IQReview постарался дать развернутые ответы на вопросы, связанные с этой процедурой. Что такое выездная налоговая проверка и камеральная налоговая проверка, чем они отличаются, и какие еще бывают виды контроля — читаем ниже.

Содержание статьи

Что такое налоговая проверка, и для чего она проводится?

Ревизия со стороны налоговой инспекции — форма контроля, которую осуществляют уполномоченные органы (в данном случае — налоговые инспекторы). Она проводится в отношении всех лиц, которые осуществляют деятельность, подпадающую под законодательство о налогах и сборах. Касается это налогоплательщиков, плательщиков сборов и налоговых агентов.

Если проще — то проверить могут всех, кто платит налоги: и физические лица, и компании. Цель такого контроля — это проверка «чистоты» и сроков выплат и соблюдение размеров сборов.

Сам процесс представляет собой сравнение данных, которые были поданы в декларации, с фактическими данными, которые выявляются сотрудниками налоговой инспекции.

Подкрепим общую информацию:

Право налоговых органов на проведение проверок указано в п. 2, статьи 31 Налогового Кодекса РФ (далее — НК РФ).

Статья 82 НК РФ дает определение понятию «налоговая проверка», а также раскрывает задачи и права контролирующих органов.

Что в результате?

Результаты налоговых проверок документируются должностным лицом, который осуществлял процедуру (согласно ст. 100 НК РФ).

В течение 2 календарных месяцев после составления справки о факте проверки должен быть составлен специальный документ — акт налоговой проверки. Он должен быть подписан инспектором (проверяющим) и представителем проверяемой организации.

В обязательном порядке акт налоговой проверки должен содержать:

Полный список обнаруженных правонарушений со ссылками на соответствующие статьи НК РФ.

Предложения контролирующего органа по устранению правонарушений.

Если правонарушения отсутствуют, акт налоговой проверки должен иметь соответствующую запись, подтверждающую это.

Составленный документ передается руководителю проверенной организации. Факт его получения тоже фиксируется документально — распиской.

Если акт налоговой проверки содержит пункты, с которыми руководитель организации не согласен, он имеет право его не подписывать. В этом случае он обязан в течение 14 дней со дня получения документа составить и предоставить в налоговую инспекцию письменное заявление. В нем должны поясняться причины и мотивы отказа. Если имеются документальные подтверждения в пользу причин отказа — их требуется прикладывать к заявлению. Далее, в последующие 14 дней с момента подачи заявления оно будет пересмотрено.

Если же акт налоговой проверки просто не принимается представителем проверенной организации — это тоже документируется.

Виды по методу проведения

По методу проведения «визиты» контролирующих органов можно разделить на:

Сплошные. В данном случае инспектируются все документы предприятия без ограничений. Такой план налоговых проверок актуален для небольших предприятий (где это можно сделать быстро), а также для случаев, где нужно восстановить все сведения о деятельности.

Выборочные. В этом случае инспектируется определенная часть документов.

Виды по месту проведения

По месту проведения работу инспекции разделяют на 2 вида:

Выездная налоговая проверка.

Камеральная налоговая проверка.

Ниже разберем подробнее, что такое выездная налоговая проверка и что такое камеральная налоговая проверка.

Камеральная

Камеральная налоговая проверка проводится без визита инспектора на предприятие. Проводится подробный анализ поданных компанией деклараций и документов, фиксирующих деятельность налогоплательщиков.

Налоговая проверка

Налоговая проверкаЗанимает камеральная налоговая проверка до 3 месяцев со дня предоставления требуемой документации. Список документов такой:

Налоговая декларация.

Бухгалтерский баланс.

Отчет о доходах-расходах.

Отчет о движении денег.

Отчет о целевом использовании денег.

Отчет об изменении капитала.

Камеральная налоговая проверка выявляет следующие проблемы:

Ошибки в заполнении документации.

Ошибки в расчетах, суммах выплат, использовании льгот, налоговых ставок.

Сейчас камеральная налоговая проверка является главным способом контроля над налогоплательщиками. Такой вид инспекции охватывает все без исключения (100%) лица, уплачивающие налоги. Для сравнения: выездная налоговая проверка обычно применяется для 20-25% субъектов.

Камеральная налоговая проверка основывается на отчетности. Она должна содержать следующие данные:

| Для предприятий (юридических лиц) | 1. Название организации.2. ФИО ответственного лица.3. Актуальные контакты (адрес, телефон).4. ИНН.5. ОКПО.6. КПП.7. Подписи директора и главного бухгалтера.8. Печать организации.9. Данные об уплаченных налогах. |

В случае возникновения вопросов представитель проверяемой организации может быть вызван на допрос. Также с него могут затребовать предоставление дополнительной документации или определенных предметов. Камеральная налоговая проверка проводится в плановом порядке.

Если в ходе ревизии никаких нарушений не было выявлено, процедура завершается.

Если же были обнаружены какие-либо нарушения, то:

В течение 10 рабочих дней составляется акт.

В течение следующих 5 рабочих дней с момента составления акт передается представителю организации.

В течение 1 календарного месяца после получения акта организация вправе оспорить заключение, предоставить свои данные.

В течение 10 рабочих дней после истечения 1 месяца начальник фискального органа пересматривает дело и выносит решение (о привлечении или непривлечении организации к ответственности).

Выездная

Выездная налоговая проверка проводится по месту расположения организации (то есть прямо в офисе или других помещениях, которые занимает компания). В процессе инспекции могут анализироваться не только документы — инспекторы могут запросить доступ в помещения, используемые для деятельности компании.

Также могут проверяться и документы на каждое помещение, которые необходимо предоставлять отдельно в срок до 5 дней с момента требования. Причем такая документация может изыматься — на срок до 5 дней.

Проверка налоговой службой

Проверка налоговой службойВыездная налоговая проверка проводится сотрудниками фискальной службы. Дополнительно к инспекции могут подключаться:

Переводчики (если какие-то документы оформлены на иностранном языке).

Эксперты (для проведения различных экспертиз — в зависимости от вида деятельности предприятия).

Специалисты других отраслей (геодезисты, юристы и так далее).

Выездная налоговая проверка проводится в тех же целях, что и камеральная: для выявления ошибок в расчетах и уплате налогов. Если результаты налоговых проверок обнаруживают какие-то нарушения — указываются сроки и требования к их исполнению. Если правонарушения серьезные и подпадают под статьи различных кодексов — выносится решение о наказании ответственных лиц. Также в особых случаях может быть ограничена деятельность предприятия в целом.

Длится выездная налоговая проверка до 2 месяцев. Отсчет начинается со дня приезда инспекторов на предприятие. В некоторых случаях длительность инспекции может увеличиваться до 4 месяцев, а в исключительных ситуациях вышестоящее руководство может продлить ее до 6 месяцев.

Представители фискальных органов могут осуществлять проверку документации за предыдущие 3 календарных года. Существует ограничение и по количеству проверок — выездная налоговая проверка осуществляется не более 1 раза за период. Исключение (повторное инспектирование) возможно в следующих ситуациях:

При реорганизации или ликвидации юридического лица.

При контроле вышестоящего руководства за органом, который осуществлял проверку.

В случае, если организация предоставляет уточненные данные, в которых размер налога указывается меньше, чем заявлялся ранее.

Проводиться выездная налоговая проверка может только по указанию руководства фискальной службы (тогда как камеральная — проводится без указаний «сверху»). Проверяться могут только юридические лица и ИП.

В процессе такой ревизии руководство или сотрудники проверяемой организации могут привлекаться к следующим процедурам:

Инвентаризация — проводится для определения достоверности данных, указанных в документации.

Допрос — проводится для выяснения или уточнения различных сведений, которые могут быть полезны уполномоченным лицам.

Вызов физического лица (клиента, бывшего сотрудника) в качестве свидетеля — для дачи показаний.

Осмотр любых помещений, используемых проверяемой организацией — для выявления оборудования, товаров, материалов, не проходящих по документации.

Изъятие документов или любых других предметов (оборудования, техники) — для анализа, экспертизы или в качестве вещественного доказательства.

Экспертиза.

Встречная

Одним из видов перечисленных выше процедур являются встречные проверки. Этот способ подразумевает сверку двух (или больше) образцов одного и того же документа. Это могут быть накладные или счета-фактуры. Брать для анализа такие бумаги могут как в самом предприятии, которое инспектируется, так и в других организациях.

Если документ представлен только в одном экземпляре — это является одним из признаков сокрытия реальных доходов предприятия.

Упрощенная сравнительная таблица особенностей выездных и камеральных инспекций

| Кто проверяет | Сотрудники местных фискальных органов | Сотрудники фискальных органов любого уровня |

| Что проверяется | Документация только за отчетный период | Документация за период до 3 лет |

| Причина проверки | Не требуется | Не требуется |

| Регулярность | Каждый период, по мере предоставления деклараций | Выборочно |

| Где проверяется | По месту расположения надзорной службы | Место расположения проверяемой организации |

| Кого проверяют | Всех налогоплательщиков (и физлиц, и юрлиц) | Только юрлица |

| Что делается | Анализ предоставленной документации | Все действия, разрешенные НК РФ |

Виды по объему работ

В зависимости от объема работ все проверки делятся на 3 типа:

Комплексная. Проводится в случае подозрения к налогоплательщику. Может охватывать все виды документов. Может проводиться не чаще 1 раза за 3 года.

Тематическая. Проводится как планово, так и в случае подозрения к налогоплательщику. Может охватывать отдельные направления деятельности. Может проводиться как отдельно, так и включаться в план налоговых проверок комплексного объема.

Целевая. Охватывает отдельные операции (к примеру, проверка контрагента, операции по экспорту или импорту, вложение активов и так далее).

Виды по организации

По методам организации действия надзорных органов можно разделить на 2 вида:

Федеральная налоговая служба

Федеральная налоговая службаПлановые. Проводятся согласно составленному и утвержденному вышестоящим руководством графику. График определяется на каждый период отдельно. Проверяемый налогоплательщик уведомляется об инспекции задолго до ее проведения.

Внезапные (внеплановые). Вид выездного инспектирования. Проводится без извещения проверяемой организации. Для инспекции такого типа необходимо письменное распоряжение начальника территориального отделения.

Прочие формы инспектирования

Согласно действующему НК РФ, существует еще 2 формы инспектирования налогоплательщиков:

Контрольное. Проводится вышестоящим надзорным органом. В данном случае может проверяться работа как предприятия, так и сотрудников фискальных органов, которые инспектировали компанию ранее. Если со стороны уполномоченных лиц (инспекторов, экспертов) были обнаружены нарушения, к ним могут применяться штрафные санкции, вплоть до привлечения к административной или уголовной ответственности.

Повторное. В данном случае проводится дублирование ревизии, которая проводилась ранее. Проверяются все те же документы и данные, которые исследовались в ходе предыдущей процедуры. Если будут обнаружены расхождения — это укажет либо на правонарушение со стороны организации, либо на ошибки или нарушения со стороны инспекторов.

Самые частые нарушения, которые выявляются при инспектировании

Чаще всего фискальные органы выявляют такие виды нарушений (допускаемые случайно или намеренно):

Занижение размера выручки.

Завышение расходов.

Неполное отражение количества проданных товаров (или оказанных услуг) — с целью снизить размер налогов по НДС.

Ошибки и нарушения при оформлении документации, что отражается на показателях деятельности предприятия.

Мораторий для малого бизнеса на 2017-2019

Для стимуляции малого бизнеса российским правительством был введен мораторий на инспекции.

Согласно ФЗ №246 от 13.07.2015, на 2017-2019 года включительно плановое инспектирование не проводится в отношении юридических лиц и ИП, относящихся к малому бизнесу.

Есть и исключения по сферам деятельности (то есть в отношении таких компаний все проверки сохранены в полной мере):

здравоохранение;

образование;

теплоснабжение;

энергетика, энергосбережение, увеличение энергоэффективности.

Мораторий также не коснется компаний, которые:

На основании проведенных ранее (в течение последних 3 лет) инспекций лишались лицензии, или ее действие временно приостанавливали.

Допускали грубые нарушения законодательства, и в отношении которых вступило в силу административное наказание.

О налоговых проверках и выборе компаний для их проведения (видео)

iqreview.ru

Какие виды налоговых проверок налогоплательщиков (плательщиков сборов, налоговых агентов) предусмотрены в НК РФ?

1. Сплошная, выборочная.

2. Выездная, камеральная.

3. Документальная, фактическая.

202. Решение о проведении камеральной налоговой проверки:

1. Принимается руководителем налогового органа либо его заместителем.

2. Принимается судом (общей юрисдикции - в отношении физических лиц, арбитражным - в отношении организаций).

3. Не предусмотрено НК РФ.

203. Камеральная налоговая проверка проводится:

1. На территории (в помещении) налогоплательщика (плательщика сборов, налогового агента).

2. По месту нахождения налогового органа.

3. В зале судебного заседания, с фиксацией результатов в протоколе судебного заседания.

204. В порядке камеральной налоговой проверки налогоплательщика проверяются:

1. Переданные органами казначейства перечни налогоплательщиков, снизивших объемы налоговых выплат в бюджеты всех уровней.

2. Поступившие из службы судебных приставов акты об исполнении постановлений налоговых органов об обращении взыскания на имущество налогоплательщиков.

3. Налоговые декларации (расчеты) и документы, представленные налогоплательщиком.

Какой предельный срок может продолжаться камеральная налоговая проверка?

1. 60 дней со дня принятия решения о ее проведении.

2. 3 месяца со дня представления налогоплательщиком налоговой декларации (расчета).

3. Срок камеральной налоговой проверки не ограничивается по времени.

В какой срок в общем случае должен быть составлен акт камеральной налоговой проверки?

1. При проведении камеральной налоговой проверки акт проверки не составляется.

2. Не позднее 2 месяцев после составления справки о проведенной проверке.

3. В течение 10 дней после окончания камеральной налоговой проверки.

207. Отметьте правильную последовательность действий налогового органа при проведении камеральной налоговой проверки налогоплательщика:

1. Получение от налогоплательщика налоговой декларации - принятие решения о проведении проверки - фактическое проведение проверки - составление акта проверки.

2. Получение от налогоплательщика налоговой декларации - фактическое проведение проверки - составление акта проверки.

3. Принятие решения о проведении проверки - фактическое проведение проверки - составление акта проверки - составление справки о проверке.

208. Налоговый орган за пределами 3-месячного срока на проведение камеральной проверки истребовал у налогоплательщика документы. Налогоплательщик отказался их представить. В этом случае налоговый орган:

1. Имеет право привлечь налогоплательщика к ответственности по ст. 126 НК РФ, поскольку срок на проведение камеральной проверки не является пресекательным.

2. В течение года с момента отказа может обратиться в суд с иском об обязании налогоплательщика представить истребуемые документы.

3. Может проверять только те документы, которые ранее были представлены в его распоряжение налогоплательщиком.

209. Решение о проведении выездной налоговой проверки:

1. Принимается руководителем налогового органа либо его заместителем.

2. НК РФ не предусмотрено.

3. Принимается начальником отдела выездных налоговых проверок соответствующего налогового органа.

210. Выездная налоговая проверка налогоплательщика по общему правилу проводится:

1. На территории (в помещении) налогоплательщика.

2. По месту нахождения налогового органа.

3. По месту осуществления налогоплательщиком облагаемой деятельности.

211. Налогоплательщик обязан обеспечить возможность должностных лиц налоговых органов, проводящих выездную налоговую проверку, ознакомиться:

1. С любыми документами, затребованными налоговым органом.

2. С документами, обосновывающими законность предпринимательской деятельности налогоплательщика.

3. С документами, связанными с исчислением и уплатой налогов.

Какой стандартный срок установлен для проведения выездной налоговой проверки?

1. 3 месяца со дня, когда началось ее фактическое осуществление и до дня составления справки о проведенной проверке.

2. Срок выездной налоговой проверки не ограничивается по времени.

3. 2 месяца со дня принятия решения о ее проведении и до дня составления справки о проведенной проверке.

Какой временной период в общем случае может быть охвачен выездной налоговой проверкой?

1. Любой временной период по усмотрению налогового органа.

2. Календарный год, предшествовавший дате вынесения решения о проведении проверки.

3. Три календарных года, предшествовавшие году, в котором вынесено решение о проведении проверки, а также прошедший период года, в котором вынесено это решение.

Какой документ в соответствии с НК РФ фиксирует факт окончания выездной налоговой проверки?

1. Справка о проведенной проверке, составленная проверяющим.

2. Журнал проведенных проверок с отметкой проверяющего о завершении проверки.

3. Решение руководителя (его заместителя) налогового органа об окончании проверки.

215. В справке о проведенной выездной налоговой проверке фиксируются:

1. Результаты проверки.

2. Рекомендации по итогам проверки.

3. Предмет проверки и сроки ее проведения.

В какой срок в общем случае должен быть составлен акт выездной налоговой проверки?

1. В течение 2 месяцев со дня выявления налоговых правонарушений.

2. В течение 2 месяцев со дня составления справки о проведенной проверке.

3. При проведении выездной налоговой проверки акт проверки не составляется.

217. Отметьте правильную последовательность действий налогового органа при проведении выездной налоговой проверки:

1. Фактическое проведение проверки - принятие решения о проведении проверки - составление справки о проверке - составление акта проверки.

2. Принятие решения о проведении проверки - фактическое проведение проверки - составление акта проверки - составление справки о проверке.

3. Принятие решения о проведении проверки - фактическое проведение проверки - составление справки о проверке - составление акта проверки.

Вправе ли суд признать решение о назначении выездной налоговой проверки недействительным по основанию нецелесообразности ее проведения (декларации плательщика не вызывали нареканий, проверка существенно затруднит хозяйственную деятельность и т.д.)?

1. Вправе, поскольку контрольные действия налогового органа не могут затруднять хозяйственную деятельность налогоплательщика.

2. Не вправе, поскольку решение налогового органа о проведении выездной налоговой проверки не подлежит обжалованию в суде.

3. Не вправе, поскольку суд не может оценивать целесообразность назначения налоговым органом выездной налоговой проверки.

219. Подписание акта проверки проверенным налогоплательщиком означает:

1. Согласие налогоплательщика с выводами проверяющих, изложенными в акте.

2. Подтверждение факта ознакомления с актом проверки.

3. Подтверждение факта получения акта проверки.

220. Проверенный налогоплательщик, не согласный с выводами проверяющих, изложенными в акте проверки, вправе:

1. Представить в вышестоящий налоговый орган письменные возражения по указанному акту в целом или по его отдельным положениям.

2. Представить в налоговый орган, проводивший проверку, письменные возражения по указанному акту в целом или по его отдельным положениям.

3. Представить в прокуратуру письменные возражения по указанному акту в целом или по его отдельным положениям.

221. Руководитель (заместитель руководителя) налогового органа обязан:

1. Известить о времени и месте рассмотрения материалов налоговой проверки лицо, в отношении которого проводилась эта проверка.

2. Рассмотреть материалы налоговой проверки только в присутствии лица, в отношении которого проводилась эта проверка.

3. Вынести решение по результатам налоговой проверки только в присутствии лица, в отношении которого проводилась эта проверка.

222. Руководитель (заместитель руководителя) налогового органа не известил о времени и месте рассмотрения материалов налоговой проверки лицо, в отношении которого проводилась эта проверка. Указанное обстоятельство:

1. Не имеет правового значения, поскольку проверенное лицо не лишено права оспорить в суде решение налогового органа по результатам проверки.

2. Может быть признано судом основанием для отмены решения налогового органа по результатам проверки, если данное нарушение повлекло принятие незаконного решения.

3. Является безусловным основанием для отмены решения налогового органа по результатам проверки.

Рекомендуемые страницы:

Воспользуйтесь поиском по сайту:

megalektsii.ru